تجارة

حول إي بي سي

ملخص:

ملخص:

تتمثل نظرية الصندوق في تقسيم تقلبات الأسعار إلى مربعات مربعة لتحديد إشارات الدعم والمقاومة واختراق الأسعار للتنبؤ بالاتجاهات المستقبلية. إنها طريقة تحليل فني تستخدم لتحليل تحركات الأسعار، مع التركيز على اختراقات الأسعار.

جميع مناحي الحياة لها نظرياتها الخاصة؛ الفيزياء لديها نظرية الكم، والاقتصاد لديه نظرية التضخم. لدى سوق الأوراق المالية أيضًا مجموعة متنوعة من النظريات، إحداها تسمى نظرية الصندوق.

نظرية الصندوق هي تشكيل تقلبات الأسعار في النطاق السعري في مربع مربع وبالتالي التنبؤ باتجاه سعر السهم، لتوجيه التشغيل الفعلي للنظرية الفنية. على وجه التحديد، يوجد على الرسم البياني K للسهم خلال فترة زمنية أعلى سعر في أعلى المربع، وأدنى سعر في الجزء السفلي من المربع، المرسوم على شكل مربع مربع.

نظرية الصندوق هي تشكيل تقلبات الأسعار في النطاق السعري في مربع مربع وبالتالي التنبؤ باتجاه سعر السهم، لتوجيه التشغيل الفعلي للنظرية الفنية. على وجه التحديد، يوجد على الرسم البياني K للسهم خلال فترة زمنية أعلى سعر في أعلى المربع، وأدنى سعر في الجزء السفلي من المربع، المرسوم على شكل مربع مربع.

عندما يرتفع سعر السهم إلى أعلى الصندوق، عادةً ما يكون ذلك بسبب قيام بعض المستثمرين ببيع السهم والتراجع لفترة وجيزة، أصبح الجزء العلوي من الصندوق هو مرحلة مستوى الضغط التصاعدي لسعر السهم. وبالمثل، عندما ينخفض سعر السهم إلى أسفل الصندوق، سيتم دعمه بقوة المشتري وانتعاشه؛ في هذا الوقت، أصبح الجزء السفلي من المربع هو مستوى الدعم لسعر السهم المتراجع.

ويعتقد أن فترة تقلب الأسعار في الصندوق هي مرحلة توحيد المخزون. وبمجرد أن يخترق سعر السهم مستوى الضغط العلوي للصندوق إلى مستوى أعلى من الصندوق، فهذا هو الوقت الأفضل للشراء. على العكس من ذلك، عندما ينخفض سعر السهم إلى ما دون مستوى دعم الصندوق، فإنه ينتقل إلى المربع التالي، الموافق لنقطة البيع. يمكن تقسيم حركة السعر الإجمالية للسهم إلى مجموعة من الصناديق. قد يكون الجزء العلوي من المربع السابق هو الجزء السفلي من المربع التالي، والعكس صحيح.

من الناحية العملية، تعتبر النظرية أكثر قيمة في السوق الصاعدة. ووفقا لنظريتها، إذا استمر سعر السهم في الارتفاع في كل مرة يحدث فيها اختراق صعودي، فيمكن إصدار إشارات شراء، مما يمنح المستثمرين المزيد من الفرص للدخول. وبمجرد انخفاض سعر السهم إلى ما دون الجزء السفلي من الصندوق، يمكن للمستثمرين البيع في الوقت المناسب لجني الأرباح. وفي المقابل، فإن تطبيقه في الأسواق الهابطة محدود أكثر.

| يكتب | وصف |

| صندوق | قد يتقلب سعر السهم بالتناوب ضمن نطاق أفقي على مدى فترة من الزمن. |

| أعلى الصندوق | الحد الأقصى للسعر الذي يتغير داخل الصندوق خلال فترة زمنية |

| أسفل الصندوق | أقل سعر يتغير داخل الصندوق خلال فترة زمنية. |

| انطلق | الاختراق فوق الصندوق يمثل فرصة شراء؛ على العكس من ذلك، يشير الانخفاض أدناه إلى نقطة بيع. |

من إخترعها؟

تم اختراع هذه النظرية في أوائل الستينيات من قبل الراقص نيكولاس دافاس.

ولد نيكولاس دافاس عام 1920 في بودابست بالمجر، وفر إلى تركيا عام 1943 بسبب النازيين في ألمانيا ثم رقص ليعيش في أوروبا مع أخته غير الشقيقة.

في عام 1952. عندما كان عمره 32 عامًا، ذهب للرقص في أحد نوادي سميث براذرز. لقد دفعوا له 6000 سهم من الأسهم مقابل الرقص. في ذلك الوقت، كان سعر السهم 0.50 دولار للسهم الواحد. بعد ذلك، نسي استبدال السهم، وبعد مرور بعض الوقت، وجد أن السهم قد ارتفع إلى 1.90 دولارًا. أو تضاعف ثلاث مرات تقريبًا. ثم حصل على 8000 دولار منها مباشرة.

في هذا الوقت، أدرك أنه من الممكن كسب المال من خلال الأسهم. على الرغم من أنه كان يجهل سوق الأوراق المالية ولم يكن لديه أي فكرة عما هو عليه، إلا أنه بدأ القراءة والتعلم بجنون في عام 1957. وفي عام 1958، كسب هاتان السنتان في السوق 2 مليون دولار.

وقد أثار هذا الأمر عاصفة في وول ستريت، وأجرت مجلة تايم مقابلة معه حول هذا الموضوع. لقد طرحت الكثير من الأسئلة وكنت متشككًا في صحة حصوله على مليوني دولار. بعد أن كتب هذا الكتاب، كيف كسبت 2 مليون دولار في سوق الأوراق المالية (كيف كسبت 2 مليون دولار في سوق الأوراق المالية)، يلخص هذا الكتاب استراتيجيته الاستثمارية لنظرية الصندوق.

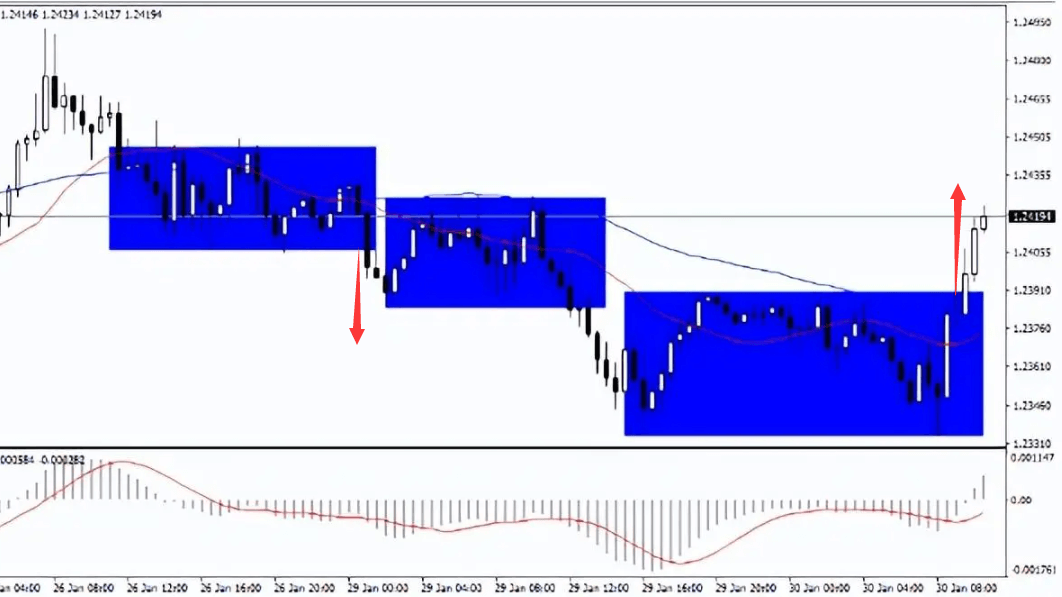

رسم توضيحي لنظرية الصندوق

إنها طريقة للتحليل الفني تركز على التقلبات في أسعار الأسهم خلال إطار زمني معين وتحاول التنبؤ باتجاهات الأسعار المستقبلية من خلال تحليل تقلبات الأسعار هذه. كما هو موضح في الرسم البياني:

محور الوقت: يمثل المحور الأفقي الوقت، ويقاس عادةً بالأيام أو الأسابيع أو الأشهر. تمثل كل نقطة فترة زمنية مختلفة.

محور السعر: يمثل المحور الرأسي سعر السهم.

المربع: في الرسم التوضيحي، يمكنك رؤية المنطقة الزرقاء حيث يتقلب السعر ضمن نطاق أفقي خلال فترة زمنية محددة. هذا النطاق الأفقي هو ما يسمى "الصندوق".

الحدود العليا والدنيا: يتم تعريف الصندوق عادةً بالحدود العلوية (أعلى المربع) والحدود السفلية (أسفل المربع) للسعر. ويتقلب السعر بين هذين المستويين.

الاختراق: عندما يخترق السعر الحد العلوي أو السفلي للصندوق، يعتبر ذلك إشارة مهمة. يوجد في الرسم البياني نوعان من الاختراقات: الاختراقات الصعودية (اختراق السعر للحد الأعلى للمربع) والاختراقات الهبوطية (اختراق السعر للحد الأدنى للمربع).

بمجرد حدوث الاختراق، يستخدم المحللون أو المتداولون عادةً المؤشرات الفنية أو التحليلات للتنبؤ بالمستوى المستهدف للسعر، مثل الارتفاع أو الانخفاض المحتمل بعد الاختراق. بناءً على النظرية، يمكن للمتداولين اعتماد استراتيجيات مختلفة، مثل انتظار الاختراق لاتخاذ إجراء أو استخدام أدوات التحليل الفني الأخرى للمساعدة في اتخاذ القرار.

ما هو جوهر نظرية الصندوق؟

جوهر النظرية هو مراقبة وتحليل تحركات الأسعار من أجل تحديد الاتجاهات الهامة ومستويات الدعم والمقاومة الرئيسية في السوق. ويؤكد على تقلبات الأسعار خلال إطار زمني معين ويحاول تقديم رؤى حول تحركات الأسعار المستقبلية. النقاط الأساسية:

مراقبة الصندوق: باستخدام مربعات الأسعار كوحدة أساسية للتحليل، عادة ما يتم تحديد هذه الصناديق بخطوط الدعم والمقاومة الأفقية. ويتقلب السعر بين هذين المستويين، ليشكل صندوقًا.

إشارات الاختراق: يتم الاهتمام باختراقات الأسعار، حيث يكسر السعر أعلى أو أسفل الحدود العلوية أو السفلية للمربع. غالبًا ما يُنظر إلى هذه الاختراقات على أنها إشارات على حدوث تغيير مهم في السعر. يشير الاختراق الصعودي إلى أن السعر قد يرتفع، بينما يشير الاختراق الهبوطي إلى أن السعر قد ينخفض.

السعر المستهدف: بمجرد حدوث الاختراق، يستخدم المحللون عادة مجموعة متنوعة من المؤشرات الفنية والأساليب التحليلية لتقدير المستوى المستهدف للسعر، وبالتالي تزويد المستثمرين بأساس لاتخاذ قرارات الشراء أو البيع.

استراتيجيات التداول: بناءً على هذه النظرية، يمكن للمتداولين تطوير استراتيجيات تداول مختلفة، مثل اتخاذ الإجراءات بعد حدوث الاختراق أو استخدام مجموعة من أدوات التحليل الفني الأخرى للمساعدة في اتخاذ القرار.

إدارة المخاطر: كما هو الحال مع جميع أساليب التحليل الفني، فإن إدارة المخاطر أمر بالغ الأهمية لهذه النظرية. غالبًا ما يُطلب من المستثمرين تحديد مستويات وقف الخسارة وجني الأرباح للتحكم في المخاطر وحماية رأس المال.

ويكمن في تحليل تقلبات أسعار السوق كسلسلة من المربعات والتركيز على اختراقات الأسعار للتنبؤ بالاتجاهات المستقبلية. إنها طريقة فعالة للتحليل الفني يمكن استخدامها لتحليل الأسعار في الأسهم والعقود الآجلة والأسواق المالية الأخرى.

| يكتب | وصف |

| صندوق أفقي | تتقلب الأسعار ضمن نطاق من المستويات المستقرة نسبياً خلال فترة زمنية معينة. |

| مربع تزايدي | يشير اتساع النطاق السعري إلى اتجاه تصاعدي محتمل وزيادات محتملة في الأسعار. |

| مربع التناقص | تضييق النطاق السعري، مما يشكل اتجاهًا تنازليًا قد يؤدي إلى الانخفاض. |

| صندوق رخيص | عدم استقرار الأسعار دون اتجاه واضح، وهو أمر شائع في الأسواق غير المستقرة. |

| استمرارية الصندوق | يدل الدخول المتكرر في نطاق سعري محدد على سمة السوق المستمرة. |

| صندوق العلم | يشير التغير السريع في الأسعار متبوعًا بنطاق ضيق إلى دعم الاتجاه على المدى القصير. |

| المربع الحتمي | تقلبات الأسعار الأفقية في اتجاهات طويلة المدى مع خطوط دعم ومقاومة محددة. |

| صندوق الموجة | تقلب الأسعار دون اتجاه واضح، مما يشير إلى عدم اليقين المحتمل في السوق. |

هل هو مفيد؟

إنها طريقة تحليل فني يستخدمها العديد من المستثمرين لتحليل تقلبات أسعار الأسهم ومحاولة التنبؤ باتجاهات الأسعار المستقبلية. يمكن أن توفر بعض الأفكار المفيدة، ولكن لها أيضًا حدودها، وإيجابياتها وقيودها مذكورة أدناه:

وتكمن قوتها في بساطة النظرية، التي لا تتطلب عمليات حسابية أو عمليات حسابية معقدة. يمكن للمستثمرين رسم مخططات مربعة بسهولة باستخدام برامج الرسومات المرسومة يدويًا أو المحوسبة، مما يجعلها طريقة تحليل فني قابلة للتطبيق للمبتدئين والمتداولين غير المحترفين. ويؤكد السعر على اختراقات الأسعار، والتي غالبًا ما يُنظر إليها على أنها إشارات لتغيرات مهمة في الأسعار. يساعد المستثمرين على تحديد وقت الدخول والخروج من السوق. كما أنه يساعد على التقاط معنويات السوق والطبيعة الدورية لتحركات الأسعار. ومن خلال ملاحظة التغيرات في الصندوق، يمكن للمستثمرين فهم توازن القوى بين المشاركين في السوق.

القيد هو أن النظرية تكون في بعض الأحيان ذاتية في تفسيرها وتحليلها. قد يتوصل المحللون المختلفون إلى استنتاجات مختلفة حول نفس الرسم البياني، مما قد يؤدي إلى قرارات تداول غير متسقة. ويركز بشكل أساسي على تقلبات الأسعار، متجاهلاً العوامل المتعلقة بأساسيات الشركة، مثل البيانات المالية والمؤشرات الاقتصادية. وهذا قد يحد من فهمنا للصورة الكاملة للسوق.

ولا يقدم تنبؤًا دقيقًا بالسعر؛ يمكنه فقط توفير نطاق سعري تقريبي. ولذلك، فهي ليست أداة دقيقة تمامًا ولا يمكنها القضاء على المخاطر تمامًا. لذلك قد لا ينطبق على جميع الأسواق وجميع الفترات الزمنية. قد لا يكون لدى بعض الأسواق نمط صندوق نموذجي، وقد تتضاءل فائدة نظرية الصندوق في ظل ظروف السوق المتغيرة بسرعة.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29