تجارة

حول إي بي سي

اريخ النشر: 2024-06-07

عندما يتعلق الأمر بجوجل، يعرفه الناس بسبب محرك البحث الخاص به. على الرغم من أن جوجل هو منتجها الرئيسي، إلا أنها تلعب دورًا أكبر بكثير في حياة الناس من ذلك. وذلك لأنها تجاوزت منذ فترة طويلة خدمة محرك بحث واحد لتصبح عملاقًا تكنولوجيًا مشهورًا عالميًا. من البحث على الإنترنت، والإعلان عبر الإنترنت، والحوسبة السحابية إلى الذكاء الاصطناعي وتكنولوجيا القيادة الذاتية، امتد مشهد أعمال Google منذ فترة طويلة إلى قطاعات متعددة. ونتيجة لذلك، تحظى أسهم Google أيضًا بالكثير من الاهتمام لأعمالها المتنوعة، ويرى المستثمرون الكثير من إمكانات النمو المستقبلي. الآن دعونا نلقي نظرة أعمق على تقييم أسهم Google وإمكانات الاستثمار.

رمز سهم جوجل

تمت إعادة تسمية شركة Google Inc. لتصبح شركة Alphabet Inc.، وباعتبارها شركة تكنولوجية عالمية عملاقة مقرها الولايات المتحدة، تغطي أعمالها مجموعة واسعة من المجالات، بما في ذلك محركات البحث والحوسبة السحابية والإعلانات والذكاء الاصطناعي والمزيد. باعتبارها الشركة الأم، تمتلك Alphabet عددًا من الشركات التابعة المعروفة، بما في ذلك Google، وYouTube، وWaymo، وDeepMind، وما إلى ذلك، وهي شركات رائدة في مجالات تخصصها.

في 19 أغسطس 2004، تم طرح شركة Google Inc. للاكتتاب العام في بورصة ناسداك، ثم تحت رمز المؤشر GOOG، وبحلول عام 2014، خضعت شركة Google لتقسيم الأسهم، حيث تم فصل أسهمها العادية (أسهم الفئة C) عن أسهمها مع حقوق التصويت (أسهم الفئة أ).

بعد التقسيم، كان لسهم Google رمزان: GOOG، وهو سهم من الفئة C، وGOOGL، وهو سهم من الفئة A. كان الغرض الرئيسي من هذا الانقسام هو منح مؤسسي الشركة ومديريها التنفيذيين المزيد من السيطرة دون الحاجة إلى القلق بشأن تأثير التصويت للمساهمين العاديين. أتاحت هذه الإستراتيجية لإدارة الشركة أن تكون أكثر مرونة في اتخاذ القرارات الإستراتيجية مع الحفاظ على السيطرة على الشركة.

وذلك لأن Google A يمثل أسهمًا تتمتع بحقوق التصويت، بينما يمثل Google C أسهمًا عادية ليس لها حقوق تصويت. بمعنى آخر، يحق للمساهمين الذين يحملون أسهم الفئة أ التصويت على قرارات الشركة في اجتماع المساهمين في الشركة والمشاركة في القرارات المتعلقة بالمسائل المهمة. في المقابل، لا يتمتع المستثمرون العاديون الذين يحملون أسهم الفئة "ج" بهذا الحق، وتتضاءل حقوق التصويت الخاصة بهم وتستخدم في المقام الأول لاتخاذ قرارات أصغر في اجتماعات المساهمين.

هذا التمييز يجعل أسهم الفئة أ أكثر شعبية بين الإدارة والمؤسسين داخل الشركة، حيث يمكنهم الحفاظ على السيطرة على الشركة من خلال الاحتفاظ بهذه الأسهم. عادةً ما يُنظر إلى المساهمين الذين يمتلكون هذا النوع من الأسهم على أنهم داعمون على المدى الطويل وشركاء استراتيجيون للشركة. في المقابل، عادةً ما يحتفظ بأسهم الفئة C مستثمرون عاديون، ويُنظر إلى حقوق التصويت الخاصة بهم على أنها تأثير ثانوي على قرارات الشركة.

على الرغم من هذه الاختلافات، يمثل كل من GOOG وGOOGL أداء شركة Alphabet Inc. (الشركة الأم لشركة Google) في سوق الأوراق المالية. في حين أنهما يختلفان من حيث حوكمة الشركات، فإن كلاهما يمتلكان ملكية أسهم في جوجل ويخضعان لنفس عوامل السوق والأعمال.

ولذلك، بغض النظر عن فئة الأسهم التي يختار المستثمر شرائها، فإنه سيصبح مساهمًا في Google وسيشارك في أرباح الشركة ومخاطرها. وبالتالي يمكن استخدام كلا النوعين من أسهم Google كجزء من محفظة لتحقيق الأهداف الاستثمارية وتنويع المخاطر في سوق الأوراق المالية.

ومع ذلك، يجب على المستثمرين ملاحظة أن هذين النوعين من أسهم Google يقدمان خيارات استثمار مختلفة وخصائص المخاطر/المكافأة. في حين أن أسعار وعوائد أسهم GOG وGOOGL قد تكون متقاربة للغاية، فإن الاحتفاظ بفئات مختلفة من الأسهم يعني أن المستثمرين لديهم حقوق ومسؤوليات مختلفة فيما يتعلق بحوكمة الشركات.

أولاً، يمكن للمستثمرين الذين يحملون أسهم GOOGL (الفئة أ) المشاركة في حوكمة الشركات ولعب دور في صنع القرار، مما يمنحهم المزيد من التأثير على نمو الشركة ومستقبلها. ومع ذلك، فإن هذه السيطرة تأتي عادة مع ارتفاع سعر السهم وسيولة أقل.

من ناحية أخرى، يركز المستثمرون الذين يمتلكون أسهم GOOG (أسهم الفئة C) بشكل أكبر على الأداء التشغيلي للشركة والمقاييس المالية، حيث أنهم غير قادرين على المشاركة بشكل مباشر في عملية صنع القرار في الشركة. وهذا يجعل أسهم الفئة C أكثر ملاءمة للمستثمرين الذين يركزون بشكل أكبر على العائد على الاستثمار وسيولة السوق.

في حين أن أسهم الفئة (أ) قد توفر المزيد من فرص التحكم والمشاركة، إلا أنها تأتي أيضًا بمستوى أعلى من المخاطر والمسؤولية. في المقابل، فإن أسهم الفئة C تشبه إلى حد كبير استثمارًا تقليديًا في الأسهم وتحظى بشعبية أكبر لدى المستثمر العادي، ولكنها تفتقر إلى سلطة اتخاذ القرار المباشر في الشركة. لذلك، عند اختيار نوع أسهم Google للاستثمار فيه، يحتاج المستثمرون إلى النظر في إيجابيات وسلبيات كليهما واتخاذ القرارات بناءً على أهدافهم الاستثمارية ورغبتهم في المخاطرة.

جوجل تحليل سوق الأوراق المالية

جوجل تحليل سوق الأوراق المالية

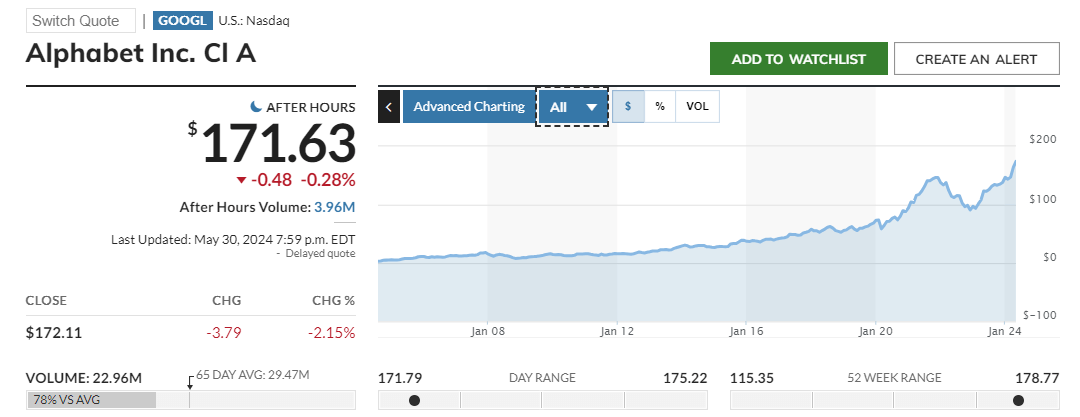

يمكن ملاحظة أن كلا النوعين من أسهم Google لهما رموز مختلفة. ومع ذلك، من حيث سعر السهم وكذلك اتجاه الاتجاه، لا يوجد في الواقع فرق كبير. كان سعر الإصدار العام الأولي لشركة Google (IPO) في عام 2004 هو 85 دولارًا أمريكيًا للسهم الواحد، ومنذ ذلك الحين، كان سعر سهم Google في ارتفاع. .

على الرغم من بعض التقلبات على مدار تاريخها، إلا أن الاتجاه العام لسعر سهم Google كان في اتجاه تصاعدي حتى اليوم. شهد عام 2021 وصولها إلى ذروة بلغت 142 دولارًا قبل أن تشهد فترة من الانخفاض الكبير. وجاء أكبر انخفاض لها في عام 2023. عندما انخفضت إلى 86 دولارًا.

ومع ذلك، بدءًا من عام 2023. بدأ سعر سهم Google في التعافي وهو الآن عند أعلى مستوى له على الإطلاق عند 173.56 دولارًا. قد يكون هذا الاتجاه التصاعدي في سعر السهم متأثرًا بنمو أرباح الشركة، وتوقعات السوق المتفائلة بشأن آفاق أعمالها، والظروف العامة لسوق الأسهم.

كان أداء الأعمال السحابية لشركة Google قويًا في الربع الأول من عام 2024. حيث نمت بنسبة 28.4٪ على أساس سنوي بأكثر من 9 مليارات دولار من الإيرادات، متجاوزة توقعات السوق، وفقًا لتقرير أرباح أسهم الشركة الصادر في 25 أبريل. على الرغم من التكاليف الكبيرة التي تم استثمارها سابقًا في الأعمال، بما في ذلك شراء الأجهزة ووحدة معالجة الرسومات NVIDIA، فقد بدأت الأعمال الآن في جني الأرباح وأظهرت عدة أرباع متتالية من مضاعفة نمو الإيرادات الإجمالية.

وكما ترون من تقرير الأرباح، لا تزال أعمال Google الإعلانية هي المصدر الرئيسي للإيرادات، على الرغم من تشبع النمو. في الربع الأول، نمت إيرادات إعلانات Google بنسبة 13% على أساس سنوي، بينما نمت إيرادات إعلانات YouTube بنسبة 11%. ويعود الفضل في ذلك إلى حد كبير إلى بحث Google الذي أدى إلى جذب عدد كبير من الزيارات إلى YouTube، بينما اتخذ YouTube أيضًا خطوات لدرء المنافسة.

كان لتقنيات الذكاء الاصطناعي من Google، مثل منتجات مثل ChatGPT، تأثير كبير على أعمالها الأساسية في مجال البحث والإعلان. بالإضافة إلى ذلك، يمكن استخدام تقنية الذكاء الاصطناعي من Google لتحسين استهداف الإعلانات وتوصيات المحتوى، مما قد يؤدي إلى تحسين نتائج الإعلانات وزيادة الإيرادات. ورغم أن التطورات في هذا المجال لم تنعكس بشكل كامل بعد، إلا أنها يمكن أن يكون لها تأثير كبير في المستقبل.

ونظرًا لأن نتائج تقرير الأرباح كانت متوهجة للغاية، فقد أدت هذه الأخبار الإيجابية إلى ارتفاع سعر سهم الشركة. وفي وقت ما، ورد أن السهم ارتفع بنسبة 10٪، مما تسبب في قلق ونقاش واسع النطاق في السوق. ويعود هذا الارتفاع بشكل أساسي إلى الأداء المتميز لأعمال بحث Google، ويوتيوب، والحوسبة السحابية، والذي فاق توقعات السوق.

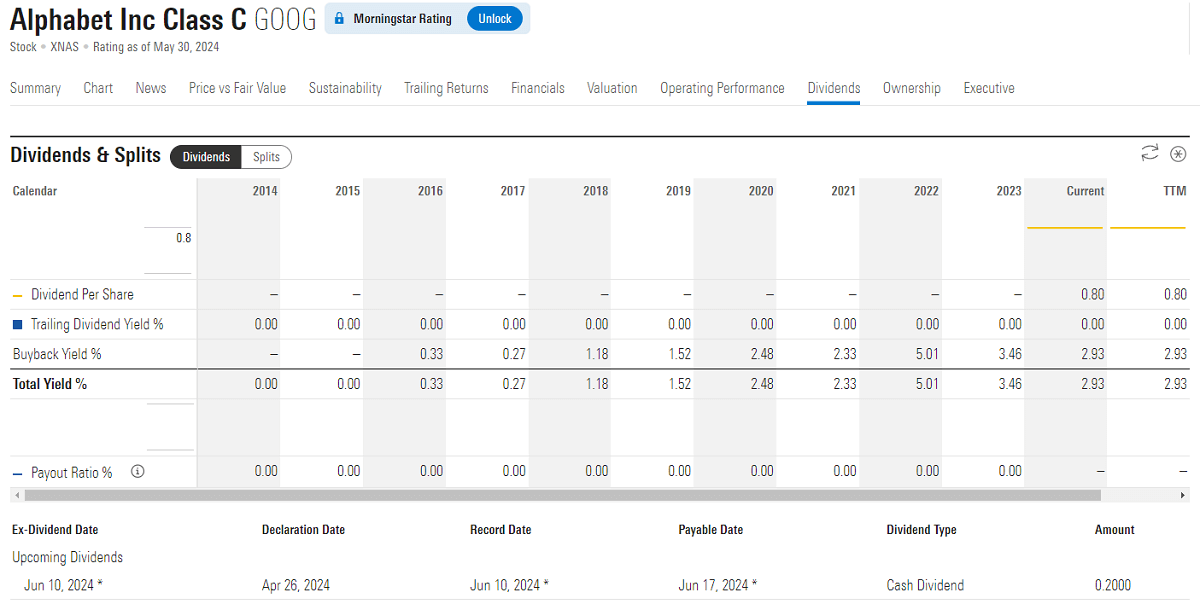

وفي الوقت نفسه، أعلنت الشركة عن سلسلة من التطورات الإيجابية، بما في ذلك أول دفعة لأرباح الأسهم وزيادة في برنامج إعادة شراء الأسهم، مما عزز ثقة المستثمرين. وكان لهذه الإعلانات تأثير إيجابي على سعر سهم جوجل وعكست تفاؤل المستثمرين بشأن الآفاق المستقبلية للشركة.

في 26 أبريل، أعلنت شركة جوجل عن مبادرتين رئيسيتين لفتتا انتباه المستثمرين. أولاً، قامت الشركة بدفع أول أرباح لها بقيمة 20 سنتًا للسهم الواحد. وتعكس هذه الخطوة المركز المالي القوي والمتين للشركة بالإضافة إلى ثقة المساهمين في نمو الشركة على المدى الطويل. تم تحديد تاريخ توزيع الأرباح في 10 يونيو 2024. ومن المتوقع أن يتم دفع الأرباح في 17 يونيو.

ثانيًا، أعلنت جوجل عن برنامج إعادة شراء أسهم بقيمة 70 مليار دولار، وقد قامت الآن بإعادة شراء وإلغاء 110 مليون سهم بسعر إعادة شراء قدره 161 دولارًا. يوضح هذا الشطب ثقة الشركة في النمو المستقبلي ويظهر أن الإدارة تعتقد أن سعر السهم الحالي أقل من القيمة الجوهرية للشركة.

ومن خلال إعادة شراء الأسهم وشطبها، تستطيع Google تقليل عدد الأسهم القائمة، وزيادة قيمة كل سهم، وإرسال إشارة إيجابية إلى المستثمرين بأن الشركة ملتزمة بتحسين القيمة للمساهمين واستخدام تدفقها النقدي القوي ومركزها المالي لدعم نمو ثابت في أسعار الأسهم.

ومع ذلك، على الرغم من النتائج الواعدة، فإن الأخطاء الرئيسية العديدة التي ارتكبتها جوجل في مجال الذكاء الاصطناعي أثارت مخاوف بشأن نموها على المدى الطويل. كشفت المشاكل في مشاريع مثل Bard وGemini عن مشاكل خطيرة تتعلق بالوصول التكنولوجي للشركة وقدراتها الفعلية وتجربة المستخدم، مما أثر سلبًا على سمعة الشركة ومكانتها في السوق. وتعكس هذه المشاكل مخاطر عميقة الجذور في ثقافة شركة جوجل وأنظمتها التي تتطلب إصلاحاً عميقاً.

بالإضافة إلى المشكلات الداخلية، تواجه Google تحديات خارجية من المخاطر التنظيمية والمنافسة التكنولوجية ومخاطر السوق والمخاطر الاقتصادية. هناك مخاوف متزايدة بشأن خصوصية البيانات وأمنها على مستوى العالم، وتحتاج الشركة إلى الامتثال للوائح الصارمة والاستجابة للتدقيق العالمي لمكافحة الاحتكار. وفي الوقت نفسه، تشتد المنافسة التكنولوجية، وتحتاج الشركة إلى مواصلة الابتكار للحفاظ على الميزة التنافسية. بالإضافة إلى ذلك، شكلت تقلبات البيئة الاقتصادية العالمية تحديًا للعمليات الدولية للشركة.

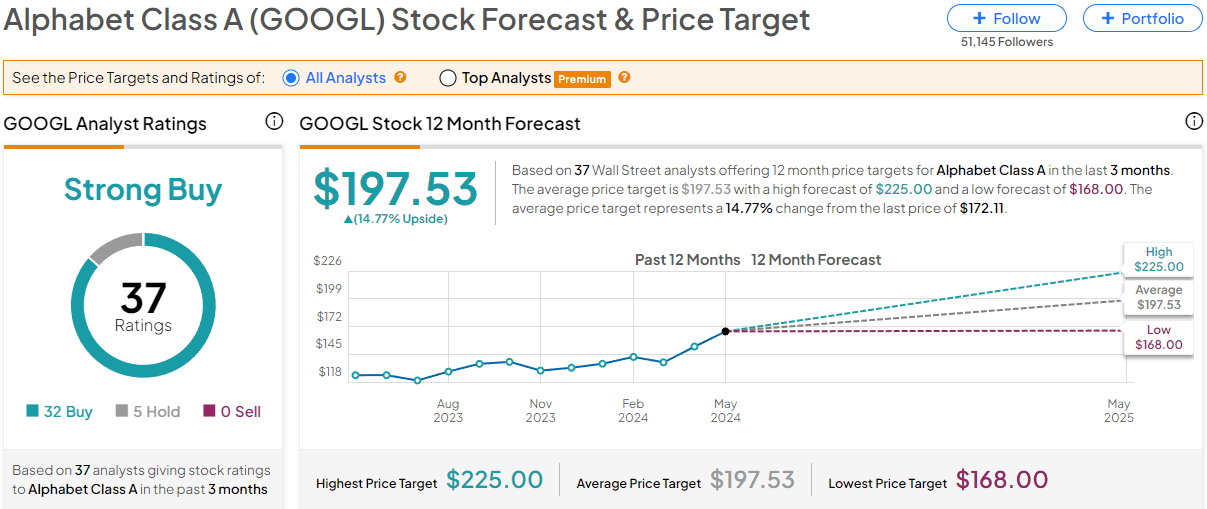

لذلك، على الرغم من أن سهم Google صعودي حاليًا، يجب على المستثمرين تقييم البيئات الداخلية والخارجية للشركة بعناية وإيلاء اهتمام وثيق لقدرات صنع القرار والتنفيذ لفريق إدارة الشركة. يجب على المستثمرين على المدى الطويل أن يأخذوا في الاعتبار إمكانات النمو طويلة المدى للشركة واتخاذ قرارات الاستثمار وفقًا لذلك بناءً على أهدافهم الاستثمارية وقدرتهم على تحمل المخاطر.

تحليل الاستثمار في أسهم جوجل

تحليل الاستثمار في أسهم جوجل

باعتبارها واحدة من الشركات العالمية العملاقة في قطاع التكنولوجيا، جذبت أسهم Google الكثير من الاهتمام من المستثمرين. في حين أن أحدث إصدار لأرباحها كان ملفتًا للنظر، إلا أنها واجهت نصيبها العادل من المشاكل. ولذلك فإن العديد من المستثمرين حذرون للغاية بشأن ما إذا كان الأمر يستحق الاستثمار فيه. في الواقع، استنادًا إلى التحليل الأساسي للشركة بالإضافة إلى حركة سعر السهم، فهو سهم يستحق الاستثمار فيه.

بادئ ذي بدء، ينطوي استثمار جوجل في مجال الذكاء الاصطناعي على إمكانات نمو هائلة لمستقبلها. من خلال التطوير المستمر لتقنية الذكاء الاصطناعي، يمكن لشركة Google الاستفادة من التكنولوجيا القوية وموارد البيانات للحفاظ على ميزتها التنافسية في المجالات الأساسية مثل تحسين محركات البحث والإعلان. من خلال التحسين المستمر لخوارزميات الذكاء الاصطناعي وتطبيقات التكنولوجيا، يمكن لشركة Google تحسين جودة ودقة نتائج البحث الخاصة بها وتزويد المستخدمين بتجربة بحث أكثر تخصيصًا ودقة، مما يؤدي بدوره إلى زيادة التصاق المستخدم ونشاطه.

وفي الوقت نفسه، يمكن لجوجل أيضًا استخدام تقنية الذكاء الاصطناعي لتحسين تأثير موضع الإعلان وتحسين عائد استثمار المعلنين، وبالتالي جذب المزيد من المعلنين وزيادة إيرادات الإعلانات. ولذلك، فإن استثمار جوجل في الذكاء الاصطناعي سيجلب زخمًا مستدامًا لنموها المستقبلي ويعزز مكانتها الرائدة في سوق التكنولوجيا العالمية.

ثانيًا، أظهرت Google أداءً ماليًا قويًا، ومواصلة الاستثمار في البحث والتطوير والابتكار، فضلاً عن الربحية الجيدة والتدفق النقدي. وعلى وجه الخصوص، تظهر التقارير المالية الأخيرة أن استثمارات جوجل في الذكاء الاصطناعي تؤتي ثمارها ومن المتوقع أن تدفع نمو أرباحها المستقبلية.

لا يؤدي هذا الاستثمار إلى تعزيز الميزة التنافسية لشركة Google في المجالات الأساسية مثل محرك البحث والأعمال الإعلانية فحسب، بل يوفر أيضًا أساسًا متينًا لها لاستكشاف فرص نمو جديدة. ومن خلال التحسين المستمر لتقنيات وتطبيقات الذكاء الاصطناعي، تستطيع جوجل تحسين جودة منتجاتها وخدماتها وتعزيز تجربة المستخدم، وبالتالي تعزيز حصتها في السوق وربحيتها. ولذلك، فإن استثمار جوجل في الذكاء الاصطناعي سيوفر دفعة مهمة لنمو الشركة المستقبلي ويساهم في استمرار ريادتها في سوق التكنولوجيا العالمية.

المستثمرون متفائلون بشأن أداء جوجل في السنوات العشر القادمة ويعتقدون أن الشركة ستستمر في الحفاظ على زخم النمو المستدام وتحقيق عوائد مربحة للمساهمين. نظرًا لمكانة جوجل الرائدة في مجال الذكاء الاصطناعي والحوسبة السحابية ومجالات الابتكار الأخرى، فضلاً عن استثمارها المستمر في البحث والتطوير والابتكار، فإن المستثمرين واثقون بشكل معقول من أن الشركة ستحقق نموًا قويًا في المستقبل. ونتيجة لذلك، فإن أسهم جوجل تفسح المجال للاحتفاظ بها على المدى الطويل لتحقيق عوائد استثمارية محتملة على المدى الطويل.

وبطبيعة الحال، ليس كل المستثمرين يفضلون الاستثمارات طويلة الأجل. باعتبارها شركة عالمية رائدة في مجال التكنولوجيا، لا تتمتع Google بنشاط تجاري قوي فحسب، بل تتمتع أيضًا بوضع سليم من الناحية المالية ولديها إمكانات كبيرة للنمو المستقبلي. على هذا النحو، تعد أسهم Google أيضًا جذابة للمستثمرين على المدى القصير (سنة واحدة) وعلى المدى المتوسط إلى الطويل (من سنة إلى خمس سنوات) كجزء من محافظهم الاستثمارية.

ومع ذلك، من المهم ملاحظة أنه بالنسبة للمستثمرين على المدى القصير، يجب أن يكون التركيز على أعمالهم الإعلانية. هذا هو مصدر الدخل الرئيسي لشركة جوجل. وذلك لأن الأعمال الإعلانية ترتبط ارتباطًا وثيقًا بالدورات الاقتصادية، خاصة في الصناعات التي تعتمد على القوة الشرائية للمستهلك ونشاط السوق، مثل السفر والبيع بالتجزئة.

في بيئة الركود، تميل الشركات إلى إدارة التكاليف بحكمة وتقليل الإنفاق على التسويق والإعلان، مما قد يؤثر سلبًا على أعمال Google الإعلانية. وبناءً على ذلك، يحتاج المستثمرون إلى تقييم المخاطر الاقتصادية التي تواجه أعمال Google الإعلانية بعناية والنظر في التأثير الذي قد تحدثه التغييرات في الدورة الاقتصادية على سعر سهم الشركة ونتائجها.

بالنسبة للمستثمرين على المدى المتوسط والطويل، يجب عليهم الانتباه إلى تنويع أعمال جوجل ونقاط النمو الجديدة. وعلى الرغم من أن الإعلانات لا تزال المصدر الرئيسي لإيراداتها، إلا أن نموها محدود، لذا تحتاج جوجل إلى إيجاد محركات نمو جديدة. يُنظر إلى YouTube وGoogle Cloud على أنهما محركي النمو الرئيسيين لشركة Google، لكنهما يواجهان أيضًا بعض التحديات. على وجه الخصوص، قد يواجه موقع YouTube خطر انخفاض مشاركة المستخدم، بينما يحتاج Google Cloud إلى التعامل مع المنافسة المتزايدة في السوق.

ولذلك، يجب على المستثمرين على المدى المتوسط والطويل أن ينتبهوا جيدًا لأداء Google في مجالات الأعمال الناشئة هذه وكيفية استجابة الشركة للتحديات واغتنام الفرص. وفي الوقت نفسه، ينبغي لهم أيضًا الاهتمام بقدرة جوجل الابتكارية وبراعتها التكنولوجية، فضلاً عن آفاق نمو الشركة في مجالات مثل الذكاء الاصطناعي، والبيانات الضخمة، والحوسبة السحابية.

بتلخيص العوامل المذكورة أعلاه، يمكن للمستثمرين صياغة استراتيجية استثمارية تناسب احتياجاتهم واختيار الوقت والطريقة المناسبة للاستثمار في أسهم جوجل. يمكن للمستثمرين على المدى الطويل أن ينظروا بشكل إيجابي إلى التطوير المستمر لشركة Google في مجال الذكاء الاصطناعي والحوسبة السحابية والإعلان ويؤمنون بإمكانيات نموها المستقبلية، في حين يحتاج المستثمرون على المدى القصير أو المتوسط إلى الطويل إلى إيلاء اهتمام وثيق لأداء أعمال Google و تغيرات السوق وتعديل استراتيجياتها الاستثمارية في الوقت المناسب.

| عوامل التقييم | مزايا | غير مؤات | توقعات قصيرة المدى | توقعات طويلة المدى |

| الأعمال الإعلانية | إيرادات قوية | تباطؤ في النمو | الإيرادات الرئيسية المستمرة | يحافظ الابتكار. |

| خدمات سحابية | نمو قوي | منافسة شرسة | مدفوعة رقميا. | النمو على المدى الطويل. |

| الذكاء الاصطناعي | قيادة التكنولوجيا | التكلفة العالية | تحسين الإيرادات. | الذكاء الاصطناعي يغذي النمو. |

| الأداء المالي | أرباح قوية والنقد. | ارتفاع التكاليف | الأسهم تصل إلى الأرباح. | مالية قوية. |

| بيئة خارجية | موقف قوي في السوق | الضغط التنظيمي. | التكيف مع المنافسين. | الابتكار والنمو. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.