تجارة

حول إي بي سي

اريخ النشر: 2024-06-07

في نظر الكثير من الناس، كان التداول الكمي دائمًا مرادفًا للغموض. تتضمن استراتيجية التداول هذه سلسلة من خوارزميات الذكاء الاصطناعي عالية التردد وغيرها من الكلمات الباطنية، مما يمنحها سمة عالية التقنية. ونتيجة لذلك، فهي استراتيجية تداول متطورة في أذهان العديد من المتداولين العاديين. لكن آخرين يرون أنها منجل حاد للغاية داخل سوق الأسهم. الآن دعونا نلقي نظرة فاحصة على إيجابيات وسلبيات وتقنيات التداول الكمي، أداة الاستثمار في العصر الرقمي.

ماذا يعني التداول الكمي؟

إنها طريقة استثمار نشأت في وول ستريت، وتستخدم بشكل أساسي النماذج الرياضية وتكنولوجيا الكمبيوتر للعثور على أهداف استثمارية في سوق الأوراق المالية وتنفيذ استراتيجيات التداول. وهي تستخدم تقنية البيانات الضخمة لجمع بيانات السوق، وفحص الأسهم بسرعة من وجهات نظر متعددة، وإجراء معاملات البيع والشراء.

فهو يتخذ قرارات التداول بناءً على تحليل كميات كبيرة من البيانات التاريخية والتعرف على الأنماط، بالإضافة إلى مراقبة ظروف السوق في الوقت الفعلي. الهدف إذن هو الحصول على أرباح ثابتة من خلال نهج آلي ومنتظم يقلل من تأثير المشاعر الإنسانية والأحكام الذاتية على التداول.

في التداول الكمي، عادة ما يتم تنفيذ قرارات التداول من خلال خوارزميات واستراتيجيات محددة مسبقًا وليس مباشرة من قبل المتداولين البشريين. قد تتضمن هذه الخوارزميات والاستراتيجيات تقنيات مثل التحليل الإحصائي والنمذجة الرياضية والتعلم الآلي من أجل تحديد تناقضات الأسعار والاتجاهات وفرص التداول في السوق وتنفيذ الصفقات بناءً على هذه المعلومات.

وهي أكثر منهجية وعلمية من طريقة التداول التقليدية القائمة على الخبرة الشخصية والحدس. ولأنها تعتمد على كمية كبيرة من البيانات التاريخية والبيانات في الوقت الحقيقي، فإنها تعتمد على بناء نماذج رياضية للتنبؤ بتحركات السوق وتنفيذ استراتيجيات التداول تلقائيًا. ولذلك، فإن هذه الطريقة تقضي على تأثير المشاعر الإنسانية والحكم الذاتي، وتحسن دقة واتساق قرارات التداول، وتركز على إدارة المخاطر لجعل التداول أكثر استقرارًا واستدامة.

وتكمن فكرتها الأساسية في استخدام كمية كبيرة من البيانات التاريخية للتحليل وبناء نماذج رياضية معقدة لتحديد الأنماط والاتجاهات في السوق. من خلال البحث المتعمق والتحليل الإحصائي للبيانات التاريخية، يمكن للتداول الكمي تحديد أنماط السوق المحتملة وتطوير استراتيجيات التداول بناءً على هذه الأنماط. يمكن تعديل استراتيجيات التداول هذه وتحسينها وفقًا لظروف السوق لتحقيق عوائد استثمارية أكثر قوة واستدامة.

كيف يعمل التداول الكمي؟ تتضمن العملية جمع وتنظيم كمية كبيرة من البيانات التاريخية، بما في ذلك أسعار الأسواق المالية، وأحجام التداول، والمؤشرات الاقتصادية. تأتي هذه البيانات من مجموعة متنوعة من الأسواق المالية وتتضمن بيانات من فئات أصول مختلفة، مثل الأسهم والعقود الآجلة والعملات الأجنبية وما إلى ذلك.

لا تتضمن البيانات التي تم جمعها البيانات التاريخية فحسب، بل تشمل أيضًا البيانات في الوقت الفعلي من أجل تحديث وتعديل استراتيجيات التداول في الوقت المناسب. يتم الحصول على هذه البيانات عادةً من خلال وسائل مختلفة، بما في ذلك بائعي البيانات المالية، وواجهات البيانات التي توفرها البورصات، وبرامج جمع البيانات ذاتية التطوير. يتم استخدام البيانات المجمعة لبناء نماذج رياضية وإجراء التحليل الفني لتحديد الأنماط والاتجاهات في الأسواق من أجل تطوير استراتيجيات التداول المناسبة.

بمجرد جمع البيانات، يقوم المتداول الكمي بتنظيفها وتنظيمها ومعالجتها لضمان جودتها ودقتها. قد يتضمن ذلك التعامل مع القيم المفقودة والقيم المتطرفة والبيانات المكررة، بالإضافة إلى توحيد البيانات أو تطبيعها للتحليل اللاحق.

بعد ذلك، باستخدام أساليب مثل الإحصاء والرياضيات وعلوم الكمبيوتر، سيقوم المتداولون ببناء نماذج رياضية قادرة على التنبؤ باتجاهات السوق وتقلبات الأسعار بناءً على البيانات التاريخية. يعد إنشاء النماذج وتكييفها عملية مستمرة تتطلب تحسينًا وتحديثًا مستمرًا استنادًا إلى ظروف السوق وأداء البيانات لضمان صحتها وقابليتها للتكيف.

استنادًا إلى النماذج الرياضية التي تم إنشاؤها، سيقوم المتداولون الكميون بتطوير استراتيجيات تداول محددة تغطي توقيت الشراء والبيع، وإدارة المراكز، والتحكم في المخاطر، وما إلى ذلك. ومن خلال استخدام أساليب مثل الإحصائيات أو النماذج الرياضية أو التعلم الآلي، يقومون بتطوير استراتيجيات وخوارزميات التداول. لتحديد فرص التداول واتخاذ قرارات التداول.

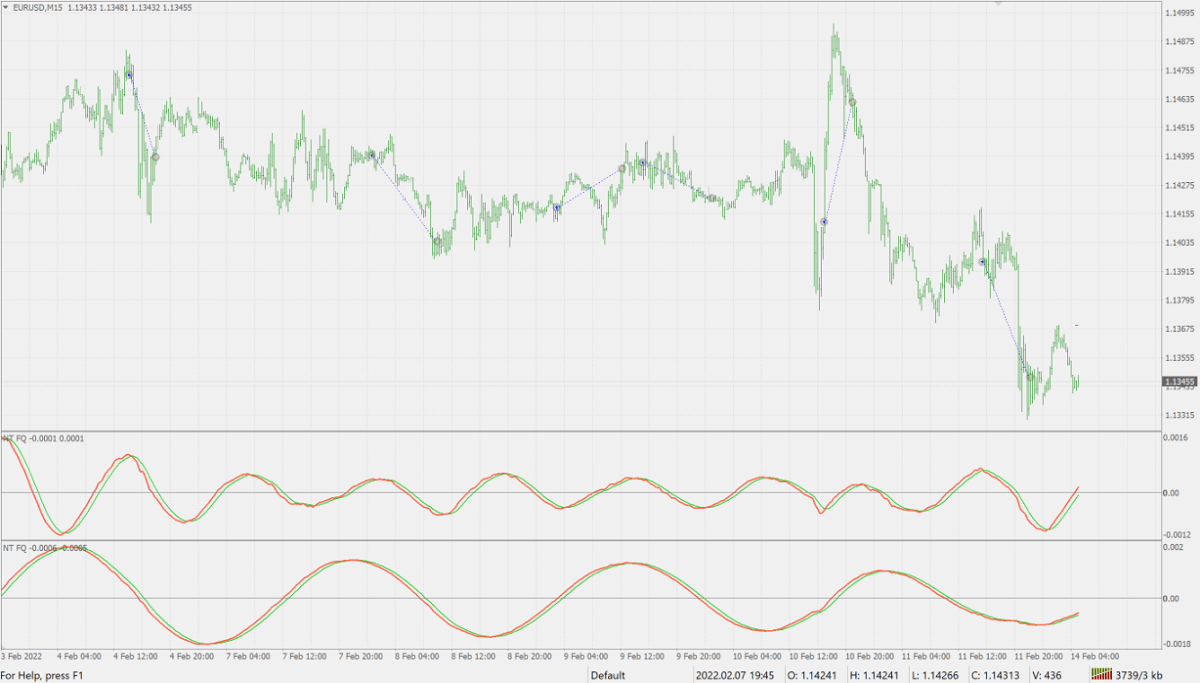

قد تتضمن هذه الاستراتيجيات استخدام تقنيات مثل مؤشرات التحليل الفني، والتعرف على أنماط الأسعار، وتحليل العوامل الكمية، وما إلى ذلك لتحديد توقيت الشراء والبيع، بالإضافة إلى تطوير قواعد إدارة المراكز المناسبة واستراتيجيات التحكم في المخاطر لتعظيم العوائد. وتقليل المخاطر.

وفي الوقت نفسه، غالبًا ما يتم اختبار استراتيجيات وخوارزميات التداول هذه وتحسينها بشكل متكرر لضمان فعاليتها وقوتها في مواقف السوق المختلفة. على سبيل المثال، يتم اختبار استراتيجيات التداول باستخدام البيانات التاريخية لتقييم أدائها في الأسواق السابقة وكذلك المخاطر والعوائد المحتملة.

واستنادا إلى نتائج الاختبار الخلفي، يمكن للمتداولين تحسين وتعديل استراتيجياتهم، بما في ذلك تعديل المعلمات، وتعديل قواعد التداول، وتحديث استراتيجيات إدارة المخاطر، من أجل تحسين أداء الاستراتيجيات وقابليتها للتكيف. من خلال الاختبار المستمر والتحسين والتعديل، يمكن للمتداولين تحسين استراتيجيات التداول الخاصة بهم بشكل مستمر للتعامل مع ظروف السوق المتغيرة، وزيادة العائد على الاستثمار، وتقليل مستويات المخاطر.

وأخيرا، تتم أتمتة استراتيجيات التداول من خلال برامج الكمبيوتر التي تراقب السوق وتتخذ قرارات التداول في الوقت الحقيقي. يستطيع المتداولون استخدام تقنيات البرمجة لترجمة استراتيجيات التداول المثبتة إلى خوارزميات ومن ثم تطبيق هذه الخوارزميات على بيانات السوق في الوقت الفعلي لتحديد فرص التداول وتنفيذ عمليات البيع والشراء تلقائيًا. بالإضافة إلى ذلك، فإن أنظمة التداول الآلية قادرة على مراقبة تغيرات السوق في الوقت الفعلي وتعديل استراتيجيات التداول ديناميكيًا بناءً على قواعد إدارة المخاطر المحددة مسبقًا لضمان التحكم في مخاطر المحفظة ضمن الحدود المقبولة.

بالمقارنة مع طرق التداول التقليدية، فإن التداول الكمي سريع ودقيق وفعال، ويمكن استخدام خوارزميات الكمبيوتر لتنفيذ الصفقات في فترة زمنية قصيرة جدًا لتحقيق أرباح صغيرة. يستخدم هذا النوع من التداول قوة حوسبة عالية السرعة وبيانات السوق في الوقت الفعلي لتحديد التقلبات الطفيفة في الأسعار والاستفادة منها بسرعة لإجراء عمليات البيع والشراء، وبالتالي زيادة الأرباح إلى الحد الأقصى.

في السنوات الأخيرة، ومع التطور المستمر للتكنولوجيا والتعقيد المتزايد للأسواق المالية، ظهر التداول الكمي بسرعة على مستوى العالم ويلعب دورًا متزايد الأهمية في الأسواق المالية. وقد نمت الصناديق الكمية بسرعة من حيث الحجم، وذلك باستخدام التقنيات المتقدمة مثل البيانات الضخمة، والتعلم الآلي، والذكاء الاصطناعي لتوليد الأرباح من خلال التنفيذ الآلي لاستراتيجيات التداول. ويتجلى هذا الاتجاه بشكل خاص في سوق الأسهم من الفئة A، حيث يتبنى المزيد والمزيد من المستثمرين من المؤسسات والأفراد استراتيجية التداول هذه.

مزايا وعيوب التداول الكمي

مزايا وعيوب التداول الكمي

يستخدم هذا النوع من التداول وسائل تقنية للكشف عن السلوك غير المعقول في السوق وذلك للحصول على عوائد زائدة، وهو ما له مزايا كبيرة مقارنة بطرق التداول التقليدية. ومع ذلك، على الرغم من مزاياها الكبيرة، هناك أيضا بعض أوجه القصور. لذلك، يحتاج المتداولون الكميون إلى تقييم المخاطر وإدارتها بعناية وتحسين وتعديل استراتيجيات التداول الخاصة بهم باستمرار للتعامل مع بيئة السوق المعقدة.

وتكمن قوتها في استخدام النماذج الرياضية والتحليل الإحصائي لكميات كبيرة من البيانات التاريخية وفي الوقت الحقيقي كوسيلة لتحديد الأنماط والفرص المحتملة في السوق. من خلال التحليل المتعمق للبيانات، يستطيع نظام التداول التنبؤ بشكل أكثر دقة باتجاهات السوق وصياغة استراتيجيات تداول فعالة، وبالتالي تحقيق إدارة أكثر قوة للمحفظة وقرارات تداول أكثر موثوقية. ومن ثم تصبح عملية اتخاذ القرار المبنية على البيانات قادرة على استخدام البيانات والمعلومات بشكل أكثر فعالية لاتخاذ قرارات استثمارية أكثر استنارة وتكون أكثر قدرة على المنافسة في بيئات السوق المختلفة.

وفي الوقت نفسه، ولأنه يعتمد على البيانات التاريخية والنماذج الرياضية لاتخاذ القرارات، فإنه يتجنب تأثير العواطف البشرية على قرارات الاستثمار. ولأن عملية التداول يتم التحكم فيها بواسطة برنامج كمبيوتر بدلاً من تأثرها بالعوامل البشرية، فإنها تقضي على تداخل عواطف المستثمرين وتضمن موضوعية واتساق قرارات التداول.

وهذا لا يؤدي إلى تحسين كفاءة وموثوقية التداول فحسب، بل يساعد المستثمرين أيضًا على إدارة المخاطر بشكل أفضل وتحقيق أداء استثماري مستقر. بالإضافة إلى ذلك، فإنه يعمل على تحسين ثقة المستثمرين بأنفسهم، وتمكينهم من تنفيذ الصفقات بشكل أكثر حسمًا، بغض النظر عن تقلبات السوق، وبالتالي تحقيق عوائد استثمارية أكثر قوة.

ثانيا، أنظمة التداول الآلية قادرة على تنفيذ الصفقات بسرعة لالتقاط الفرص اللحظية في السوق، وبالتالي زيادة كفاءة واستجابة التداول. من خلال استخدام برامج الكمبيوتر لتنفيذ استراتيجيات التداول، يتيح التداول الكمي اتخاذ قرارات التداول وتنفيذها بالمللي ثانية. ونتيجة لذلك، فإن هذا النوع من التداول أكثر كفاءة وأسرع في تنفيذ الصفقات من التداول اليدوي التقليدي.

كما أن لديها مزايا قابلية الاختبار والتحسين. ويمكن اختباره على البيانات التاريخية لتقييم فعاليته واستقراره. تساعد عملية الاختبار والتقييم هذه المتداولين على تحسين استراتيجياتهم وتحسينها باستمرار للتعامل مع ظروف وتغيرات السوق المختلفة. من خلال الاختبار والتحسين المستمر، يمكن للمتداولين تحسين أداء أنظمة التداول الخاصة بهم، وتقليل المخاطر، وزيادة العوائد.

وأخيرا، يوفر التداول الكمي أيضا مزايا التنويع وإدارة المخاطر. من خلال هذا النوع من التداول، يمكن للمستثمرين بسهولة تنويع محافظهم الاستثمارية بمجموعات مختلفة من الأصول والاستراتيجيات، وبالتالي تقليل مخاطر الاستثمار الإجمالية. بالإضافة إلى ذلك، يمكنها الاستفادة من نماذج إدارة المخاطر المتطورة للتحكم في الخسائر المحتملة، مما يساعد المستثمرين على إدارة المخاطر بشكل أكثر فعالية وحماية محافظهم الاستثمارية من تقلبات السوق.

الجانب السلبي هو أنها تتطلب الكثير من الناحية الفنية، الأمر الذي يمكن أن يشكل تحديًا للعديد من المتداولين. وبالتالي فإن إجراء التداول الكمي يتطلب من المتداولين أن يكون لديهم خبرة في مجموعة واسعة من المجالات مثل البرمجة والرياضيات والإحصاء والأسواق المالية، وبالتالي الحاجز الفني العالي. وهذا يعني أن المتداولين يحتاجون إلى مجموعة واسعة من المهارات والخبرات الفنية من أجل تصميم استراتيجيات التداول وتطويرها وتنفيذها بشكل فعال.

بالإضافة إلى ذلك، يتأثر هذا النوع من التداول أيضًا بجودة البيانات. تعد دقة بيانات السوق وتوقيتها أمرًا بالغ الأهمية لنجاح استراتيجية التداول، ولكن الحصول على بيانات عالية الجودة عادة ما يكون مكلفًا. ونتيجة لذلك، يحتاج المتداولون إلى استثمار موارد كبيرة لضمان جودة وموثوقية البيانات، مما قد يزيد من تكلفة وتعقيد التداول.

التحدي الآخر هو إدارة المخاطر النظامية. على الرغم من أن التداول الكمي يمكنه التحكم في الخسائر من خلال نماذج متطورة لإدارة المخاطر، إلا أنه يمكن أن يؤدي إلى خسائر فادحة في حالة حدوث أخطاء منهجية أو أعطال فنية. لذلك، من المهم بالنسبة للمتداولين أن يكون لديهم نظام قوي لإدارة المخاطر، بما في ذلك المراقبة الدقيقة وخطط الطوارئ للتعامل مع المواقف غير المتوقعة.

علاوة على ذلك، فإن نجاح هذا النوع من التداول يعتمد أيضًا على فهم المتداول ورؤيته للسوق. على الرغم من اعتمادها على البيانات والخوارزميات، فإن عدم اليقين والتعقيد في الأسواق يعني أن المتداولين لا يزالون بحاجة إلى مراقبة وفهم تحركات السوق وأحداثه. ونتيجة لذلك، حتى أنظمة التداول الكمية الأكثر تقدما تتطلب التوجيه والإشراف من التجار البشر لضمان فعالية الاستراتيجية وقابليتها للتكيف.

وأخيرا، فإن تكاليف التعقيد والصيانة لأنظمة التداول تشكل أيضا تحديا كبيرا. مع تغير ظروف السوق واستراتيجيات التداول، يجب تحديث أنظمة التداول وتحسينها باستمرار لضمان أدائها وفعاليتها. ويتطلب ذلك استثمارًا كبيرًا للوقت والقوى العاملة والموارد، بما في ذلك مراقبة النظام وإصلاح الأخطاء وتحديث النماذج والخوارزميات.

ومع ذلك، فإن التداول الكمي يوفر مزايا كبيرة من حيث الكفاءة والموضوعية وإدارة المخاطر، ولكنه يواجه أيضًا تحديات مثل الحواجز التقنية العالية، والاعتماد على جودة البيانات، والقدرة على التكيف في السوق. يتطلب التداول الناجح التعلم المستمر وتحسين الاستراتيجيات للتعامل مع ظروف السوق المتغيرة بسرعة.

كيف يمكن للفرد القيام بالتداول الكمي؟

هناك بشكل عام طريقتان للأفراد للمشاركة في التداول الكمي: الأولى هي كتابة برنامج التداول الخاص بهم مع البرمجة الفنية وفهم السوق؛ والآخر هو شراء برامج التداول التي طورها الآخرون والاستفادة من استراتيجيات التداول الجاهزة. أيًا كان الطريق الذي تختاره، فسوف تحتاج إلى التعلم والتحسين باستمرار من أجل زيادة نجاح وعوائد تداولك.

للانخراط في هذا النوع من التداول، يحتاج المرء أولاً إلى فهم أساسي للأسواق المالية ونظرية الاستثمار، بما في ذلك المعرفة بنظرية المحفظة، ونموذج تسعير الأصول الرأسمالية، والتحليل الفني والأساسي. ويجب أن يكون لدى المرء فهم متعمق للمبادئ والأساليب الأساسية للتداول الكمي، وتعلم المعرفة ذات الصلة مثل الإحصاء والاقتصاد القياسي والنمذجة الرياضية، وإتقان أدوات التحليل الكمي ولغات البرمجة مثل Python أو R أو Matlab.

بعد ذلك، قم بتطوير استراتيجية تداول كمية تناسب أهدافك الاستثمارية ورغبتك في المخاطرة، بما في ذلك تصميم الخوارزميات، وجمع بيانات السوق وتحليلها، وتحسين نماذج التداول. بعد ذلك، قم باختبار استراتيجية التداول وتحسينها باستخدام البيانات التاريخية للتحقق من فعاليتها وقوتها والتأكد من أدائها الجيد في ظل ظروف السوق المختلفة.

وأخيرًا، تطوير استراتيجيات فعالة لإدارة المخاطر، بما في ذلك تحديد نقاط وقف الخسارة وجني الأرباح، والتحكم في أحجام المراكز، وتنويع المحافظ الاستثمارية لحماية الأموال من الخسائر الكبيرة. من المهم الحفاظ على الانضباط في تنفيذ الصفقات، وتجنب التدخل العاطفي، وإجراء التعديلات في الوقت المناسب على استراتيجيات التداول بناءً على ظروف السوق.

وفي الوقت نفسه، يجب أن يمتلك المتداولون العديد من الصفات والمواقف الرئيسية. أولاً، تعد العقلية طويلة المدى أمرًا ضروريًا، حيث يتطلب نجاح التداول في كثير من الأحيان الصبر والتصميم المستمرين بدلاً من السعي قصير المدى لتحقيق أرباح سريعة. ثانيًا، تعد الثقة في النظام الكمي أمرًا ضروريًا، حيث يحتاج المتداولون إلى الإيمان بفعالية النماذج والخوارزميات الكمية من أجل الالتزام باستراتيجيات التداول الخاصة بهم.

علاوة على ذلك، يتطلب هذا النوع من التداول أيضًا أن يمتلك المتداولون درجة عالية من المعرفة التجارية وفهم السوق، مما يعني أنهم بحاجة إلى فهم متعمق لأساسيات كيفية عمل السوق وكيفية تأثير العوامل المختلفة على السوق. من خلال تحليل السوق المتعمق وفهم عوامل السوق، يستطيع المتداولون صياغة استراتيجيات التداول بشكل أكثر دقة وتعديلها في الوقت المناسب للاستجابة للتغيرات في السوق، وبالتالي زيادة معدل نجاح وربحية صفقاتهم.

وأخيرا، فإن التداول الكمي هو أكثر من مجرد تنفيذ التعليمات البرمجية؛ إنها عملية معقدة من التحسين المستمر وتنفيذ منطق التداول. فهو يتطلب من المتداولين أن يتعلموا ويتحسنوا باستمرار من أجل التكيف مع تغيرات السوق وتحسين استراتيجيات التداول لتحقيق عوائد استثمارية قوية على المدى الطويل.

المشكلة بالنسبة للعديد من المتداولين هي أنهم غير قادرين على الاستفادة من هذا النوع من التداول لتحقيق عوائد مستقرة. في الواقع، يعتمد استقرار هذا النوع من التداول على عدد من العوامل، بما في ذلك تصميم استراتيجية التداول وتحسينها، والتغيرات في بيئة السوق، وموثوقية جودة البيانات، وفعالية إدارة المخاطر. إذا كانت استراتيجية التداول فعالة في تحديد الأنماط والفرص في السوق وتوافقت مع تدابير إدارة المخاطر المناسبة، فمن الممكن تحقيق عوائد مستقرة نسبيا.

ومع ذلك، لا يمكن التنبؤ بتغيرات السوق، والأداء السابق لا يشير إلى النتائج المستقبلية. حتى استراتيجيات التداول التي تم اختبارها بشكل كامل وتحسينها قد تفشل في ظل ظروف معينة. ولذلك، يجب على المستثمرين توخي الحذر عند استخدام استراتيجيات التداول ومراقبتها وتعديلها بشكل مناسب في الممارسة العملية للتعامل مع ظروف السوق المتغيرة من أجل تقليل المخاطر وتحقيق عوائد مستقرة.

في الوقت نفسه، الاعتماد الحقيقي على هذا النوع من التداول للحصول على عوائد مستقرة، يتطلب في الواقع مستوى معينًا من المهارة. قال ملك التداول الكمي، جيمس سيمونز، إن التداول مع الاتجاه هو جوهر التحليل الفني لأن اتجاهات الأسعار الكبيرة لا تتحقق على المدى القصير ولكن يمكن التقاطها واستغلالها.

اتبع اتجاه السوق واستخدم قوة الاتجاه لتحقيق مكاسب بدلاً من التمرد ضده. من خلال مراقبة وتحليل الاتجاهات طويلة المدى في السوق، يمكن للمستثمرين الحصول على صورة أوضح لاتجاه الأسعار وتعديل محافظهم الاستثمارية واستراتيجيات التداول وفقًا لذلك. ولا يساعد هذا النهج المستثمرين على تقليل المخاطر فحسب، بل يساعد أيضًا على تعظيم فرص الإيرادات المحتملة في السوق.

ومن المهم أيضًا ملاحظة أن التداول الكمي يمثل الآن 80% من سوق الأسهم الأمريكية وينمو تدريجيًا في السوق الصينية. وفي هذا السوق، قد يصبح المستثمرون العاديون الذين ما زالوا يستخدمون التحليل الفني التقليدي أو الخبرة أو استراتيجيات الاستثمار الإخبارية هدفًا للحصاد المؤسسي.

في مجال التداول الكمي شديد التنافسية، يتمتع المستثمرون المؤسسيون الكبار بثروة من الموارد والمزايا التكنولوجية، مما يجعل الأمر صعبًا بالنسبة للأفراد وصغار المستثمرين. وعادة ما تكون هذه المؤسسات قادرة على استثمار المزيد من رأس المال والقوى العاملة لتطوير استراتيجيات وأنظمة تجارية متطورة والوصول إلى بيانات السوق وأدوات البحث عالية الجودة. وفي المقابل، قد يكون المستثمرون الأفراد والصغار محدودين بالموارد والتكنولوجيا ويحتاجون إلى المشاركة بطرق أخرى، مثل الاستثمار في الصناديق المتخصصة أو العمل مع الشركات التجارية.

| اسم صندوق الاستثمار المتداول | تغير السعر منذ بداية العام | متوسط الحجم اليومي | 1-يوم التغيير |

| JPMorgan NASDAQ Equity Premium Income ETF | 10.99% | 2,752,077 | -0.76% |

| iShares US Equity Factor ETF | 12.72% | 159,834 | 0.17% |

| كامبريا عائد المساهمين ETF | 4.98% | 83,706 | -1.05% |

| الأسواق المتقدمة متعددة العوامل في هارتفورد (الولايات المتحدة سابقًا) ETF | 5.11% | 233,082 | 0.28% |

| iShares International Equity Factor ETF | 9.24% | 143,638 | 0.07% |

| iShares US Small-Cap Equity Factor ETF | 5.87% | 74,531 | -0.38% |

| JPMorgan Market Expansion Enhanced Equity ETF | 6.68% | 88,775 | -0.68% |

| iMGP DBi استراتيجية العقود الآجلة المدارة ETF | 14.64% | 331,343 | -0.91% |

| SPDR MSCI EAFE StrategyFactors ETF | 4.50% | 40,305 | -1.19% |

| ALPS O'Shares US Quality Dividend ETF | 6.09% | 29,482 | -0.27% |

| أفانتيس كور الدخل الثابت إتف | -1.20% | 83,115 | 0.15% |

| مؤسسة الطليعة الأمريكية لعامل القيمة ETF | 2.97% | 13,042 | -0.84% |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.