Aos olhos de muitas pessoas, o comércio quantitativo sempre foi sinônimo de mistério. Esta estratégia de negociação envolve uma série de algoritmos de IA de alta frequência e outras palavras esotéricas, o que lhe confere um atributo de alta tecnologia. Como resultado, é uma estratégia de negociação de ponta na mente de muitos traders comuns. Outros, porém, veem-no como uma foice muito afiada dentro do mercado de ações. Agora vamos dar uma boa olhada nos prós, contras e técnicas da negociação quantitativa, a ferramenta de investimento da era digital.

O que significa negociação quantitativa?

É um método de investimento originário de Wall Street, que utiliza principalmente modelos matemáticos e tecnologia computacional para encontrar metas de investimento no mercado de ações e executar estratégias de negociação. Ele utiliza tecnologia de big data para coletar dados de mercado, examinar rapidamente ações de múltiplas perspectivas e realizar transações de compra e venda.

Toma decisões comerciais com base na análise de grandes quantidades de dados históricos e no reconhecimento de padrões, bem como no monitoramento em tempo real das condições de mercado. O objetivo, então, é obter lucros estáveis através de uma abordagem automatizada e sistemática que reduza a influência das emoções humanas e dos julgamentos subjetivos na negociação.

Na negociação quantitativa, as decisões de negociação são geralmente executadas por algoritmos e estratégias predefinidas, e não diretamente por traders humanos. Esses algoritmos e estratégias podem envolver técnicas como análise estatística, modelagem matemática e aprendizado de máquina para identificar discrepâncias de preços, tendências e oportunidades de negociação no mercado e executar negociações com base nessas informações.

É mais sistemático e científico do que a forma tradicional de negociação baseada na experiência pessoal e na intuição. Por contar com uma grande quantidade de dados históricos e em tempo real, baseia-se na construção de modelos matemáticos para prever os movimentos do mercado e executar estratégias de negociação automaticamente. Portanto, este método elimina a influência das emoções humanas e do julgamento subjetivo, melhora a precisão e a consistência das decisões comerciais e concentra-se na gestão de risco para tornar a negociação mais estável e sustentável.

Sua ideia central está na utilização de uma grande quantidade de dados históricos para análise e construção de modelos matemáticos complexos para identificar padrões e tendências de mercado. Através de investigação aprofundada e análise estatística de dados históricos, a negociação quantitativa pode identificar potenciais padrões de mercado e desenvolver estratégias de negociação baseadas nesses padrões. Estas estratégias de negociação podem ser ajustadas e otimizadas de acordo com as condições do mercado para obter retornos de investimento mais robustos e sustentáveis.

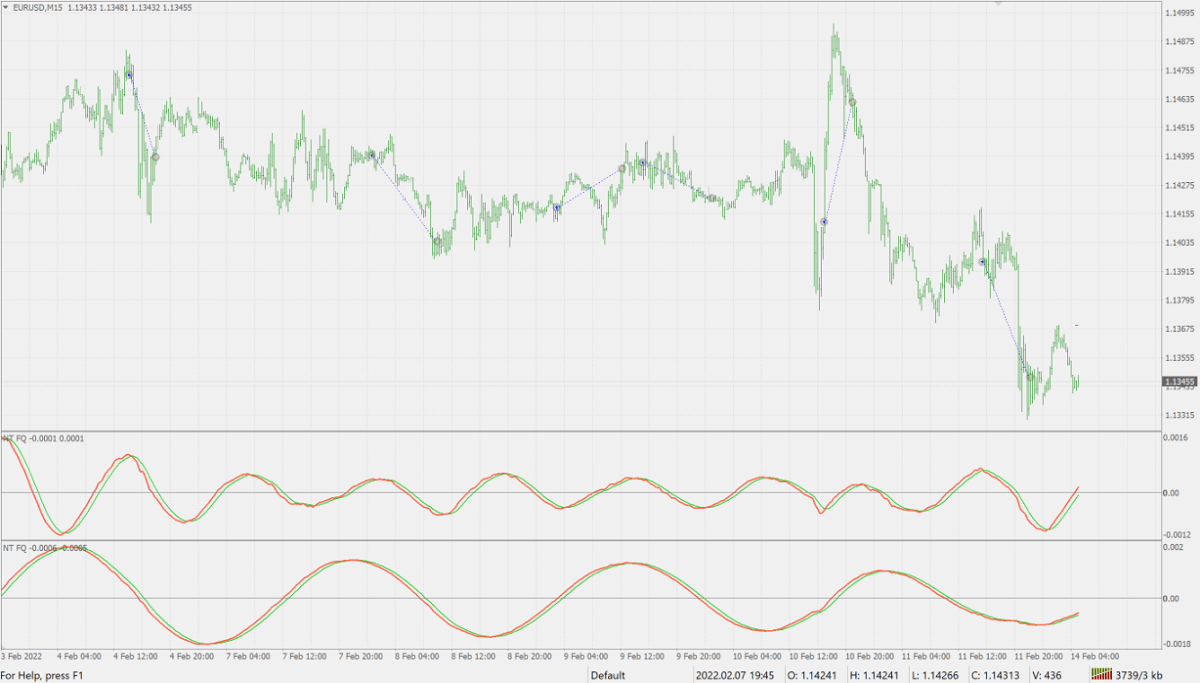

Como funciona a negociação quantitativa? O processo envolve a recolha e organização de uma grande quantidade de dados históricos, incluindo preços do mercado financeiro, volumes de negociação e indicadores económicos. Estes dados provêm de uma variedade de mercados financeiros e incluem dados de diferentes classes de ativos, tais como ações, futuros, câmbio, etc.

Os dados recolhidos incluem não apenas dados históricos, mas também dados em tempo real, a fim de atualizar e ajustar as estratégias de negociação em tempo hábil. Esses dados são normalmente obtidos por vários meios, incluindo fornecedores de dados financeiros, interfaces de dados fornecidas por bolsas e programas de coleta de dados desenvolvidos pela própria empresa. Os dados recolhidos são utilizados para construir modelos matemáticos e realizar análises técnicas para identificar padrões e tendências nos mercados, a fim de desenvolver estratégias de negociação adequadas.

Uma vez recolhidos os dados, o comerciante quantitativo limpa-os, organiza-os e processa-os para garantir a sua qualidade e precisão. Isso pode envolver lidar com valores ausentes, valores discrepantes e dados duplicados, bem como padronizar ou normalizar os dados para análise posterior.

Em seguida, utilizando métodos como estatística, matemática e ciência da computação, os traders construirão modelos matemáticos capazes de prever tendências de mercado e flutuações de preços com base em dados históricos. A construção e adaptação de modelos é um processo contínuo que requer otimização e atualização constantes com base nas condições de mercado e no desempenho dos dados para garantir a sua validade e adaptabilidade.

Com base nos modelos matemáticos construídos, os traders quantitativos desenvolverão estratégias de negociação específicas que abrangem o momento de compra e venda, gestão de posição, controle de risco, etc. Utilizando métodos como estatísticas, modelos matemáticos ou aprendizado de máquina, eles desenvolvem estratégias e algoritmos de negociação. para identificar oportunidades de negociação e tomar decisões de negociação.

Essas estratégias podem incluir o uso de técnicas como indicadores de análise técnica, reconhecimento de padrões de preços, análise de fatores quantitativos, etc. para determinar o momento de compra e venda, bem como o desenvolvimento de regras apropriadas de gerenciamento de posição e estratégias de controle de risco para maximizar os retornos. e minimizar o risco.

Ao mesmo tempo, estas estratégias e algoritmos de negociação são frequentemente testados e otimizados repetidamente para garantir a sua eficácia e robustez em diversas situações de mercado. Por exemplo, as estratégias de negociação são testadas a posteriori utilizando dados históricos para avaliar o seu desempenho em mercados passados, bem como riscos e retornos potenciais.

E com base nos resultados do backtesting, os traders podem otimizar e ajustar as suas estratégias, incluindo o ajuste de parâmetros, modificação das regras de negociação e atualização das estratégias de gestão de risco, a fim de melhorar o desempenho e a adaptabilidade das estratégias. Através de backtesting, otimização e ajuste contínuos, os traders podem melhorar continuamente as suas estratégias de negociação para lidar com as mudanças nas condições do mercado, maximizar o retorno do investimento e reduzir os níveis de risco.

Finalmente, as estratégias de negociação são automatizadas através de programas de computador que monitoram o mercado e tomam decisões de negociação em tempo real. Os traders são capazes de utilizar técnicas de programação para traduzir estratégias de negociação comprovadas em algoritmos e, em seguida, aplicar esses algoritmos a dados de mercado em tempo real para identificar oportunidades de negociação e executar automaticamente operações de compra e venda. Além disso, os sistemas de negociação automatizados são capazes de monitorizar as alterações do mercado em tempo real e ajustar dinamicamente as estratégias de negociação com base em regras de gestão de risco predefinidas para garantir que o risco da carteira é controlado dentro de limites aceitáveis.

Em comparação com os métodos de negociação tradicionais, a negociação quantitativa é rápida, precisa e eficiente, e algoritmos de computador podem ser utilizados para executar negociações em um período de tempo muito curto para obter pequenos lucros. Este tipo de negociação utiliza poder de computação de alta velocidade e dados de mercado em tempo real para identificar rapidamente e aproveitar pequenas flutuações de preços para realizar operações de compra e venda, maximizando assim os lucros.

Nos últimos anos, com o desenvolvimento contínuo da tecnologia e a crescente complexidade dos mercados financeiros, a negociação quantitativa emergiu rapidamente a nível mundial e está a desempenhar um papel cada vez mais importante nos mercados financeiros. Os fundos quantitativos cresceram rapidamente em tamanho, utilizando tecnologias avançadas como big data, aprendizagem automática e inteligência artificial para gerar lucros através da execução automatizada de estratégias de negociação. Esta tendência é particularmente evidente no mercado de ações A, onde cada vez mais investidores institucionais e individuais estão a adotar esta estratégia de negociação.

Vantagens e desvantagens quantitativas da negociação

Vantagens e desvantagens quantitativas da negociação

Este tipo de negociação utiliza meios técnicos para detectar comportamentos irracionais no mercado de forma a obter retornos excessivos, o que apresenta grandes vantagens em relação aos métodos de negociação tradicionais. No entanto, apesar das suas vantagens significativas, também existem algumas deficiências. Portanto, os traders quantitativos precisam de avaliar e gerir cuidadosamente os riscos e otimizar e ajustar constantemente as suas estratégias de negociação para lidar com o complexo ambiente de mercado.

A sua força reside na utilização de modelos matemáticos e na análise estatística de grandes quantidades de dados históricos e em tempo real como forma de identificar potenciais padrões e oportunidades no mercado. Através de uma análise aprofundada dos dados, o sistema de negociação é capaz de prever com mais precisão as tendências do mercado e formular estratégias de negociação eficazes, conseguindo assim uma gestão de carteira mais robusta e decisões de negociação mais fiáveis. E este processo de tomada de decisão baseado em dados é então capaz de utilizar dados e informações de forma mais eficaz para tomar decisões de investimento mais informadas e ser mais competitivo em diferentes ambientes de mercado.

Ao mesmo tempo, por se basear em dados históricos e modelos matemáticos para tomar decisões, evita a influência das emoções humanas nas decisões de investimento. E como o processo de negociação é controlado por um programa de computador e não influenciado por fatores humanos, elimina a interferência das emoções dos investidores e garante a objetividade e a consistência das decisões de negociação.

Isto não só melhora a eficiência e a fiabilidade da negociação, mas também ajuda os investidores a gerir melhor o risco e a alcançar um desempenho de investimento estável. Além disso, melhora a autoconfiança dos investidores, permitindo-lhes executar negociações de forma mais decisiva, independente da volatilidade do mercado, e assim obter retornos de investimento mais robustos.

Em segundo lugar, os sistemas de negociação automatizados são capazes de executar negociações rapidamente para capturar oportunidades instantâneas no mercado, aumentando assim a eficiência e a capacidade de resposta da negociação. Ao utilizar programas de computador para executar estratégias de negociação, a negociação quantitativa permite decisões e execução de negociação em milissegundos. Como resultado, este tipo de negociação é mais eficiente e mais rápido na execução de negociações do que a negociação manual tradicional.

Também tem as vantagens de testabilidade e otimização. Pode ser testado em dados históricos para avaliar a sua eficácia e estabilidade. Este processo de teste e avaliação ajuda os traders a otimizar e melhorar continuamente as suas estratégias para lidar com as diferentes condições e mudanças do mercado. Ao testar e otimizar constantemente, os traders podem melhorar o desempenho dos seus sistemas de negociação, reduzir riscos e aumentar os retornos.

Finalmente, a negociação quantitativa também oferece as vantagens da diversificação e da gestão de risco. Através deste tipo de negociação, os investidores podem facilmente diversificar as suas carteiras com diferentes combinações de activos e estratégias, reduzindo assim o risco global de investimento. Além disso, pode utilizar modelos sofisticados de gestão de risco para controlar perdas potenciais, ajudando os investidores a gerir o risco de forma mais eficaz e a proteger as suas carteiras da volatilidade do mercado.

A desvantagem é que é tecnicamente exigente, o que pode ser um desafio para muitos traders. A realização de negociações quantitativas exige, portanto, que os traders tenham experiência numa vasta gama de áreas, tais como programação, matemática, estatística e mercados financeiros, daí a elevada barreira técnica. Isto significa que os traders precisam de ter uma vasta gama de competências técnicas e conhecimentos especializados para conceber, desenvolver e implementar estratégias de negociação de forma eficaz.

Além disso, esse tipo de negociação também é afetado pela qualidade dos dados. A precisão e a atualidade dos dados de mercado são essenciais para o sucesso de uma estratégia de negociação, mas a obtenção de dados de alta qualidade costuma ser dispendiosa. Como resultado, os comerciantes precisam de investir recursos significativos para garantir a qualidade e fiabilidade dos dados, o que pode aumentar o custo e a complexidade da negociação.

Outro desafio é a gestão do risco sistémico. Embora a negociação quantitativa possa controlar perdas através de modelos sofisticados de gestão de risco, pode levar a perdas graves em caso de erros sistemáticos ou falhas técnicas. Portanto, é crucial que os traders tenham em funcionamento um sistema robusto de gestão de risco, incluindo monitorização estreita e planos de contingência para lidar com situações inesperadas.

Além disso, o sucesso deste tipo de negociação também depende da compreensão e visão do mercado por parte do trader. Apesar da sua dependência de dados e algoritmos, a incerteza e a complexidade dos mercados significam que os comerciantes ainda precisam de ter um olhar atento e compreender os movimentos e eventos do mercado. Como resultado, mesmo os sistemas de negociação quantitativos mais avançados requerem orientação e supervisão dos comerciantes humanos para garantir a eficácia e adaptabilidade da estratégia.

Finalmente, a complexidade e os custos de manutenção dos sistemas de negociação também constituem um desafio significativo. À medida que as condições de mercado e as estratégias de negociação mudam, os sistemas de negociação precisam de ser constantemente atualizados e otimizados para garantir o seu desempenho e eficácia. Isso requer um investimento significativo de tempo, mão de obra e recursos, incluindo monitoramento do sistema, correção de bugs e atualização de modelos e algoritmos.

Dito isto, o comércio quantitativo oferece vantagens significativas em termos de eficiência, objectividade e gestão de riscos, mas também enfrenta desafios como barreiras técnicas elevadas, dependência da qualidade dos dados e adaptabilidade do mercado. A negociação bem-sucedida requer aprendizagem contínua e otimização de estratégias para lidar com as condições de mercado em rápida mudança.

Como um indivíduo pode fazer negociações quantitativas?

Geralmente, existem duas formas de os indivíduos se envolverem em negociações quantitativas: uma é escrever o seu próprio programa de negociação com programação técnica e compreensão do mercado; a outra é comprar software de negociação desenvolvido por terceiros e utilizar estratégias de negociação prontas para uso. Qualquer que seja o caminho escolhido, você precisará aprender e melhorar continuamente para aumentar o sucesso e o retorno de suas negociações.

Para participar neste tipo de negociação, é necessário primeiro ter uma compreensão básica dos mercados financeiros e da teoria do investimento, incluindo conhecimento da teoria da carteira, do modelo de precificação de ativos de capital e da análise técnica e fundamental. E deve-se ter uma compreensão profunda dos princípios e métodos básicos de negociação quantitativa, aprender conhecimentos relacionados, como estatística, econometria e modelagem matemática, e dominar ferramentas de análise quantitativa e linguagens de programação, como Python, R ou Matlab.

Em seguida, desenvolva uma estratégia de negociação quantitativa que atenda aos seus objetivos de investimento e apetite ao risco, incluindo a concepção de algoritmos, a coleta e análise de dados de mercado e a otimização de modelos de negociação. Em seguida, faça backtest e otimize a estratégia de negociação com dados históricos para verificar sua eficácia e robustez e garantir que ela tenha um bom desempenho sob diferentes condições de mercado.

Por último, desenvolva estratégias eficazes de gestão de risco, incluindo a definição de pontos de stop-loss e take-profit, controlando os tamanhos das posições e diversificando as carteiras para proteger os fundos de perdas significativas. É importante manter a disciplina na execução das negociações, evitar interferências emocionais e fazer ajustes oportunos nas estratégias de negociação com base nas condições do mercado.

Ao mesmo tempo, os traders devem possuir diversas qualidades e atitudes essenciais. Em primeiro lugar, uma mentalidade de longo prazo é essencial, uma vez que o sucesso comercial muitas vezes requer paciência e determinação sustentadas, em vez da procura de lucros rápidos a curto prazo. Em segundo lugar, a confiança no sistema quantitativo é essencial, uma vez que os traders precisam de acreditar na eficácia dos modelos e algoritmos quantitativos para se manterem fiéis às suas estratégias de negociação.

Além disso, este tipo de negociação também exige que os traders possuam um elevado grau de cognição comercial e compreensão do mercado, o que significa que precisam de ter uma compreensão profunda dos fundamentos de como o mercado funciona e de como vários fatores o afetam. Através de uma análise de mercado aprofundada e de uma compreensão dos factores de mercado, os traders são capazes de formular estratégias de negociação com maior precisão e ajustá-las em tempo útil para responder às mudanças no mercado, aumentando assim a taxa de sucesso e a rentabilidade das suas negociações.

Finalmente, a negociação quantitativa é mais do que simplesmente executar código; é um processo complexo de otimização e execução contínua da lógica de negociação. Exige que os traders aprendam e melhorem constantemente, a fim de se adaptarem às mudanças do mercado e otimizarem as estratégias de negociação para obterem retornos sólidos de investimento a longo prazo.

O problema para muitos traders é que eles não conseguem utilizar esse tipo de negociação para obter retornos estáveis. Na verdade, a estabilidade deste tipo de negociação depende de uma série de factores, incluindo a concepção e optimização da estratégia de negociação, mudanças no ambiente de mercado, a fiabilidade da qualidade dos dados e a eficácia da gestão de risco. Se a estratégia de negociação for eficaz na identificação de padrões e oportunidades no mercado e for combinada com medidas adequadas de gestão de risco, então será possível obter retornos relativamente estáveis.

Contudo, as mudanças de mercado são imprevisíveis e o desempenho passado não é indicativo de resultados futuros. Mesmo estratégias de negociação totalmente testadas e otimizadas podem falhar em determinadas circunstâncias. Por conseguinte, os investidores devem ter cautela ao utilizar estratégias de negociação e monitorizá-las e ajustá-las de forma adequada na prática para fazer face às alterações das condições de mercado, a fim de minimizar o risco e obter retornos estáveis.

Ao mesmo tempo, para confiar verdadeiramente neste tipo de negociação para obter retornos estáveis, é necessário um certo nível de habilidade. O rei da negociação quantitativa, James Simmons, disse que negociar com a tendência é o núcleo da análise técnica porque grandes tendências de preços não são realizadas no curto prazo, mas podem ser capturadas e exploradas.

Siga a tendência do mercado e utilize o poder da tendência para obter ganhos, em vez de se rebelar contra ela. Ao observar e analisar as tendências de longo prazo no mercado, os investidores podem obter uma imagem mais clara da direção dos preços e ajustar as suas carteiras e estratégias de negociação em conformidade. Esta abordagem não só ajuda os investidores a reduzir o risco, mas também a maximizar potenciais oportunidades de receitas no mercado.

É também importante notar que o comércio quantitativo representa agora 80% do mercado de ações dos EUA e está a crescer gradualmente no mercado chinês. E neste mercado, os investidores comuns que ainda utilizam análises técnicas tradicionais, experiência ou estratégias de investimento em notícias podem tornar-se alvo de colheita institucional.

No campo altamente competitivo do comércio quantitativo, os grandes investidores institucionais dispõem de uma riqueza de recursos e vantagens tecnológicas, tornando-o um desafio para indivíduos e pequenos investidores. Estas instituições são normalmente capazes de investir mais capital e mão-de-obra para desenvolver estratégias e sistemas de negociação sofisticados e aceder a dados de mercado e ferramentas de investigação de alta qualidade. Em contrapartida, os investidores individuais e os pequenos investidores podem estar limitados pelos recursos e pela tecnologia e necessitar de participar de outras formas, como investir em fundos especializados ou trabalhar com empresas comerciais.

Classificações quantitativas de retorno de fundos de negociação

| Nome do ETF |

Alteração de preço acumulada no ano |

Média Volume Diário |

Mudança de 1 dia |

| ETF JPMorgan NASDAQ Equity Premium Income |

10,99% |

2.752.077 |

-0,76% |

| ETF iShares de Fator de Ações dos EUA |

12,72% |

159.834 |

0,17% |

| ETF de rendimento do acionista Cambria |

4,98% |

83.706 |

-1,05% |

| ETF Hartford Multifactor Developed Markets (ex-EUA) |

5,11% |

233.082 |

0,28% |

| ETF de Fator de Ações Internacionais iShares |

9,24% |

143.638 |

0,07% |

| ETF iShares US Small-Cap Equity Factor |

5,87% |

74.531 |

-0,38% |

| ETF de ações aprimoradas de expansão de mercado do JPMorgan |

6,68% |

88.775 |

-0,68% |

| ETF de estratégia de futuros gerenciados iMGP DBi |

14,64% |

331.343 |

-0,91% |

| SPDR MSCI EAFE StrategicFactors ETF |

4,50% |

40.305 |

-1,19% |

| ALPS O'Shares US Quality Dividend ETF |

6,09% |

29.482 |

-0,27% |

| ETF de renda fixa principal da Avantis |

-1,20% |

83.115 |

0,15% |

| ETF Vanguard US Value Factor |

2,97% |

13.042 |

-0,84% |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Vantagens e desvantagens quantitativas da negociação

Vantagens e desvantagens quantitativas da negociação