ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-06-07

कई लोगों की नज़र में, क्वांटिटेटिव ट्रेडिंग हमेशा रहस्य का पर्याय रही है। इस ट्रेडिंग रणनीति में उच्च-आवृत्ति वाले AI एल्गोरिदम और अन्य गूढ़ शब्दों की एक श्रृंखला शामिल है, जो इसे एक उच्च तकनीक विशेषता प्रदान करती है। नतीजतन, यह कई साधारण व्यापारियों के दिमाग में एक उच्च-स्तरीय ट्रेडिंग रणनीति है। हालाँकि, अन्य लोग इसे शेयर बाज़ार के अंदर एक बहुत ही तेज़ दरांती के रूप में देखते हैं। अब आइए डिजिटल युग के निवेश उपकरण, क्वांटिटेटिव ट्रेडिंग के पक्ष, विपक्ष और तकनीकों पर एक अच्छी नज़र डालें।

मात्रात्मक व्यापार का क्या अर्थ है?

यह वॉल स्ट्रीट से उत्पन्न एक निवेश पद्धति है, जो मुख्य रूप से शेयर बाजार में निवेश लक्ष्यों को खोजने और ट्रेडिंग रणनीतियों को निष्पादित करने के लिए गणितीय मॉडल और कंप्यूटर प्रौद्योगिकी का उपयोग करती है। यह बाजार के आंकड़ों को इकट्ठा करने, कई दृष्टिकोणों से शेयरों की त्वरित जांच करने और खरीद और बिक्री लेनदेन करने के लिए बड़ी डेटा तकनीक का उपयोग करता है।

यह बड़ी मात्रा में ऐतिहासिक डेटा और पैटर्न पहचान के विश्लेषण के साथ-साथ बाजार की स्थितियों की वास्तविक समय की निगरानी के आधार पर ट्रेडिंग निर्णय लेता है। फिर, इसका लक्ष्य एक स्वचालित और व्यवस्थित दृष्टिकोण के माध्यम से स्थिर लाभ प्राप्त करना है जो ट्रेडिंग पर मानवीय भावनाओं और व्यक्तिपरक निर्णयों के प्रभाव को कम करता है।

मात्रात्मक व्यापार में, व्यापारिक निर्णय आम तौर पर मानव व्यापारियों द्वारा सीधे किए जाने के बजाय पूर्वनिर्धारित एल्गोरिदम और रणनीतियों द्वारा निष्पादित किए जाते हैं। इन एल्गोरिदम और रणनीतियों में सांख्यिकीय विश्लेषण, गणितीय मॉडलिंग और मशीन लर्निंग जैसी तकनीकें शामिल हो सकती हैं ताकि बाज़ार में मूल्य विसंगतियों, रुझानों और व्यापारिक अवसरों की पहचान की जा सके और इस जानकारी के आधार पर ट्रेडों को निष्पादित किया जा सके।

यह व्यक्तिगत अनुभव और अंतर्ज्ञान पर आधारित ट्रेडिंग के पारंपरिक तरीके से ज़्यादा व्यवस्थित और वैज्ञानिक है। क्योंकि यह बड़ी मात्रा में ऐतिहासिक और वास्तविक समय के डेटा पर निर्भर करता है, यह बाज़ार की चालों की भविष्यवाणी करने और ट्रेडिंग रणनीतियों को स्वचालित रूप से निष्पादित करने के लिए गणितीय मॉडल बनाने पर आधारित है। इसलिए, यह विधि मानवीय भावनाओं और व्यक्तिपरक निर्णय के प्रभाव को समाप्त करती है, ट्रेडिंग निर्णयों की सटीकता और स्थिरता में सुधार करती है, और ट्रेडिंग को अधिक स्थिर और टिकाऊ बनाने के लिए जोखिम प्रबंधन पर ध्यान केंद्रित करती है।

इसका मुख्य विचार विश्लेषण के लिए बड़ी मात्रा में ऐतिहासिक डेटा का उपयोग करना और बाजार में पैटर्न और रुझानों की पहचान करने के लिए जटिल गणितीय मॉडल का निर्माण करना है। ऐतिहासिक डेटा के गहन शोध और सांख्यिकीय विश्लेषण के माध्यम से, मात्रात्मक व्यापार संभावित बाजार पैटर्न की पहचान कर सकता है और इन पैटर्न के आधार पर ट्रेडिंग रणनीति विकसित कर सकता है। इन ट्रेडिंग रणनीतियों को अधिक मजबूत और टिकाऊ निवेश रिटर्न प्राप्त करने के लिए बाजार की स्थितियों के अनुसार समायोजित और अनुकूलित किया जा सकता है।

मात्रात्मक व्यापार कैसे काम करता है? इस प्रक्रिया में वित्तीय बाज़ार की कीमतों, ट्रेडिंग वॉल्यूम और आर्थिक संकेतकों सहित बड़ी मात्रा में ऐतिहासिक डेटा एकत्र करना और व्यवस्थित करना शामिल है। यह डेटा विभिन्न वित्तीय बाज़ारों से आता है और इसमें विभिन्न परिसंपत्ति वर्गों, जैसे कि इक्विटी, वायदा, विदेशी मुद्रा, आदि से डेटा शामिल होता है।

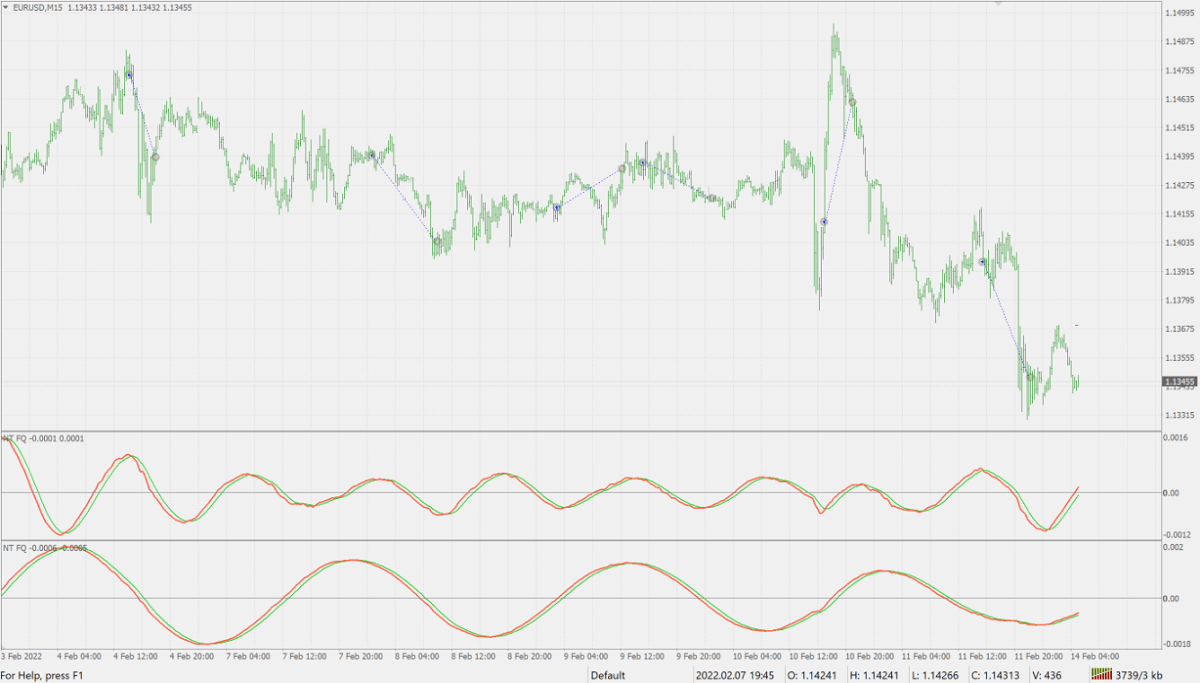

एकत्रित किए गए डेटा में न केवल ऐतिहासिक डेटा बल्कि वास्तविक समय का डेटा भी शामिल है ताकि समय पर ट्रेडिंग रणनीतियों को अपडेट और समायोजित किया जा सके। ये डेटा आमतौर पर विभिन्न माध्यमों से प्राप्त किए जाते हैं, जिनमें वित्तीय डेटा विक्रेता, एक्सचेंजों द्वारा प्रदान किए गए डेटा इंटरफेस और स्वयं-विकसित डेटा संग्रह कार्यक्रम शामिल हैं। एकत्रित डेटा का उपयोग गणितीय मॉडल बनाने और बाजारों में पैटर्न और रुझानों की पहचान करने के लिए तकनीकी विश्लेषण करने के लिए किया जाता है ताकि उपयुक्त ट्रेडिंग रणनीतियाँ विकसित की जा सकें।

एक बार डेटा एकत्र हो जाने के बाद, मात्रात्मक व्यापारी इसकी गुणवत्ता और सटीकता सुनिश्चित करने के लिए इसे साफ, व्यवस्थित और संसाधित करता है। इसमें लापता मानों, आउटलायर्स और डुप्लिकेट डेटा से निपटना शामिल हो सकता है, साथ ही बाद के विश्लेषण के लिए डेटा को मानकीकृत या सामान्यीकृत करना भी शामिल हो सकता है।

इसके बाद, सांख्यिकी, गणित और कंप्यूटर विज्ञान जैसे तरीकों का उपयोग करके, व्यापारी गणितीय मॉडल का निर्माण करेंगे जो ऐतिहासिक डेटा के आधार पर बाजार के रुझान और मूल्य में उतार-चढ़ाव की भविष्यवाणी करने में सक्षम हैं। मॉडल का निर्माण और अनुकूलन एक सतत प्रक्रिया है जिसके लिए बाजार की स्थितियों और डेटा प्रदर्शन के आधार पर निरंतर अनुकूलन और अद्यतन की आवश्यकता होती है ताकि उनकी वैधता और अनुकूलनशीलता सुनिश्चित हो सके।

निर्मित गणितीय मॉडलों के आधार पर, मात्रात्मक व्यापारी विशिष्ट व्यापारिक रणनीतियों का विकास करेंगे, जो खरीदने और बेचने का समय, स्थिति प्रबंधन, जोखिम नियंत्रण आदि को कवर करते हैं। सांख्यिकी, गणितीय मॉडल या मशीन लर्निंग जैसे तरीकों का उपयोग करके, वे व्यापारिक अवसरों की पहचान करने और व्यापारिक निर्णय लेने के लिए व्यापारिक रणनीतियों और एल्गोरिदम विकसित करते हैं।

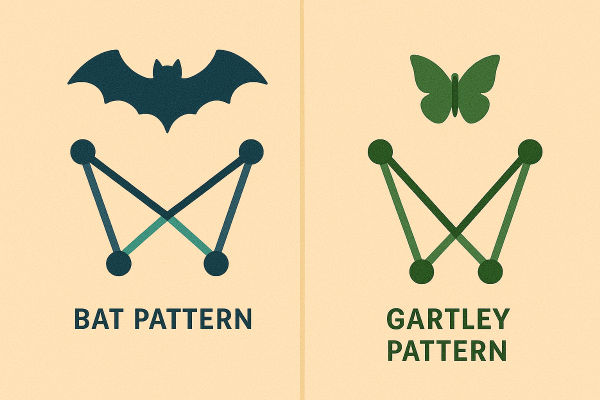

इन रणनीतियों में खरीद और बिक्री का समय निर्धारित करने के लिए तकनीकी विश्लेषण संकेतक, मूल्य पैटर्न पहचान, मात्रात्मक कारक विश्लेषण आदि जैसी तकनीकों का उपयोग शामिल हो सकता है, साथ ही रिटर्न को अधिकतम करने और जोखिम को न्यूनतम करने के लिए उपयुक्त स्थिति प्रबंधन नियमों और जोखिम नियंत्रण रणनीतियों का विकास भी शामिल हो सकता है।

साथ ही, इन ट्रेडिंग रणनीतियों और एल्गोरिदम को अक्सर बार-बार परखा जाता है और विभिन्न बाजार स्थितियों में उनकी प्रभावशीलता और मजबूती सुनिश्चित करने के लिए अनुकूलित किया जाता है। उदाहरण के लिए, ट्रेडिंग रणनीतियों को पिछले बाजारों में उनके प्रदर्शन के साथ-साथ संभावित जोखिमों और रिटर्न का आकलन करने के लिए ऐतिहासिक डेटा का उपयोग करके बैकटेस्ट किया जाता है।

और बैकटेस्टिंग के परिणामों के आधार पर, व्यापारी अपनी रणनीतियों को अनुकूलित और समायोजित कर सकते हैं, जिसमें मापदंडों का समायोजन, ट्रेडिंग नियमों में संशोधन और जोखिम प्रबंधन रणनीतियों को अपडेट करना शामिल है, ताकि रणनीतियों के प्रदर्शन और अनुकूलनशीलता में सुधार हो सके। निरंतर बैकटेस्टिंग, अनुकूलन और समायोजन के माध्यम से, व्यापारी बदलती बाजार स्थितियों से निपटने, निवेश पर रिटर्न को अधिकतम करने और जोखिम के स्तर को कम करने के लिए अपनी ट्रेडिंग रणनीतियों में लगातार सुधार कर सकते हैं।

अंत में, ट्रेडिंग रणनीतियों को कंप्यूटर प्रोग्राम के माध्यम से स्वचालित किया जाता है जो बाजार की निगरानी करते हैं और वास्तविक समय में ट्रेडिंग निर्णय लेते हैं। ट्रेडर्स सिद्ध ट्रेडिंग रणनीतियों को एल्गोरिदम में अनुवाद करने के लिए प्रोग्रामिंग तकनीकों का उपयोग करने में सक्षम हैं और फिर इन एल्गोरिदम को वास्तविक समय के बाजार डेटा पर लागू करके ट्रेडिंग अवसरों की पहचान करते हैं और स्वचालित रूप से खरीद और बिक्री संचालन निष्पादित करते हैं। इसके अलावा, स्वचालित ट्रेडिंग सिस्टम वास्तविक समय में बाजार में होने वाले बदलावों की निगरानी करने और पूर्व-निर्धारित जोखिम प्रबंधन नियमों के आधार पर ट्रेडिंग रणनीतियों को गतिशील रूप से समायोजित करने में सक्षम हैं ताकि यह सुनिश्चित किया जा सके कि पोर्टफोलियो जोखिम स्वीकार्य सीमाओं के भीतर नियंत्रित है।

पारंपरिक ट्रेडिंग विधियों की तुलना में, मात्रात्मक ट्रेडिंग तेज़, सटीक और कुशल है, और कंप्यूटर एल्गोरिदम का उपयोग बहुत कम समय में ट्रेडों को निष्पादित करने के लिए किया जा सकता है ताकि छोटे लाभ प्राप्त किए जा सकें। इस प्रकार का ट्रेडिंग उच्च गति वाली कंप्यूटिंग शक्ति और वास्तविक समय के बाजार डेटा का उपयोग करता है ताकि खरीद और बिक्री संचालन करने के लिए मामूली मूल्य उतार-चढ़ाव को जल्दी से पहचाना और उसका लाभ उठाया जा सके, जिससे लाभ अधिकतम हो।

हाल के वर्षों में, प्रौद्योगिकी के निरंतर विकास और वित्तीय बाजारों की बढ़ती जटिलता के साथ, मात्रात्मक व्यापार तेजी से वैश्विक स्तर पर उभरा है और वित्तीय बाजारों में तेजी से महत्वपूर्ण भूमिका निभा रहा है। मात्रात्मक फंडों का आकार तेजी से बढ़ा है, जो ट्रेडिंग रणनीतियों के स्वचालित निष्पादन के माध्यम से लाभ उत्पन्न करने के लिए बड़े डेटा, मशीन लर्निंग और कृत्रिम बुद्धिमत्ता जैसी उन्नत तकनीकों का उपयोग करते हैं। यह प्रवृत्ति विशेष रूप से ए-शेयर बाजार में स्पष्ट है, जहां अधिक से अधिक संस्थागत और व्यक्तिगत निवेशक इस ट्रेडिंग रणनीति को अपना रहे हैं।

मात्रात्मक व्यापार के लाभ और हानियाँ

मात्रात्मक व्यापार के लाभ और हानियाँ

इस प्रकार के व्यापार में बाजार में अनुचित व्यवहार का पता लगाने के लिए तकनीकी साधनों का उपयोग किया जाता है ताकि अतिरिक्त रिटर्न प्राप्त किया जा सके, जिसके पारंपरिक व्यापारिक तरीकों की तुलना में बहुत फायदे हैं। हालांकि, इसके महत्वपूर्ण लाभों के बावजूद, कुछ कमियां भी हैं। इसलिए, मात्रात्मक व्यापारियों को जोखिमों का सावधानीपूर्वक आकलन और प्रबंधन करने और जटिल बाजार के माहौल से निपटने के लिए अपनी व्यापारिक रणनीतियों को लगातार अनुकूलित और समायोजित करने की आवश्यकता होती है।

इसकी ताकत बाजार में संभावित पैटर्न और अवसरों की पहचान करने के साधन के रूप में बड़ी मात्रा में ऐतिहासिक और वास्तविक समय के डेटा के गणितीय मॉडल और सांख्यिकीय विश्लेषण के उपयोग में निहित है। डेटा के गहन विश्लेषण के माध्यम से, ट्रेडिंग सिस्टम बाजार के रुझानों का अधिक सटीक रूप से अनुमान लगाने और प्रभावी ट्रेडिंग रणनीतियों को तैयार करने में सक्षम है, इस प्रकार अधिक मजबूत पोर्टफोलियो प्रबंधन और अधिक विश्वसनीय ट्रेडिंग निर्णय प्राप्त करता है। और यह डेटा-संचालित निर्णय लेने की प्रक्रिया तब अधिक सूचित निवेश निर्णय लेने और विभिन्न बाजार वातावरणों में अधिक प्रतिस्पर्धी होने के लिए डेटा और जानकारी का अधिक प्रभावी ढंग से उपयोग करने में सक्षम है।

साथ ही, चूंकि यह निर्णय लेने के लिए ऐतिहासिक डेटा और गणितीय मॉडल पर निर्भर करता है, इसलिए यह निवेश निर्णयों पर मानवीय भावनाओं के प्रभाव से बचता है। और चूंकि ट्रेडिंग प्रक्रिया मानवीय कारकों से प्रभावित होने के बजाय कंप्यूटर प्रोग्राम द्वारा नियंत्रित होती है, इसलिए यह निवेशकों की भावनाओं के हस्तक्षेप को समाप्त करता है और ट्रेडिंग निर्णयों की निष्पक्षता और स्थिरता सुनिश्चित करता है।

इससे न केवल ट्रेडिंग की दक्षता और विश्वसनीयता में सुधार होता है, बल्कि निवेशकों को जोखिम को बेहतर ढंग से प्रबंधित करने और स्थिर निवेश प्रदर्शन हासिल करने में भी मदद मिलती है। इसके अलावा, यह निवेशकों के आत्मविश्वास में सुधार करता है, जिससे वे बाजार की अस्थिरता से स्वतंत्र होकर अधिक निर्णायक रूप से ट्रेड निष्पादित कर पाते हैं और इस प्रकार अधिक मजबूत निवेश रिटर्न प्राप्त कर पाते हैं।

दूसरे, स्वचालित ट्रेडिंग सिस्टम बाजार में तात्कालिक अवसरों को पकड़ने के लिए ट्रेडों को जल्दी से निष्पादित करने में सक्षम हैं, जिससे ट्रेडिंग की दक्षता और जवाबदेही बढ़ जाती है। ट्रेडिंग रणनीतियों को निष्पादित करने के लिए कंप्यूटर प्रोग्राम का उपयोग करके, मात्रात्मक ट्रेडिंग मिलीसेकंड ट्रेडिंग निर्णय और निष्पादन को सक्षम बनाती है। नतीजतन, इस प्रकार का ट्रेडिंग पारंपरिक मैनुअल ट्रेडिंग की तुलना में ट्रेडों को निष्पादित करने में अधिक कुशल और तेज़ है।

इसमें परीक्षणीयता और अनुकूलन के लाभ भी हैं। इसकी प्रभावशीलता और स्थिरता का आकलन करने के लिए इसे ऐतिहासिक डेटा पर बैकटेस्ट किया जा सकता है। यह परीक्षण और मूल्यांकन प्रक्रिया व्यापारियों को विभिन्न बाजार स्थितियों और परिवर्तनों से निपटने के लिए अपनी रणनीतियों को लगातार अनुकूलित और बेहतर बनाने में मदद करती है। लगातार परीक्षण और अनुकूलन करके, व्यापारी अपने ट्रेडिंग सिस्टम के प्रदर्शन को बेहतर बना सकते हैं, जोखिम कम कर सकते हैं और रिटर्न बढ़ा सकते हैं।

अंत में, मात्रात्मक व्यापार विविधीकरण और जोखिम प्रबंधन के लाभ भी प्रदान करता है। इस प्रकार के व्यापार के माध्यम से, निवेशक आसानी से परिसंपत्तियों और रणनीतियों के विभिन्न संयोजनों के साथ अपने पोर्टफोलियो में विविधता ला सकते हैं, जिससे समग्र निवेश जोखिम कम हो जाता है। इसके अलावा, यह संभावित नुकसान को नियंत्रित करने के लिए परिष्कृत जोखिम प्रबंधन मॉडल का उपयोग कर सकता है, जिससे निवेशकों को जोखिम को अधिक प्रभावी ढंग से प्रबंधित करने और बाजार की अस्थिरता से अपने पोर्टफोलियो की रक्षा करने में मदद मिलती है।

इसका नकारात्मक पक्ष यह है कि यह तकनीकी रूप से मांग करने वाला है, जो कई व्यापारियों के लिए एक चुनौती हो सकती है। इसलिए मात्रात्मक व्यापार करने के लिए व्यापारियों को प्रोग्रामिंग, गणित, सांख्यिकी और वित्तीय बाजारों जैसे क्षेत्रों की एक विस्तृत श्रृंखला में विशेषज्ञता की आवश्यकता होती है, इसलिए उच्च तकनीकी बाधा होती है। इसका मतलब है कि व्यापारियों को प्रभावी ढंग से ट्रेडिंग रणनीतियों को डिजाइन करने, विकसित करने और लागू करने के लिए तकनीकी कौशल और विशेषज्ञता की एक विस्तृत श्रृंखला की आवश्यकता होती है।

इसके अलावा, इस प्रकार का व्यापार डेटा की गुणवत्ता से भी प्रभावित होता है। बाजार डेटा की सटीकता और समयबद्धता एक ट्रेडिंग रणनीति की सफलता के लिए महत्वपूर्ण है, लेकिन उच्च गुणवत्ता वाले डेटा प्राप्त करना आमतौर पर महंगा होता है। नतीजतन, व्यापारियों को डेटा की गुणवत्ता और विश्वसनीयता सुनिश्चित करने के लिए महत्वपूर्ण संसाधनों का निवेश करने की आवश्यकता होती है, जिससे ट्रेडिंग की लागत और जटिलता बढ़ सकती है।

एक और चुनौती प्रणालीगत जोखिम का प्रबंधन है। हालांकि मात्रात्मक व्यापार परिष्कृत जोखिम प्रबंधन मॉडल के माध्यम से नुकसान को नियंत्रित कर सकता है, लेकिन व्यवस्थित त्रुटियों या तकनीकी विफलताओं की स्थिति में यह गंभीर नुकसान का कारण बन सकता है। इसलिए, व्यापारियों के लिए एक मजबूत जोखिम प्रबंधन प्रणाली होना महत्वपूर्ण है, जिसमें अप्रत्याशित स्थितियों से निपटने के लिए करीबी निगरानी और आकस्मिक योजनाएं शामिल हैं।

इसके अलावा, इस प्रकार के व्यापार की सफलता व्यापारी की बाजार की समझ और अंतर्दृष्टि पर भी निर्भर करती है। डेटा और एल्गोरिदम पर निर्भरता के बावजूद, बाजारों की अनिश्चितता और जटिलता का मतलब है कि व्यापारियों को अभी भी बाजार की गतिविधियों और घटनाओं के लिए गहरी नज़र और समझ रखने की आवश्यकता है। नतीजतन, यहां तक कि सबसे उन्नत मात्रात्मक व्यापार प्रणालियों को रणनीति की प्रभावशीलता और अनुकूलनशीलता सुनिश्चित करने के लिए मानव व्यापारियों से मार्गदर्शन और निगरानी की आवश्यकता होती है।

अंत में, ट्रेडिंग सिस्टम की जटिलता और रखरखाव लागत भी एक महत्वपूर्ण चुनौती है। जैसे-जैसे बाजार की स्थितियां और ट्रेडिंग रणनीतियां बदलती हैं, ट्रेडिंग सिस्टम को उनके प्रदर्शन और प्रभावशीलता को सुनिश्चित करने के लिए लगातार अपडेट और अनुकूलित करने की आवश्यकता होती है। इसके लिए समय, जनशक्ति और संसाधनों के महत्वपूर्ण निवेश की आवश्यकता होती है, जिसमें सिस्टम की निगरानी, बग को ठीक करना और मॉडल और एल्गोरिदम को अपडेट करना शामिल है।

जैसा कि कहा गया है, मात्रात्मक व्यापार दक्षता, निष्पक्षता और जोखिम प्रबंधन के मामले में महत्वपूर्ण लाभ प्रदान करता है, लेकिन इसमें उच्च तकनीकी बाधाओं, डेटा गुणवत्ता पर निर्भरता और बाजार अनुकूलनशीलता जैसी चुनौतियों का भी सामना करना पड़ता है। सफल व्यापार के लिए निरंतर सीखने और तेजी से बदलती बाजार स्थितियों से निपटने के लिए रणनीतियों के अनुकूलन की आवश्यकता होती है।

कोई व्यक्ति मात्रात्मक व्यापार कैसे कर सकता है?

आम तौर पर व्यक्तियों के लिए मात्रात्मक ट्रेडिंग में शामिल होने के दो तरीके हैं: पहला है तकनीकी प्रोग्रामिंग और बाजार की समझ के साथ अपना खुद का ट्रेडिंग प्रोग्राम लिखना; दूसरा है दूसरों द्वारा विकसित ट्रेडिंग सॉफ्टवेयर खरीदना और ऑफ-द-शेल्फ ट्रेडिंग रणनीतियों का उपयोग करना। आप जो भी रास्ता चुनें, आपको अपने ट्रेडिंग की सफलता और रिटर्न को बढ़ाने के लिए लगातार सीखने और सुधार करने की आवश्यकता होगी।

इस प्रकार के व्यापार में शामिल होने के लिए, सबसे पहले वित्तीय बाजारों और निवेश सिद्धांत की बुनियादी समझ होनी चाहिए, जिसमें पोर्टफोलियो सिद्धांत, पूंजी परिसंपत्ति मूल्य निर्धारण मॉडल और तकनीकी और मौलिक विश्लेषण का ज्ञान शामिल है। और आपको मात्रात्मक व्यापार के बुनियादी सिद्धांतों और तरीकों की गहन समझ होनी चाहिए, सांख्यिकी, अर्थमिति और गणितीय मॉडलिंग जैसे संबंधित ज्ञान को सीखना चाहिए, और पायथन, आर या मैटलैब जैसी मात्रात्मक विश्लेषण उपकरण और प्रोग्रामिंग भाषाओं में महारत हासिल करनी चाहिए।

फिर, एक मात्रात्मक ट्रेडिंग रणनीति विकसित करें जो आपके निवेश उद्देश्यों और जोखिम की भूख के अनुकूल हो, जिसमें एल्गोरिदम डिजाइन करना, बाजार डेटा एकत्र करना और उसका विश्लेषण करना और ट्रेडिंग मॉडल को अनुकूलित करना शामिल है। इसके बाद, ट्रेडिंग रणनीति की प्रभावशीलता और मजबूती को सत्यापित करने और यह सुनिश्चित करने के लिए कि यह विभिन्न बाजार स्थितियों के तहत अच्छा प्रदर्शन करती है, ऐतिहासिक डेटा के साथ बैकटेस्ट और अनुकूलन करें।

अंत में, प्रभावी जोखिम प्रबंधन रणनीतियाँ विकसित करें, जिसमें स्टॉप-लॉस और टेक-प्रॉफिट पॉइंट सेट करना, पोजीशन साइज़ को नियंत्रित करना और फंड को महत्वपूर्ण नुकसान से बचाने के लिए पोर्टफोलियो में विविधता लाना शामिल है। ट्रेडों को निष्पादित करने में अनुशासन बनाए रखना, भावनात्मक हस्तक्षेप से बचना और बाजार की स्थितियों के आधार पर ट्रेडिंग रणनीतियों में समय पर समायोजन करना महत्वपूर्ण है।

साथ ही, व्यापारियों के पास कई प्रमुख गुण और दृष्टिकोण होने चाहिए। सबसे पहले, एक दीर्घकालिक मानसिकता आवश्यक है, क्योंकि व्यापार में सफलता के लिए अक्सर त्वरित लाभ की अल्पकालिक खोज के बजाय निरंतर धैर्य और दृढ़ संकल्प की आवश्यकता होती है। दूसरा, मात्रात्मक प्रणाली में विश्वास आवश्यक है, क्योंकि व्यापारियों को अपनी व्यापारिक रणनीतियों पर टिके रहने के लिए मात्रात्मक मॉडल और एल्गोरिदम की प्रभावशीलता पर विश्वास करने की आवश्यकता होती है।

इसके अलावा, इस प्रकार के व्यापार के लिए व्यापारियों को उच्च स्तर की व्यापारिक अनुभूति और बाजार की समझ की भी आवश्यकता होती है, जिसका अर्थ है कि उन्हें बाजार कैसे काम करता है और विभिन्न कारक बाजार को कैसे प्रभावित करते हैं, इसके मूल सिद्धांतों की गहन समझ होनी चाहिए। गहन बाजार विश्लेषण और बाजार के कारकों की समझ के माध्यम से, व्यापारी अधिक सटीक रूप से व्यापारिक रणनीतियों को तैयार करने और बाजार में बदलावों का जवाब देने के लिए उन्हें समय पर समायोजित करने में सक्षम होते हैं, जिससे उनके ट्रेडों की सफलता दर और लाभप्रदता बढ़ जाती है।

अंत में, मात्रात्मक व्यापार केवल कोड निष्पादित करने से कहीं अधिक है; यह निरंतर अनुकूलन और व्यापार तर्क के निष्पादन की एक जटिल प्रक्रिया है। इसके लिए व्यापारियों को बाजार में होने वाले बदलावों के अनुकूल होने और ठोस दीर्घकालिक निवेश रिटर्न प्राप्त करने के लिए व्यापारिक रणनीतियों को अनुकूलित करने के लिए लगातार सीखने और सुधार करने की आवश्यकता होती है।

कई व्यापारियों के लिए समस्या यह है कि वे स्थिर रिटर्न के लिए इस प्रकार के व्यापार का उपयोग करने में असमर्थ हैं। वास्तव में, इस प्रकार के व्यापार की स्थिरता कई कारकों पर निर्भर करती है, जिसमें ट्रेडिंग रणनीति का डिज़ाइन और अनुकूलन, बाजार के माहौल में बदलाव, डेटा गुणवत्ता की विश्वसनीयता और जोखिम प्रबंधन की प्रभावशीलता शामिल है। यदि ट्रेडिंग रणनीति बाजार में पैटर्न और अवसरों की पहचान करने में प्रभावी है और उचित जोखिम प्रबंधन उपायों से मेल खाती है, तो अपेक्षाकृत स्थिर रिटर्न प्राप्त करना संभव है।

हालांकि, बाजार में होने वाले बदलाव अप्रत्याशित होते हैं और पिछला प्रदर्शन भविष्य के नतीजों का संकेत नहीं देता। यहां तक कि पूरी तरह से बैक-टेस्ट और ऑप्टिमाइज्ड ट्रेडिंग रणनीतियां भी कुछ परिस्थितियों में विफल हो सकती हैं। इसलिए, निवेशकों को ट्रेडिंग रणनीतियों का उपयोग करते समय सावधानी बरतनी चाहिए और जोखिम को कम करने और स्थिर रिटर्न प्राप्त करने के लिए बदलती बाजार स्थितियों से निपटने के लिए उन्हें पर्याप्त रूप से मॉनिटर और एडजस्ट करना चाहिए।

साथ ही, स्थिर रिटर्न के लिए इस प्रकार के ट्रेडिंग पर वास्तव में भरोसा करने के लिए, वास्तव में एक निश्चित स्तर के कौशल की आवश्यकता होती है। मात्रात्मक ट्रेडिंग के राजा, जेम्स सिमंस ने कहा कि प्रवृत्ति के साथ व्यापार करना तकनीकी विश्लेषण का मूल है क्योंकि बड़े मूल्य रुझान अल्पावधि में हासिल नहीं किए जाते हैं, लेकिन उन्हें पकड़ा और उनका फायदा उठाया जा सकता है।

बाजार के रुझान का अनुसरण करें और इसके खिलाफ विद्रोह करने के बजाय लाभ के लिए रुझान की शक्ति का उपयोग करें। बाजार में दीर्घकालिक रुझानों का अवलोकन और विश्लेषण करके, निवेशक कीमतों की दिशा की स्पष्ट तस्वीर प्राप्त कर सकते हैं और अपने पोर्टफोलियो और ट्रेडिंग रणनीतियों को तदनुसार समायोजित कर सकते हैं। यह दृष्टिकोण न केवल निवेशकों को जोखिम कम करने में मदद करता है बल्कि बाजार में संभावित राजस्व अवसरों को अधिकतम करने में भी मदद करता है।

यह भी ध्यान रखना महत्वपूर्ण है कि मात्रात्मक व्यापार अब अमेरिकी शेयर बाजार के 80% के लिए जिम्मेदार है और चीनी बाजार में धीरे-धीरे बढ़ रहा है। और इस बाजार में, साधारण निवेशक जो अभी भी पारंपरिक तकनीकी विश्लेषण, अनुभव या समाचार निवेश रणनीतियों का उपयोग कर रहे हैं, वे संस्थागत कटाई का लक्ष्य बन सकते हैं।

मात्रात्मक व्यापार के अत्यधिक प्रतिस्पर्धी क्षेत्र में, बड़े संस्थागत निवेशकों के पास संसाधनों और तकनीकी लाभों का खजाना है, जो इसे व्यक्तियों और छोटे निवेशकों के लिए चुनौतीपूर्ण बनाता है। ये संस्थान आमतौर पर परिष्कृत ट्रेडिंग रणनीतियों और प्रणालियों को विकसित करने और उच्च गुणवत्ता वाले बाजार डेटा और अनुसंधान उपकरणों तक पहुँचने के लिए अधिक पूंजी और जनशक्ति का निवेश करने में सक्षम होते हैं। इसके विपरीत, व्यक्तिगत और छोटे निवेशक संसाधनों और प्रौद्योगिकी द्वारा सीमित हो सकते हैं और उन्हें अन्य तरीकों से भाग लेने की आवश्यकता होती है, जैसे कि विशेष फंडों में निवेश करना या ट्रेडिंग फर्मों के साथ काम करना।

| ईटीएफ नाम | YTD मूल्य परिवर्तन | औसत दैनिक मात्रा | 1-दिन का परिवर्तन |

| जेपी मॉर्गन NASDAQ इक्विटी प्रीमियम आय ETF | 10.99% | 2,752,077 | -0.76% |

| iShares यूएस इक्विटी फैक्टर ETF | 12.72% | 159,834 | 0.17% |

| कैम्ब्रिया शेयरहोल्डर यील्ड ईटीएफ | 4.98% | 83,706 | -1.05% |

| हार्टफोर्ड मल्टीफैक्टर डेवलप्ड मार्केट्स (एक्स-यूएस) ईटीएफ | 5.11% | 233,082 | 0.28% |

| आईशेयर्स इंटरनेशनल इक्विटी फैक्टर ईटीएफ | 9.24% | 143,638 | 0.07% |

| iShares यूएस स्मॉल-कैप इक्विटी फैक्टर ETF | 5.87% | 74,531 | -0.38% |

| जेपी मॉर्गन मार्केट एक्सपेंशन एन्हांस्ड इक्विटी ईटीएफ | 6.68% | 88,775 | -0.68% |

| iMGP DBi प्रबंधित वायदा रणनीति ETF | 14.64% | 331,343 | -0.91% |

| एसपीडीआर एमएससीआई ईएएफई स्ट्रेटेजिकफैक्टर्स ईटीएफ | 4.50% | 40,305 | -1.19% |

| ALPS O'Shares यू.एस. क्वालिटी डिविडेंड ETF | 6.09% | 29,482 | -0.27% |

| अवंतिस कोर फिक्स्ड इनकम ईटीएफ | -1.20% | 83,115 | 0.15% |

| वैनगार्ड यूएस वैल्यू फैक्टर ईटीएफ | 2.97% | 13,042 | -0.84% |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।