تجارة

حول إي بي سي

اريخ النشر: 2024-06-07

كثيرا ما يقال أن التمويل هو لعبة أرقام، ولكن ليس هناك الكثير من الناس الذين يعتمدون حقا على الرياضيات للتنقل في العالم المالي. وكان جيمس سيمونز، الذي توفي في 10 مايو 2024، من أفضل هؤلاء. بفضل فطنته الرياضية الاستثنائية ورؤيته العميقة للأسواق، حقق نتائج استثمارية مبهرة وأصبح الأب الروحي في مجال الاستثمار الكمي. الآن دعونا نستكشف العجائب المالية والاستراتيجيات الكمية لسيمونز.

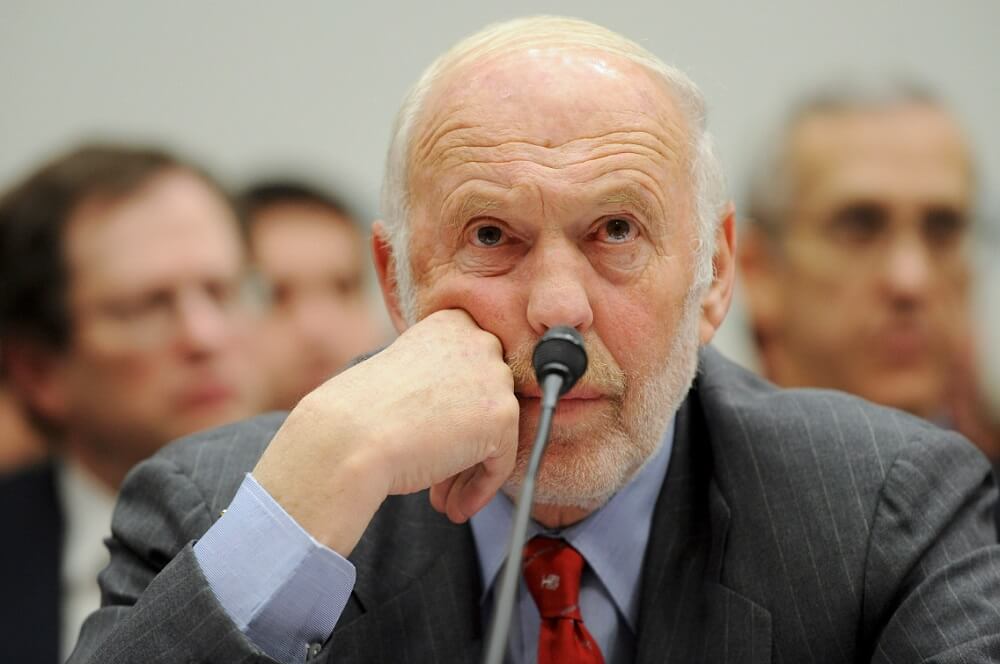

الملف الشخصي لـ سيمونز

جيمس سيمونز هو عالم رياضيات أمريكي بارز ومدير صندوق تحوط معروف بمساهماته في مجال الرياضيات ونجاحه في عالم التمويل. لقد حقق التميز في مجالات الرياضيات والإحصاء الرياضي وطبق بنجاح هذه المعرفة الرياضية العميقة على الاستثمارات المالية وإدارة المخاطر.

ولد في 25 أبريل 1938. ونشأ في عائلة من الطبقة المتوسطة في نيوتن بولاية ماساتشوستس. أظهر اهتمامًا كبيرًا بالرياضيات منذ سن مبكرة، والتحق بقسم الرياضيات في معهد ماساتشوستس للتكنولوجيا (MIT) في سن السابعة عشرة. وباعتباره أحد المؤسسات الرائدة في مجال العلوم والتكنولوجيا في العالم، قدم معهد ماساتشوستس للتكنولوجيا لسيمونز تعليمًا عالي الجودة. الموارد الأكاديمية وبيئة التعلم الملائمة.

هنا، تلقى تدريبًا رياضيًا صارمًا، واكتسب أساسًا متينًا في الرياضيات، وطوّر فهمًا عميقًا وحبًا للرياضيات. كانت هذه التجربة بمثابة دخوله الرسمي إلى الرياضيات ووضعت أساسًا أكاديميًا متينًا لتميزه المستقبلي في الأوساط الأكاديمية والمالية.

حدث معلم مهم آخر في مسيرته الأكاديمية في عام 1961. عندما حصل جيمس سيمونز على درجة الدكتوراه في الرياضيات من جامعة كاليفورنيا، بيركلي. في بيركلي، تم إرشاده من قبل عالم الرياضيات الشهير بيرترام كوستانت، حيث درس تحت إشرافه موضوعات متطورة في الرياضيات وشارك بنشاط في المناقشات الأكاديمية والمشاريع البحثية. لم تسمح له هذه الفترة من الدراسة والبحث بتعميق فهمه للنظريات الرياضية فحسب، بل سمحت له أيضًا بتطوير مهارات بحث رياضية قوية وتفكير مبتكر.

ثم قام بالتدريس في معهد ماساتشوستس للتكنولوجيا وجامعة هارفارد قبل أن ينضم إلى جامعة براون في عام 1964. وأعقب ذلك أن يصبح عضوا في قسم الرياضيات في جامعة ستانفورد. وفي الوقت نفسه، عن عمر يناهز 26 عامًا، انضم إلى منظمة الاستخبارات الوطنية الأمريكية إيدا كمحلل استخباراتي كبير. وأظهر في هذا المجال موهبة ورؤى فريدة وقدم مساهمات بارزة في العمل الاستخباراتي في البلاد.

في عام 1968. تولى سيمونز رئاسة قسم الرياضيات في جامعة ولاية نيويورك في جامعة ستوني بروك. وفي هذا المنصب، أظهر مهارات قيادية غير عادية وعزز بشكل كبير سمعة القسم. ومن خلال جهوده، حقق قسم الرياضيات في ستوني بروك نجاحًا ملحوظًا في المنح الدراسية والتدريس، وجذب المزيد من أعضاء هيئة التدريس والموظفين والطلاب المتميزين.

في عام 1975، تعاون مع عالم الرياضيات الشهير شين شين تشين لتطوير نظرية تشيرن سيمونز، وهي النظرية التي كان لها تأثير كبير في الطوبولوجيا ونظرية المجال الكمي في الفيزياء وأكسبته شهرة دولية. الجمع بين المفاهيم من الطوبولوجيا والمجال الكمي قدمت نظرية تشيرن سيمونز إطارًا نظريًا لشرح مجالات مثل انتقالات الطور الطوبولوجي وحساب الكم الطوبولوجي. وأصبح أحد أهم موضوعات البحث في الرياضيات المعاصرة والفيزياء النظرية.

كما نشر سيمونز العديد من الأبحاث الرياضية المؤثرة، خاصة في مجالات الهندسة التفاضلية والطوبولوجيا. جلبت نتائج أبحاثه وجهات نظر ونظريات جديدة لمجتمع الرياضيات، وعززت تطوير المجالات ذات الصلة، وقدمت مساهمات مهمة في تقدم البحث الرياضي.

ولأن أبحاثه الرياضية ونتائجه النظرية أحدثت اختراقات كبيرة في مجال الرياضيات وكان لها تأثير عميق على تطور الرياضيات الحديثة، فقد حصل سيمونز على جائزة أوزوالد فيبلين، جائزة نوبل في الرياضيات الأمريكية. كان هذا التمييز بمثابة لحظة الذروة في مسيرته الأكاديمية وكان بمثابة اعتراف وتأكيد لمساهماته الطويلة في مجال الرياضيات.

ومنذ ذلك الحين، حول اهتمامه إلى عالم المال. في عام 1978. اكتشف الفرص المتاحة في سوق الصرف الأجنبي وبدأ في تداول العملات الأجنبية. كانت هذه الخطوة بمثابة انتقاله من عالم الرياضيات إلى عالم المال. ثم أسس شركة تسمى Monemetrics، والتي أصبحت فيما بعد رائدة صندوق التحوط Renaissance Technologies.

في عام 1982، أسس شركة Renaissance Technologies، وهي شركة صناديق تحوط معروفة. بعد ترك المجال الأكاديمي، استفاد من مهاراته في الرياضيات والحوسبة للتركيز على الاستثمار الكمي والتداول الخوارزمي. أصبحت شركة Renaissance Technologies معروفة في الصناعة باستراتيجياتها التجارية الكمية المبتكرة والتكنولوجيا المتقدمة، وأصبحت واحدة من الشركات الرائدة في العالم المالي.

في عام 1988. ذهب جيمس سيمونز لتأسيس صندوق ميدالية. يعد هذا الصندوق هو الصندوق الرئيسي لشركة Renaissance Technologies, Inc.، وهو معروف بعوائده الاستثمارية الاستثنائية، ويعتبر أحد أنجح صناديق التحوط في العالم.

بشكل عام، يعد جيمس سيمونز عالم رياضيات لامعًا، ومديرًا رائدًا لصناديق التحوط، ومبتكرًا في عالم المال، وقد حقق نجاحًا كبيرًا في كل من الأوساط الأكاديمية والمالية. وتتجلى إنجازاته ليس فقط في مساهماته في النظرية الرياضية ولكن أيضًا في قدرته على تطبيق الرياضيات في ممارسة التمويل وتحقيق نتائج باهرة.

إنجازات سيمونز المالية

لقد حقق التميز في مجال الرياضيات وطبق بنجاح معرفته الرياضية على الاستثمارات المالية وإدارة المخاطر. باعتباره أحد مؤسسي شركة Renaissance Technologies، كان رائدًا في التداول الكمي وقام بتطوير الشركة لتصبح رائدة في مجتمع الاستثمار بفضل استراتيجياته الاستثمارية الاستثنائية ومهاراته القيادية.

تأسست شركة Renaissance Technologies في عام 1982. وتشتهر شركة Renaissance Technologies في المجتمع المالي باستراتيجياتها التجارية الكمية المبتكرة والتكنولوجيا المتقدمة. تركز الشركة على الاستثمار الكمي والتداول الخوارزمي، وذلك باستخدام النماذج الرياضية وخوارزميات الكمبيوتر لاتخاذ قرارات التداول وتحقيق أداء استثماري استثنائي. كما أنها تستخدم نماذج تداول فريدة من نوعها، بما في ذلك التداول فائق التردد، الذي يمكنها من اغتنام فرص السوق بسرعة وتحقيق تداول فعال، مما يجعلها واحدة من الشركات الرائدة في عالم الاستثمار.

لا ينعكس نجاح النهضة في استراتيجياتها التجارية الفعالة والتكنولوجيا المتقدمة فحسب، بل ينعكس أيضًا في ربحيتها. تمكنت الشركة من الحصول على أعلى عمولة في الصناعة بنسبة 5% بينما اشتهرت بعوائدها السنوية الرائعة البالغة 66%. كما أن نموذج التداول عالي التردد الذي يضم أكثر من 10.000 صفقة يوميًا قد أكسبه أيضًا اهتمامًا وتقديرًا واسع النطاق.

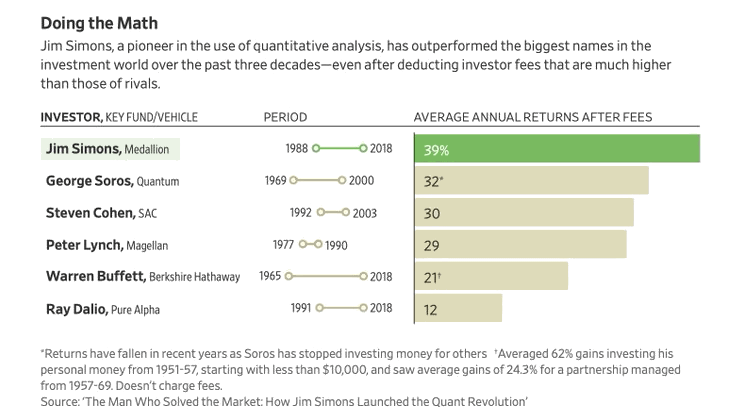

لقد حققت الشركة أرباحًا رائعة تزيد عن 100 مليار دولار أمريكي بفضل استراتيجيات التداول الفعالة والأداء المتميز. هذا السجل لا يتجاوز بكثير سجل المستثمرين ومديري الصناديق الآخرين فحسب، بل من الصعب أيضًا مطابقته من قبل أباطرة الاستثمار المعروفين مثل وارن بافيت، وجورج سوروس، وبيتر لينش، وستيفن كوهين، وكبار مديري الصناديق مثل روي داليو. يؤكد هذا الإنجاز الرائد على المكانة الاستثنائية التي تتمتع بها شركة Renaissance Technologies في العالم المالي وريادتها في التداول الكمي.

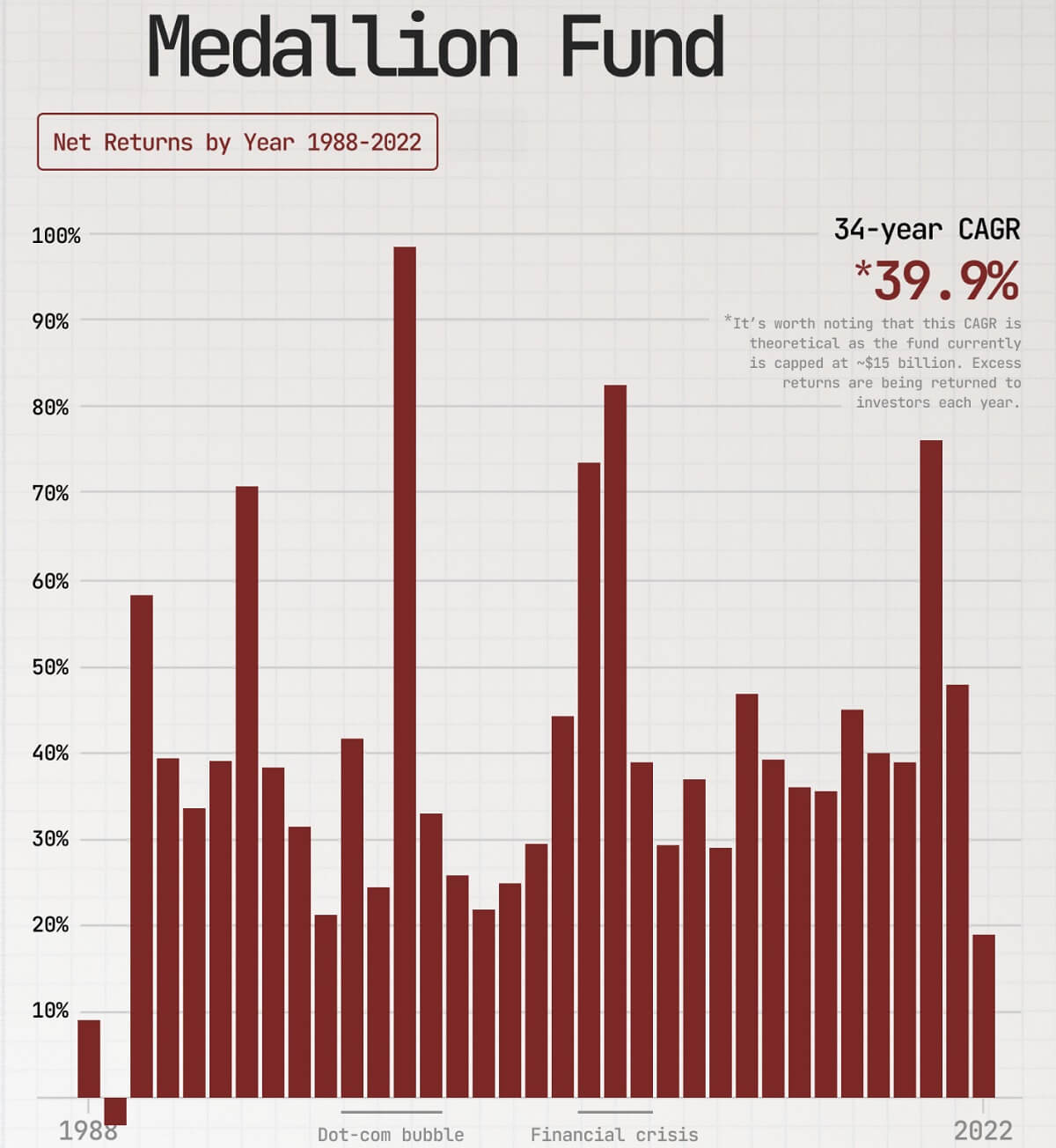

يعد صندوق Grand Medallion Fund، الذي تأسس عام 1988، مثالاً آخر على الصناعة التي جذبت انتباه ومتابعة العديد من المستثمرين. هذا الصندوق هو الصندوق الرئيسي لشركة Renaissance Technologies, Inc. وهو معروف بعوائده الاستثمارية الاستثنائية، ويُعرف بأنه أحد صناديق التحوط الأكثر نجاحًا في العالم.

وجاء أعلى عائد صافي لها في عام 2000. أثناء انفجار فقاعة الإنترنت. وفي بيئة السوق المضطربة هذه، حقق صندوق Grand Medallion عائدًا صافيًا مذهلاً بنسبة 98.5%، مما يؤكد أدائه المتميز وقدرته على الاستفادة من الفرص المتاحة في السوق في أوقات اضطرابات السوق.

ولم يتجاوز هذا الأداء بكثير أداء أدوات الاستثمار الأخرى خلال نفس الفترة فحسب، بل أظهر أيضًا قدرة الصندوق الفائقة على الاستجابة لتغيرات السوق وإدارة المخاطر. وقد أدى هذا الأداء المتميز إلى تعزيز مكانة صندوق Grand Medallion Fund كشركة رائدة في صناعة صناديق التحوط، كما أكسبه شهرة وتقديرًا واسع النطاق.

وليس من قبيل الصدفة، عندما اجتاحت الأزمة المالية العالم في عام 2008. أظهر صندوق الميدالية الكبرى مرة أخرى قوته الاستثمارية غير العادية. وبينما عانى معظم المستثمرين من خسائر فادحة، حقق صندوق Grand Medallion عائدًا مذهلاً بنسبة 80٪، مما يدل على قوته وأدائه المتفوق في بيئات السوق القاسية. وقد اكتسب هذا الأداء الاستثماري المعاكس للتقلبات الدورية مستوى عالٍ من الثقة والاحترام من المستثمرين، مما سلط الضوء على القدرة المتميزة لصندوق Grand Medallion في إدارة المخاطر وتخصيص الأصول.

كما أظهرت صناديق Grand Medallion أيضًا أداءً رائعًا من حيث عوائد الاستثمار طويلة الأجل. إذا نظرنا إلى الوراء على مدار العشرين عامًا الماضية من تاريخ الاستثمار، من عام 1994 إلى عام 2014، فقد وصل متوسط العائد السنوي للصندوق إلى 71.8%، وهو ما يتجاوز متوسط السوق بكثير. والأمر الأكثر إثارة للدهشة هو أنه في الفترة من عام 1988 إلى عام 2023، بلغ متوسط العائد السنوي لصندوق جراند ميدليون ما يقرب من 40٪، مما يسلط الضوء على استقرار ونجاح استراتيجيته الاستثمارية.

إن معدل العائد المرتفع باستمرار ليس نادرًا جدًا في صناعة صناديق التحوط فحسب، بل إنه يتفوق بكثير على معظم الأدوات الاستثمارية الأخرى. ومن خلال استراتيجياته الاستثمارية المتميزة وقدراته في إدارة المخاطر، حقق صندوق Grand Medallion عوائد مربحة لمستثمريه، مما عزز مكانته كواحد من أفضل الخيارات في عالم المال في نظر المستثمرين.

بالإضافة إلى نجاحه الهائل في الاستثمار، كانت إحدى مساهمات سيمونز البارزة في عالم المال هي تطوير وتعميم التداول الكمي. ومن خلال تطبيق الرياضيات والتقنيات الحسابية على التمويل، كان رائدًا في أساليب واستراتيجيات التداول الجديدة التي جلبت الابتكار والتغيير إلى الأسواق المالية. ومن خلال نجاح شركة Renaissance Technologies وGrand Medallion Fund، كان له تأثير عميق على صناعة صناديق التحوط العالمية.

لقد أصبحت أفكار وأساليب سيمونز موضوعًا للدراسة ومصدرًا مرجعيًا للعديد من صناديق التحوط، وكان لها تأثير كبير على تشغيل الأسواق المالية وتطويرها. بفضل تفكيره الرائد وقدرته التنفيذية الفائقة، فتح طريقًا جديدًا لتطوير التداول الكمي في المجال المالي، وكان قدوة لمجتمع الاستثمار، وأصبح قائدًا مهمًا في الصناعة.

استراتيجية جيمس سيمونز للاستثمار الكمي

استراتيجية جيمس سيمونز للاستثمار الكمي

التداول الكمي هو وسيلة لاتخاذ قرارات التداول باستخدام نماذج وخوارزميات رياضية منهجية، بهدف اكتشاف الأنماط في السوق والحصول على عوائد مستقرة. سيمونز، رائد التداول الكمي، معروف بنهجه المبتكر وعملياته عالية التردد.

لا تكمن مساهمة سيمونز، المعروف باسم والد التداول الكمي، في تطبيق النماذج الرياضية للتمويل فحسب، بل أيضًا في استخدامه المكثف للعمليات عالية التردد. التداول عالي التردد هو استراتيجية تداول تتضمن الشراء والبيع بوتيرة سريعة للغاية، وذلك باستخدام خوارزميات الكمبيوتر لإكمال الصفقات في فترة زمنية قصيرة جدًا وتحقيق الربح من فروق الأسعار الصغيرة.

سيمونز هو أحد المستثمرين الذين يركزون على التداول عالي التردد على المدى القصير، ويتابعون تلك اللحظات الصغيرة ولكن القابلة للتكرار من الربح بدلا من المراهنة على أن السوق سيعود إلى طبيعته. وهو يؤمن بشدة بأن كل صفقة يجب أن يكون لها هدف واضح لوقف الخسارة وجني الربح بحيث يمكن إغلاق المراكز في فترة زمنية قصيرة جدًا للتحكم في حجم الخسائر.

بالنسبة لسيمونز، على الرغم من أنه قد تكون هناك خسائر في كل صفقة، إلا أن تأثير هذه الخسائر يكون صغيرًا نسبيًا لأنه يتداول في الكثير من الصفقات عالية التردد. وهو يعتقد أنه طالما أن هناك صفقات مربحة أكثر من الصفقات الخاسرة، فإنه سيكون قادرًا على تحقيق الربح بشكل عام. هذا النهج في التداول، القائم على الإحصائيات والنمذجة الرياضية، يسمح له بالتقاط تقلبات السوق بشكل أكثر فعالية وتحقيق الأرباح في فترة زمنية قصيرة.

على سبيل المثال، تمكنت شركة Renaissance Technologies من أن تصبح بسرعة واحدة من أكثر شركات الاستثمار الكمي ربحية في وول ستريت من خلال استخدام النماذج الرياضية وخوارزميات الكمبيوتر للتداول عالي التردد، ولهذا السبب حققت عائد استثمار مذهل. تعتمد هذه النماذج على التقنيات الحسابية المتقدمة والأساليب الإحصائية التي تتضمن الأدوات التكنولوجية للتعلم الآلي والذكاء الاصطناعي للتنبؤ الفعال بالسوق وتنفيذ التجارة.

يسمح هذا النهج لشركة Renaissance Technologies باتخاذ قرارات سريعة والتداول بكفاءة ودقة في الأسواق المالية. ونتيجة لذلك، حققت الشركة عائدًا سنويًا مركبًا بنسبة 39.1٪ وتمكنت من الحفاظ على عوائد إيجابية حتى خلال الأزمة المالية لعام 2008. وترجع قدرة الشركة على الأداء الجيد في خضم اضطرابات وأزمات السوق إلى تحليلها المتعمق للبيانات ورد فعلها السريع على تغيرات السوق.

ابتكر سيمونز أيضًا "نهج استثمار أبو بريص" مستوحى من الطريقة التي يبحث بها أبو بريص عن الطعام. المفهوم الأساسي لهذه الإستراتيجية هو انتظار الفرص في السوق، تمامًا مثل أبو بريص الذي يرقد على الحائط في انتظار ظهور البعوض. وبمجرد العثور عليها في السوق، يجب استغلال الفرص التجارية بسرعة.

على غرار الطريقة التي ينتظر بها أبو بريص ظهور البعوضة، ينتظر المستثمر أيضًا ظهور شروط أو إشارات محددة في السوق، والتي قد تشمل تغيرات الأسعار، وظروف الاتجاه، والمؤشرات الفنية، وما إلى ذلك. وبمجرد استيفاء هذه الشروط، سيتمكن المستثمرون من سوف نتصرف بسرعة لتنفيذ استراتيجية التداول المناسبة.

تكمن الفكرة الأساسية في استخدام نماذج التداول والرياضيات عالية التردد لتحليل السوق، مع الاستجابة السريعة لتغيرات السوق باعتبارها السمة الرئيسية. وتؤكد هذه الطريقة على التنبؤ الاتجاهي قصير المدى واستخدام فرص تقلبات الأسعار لتحقيق الأرباح مع حماية رأس المال من خلال التحكم الصارم في المخاطر والتنويع متعدد الأنواع.

تتميز طريقة الاستثمار Gecko باعتمادها على النماذج الرياضية والتحليل الإحصائي لتحديد أنماط واتجاهات السوق من أجل اتخاذ قرارات تداول دقيقة. بالإضافة إلى ذلك، تركز الإستراتيجية على إدارة المخاطر الصارمة لتقليل مخاطر الاستثمار من خلال التحكم في المراكز وتحديد وقف الخسائر. إن اعتماد استراتيجية تداول قصيرة المدى يمكّنها من الدخول والخروج من السوق بسرعة والاستجابة بمرونة لتقلبات السوق، وبالتالي تحقيق عوائد استثمارية قوية.

وفي جوهر هذه الإستراتيجية تكمن القدرة على البقاء في حالة تأهب ومرونة في السوق من أجل اغتنام الفرص العابرة بسرعة. مثل أبو بريص، يحتاج المستثمرون إلى التحلي بالصبر والاستعداد للتحلي بالمرونة والتصرف بسرعة في السوق. تعتبر المرونة والفطنة عنصرين أساسيين في تنفيذ هذه الإستراتيجية بنجاح، حيث يمكن أن تتغير ظروف السوق في أي وقت ويحتاج المستثمرون إلى الاستجابة بسرعة لتعظيم تقلبات السوق.

وبشكل عام، تعتمد استراتيجية التداول الكمي التي يتبعها سيمونز على نماذج رياضية وتحليلات إحصائية مصممة لتحديد الظواهر غير العشوائية في السوق واستغلالها لتحقيق الربح. وتركز استراتيجيته على التنبؤ الاتجاهي على المدى القصير وفرص الاستفادة من تقلبات الأسعار، مع التداول عالي التردد في جوهرها. ويؤكد هذا النهج على الدخول والخروج من السوق بسرعة والتفاعل بسرعة عندما يتم تحديد فرص تجارية مربحة من أجل تعظيم تقلبات السوق على المدى القصير.

| المواضيع | تفاصيل |

| خلفية شخصية | دكتوراه في الرياضيات، يدرس في معهد ماساتشوستس للتكنولوجيا، هارفارد، الخ. |

| عصر النهضة تكنولوجيز، وشركة | تأسست عام 1982، وهي متخصصة في التداول الكمي والخوارزمي. |

| صندوق الميدالية الكبرى | تأسست عام 1988، وتحقق عائدًا سنويًا رائعًا يصل إلى 40%. |

| استراتيجية التداول عالية التردد | تداول عالي السرعة باستخدام نماذج الرياضيات وخوارزميات الكمبيوتر. |

| طريقة استثمار أبو بريص | يطبق نماذج الرياضيات لتحليل السوق والتداولات السريعة. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.