Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Simons áp dụng toán học vào tài chính, thành lập Renaissance Technologies, xuất sắc trong lĩnh vực giao dịch tần số cao và đưa Grand Prix Fund trở thành quỹ phòng hộ hàng đầu.

Người ta thường nói tài chính là trò chơi của những con số, nhưng không có nhiều người thực sự dựa vào toán học để định hướng thế giới tài chính. Và James Simmons, người qua đời vào ngày 10 tháng 5 năm 2024, là một trong những người giỏi nhất. Với sự nhạy bén toán học đặc biệt và hiểu biết sâu sắc về thị trường, ông đã tạo ra những kết quả đầu tư ấn tượng và trở thành cha đỡ đầu trong lĩnh vực đầu tư định lượng. Bây giờ hãy cùng khám phá những điều kỳ diệu về tài chính và chiến lược định lượng của Simons.

Hồ sơ cá nhân Simons

James Simons là một nhà toán học và nhà quản lý quỹ phòng hộ nổi tiếng người Mỹ, được biết đến với những đóng góp cho lĩnh vực toán học và thành công trong thế giới tài chính. Ông đã đạt được thành tích xuất sắc trong lĩnh vực toán học và thống kê toán học, đồng thời áp dụng thành công kiến thức toán học sâu sắc này vào đầu tư tài chính và quản lý rủi ro.

Ông sinh ngày 25 tháng 4 năm 1938 và lớn lên trong một gia đình trung lưu ở Newton, Massachusetts. Thể hiện niềm đam mê toán học ngay từ khi còn nhỏ, anh đăng ký vào Khoa Toán của Viện Công nghệ Massachusetts (MIT) ở tuổi 17. Là một trong những tổ chức khoa học và công nghệ hàng đầu thế giới, MIT đã cung cấp cho Simons nền tảng giáo dục chất lượng cao. nguồn lực học thuật và môi trường học tập thuận lợi.

Tại đây, anh được đào tạo toán học nghiêm ngặt, có được nền tảng toán học vững chắc, đồng thời phát triển sự hiểu biết sâu sắc và tình yêu toán học. Trải nghiệm này đánh dấu bước chân chính thức của anh vào toán học và đặt nền tảng học thuật vững chắc cho sự xuất sắc trong tương lai của anh trong lĩnh vực học thuật và tài chính.

Một cột mốc quan trọng khác trong sự nghiệp học thuật của ông đến vào năm 1961. Khi James Simmons lấy bằng Tiến sĩ toán học tại Đại học California, Berkeley. Tại Berkeley, ông được cố vấn bởi nhà toán học nổi tiếng Bertram Kostant, người đã nghiên cứu các chủ đề tiên tiến trong toán học và tích cực tham gia vào các cuộc thảo luận học thuật và các dự án nghiên cứu. Khoảng thời gian học tập và nghiên cứu này không chỉ giúp anh hiểu sâu hơn về các lý thuyết toán học mà còn phát triển các kỹ năng nghiên cứu toán học vững chắc và tư duy đổi mới.

Sau đó, ông giảng dạy tại Viện Công nghệ Massachusetts và Đại học Harvard trước khi gia nhập Đại học Brown vào năm 1964. Sau đó, ông trở thành thành viên của khoa toán tại Đại học Stanford. Đồng thời, ở tuổi 26, ông gia nhập Tổ chức Tình báo Quốc gia Ida của Mỹ với tư cách là nhà phân tích tình báo cấp cao. Trong lĩnh vực này, ông thể hiện tài năng và những hiểu biết độc đáo, đồng thời có những đóng góp xuất sắc cho công tác tình báo của đất nước.

Năm 1968. Simons đảm nhận chức chủ tịch Khoa Toán học tại Đại học Bang New York tại Đại học Stony Brook. Ở vị trí này, ông đã thể hiện kỹ năng lãnh đạo phi thường và nâng cao đáng kể danh tiếng của bộ phận. Nhờ những nỗ lực của ông, Khoa Toán tại Stony Brook đã đạt được thành công đáng kể trong học thuật và giảng dạy, thu hút thêm nhiều giảng viên, nhân viên và sinh viên xuất sắc.

Năm 1975, ông hợp tác với nhà toán học nổi tiếng Shen-Shen Chen để phát triển lý thuyết Chern-Simons, một lý thuyết có tác động lớn đến cấu trúc liên kết và lý thuyết trường lượng tử trong vật lý và đã mang lại cho ông danh tiếng quốc tế. Kết hợp các khái niệm từ cấu trúc liên kết và trường lượng tử lý thuyết, lý thuyết Chern-Simons đã cung cấp một khuôn khổ lý thuyết để giải thích các lĩnh vực như chuyển pha tôpô và tính toán lượng tử tôpô. Nó trở thành một trong những chủ đề nghiên cứu quan trọng nhất trong toán học đương đại và vật lý lý thuyết.

Simons cũng xuất bản một số bài báo toán học có ảnh hưởng, đặc biệt là trong lĩnh vực hình học vi phân và cấu trúc liên kết. Kết quả nghiên cứu của ông đã mang lại những quan điểm và lý thuyết mới cho cộng đồng toán học, thúc đẩy sự phát triển của các lĩnh vực liên quan và có những đóng góp quan trọng cho sự tiến bộ của nghiên cứu toán học.

Vì những kết quả nghiên cứu và lý thuyết toán học của ông đã mang lại những đột phá lớn trong lĩnh vực toán học và có tác động sâu sắc đến sự phát triển của toán học hiện đại nên Simons đã được trao giải Oswald Veblen, giải Nobel về toán học Mỹ. Sự khác biệt này đánh dấu thời điểm đỉnh cao trong sự nghiệp học thuật của ông và là sự ghi nhận, khẳng định những đóng góp lâu dài của ông cho lĩnh vực toán học.

Kể từ đó, anh chuyển sự chú ý sang thế giới tài chính. Năm 1978, ông phát hiện ra cơ hội trên thị trường ngoại hối và bắt đầu giao dịch ngoại hối. Động thái này đánh dấu sự chuyển đổi của ông từ thế giới toán học sang thế giới tài chính. Sau đó, ông thành lập công ty Monemetrics, sau này trở thành tiền thân của quỹ phòng hộ Renaissance Technologies.

Năm 1982, ông thành lập Renaissance Technologies, một công ty quỹ phòng hộ nổi tiếng. Sau khi rời trường học, anh tận dụng kỹ năng toán học và điện toán của mình để tập trung vào đầu tư định lượng và giao dịch thuật toán. Renaissance Technologies được biết đến trong ngành nhờ các chiến lược giao dịch định lượng sáng tạo và công nghệ tiên tiến, đồng thời trở thành một trong những công ty hàng đầu trong thế giới tài chính.

Năm 1988. James Simmons tiếp tục thành lập Quỹ Huy chương. Quỹ này là quỹ hàng đầu của Renaissance Technologies, Inc., được biết đến với lợi nhuận đầu tư đặc biệt và được coi là một trong những quỹ phòng hộ thành công nhất trên thế giới.

Nhìn chung, James Simmons là một nhà toán học xuất sắc, nhà quản lý quỹ phòng hộ hàng đầu và nhà đổi mới trong thế giới tài chính, đã đạt được thành công lớn trong cả học thuật và tài chính. Thành tựu của ông không chỉ thể hiện ở những đóng góp cho lý thuyết toán học mà còn ở khả năng ứng dụng toán học vào thực tiễn tài chính và đạt được những kết quả vượt trội.

Thành tựu tài chính của Simons

Ông đã đạt được thành tích xuất sắc trong lĩnh vực toán học và đã áp dụng thành công kiến thức toán học của mình vào đầu tư tài chính và quản lý rủi ro. Là một trong những người sáng lập của Renaissance Technologies, ông đã đi tiên phong trong giao dịch định lượng và phát triển công ty thành công ty dẫn đầu trong cộng đồng đầu tư bằng các chiến lược đầu tư và kỹ năng lãnh đạo đặc biệt của mình.

Được thành lập vào năm 1982. Renaissance Technologies nổi tiếng trong cộng đồng tài chính nhờ các chiến lược giao dịch định lượng sáng tạo và công nghệ tiên tiến. Công ty tập trung vào đầu tư định lượng và giao dịch thuật toán, sử dụng các mô hình toán học và thuật toán máy tính để đưa ra quyết định giao dịch và đạt được hiệu suất đầu tư phi thường. Nó cũng sử dụng các mô hình giao dịch độc đáo, bao gồm giao dịch tần suất cực cao, cho phép nó nhanh chóng nắm bắt các cơ hội thị trường và đạt được giao dịch hiệu quả, khiến nó trở thành một trong những công ty hàng đầu trong thế giới đầu tư.

Thành công của Renaissance không chỉ thể hiện ở chiến lược giao dịch hiệu quả và công nghệ tiên tiến mà còn ở khả năng sinh lời. Công ty đã cố gắng giành được mức hoa hồng 5% cao nhất trong ngành trong khi được biết đến với mức lợi nhuận hàng năm tuyệt vời là 66%. Mô hình giao dịch tần suất cao với hơn 10.000 giao dịch mỗi ngày cũng đã thu hút được sự chú ý và công nhận rộng rãi.

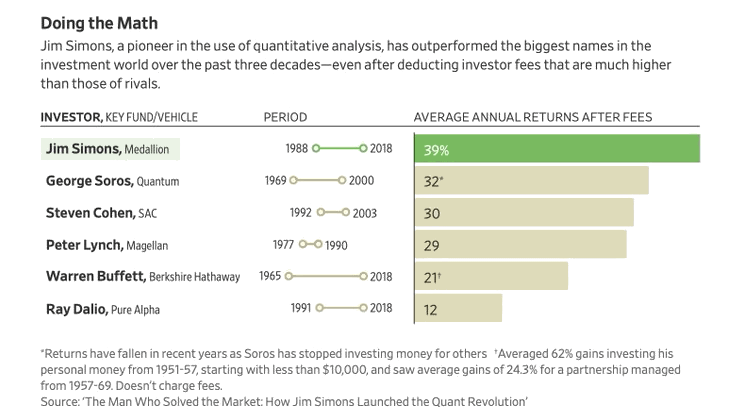

Công ty đã tạo ra lợi nhuận vượt trội hơn 100 tỷ USD nhờ chiến lược giao dịch hiệu quả và hiệu suất vượt trội. Kỷ lục này không chỉ vượt xa kỷ lục của các nhà đầu tư và nhà quản lý quỹ khác mà thậm chí còn khó sánh bằng với các ông trùm đầu tư nổi tiếng như Warren Buffett, George Soros, Peter Lynch, Steven Cohen và các nhà quản lý quỹ hàng đầu như Rui Dalio. Thành tựu đột phá này nhấn mạnh vị thế đặc biệt của Renaissance Technologies trong thế giới tài chính và sự dẫn đầu của nó trong giao dịch định lượng.

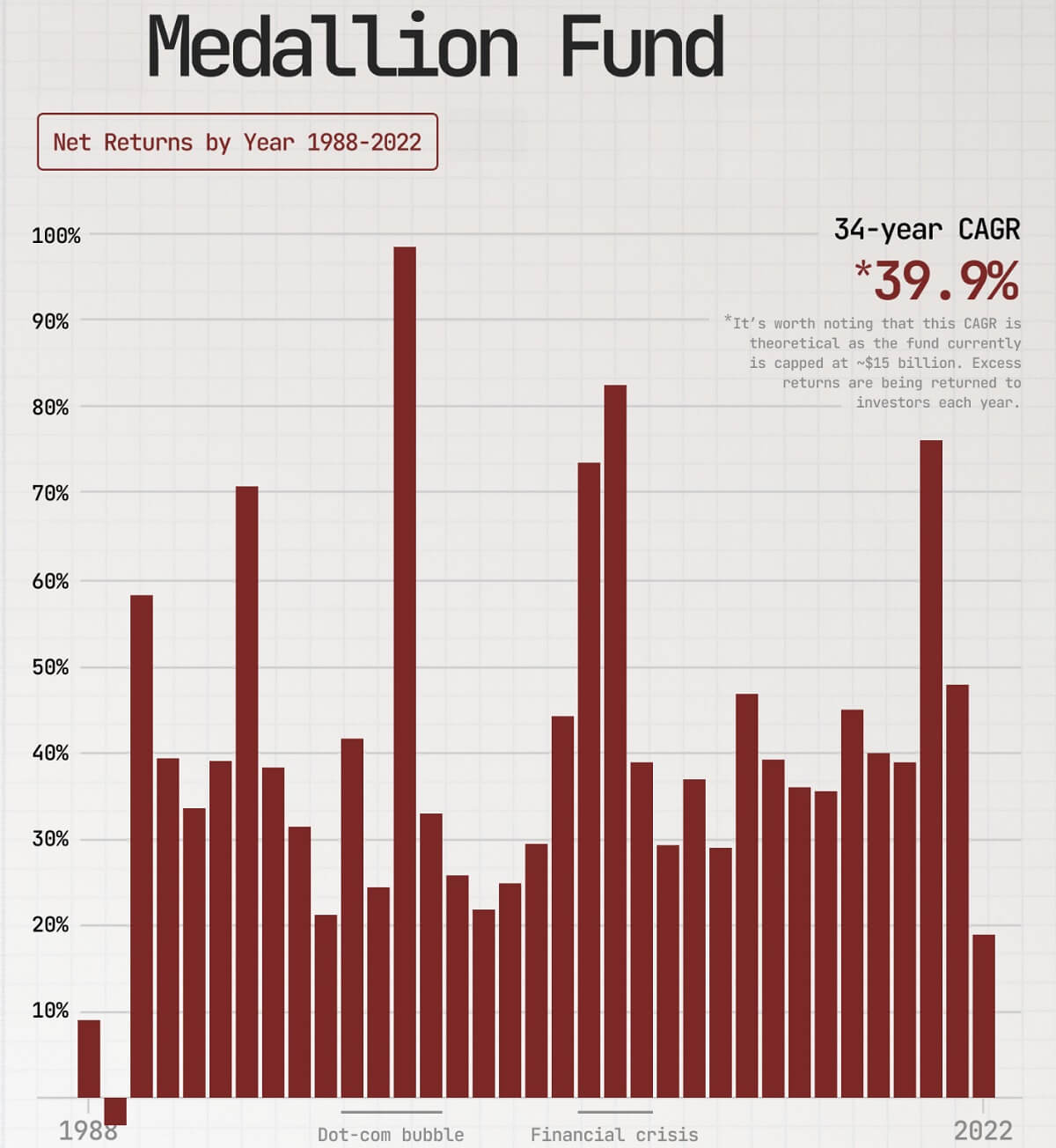

Quỹ Grand Huy chương, được thành lập vào năm 1988, là một ví dụ khác về một ngành đã thu hút được sự chú ý và theo dõi của nhiều nhà đầu tư. Quỹ này là quỹ hàng đầu của Renaissance Technologies, Inc. Được biết đến với lợi nhuận đầu tư đặc biệt, quỹ này được công nhận là một trong những quỹ phòng hộ thành công nhất trên thế giới.

Lợi nhuận ròng cao nhất của nó đến vào năm 2000. trong thời kỳ bong bóng Internet bùng nổ. Trong môi trường thị trường hỗn loạn này, Quỹ Grand Huy chương đã đạt được mức lợi nhuận ròng đáng kinh ngạc là 98,5%, khẳng định hiệu suất vượt trội và khả năng tận dụng các cơ hội thị trường trong thời kỳ thị trường hỗn loạn.

Hiệu suất này không chỉ vượt xa các phương tiện đầu tư khác trong cùng kỳ mà còn thể hiện khả năng vượt trội của Quỹ trong việc ứng phó với những thay đổi của thị trường và quản lý rủi ro. Thành tích xuất sắc này đã củng cố hơn nữa vị thế của Quỹ Grand Huy chương với tư cách là người dẫn đầu trong ngành quỹ phòng hộ và khiến quỹ này được hoan nghênh và công nhận rộng rãi.

Không phải ngẫu nhiên, khi cuộc khủng hoảng tài chính càn quét thế giới năm 2008, Quỹ Grand Huy chương một lần nữa chứng tỏ sức mạnh đầu tư phi thường của mình. Trong khi hầu hết các nhà đầu tư bị thua lỗ nghiêm trọng, Quỹ Grand Huy chương đã đạt được mức lợi nhuận đáng kinh ngạc 80%, chứng tỏ sự mạnh mẽ và hiệu suất vượt trội của nó trong môi trường thị trường khắc nghiệt. Hiệu quả đầu tư trái chu kỳ này đã nhận được sự tin tưởng và tôn trọng cao từ các nhà đầu tư, làm nổi bật khả năng vượt trội của Quỹ Grand Huy chương trong việc quản lý rủi ro và phân bổ tài sản.

Quỹ Grand Huy chương cũng đã chứng minh được hiệu suất ấn tượng về lợi nhuận đầu tư dài hạn. Nhìn lại lịch sử đầu tư 20 năm qua, từ 1994 đến 2014. Lợi nhuận trung bình hàng năm của quỹ lên tới 71,8%, vượt xa mức trung bình thị trường. Đáng chú ý hơn nữa là từ năm 1988 đến năm 2023, lợi nhuận trung bình hàng năm của Quỹ Grand Huy chương là gần 40%, cho thấy sự ổn định và thành công trong chiến lược đầu tư của quỹ này.

Tỷ suất lợi nhuận cao liên tục này không chỉ khá hiếm trong ngành quỹ phòng hộ mà còn vượt xa hầu hết các phương tiện đầu tư khác. Thông qua các chiến lược đầu tư vượt trội và khả năng quản lý rủi ro, Quỹ Grand Huy chương đã tạo ra lợi nhuận sinh lợi cho các nhà đầu tư, củng cố vị thế là một trong những lựa chọn hàng đầu trong thế giới tài chính trong mắt các nhà đầu tư.

Ngoài thành công to lớn trong lĩnh vực đầu tư, một trong những đóng góp nổi bật của Simons cho thế giới tài chính là sự tiến bộ và phổ biến của giao dịch định lượng. Bằng cách áp dụng các kỹ thuật toán học và tính toán vào tài chính, ông đã đi tiên phong trong các phương pháp và chiến lược giao dịch mới mang lại sự đổi mới và thay đổi cho thị trường tài chính. Và thông qua sự thành công của Renaissance Technologies và Quỹ Grand Huy chương, ông đã có tác động sâu sắc đến ngành quỹ phòng hộ toàn cầu.

Ý tưởng và phương pháp của Simons đã trở thành đối tượng nghiên cứu và nguồn tham khảo của nhiều quỹ phòng hộ, đồng thời chúng có tác động đáng kể đến hoạt động và phát triển của thị trường tài chính. Với tư duy hàng đầu và khả năng thực thi vượt trội của mình, ông đã mở ra một con đường mới cho sự phát triển của giao dịch định lượng trong lĩnh vực tài chính, làm gương cho cộng đồng đầu tư và trở thành một nhà lãnh đạo quan trọng trong ngành.

Chiến lược đầu tư định lượng của James Simmons

Chiến lược đầu tư định lượng của James Simmons

Giao dịch định lượng là phương pháp đưa ra quyết định giao dịch bằng cách sử dụng các mô hình và thuật toán toán học có hệ thống, nhằm khám phá các mô hình trên thị trường và thu được lợi nhuận ổn định. Simons, người tiên phong trong giao dịch định lượng, được biết đến với cách tiếp cận sáng tạo và hoạt động tần suất cao.

Được biết đến là cha đẻ của giao dịch định lượng, đóng góp của Simons không chỉ nằm ở việc áp dụng các mô hình toán học vào tài chính mà còn ở việc ông sử dụng rộng rãi các hoạt động tần số cao. Giao dịch tần số cao là chiến lược giao dịch bao gồm mua và bán với tốc độ cực nhanh, sử dụng thuật toán máy tính để hoàn thành giao dịch trong thời gian rất ngắn và thu lợi nhuận từ chênh lệch nhỏ.

Simons là một nhà đầu tư tập trung vào giao dịch ngắn hạn với tần suất cao, theo đuổi những khoảnh khắc lợi nhuận nhỏ nhưng có thể nhân rộng hơn là đặt cược rằng thị trường sẽ trở lại bình thường. Ông có niềm tin vững chắc rằng mọi giao dịch nên có mục tiêu dừng lỗ và chốt lời rõ ràng để có thể đóng các vị thế trong một khoảng thời gian rất ngắn nhằm kiểm soát mức độ thua lỗ.

Đối với Simons, mặc dù có thể có khoản lỗ trong mỗi giao dịch nhưng tác động của những khoản lỗ này là tương đối nhỏ vì anh giao dịch rất nhiều giao dịch có tần suất cao. Anh ấy tin rằng miễn là có nhiều giao dịch sinh lời hơn giao dịch thua lỗ, anh ấy sẽ có thể thu được lợi nhuận tổng thể. Cách tiếp cận giao dịch này, dựa trên số liệu thống kê và mô hình toán học, cho phép anh nắm bắt những biến động của thị trường hiệu quả hơn và kiếm được lợi nhuận trong một khoảng thời gian ngắn.

Ví dụ: Renaissance Technologies đã có thể nhanh chóng trở thành một trong những công ty đầu tư định lượng có lợi nhuận cao nhất ở Phố Wall bằng cách sử dụng các mô hình toán học và thuật toán máy tính để giao dịch tần suất cao và đó là lý do tại sao công ty này đạt được ROI đáng kinh ngạc. Những mô hình này dựa trên các kỹ thuật tính toán và phương pháp thống kê tiên tiến kết hợp các công cụ công nghệ học máy và trí tuệ nhân tạo để dự báo thị trường và thực hiện giao dịch hiệu quả.

Cách tiếp cận này cho phép Renaissance Technologies đưa ra quyết định nhanh chóng và giao dịch hiệu quả và chính xác trên thị trường tài chính. Kết quả là công ty có lợi nhuận gộp hàng năm là 39,1% và có thể duy trì lợi nhuận dương ngay cả trong cuộc khủng hoảng tài chính năm 2008. Và khả năng hoạt động tốt của công ty trong bối cảnh thị trường hỗn loạn và khủng hoảng là nhờ vào việc phân tích dữ liệu chuyên sâu và phản ứng nhanh chóng trước những thay đổi của thị trường.

Simons cũng đã tạo ra một “phương pháp đầu tư tắc kè” lấy cảm hứng từ cách tắc kè săn mồi. Khái niệm cốt lõi của chiến lược này là chờ đợi cơ hội trên thị trường, giống như con tắc kè nằm trên tường chờ muỗi xuất hiện. Một khi được tìm thấy trên thị trường, cơ hội giao dịch cần được nắm bắt nhanh chóng.

Tương tự như cách tắc kè chờ muỗi xuất hiện, nhà đầu tư cũng sẽ chờ đợi các điều kiện hoặc tín hiệu cụ thể xuất hiện trên thị trường, có thể bao gồm thay đổi về giá, điều kiện xu hướng, chỉ báo kỹ thuật, v.v. Khi những điều kiện này được đáp ứng, nhà đầu tư sẽ hành động nhanh chóng để thực hiện chiến lược giao dịch phù hợp.

Ý tưởng cốt lõi nằm ở việc sử dụng các mô hình toán học và giao dịch tần số cao để phân tích thị trường, với đặc điểm chính là phản ứng nhanh chóng với những thay đổi của thị trường. Phương pháp này nhấn mạnh đến dự báo định hướng ngắn hạn và sử dụng các cơ hội biến động giá để thu được lợi nhuận đồng thời bảo vệ vốn thông qua kiểm soát rủi ro nghiêm ngặt và đa dạng hóa đa loài.

Phương pháp đầu tư Gecko là phương pháp duy nhất dựa vào các mô hình toán học và phân tích thống kê để xác định các mô hình và xu hướng thị trường nhằm đưa ra quyết định giao dịch chính xác. Ngoài ra, chiến lược tập trung vào quản lý rủi ro chặt chẽ nhằm giảm thiểu rủi ro đầu tư bằng cách kiểm soát các vị thế và đặt mức dừng lỗ. Việc áp dụng chiến lược giao dịch ngắn hạn cho phép nó di chuyển vào và ra khỏi thị trường một cách nhanh chóng và phản ứng linh hoạt với những biến động của thị trường, từ đó thu được lợi nhuận đầu tư vững chắc.

Cốt lõi của chiến lược này là khả năng luôn cảnh giác và linh hoạt trên thị trường để nhanh chóng nắm bắt những cơ hội thoáng qua. Giống như con tắc kè, nhà đầu tư cần phải kiên nhẫn và sẵn sàng linh hoạt, hành động nhanh chóng trên thị trường. Tính linh hoạt và nhạy bén là chìa khóa để thực hiện thành công chiến lược này, vì điều kiện thị trường có thể thay đổi bất cứ lúc nào và nhà đầu tư cần phản ứng nhanh chóng để tối đa hóa sự biến động của thị trường.

Nhìn chung, chiến lược giao dịch định lượng của Simons dựa trên các mô hình toán học và phân tích thống kê được thiết kế để xác định các hiện tượng không ngẫu nhiên trên thị trường và khai thác chúng để kiếm lợi nhuận. Chiến lược của ông tập trung vào dự báo định hướng ngắn hạn và các cơ hội tận dụng biến động giá, với cốt lõi là giao dịch tần suất cao. Cách tiếp cận này nhấn mạnh vào việc vào và ra khỏi thị trường một cách nhanh chóng và phản ứng nhanh chóng khi xác định được các cơ hội giao dịch có lợi nhuận nhằm tối đa hóa sự biến động của thị trường trong ngắn hạn.

| chủ đề | Thông số cụ thể |

| Lý lịch cá nhân | Tiến sĩ Toán học, giảng dạy tại MIT, Harvard, v.v. |

| Công nghệ Phục hưng, Inc. | Được thành lập vào năm 1982, chuyên kinh doanh định lượng và thuật toán. |

| Quỹ huy chương lớn | Được thành lập vào năm 1988, tự hào với mức lợi nhuận hàng năm đáng chú ý là 40%. |

| Chiến lược giao dịch tần số cao | Giao dịch tốc độ cao với các mô hình toán học và thuật toán máy tính. |

| Phương pháp đầu tư tắc kè | Áp dụng các mô hình toán học để phân tích thị trường và giao dịch nhanh chóng. |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29