สรุป

สรุป

Simons ใช้คณิตศาสตร์กับการเงิน ก่อตั้ง Renaissance Technologies มีความเชี่ยวชาญในการซื้อขายที่มีความถี่สูง และทำให้ Grand Prix Fund เป็นกองทุนเฮดจ์ฟันด์ชั้นนำ

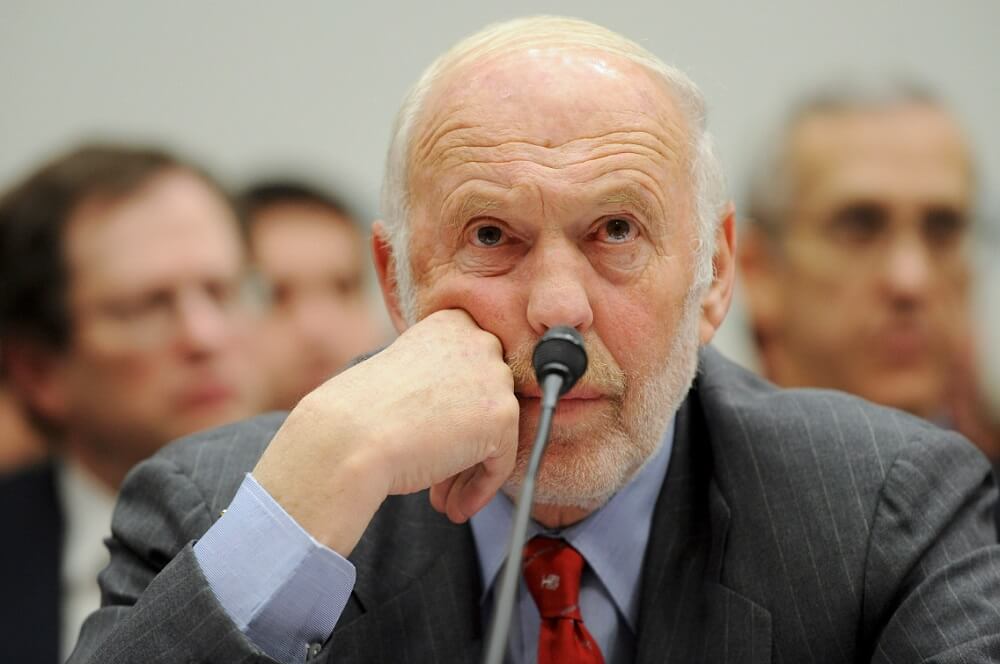

มักกล่าวกันว่าการเงินเป็นเกมของตัวเลข แต่มีเพียงไม่กี่คนที่พึ่งพาคณิตศาสตร์เพื่อนำทางโลกการเงินอย่างแท้จริง และเจมส์ ซิมมอนส์ ซึ่งเสียชีวิตเมื่อวันที่ 10 พฤษภาคม 2024 เป็นหนึ่งในผู้ที่เก่งที่สุด ด้วยความเฉียบแหลมทางคณิตศาสตร์ที่ยอดเยี่ยมและความเข้าใจอย่างลึกซึ้งในตลาด เขาสร้างผลลัพธ์การลงทุนที่น่าประทับใจ และกลายเป็นเจ้าพ่อในด้านการลงทุนเชิงปริมาณ ตอนนี้เรามาสำรวจความมหัศจรรย์ทางการเงินและกลยุทธ์เชิงปริมาณของ Simons กันดีกว่า

ข้อมูลส่วนตัวของ Simons

James Simons เป็นนักคณิตศาสตร์ชาวอเมริกันผู้มีชื่อเสียงและผู้จัดการกองทุนเฮดจ์ฟันด์ ซึ่งเป็นที่รู้จักจากผลงานในสาขาคณิตศาสตร์และความสำเร็จในโลกแห่งการเงิน เขาประสบความสำเร็จเป็นเลิศในสาขาคณิตศาสตร์และสถิติทางคณิตศาสตร์ และนำความรู้ทางคณิตศาสตร์เชิงลึกนี้ไปประยุกต์ใช้กับการลงทุนทางการเงินและการบริหารความเสี่ยงได้สำเร็จ

เขาเกิดเมื่อวันที่ 25 เมษายน พ.ศ. 2481 และเติบโตในครอบครัวชนชั้นกลางในเมืองนิวตัน รัฐแมสซาชูเซตส์ ด้วยความสนใจในวิชาคณิตศาสตร์ตั้งแต่อายุยังน้อย เขาจึงสมัครเข้าเรียนในภาควิชาคณิตศาสตร์ของสถาบันเทคโนโลยีแมสซาชูเซตส์ (MIT) เมื่ออายุ 17 ปี ในฐานะหนึ่งในสถาบันวิทยาศาสตร์และเทคโนโลยีชั้นนำของโลก MIT ได้มอบบริการคุณภาพสูงแก่ Simons ทรัพยากรทางวิชาการและสภาพแวดล้อมการเรียนรู้ที่ดี

ที่นี่ เขาได้รับการฝึกอบรมทางคณิตศาสตร์อย่างเข้มงวด ได้รับรากฐานที่มั่นคงในด้านคณิตศาสตร์ และพัฒนาความเข้าใจอย่างลึกซึ้งและความรักในคณิตศาสตร์ ประสบการณ์นี้ถือเป็นการเข้าสู่วงการคณิตศาสตร์อย่างเป็นทางการของเขา และวางรากฐานทางวิชาการที่มั่นคงสำหรับความเป็นเลิศด้านวิชาการและการเงินในอนาคต

ความสำเร็จครั้งสำคัญอีกประการหนึ่งในอาชีพการศึกษาของเขาเกิดขึ้นในปี 1961 เมื่อเจมส์ ซิมมอนส์สำเร็จการศึกษาระดับปริญญาเอกสาขาคณิตศาสตร์จากมหาวิทยาลัยแคลิฟอร์เนีย เบิร์กลีย์ ที่ Berkeley เขาได้รับคำแนะนำจากนักคณิตศาสตร์ชื่อดัง Bertram Kostant ซึ่งเขาศึกษาหัวข้อล้ำสมัยในวิชาคณิตศาสตร์ และมีส่วนร่วมอย่างแข็งขันในการอภิปรายทางวิชาการและโครงการวิจัย การศึกษาและการวิจัยในช่วงนี้ไม่เพียงแต่ช่วยให้เขาเข้าใจทฤษฎีทางคณิตศาสตร์ลึกซึ้งขึ้นเท่านั้น แต่ยังพัฒนาทักษะการวิจัยทางคณิตศาสตร์ที่แข็งแกร่งและความคิดสร้างสรรค์อีกด้วย

จากนั้นเขาก็สอนที่สถาบันเทคโนโลยีแมสซาชูเซตส์และมหาวิทยาลัยฮาร์วาร์ดก่อนจะเข้าร่วมมหาวิทยาลัยบราวน์ในปี 2507 ตามมาด้วยการเข้าเป็นสมาชิกภาควิชาคณิตศาสตร์ที่มหาวิทยาลัยสแตนฟอร์ด ขณะเดียวกัน เมื่ออายุ 26 ปี เขาเข้าร่วมกับ US Ida National Intelligence Organisation ในตำแหน่งนักวิเคราะห์ข่าวกรองอาวุโส ในสาขานี้ เขาแสดงให้เห็นถึงความสามารถและข้อมูลเชิงลึกที่เป็นเอกลักษณ์ และมีส่วนสนับสนุนงานข่าวกรองของประเทศอย่างโดดเด่น

ในปี 1968 ไซมอนส์เข้ารับตำแหน่งประธานภาควิชาคณิตศาสตร์ที่มหาวิทยาลัยแห่งรัฐนิวยอร์กที่มหาวิทยาลัยสโตนีบรูค ในตำแหน่งนี้ เขาแสดงให้เห็นถึงทักษะความเป็นผู้นำที่ไม่ธรรมดาและเพิ่มชื่อเสียงของแผนกอย่างมาก ด้วยความพยายามของเขา ภาควิชาคณิตศาสตร์ที่ Stony Brook ประสบความสำเร็จอย่างน่าทึ่งในด้านทุนการศึกษาและการสอน โดยสามารถดึงดูดคณาจารย์ เจ้าหน้าที่ และนักศึกษาที่โดดเด่นได้มากขึ้น

ในปี 1975 เขาร่วมมือกับนักคณิตศาสตร์ชื่อดัง Shen-Shen Chen ในการพัฒนาทฤษฎี Chern-Simons ซึ่งเป็นทฤษฎีที่มีผลกระทบสำคัญในโทโพโลยีและทฤษฎีสนามควอนตัมในฟิสิกส์ และทำให้เขามีชื่อเสียงระดับนานาชาติ การผสมผสานแนวคิดจากโทโพโลยีและสนามควอนตัม ทฤษฎี ทฤษฎีเชอร์น-ไซมอนส์ได้จัดให้มีกรอบทางทฤษฎีสำหรับการอธิบายด้านต่างๆ เช่น การเปลี่ยนเฟสทอพอโลยี และการคำนวณควอนตัมทอพอโลยี กลายเป็นหนึ่งในหัวข้อการวิจัยที่สำคัญที่สุดในวิชาคณิตศาสตร์และฟิสิกส์เชิงทฤษฎีร่วมสมัย

ไซมอนส์ยังได้ตีพิมพ์บทความทางคณิตศาสตร์ที่มีอิทธิพลหลายฉบับ โดยเฉพาะอย่างยิ่งในสาขาเรขาคณิตเชิงอนุพันธ์และโทโพโลยี ผลการวิจัยของเขาได้นำมุมมองและทฤษฎีใหม่ๆ มาสู่ชุมชนคณิตศาสตร์ ส่งเสริมการพัฒนาในสาขาที่เกี่ยวข้อง และมีส่วนสำคัญต่อความก้าวหน้าของการวิจัยทางคณิตศาสตร์

เนื่องจากการวิจัยทางคณิตศาสตร์และผลลัพธ์ทางทฤษฎีของเขาทำให้เกิดความก้าวหน้าครั้งสำคัญในสาขาคณิตศาสตร์ และมีผลกระทบอย่างลึกซึ้งต่อการพัฒนาคณิตศาสตร์สมัยใหม่ Simons จึงได้รับรางวัล Oswald Veblen Prize ซึ่งเป็นรางวัลโนเบลสาขาคณิตศาสตร์อเมริกัน ความแตกต่างนี้ถือเป็นช่วงเวลาที่สำคัญที่สุดในอาชีพนักวิชาการของเขา และเป็นการยอมรับและยืนยันถึงคุณูปการอันยาวนานของเขาในสาขาคณิตศาสตร์

ตั้งแต่นั้นมา เขาก็หันมาสนใจโลกแห่งการเงิน ในปี 1978 เขาค้นพบโอกาสในตลาดแลกเปลี่ยนเงินตราต่างประเทศ และเริ่มซื้อขายแลกเปลี่ยนเงินตราต่างประเทศ การเคลื่อนไหวครั้งนี้ถือเป็นการเปลี่ยนผ่านจากโลกแห่งคณิตศาสตร์ไปสู่โลกแห่งการเงิน จากนั้นเขาก็ก่อตั้งบริษัทชื่อ Monemetrics ซึ่งต่อมาได้กลายเป็นผู้บุกเบิกของกองทุนเฮดจ์ฟันด์ Renaissance Technologies

ในปี 1982 เขาได้ก่อตั้ง Renaissance Technologies ซึ่งเป็นบริษัทกองทุนเฮดจ์ฟันด์ที่มีชื่อเสียง หลังจากออกจากแวดวงวิชาการ เขาได้ใช้ประโยชน์จากทักษะด้านคณิตศาสตร์และคอมพิวเตอร์เพื่อมุ่งเน้นไปที่การลงทุนเชิงปริมาณและการซื้อขายแบบอัลกอริทึม Renaissance Technologies กลายเป็นที่รู้จักในอุตสาหกรรมในด้านกลยุทธ์การซื้อขายเชิงปริมาณที่เป็นนวัตกรรมและเทคโนโลยีขั้นสูง และได้กลายเป็นหนึ่งในบริษัทชั้นนำในโลกการเงิน

ในปี 1988 James Simmons ได้ก่อตั้งกองทุน Medallion Fund กองทุนนี้เป็นกองทุนหลักของบริษัท Renaissance Technologies, Inc. ซึ่งมีชื่อเสียงในด้านผลตอบแทนจากการลงทุนที่โดดเด่น และถือว่าเป็นหนึ่งในกองทุนป้องกันความเสี่ยงที่ประสบความสำเร็จมากที่สุดในโลก

โดยรวมแล้ว James Simmons เป็นนักคณิตศาสตร์ที่เก่งกาจ ผู้จัดการกองทุนเฮดจ์ฟันด์ชั้นนำ และผู้ริเริ่มในโลกการเงิน โดยประสบความสำเร็จอย่างมากทั้งในด้านวิชาการและการเงิน ความสำเร็จของเขาเห็นได้ชัดไม่เพียงแต่ในการมีส่วนร่วมในทฤษฎีทางคณิตศาสตร์เท่านั้น แต่ยังรวมถึงความสามารถของเขาในการประยุกต์คณิตศาสตร์กับการปฏิบัติงานด้านการเงินและบรรลุผลลัพธ์ที่โดดเด่นอีกด้วย

ความสำเร็จทางการเงินของไซมอนส์

เขาประสบความสำเร็จเป็นเลิศในสาขาคณิตศาสตร์ และประสบความสำเร็จในการนำความรู้ทางคณิตศาสตร์ไปประยุกต์ใช้กับการลงทุนทางการเงินและการบริหารความเสี่ยง ในฐานะหนึ่งในผู้ก่อตั้ง Renaissance Technologies เขาได้บุกเบิกการซื้อขายเชิงปริมาณและขยายบริษัทให้เป็นผู้นำในชุมชนการลงทุนด้วยกลยุทธ์การลงทุนที่ยอดเยี่ยมและทักษะความเป็นผู้นำ

Renaissance Technologies ก่อตั้งขึ้นในปี 1982 โดยมีชื่อเสียงในแวดวงการเงินในด้านกลยุทธ์การซื้อขายเชิงปริมาณที่เป็นนวัตกรรมและเทคโนโลยีขั้นสูง บริษัทมุ่งเน้นไปที่การลงทุนเชิงปริมาณและการซื้อขายแบบอัลกอริทึม โดยใช้แบบจำลองทางคณิตศาสตร์และอัลกอริทึมคอมพิวเตอร์เพื่อตัดสินใจซื้อขายและบรรลุผลการลงทุนที่ยอดเยี่ยม นอกจากนี้ยังใช้รูปแบบการซื้อขายที่เป็นเอกลักษณ์ รวมถึงการซื้อขายที่มีความถี่สูงเป็นพิเศษ ซึ่งช่วยให้สามารถคว้าโอกาสทางการตลาดได้อย่างรวดเร็วและบรรลุการซื้อขายที่มีประสิทธิภาพ ทำให้เป็นหนึ่งในบริษัทชั้นนำในโลกการลงทุน

ความสำเร็จของยุคฟื้นฟูศิลปวิทยาไม่เพียงสะท้อนให้เห็นในกลยุทธ์การซื้อขายที่มีประสิทธิภาพและเทคโนโลยีขั้นสูงเท่านั้น แต่ยังสะท้อนถึงความสามารถในการทำกำไรด้วย บริษัทสามารถคว้าค่าคอมมิชชั่น 5% ที่สูงที่สุดในอุตสาหกรรม ในขณะเดียวกันก็ขึ้นชื่อในเรื่องผลตอบแทนที่ยอดเยี่ยมถึง 66% ต่อปี รูปแบบการซื้อขายที่มีความถี่สูงมากกว่า 10,000 การซื้อขายต่อวันยังได้รับความสนใจและการยอมรับอย่างกว้างขวาง

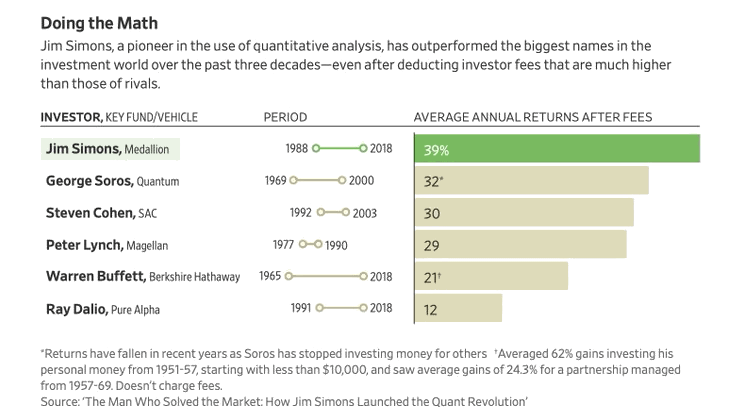

บริษัทได้สร้างผลกำไรที่ยอดเยี่ยมมากกว่า 100 พันล้านดอลลาร์ด้วยกลยุทธ์การซื้อขายที่มีประสิทธิภาพและผลการดำเนินงานที่โดดเด่น สถิตินี้ไม่เพียงแต่เหนือกว่านักลงทุนและผู้จัดการกองทุนรายอื่นๆ เท่านั้น แต่ยังยากกว่าที่จะเทียบเคียงกับเจ้าพ่อการลงทุนชื่อดังอย่าง Warren Buffett, George Soros, Peter Lynch, Steven Cohen และผู้จัดการกองทุนชั้นนำอย่าง Rui Dalio ความสำเร็จอันก้าวล้ำนี้ตอกย้ำจุดยืนที่ไม่ธรรมดาของ Renaissance Technologies ในโลกการเงิน และความเป็นผู้นำในด้านการซื้อขายเชิงปริมาณ

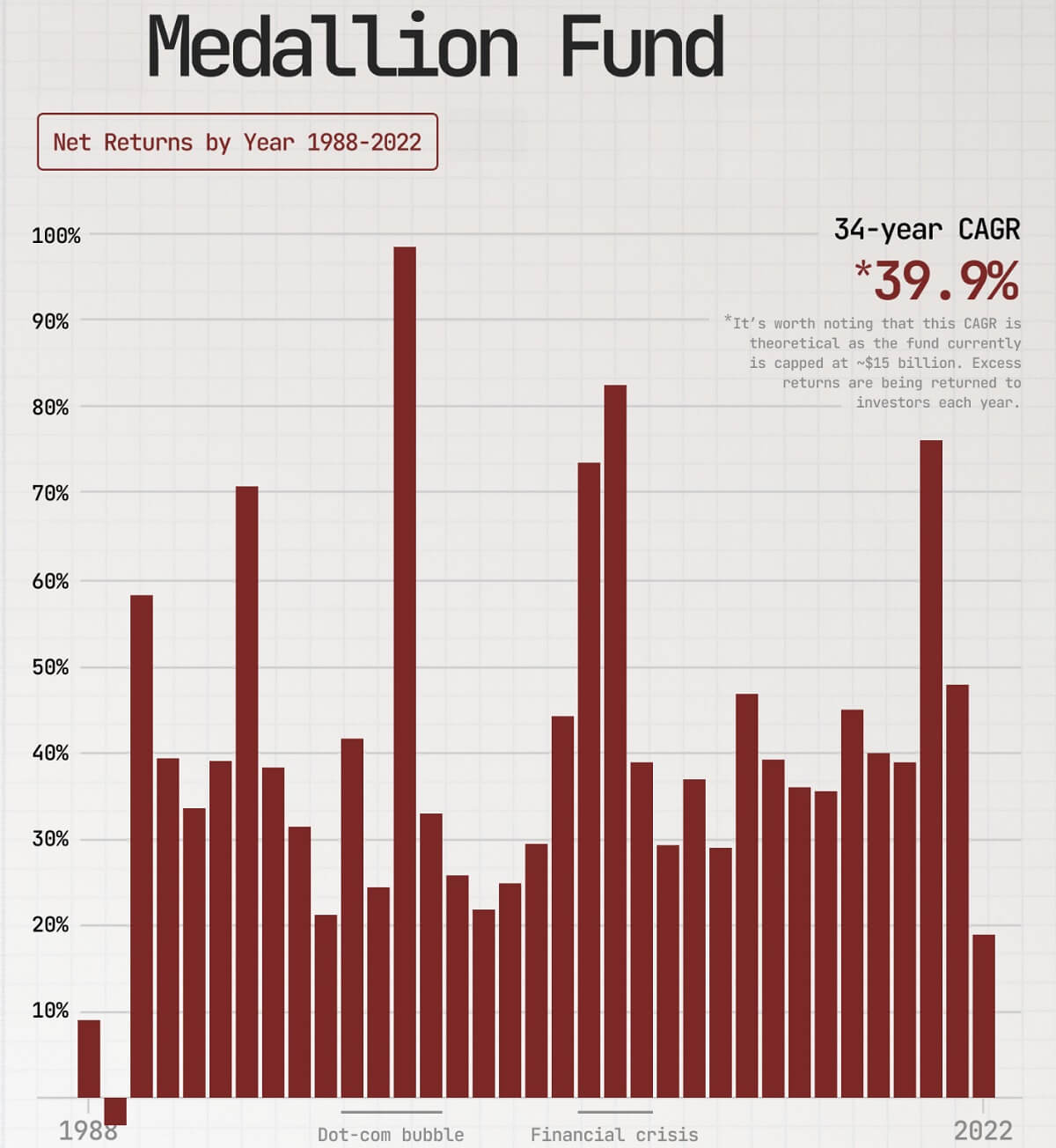

กองทุน Grand Medallion ก่อตั้งขึ้นเมื่อปี พ.ศ. 2531 ถือเป็นอีกตัวอย่างหนึ่งของอุตสาหกรรมที่ดึงดูดความสนใจและติดตามนักลงทุนจำนวนมาก กองทุนนี้เป็นกองทุนหลักของบริษัท Renaissance Technologies, Inc. เป็นที่รู้จักในด้านผลตอบแทนจากการลงทุนที่โดดเด่น และได้รับการยอมรับว่าเป็นหนึ่งในกองทุนป้องกันความเสี่ยงที่ประสบความสำเร็จมากที่สุดในโลก

ผลตอบแทนสุทธิสูงสุดเกิดขึ้นในปี 2543 ในช่วงฟองสบู่อินเทอร์เน็ตแตก ในสภาพแวดล้อมของตลาดที่ปั่นป่วนเช่นนี้ Grand Medallion Fund ได้รับผลตอบแทนสุทธิสูงถึง 98.5% ซึ่งตอกย้ำถึงผลการดำเนินงานที่โดดเด่นและความสามารถในการใช้ประโยชน์จากโอกาสทางการตลาดในช่วงเวลาที่ตลาดปั่นป่วน

ผลการดำเนินงานนี้ไม่เพียงแต่เหนือกว่าเครื่องมือการลงทุนอื่นๆ ในช่วงเวลาเดียวกันเท่านั้น แต่ยังแสดงให้เห็นถึงความสามารถที่เหนือกว่าของกองทุนในการตอบสนองต่อการเปลี่ยนแปลงของตลาดและการจัดการความเสี่ยง ผลการดำเนินงานที่โดดเด่นนี้ได้เสริมความแข็งแกร่งให้กับตำแหน่งของ Grand Medallion Fund ในฐานะผู้นำในอุตสาหกรรมกองทุนเฮดจ์ฟันด์ และได้รับเสียงชื่นชมและการยอมรับอย่างกว้างขวาง

ไม่ใช่เรื่องบังเอิญเมื่อวิกฤตการเงินกลืนกินโลกในปี 2551 กองทุน Grand Medallion แสดงให้เห็นถึงความแข็งแกร่งในการลงทุนที่ไม่ธรรมดาอีกครั้ง ในขณะที่นักลงทุนส่วนใหญ่ประสบความสูญเสียอย่างรุนแรง แต่ Grand Medallion Fund ก็ได้รับผลตอบแทนสูงถึง 80% ซึ่งแสดงให้เห็นถึงความแข็งแกร่งและประสิทธิภาพที่เหนือกว่าในสภาพแวดล้อมของตลาดที่รุนแรง ผลการดำเนินงานด้านการลงทุนสวนทางวัฏจักรนี้ได้รับความไว้วางใจและความเคารพในระดับสูงจากนักลงทุน โดยเน้นย้ำถึงความสามารถที่โดดเด่นของ Grand Medallion Fund ในการบริหารความเสี่ยงและการจัดสรรสินทรัพย์

นอกจากนี้ Grand Medallion Funds ยังแสดงให้เห็นถึงประสิทธิภาพที่น่าประทับใจในแง่ของผลตอบแทนการลงทุนระยะยาว เมื่อมองย้อนกลับไปในช่วง 20 ปีที่ผ่านมาของประวัติศาสตร์การลงทุน ตั้งแต่ปี 1994 ถึง 2014 ผลตอบแทนเฉลี่ยต่อปีของกองทุนสูงถึง 71.8% ซึ่งสูงกว่าค่าเฉลี่ยของตลาดมาก ยิ่งไปกว่านั้น ตั้งแต่ปี 1988 ถึง 2023 ผลตอบแทนเฉลี่ยต่อปีของ Grand Medallion Fund อยู่ที่เกือบ 40% ซึ่งตอกย้ำถึงความมั่นคงและความสำเร็จของกลยุทธ์การลงทุน

อัตราผลตอบแทนที่สูงอย่างต่อเนื่องนี้ไม่เพียงแต่หาได้ยากในอุตสาหกรรมกองทุนเฮดจ์ฟันด์เท่านั้น แต่ยังมีประสิทธิภาพเหนือกว่าเครื่องมือการลงทุนอื่นๆ ส่วนใหญ่อีกด้วย ด้วยกลยุทธ์การลงทุนที่เหนือกว่าและความสามารถในการบริหารความเสี่ยง Grand Medallion Fund ได้สร้างผลตอบแทนที่ร่ำรวยให้กับนักลงทุน ตอกย้ำตำแหน่งกองทุนให้เป็นหนึ่งในตัวเลือกอันดับต้นๆ ของโลกการเงินในสายตาของนักลงทุน

นอกเหนือจากความสำเร็จอันยิ่งใหญ่ในการลงทุนแล้ว หนึ่งในผลงานที่โดดเด่นของ Simons ในโลกการเงินก็คือความก้าวหน้าและการเผยแพร่การซื้อขายเชิงปริมาณให้แพร่หลาย ด้วยการประยุกต์คณิตศาสตร์และเทคนิคการคำนวณกับการเงิน เขาได้บุกเบิกวิธีการและกลยุทธ์การซื้อขายใหม่ๆ ที่นำนวัตกรรมและการเปลี่ยนแปลงมาสู่ตลาดการเงิน และจากความสำเร็จของ Renaissance Technologies และ Grand Medallion Fund เขาได้สร้างผลกระทบอย่างลึกซึ้งต่ออุตสาหกรรมกองทุนเฮดจ์ฟันด์ทั่วโลก

แนวคิดและวิธีการของ Simons กลายเป็นเป้าหมายของการศึกษาและเป็นแหล่งข้อมูลอ้างอิงสำหรับกองทุนป้องกันความเสี่ยงหลายแห่ง และสิ่งเหล่านี้มีผลกระทบอย่างมีนัยสำคัญต่อการดำเนินงานและการพัฒนาของตลาดการเงิน ด้วยความคิดระดับแนวหน้าและความสามารถในการดำเนินการที่เหนือกว่า เขาได้เปิดเส้นทางใหม่สำหรับการพัฒนาการซื้อขายเชิงปริมาณในสาขาการเงิน เป็นตัวอย่างให้กับชุมชนการลงทุน และกลายเป็นผู้นำที่สำคัญในอุตสาหกรรม

กลยุทธ์การลงทุนเชิงปริมาณของเจมส์ ซิมมอนส์

กลยุทธ์การลงทุนเชิงปริมาณของเจมส์ ซิมมอนส์

การซื้อขายเชิงปริมาณเป็นวิธีการตัดสินใจซื้อขายโดยใช้แบบจำลองทางคณิตศาสตร์และอัลกอริธึมที่เป็นระบบ โดยมีเป้าหมายเพื่อค้นหารูปแบบในตลาดและรับผลตอบแทนที่มั่นคง Simons ผู้บุกเบิกการซื้อขายเชิงปริมาณ มีชื่อเสียงในด้านแนวทางที่เป็นนวัตกรรมและการดำเนินงานที่มีความถี่สูง

เป็นที่รู้จักในฐานะบิดาแห่งการซื้อขายเชิงปริมาณ การมีส่วนร่วมของ Simons ไม่เพียงแต่อยู่ที่การประยุกต์ใช้แบบจำลองทางคณิตศาสตร์เพื่อการเงินเท่านั้น แต่ยังรวมไปถึงการใช้งานการดำเนินงานความถี่สูงอย่างกว้างขวางอีกด้วย การซื้อขายที่มีความถี่สูงเป็นกลยุทธ์การซื้อขายที่เกี่ยวข้องกับการซื้อและการขายอย่างรวดเร็ว โดยใช้อัลกอริธึมคอมพิวเตอร์เพื่อทำการซื้อขายให้เสร็จสิ้นในระยะเวลาอันสั้นและได้กำไรจากสเปรดเพียงเล็กน้อย

Simons เป็นนักลงทุนรายหนึ่งที่มุ่งเน้นไปที่การซื้อขายที่มีความถี่สูงในระยะสั้น โดยไล่ตามช่วงเวลาเล็กๆ เหล่านั้นที่สามารถทำกำไรได้ แทนที่จะเดิมพันว่าตลาดจะกลับมาเป็นปกติ เขาเชื่อมั่นว่าทุกการซื้อขายควรมีเป้าหมาย Stop-Loss และ Take-Profit ที่ชัดเจน เพื่อให้สามารถปิดตำแหน่งได้ในช่วงเวลาสั้น ๆ เพื่อควบคุมขนาดของการขาดทุน

สำหรับ Simons แม้ว่าอาจมีการขาดทุนในการซื้อขายแต่ละครั้ง แต่ผลกระทบของการขาดทุนเหล่านี้ค่อนข้างน้อย เพราะเขาซื้อขายการซื้อขายที่มีความถี่สูงจำนวนมาก เขาเชื่อว่าตราบใดที่มีการเทรดที่ทำกำไรได้มากกว่าการเทรดที่ขาดทุน เขาจะสามารถรับรู้ผลกำไรโดยรวมได้ แนวทางการซื้อขายนี้ซึ่งอิงตามสถิติและการสร้างแบบจำลองทางคณิตศาสตร์ ช่วยให้เขาจับความผันผวนของตลาดได้อย่างมีประสิทธิภาพมากขึ้นและทำกำไรได้ในระยะเวลาอันสั้น

ตัวอย่างเช่น Renaissance Technologies สามารถกลายเป็นหนึ่งในบริษัทการลงทุนเชิงปริมาณที่ทำกำไรได้มากที่สุดใน Wall Street อย่างรวดเร็วโดยใช้แบบจำลองทางคณิตศาสตร์และอัลกอริธึมคอมพิวเตอร์สำหรับการซื้อขายที่มีความถี่สูง และนั่นคือสาเหตุที่ทำให้ได้รับ ROI ที่น่าทึ่ง โมเดลเหล่านี้อาศัยเทคนิคการคำนวณขั้นสูงและวิธีการทางสถิติที่รวมเอาเครื่องมือทางเทคโนโลยีของการเรียนรู้ของเครื่องและปัญญาประดิษฐ์เพื่อการพยากรณ์ตลาดและการดำเนินการซื้อขายที่มีประสิทธิภาพ

แนวทางนี้ช่วยให้ Renaissance Technologies สามารถตัดสินใจได้อย่างรวดเร็วและซื้อขายในตลาดการเงินได้อย่างมีประสิทธิภาพและแม่นยำ ด้วยเหตุนี้ บริษัทจึงมีผลตอบแทนทบต้นถึง 39.1% ต่อปี และสามารถรักษาผลตอบแทนเชิงบวกได้แม้ในช่วงวิกฤติทางการเงินในปี 2551 และความสามารถของบริษัทในการดำเนินการได้ดีท่ามกลางความวุ่นวายในตลาดและวิกฤตนั้น เนื่องมาจากการวิเคราะห์ข้อมูลเชิงลึกและการตอบสนองต่อการเปลี่ยนแปลงของตลาดอย่างรวดเร็ว

ไซมอนส์ยังได้สร้างสรรค์ “แนวทางการลงทุนตุ๊กแก” โดยได้รับแรงบันดาลใจจากวิธีการล่าตุ๊กแกเพื่อหาอาหาร แนวคิดหลักของกลยุทธ์นี้คือการรอคอยโอกาสในตลาด เช่นเดียวกับตุ๊กแกนอนอยู่บนผนังเพื่อรอให้ยุงปรากฏขึ้น เมื่อพบในตลาดแล้ว ควรคว้าโอกาสในการซื้อขายอย่างรวดเร็ว

เช่นเดียวกับวิธีที่ตุ๊กแกรอให้ยุงปรากฏตัว นักลงทุนก็จะรอเงื่อนไขหรือสัญญาณเฉพาะให้ปรากฏในตลาด ซึ่งอาจรวมถึงการเปลี่ยนแปลงราคา เงื่อนไขแนวโน้ม ตัวชี้วัดทางเทคนิค ฯลฯ เมื่อตรงตามเงื่อนไขเหล่านี้แล้ว นักลงทุน จะดำเนินการอย่างรวดเร็วเพื่อดำเนินการตามกลยุทธ์การซื้อขายที่เหมาะสม

แนวคิดหลักอยู่ที่การใช้แบบจำลองทางคณิตศาสตร์และการซื้อขายความถี่สูงเพื่อวิเคราะห์ตลาด โดยมีการตอบสนองอย่างรวดเร็วต่อการเปลี่ยนแปลงของตลาดเป็นคุณลักษณะหลัก วิธีการนี้เน้นการคาดการณ์ทิศทางในระยะสั้นและการใช้โอกาสที่ความผันผวนของราคาเพื่อให้ได้ผลกำไรพร้อมทั้งปกป้องเงินทุนผ่านการควบคุมความเสี่ยงที่เข้มงวดและการกระจายความเสี่ยงหลายสายพันธุ์

วิธีการลงทุนของ Gecko มีเอกลักษณ์เฉพาะตัวในการพึ่งพาแบบจำลองทางคณิตศาสตร์และการวิเคราะห์ทางสถิติเพื่อระบุรูปแบบและแนวโน้มของตลาดเพื่อตัดสินใจซื้อขายได้อย่างแม่นยำ นอกจากนี้ กลยุทธ์ยังมุ่งเน้นไปที่การบริหารความเสี่ยงที่เข้มงวดเพื่อลดความเสี่ยงในการลงทุนโดยการควบคุมสถานะและการตั้งค่าหยุดการขาดทุน การใช้กลยุทธ์การซื้อขายระยะสั้นช่วยให้สามารถเข้าและออกจากตลาดได้อย่างรวดเร็ว และตอบสนองต่อความผันผวนของตลาดได้อย่างยืดหยุ่น ส่งผลให้ได้รับผลตอบแทนจากการลงทุนที่มั่นคง

หัวใจหลักของกลยุทธ์นี้คือความสามารถในการตื่นตัวและยืดหยุ่นในตลาดเพื่อคว้าโอกาสที่เกิดขึ้นอย่างรวดเร็ว เช่นเดียวกับตุ๊กแก นักลงทุนจะต้องอดทนและพร้อมที่จะมีความยืดหยุ่นและดำเนินการอย่างรวดเร็วในตลาด ความยืดหยุ่นและความเฉียบแหลมเป็นกุญแจสำคัญในการดำเนินกลยุทธ์นี้ให้ประสบความสำเร็จ เนื่องจากสภาวะตลาดสามารถเปลี่ยนแปลงได้ตลอดเวลา และนักลงทุนจำเป็นต้องตอบสนองอย่างรวดเร็วเพื่อเพิ่มความผันผวนของตลาดให้สูงสุด

โดยรวมแล้ว กลยุทธ์การซื้อขายเชิงปริมาณของ Simons ขึ้นอยู่กับแบบจำลองทางคณิตศาสตร์และการวิเคราะห์ทางสถิติที่ออกแบบมาเพื่อระบุปรากฏการณ์ที่ไม่สุ่มตัวอย่างในตลาดและใช้ประโยชน์จากปรากฏการณ์เหล่านั้นเพื่อหากำไร กลยุทธ์ของเขามุ่งเน้นไปที่การคาดการณ์ทิศทางระยะสั้นและโอกาสในการใช้ประโยชน์จากความผันผวนของราคา โดยมีการซื้อขายความถี่สูงเป็นแกนหลัก แนวทางนี้เน้นการเข้าและออกจากตลาดอย่างรวดเร็ว และตอบสนองอย่างรวดเร็วเมื่อมีการระบุโอกาสในการซื้อขายที่ทำกำไรได้ เพื่อเพิ่มความผันผวนของตลาดในระยะสั้นให้สูงสุด

| หัวข้อ | ข้อมูลเฉพาะ |

| ประวัติส่วนตัว | ปริญญาเอกสาขาคณิตศาสตร์ สอนที่ MIT, Harvard ฯลฯ |

| เรเนซองส์เทคโนโลยีอิงค์ | ก่อตั้งขึ้นในปี 1982 โดยเชี่ยวชาญด้านการค้าเชิงปริมาณและอัลโก |

| กองทุนเหรียญแกรนด์ | ก่อตั้งขึ้นในปี 1988 โดยมีผลตอบแทนต่อปีที่น่าทึ่งถึง 40% |

| กลยุทธ์การซื้อขายความถี่สูง | การซื้อขายความเร็วสูงด้วยแบบจำลองทางคณิตศาสตร์และอัลกอริธึมคอมพิวเตอร์ |

| วิธีการลงทุนแบบตุ๊กแก | ใช้แบบจำลองทางคณิตศาสตร์เพื่อการวิเคราะห์ตลาดและการซื้อขายที่รวดเร็ว |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

DYOR แปลว่า “ทำการวิจัยด้วยตนเอง” เรียนรู้ว่าเหตุใดการวิจัยอิสระจึงมีความสำคัญต่อการลงทุนอย่างชาญฉลาด การจัดการความเสี่ยง และการหลีกเลี่ยงข้อผิดพลาดที่มีค่าใช้จ่ายสูง

2025-04-24

การคาดการณ์ราคาเงินในปี 2025 พร้อมข้อมูลเชิงลึกจากผู้เชี่ยวชาญ เรียนรู้ว่าปัจจัยทางเศรษฐกิจอาจส่งผลต่อตลาดอย่างไร และถึงเวลาซื้อสำหรับปี 2025 และปีต่อๆ ไปหรือไม่

2025-04-24

สำรวจความแตกต่างระหว่างระดับ Camarilla Pivots และ Fibonacci เพื่อพิจารณาว่าวิธีใดให้ความแม่นยำมากกว่าสำหรับกลยุทธ์การซื้อขายของคุณ

2025-04-24