Торговля

Краткое содержание:

Краткое содержание:

Экономика США, 26% мирового ВВП, сильна, но сталкивается с инфляцией, слабыми рабочими местами и рисками рецессии. Инвесторам следует приспосабливаться к волатильности.

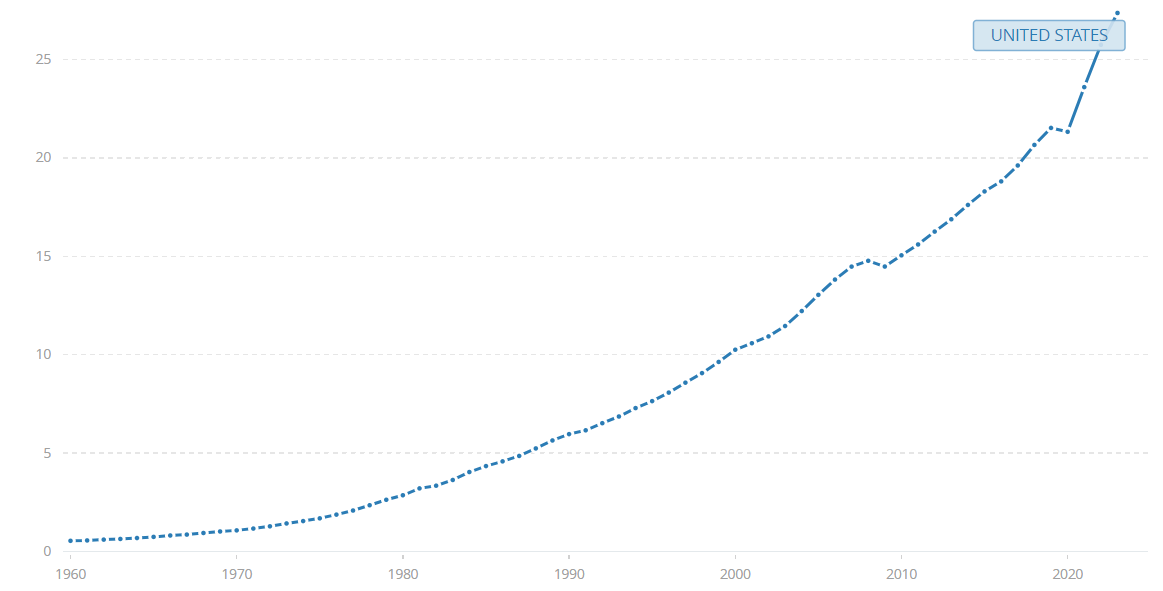

Текущие показатели экономики США замечательны, особенно 26% мирового ВВП, что является почти 20-летним максимумом. Доллар США, как основная мировая валюта, контролирует денежные правила, и, несмотря на реализацию политики ужесточения денежно-кредитной политики, темпы экономического роста по-прежнему выше ожиданий внешнего мира, что отражает силу экономики и доминирование доллара США в мировых денежных правилах. Однако за высокими показателями по-прежнему скрываются проблемы и неопределенности. Далее мы углубимся в исторический фон и текущее состояние экономики США.

Исторический обзор экономики США

Исторический обзор экономики США

В 1783 году Соединенные Штаты успешно выиграли Войну за независимость, полностью освободившись от британского колониального правления и начав новую эру независимого развития. Хотя экономика Соединенных Штатов все еще находилась в зачаточном состоянии в ранний период сразу после обретения независимости, страна быстро вступила на путь быстрого экономического роста благодаря своим богатым природным ресурсам и расширяющимся рынкам. В этот период Соединенные Штаты, используя преимущества своей обширной территории и богатых минеральных ресурсов, постепенно создали экономику, полную потенциала.

Вступая в середину 19 века, особенно после окончания Гражданской войны в 1865 году, экономика США претерпела замечательную трансформацию. Период реконструкции после Гражданской войны ознаменовал переход от преимущественно аграрной экономической модели к модели, ориентированной на индустриализацию в Соединенных Штатах. Быстрый рост фабрик и железных дорог дал большой импульс развитию промышленной производительности, а также ускорил процесс урбанизации, что позволило Соединенным Штатам постепенно сформировать модернизированную экономику, в которой доминируют промышленность и города.

В 1913 г. финансовая система США пережила важную веху — создание Федерального резервного банка. Это событие ознаменовало формальную зрелость финансовой системы США. Создание Федеральной резервной системы (ФРС) не только обеспечило стабильную денежно-кредитную политику для финансового рынка, но и расширило возможности финансового регулирования и способность реагировать на экономические колебания. Создание этой системы заложило прочную основу для экономического роста и финансовой стабильности Соединенных Штатов, что позволило им занять важное положение на последующей мировой экономической сцене.

Хотя в начале 20-го века предсказывалось, что Британия, Россия, США и Германия будут доминировать в мировом ландшафте власти, мировые войны и волна глобализации изменили это предсказание. Две мировые войны и вызванные ими изменения привели к быстрому подъему Соединенных Штатов, которые превратились из крупной промышленной державы в центр мировой экономики. Благодаря своей сильной экономической мощи, научным и технологическим инновациям и финансовой базе Соединенные Штаты быстро стали лидером мировой экономической и финансовой системы, что имело далеко идущие последствия для мирового экономического и политического ландшафта.

Когда в 1914 году разразилась Первая мировая война, Соединенные Штаты на ранних этапах сохраняли нейтралитет и официально не вступали в войну до 1917 года. После окончания войны Соединенные Штаты выбрали изоляционистскую политику, которая ограничивала международное вмешательство и участие, в результате чего доля международной торговли в ВВП упала до рекордно низкого уровня. Эта политика отражала озабоченность Соединенных Штатов внутренними проблемами и относительную отстраненность от международных дел в то время. Однако этот изоляционизм не продлился долго, и изменения в глобальной ситуации и начало Второй мировой войны заставили Соединенные Штаты пересмотреть свою международную стратегию.

Вторая мировая война радикально изменила глобальный экономический и политический ландшафт. Во время войны США продемонстрировали удивительные производственные возможности и стали ключевым сторонником союзников. После войны США быстро заменили Великобританию в качестве мирового гегемона, а доллар США заменил британский фунт в качестве основной международной валюты. Этот период ознаменовал установление доминирования США в мировой экономической системе и изменил международную финансовую систему.

В 1944 году была создана Бреттон-Вудская система, в которой доллар США был привязан к золоту как к основной международной валюте, а другие валюты были привязаны к доллару США. Это соглашение поставило доллар в центр мировой экономики и поддержало экономическое восстановление Соединенных Штатов. Хотя система прекратила свое существование в 1970-х годах из-за экономического давления, доллар США сохранил свой статус основной мировой валюты и продолжал играть ключевую роль на международных финансовых рынках.

В 21 веке ускоряющийся процесс глобализации сблизил международные экономические и финансовые рынки. Вступление и возвышение Китая еще больше укрепили доминирующее положение Соединенных Штатов в мировой экономике. Экономическое развитие Китая не только способствовало росту мировой торговли и инвестиций, но и укрепило связи между Соединенными Штатами и другими крупными экономиками и увеличило влияние доллара США в мировой экономической системе. Эта фаза глобализации и возвышение Китая позволили Соединенным Штатам продолжать сохранять свои значительные позиции на международной финансовой и экономической арене, одновременно представляя новые вызовы и возможности.

Короче говоря, ранние Соединенные Штаты быстро выросли, став ведущей мировой сверхдержавой благодаря военным дивидендам, денежно-кредитной политике и глобализации. Успешная промышленная трансформация и масштабное накопление капитала еще больше укрепили ее мировое лидерство. Однако последствия фискальной и денежной экспансии страны, текущая проблема мягкой посадки и отсутствие у общественности уверенности в экономических перспективах добавили неопределенности будущему экономики США.

Что доминирует в экономике США

В 2023 году экономика США продемонстрировала неожиданно сильную стабильность, во многом благодаря росту потребительских расходов. Несмотря на проблему роста процентных ставок, потребительские расходы потребителей США оставались высокими, тем самым поддерживая экономический рост. Сильные потребительские расходы не только стимулировали экономическую активность, но и помогли стабилизировать общие показатели экономики, обеспечив продолжение роста.

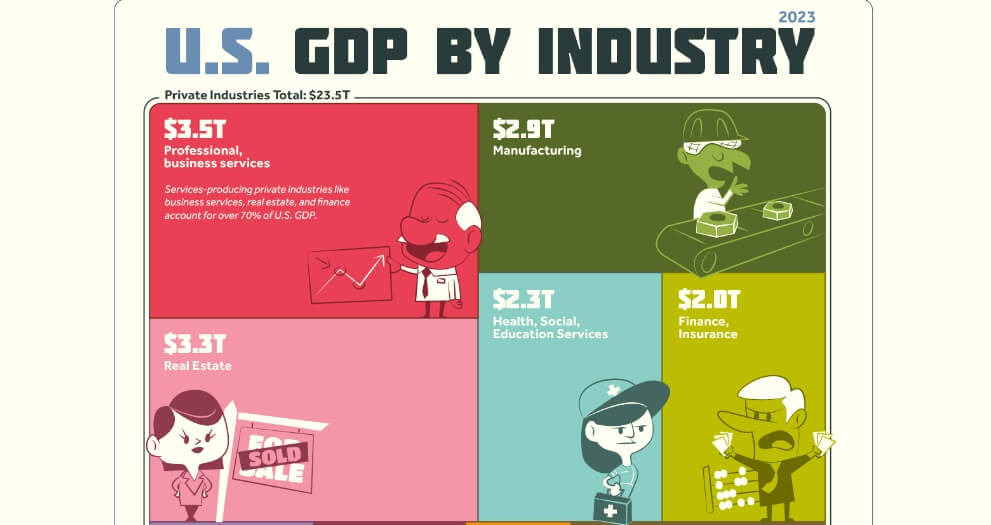

Имея крупнейший в мире потребительский рынок, США являются основным двигателем экономического роста. Сектор услуг находится в центре экономики США, составляя более 80 процентов валового внутреннего продукта (ВВП). Сектор услуг охватывает финансовые услуги, здравоохранение, образование, розничную торговлю, информационные технологии и развлечения, которые играют ключевую роль в экономике.

Секторы финансовых услуг и технологий особенно заметны и имеют глобальный охват. Соединенные Штаты являются не только мировым центром финансовых и технологических инноваций, но и домом для многих ведущих мировых компаний, таких как Apple, Google и Goldman Sachs, которые занимают центральное положение на мировом рынке.

Экономическая структура Соединенных Штатов в значительной степени зависит от свободного рынка, финансовой системы и технологической отрасли. Федеральное правительство доминирует в налогообложении и секторальных расходах, в то время как Федеральная резервная система независимо отвечает за денежную массу. Однако эта договоренность также влечет за собой сложные отношения с точки зрения политики. Например, недавняя политика Федеральной резервной системы в отношении процентных ставок была внешне связана с предстоящими президентскими выборами, что вызвало много дискуссий.

Соединенные Штаты находятся на переднем крае технологических инноваций в мире, особенно в областях информационных технологий, биотехнологий и чистой энергии. Кремниевая долина признана во всем мире центром технологических инноваций, привлекая большие объемы инвестиций и талантов. Соединенные Штаты являются мировым лидером в области технологий и инноваций, особенно в областях информационных технологий, биотехнологий и искусственного интеллекта. Технологический сектор не только стимулирует экономический рост, но и привлекает значительные инвестиции.

Хотя сектор услуг доминирует в экономике США, производство остается важным. Производственный сектор США охватывает широкий спектр секторов, включая аэрокосмическую, автомобильную, машиностроительную, электронную и химическую промышленность. Хотя общий экономический вес производства снизился, оно по-прежнему играет ключевую роль в технологических инновациях и производстве продукции с высокой добавленной стоимостью.

В производственном секторе США доминируют высокотехнологичные продукты с высокой добавленной стоимостью, с заметной конкурентоспособностью в аэрокосмической отрасли, высокотехнологичном электронном оборудовании и автомобилях в частности. Эти области не только стимулируют технологический прогресс, но и оказывают значительное влияние на структуру и глобальную конкурентоспособность экономики США. Несмотря на доминирование сектора услуг в экономике, инновации и высокотехнологичная продукция в производстве остаются критически важными для долгосрочного роста и международной конкурентоспособности экономики США.

Соединенные Штаты являются одним из крупнейших в мире производителей сельскохозяйственной продукции, и экспорт сельскохозяйственной продукции важен на мировом рынке. Основные сельскохозяйственные продукты включают кукурузу, соевые бобы, пшеницу, говядину и свинину. Хотя сельское хозяйство составляет небольшой процент от ВВП, оно важно для экспортной торговли США и сельской экономики.

Будучи одним из крупнейших мировых производителей энергии, США особенно сильны в секторе нефти и газа. Революционные технологии в сланцевой нефти и природном газе превратили США из традиционного импортера энергии в чистого экспортера энергии, трансформация, которая имела далеко идущие последствия для мировых энергетических рынков. Энергетические мощности США не только удовлетворяют внутренний спрос, но и занимают значительное положение на мировом рынке, управляя международными ценами на энергию и укрепляя стратегическое положение США в глобальной цепочке поставок энергии.

В целом экономика США сильно диверсифицирована и в ней доминирует сектор услуг, с сильной конкурентоспособностью в производстве, сельском хозяйстве, энергетике, науке, технологиях и инновациях. Основными драйверами являются услуги и потребительские расходы, в то время как производство и НТИ играют ключевую роль в структурной модернизации и долгосрочном экономическом росте.

Текущее состояние и тенденции экономики США

По мере приближения президентских выборов в США атмосфера предвыборной кампании становится все более напряженной, а противостояние двух партий усиливается. Однако показатели экономики США неудовлетворительны, что крайне неблагоприятно для правящей Демократической партии. В настоящее время общие экономические показатели США, включая опережающие и синхронизированные индикаторы, не работают так хорошо, как ожидает рынок, а некоторые из индикаторов даже подали предупреждающие сигналы о рецессии.

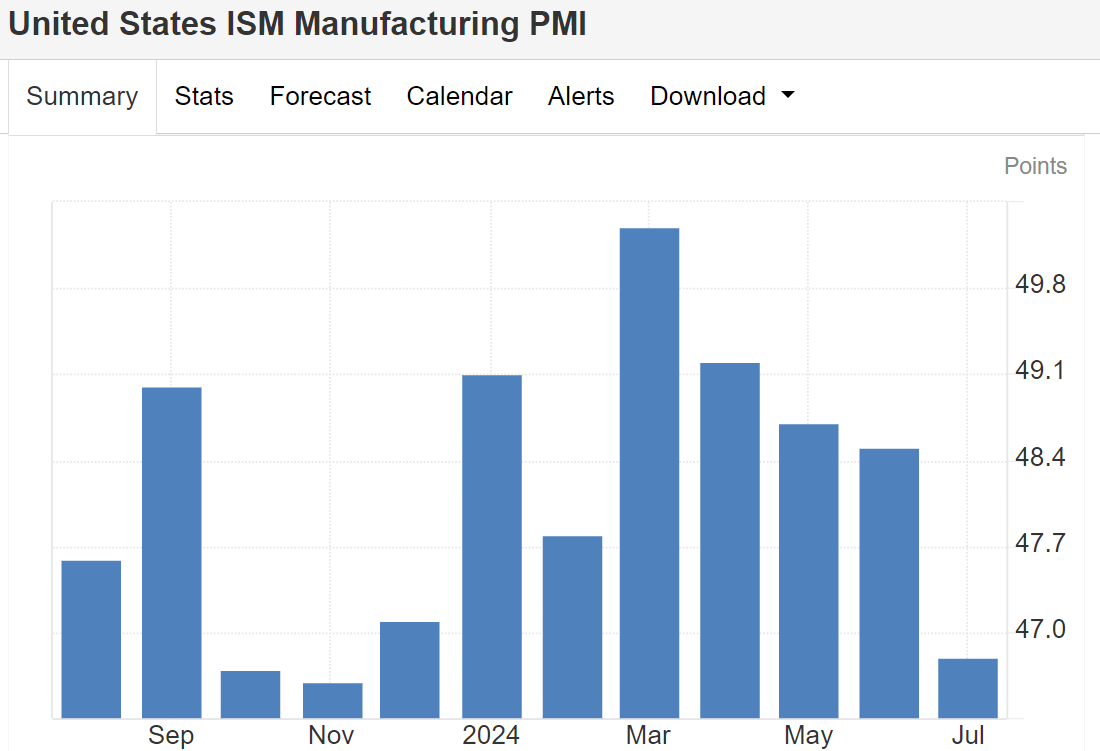

Как признанный рынком важный опережающий экономический индикатор, индекс менеджеров по закупкам (PMI) в последние годы подает тревожные сигналы. Например, индекс менеджеров по закупкам (PMI) в обрабатывающей промышленности Института управления поставками (ISM) снижается уже три месяца подряд и опустился ниже отсечки в 50 пунктов.

Такая ситуация обычно сигнализирует о том, что производственный сектор США может переживать рецессию, поскольку PMI ниже 50 обычно указывает на то, что производственная активность сокращается, а не расширяется. Кроме того, основные услуги PMI также показали плохие результаты и также упали ниже линии отсечения 50, что указывает на то, что еще один важный столп экономики США — сектор услуг — также вышел из бума и начал проявлять признаки рецессии.

Снижение этих показателей PMI отражает тенденцию к замедлению экономического роста, что является предупреждающим знаком для участников рынка и политиков, которым следует уделять повышенное внимание. Ухудшение показателей в секторах производства и услуг, которые являются основными компонентами экономики, может иметь далеко идущие последствия для экономики в целом. Инвесторам и аналитикам необходимо внимательно отслеживать изменения этих показателей, чтобы вносить стратегические коррективы в текущую экономическую среду и готовиться к будущим экономическим тенденциям.

Что касается инфляции, то индекс потребительских цен США (ИПЦ) значительно упал с максимума середины 2022 года в 9%, но за последний год ни разу не опускался ниже 3%. Хотя ИПЦ недавно снизился примерно до 3%, что говорит о некотором ослаблении инфляции, он все еще не достигает целевого показателя в 2%, установленного Советом Федеральной резервной системы. Это отражает тот факт, что снижение инфляции, хотя и значительное, не достигло ожидаемого снижения, что говорит о том, что проблема инфляции остается сложной.

Ослабление инфляции тесно связано с замедлением экономического роста, что говорит о том, что экономика США, возможно, вступила в фазу замедления. Однако неспособность ИПЦ упасть до целевого уровня, установленного Советом Федеральной резервной системы, продолжает оказывать давление на проведение денежно-кредитной политики. Одна из основных проблем, с которой сталкивается ФРС, заключается в том, как эффективно контролировать инфляцию, чтобы достичь своего целевого показателя инфляции, обеспечивая при этом стабильный экономический рост. Эта дилемма требует от ФРС полностью взвесить баланс между экономическим ростом и контролем инфляции при формулировании денежно-кредитной политики.

Совет управляющих Федеральной резервной системы все больше обеспокоен ситуацией на рынке труда США. В настоящее время уровень безработицы в США превысил 4%, а продолжающаяся тенденция к росту вызвала широко распространенную обеспокоенность состоянием экономики. Согласно исследованию Sham Rule, когда разница между трехмесячным средним значением уровня безработицы и минимальным значением предыдущего года достигает 0,5 процентных пунктов, риск рецессии значительно возрастает. В настоящее время данные Sham Rule близки к этой предупреждающей линии, что указывает на то, что риск рецессии в США растет.

Рост уровня безработицы не только отражает слабость на рынке труда, но и намекает на ослабление экономической активности. Ранние предупреждающие признаки закона Шахама усилили опасения относительно будущего курса экономики. Если уровень безработицы продолжит расти и превысит ключевые пороговые значения, это может оказать негативное влияние на потребительские расходы и экономический рост, что усложнит формулирование денежно-кредитной политики Советом Федеральной резервной системы. В такой экономической среде ключевым вопросом для Совета Федеральной резервной системы стало то, как сбалансировать контроль над инфляцией и содействие занятости.

Несмотря на экономические показатели, указывающие на риск рецессии, Совет управляющих Федеральной резервной системы пока не принял мер по снижению процентных ставок, что вызвало широкий скептицизм среди экономистов. Многие эксперты считают, что текущая экономическая ситуация требует более мягкой денежно-кредитной политики для стимулирования роста и смягчения рисков, связанных с высокими процентными ставками. Рынок с нетерпением ждет объявления о снижении ставки Советом на его сентябрьском заседании и ожидает, что корректировки его политики окажут существенное влияние на направление экономики.

Исторический опыт показывает, что американские акции имеют тенденцию к некоторому снижению за месяц до объявления решения о снижении ставки, что объясняет недавние сильные рыночные волнения. Ожидание инвесторами надвигающейся рецессии и цикла снижения процентных ставок могло побудить их скорректировать свои инвестиционные стратегии для хеджирования потенциальных рисков в период повышенной волатильности рынка. Такие корректировки не только отражают чувствительную реакцию на политические шаги ФРС, но и демонстрируют неопределенность и осторожность рынка относительно будущего направления экономики.

Ввиду текущей слабости экономики США и потенциального риска рецессии инвесторам следует пересмотреть свои стратегии распределения активов. Рекомендуется сократить подверженность рискованным активам и вместо этого увеличить распределение на рынке облигаций. Рынок облигаций обычно предлагает относительно стабильную доходность и более низкий риск в условиях рецессии и нестабильности фондового рынка. Перемещая средства на рынок облигаций, инвесторы могут эффективно снизить общую волатильность своих портфелей и защитить капитал в условиях экономической неопределенности.

Начало цикла снижения процентных ставок может быть благоприятным для рынка облигаций. Снижение процентных ставок обычно приводит к снижению доходности облигаций, что в свою очередь повышает рыночную стоимость облигаций, и, таким образом, инвестиции в облигации могут принести дополнительную прибыль. Фондовый рынок, тем временем, может находиться под давлением коррекции, особенно если экономический рост замедляется. Обращаясь к рынку облигаций в это время, инвесторы могут не только воспользоваться потенциальными преимуществами более высоких цен на облигации, но и сохранить свои портфели устойчивыми перед лицом экономических трудностей.

Экономика США в настоящее время находится под давлением, направленным на снижение, и хотя Совет управляющих Федеральной резервной системы сохраняет жесткую денежно-кредитную политику, вероятность снижения ставки увеличивается. Инвесторам следует уделять пристальное внимание изменениям экономических показателей и корректировать свои инвестиционные стратегии в ответ на потенциальные экономические спады и волатильность рынка. Будущие экономические тенденции окажут значительное влияние на инвестиционные решения.

| Текущий статус | Тенденции и проблемы |

| 26% мирового ВВП: сильные, но сталкивающиеся с трудностями. | Замедление экономического роста и риск рецессии |

| Высокие потребительские расходы; преобладают услуги. | Рост зависит от потребительских расходов и услуг. |

| Производство сильное, технологии лидируют. | Технический прогресс стимулирует рост производства и технологий. |

| ИПЦ выше целевого показателя, рост безработицы | Контроль над инфляцией и проблемы на рынке труда сосуществуют. |

| Ужесточение политики и рост ставок снижают ожидания. | Корректировка денежно-кредитной политики в связи с замедлением экономики. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29