تجارة

حول إي بي سي

ملخص:

ملخص:

الاقتصاد الأميركي، الذي يمثل 26% من الناتج المحلي الإجمالي العالمي، قوي لكنه يواجه مخاطر التضخم وضعف الوظائف والركود. ويتعين على المستثمرين أن يتكيفوا مع التقلبات.

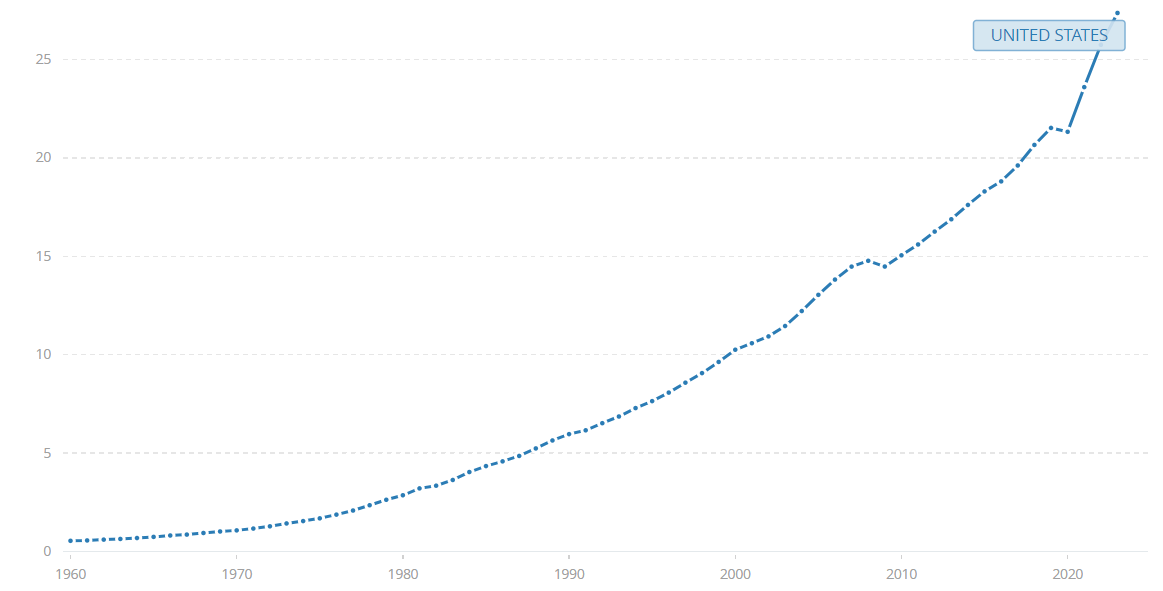

إن الأداء الحالي للاقتصاد الأمريكي ملحوظ، وخاصة أن حصته من الناتج المحلي الإجمالي العالمي بلغت 26%، وهو أعلى مستوى منذ ما يقرب من عشرين عامًا. والدولار الأمريكي، باعتباره العملة الرئيسية في العالم، يتحكم في القواعد النقدية، وعلى الرغم من تنفيذ سياسات تشديد السياسة النقدية، فإن معدل النمو الاقتصادي لا يزال أعلى من توقعات العالم الخارجي، مما يعكس قوة اقتصاده وهيمنة الدولار الأمريكي على القواعد النقدية العالمية. ومع ذلك، لا تزال هناك تحديات وعدم يقين خلف الأداء القوي. بعد ذلك، سنتعمق في الخلفية التاريخية والوضع الحالي للاقتصاد الأمريكي.

الخلفية التاريخية للاقتصاد الأمريكي

الخلفية التاريخية للاقتصاد الأمريكي

في عام 1783، نجحت الولايات المتحدة في الفوز بحرب الاستقلال، فانفصلت تمامًا عن الحكم الاستعماري البريطاني وبدأت حقبة جديدة من التنمية المستقلة. ورغم أن اقتصاد الولايات المتحدة كان لا يزال في مهده في الفترة المبكرة بعد الاستقلال مباشرة، إلا أن البلاد سرعان ما دخلت مسار النمو الاقتصادي السريع بفضل مواردها الطبيعية الغنية وأسواقها المتوسعة. وخلال هذه الفترة، استغلت الولايات المتحدة مساحة أراضيها الشاسعة ومواردها المعدنية الغنية، فبنت تدريجيًا اقتصادًا مليئًا بالإمكانات.

مع حلول منتصف القرن التاسع عشر، وخاصة بعد نهاية الحرب الأهلية في عام 1865، شهد الاقتصاد الأمريكي تحولاً ملحوظاً. فقد شهدت فترة إعادة الإعمار بعد الحرب الأهلية الانتقال من نموذج اقتصادي زراعي في المقام الأول إلى نموذج يركز على التصنيع في الولايات المتحدة. وقد أعطى الارتفاع السريع للمصانع والسكك الحديدية زخماً كبيراً لتنمية الإنتاجية الصناعية، كما أدى إلى تسريع عملية التحضر، مما مكن الولايات المتحدة من تشكيل اقتصاد حديث تهيمن عليه الصناعة والمدن تدريجياً.

في عام 1913، شهد النظام المالي الأميركي حدثاً مهماً ـ تأسيس بنك الاحتياطي الفيدرالي. وقد كان هذا الحدث بمثابة النضج الرسمي للنظام المالي الأميركي. ولم يقتصر إنشاء نظام الاحتياطي الفيدرالي على توفير سياسة نقدية مستقرة للسوق المالية، بل عزز أيضاً قدرة التنظيم المالي والقدرة على الاستجابة للتقلبات الاقتصادية. وقد أرسى إنشاء هذا النظام الأساس المتين للنمو الاقتصادي والاستقرار المالي للولايات المتحدة، مما سمح لها باحتلال مكانة مهمة على المسرح الاقتصادي العالمي اللاحق.

ورغم أن أوائل القرن العشرين تنبأت بهيمنة بريطانيا وروسيا والولايات المتحدة وألمانيا على المشهد العالمي للقوى، إلا أن الحربين العالميتين وموجة العولمة غيرت هذا التوقع. فقد أدت الحربان العالميتان والتغييرات التي أحدثتها إلى الصعود السريع للولايات المتحدة، التي تحولت من دولة صناعية كبرى إلى مركز الاقتصاد العالمي. وبفضل قوتها الاقتصادية القوية، وابتكاراتها العلمية والتكنولوجية، وقاعدتها المالية، سرعان ما أصبحت الولايات المتحدة زعيمة النظام الاقتصادي والمالي العالمي، مع تأثيرات بعيدة المدى على المشهد الاقتصادي والسياسي العالمي.

عندما اندلعت الحرب العالمية الأولى عام 1914، ظلت الولايات المتحدة محايدة في المراحل الأولى ولم تدخل الحرب رسميًا حتى عام 1917. وبعد نهاية الحرب، اختارت الولايات المتحدة سياسة انعزالية حدت من التدخل والمشاركة الدولية، مما أدى إلى انخفاض نسبة التجارة الدولية إلى الناتج المحلي الإجمالي إلى أدنى مستوى لها على الإطلاق. وعكست هذه السياسة انشغال الولايات المتحدة بالقضايا المحلية وانفصالها النسبي عن الشؤون الدولية في ذلك الوقت. ومع ذلك، لم تدم هذه الانعزالية طويلاً، وأجبرت التغيرات في الوضع العالمي واندلاع الحرب العالمية الثانية الولايات المتحدة على إعادة معايرة استراتيجيتها الدولية.

لقد غيرت الحرب العالمية الثانية المشهد الاقتصادي والسياسي العالمي بشكل جذري. فخلال الحرب، أظهرت الولايات المتحدة قدرات تصنيعية مذهلة وأصبحت داعمًا رئيسيًا للحلفاء. وبعد الحرب، حلت الولايات المتحدة بسرعة محل بريطانيا كقوة مهيمنة عالمية، وحل الدولار الأمريكي محل الجنيه الإسترليني كعملة دولية رئيسية. وقد شهدت هذه الفترة ترسيخ هيمنة الولايات المتحدة على النظام الاقتصادي العالمي وإعادة تشكيل النظام المالي الدولي.

في عام 1944، تأسس نظام بريتون وودز، حيث تم ربط الدولار الأمريكي بالذهب باعتباره العملة الدولية الرئيسية وربط العملات الأخرى بالدولار الأمريكي. وضع هذا الترتيب الدولار في مركز الاقتصاد العالمي ودعم التعافي الاقتصادي للولايات المتحدة. وعلى الرغم من انتهاء النظام في سبعينيات القرن العشرين بسبب الضغوط الاقتصادية، فقد احتفظ الدولار الأمريكي بمكانته كعملة عالمية رئيسية واستمر في لعب دور رئيسي في الأسواق المالية الدولية.

في القرن الحادي والعشرين، أدت عملية العولمة المتسارعة إلى تقريب الأسواق الاقتصادية والمالية الدولية. كما أدى دخول الصين وصعودها إلى تعزيز المكانة المهيمنة للولايات المتحدة في الاقتصاد العالمي. ولم يعمل التطور الاقتصادي في الصين على دفع نمو التجارة والاستثمار العالميين فحسب، بل عزز أيضًا العلاقات بين الولايات المتحدة والاقتصادات الكبرى الأخرى وزاد من نفوذ الدولار الأمريكي في النظام الاقتصادي العالمي. وقد سمحت هذه المرحلة من العولمة وصعود الصين للولايات المتحدة بمواصلة الحفاظ على مكانتها المهمة في الساحة المالية والاقتصادية الدولية، في حين قدمت في الوقت نفسه تحديات وفرصًا جديدة.

باختصار، صعدت الولايات المتحدة في بداياتها بسرعة لتصبح القوة العظمى الرائدة في العالم بفضل أرباح الحرب، والسياسة النقدية، والعولمة. كما عزز التحول الصناعي الناجح وتراكم رأس المال الهائل زعامتها العالمية. ومع ذلك، فإن التداعيات الناجمة عن التوسع المالي والنقدي في البلاد، وقضية الهبوط الناعم الحالية، وانعدام ثقة الجمهور في التوقعات الاقتصادية، أضافت حالة من عدم اليقين إلى مستقبل الاقتصاد الأميركي.

ما الذي يهيمن على الاقتصاد الأميركي؟

في عام 2023، أظهر الاقتصاد الأمريكي استقرارًا قويًا غير متوقع، ويرجع ذلك إلى حد كبير إلى زيادة الإنفاق الاستهلاكي. وعلى الرغم من تحدي ارتفاع أسعار الفائدة، ظل الإنفاق الاستهلاكي من قبل المستهلكين الأمريكيين قويًا، وبالتالي دعم النمو الاقتصادي. لم يعزز الإنفاق الاستهلاكي القوي النشاط الاقتصادي فحسب، بل ساعد أيضًا في استقرار الأداء العام للاقتصاد، مما يضمن استمرار التوسع.

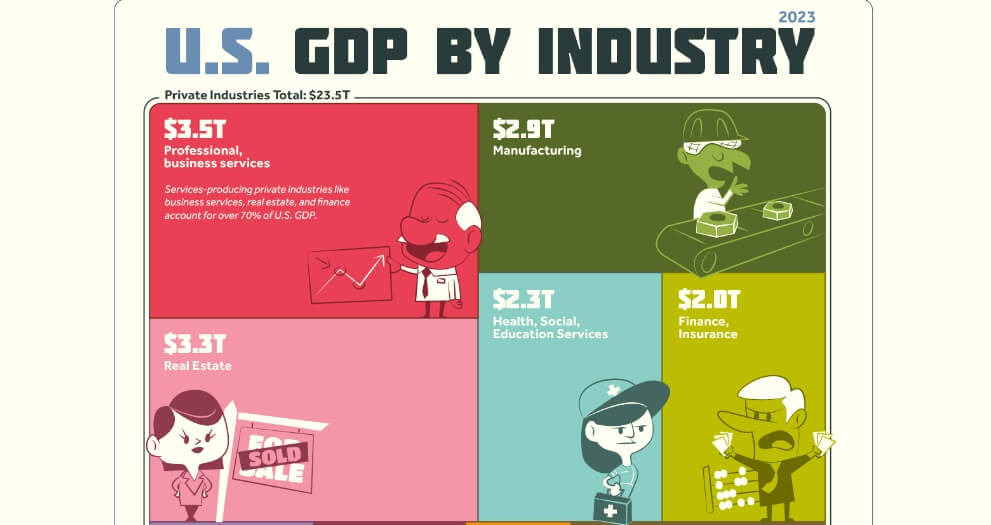

تعد الولايات المتحدة، التي تعد أكبر سوق استهلاكية في العالم، محركًا رئيسيًا للنمو الاقتصادي. ويشكل قطاع الخدمات قلب الاقتصاد الأمريكي، حيث يمثل أكثر من 80% من الناتج المحلي الإجمالي. ويشمل قطاع الخدمات الخدمات المالية والرعاية الصحية والتعليم وتجارة التجزئة وتكنولوجيا المعلومات والترفيه، والتي تلعب دورًا رئيسيًا في الاقتصاد.

وتتمتع قطاعات الخدمات المالية والتكنولوجيا بأهمية خاصة وتتمتع بامتداد عالمي. فالولايات المتحدة ليست مركزاً عالمياً للابتكار المالي والتكنولوجي فحسب، بل إنها أيضاً موطن للعديد من الشركات الرائدة عالمياً، مثل أبل وجوجل وجولدمان ساكس، التي تحتل مكانة محورية في السوق العالمية.

يعتمد الهيكل الاقتصادي للولايات المتحدة بشكل كبير على السوق الحرة والنظام المالي وصناعة التكنولوجيا. تهيمن الحكومة الفيدرالية على الضرائب والإنفاق القطاعي، في حين يتحمل نظام الاحتياطي الفيدرالي المسؤولية بشكل مستقل عن المعروض النقدي. ومع ذلك، فإن هذا الترتيب يجلب معه أيضًا علاقات معقدة من حيث السياسة. على سبيل المثال، تم ربط سياسة أسعار الفائدة الأخيرة التي يتبناها بنك الاحتياطي الفيدرالي خارجيًا بالانتخابات الرئاسية المقبلة، مما أثار قدرًا كبيرًا من النقاش.

كانت الولايات المتحدة في طليعة الابتكار التكنولوجي في العالم، وخاصة في مجالات تكنولوجيا المعلومات والتكنولوجيا الحيوية والطاقة النظيفة. ويُعترف عالميًا بوادي السيليكون كمركز للابتكار التكنولوجي، حيث يجذب كميات كبيرة من الاستثمارات والمواهب. وتعد الولايات المتحدة رائدة عالمية في مجال التكنولوجيا والابتكار، وخاصة في مجالات تكنولوجيا المعلومات والتكنولوجيا الحيوية والذكاء الاصطناعي. ولا يعمل قطاع التكنولوجيا على دفع النمو الاقتصادي فحسب، بل يجذب أيضًا استثمارات كبيرة.

في حين يهيمن قطاع الخدمات على الاقتصاد الأميركي، فإن قطاع التصنيع يظل مهما. ويشمل قطاع التصنيع في الولايات المتحدة مجموعة واسعة من القطاعات، بما في ذلك صناعات الطيران والسيارات والآلات والمعدات الإلكترونية والمواد الكيميائية. ورغم تراجع الثقل الاقتصادي الإجمالي للتصنيع، فإنه لا يزال يلعب دورا رئيسيا في الابتكار التكنولوجي وإنتاج المنتجات ذات القيمة المضافة العالية.

تهيمن المنتجات عالية التقنية وعالية القيمة المضافة على قطاع التصنيع في الولايات المتحدة، مع قدرة تنافسية ملحوظة في مجال الفضاء والطيران والمعدات الإلكترونية عالية التقنية والسيارات على وجه الخصوص. ولا تعمل هذه المجالات على دفع التقدم التكنولوجي فحسب، بل إنها تؤثر أيضًا بشكل كبير على بنية الاقتصاد الأمريكي وقدرته التنافسية العالمية. وعلى الرغم من هيمنة قطاع الخدمات على الاقتصاد، فإن الابتكار والمنتجات الراقية في التصنيع تظل حاسمة للنمو الطويل الأجل والقدرة التنافسية الدولية للاقتصاد الأمريكي.

الولايات المتحدة هي واحدة من أكبر الدول المنتجة للزراعة في العالم، والصادرات الزراعية مهمة في السوق العالمية. وتشمل المنتجات الزراعية الرئيسية الذرة وفول الصويا والقمح ولحوم البقر ولحم الخنزير. وعلى الرغم من أن الزراعة تشكل نسبة صغيرة من الناتج المحلي الإجمالي، إلا أنها مهمة لتجارة التصدير الأمريكية والاقتصاد الريفي.

وباعتبارها واحدة من أكبر منتجي الطاقة في العالم، تتمتع الولايات المتحدة بقوة خاصة في قطاع النفط والغاز. فقد أدت التقنيات الثورية في مجال النفط الصخري والغاز الطبيعي إلى تحويل الولايات المتحدة من مستورد تقليدي للطاقة إلى مصدر صاف للطاقة، وهو التحول الذي كان له آثار بعيدة المدى على أسواق الطاقة العالمية. فالقدرة الإنتاجية الأميركية من الطاقة لا تلبي الطلب المحلي فحسب، بل تحتل أيضاً مكانة مهمة في السوق العالمية، مما يدفع تحركات أسعار الطاقة الدولية ويعزز المكانة الاستراتيجية للولايات المتحدة في سلسلة إمدادات الطاقة العالمية.

بشكل عام، يتميز الاقتصاد الأميركي بتنوعه الشديد وسيطرته على قطاع الخدمات، مع قدرة تنافسية قوية في قطاعات التصنيع والزراعة والطاقة والعلوم والتكنولوجيا والابتكار. وتتمثل المحركات الرئيسية في الخدمات والإنفاق الاستهلاكي، في حين تلعب الصناعات التحويلية والعلوم والتكنولوجيا والابتكار دوراً رئيسياً في الارتقاء البنيوي والنمو الاقتصادي الطويل الأجل.

الوضع الحالي واتجاهات الاقتصاد الأمريكي

مع اقتراب موعد الانتخابات الرئاسية الأمريكية، تزداد أجواء الحملات الانتخابية توترا، مع تصاعد المواجهة بين الحزبين. ومع ذلك، فإن أداء الاقتصاد الأمريكي غير مرضٍ، وهو أمر غير موات للغاية للحزب الديمقراطي الحاكم. في الوقت الحالي، لا تحقق المؤشرات الاقتصادية الإجمالية للولايات المتحدة، بما في ذلك المؤشرات الرائدة والمتزامنة، أداء جيدا كما تتوقع السوق، بل إن بعض المؤشرات أصدرت حتى إشارات تحذيرية من الركود.

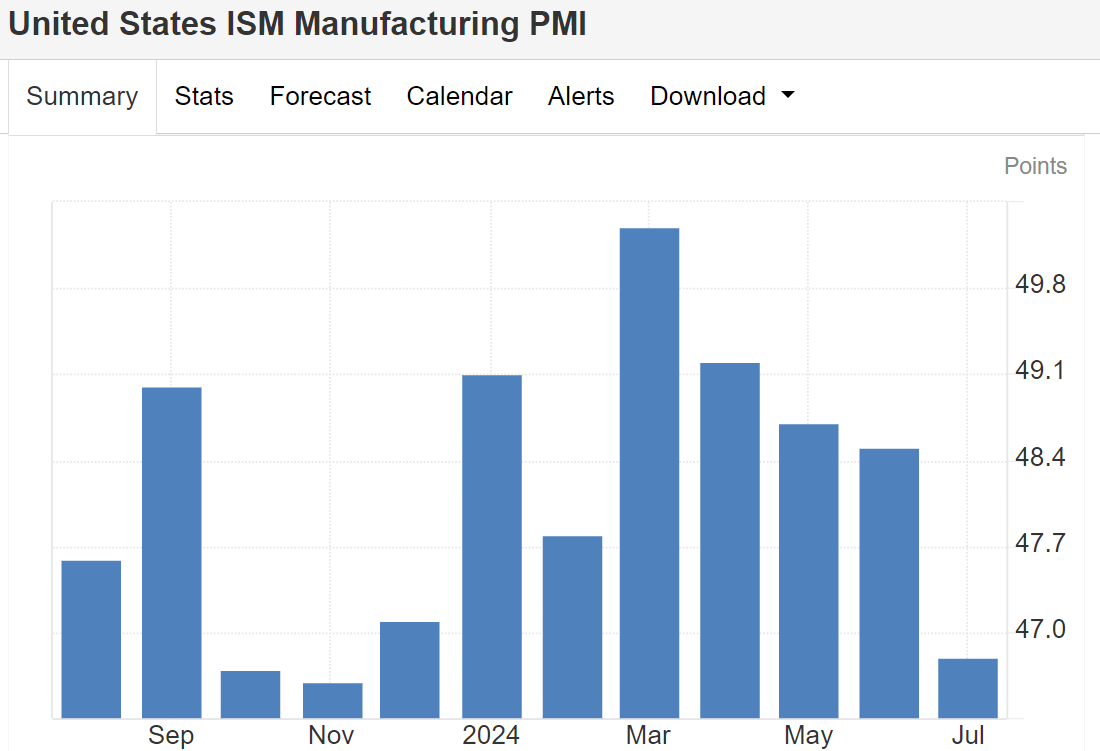

وباعتباره مؤشراً اقتصادياً رائداً مهماً معترفاً به في السوق، فقد أرسل مؤشر مديري المشتريات إشارات تحذيرية مثيرة للقلق في السنوات الأخيرة. على سبيل المثال، انخفض مؤشر مديري المشتريات التصنيعي التابع لمعهد إدارة التوريدات لمدة ثلاثة أشهر متتالية وهبط إلى ما دون مستوى الخمسين.

يشير هذا الوضع عادة إلى أن قطاع التصنيع في الولايات المتحدة قد يمر بحالة ركود، لأن انخفاض مؤشر مديري المشتريات إلى ما دون 50 يشير عادة إلى انكماش نشاط التصنيع بدلاً من التوسع. بالإضافة إلى ذلك، كان أداء مؤشر مديري المشتريات في قطاع الخدمات الأساسية ضعيفًا أيضًا وانخفض أيضًا إلى ما دون خط القطع 50، مما يشير إلى أن ركيزة مهمة أخرى من ركائز الاقتصاد الأمريكي - قطاع الخدمات - ظهرت أيضًا من الطفرة علامات الركود.

ويعكس الانخفاض في مؤشرات مديري المشتريات هذه تباطؤ اتجاه النمو الاقتصادي، وهو ما يشكل إشارة تحذيرية ينبغي للمشاركين في السوق وصناع السياسات الانتباه إليها. وقد يكون للتدهور في أداء قطاعي التصنيع والخدمات، وهما من المكونات الرئيسية للاقتصاد، آثار بعيدة المدى على الاقتصاد ككل. ويحتاج المستثمرون والمحللون إلى متابعة التغيرات في هذه المؤشرات عن كثب من أجل إجراء تعديلات استراتيجية على البيئة الاقتصادية الحالية والاستعداد للاتجاهات الاقتصادية المستقبلية.

وعلى صعيد التضخم، انخفض مؤشر أسعار المستهلك في الولايات المتحدة بشكل كبير عن أعلى مستوى له في منتصف عام 2022 عند 9%، لكنه لم ينخفض قط إلى ما دون 3% على مدار العام الماضي. ورغم أن مؤشر أسعار المستهلك انخفض مؤخرًا إلى حوالي 3%، مما يشير إلى بعض التخفيف من التضخم، فإنه لا يزال أقل من هدف 2% الذي حدده مجلس الاحتياطي الفيدرالي. وهذا يعكس حقيقة مفادها أن انخفاض التضخم، على الرغم من أهميته، فشل في تلبية الانخفاض المتوقع، مما يشير إلى أن قضية التضخم لا تزال تشكل تحديًا.

إن تخفيف التضخم يرتبط ارتباطاً وثيقاً بتباطؤ النمو الاقتصادي، مما يشير إلى أن الاقتصاد الأميركي ربما دخل مرحلة التباطؤ. ومع ذلك، فإن فشل مؤشر أسعار المستهلك في الهبوط إلى المستوى المستهدف الذي حدده مجلس الاحتياطي الفيدرالي لا يزال يفرض ضغوطاً على سلوك السياسة النقدية. ومن بين التحديات الرئيسية التي يواجهها بنك الاحتياطي الفيدرالي كيفية السيطرة على التضخم بشكل فعال لتحقيق هدف التضخم مع ضمان النمو الاقتصادي المستقر. وتتطلب هذه المعضلة من بنك الاحتياطي الفيدرالي أن يوازن بشكل كامل بين النمو الاقتصادي والسيطرة على التضخم في صياغة السياسة النقدية.

إن مجلس الاحتياطي الفيدرالي يشعر بقلق متزايد بشأن سوق العمل في الولايات المتحدة. في الوقت الحالي، تجاوز معدل البطالة في الولايات المتحدة 4%، وقد أثار الاتجاه الصعودي المستمر قلقًا واسع النطاق بشأن صحة الاقتصاد. وفقًا لدراسة قاعدة الشام، عندما يصل الفرق بين متوسط معدل البطالة لثلاثة أشهر وأدنى مستوى في العام السابق إلى 0.5 نقطة مئوية، فإن خطر الركود يزداد بشكل كبير. حاليًا، تقترب بيانات قاعدة الشام من خط التحذير هذا، مما يشير إلى أن خطر الركود في الولايات المتحدة آخذ في الارتفاع.

إن ارتفاع معدل البطالة لا يعكس ضعف سوق العمل فحسب، بل يشير أيضاً إلى ضعف النشاط الاقتصادي. وقد أدت العلامات التحذيرية المبكرة لقانون شاهام إلى تأجيج المخاوف بشأن المسار المستقبلي للاقتصاد. وإذا استمر معدل البطالة في الارتفاع وتجاوز العتبات الرئيسية، فقد يكون لذلك تأثير سلبي على الإنفاق الاستهلاكي والنمو الاقتصادي، مما يجعل من الصعب على مجلس الاحتياطي الفيدرالي صياغة السياسة النقدية. وفي مثل هذه البيئة الاقتصادية، أصبحت كيفية تحقيق التوازن بين السيطرة على التضخم وتعزيز فرص العمل قضية رئيسية يتعين على مجلس الاحتياطي الفيدرالي معالجتها.

ورغم أن المؤشرات الاقتصادية تشير إلى خطر الركود، فإن مجلس الاحتياطي الفيدرالي لم يتخذ بعد إجراءات لخفض أسعار الفائدة، وهو ما أثار شكوكاً واسعة النطاق بين خبراء الاقتصاد. ويعتقد العديد من الخبراء أن الوضع الاقتصادي الحالي يتطلب سياسة نقدية أكثر مرونة لتحفيز النمو وتخفيف المخاطر المرتبطة بأسعار الفائدة المرتفعة. ويتطلع السوق إلى إعلان مجلس الاحتياطي الفيدرالي عن خفض أسعار الفائدة في اجتماعه في سبتمبر/أيلول، ويتوقع أن يكون لتعديلات سياسته تأثير كبير على اتجاه الاقتصاد.

لقد أظهرت التجربة التاريخية أن الأسهم الأميركية تميل إلى الانخفاض إلى حد ما قبل شهر من الإعلان عن قرار خفض أسعار الفائدة، وهو ما يفسر التوتر الشديد الذي أصاب السوق في الآونة الأخيرة. وربما دفع توقع المستثمرين لركود وشيك ودورة من خفض أسعار الفائدة هؤلاء المستثمرين إلى تعديل استراتيجياتهم الاستثمارية للتحوط ضد المخاطر المحتملة في وقت من التقلبات المتزايدة في السوق. ولا تعكس مثل هذه التعديلات رد فعل حساس تجاه تحركات السياسة التي يتبناها بنك الاحتياطي الفيدرالي فحسب، بل إنها توضح أيضاً حالة عدم اليقين والحذر التي تسود السوق بشأن الاتجاه المستقبلي للاقتصاد.

في ضوء الضعف الحالي الذي يعاني منه الاقتصاد الأميركي والمخاطر المحتملة للركود، ينبغي للمستثمرين إعادة النظر في استراتيجيات تخصيص الأصول. ومن المستحسن الحد من التعرض للأصول الخطرة وزيادة التخصيص لسوق السندات. وعادة ما تقدم سوق السندات عائدات مستقرة نسبيا ومخاطر أقل في بيئة سوق الأسهم المتقلبة والراكدة. ومن خلال تحويل الأموال إلى سوق السندات، يمكن للمستثمرين الحد بشكل فعال من التقلبات الإجمالية لمحافظهم الاستثمارية وحماية رأس المال في خضم حالة عدم اليقين الاقتصادي.

إن بداية دورة من تخفيضات أسعار الفائدة قد تكون مواتية لسوق السندات. فتخفيضات أسعار الفائدة عادة ما تؤدي إلى انخفاض عائدات السندات، وهو ما يعزز بدوره القيمة السوقية للسندات، وبالتالي قد تدر استثمارات السندات عوائد إضافية. وفي الوقت نفسه، قد تكون سوق الأسهم تحت ضغط تصحيحي، وخاصة إذا تباطأ النمو الاقتصادي. ومن خلال اللجوء إلى سوق السندات في هذا الوقت، لا يستطيع المستثمرون التمتع بالفوائد المحتملة لارتفاع أسعار السندات فحسب، بل وأيضاً الحفاظ على محافظهم الاستثمارية قوية في مواجهة الرياح الاقتصادية المعاكسة.

يتعرض الاقتصاد الأمريكي حاليًا لضغوط هبوطية، ورغم أن مجلس الاحتياطي الفيدرالي يحافظ على سياسة نقدية متشددة، فإن احتمالات خفض أسعار الفائدة تتزايد. وينبغي للمستثمرين الانتباه عن كثب للتغيرات في المؤشرات الاقتصادية وتعديل استراتيجياتهم الاستثمارية استجابة للتراجعات الاقتصادية المحتملة وتقلبات السوق. وسوف يكون للاتجاهات الاقتصادية المستقبلية تأثير كبير على قرارات الاستثمار.

| الحالة الحالية | الاتجاهات والتحديات |

| 26% من الناتج المحلي الإجمالي العالمي: قوي لكنه يواجه تحديات. | تباطؤ النمو الاقتصادي وخطر الركود |

| إنفاق استهلاكي قوي؛ والخدمات تهيمن. | ويعتمد النمو على إنفاق المستهلكين والخدمات. |

| التصنيع قوي؛ والتكنولوجيا هي الرائدة. | يؤدي التقدم التكنولوجي إلى تعزيز النمو في التصنيع والتكنولوجيا. |

| مؤشر أسعار المستهلك أعلى من المستهدف وارتفاع البطالة | تتعايش تحديات السيطرة على التضخم وسوق العمل. |

| إن تشديد السياسة النقدية ورفع أسعار الفائدة أدى إلى خفض التوقعات. | تعديلات السياسة النقدية لمواجهة التباطؤ الاقتصادي. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29