Торговля

Институт ЕВС

Учебный центр

Онлайн-курсы

Краткое содержание:

Краткое содержание:

Данные по сектору услуг США потрясли рынки, поскольку в июле они ослабли. Является ли это сигналом более масштабной тенденции в акциях, облигациях и валютах или всего лишь краткосрочным колебанием?

Неожиданный спад в секторе услуг США на прошлой неделе вызвал потрясение на финансовых рынках, заставив инвесторов усомниться в том, что крупнейшая экономика мира теряет импульс. Поскольку июльский отчёт ISM Services PMI не оправдал прогнозов, а индекс Nasdaq упал на 0,7%, сейчас всё внимание приковано к тому, могут ли данные по сектору услуг США стать чем-то большим, чем просто спровоцировать краткосрочную распродажу; могут ли они на самом деле указывать на следующий макроэкономический тренд для мировых рынков?

Сектор услуг составляет примерно 70% ВВП США, оказывая огромное влияние на занятость, потребление и общую экономическую активность. В отличие от часто волатильных данных по производству, данные по сектору услуг США, особенно от Института управления поставками (ISM), дают общую и актуальную картину реального состояния экономики.

В июле 2025 года индекс деловой активности в сфере услуг ISM PMI снизился до 50,1, что ниже консенсус-прогноза в 51,5 по сравнению с 50,8 в июне. Пороговое значение в 50 пунктов отделяет рост от спада; чем ближе значение к 50 или ниже, тем осторожнее участники рынка относятся к темпам роста экономики США.

Ключевые цифры, на которые следует обратить внимание

Основной индекс деловой активности в секторе услуг ISM: 50,1 (против ожидаемых 51,5; июнь: 50,8)

Индекс занятости: 46,4 (снижение с 47,2), второй месяц спада

Уплаченные цены: взлетели до 2,75-летнего максимума в 69,9

Новые заказы: на уровне 50,3

Общий рост числа рабочих мест в июле: всего 73 000 (самый низкий показатель с середины 2023 года)

Рынки не теряли времени, оценивая «шоковую стоимость» июльских колебаний в секторе услуг:

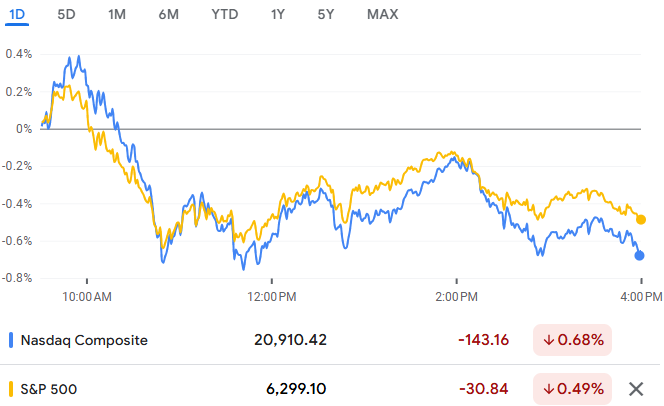

В ходе последней сессии 5 августа 2025 года индекс Nasdaq Composite упал на 0,7% , что было обусловлено снижением акций компаний, чувствительных к процентным ставкам, и потребительских технологических компаний.

Вчера индекс S&P 500 снизился на 0,5% , поскольку инвесторы отказались от секторов, чувствительных к экономическому росту, таких как розничная торговля и туризм.

Индекс Dow Jones снизился на 0,1% , что свидетельствует о защитных покупках в секторах основных товаров и услуг здравоохранения.

Доходность 10-летних казначейских облигаций США снизилась до 4,18%, поскольку трейдеры искали более безопасные активы и делали ставку на скорейшее снижение ставки ФРС.

Индекс доллара (DXY) вырос, отражая спрос на безопасные активы и меняющиеся взгляды на глобальный рост.

Цены на нефть упали на 2% из-за роста опасений по поводу спроса.

Цена на золото была нестабильной, а затем ненадолго выросла, поскольку инвесторы оценивали как неприятие риска, так и неоднозначные сигналы от процентных ставок и инфляции.

1. Аргументы в пользу устойчивой тенденции

Широкомасштабное замедление: близкая к остановке работа в секторе услуг вызывает особую обеспокоенность на фоне июльского отчета о занятости, в котором было зафиксировано всего 73 000 новых рабочих мест, что является самым слабым показателем за два года, и сопровождалось пересмотром показателей за предыдущие месяцы в сторону понижения.

Слабость занятости: при показателе занятости ISM 46,4 сокращение рабочих мест в сфере услуг стало закономерностью. Это ставит под угрозу общий рост заработной платы, потребительский спрос и общее количество рабочих мест в будущем.

Постоянные затраты на производство: компонент «цена-качество» не был таким высоким почти три года, что обусловлено новым тарифным давлением и сбоями в цепочке поставок. Высокая инфляция в сочетании со слабым спросом грозит «стагфляцией» — медленным ростом при высоких ценах.

ФРС под давлением: ставки рынка на снижение ставки Федеральной резервной системы на следующем заседании выросли до более чем 90% по сравнению с 40% до публикации данных. Такой разворот в ожиданиях — редкое явление, и он подчёркивает, насколько серьёзно инвесторы относятся к риску, связанному с трендом.

2. Аргумент в пользу краткосрочного скачка

Нет явного сокращения: основной показатель в сфере услуг (50,1) всё ещё находится в зоне роста. Некоторые аналитики утверждают, что сезонные колебания, неточности данных или идиосинкразические тенденции в сфере гостеприимства и туризма в июле могут объяснить спад.

Устойчивость розничной торговли: Потребительские расходы остаются достаточно высокими в некоторых областях — в автомобильной промышленности, электронной коммерции и здравоохранении в июле были отмечены хорошие результаты.

Глобальный контекст: За пределами США, еврозоны и Азии показатели в секторе услуг остаются неоднозначными, но не слишком низкими, что позволяет предположить, что спад может быть более локализованным или усугубляться внутренней политикой и тарифными противоречиями.

Терпение ФРС: несмотря на политическое давление и растущие шансы на снижение ставки, ФРС пока воздерживается от агрессивного поворота, подчеркивая необходимость получения дополнительных данных, прежде чем предпринимать решительные действия.

Финансовые рынки США особенно чувствительны к индексу деловой активности в сфере услуг ISM по следующим причинам:

Охват сектора: сфера услуг охватывает финансы, гостиничный бизнес и здравоохранение, что расширяет охват отчета и повышает его прогностическую ценность.

Лидер рынка труда: найм (или увольнение) сотрудников в секторе услуг часто предвещает изменения в более широких данных по занятости, которые, в свою очередь, определяют политику ФРС и рыночные ставки.

Потребительские настроения: активность в сфере услуг тесно связана с потребительской уверенностью и располагаемым доходом — двигателем экономики США (и всего мира).

Изменение политики: если объем услуг продолжит снижаться или сокращаться, ФРС столкнется с серьезным давлением, вынуждающим ее снижать ставки, даже если инфляция останется нестабильной из-за тарифов или ограничений поставок.

Тарифы делают цены более жесткими: новые базовые тарифы президента Трампа привели к росту цен на сырьевые товары и услуги, о чем свидетельствуют десятки компаний, опрошенных ISM. Индекс «уплаченных цен» составляет 69,9, что свидетельствует о сохранении ценового давления.

Смена руководства усиливает неопределенность: в связи с недавними изменениями в Бюро статистики труда и разговорами о перестановках в Федеральном резерве инвесторы беспокоятся о «политических сигналах» и о том, будут ли экономические данные политизированы или произойдет неожиданная смена руководства во время экономического спада.

Предвыборный фон: Инвесторы знают, что в этих условиях каждый опубликованный материал и комментарий по вопросам политики оцениваются через призму предстоящих выборов в США и соблазна принятия быстрых решений.

США остаются ключевым мировым законодателем мод:

Пара EUR/USD упала на 1,3% в ответ на слабые данные из США, усугубленные опасениями по поводу торговли и экономического роста в Европе.

Азиатские рынки открылись снижением после падения индекса ISM, поскольку трейдеры переориентировали свои позиции на компании, чувствительные к экспорту и ориентированные на сырьевые товары.

Нефть и металлы: цены во всем мире упали, поскольку чувствительные к экономическому росту сырьевые товары реагируют на изменения ожиданий спроса в США.

| Сектор | Последний ход | Комментарий |

|---|---|---|

| Технологический (в основном Nasdaq) | -0,7% (сессия 5 августа) | Чувствительность к перспективам роста и ставок |

| Путешествия и отдых | -1,1% | Слабое отношение к потребительским страхам |

| Энергетика и промышленность | -0,6% | Пострадали от снижения цен на нефть и сырьевые товары |

| Товары первой необходимости и здравоохранение | +0,2% | Получены в качестве защитных «убежищ» |

| Финансы | -0,3% | Смешанные, следуйте ставкам и кривой доходности |

| Капитель (Russell 2K) | -0,8% | Более уязвимы к внутренней мягкости |

Короткий ответ: июльский обвал индекса услуг ISM «перезагрузил базовый уровень». Даже если это не знаменует начало рецессии, эти данные уже перенастроили как психологию инвесторов, так и структуру рынка. Риск, как показывает недавнее снижение ставок и защитные покупки в секторе, заключается в том, что дальнейшие слабые показатели в сфере услуг и занятости могут привести к устойчивой тенденции к снижению доходности, ослаблению доллара и смене лидеров фондового сектора.

Вот что стоит посмотреть в ближайшие недели:

Дальнейшие данные ISM и PMI: если данные за август покажут тенденцию к продолжению стагнации или что-то еще худшее, рынки подадут сильный сигнал об изменении тренда.

Данные по занятости в несельскохозяйственном секторе США: слабые данные по занятости усилят тенденцию к снижению в сфере услуг и, вероятно, заставят ФРС принять меры.

Корпоративные рекомендации: по мере завершения сезона отчетности за второй квартал следите за комментариями руководства относительно спроса, найма и перспектив затрат, особенно со стороны компаний потребительского сектора и туристических компаний.

ФРС и политические меры: направление политики, которое сейчас во многом «зависит от данных», может быстро измениться, особенно с приближением ноябрьских выборов.

Сектор услуг США подает рынкам сигнал «желтого», а возможно, и «красного» тренда. Означает ли это начало нового «медвежьего» тренда или лишь кратковременное отклонение, будет зависеть от следующих нескольких раундов экономических данных и действий центральных банков. Пока инвесторам следует готовиться к усилению волатильности и внимательно следить за ротацией секторов, неожиданными решениями в политике и любыми признаками того, что слабость выходит за рамки сферы услуг.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какие-либо конкретные инвестиции, ценные бумаги, сделки или инвестиционные стратегии подходят для какого-либо конкретного лица.

Стоимость акций SoftBank достигла рекордных максимумов на фоне роста доверия инвесторов к 2024 году благодаря инвестициям в ИИ, восстановлению Vision Fund и планам провести крупное IPO.

2025-08-08

Фунт стерлингов стабилизировался в пятницу после того, как агентство Bloomberg сообщило, что глава ФРС Кристофер Уоллер является главным кандидатом на пост председателя центрального банка в команде Трампа.

2025-08-08

Падение акций Intel, слабая прибыль на акцию, увольнения и понижение рейтинга Fitch негативно сказываются на настроениях инвесторов. На какие новые сигналы трейдерам стоит обратить внимание?

2025-08-08