تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

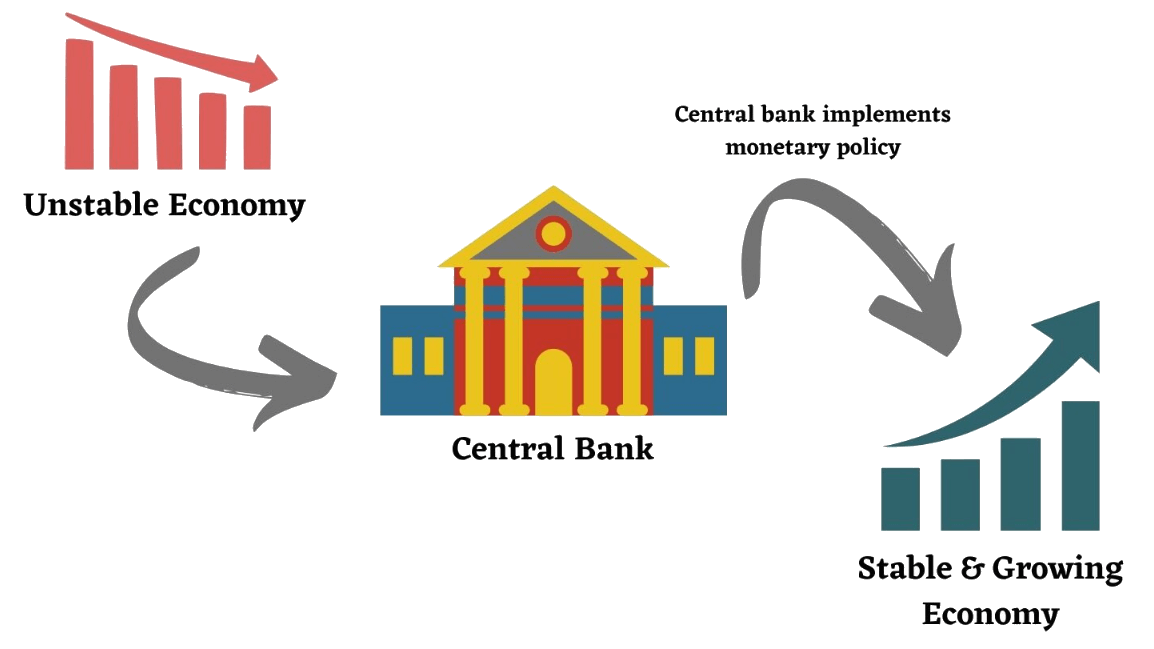

يقوم البنك المركزي، وهو محوري في النظام النقدي الوطني، بصياغة السياسة النقدية وتنفيذها، والإشراف على إصدار العملة، وتنظيم البنوك، ودعم الاستقرار المالي، وكل ذلك يهدف إلى الحفاظ على التوازن النقدي وتعزيز النمو الاقتصادي.

حياة الناس اليومية ليست قريبة من البنوك. لكننا نعرف فقط البنوك العادية؛ بالنسبة للبنك المركزي، رئيس البنك الوطني، فنحن في الأساس سمعنا باسمه فقط ولم نرى أهله؛ ولا نعرف ما هو دورها. في الواقع، على الرغم من أن المظاهر أصبحت أقل فأقل في حياتنا، إلا أن وجوده في الوضع المالي والاقتصادي الوطني الرسمي، تحت محفظة الشعب، يرتبط ارتباطًا وثيقًا بأهميته، يمكن تصوره. وهنا سيكون لدينا فهم جيد لدور البنك المركزي في النهاية.

ما هو البنك المركزي؟

ما هو البنك المركزي؟

يُعرف أيضًا باسم بنك الدولة وهو أحد أعلى مؤسسات الإدارة المالية في البلاد. هي مؤسسة رسمية أنشأتها وتديرها حكومة بلد ما أو منطقة نقدية، وهي المؤسسة الأساسية للنظام النقدي للبلد، وهي مسؤولة عن صياغة وتنفيذ السياسة النقدية، وإدارة إصدار العملة، والإشراف على النظام المصرفي، والحفاظ على الاستقرار المالي. .

ويختلف هيكلها التنظيمي ووضعها القانوني من بلد إلى آخر، ولكنها عادة ما تكون مستقلة لضمان قدرتها على تنفيذ سياستها النقدية ومسؤوليات الاستقرار المالي دون تدخل لا مبرر له من الضغوط السياسية. ويساعد استقلاله على ضمان قدرته على صياغة وتنفيذ سياسات نقدية طويلة الأجل وتخدم المصلحة الاقتصادية الشاملة للبلاد.

قد يختلف الاسم والهيكل التنظيمي للبنك المركزي من بلد إلى آخر، على سبيل المثال، نظام الاحتياطي الفيدرالي (FRS) في الولايات المتحدة، والبنك المركزي الأوروبي (ECB) في منطقة اليورو، وبنك الشعب الصيني (PBOC) في الصين. ، وما إلى ذلك وهلم جرا. بشكل عام، يعد عنصرًا رئيسيًا في النظام النقدي للبلد وهو مسؤول عن الحفاظ على استقرار النظام النقدي والمالي من أجل تعزيز التنمية الاقتصادية المستدامة.

وترتبط أسباب إنشائها بشكل رئيسي باحتياجات النظام النقدي والمالي وتنمية الاقتصاد. ومع تطور الاقتصاد، تزداد الحاجة إلى السياسة النقدية تدريجيا. تم إنشاء البنك المركزي ليكون لديه مؤسسة يمكنها صياغة وتنفيذ السياسة النقدية للحفاظ على الاستقرار النقدي والسيطرة على التضخم وتعزيز النمو الاقتصادي المستدام.

تاريخياً، مع نمو عدد البنوك التجارية وأصبحت أنواع الأعمال أكثر تنوعاً، أصبحت مشاكل مثل المنافسة والديون بين البنوك بارزة بشكل متزايد. ومن أجل حل هذه المشاكل وتحقيق استقرار نظام السوق المالية، هناك حاجة إلى مؤسسة متخصصة للتنظيم والتنسيق، وهكذا ظهر البنك المركزي.

البنك المركزي السويدي، الذي تأسس في السويد عام 1656، هو النموذج الأولي للبنك المركزي الحديث. وبحلول عام 1844، مُنح بنك إنجلترا احتكار إصدار العملة، ليصبح أول بنك مركزي بالمعنى الحقيقي للكلمة. وفي وقت لاحق، قامت المزيد والمزيد من البلدان بإنشاء بنوك مركزية يمكن من خلالها إدارة الأسواق المالية والمشاركة في سلسلة من لوائح الاقتصاد الكلي. تم تشكيلها اليوم، وهي تمثل إرادة أعلى مؤسسات الإدارة المالية في البلاد.

حتى الآن، أصبح البنك المركزي في معظم البلدان هو الرائد في القطاع المالي في كل بلد، ويتولى تنفيذ السياسة المالية الوطنية، وإصدار العملة والإشراف على وكيل الإدارة، وإدارة الصناعة المالية، وإنشاء البنك الدولي. نظام الدفع والمقاصة الوطني، والمشاركة في الأنشطة المالية الدولية الأجنبية، وغيرها من الوظائف المهمة.

بشكل عام، يحقق البنك المركزي في كل دولة، من خلال سلسلة من الوسائل المباشرة أو غير المباشرة، تنظيم العرض والطلب النقدي والحياة الاجتماعية والاقتصادية ويؤثر بشكل عميق على مستقبل ومصير البلاد.

| البنك المركزي | منطقة الدولة |

| نظام الاحتياطي الفيدرالي | الولايات المتحدة |

| البنك المركزي الأوروبي | منطقة اليورو |

| بنك الشعب الصيني | الصين |

| بنك اليابان | اليابان |

| بنك انجلترا | المملكة المتحدة |

| دويتشه بوندسبانك | ألمانيا |

| بنك الاحتياطي الهندي | الهند |

| بنك كندا | كندا |

| بنك الاحتياطي الأسترالي | أستراليا |

| البنك المركزي البرازيلي | البرازيل |

وظائف البنك المركزي

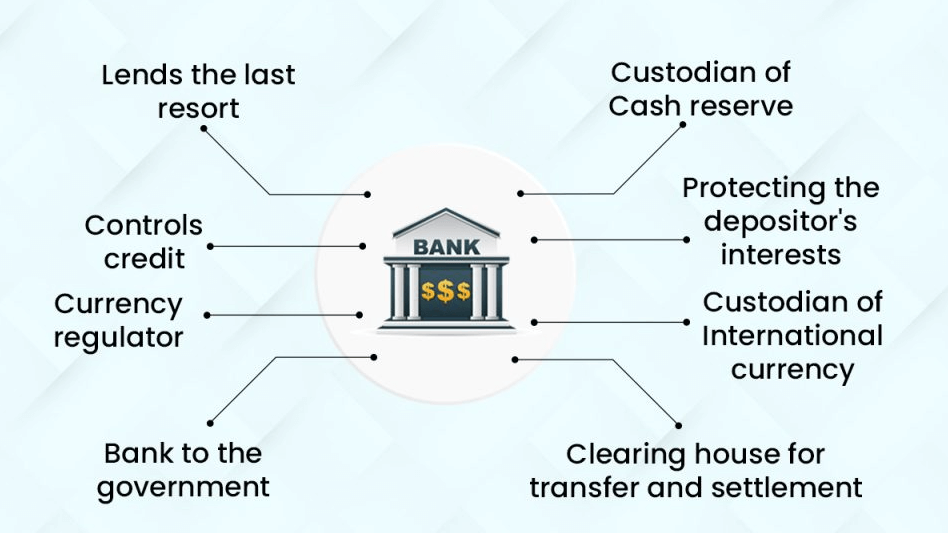

عادةً ما يكون لها عدد من الوظائف المهمة داخل الدولة أو المنطقة النقدية، حيث يتمثل دورها الرئيسي في الحفاظ على الاستقرار النقدي وتعزيز النمو الاقتصادي والحفاظ على استقرار النظام المالي.

ومع نمو الاقتصاد، تزداد الحاجة إلى السياسة النقدية تدريجيا. تم تأسيسها في البداية لصياغة وتنفيذ السياسة النقدية للحفاظ على الاستقرار النقدي والسيطرة على التضخم وتعزيز النمو الاقتصادي المستدام. في الأساس، يقوم بذلك عن طريق تعديل أسعار الفائدة، والمعروض النقدي، وغيرها من الوسائل. وباعتبارها المؤسسة الوحيدة المخولة بإصدار العملة القانونية للبلاد، فإنها تدير وتراقب عرض النقود لضمان استقراره، فضلا عن تعديله لتلبية احتياجات الاقتصاد عند الاقتضاء.

كما أنها مسؤولة عن إدارة احتياطيات البلاد من النقد الأجنبي من أجل الحفاظ على ميزان المدفوعات واستقرار سعر الصرف. ويشمل ذلك إجراء المعاملات في سوق الصرف الأجنبي وإدارة استثمار احتياطيات البلاد من النقد الأجنبي، وهو أمر ضروري للحفاظ على الاستقرار والنمو المستدام لاقتصاد البلاد. كما أنها مسؤولة عن صياغة وتنفيذ السياسات التنظيمية المالية للحفاظ على استقرار النظام المالي. ويتم ذلك من خلال تنظيم الأسواق المالية والبنوك والمؤسسات المالية الأخرى لضمان استقرار النظام المالي ومنع الأزمات المالية والتعامل معها.

كما أنها مسؤولة عن إدارة نظام الدفع في البلاد لضمان إجراء المدفوعات والتسويات بكفاءة وأمان وسلاسة. وهذا أمر مهم لتسهيل حسن سير المعاملات والتبادلات في الاقتصاد. ويجري البحوث والإحصاءات الاقتصادية لدعم صياغة وتنفيذ السياسة النقدية، فضلا عن توفير معلومات عن حالة الاقتصاد إلى الوكالات الحكومية الأخرى، والمشاركين في السوق، والجمهور. هناك أيضًا تعاون مع دول أخرى ومنظمات دولية، لا سيما في القضايا المالية العابرة للحدود، وتنسيق السياسة النقدية، وما إلى ذلك.

بالإضافة إلى ذلك، لدى البنوك المركزية وظائف حكومية في بلدانها. على سبيل المثال، تم تكليف البنك المركزي الصيني، بنك الشعب الصيني، من قبل وزارة المالية بالعمل كحارس ووكيل مالي للأموال العامة للحكومة المركزية وإدارة تعافي الخزانة وأعمال السندات الحكومية المركزية.

أولاً، باعتباره الوصي على الأموال العامة للحكومة المركزية، يتمتع عامة الناس بحرية اختيار فتح حساب وديعة لدى مؤسسة مالية. إلا أن حسابات الودائع الخاصة بالحكومة المركزية يتم فتحها من قبل وزارة المالية وفقا للقانون وتسمى حسابات ودائع الخزينة لدى البنك المركزي. يتم توجيه إيرادات ونفقات أجهزة الحكومة المركزية، بما في ذلك الموازنات السنوية والموازنات الخاصة والإيرادات والنفقات الأخرى مثل الاقتراض الحكومي أو خدمة الدين، من خلال حساب ودائع الخزينة. ما لم تكن هناك أحكام خاصة، يتم إدارتها واستردادها جميعا من خلال حساب وديعة الخزينة.

يدير البنك المركزي حسابات ودائع الخزانة، ويتتبع ديناميكيات صندوق الخزانة، ويتعامل مع إيصالات ومدفوعات الخزانة من خلال نظام بنوك الخزانة. وفي السنوات الأخيرة، واصلت البنوك المركزية تعزيز عمليات الخزانة الإلكترونية، وإنشاء آليات صرف الخزانة عبر الإنترنت فضلا عن شبكات التحويلات المالية، والمدفوعات عبر الهاتف المحمول، وغيرها من قنوات الدفع المتنوعة لتعزيز كفاءة عمليات الخزانة وزيادة راحة الدفع.

وبالإضافة إلى ذلك، يعمل البنك المركزي كوكيل مالي للحكومة المركزية. استجابة لحاجة الحكومة المركزية إلى إصدار سندات لجمع الأموال، فإنها تتولى تقديم العطاءات لسندات الحكومة المركزية. وتشارك وحدات العطاءات في العطاءات من خلال روابط الكمبيوتر، ويتم إصدار نتائج العطاءات على الفور، مما يسهل معاملات سوق السندات.

في الوقت الحالي، يتم إصدار سندات الحكومة المركزية في شكل مسجل ولم تعد تتم طباعتها بشكل مادي. يتم تسجيل ونقل وسداد كافة الحقوق المتعلقة بإصدار السندات والمعاملات المختلفة من خلال الربط المنهجي بين البنك المركزي وبنك المقاصة المعتمد، والذي يتسم بالأمان والفعالية.

باختصار، يعمل البنك المركزي كحارس للأموال العامة للحكومة المركزية ويزود الحكومة بخدمات خزانة شاملة ومريحة. فهو يسهل جدولة أموال الخزانة الحكومية، ويحافظ على أمن أموال الخزانة، ويعزز فعالية الإدارة المالية الحكومية. ومن ناحية أخرى، تعمل كوكيل مالي للحكومة المركزية، التي تحتاج إلى التأكد من أن الحكومة المركزية تصدر السندات بسلاسة، وتجمع الأموال، وتدفع أصل السندات وفوائدها كما هو مقرر لتوحيد مديونية الحكومة، وتحافظ على ديون الحكومة. التشغيل السلس لمقاصة وتسوية سندات الحكومة المركزية لتعزيز التطوير النشط لسوق السندات.

ثلاث أدوات للبنوك المركزية للتحكم في عرض النقود

يتحكم البنك المركزي في عرض النقود باستخدام أدوات السياسة النقدية المختلفة لتحقيق أهداف سياسته النقدية.

الأول هو سعر الفائدة، الذي يؤثر على مستوى أسعار الفائدة في السوق عن طريق تعديل سعر الفائدة. بشكل عام، يقوم البنك المركزي بتوجيه مستوى سعر الفائدة لسوق المال بأكمله عن طريق تغيير سعر الفائدة لليلة واحدة أو الأسعار القياسية الأخرى. وعندما يرفع سعر الفائدة، ترتفع تكلفة الاقتراض بالنسبة للبنوك التجارية، مما قد يؤدي إلى انخفاض الطلب على الاقتراض وبالتالي إبطاء نمو المعروض النقدي. وعلى العكس من ذلك، فإن خفض سعر الفائدة قد يحفز نشاط الاقتراض وتوسيع المعروض النقدي.

والثاني هو عمليات السوق المفتوحة، والتي تنطوي على تعديل مستوى الاحتياطيات في النظام المصرفي عن طريق شراء وبيع الأصول المالية مثل السندات الحكومية في السوق المفتوحة. عندما يشتري البنك المركزي السندات، فإنه يضخ الأموال في البنوك، مما يزيد الاحتياطيات ويدفعها إلى زيادة الإقراض. وعلى العكس من ذلك، عندما يبيع البنك المركزي السندات، فإنه يسترد الأموال ويقلل الاحتياطيات، مما قد يدفع البنوك إلى تقليل الإقراض. وهذا التعديل لمستوى الاحتياطيات من خلال عمليات السوق المفتوحة يمكن أن يكون له تأثير مباشر على قدرة البنوك واستعدادها لتقديم القروض.

والأداة الثالثة هي متطلبات الاحتياطي، والتي تسمح للبنوك بالتأثير على قدرة البنوك التجارية على الإقراض من خلال تعديل متطلبات الاحتياطي الخاصة بها. الاحتياطيات هي جزء من الأموال التي يجب على البنوك التجارية إيداعها لدى البنك المركزي لضمان تسوية المدفوعات والحفاظ على استقرار النظام المالي. ومن خلال رفع أو خفض متطلبات الاحتياطي، يمكن للبنك المركزي أن يؤثر بشكل مباشر على كمية الأموال المتاحة للبنوك التجارية للإقراض. وقد يؤدي رفع متطلبات الاحتياطي إلى الحد من قدرة البنوك التجارية على الإقراض، في حين أن خفض متطلبات الاحتياطي قد يساعد في توسيع الإقراض.

ويستخدم البنك المركزي الأدوات الثلاث لتحقيق أهداف سياسته النقدية، والتي تتمثل أساسًا في الحفاظ على هدف التضخم، وتعزيز النمو الاقتصادي، والحفاظ على الاستقرار المالي، وما إلى ذلك.

عمليات مسؤولية البنوك المركزية

عمليات مسؤولية البنوك المركزية

تشمل عمليات المسؤولية التي يقوم بها البنك المركزي الديون والأعباء التي يتحملها، والتي تشمل العملة التي يصدرها، وودائع البنوك التجارية، وأدوات الدين التي يقدمها البنك المركزي للمؤسسات المالية.

البنك المركزي هو المسؤول عن إصدار العملة القانونية للبلاد، بما في ذلك الأوراق النقدية والعملات المعدنية. وهذه العملات هي التزامات على البنك المركزي، حيث أن إصداره للعملة يعد بمثابة وعد بوسيلة دفع للجمهور. والبنوك التجارية مكلفة بالاحتفاظ بنسبة معينة من الاحتياطيات لدى البنك المركزي لضمان استقرار النظام المالي. وهذه الاحتياطيات هي ودائع البنوك التجارية لدى البنك المركزي، والتي تشكل أيضًا التزامات البنك المركزي. ولذلك فإن أحد التزاماتها الرئيسية هي الأوراق النقدية الصادرة واحتياطيات الودائع المصرفية.

تحتفظ البنوك المركزية عادة باحتياطيات دولية، بما في ذلك العملات الأجنبية والذهب. وتعتبر هذه الاحتياطيات الدولية من أصول البنك المركزي وكذلك من التزاماته. هذه الاحتياطيات هي في شكل عملات أجنبية وأصول أخرى من النقد الأجنبي، والتي تستخدم للحفاظ على ميزان المدفوعات الدولي واستقرار سعر الصرف والتي يحتاج البنك المركزي إلى إدارتها ويتحمل مسؤوليات معينة.

قد يدخل البنك المركزي في علاقات ودائع مع بنوك مركزية في بلدان أو مناطق أخرى، وتشكل هذه الودائع أيضًا التزامات على البنك المركزي، وعادةً ما تتعلق بتعديل السيولة والسياسة النقدية.

وفي الوقت نفسه، قد يصدر البنك المركزي أدوات التزام قصيرة الأجل، مثل سندات البنك المركزي، لضبط السيولة في السوق. وعادة ما يتم إصدار هذه السندات لتنفيذ السياسة النقدية وإدارة السيولة من خلال أدوات الاقتراض الأخرى قصيرة الأجل، مثل عمليات إعادة الشراء العكسي في الأسواق المالية.

إن دور عمليات التزامات البنوك المركزية، والتي ترتبط ارتباطًا وثيقًا بإصدار العملة وعمل النظام المالي، هو أنه من خلال إدارة هذه الالتزامات، يمكن للبنوك المركزية التأثير على المعروض النقدي، وأسعار الفائدة في السوق، والاستقرار. للنظام المالي.

| أصول | الإلتزامات |

| الاحتياطيات الدولية | النقدية المتداولة |

| القروض والودائع | الأموال المودعة في حسابات لدى البنك المركزي |

| الاستثمارات في الأوراق المالية | الأوراق المالية الصادرة |

| الأصول الأخرى | الالتزامات تجاه صندوق النقد الدولي |

| مطلوبات أخرى | |

| عاصمة |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18