取引

EBCについて

公開日: 2023-12-22

更新日: 2025-01-17

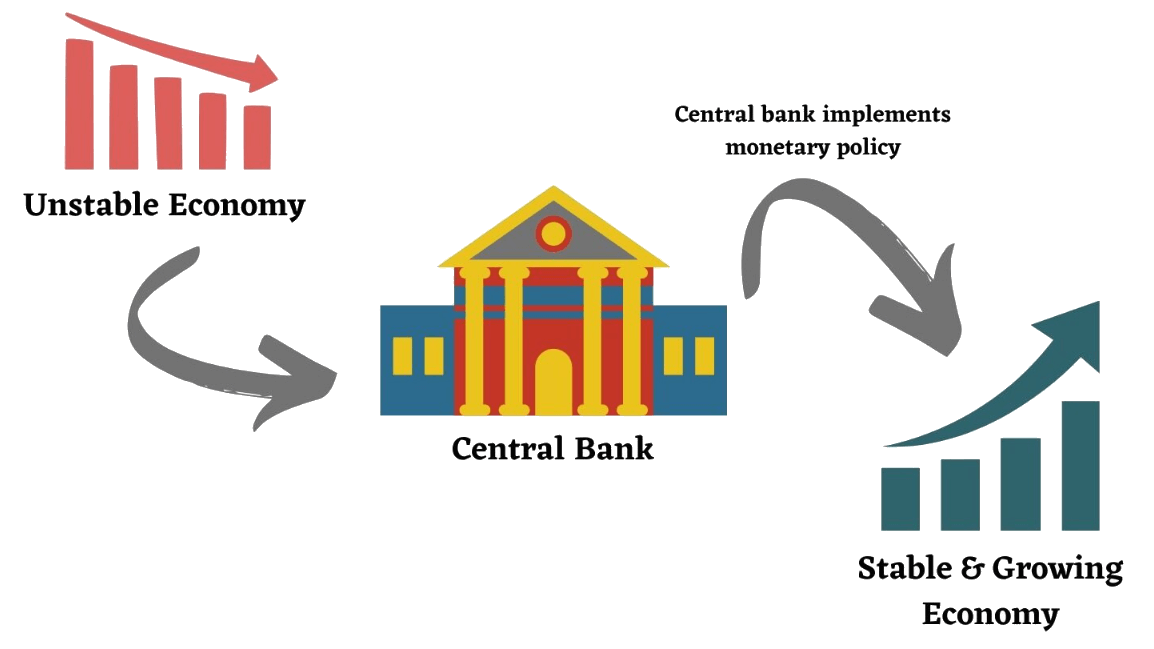

私たちの日常生活は銀行と深い関わりがありますが、よく知られているのは一般的な商業銀行です。しかし、中央銀行の存在については、私たちがその名前を耳にすることはあっても、その具体的な役割や実際の活動を目にすることはほとんどありません。実際、中央銀行は私たちの生活の中で直接的に関わることが少なくなっていますが、その存在は国の財政や経済の安定において非常に重要であることがわかります。中央銀行の役割をしっかりと理解することが大切です。

中央銀行とは何ですか?

中央銀行とは何ですか?

中央銀行は、その国の最高位の金融機関であり、国または通貨地域の政府によって設立・管理される公的機関です。主な役割は、金融政策の策定と実行、通貨発行の管理、銀行システムの監督、そして金融システムの安定を維持することです。これにより、その国の通貨システムの中心的な役割を担っています。

中央銀行の組織構造や法的地位は国によって異なりますが、通常、独立しており、政治的圧力からは自由です。そのため、中央銀行は長期的な経済利益に基づいて金融政策を策定し、実行することができます。

例えば日本というと日本銀行(BOJ)、海外というとアメリカの連邦準備制度(FRB)、ユーロ圏の欧州中央銀行(ECB)、中国の中国人民銀行(PBOC)などが代表的な中央銀行です。これらはすべて、国の通貨システムを支え、経済発展を促進するために金融システムの安定を維持する役割を果たしています。

中央銀行の設立は、経済が発展する中で金融政策の必要性が高まったことに起因します。商業銀行が増え、業態が多様化する中で、銀行間の競争や債務などの問題が顕著になり、これらを管理する専門的な機関として中央銀行が誕生しました。特に、金融市場の秩序を保ち、安定を図るためには、規制を行う機関が必要であり、中央銀行がその役割を担うこととなったのです。

歴史的に見て、商業銀行の数が増加し、業態が多様化するにつれて、銀行間の競争や債務などの問題がますます顕著になってきました。これらの問題を解決し、金融市場の秩序を安定させるためには、規制・調整を行う専門機関が必要であり、中央銀行が誕生しました。

初めて中央銀行が設立されたのは、1656年にスウェーデンで創設された国立銀行が起源とされています。その後、イングランド銀行が1844年に通貨発行の独占権を与えられ、近代的な中央銀行として確立されました。その後、他の国々も次々に中央銀行を設立し、金融市場の管理やマクロ経済規制を行うようになりました。

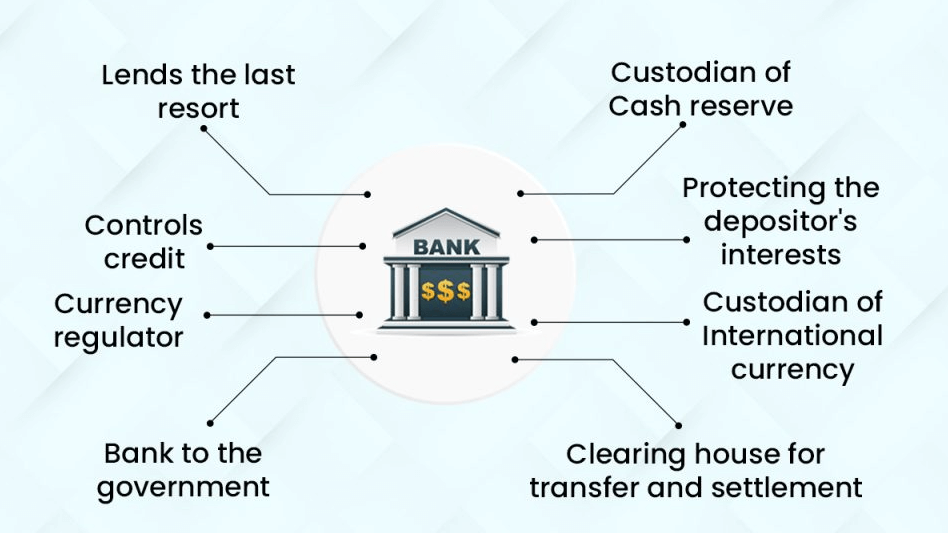

中央銀行は、国内の金融政策の実施、通貨発行・管理、国庫の監督、金融業界の管理、金融機関の設立、国内の支払い・清算システムの管理など、重要な業務を担っています。さらに、国際的な金融活動にも関与し、外国為替市場での取引や、他国との金融政策の調整なども行います。

具体的な機能としては、金利の調整や通貨供給量の管理、インフレの抑制、経済成長の促進などがあります。中央銀行はまた、国際収支を維持し、為替レートを安定させるために外貨準備を管理します。これにより、外国為替市場での安定的な取引が可能になります。

また、金融システムの安定を確保するために、金融規制を策定・実行し、銀行や金融市場を監視します。これにより、金融危機を防ぎ、経済の健全な発展を支えることができます。

| 中央銀行 | 国・地域 |

| 連邦準備制度 | アメリカ |

| 欧州中央銀行 | ユーロ圏 |

| 中国人民銀行 | 中国 |

| 日本銀行 | 日本 |

| イングランド銀行 | イギリス |

| ドイツ連邦銀行 | ドイツ |

| インド準備銀行 | インド |

| カナダ銀行 | カナダ |

| オーストラリア準備銀行 | オーストラリア |

| ブラジル中央銀行 | ブラジル |

中央銀行の機能

通常、通貨は国または通貨圏内で多くの重要な機能を担っており、その主な役割は通貨の安定を維持し、経済成長を促進し、金融システムの安定を確保することです。

経済が成長するにつれて、金融政策の必要性は徐々に高まります。金融政策は、初めに金融の安定を保ち、インフレを抑制し、持続可能な経済成長を促進するために策定・実施されます。基本的には、金利、通貨供給量、その他の手段を調整することによって行われます。また、国の法定通貨を発行する権限を与えられている唯一の機関として、中央銀行は通貨供給を管理・制御し、安定性を確保しながら、経済のニーズに応じて通貨供給を調整します。

さらに、中央銀行は国際収支を維持し、為替レートを安定させるために、国の外貨準備を管理する責任もあります。これには、外国為替市場での取引や、国の経済の安定と持続的成長を支えるために必要な外貨準備の投資管理が含まれます。また、金融システムの安定を維持するために金融規制政策を策定・実施する責任も負っています。これは、金融市場、銀行、その他の金融機関を規制し、金融危機を防止・対処するために行われます。

また、中央銀行は国の決済システムを管理し、支払いと決済が効率的、安全、かつスムーズに行われるようにしています。これにより、経済における取引や交換が円滑に実施できるようになります。また、金融政策の策定と実施を支援するために、経済調査や統計を実施し、経済状況に関する情報を他の政府機関、市場参加者、国民に提供します。特に、国境を越えた金融問題や金融政策の調整に関しては、他国や国際機関との協力も行っています。

これらに加え、中央銀行はそれぞれの国で政府的な機能を果たしています。例えば、中国の中央銀行である中国人民銀行は、財務省から委託を受けて、中央政府の公的資金の管理や金融代理人としての役割を担い、国庫の回収や中央政府の債券事業を管理しています。

まず、中央政府の公的資金の保管者として、一般市民は金融機関に預金口座を開設することを自由に選べますが、中央政府の預金口座は財務省が法律に基づいて開設しており、これを「中央銀行国庫預金口座」と呼びます。年次予算、特別予算、政府の借入や債務返済などのその他の収入と支出は、国庫預金口座を通じて処理されます。特別な定めがない限り、すべての取引は国庫預金口座を通じて管理されます。

中央銀行は財務省預金口座を管理し、財務省の資金の動きを追跡して、財務省の銀行システムを通じて入出金を処理します。近年、中央銀行は電子国庫業務の推進を進めており、オンライン国庫支出メカニズムや送金ネットワーク、モバイル決済、その他の多様な決済チャネルを確立して、国庫業務の効率を高め、支払いの利便性を向上させています。

また、中央銀行は中央政府の金融代理人としての役割も担っています。政府が資金調達のために国債を発行する場合、中央銀行は中央国債の入札を実施します。入札はコンピューターネットワークを通じて行われ、その結果は即時に発表され、債券市場の取引を円滑にします。

現在、中央国債は登録形式で発行され、物理的な形で印刷されることはありません。債券の発行や取引に関わる権利の登録・移転・返済は、中央銀行と委託された清算銀行とのシステム連携により、安全かつ効率的に行われます。

つまり、中央銀行は中央政府の公的資金の保管機関として機能し、政府に包括的で便利な財務サービスを提供しています。これにより、政府の国庫資金のスケジュール設定が容易になり、国庫資金の安全性が維持され、政府の財政管理の有効性が高まります。一方で、中央政府の金融代理人としても、政府が国債を円滑に発行し、資金を調達し、元利を支払い、債務を整理・維持できるようにサポートしています。これにより、債券市場の発展を促進し、政府の債券清算と決済の円滑な運営を支援しています。

中央銀行が貨幣供給を制御するための3つのツール

中央銀行は金融政策目標を達成するために、さまざまな金融政策ツールを用いて通貨供給量を制御します。

1つ目は政策金利です。政策金利を調整することにより、市場金利の水準に影響を与えます。中央銀行は、翌日物金利やその他のベンチマーク金利を変更することで、短期金融市場全体の金利水準を誘導します。政策金利が引き上げられると、商業銀行の借入コストが増加し、借入需要が減少するため、マネーサプライの伸びが鈍化する可能性があります。逆に、政策金利を引き下げると、借入活動が刺激され、マネーサプライが拡大することがあります。

2つ目は公開市場操作です。公開市場で国債などの金融資産を売買することにより、銀行システムの準備金の水準を調整します。中央銀行が債券を購入すると、銀行に資金が注入され、準備預金が増加し、銀行の融資が増加します。逆に、中央銀行が債券を売却すると、資金が回収され、準備金が減少するため、銀行の融資が減少する可能性があります。公開市場操作を通じて調整される準備金レベルは、銀行の融資能力や融資意欲に直接影響を与えます。

3つ目のツールは準備金要件です。準備金要件を調整することにより、商業銀行の融資能力に影響を与えることができます。準備金は商業銀行が中央銀行に預けなければならない資金の一部であり、これにより支払いの確実な清算や金融システムの安定が保たれます。中央銀行は、預金準備率を引き上げたり引き下げたりすることによって、商業銀行が融資できる資金量に直接影響を与えることができます。準備金要件を引き上げると商業銀行の融資能力が制限され、引き下げると融資が拡大する可能性があります。

これらの3つのツールはすべて、インフレ目標の維持、経済成長の促進、金融の安定を維持するという金融政策目標を達成するために中央銀行によって使用されます。

中央銀行の負債操作

中央銀行の負債操作

中央銀行の負債操作には、中央銀行が引き受ける債務と負担が含まれます。これには、中央銀行が発行する通貨、商業銀行の預金、中央銀行が金融機関に提供する債務証券などが含まれます。

中央銀行は、紙幣や硬貨を含む国の法定通貨の発行を担当しています。通貨の発行は、国民に支払い手段を提供することに等しいため、これらの通貨は中央銀行の負債です。商業銀行は、金融システムの安定を確保するために、一定割合の準備金を中央銀行に預けておく義務があり、これも中央銀行の負債を構成します。したがって、中央銀行の主要な負債の一つは発行された紙幣や銀行預金準備金です。

また、中央銀行は外貨や金などの外貨準備を保有しており、これらは中央銀行の資産であり、同時に負債でもあります。外貨準備は、国際収支や為替レートの安定を維持するために使用され、中央銀行はその管理と責任を負っています。

中央銀行は、他の国や地域の中央銀行と預金関係を結ぶこともあり、これらの預金は流動性や金融政策の調整に関連して、中央銀行の負債となります。

同時に、中央銀行は市場の流動性を調整するために、中央銀行手形などの短期負債商品を発行することがあります。これらの手形は、金融政策を実施し、金融市場へのリバースレポ操作などを通じて流動性を管理するために発行されます。

中央銀行の負債操作の役割は、通貨の発行と金融システムの機能に密接に関連しており、中央銀行はこれらの負債を管理することによって、マネーサプライ、市場金利、そして金融システムの安定性に影響を与えることができます。

| 資産 | 負債 |

| 国際準備金 | 流通している現金 |

| ローンと預金 | 中央銀行の口座にある資金 |

| 有価証券への投資 | 発行有価証券 |

| その他の資産 | IMFへのコミットメント |

| その他の負債 | |

| 資本 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。