अपनी भाषा का चयन करें

सारांश:

सारांश:

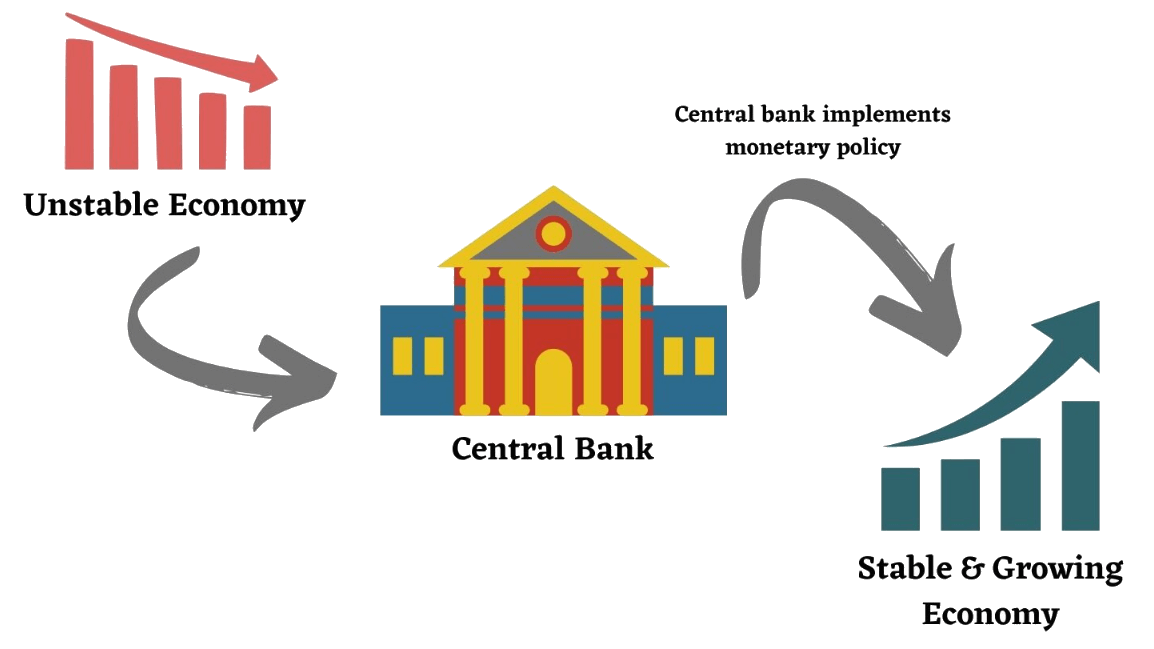

केंद्रीय बैंक, जो राष्ट्रीय मौद्रिक प्रणाली के लिए महत्वपूर्ण है, मौद्रिक नीति तैयार करता है और लागू करता है, मुद्रा जारी करने की देखरेख करता है, बैंकों को नियंत्रित करता है और वित्तीय स्थिरता बनाए रखता है, इन सभी का उद्देश्य मौद्रिक संतुलन बनाए रखना और आर्थिक विकास को बढ़ावा देना है।

लोगों का दैनिक जीवन बैंकों के करीब नहीं है। लेकिन हम केवल साधारण बैंकों को ही जानते हैं; केंद्रीय बैंक, राष्ट्रीय बैंक के बॉस के लिए, हमने मूल रूप से केवल इसका नाम सुना है और इसके लोगों को नहीं देखा है; हम नहीं जानते कि इसकी भूमिका क्या है. वास्तव में, यद्यपि हमारे जीवन में कम और कम उपस्थिति होती है, लेकिन आधिकारिक राष्ट्रीय वित्तीय और आर्थिक स्थिति में, लोगों के पर्स के तहत, इसके महत्व से निकटता से संबंधित, इसके अस्तित्व की कल्पना की जा सकती है। यहां हमें अंत में केंद्रीय बैंक की भूमिका की अच्छी समझ होगी।

केंद्रीय बैंक क्या है?

केंद्रीय बैंक क्या है?

इसे देश के बैंक के रूप में भी जाना जाता है और यह देश के सर्वोच्च वित्तीय प्रबंधन संस्थानों में से एक है। यह किसी देश या मौद्रिक क्षेत्र की सरकार द्वारा स्थापित और प्रबंधित एक आधिकारिक संस्थान है और यह देश की मौद्रिक प्रणाली की मुख्य संस्था है, जो मौद्रिक नीति तैयार करने और लागू करने, मुद्रा जारी करने का प्रबंधन करने, बैंकिंग प्रणाली की निगरानी करने और वित्तीय स्थिरता बनाए रखने के लिए जिम्मेदार है। .

इसकी संगठनात्मक संरचना और कानूनी स्थिति अलग-अलग देशों में अलग-अलग होती है, लेकिन यह आमतौर पर यह सुनिश्चित करने के लिए स्वतंत्र है कि यह राजनीतिक दबावों के अनुचित हस्तक्षेप के बिना अपनी मौद्रिक नीति और वित्तीय स्थिरता जिम्मेदारियों को पूरा करने में सक्षम है। इसकी स्वतंत्रता यह सुनिश्चित करने में मदद करती है कि यह ऐसी मौद्रिक नीतियां बनाने और लागू करने में सक्षम है जो दीर्घकालिक और देश के समग्र आर्थिक हित में हों।

केंद्रीय बैंक का नाम और संगठनात्मक संरचना अलग-अलग देशों में अलग-अलग हो सकती है, उदाहरण के लिए, अमेरिका में फेडरल रिजर्व सिस्टम (एफआरएस), यूरोजोन में यूरोपीय सेंट्रल बैंक (ईसीबी), चीन में पीपुल्स बैंक ऑफ चाइना (पीबीओसी)। , और इसी तरह। कुल मिलाकर, यह किसी देश की मौद्रिक प्रणाली का एक प्रमुख घटक है और सतत आर्थिक विकास को बढ़ावा देने के लिए मौद्रिक और वित्तीय प्रणाली की स्थिरता बनाए रखने के लिए जिम्मेदार है।

इसके निर्माण के कारण मुख्य रूप से मौद्रिक और वित्तीय प्रणाली की जरूरतों और अर्थव्यवस्था के विकास से संबंधित हैं। जैसे-जैसे अर्थव्यवस्था विकसित होती है, मौद्रिक नीति की आवश्यकता धीरे-धीरे बढ़ती है। केंद्रीय बैंक की स्थापना एक ऐसी संस्था के लिए की गई थी जो मौद्रिक स्थिरता बनाए रखने, मुद्रास्फीति को नियंत्रित करने और सतत आर्थिक विकास को बढ़ावा देने के लिए मौद्रिक नीति तैयार और कार्यान्वित कर सके।

ऐतिहासिक रूप से, जैसे-जैसे वाणिज्यिक बैंकों की संख्या बढ़ी है और व्यवसायों के प्रकार अधिक विविध हो गए हैं, बैंकों के बीच प्रतिस्पर्धा और ऋण जैसी समस्याएं तेजी से प्रमुख हो गई हैं। इन समस्याओं को हल करने और वित्तीय बाजार के क्रम को स्थिर करने के लिए, विनियमन और समन्वय के लिए एक विशेष संस्थान की आवश्यकता होती है और इस प्रकार केंद्रीय बैंक अस्तित्व में आया।

1656 में स्वीडन में स्थापित रिक्सबैंक, आधुनिक केंद्रीय बैंक का प्रोटोटाइप है। 1844 तक बैंक ऑफ इंग्लैंड को मुद्रा जारी करने का एकाधिकार दे दिया गया, जो सही अर्थों में पहला केंद्रीय बैंक बन गया। इसके बाद, अधिक से अधिक देशों ने केंद्रीय बैंकों की स्थापना की है जिनके माध्यम से वित्तीय बाजारों का प्रबंधन किया जा सके और व्यापक आर्थिक नियमों की एक श्रृंखला में भाग लिया जा सके। आज गठित, यह देश के सर्वोच्च वित्तीय प्रबंधन संस्थानों की इच्छा का प्रतिनिधित्व करता है।

आज तक, यह प्रत्येक देश में वित्तीय क्षेत्र का नेता बन गया है, अधिकांश देशों का केंद्रीय बैंक, राष्ट्रीय वित्तीय नीति के कार्यान्वयन, मुद्रा जारी करने और प्रबंधन एजेंट ट्रेजरी पर्यवेक्षण, वित्तीय उद्योग के प्रबंधन, की स्थापना का कार्य करता है। राष्ट्रीय भुगतान और समाशोधन प्रणाली, विदेशी अंतर्राष्ट्रीय वित्तीय गतिविधियों में भागीदारी और अन्य महत्वपूर्ण कार्य।

सामान्य तौर पर, प्रत्येक देश का केंद्रीय बैंक, प्रत्यक्ष या अप्रत्यक्ष माध्यमों की एक श्रृंखला के माध्यम से, धन आपूर्ति और मांग और सामाजिक और आर्थिक जीवन के विनियमन का एहसास करता है और देश के भविष्य और नियति को गहराई से प्रभावित करता है।

| केंद्रीय अधिकोष | देश क्षेत्र |

| संघीय आरक्षित तंत्र | संयुक्त राज्य अमेरिका |

| यूरोपीय केंद्रीय बैंक | यूरोजोन |

| पीपुल्स बैंक ऑफ चाइना | चीन |

| बैंक ऑफ जापान | जापान |

| बैंक ऑफ इंग्लैंड | यूनाइटेड किंगडम |

| डॉयचे बुंडेसबैंक | जर्मनी |

| भारतीय रिजर्व बैंक | भारत |

| बैंक ऑफ कनाडा | कनाडा |

| रिज़र्व बैंक ऑफ़ ऑस्ट्रेलिया | ऑस्ट्रेलिया |

| ब्राज़ील का सेंट्रल बैंक | ब्राज़िल |

केंद्रीय बैंक के कार्य

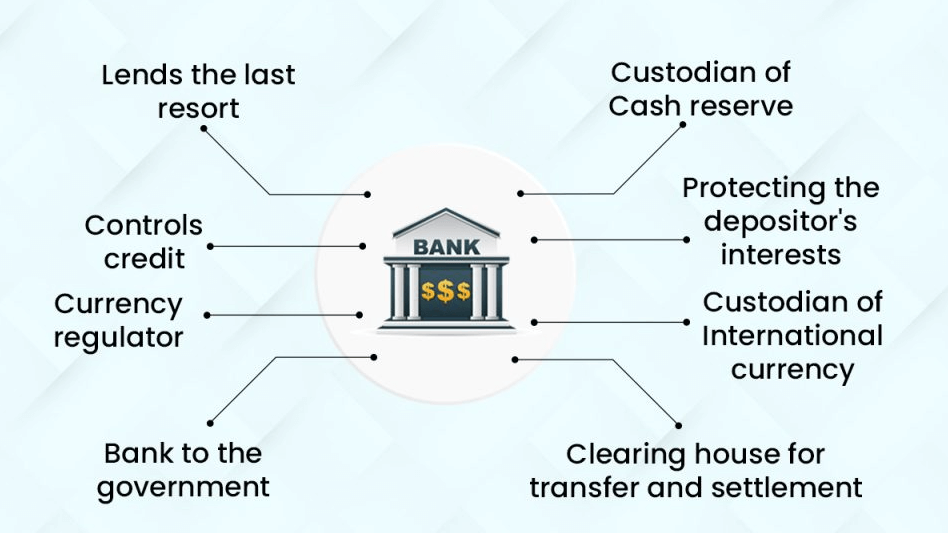

आमतौर पर किसी देश या मौद्रिक क्षेत्र के भीतर इसके कई महत्वपूर्ण कार्य होते हैं, जिनमें इसकी मुख्य भूमिका मौद्रिक स्थिरता बनाए रखना, आर्थिक विकास को बढ़ावा देना और वित्तीय प्रणाली की स्थिरता को बनाए रखना है।

जैसे-जैसे अर्थव्यवस्था बढ़ती है, मौद्रिक नीति की आवश्यकता धीरे-धीरे बढ़ती है। इसकी शुरुआत मौद्रिक स्थिरता बनाए रखने, मुद्रास्फीति को नियंत्रित करने और सतत आर्थिक विकास को बढ़ावा देने के लिए मौद्रिक नीति बनाने और लागू करने के लिए की गई थी। मूल रूप से, यह ब्याज दरों, धन आपूर्ति और अन्य माध्यमों को समायोजित करके ऐसा करता है। और देश की कानूनी निविदा जारी करने के लिए सशक्त एकमात्र संस्था के रूप में, यह इसकी स्थिरता सुनिश्चित करने के लिए धन आपूर्ति का प्रबंधन और नियंत्रण करती है, साथ ही आवश्यकता पड़ने पर अर्थव्यवस्था की जरूरतों को पूरा करने के लिए इसे समायोजित करती है।

यह भुगतान संतुलन बनाए रखने और विनिमय दर को स्थिर करने के लिए देश के विदेशी मुद्रा भंडार के प्रबंधन के लिए भी जिम्मेदार है। इसमें विदेशी मुद्रा बाजार में लेनदेन करना और देश के विदेशी मुद्रा भंडार के निवेश का प्रबंधन करना शामिल है, जो देश की अर्थव्यवस्था की स्थिरता और सतत विकास को बनाए रखने के लिए आवश्यक है। यह वित्तीय प्रणाली की स्थिरता बनाए रखने के लिए वित्तीय नियामक नीतियों को बनाने और लागू करने के लिए भी जिम्मेदार है। यह वित्तीय प्रणाली की स्थिरता सुनिश्चित करने और वित्तीय संकटों को रोकने और उनसे निपटने के लिए वित्तीय बाजारों, बैंकों और अन्य वित्तीय संस्थानों को विनियमित करके किया जाता है।

यह देश की भुगतान प्रणाली के प्रबंधन के लिए भी जिम्मेदार है ताकि यह सुनिश्चित किया जा सके कि भुगतान और निपटान कुशलतापूर्वक, सुरक्षित और सुचारू रूप से किए जाएं। अर्थव्यवस्था में लेन-देन और आदान-प्रदान के सुचारू संचालन को सुविधाजनक बनाने के लिए यह महत्वपूर्ण है। और मौद्रिक नीति के निर्माण और कार्यान्वयन का समर्थन करने के साथ-साथ अन्य सरकारी एजेंसियों, बाजार सहभागियों और जनता को अर्थव्यवस्था की स्थिति के बारे में जानकारी प्रदान करने के लिए आर्थिक अनुसंधान और सांख्यिकी का संचालन करता है। अन्य देशों और अंतर्राष्ट्रीय संगठनों के साथ भी सहयोग है, विशेष रूप से सीमा पार वित्तीय मुद्दों, मौद्रिक नीति समन्वय आदि पर।

इनके अलावा, केंद्रीय बैंकों के अपने संबंधित देशों में सरकारी कार्य भी होते हैं। उदाहरण के लिए, चीन के केंद्रीय बैंक, पीपुल्स बैंक ऑफ चाइना को वित्त मंत्रालय द्वारा केंद्र सरकार के सार्वजनिक धन के संरक्षक और वित्तीय एजेंट के रूप में कार्य करने और राजकोष की वसूली और केंद्र सरकार के बांड व्यवसाय का प्रबंधन करने का काम सौंपा गया है।

सबसे पहले, केंद्र सरकार के सार्वजनिक धन के संरक्षक के रूप में, आम जनता किसी वित्तीय संस्थान में जमा खाता खोलने का विकल्प चुनने के लिए स्वतंत्र है। हालाँकि, केंद्र सरकार के जमा खाते वित्त मंत्रालय द्वारा कानून के अनुसार खोले जाते हैं और केंद्रीय बैंक में ट्रेजरी जमा खाते कहलाते हैं। वार्षिक बजट, विशेष बजट और अन्य राजस्व और व्यय जैसे सरकारी उधार या ऋण सेवा सहित केंद्र सरकार के अंगों के राजस्व और व्यय को ट्रेजरी जमा खाते के माध्यम से प्रसारित किया जाता है। जब तक विशेष प्रावधान न हों, उन सभी को ट्रेजरी जमा खाते के माध्यम से प्रबंधित और पुनर्प्राप्त किया जाता है।

केंद्रीय बैंक ट्रेजरी जमा खातों का प्रबंधन करता है, ट्रेजरी की फंड गतिशीलता पर नज़र रखता है, और ट्रेजरी की बैंकों की प्रणाली के माध्यम से ट्रेजरी प्राप्तियों और संवितरण को संभालता है। हाल के वर्षों में, केंद्रीय बैंकों ने ट्रेजरी संचालन की दक्षता बढ़ाने और भुगतान की सुविधा बढ़ाने के लिए इलेक्ट्रॉनिक ट्रेजरी संचालन को बढ़ावा देना, ऑनलाइन ट्रेजरी संवितरण तंत्र के साथ-साथ प्रेषण नेटवर्क, मोबाइल भुगतान और अन्य विविध भुगतान चैनल स्थापित करना जारी रखा है।

इसके अलावा, केंद्रीय बैंक केंद्र सरकार के वित्तीय एजेंट के रूप में कार्य करता है। केंद्र सरकार को धन जुटाने के लिए बांड जारी करने की आवश्यकता के जवाब में, यह केंद्र सरकार के बांड की बोली को संभालता है। बोली लगाने वाली इकाइयाँ कंप्यूटर लिंक के माध्यम से बोली में भाग लेती हैं, और बोली के परिणाम तुरंत जारी किए जाते हैं, जिससे बांड बाजार लेनदेन में सुविधा होती है।

वर्तमान में, केंद्र सरकार के बांड पंजीकृत रूप में जारी किए जाते हैं और अब भौतिक रूप में मुद्रित नहीं होते हैं। बांड जारी करने और विभिन्न लेनदेन से संबंधित सभी अधिकारों का पंजीकरण, हस्तांतरण और पुनर्भुगतान सभी सेंट्रल बैंक और कमीशन क्लियरिंग बैंक के बीच व्यवस्थित कनेक्शन के माध्यम से नियंत्रित किया जाता है, जो सुरक्षित और कुशल दोनों है।

संक्षेप में, सेंट्रल बैंक केंद्र सरकार के सार्वजनिक धन के संरक्षक के रूप में कार्य करता है और सरकार को व्यापक और सुविधाजनक ट्रेजरी सेवाएं प्रदान करता है। यह सरकारी ट्रेजरी फंड के शेड्यूल को सुविधाजनक बनाता है, ट्रेजरी फंड की सुरक्षा बनाए रखता है और सरकारी वित्तीय प्रबंधन की प्रभावशीलता को बढ़ाता है। दूसरी ओर, यह केंद्र सरकार के वित्तीय एजेंट के रूप में कार्य करता है, जिसे यह सुनिश्चित करने की आवश्यकता है कि केंद्र सरकार सुचारू रूप से बांड जारी करती है, धन जुटाती है, सरकार की ऋणग्रस्तता को समेकित करने के लिए निर्धारित बांड के मूलधन और ब्याज का भुगतान करती है, और बनाए रखती है। बांड बाजार के सक्रिय विकास को बढ़ावा देने के लिए केंद्र सरकार के बांड समाशोधन और निपटान का सुचारू संचालन।

धन आपूर्ति को नियंत्रित करने के लिए केंद्रीय बैंकों के तीन उपकरण

केंद्रीय बैंक अपने मौद्रिक नीति उद्देश्यों को प्राप्त करने के लिए विभिन्न मौद्रिक नीति उपकरणों का उपयोग करके धन आपूर्ति को नियंत्रित करता है।

पहली नीति दर है, जो नीति दर को समायोजित करके बाजार की ब्याज दरों के स्तर को प्रभावित करती है। आम तौर पर, केंद्रीय बैंक रातोंरात दर या अन्य बेंचमार्क दरों को बदलकर पूरे मुद्रा बाजार के ब्याज दर स्तर का मार्गदर्शन करता है। जब यह नीतिगत दर बढ़ाता है, तो वाणिज्यिक बैंकों के लिए उधार लेने की लागत बढ़ जाती है, जिससे उधार लेने की मांग में गिरावट आ सकती है और इस प्रकार धन आपूर्ति की वृद्धि धीमी हो सकती है। इसके विपरीत, नीति दर कम करने से उधार लेने की गतिविधि और धन आपूर्ति के विस्तार को बढ़ावा मिल सकता है।

दूसरा खुला बाज़ार संचालन है, जिसमें खुले बाज़ार में सरकारी बांड जैसी वित्तीय परिसंपत्तियों को खरीदने और बेचने के द्वारा बैंकिंग प्रणाली में भंडार के स्तर को समायोजित करना शामिल है। जब केंद्रीय बैंक बांड खरीदता है, तो वह बैंकों में धनराशि डालता है, भंडार बढ़ाता है और उन्हें ऋण देने के लिए प्रेरित करता है। इसके विपरीत, जब केंद्रीय बैंक बांड बेचता है, तो वह धन की वसूली करता है और भंडार कम कर देता है, जिससे बैंक ऋण देना कम कर सकते हैं। खुले बाजार संचालन के माध्यम से भंडार के स्तर के इस समायोजन का बैंकों की ऋण प्रदान करने की क्षमता और इच्छा पर सीधा प्रभाव पड़ सकता है।

तीसरा उपकरण आरक्षित आवश्यकताएं हैं, जो बैंकों को अपनी आरक्षित आवश्यकताओं को समायोजित करके वाणिज्यिक बैंकों की ऋण देने की क्षमता को प्रभावित करने की अनुमति देता है। रिज़र्व उस धनराशि का एक हिस्सा है जिसे वाणिज्यिक बैंकों को केंद्रीय बैंक के पास जमा करना होगा ताकि यह सुनिश्चित हो सके कि भुगतान साफ़ हो गया है और वित्तीय प्रणाली की स्थिरता बनाए रखी जा सके। आरक्षित आवश्यकताओं को बढ़ाने या कम करने से, केंद्रीय बैंक वाणिज्यिक बैंकों को उधार देने के लिए उपलब्ध धन की मात्रा को सीधे प्रभावित कर सकता है। आरक्षित आवश्यकताओं को बढ़ाने से वाणिज्यिक बैंकों की ऋण देने की क्षमता सीमित हो सकती है, जबकि आरक्षित आवश्यकताओं को कम करने से ऋण देने में मदद मिल सकती है।

केंद्रीय बैंक द्वारा अपने मौद्रिक नीति उद्देश्यों को प्राप्त करने के लिए सभी तीन उपकरणों का उपयोग किया जाता है, जो मूल रूप से मुद्रास्फीति लक्ष्य को बनाए रखना, आर्थिक विकास को बढ़ावा देना, वित्तीय स्थिरता बनाए रखना आदि हैं।

केंद्रीय बैंकों का दायित्व संचालन

केंद्रीय बैंकों का दायित्व संचालन

केंद्रीय बैंक के दायित्व संचालन में उसके द्वारा ग्रहण किए गए ऋण और बोझ शामिल हैं, जिसमें उसके द्वारा जारी की जाने वाली मुद्रा, वाणिज्यिक बैंकों की जमा राशि और केंद्रीय बैंक द्वारा वित्तीय संस्थानों को प्रदान किए गए ऋण उपकरण शामिल हैं।

केंद्रीय बैंक नोटों और सिक्कों सहित देश की कानूनी निविदा जारी करने के लिए जिम्मेदार है। ये मुद्राएँ केंद्रीय बैंक की देनदारियाँ हैं, क्योंकि इसकी मुद्रा जारी करना जनता को भुगतान के साधन का वादा करने के समान है। और वाणिज्यिक बैंकों को वित्तीय प्रणाली की स्थिरता सुनिश्चित करने के लिए केंद्रीय बैंक के पास एक निश्चित प्रतिशत भंडार रखना अनिवार्य है। ये भंडार केंद्रीय बैंक के पास वाणिज्यिक बैंकों की जमा राशि हैं, जो केंद्रीय बैंक की देनदारियां भी बनाती हैं। इसलिए, इसकी मुख्य देनदारियों में से एक जारी किए गए बैंक नोट और बैंक जमा भंडार हैं।

केंद्रीय बैंक आमतौर पर विदेशी मुद्रा और सोना सहित अंतरराष्ट्रीय भंडार रखते हैं। ये अंतर्राष्ट्रीय भंडार केंद्रीय बैंक की संपत्ति के साथ-साथ उसकी देनदारी भी हैं। ये भंडार विदेशी मुद्राओं और अन्य विदेशी मुद्रा परिसंपत्तियों के रूप में होते हैं, जिनका उपयोग अंतरराष्ट्रीय भुगतान संतुलन और विनिमय दर स्थिरता को बनाए रखने के लिए किया जाता है और जिसके लिए केंद्रीय बैंक को प्रबंधन की आवश्यकता होती है और उसकी कुछ जिम्मेदारियां होती हैं।

केंद्रीय बैंक अन्य देशों या क्षेत्रों में केंद्रीय बैंकों के साथ जमा संबंधों में प्रवेश कर सकता है, और ये जमाएं आमतौर पर तरलता और मौद्रिक नीति के समायोजन के संबंध में केंद्रीय बैंक की देनदारियां भी बनाती हैं।

साथ ही, केंद्रीय बैंक बाजार में तरलता को समायोजित करने के लिए केंद्रीय बैंक बिल जैसे अल्पकालिक देयता उपकरण जारी कर सकता है। ये नोट आमतौर पर मौद्रिक नीति को लागू करने और वित्तीय बाजारों में रिवर्स रेपो संचालन जैसे अन्य अल्पकालिक उधार उपकरणों के माध्यम से तरलता का प्रबंधन करने के लिए जारी किए जाते हैं।

केंद्रीय बैंकों के दायित्व संचालन की भूमिका, जो मुद्रा जारी करने और वित्तीय प्रणाली के कामकाज से निकटता से जुड़ी हुई है, यह है कि इन देनदारियों के प्रबंधन के माध्यम से, केंद्रीय बैंक धन आपूर्ति, बाजार ब्याज दरों और स्थिरता को प्रभावित कर सकते हैं। वित्तीय प्रणाली का.

| संपत्ति | देयताएं |

| अंतर्राष्ट्रीय भंडार | प्रचलन में नकदी |

| ऋण और जमा | केंद्रीय बैंक के खातों में धनराशि |

| प्रतिभूतियों में निवेश | जारी की गई प्रतिभूतियाँ |

| अन्य परिसंपत्तियां | आईएमएफ के प्रति प्रतिबद्धता |

| अन्य देनदारियां | |

| पूंजी |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

प्रमुख अवधारणाओं और शुरुआती-अनुकूल वायदा व्यापार रणनीतियों का अन्वेषण करें जो आपको जोखिम प्रबंधन और अपने व्यापार कौशल को बढ़ाने में मदद करते हैं।

2025-04-18

संचय वितरण रेखा, मूल्य और मात्रा को मिलाकर खरीद और बिक्री के दबाव पर नज़र रखती है, जिससे व्यापारियों को रुझानों की पुष्टि करने और उलटफेर का पता लगाने में मदद मिलती है।

2025-04-18

पांच सबसे महत्वपूर्ण त्रिभुज चार्ट पैटर्न को जानें जिनका उपयोग व्यापारी आत्मविश्वास के साथ ब्रेकआउट, प्रवृत्ति निरंतरता और बाजार समेकन की पहचान करने के लिए करते हैं।

2025-04-18