La vida cotidiana de la gente no está cerca de los bancos. Pero sólo conocemos los bancos comunes; para el banco central, el jefe del banco nacional, básicamente sólo oímos su nombre y no vimos a su gente; no sabemos cuál es su papel. De hecho, aunque cada vez hay menos apariciones en nuestras vidas, se puede imaginar su existencia en la situación financiera y económica nacional oficial, bajo el bolsillo del pueblo, estrechamente relacionada con su importancia. Aquí tendremos al final una buena comprensión del papel del banco central.

¿Qué es un banco central?

¿Qué es un banco central?

También es conocido como el banco del país y es una de las instituciones de gestión financiera más altas del país. Es una institución oficial creada y administrada por el gobierno de un país o región monetaria y es la institución central del sistema monetario de un país, responsable de formular e implementar la política monetaria, gestionar la emisión de divisas, supervisar el sistema bancario y mantener la estabilidad financiera. .

Su estructura organizativa y estatus legal varían de un país a otro, pero generalmente es independiente para garantizar que pueda llevar a cabo sus responsabilidades de política monetaria y estabilidad financiera sin interferencias indebidas de presiones políticas. Su independencia ayuda a garantizar que sea capaz de formular e implementar políticas monetarias a largo plazo y en beneficio del interés económico general del país.

El nombre y la estructura organizativa del banco central pueden variar de un país a otro, por ejemplo, el Sistema de la Reserva Federal (FRS) en los EE. UU., el Banco Central Europeo (BCE) en la eurozona, el Banco Popular de China (PBOC) en China. , etcétera. En general, es un componente clave del sistema monetario de un país y es responsable de mantener la estabilidad del sistema monetario y financiero para promover el desarrollo económico sostenible.

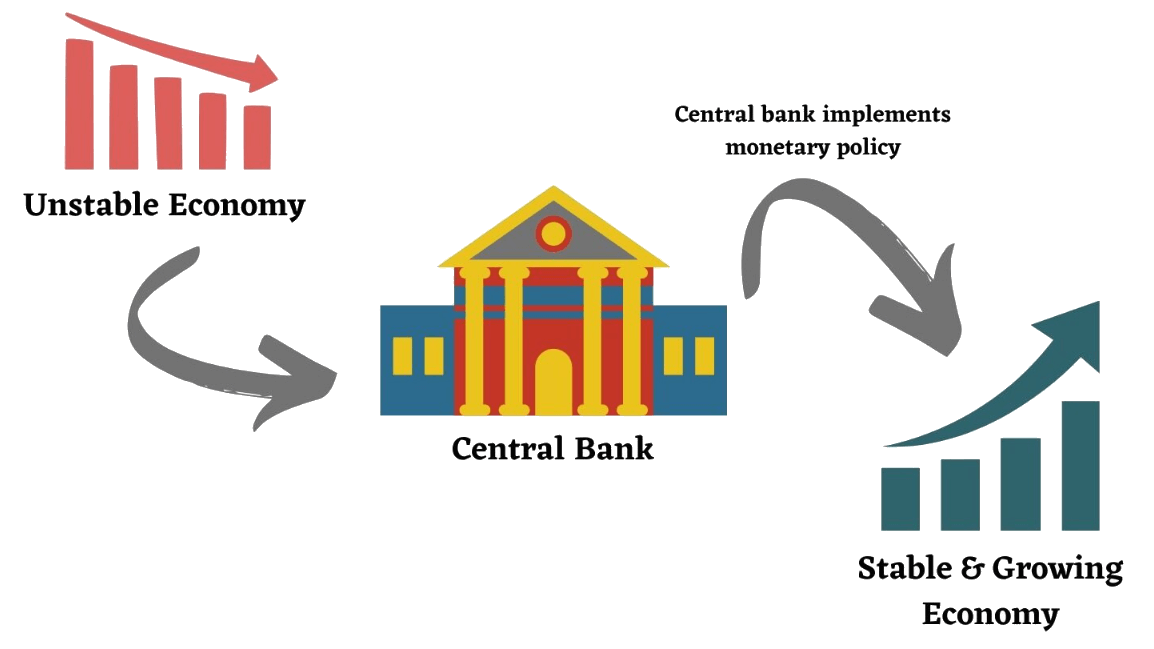

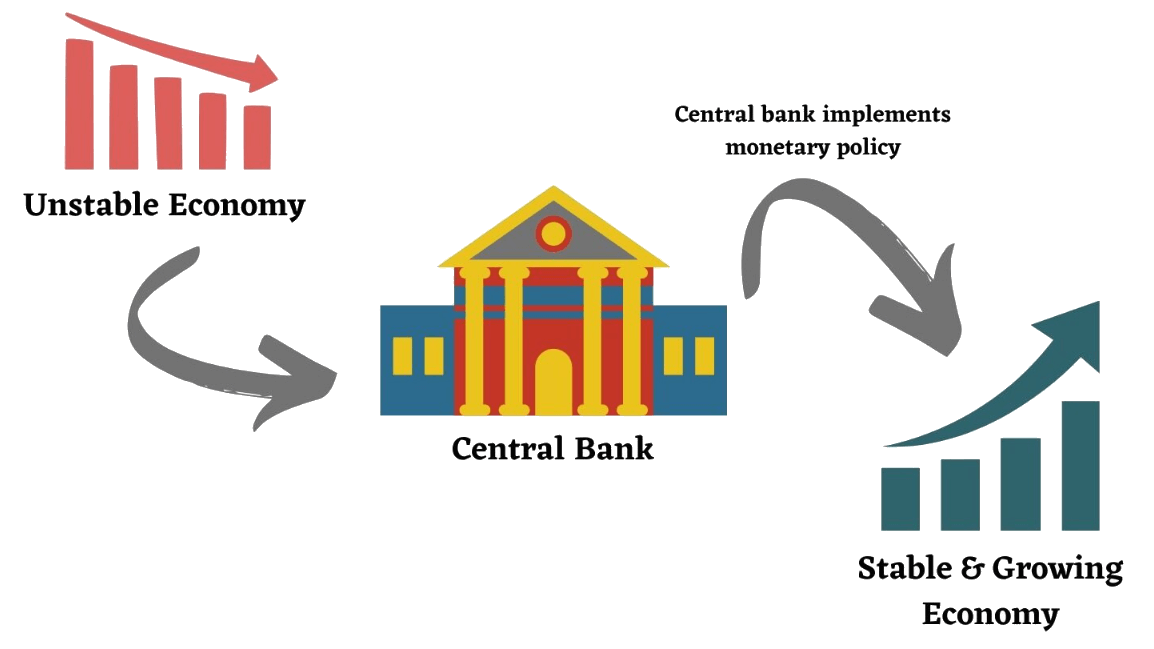

Los motivos de su creación están relacionados principalmente con las necesidades del sistema monetario y financiero y el desarrollo de la economía. A medida que la economía se desarrolla, la necesidad de una política monetaria aumenta gradualmente. El banco central se creó para tener una institución que pudiera formular e implementar una política monetaria para mantener la estabilidad monetaria, controlar la inflación y promover el crecimiento económico sostenible.

Históricamente, a medida que ha crecido el número de bancos comerciales y los tipos de negocios se han vuelto más diversos, problemas como la competencia y la deuda entre bancos se han vuelto cada vez más prominentes. Para resolver estos problemas y estabilizar el orden del mercado financiero, se necesita una institución especializada que regule y coordine, y así surgió el banco central.

El Riksbank, fundado en Suecia en 1656, es el prototipo del banco central moderno. En 1844, el Banco de Inglaterra recibió el monopolio de la emisión de moneda, convirtiéndose en el primer banco central en el verdadero sentido de la palabra. Posteriormente, cada vez más países han creado bancos centrales a través de los cuales gestionar los mercados financieros y participar en una serie de regulaciones macroeconómicas. Formado hoy, representa la voluntad de las más altas instituciones de gestión financiera del país.

Hasta la fecha, se ha convertido en el líder del sector financiero en cada país, el banco central de la mayoría de los países, para llevar a cabo la implementación de la política financiera nacional, la emisión de divisas y la supervisión del agente de gestión de tesorería, la gestión de la industria financiera, el establecimiento de la sistema nacional de pagos y compensación, participación en actividades financieras internacionales extranjeras y otras funciones importantes.

En general, el banco central de cada país, a través de una serie de medios directos o indirectos, realiza la regulación de la oferta y la demanda monetaria y de la vida social y económica e influye profundamente en el futuro y el destino del país.

Banco central significa qué banco

| Banco Central

|

Área del país

|

| Sistema de reserva Federal

|

Estados Unidos

|

| Banco central europeo

|

Zona euro

|

| Banco Popular de China

|

Porcelana

|

| Banco de Japón

|

Japón

|

| Banco de Inglaterra

|

Reino Unido

|

| Banco Federal Alemán

|

Alemania

|

| Banco de la Reserva de la India

|

India

|

| Banco de Canadá

|

Canadá

|

| Banco de la Reserva de Australia

|

Australia

|

| Banco Central de Brasil

|

Brasil

|

Funciones de un banco central

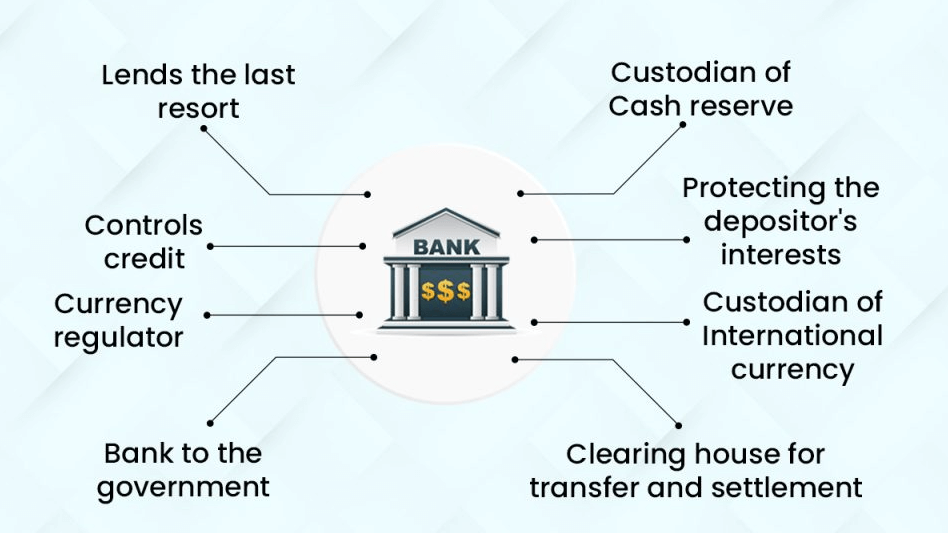

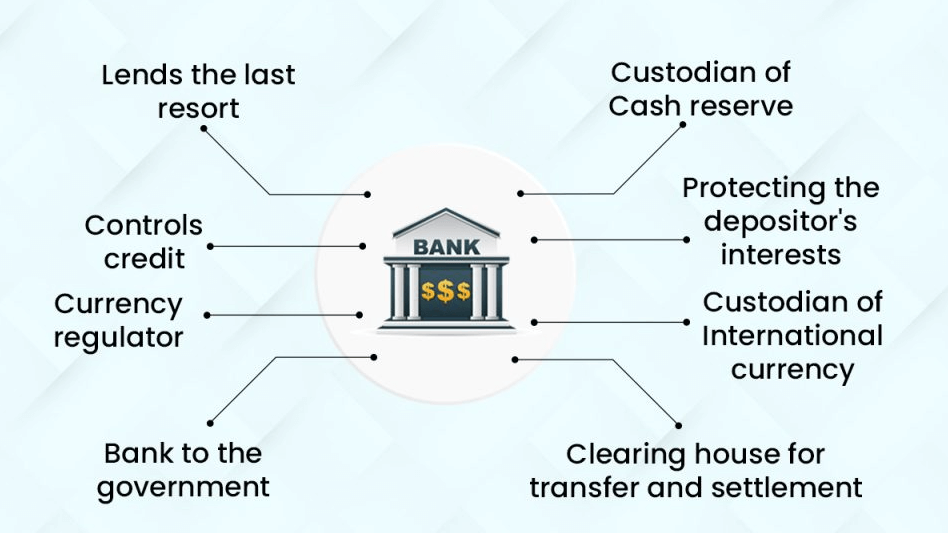

Por lo general, tiene una serie de funciones importantes dentro de un país o área monetaria, siendo su función principal mantener la estabilidad monetaria, promover el crecimiento económico y mantener la estabilidad del sistema financiero.

A medida que la economía crece, aumenta gradualmente la necesidad de una política monetaria. Inicialmente se estableció para formular e implementar una política monetaria para mantener la estabilidad monetaria, controlar la inflación y promover el crecimiento económico sostenible. Básicamente, lo hace ajustando las tasas de interés, la oferta monetaria y otros medios. Y como única institución facultada para emitir la moneda de curso legal del país, gestiona y controla la oferta monetaria para asegurar su estabilidad, además de ajustarla para satisfacer las necesidades de la economía cuando sea necesario.

También es responsable de gestionar las reservas de divisas del país con el fin de mantener la balanza de pagos y estabilizar el tipo de cambio. Esto incluye realizar transacciones en el mercado de divisas y gestionar la inversión de las reservas de divisas del país, lo cual es esencial para mantener la estabilidad y el crecimiento sostenible de la economía del país. También es responsable de formular e implementar políticas regulatorias financieras para mantener la estabilidad del sistema financiero. Esto se hace regulando los mercados financieros, los bancos y otras instituciones financieras para garantizar la estabilidad del sistema financiero y prevenir y abordar las crisis financieras.

También es responsable de gestionar el sistema de pagos del país para garantizar que los pagos y liquidaciones se realicen de manera eficiente, segura y sin problemas. Esto es importante para facilitar la realización fluida de transacciones e intercambios en la economía. Y realiza investigaciones y estadísticas económicas para apoyar la formulación e implementación de la política monetaria, además de proporcionar información sobre el estado de la economía a otras agencias gubernamentales, participantes del mercado y al público. También existe cooperación con otros países y organizaciones internacionales, particularmente en cuestiones financieras transfronterizas, coordinación de políticas monetarias, etc.

Además de estas, los bancos centrales tienen funciones gubernamentales en sus respectivos países. Por ejemplo, el Ministerio de Finanzas encomienda al banco central de China, el Banco Popular de China, actuar como custodio y agente financiero de los fondos públicos del gobierno central y gestionar la recuperación del tesoro y el negocio de bonos del gobierno central.

En primer lugar, como custodio de los fondos públicos del gobierno central, el público en general es libre de elegir abrir una cuenta de depósito en una institución financiera. Sin embargo, las cuentas de depósito del gobierno central las abre el Ministerio de Finanzas de conformidad con la ley y se denominan Cuentas de Depósito del Tesoro en el Banco Central. Los ingresos y gastos de los órganos del gobierno central, incluidos los presupuestos anuales, los presupuestos especiales y otros ingresos y gastos como el endeudamiento público o el servicio de la deuda, se canalizan a través de la Cuenta de Depósito del Tesoro. Salvo disposiciones especiales, todos ellos se gestionan y recuperan a través de la Cuenta de Depósitos del Tesoro.

El banco central administra las cuentas de depósito del Tesoro, realiza un seguimiento de la dinámica de los fondos del Tesoro y maneja los ingresos y desembolsos del Tesoro a través del sistema de bancos del Tesoro. En los últimos años, los bancos centrales han seguido promoviendo las operaciones electrónicas de tesorería, estableciendo mecanismos de desembolso de tesorería en línea, así como redes de remesas, pagos móviles y otros canales de pago diversificados para mejorar la eficiencia de las operaciones de tesorería y aumentar la conveniencia del pago.

Además, el banco central actúa como agente financiero del gobierno central. En respuesta a la necesidad del gobierno central de emitir bonos para recaudar fondos, se encarga de la licitación de bonos del gobierno central. Las unidades postoras participan en la licitación a través de enlaces informáticos y los resultados de la licitación se publican inmediatamente, lo que facilita las transacciones en el mercado de bonos.

Actualmente, los bonos del gobierno central se emiten en forma registrada y ya no se imprimen en forma física. El registro, la transferencia y el reembolso de todos los derechos relacionados con la emisión de bonos y diversas transacciones se realizan a través de la conexión sistemática entre el Banco Central y el banco compensador encargado, que es segura y eficiente.

En resumen, el Banco Central actúa como custodio de los fondos públicos del gobierno central y proporciona al gobierno servicios de Tesorería integrales y convenientes. Facilita la programación de los fondos del tesoro del gobierno, mantiene la seguridad de los fondos del tesoro y mejora la eficacia de la gestión financiera del gobierno. Por otro lado, actúa como agente financiero del gobierno central, que necesita garantizar que el gobierno central emita bonos sin problemas, recaude fondos, pague el principal y los intereses de los bonos según lo previsto para consolidar el endeudamiento del gobierno y mantenga el buen funcionamiento de la compensación y liquidación de bonos del gobierno central para promover el desarrollo activo del mercado de bonos.

Tres herramientas de los bancos centrales para controlar la oferta monetaria

El banco central controla la oferta monetaria utilizando diferentes herramientas de política monetaria para lograr sus objetivos de política monetaria.

El primero es la tasa de política, que influye en el nivel de las tasas de interés del mercado ajustando la tasa de política. Generalmente, el banco central guía el nivel de la tasa de interés de todo el mercado monetario cambiando la tasa a un día u otras tasas de referencia. Cuando aumenta la tasa de política, aumenta el costo de endeudamiento para los bancos comerciales, lo que puede provocar una caída en la demanda de endeudamiento y, por lo tanto, desacelerar el crecimiento de la oferta monetaria. Por el contrario, reducir la tasa de política puede estimular la actividad crediticia y la expansión de la oferta monetaria.

El segundo son las operaciones de mercado abierto, que implican ajustar el nivel de reservas en el sistema bancario mediante la compra y venta de activos financieros como bonos gubernamentales en el mercado abierto. Cuando el banco central compra bonos, inyecta fondos en los bancos, aumentando las reservas y impulsándolos a aumentar los préstamos. Por el contrario, cuando el banco central vende bonos, recupera fondos y reduce las reservas, lo que puede hacer que los bancos reduzcan los préstamos. Este ajuste del nivel de reservas mediante operaciones de mercado abierto puede tener un impacto directo en la capacidad y voluntad de los bancos para otorgar préstamos.

La tercera herramienta son los encajes, que permiten a los bancos influir en la capacidad de los bancos comerciales para otorgar préstamos ajustando sus encajes. Las reservas son una parte de los fondos que los bancos comerciales deben depositar en el banco central para garantizar que los pagos se liquiden y mantener la estabilidad del sistema financiero. Al aumentar o reducir los requisitos de reserva, el banco central puede afectar directamente la cantidad de dinero disponible para que los bancos comerciales presten. Aumentar los requisitos de reserva puede limitar la capacidad de los bancos comerciales para otorgar préstamos, mientras que reducir los requisitos de reserva puede ayudar a expandir los préstamos.

Las tres herramientas son utilizadas por el banco central para lograr sus objetivos de política monetaria, que son básicamente mantener la meta de inflación, promover el crecimiento económico, mantener la estabilidad financiera, etc.

Operaciones de Pasivo de los Bancos Centrales

Operaciones de Pasivo de los Bancos Centrales

Las operaciones de pasivo del banco central incluyen las deudas y cargas que asume, que incluyen la moneda que emite, los depósitos de los bancos comerciales y los instrumentos de deuda proporcionados por el banco central a las instituciones financieras.

El banco central es responsable de la emisión de moneda de curso legal del país, incluidos billetes y monedas. Estas monedas son pasivos del banco central, ya que su emisión de moneda equivale a prometer un medio de pago al público. Y los bancos comerciales tienen el mandato de mantener un cierto porcentaje de reservas en el banco central para garantizar la estabilidad del sistema financiero. Estas reservas son los depósitos de los bancos comerciales en el banco central, que también forman los pasivos del banco central. Por tanto, uno de sus principales pasivos son los billetes emitidos y las reservas de depósitos bancarios.

Los bancos centrales suelen tener reservas internacionales, incluidas divisas y oro. Estas reservas internacionales son un activo del banco central así como su pasivo. Estas reservas adoptan la forma de monedas extranjeras y otros activos en divisas, que se utilizan para mantener la balanza de pagos internacional y la estabilidad del tipo de cambio y que el banco central necesita administrar y tiene ciertas responsabilidades.

El banco central puede establecer relaciones de depósito con bancos centrales de otros países o regiones, y estos depósitos también constituyen pasivos del banco central, generalmente en relación con el ajuste de la liquidez y la política monetaria.

Al mismo tiempo, el banco central puede emitir instrumentos de pasivo a corto plazo, como letras del banco central, para ajustar la liquidez en el mercado. Estos pagarés generalmente se emiten para implementar la política monetaria y administrar la liquidez a través de otros instrumentos de endeudamiento a corto plazo, como operaciones de recompra inversa en los mercados financieros.

La función de las operaciones de pasivos de los bancos centrales, que están estrechamente vinculadas con la emisión de moneda y el funcionamiento del sistema financiero, es que a través de la gestión de estos pasivos, los bancos centrales pueden influir en la oferta monetaria, las tasas de interés del mercado y la estabilidad. del sistema financiero.

Balances de los bancos centrales

| Activos

|

Pasivo

|

| Reservas internacionales

|

Efectivo en circulación

|

| Préstamos y depósitos

|

Fondos en cuentas en el banco central

|

| Inversiones en valores

|

Valores emitidos

|

| Otros activos

|

Compromisos con el FMI

|

|

Otros pasivos

|

|

Capital

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

¿Qué es un banco central?

¿Qué es un banco central?

Operaciones de Pasivo de los Bancos Centrales

Operaciones de Pasivo de los Bancos Centrales