Giao dịch

Bản tóm tắt:

Bản tóm tắt:

M1 là tổng tiền mặt và tiền gửi không kỳ hạn của một quốc gia. Dữ liệu của nó được sử dụng để đo lường dòng tiền và sức khỏe kinh tế. Sự suy giảm có thể báo hiệu một cuộc suy thoái.

Nhiều người thắc mắc trên thế giới có bao nhiêu tiền. Thực ra, nó không mơ hồ và không chắc chắn như số lượng ngôi sao hay số lượng rễ trên một sợi tóc. Cung tiền chính xác là một chỉ số có thể hiển thị chính xác câu hỏi này và M1 của nó, như một thước đo quan trọng, đặc biệt quan trọng đối với nhiều người. Bây giờ, chúng ta hãy tìm hiểu sâu hơn về ý nghĩa của tiền M1 và các ứng dụng dữ liệu của nó.

M1 có nghĩa là gì?

Nó là chỉ báo về cung tiền theo nghĩa hẹp, đại diện cho đồng tiền có sức mua tức thời trong nền kinh tế của một quốc gia hoặc khu vực, bao gồm tiền mặt trong lưu thông và tiền gửi không kỳ hạn của các đơn vị kinh doanh. Những khoản tiền này ngay lập tức có sẵn để tiêu dùng và giao dịch, vì vậy M1 được coi là một chỉ số quan trọng về hoạt động kinh tế và tốc độ lưu thông tiền.

Tiền mặt trong lưu thông là loại tiền hợp pháp do nhà nước phát hành, bao gồm tiền giấy, tiền xu và là dạng tiền được người dân sử dụng trực tiếp trong giao dịch và tiêu dùng hàng ngày. Những loại tiền mặt này là công cụ thanh toán được lưu hành rộng rãi trong nền kinh tế với sự chấp nhận rộng rãi và sẵn có ngay lập tức, hỗ trợ các hoạt động giao dịch và hoạt động hàng ngày của nền kinh tế.

Tiền gửi không kỳ hạn là tiền gửi có thể rút bất cứ lúc nào và được phân thành hai hình thức: tiền gửi không kỳ hạn cá nhân và tiền gửi không kỳ hạn của doanh nghiệp. Tiền gửi không kỳ hạn cá nhân là tài khoản do cá nhân mở tại ngân hàng nơi tiền có thể được gửi hoặc rút bất cứ lúc nào, rất linh hoạt và thuận tiện. Mặt khác, tiền gửi không kỳ hạn của doanh nghiệp là các tài khoản do các tập đoàn nắm giữ trong ngân hàng, cũng có thể được truy cập và rút bất cứ lúc nào, điều này giúp các tập đoàn quản lý quỹ và đáp ứng nhu cầu hoạt động hàng ngày.

Ví dụ: khi sử dụng tiền mặt từ ví của bạn để mua hàng hoặc thanh toán hóa đơn từ tài khoản séc của bạn, những khoản tiền này sẽ thuộc M1. Các khoản tiền này ngay lập tức có sẵn cho nhiều giao dịch và thanh toán khác nhau, tạo điều kiện thuận lợi cho các hoạt động tài chính hàng ngày của các cá nhân và doanh nghiệp. Do đó, nó được coi là dạng tiền có tính thanh khoản cao nhất trong nền kinh tế, phản ánh những thay đổi về tính thanh khoản của người dân và doanh nghiệp.

Ngoài việc phản ánh dòng tiền, M1 còn phản ánh nhu cầu thanh khoản và tình trạng nguồn vốn của người dân và doanh nghiệp. Bằng cách quan sát những thay đổi của nó, nó cung cấp cái nhìn sâu sắc về mức độ sẵn sàng chi trả và niềm tin của người tiêu dùng đối với các tác nhân kinh tế. Sự gia tăng của nó cho thấy sự gia tăng nhu cầu thanh khoản, thường báo hiệu sự tăng cường hoạt động kinh tế, trong khi sự sụt giảm của nó có thể phản ánh sự gia tăng sự không chắc chắn về tương lai của nền kinh tế, từ đó ảnh hưởng đến các quyết định tiêu dùng và đầu tư.

Trong thị trường tài chính, nó thường được sử dụng để phân tích tính thanh khoản của thị trường, đặc biệt là trong phân tích thị trường chứng khoán. Các nhà đầu tư chú ý đến những thay đổi trong dữ liệu M1 để đánh giá tác động tiềm ẩn của thanh khoản thị trường đối với diễn biến thị trường chứng khoán. Khi nó tăng lên, nó thường báo hiệu sự mở rộng nguồn cung vốn trên thị trường, điều này có thể hỗ trợ sự phục hồi của thị trường chứng khoán, trong khi sự sụt giảm của nó có thể hàm ý việc thắt chặt vốn, điều này có thể có tác động tiêu cực đến thị trường chứng khoán.

Đồng thời, những thay đổi của M1 cũng sẽ phản ánh những biến động trong hoạt động kinh tế. Khi nó tăng lên, điều đó có nghĩa là có nhiều tiền hơn để tiêu dùng và giao dịch, do đó cho thấy hoạt động kinh tế có thể tăng cường. Ngược lại, nếu nó giảm, điều đó cho thấy có ít tiền hơn để thanh toán ngay lập tức, có thể báo hiệu sự chậm lại trong hoạt động kinh tế.

Do đó, những thay đổi của nó được sử dụng rộng rãi để phân tích các xu hướng kinh tế vĩ mô và xây dựng chính sách tiền tệ, đồng thời chúng là một trong những công cụ chính để hiểu được tình trạng hoạt động kinh tế. Bằng cách quan sát và điều chỉnh dữ liệu trên M1. các ngân hàng trung ương có thể đánh giá sự dồi dào của nguồn cung tiền, từ đó ảnh hưởng đến tính thanh khoản của nền kinh tế và áp lực lạm phát.

Ví dụ, các ngân hàng trung ương có thể tác động trực tiếp đến quy mô của họ bằng cách điều chỉnh lãi suất và tiến hành các hoạt động thị trường mở. Giảm lãi suất và mua trái phiếu chính phủ thường kích thích hoạt động kinh tế; ngược lại, tăng lãi suất và bán trái phiếu chính phủ sẽ làm giảm nguồn cung tiền đó để kiềm chế lạm phát. Công cụ điều tiết này giúp ngân hàng trung ương điều chỉnh tính thanh khoản và cung tiền của nền kinh tế, từ đó tác động đến hành vi tiêu dùng và đầu tư của các tác nhân kinh tế.

Tóm lại, tiền M1 là một chỉ số quan trọng để hiểu và phân tích nguồn cung tiền và hoạt động kinh tế của một quốc gia hoặc khu vực. Những thay đổi của nó không chỉ phản ánh tính thanh khoản của tiền mặt và tiền gửi không kỳ hạn mà còn thể hiện trạng thái vốn và nhu cầu thanh khoản của người dân và doanh nghiệp, tạo cơ sở quan trọng cho chính sách tiền tệ và phân tích thị trường của ngân hàng trung ương. Bằng cách phát hành và phân tích dữ liệu tiền tệ này một cách thường xuyên, nó có thể cung cấp thông tin có giá trị cho việc ra quyết định và đầu tư kinh tế.

Sử dụng dữ liệu M1

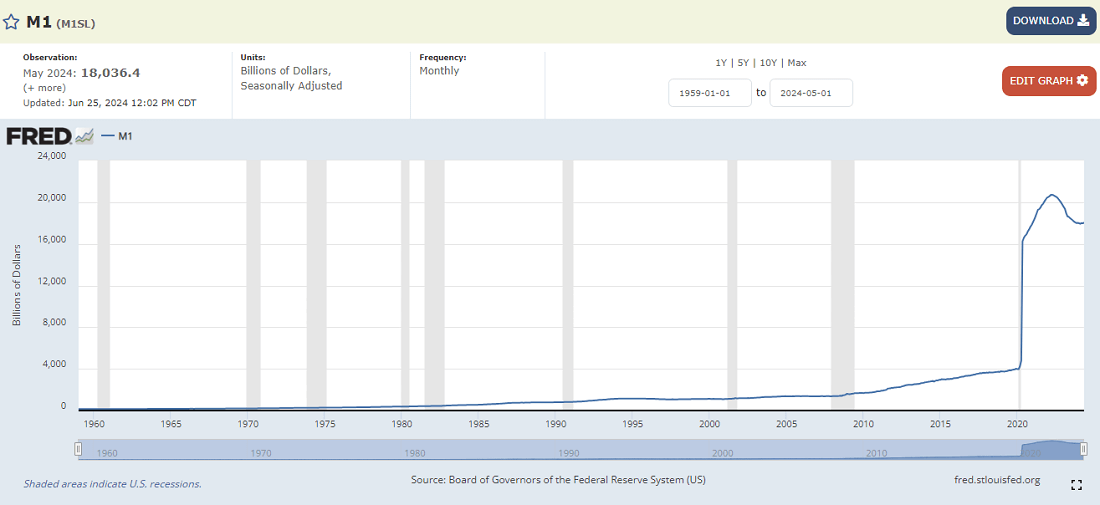

Các ngân hàng trung ương ở nhiều quốc gia khác nhau, chẳng hạn như Hệ thống Dự trữ Liên bang Hoa Kỳ (Fed), Ngân hàng Trung ương Châu Âu (ECB) và Ngân hàng Nhân dân Trung Quốc. Các tổ chức này thường xuyên công bố dữ liệu về cung tiền M1, bao gồm cả tiền gửi không kỳ hạn từ các cá nhân và doanh nghiệp và tiền mặt đang lưu hành. Những dữ liệu này giúp các nhà phân tích, nhà kinh tế và nhà đầu tư hiểu được dòng tiền chảy vào nền kinh tế của một quốc gia hoặc khu vực cụ thể như thế nào và những dữ liệu này ảnh hưởng đến hoạt động kinh tế và hoạch định chính sách tiền tệ như thế nào.

Trong phân tích kinh tế, dữ liệu M1 phản ánh tổng lượng tiền mặt và tiền gửi không kỳ hạn đang lưu hành và có thể giúp các nhà phân tích hiểu được tổng cung tiền. Khi nó tăng lên, điều đó thường có nghĩa là có nhiều tiền hơn cho các giao dịch và thanh toán, có khả năng thúc đẩy tăng trưởng trong hoạt động kinh tế; ngược lại, sự sụt giảm của nó có thể cho thấy hoạt động kinh tế chậm lại hoặc nhu cầu tiền của thị trường giảm.

Và các ngân hàng trung ương, chẳng hạn như Cục Dự trữ Liên bang, sử dụng dữ liệu M1 để đánh giá hiệu quả của chính sách tiền tệ của họ. Bằng cách theo dõi những thay đổi của nó, các ngân hàng trung ương có thể biết liệu các biện pháp điều tiết cung tiền của họ có mang lại hiệu quả như mong muốn hay không. Ví dụ, nếu tốc độ tăng trưởng quá nhanh, có thể dẫn đến rủi ro lạm phát và cần phải điều chỉnh thêm chính sách tiền tệ, hoặc ngược lại, có thể cần phải kích thích hoạt động kinh tế.

Đồng thời, các nhà kinh tế và nhà phân tích có thể sử dụng dữ liệu để dự đoán xu hướng hoạt động kinh tế trong tương lai. Bằng cách phân tích các xu hướng dài hạn và biến động ngắn hạn, họ có thể xác định trước khả năng tăng trưởng hoặc suy thoái kinh tế. Phân tích này giúp xây dựng chiến lược đầu tư và chính sách kinh tế, đồng thời giúp chính phủ và doanh nghiệp đưa ra quyết định thông minh hơn để thích ứng với những thách thức và cơ hội của các chu kỳ kinh tế khác nhau.

Dữ liệu M1 cung cấp thông tin chi tiết về tổng lượng tiền mặt và tiền gửi không kỳ hạn đang lưu hành, cho phép các ngân hàng trung ương giám sát lượng tiền sẵn có trên thị trường và đánh giá cung và cầu tiền trên thị trường. Đồng thời, ngân hàng trung ương có thể kiểm soát tốc độ và quy mô tăng trưởng của mình bằng cách điều chỉnh hoạt động thị trường mở và các công cụ chính sách tiền tệ khác để đạt được mục tiêu kép là tăng trưởng kinh tế và ổn định giá cả.

Dựa trên những thay đổi trong dữ liệu này, ngân hàng trung ương có thể quyết định liệu có cần điều chỉnh lãi suất chuẩn hay không. Khi nó phát triển nhanh chóng, điều này có thể gợi ý nhu cầu mạnh mẽ trong nền kinh tế, tại thời điểm đó ngân hàng trung ương có thể hạn chế nguồn cung tiền quá mức và rủi ro lạm phát tiềm ẩn bằng cách tăng lãi suất. Ngược lại, khi tăng chậm hoặc giảm, ngân hàng trung ương có thể xem xét hạ lãi suất để kích thích hoạt động kinh tế.

Ngoài ra, dữ liệu M1 phản ánh tổng lượng tiền mặt và tiền gửi không kỳ hạn đang lưu hành, cung cấp cho nhà đầu tư một chỉ báo quan trọng để hiểu xu hướng trong hoạt động kinh tế. Khi nó tăng trưởng nhanh chóng, điều đó thường có nghĩa là có nhiều tiền hơn trên thị trường, điều này có thể thúc đẩy hoạt động kinh tế và hiệu quả thị trường chứng khoán; ngược lại, nếu tốc độ tăng trưởng chậm lại hoặc giảm sút thì có thể báo hiệu nguy cơ nền kinh tế tăng trưởng chậm lại hoặc suy thoái.

Hơn nữa, các nhà đầu tư có thể đánh giá tính hiệu quả và định hướng của chính sách tiền tệ bằng cách tập trung vào dữ liệu M1. Ví dụ, nếu ngân hàng trung ương thúc đẩy tăng trưởng thông qua chính sách tiền tệ mở rộng, các nhà đầu tư có thể mong đợi nhiều tiền hơn sẽ chảy vào thị trường, điều này có thể ảnh hưởng đến giá tài sản; ngược lại, nếu ngân hàng trung ương thắt chặt chính sách tiền tệ khiến tiền tệ tăng trưởng chậm hơn thì có thể gây ra tác động thắt chặt trên thị trường.

Dựa trên phân tích dữ liệu, nhà đầu tư có thể điều chỉnh việc phân bổ tài sản của mình. Trong sự tăng trưởng nhanh chóng của nó, các nhà đầu tư có thể có xu hướng tăng tỷ trọng tài sản rủi ro, chẳng hạn như cổ phiếu, để theo đuổi lợi nhuận cao, trong khi khi nó tăng trưởng chậm lại hoặc âm, họ có thể thích chọn những tài sản an toàn hơn, chẳng hạn như trái phiếu hoặc tiền mặt.

Tóm lại, dữ liệu M1 là một trong những công cụ quan trọng nhất để nhà đầu tư đánh giá tình hình kinh tế và tác động của chính sách tiền tệ. Dựa trên kết quả phân tích dữ liệu này, nhà đầu tư có thể điều chỉnh chiến lược phân bổ tài sản của mình cho phù hợp với các môi trường kinh tế khác nhau nhằm thu được lợi nhuận đầu tư hợp lý và hiệu quả hơn.

Tăng trưởng M1 âm có nghĩa là gì?

Nó đề cập đến sự sụt giảm trong tổng lượng tiền mặt và tiền gửi không kỳ hạn trong lưu thông, tức là tốc độ tăng trưởng âm hàng năm của M1. Tình trạng này thường phản ánh sự giảm chi tiêu và đầu tư của người tiêu dùng và doanh nghiệp, dẫn đến giảm lượng tiền sẵn có để thanh toán và lưu thông ngay lập tức. Các nhà kinh tế coi đây là tín hiệu tiềm ẩn về sự chậm lại hoặc suy thoái trong hoạt động kinh tế.

Khi tăng trưởng M1 âm, các cá nhân và doanh nghiệp có thể giảm chi tiêu và đầu tư vì lo ngại về triển vọng kinh tế hoặc sự bất ổn của thị trường. Họ có thể chuyển tiền sang các lựa chọn tiết kiệm dài hạn hoặc an toàn hơn, chẳng hạn như tiền gửi có kỳ hạn hoặc các công cụ tài chính khác, thay vì giữ chúng bằng tiền mặt hoặc tiền gửi không kỳ hạn ngay lập tức.

Khi nguồn cung tiền đó giảm đi, lượng tiền mặt sẵn có ngay lập tức và tiền gửi không kỳ hạn giảm có thể có tác động trực tiếp đến việc thực hiện các giao dịch và hoạt động chi tiêu. Các doanh nghiệp có thể làm chậm kế hoạch đầu tư và mở rộng do không đủ vốn và người tiêu dùng có thể cắt giảm chi tiêu hàng ngày do thiếu thanh khoản. Hiện tượng này không chỉ có thể dẫn đến sự suy yếu của hoạt động kinh tế mà còn có khả năng ảnh hưởng đến động lực tăng trưởng kinh tế nói chung, vì việc giảm nguồn cung vốn lưu thông thường dẫn đến giảm sức mua và hoạt động kinh tế trên thị trường.

Tăng trưởng M1 âm kéo dài thường được coi là dấu hiệu của suy thoái kinh tế, vì nó cho thấy khả năng suy thoái trong hoạt động kinh tế và nhu cầu thị trường suy yếu. Sự sụt giảm liên tục của tiền mặt trong lưu thông và tiền gửi ngay lập tức phản ánh mối lo ngại của người tiêu dùng và doanh nghiệp về triển vọng kinh tế trong tương lai và có thể dẫn đến sự thu hẹp trong hoạt động đầu tư và chi tiêu của người tiêu dùng.

Tình trạng này thường gây ra lo ngại về suy thoái kinh tế, khiến các nhà hoạch định chính sách phải thực hiện các biện pháp kích thích nền kinh tế nhằm giảm bớt áp lực suy thoái và khôi phục niềm tin thị trường. Các biện pháp khả thi bao gồm hạ lãi suất để kích thích vay và đầu tư, tăng cung tiền để tăng tính thanh khoản thị trường và thúc đẩy hoạt động tiêu dùng và đầu tư thông qua các biện pháp kích thích tài chính.

Các nhà đầu tư có thể tỏ ra thận trọng hơn do dữ liệu đó chuyển sang tiêu cực trong nền kinh tế. Họ có thể có xu hướng thích các công cụ đầu tư an toàn hơn, chẳng hạn như trái phiếu hoặc các tài sản có rủi ro thấp khác, để giảm thiểu rủi ro liên quan đến sự biến động và không chắc chắn của thị trường. Xu hướng này có thể dẫn đến giảm hoạt động đầu tư vì các nhà đầu tư có xu hướng ủng hộ các chiến lược thận trọng ưu tiên bảo toàn vốn hơn là theo đuổi lợi nhuận cao.

Tóm lại, mức tăng trưởng âm của M1 cho thấy sự bất ổn và thái độ thận trọng của các tác nhân kinh tế đối với điều kiện kinh tế trong tương lai, phản ánh quan điểm thận trọng của họ trước rủi ro thị trường. Hiện tượng này còn phản ánh những thay đổi trong dòng vốn và hành vi đầu tư, có tác động rõ rệt hơn đến kinh tế vĩ mô.

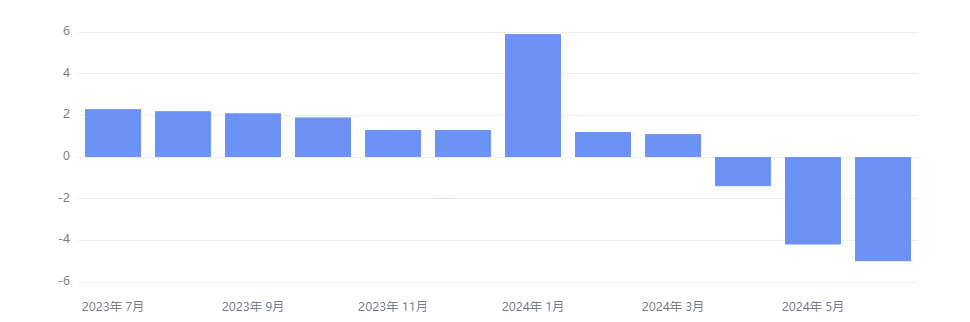

Và theo dữ liệu mới nhất, tốc độ tăng trưởng M1 hiện tại của Trung Quốc cho thấy mức tăng trưởng âm, lần gần đây nhất xảy ra vào tháng 1 năm 2022, khi dịch bệnh toàn cầu đang ở giai đoạn nghiêm trọng nhất. Mặc dù dịch bệnh đã giảm bớt nhưng nền kinh tế vẫn chưa thoát khỏi tình trạng u ám. Điều này cho thấy người dân và doanh nghiệp có xu hướng chuyển tiền từ tiền gửi không kỳ hạn sang tiền gửi có kỳ hạn hoặc các hình thức tiết kiệm khác, phản ánh sự không chắc chắn về triển vọng kinh tế và thái độ thận trọng đối với rủi ro thị trường.

Có nhiều lý do giải thích cho điều này, một trong số đó là sự bất ổn của tình hình quốc tế. Nó đề cập đến những căng thẳng trong quan hệ của Trung Quốc với châu Âu và Mỹ, cũng như sự bất ổn trong môi trường thương mại và đầu tư. Tình trạng này có thể dẫn đến sự thiếu niềm tin của người dân và doanh nghiệp vào triển vọng kinh tế trong tương lai, từ đó ảnh hưởng đến quyết định tiêu dùng và đầu tư của họ. Sự không chắc chắn như vậy thường làm tăng sự biến động của thị trường và làm giảm mức độ hoạt động kinh tế thực tế và dự kiến, điều này có thể dẫn đến sự sụt giảm nguồn cung tiền (ví dụ M1).

Đồng thời, môi trường kinh tế và chính trị trong nước, như tần suất thiên tai và các quy định kinh tế, chính sách thuế mà Chính phủ áp đặt đối với doanh nghiệp và cá nhân, có thể khiến người dân và doanh nghiệp có xu hướng tiết kiệm hơn là tiêu dùng và đầu tư. Thiên tai thường xuyên ảnh hưởng đến hoạt động kinh tế và niềm tin thị trường, trong khi các quy định của chính phủ và chính sách thuế làm tăng chi phí và rủi ro trong kinh doanh cũng như làm giảm khả năng chi tiêu. Cùng với nhau, những yếu tố này có thể dẫn đến giảm hoặc mất ổn định nguồn cung tiền.

Và khi cộng đồng quốc tế trở nên quyết đoán hơn đối với Trung Quốc, khả năng bị trừng phạt kinh tế trong tương lai sẽ tăng lên, làm tăng thêm mối lo ngại của công chúng và doanh nghiệp về triển vọng kinh tế trong tương lai. Sự không chắc chắn này có thể dẫn đến dòng tiền chảy vào tiết kiệm nhiều hơn là vào tiêu dùng hoặc đầu tư, với những ảnh hưởng kéo theo đến hoạt động kinh tế và cung tiền.

Sự xuất hiện của những kịch bản này đối với người bình thường sẽ gây ra mối lo ngại rằng lãi suất tiền gửi có thể giảm trong tương lai. Điều này có nghĩa là người gửi tiền có thể nhận được ít thu nhập từ lãi hơn. Vì vậy, việc quản lý tiền tiết kiệm của một người cần phải được xem xét cẩn thận để đề phòng môi trường lãi suất thấp có thể xảy ra.

Mặt khác, việc duy trì sự ổn định trong công việc là đặc biệt quan trọng vì chi phí sinh hoạt có thể tăng lên trong tương lai. Một nguồn thu nhập ổn định sẽ giúp người dân đối phó tốt hơn với những thách thức kinh tế có thể xảy ra và sự gia tăng chi phí sinh hoạt. Ngoài ra, chính sách trợ cấp trong tương lai của chính phủ có thể được điều chỉnh để tập trung vào khía cạnh tiêu dùng hoặc khía cạnh năng lực, điều này có thể ảnh hưởng đến sự phụ thuộc kinh tế của cá nhân và gánh nặng chi phí sinh hoạt và cần được quan tâm chặt chẽ và điều chỉnh kịp thời.

Kết quả là, trong môi trường kinh tế như vậy, người dân nói chung ít có xu hướng tiêu dùng hơn và tập trung hơn vào tiết kiệm. Các doanh nghiệp cũng giảm thiện chí đầu tư và mở rộng sản xuất, dẫn đến hoạt động kinh tế nói chung bị chậm lại. Trước đây, nhiều người sẵn sàng chấp nhận rủi ro trong đầu tư và chi tiêu, nhưng hiện nay hầu hết mọi người đã trở nên bảo thủ và không muốn tiêu tiền một cách dễ dàng, thay vào đó họ chọn cách giữ tiền mặt để đối phó với những bất ổn và rủi ro có thể xảy ra.

Kết luận: Tăng trưởng M1 âm là một tín hiệu kinh tế quan trọng phản ánh những khó khăn và thách thức kinh tế hiện nay. Đất nước cần một chính sách tài khóa tích cực để thúc đẩy nền kinh tế và cải thiện môi trường tiêu dùng và đầu tư. Đối với người dân bình thường, việc tập trung vào lãi suất tiền gửi, đảm bảo ổn định công việc và thích ứng với chi phí sinh hoạt ngày càng tăng là điều quan trọng.

| Nghĩa | Ứng dụng dữ liệu |

| Tiền mặt và tiền gửi không kỳ hạn đang lưu hành | Đo lường tổng số tiền đang lưu thông. |

| Tiền mặt và tiền gửi không kỳ hạn | Phân tích tính thanh khoản của thị trường và sự sẵn có của nguồn vốn. |

| Phản ánh sức mua và tốc độ tiền tệ. | Đánh giá hoạt động tiêu dùng và đầu tư |

| Đo lường hoạt động kinh tế và tác động của chính sách. | Giúp xây dựng chính sách tiền tệ. |

| Dữ liệu tiền tệ do ngân hàng trung ương công bố | Cung cấp tài liệu tham khảo cho các nhà kinh tế và nhà đầu tư. |

| Tăng mức tăng trưởng trung bình; giảm sút, suy thoái. | Xác định xu hướng kinh tế và điều chỉnh chiến lược. |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29