ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-07-19

बहुत से लोग आश्चर्य करते हैं कि दुनिया में कितना पैसा है। वास्तव में, यह सितारों की संख्या या बाल में जड़ों की संख्या जितना अस्पष्ट और अनिश्चित नहीं है। मुद्रा आपूर्ति वास्तव में एक संकेतक है जो इस प्रश्न को सटीक रूप से दिखा सकता है, और इसका M1, एक महत्वपूर्ण उपाय के रूप में, कई लोगों के लिए विशेष रूप से महत्वपूर्ण है। अब, आइए M1 मनी और इसके डेटा अनुप्रयोगों के अर्थ पर गहराई से नज़र डालें।

M1 का क्या अर्थ है?

यह संकीर्ण अर्थ में मुद्रा आपूर्ति का संकेतक है, जो किसी देश या क्षेत्र की अर्थव्यवस्था में तत्काल क्रय शक्ति वाले धन का प्रतिनिधित्व करता है, जिसमें प्रचलन में नकदी और व्यावसायिक इकाइयों की मांग जमा शामिल है। ये निधियाँ उपभोग और लेन-देन के लिए तुरंत उपलब्ध होती हैं, इसलिए M1 को आर्थिक गतिविधि और मुद्रा परिसंचरण की गति का एक महत्वपूर्ण संकेतक माना जाता है।

प्रचलन में नकदी से तात्पर्य राज्य द्वारा जारी की गई वैध मुद्रा से है, जिसमें बैंक नोट और सिक्के शामिल हैं, और यह पैसे का वह रूप है जिसका लोग अपने दैनिक लेन-देन और उपभोग में सीधे उपयोग करते हैं। ये नकद मुद्राएँ अर्थव्यवस्था में व्यापक रूप से प्रचलित भुगतान साधन हैं, जिनकी सार्वभौमिक स्वीकृति और तत्काल उपलब्धता है, जो अर्थव्यवस्था के दिन-प्रतिदिन के संचालन और व्यापारिक गतिविधियों का समर्थन करती हैं।

डिमांड डिपॉजिट वे डिपॉजिट होते हैं जिन्हें कभी भी निकाला जा सकता है और इन्हें दो रूपों में वर्गीकृत किया जाता है: व्यक्तिगत डिमांड डिपॉजिट और कॉर्पोरेट डिमांड डिपॉजिट। व्यक्तिगत डिमांड डिपॉजिट से तात्पर्य बैंकों में व्यक्तियों द्वारा खोले गए खातों से है जहाँ किसी भी समय धन जमा या निकाला जा सकता है, जो बहुत लचीला और सुविधाजनक है। दूसरी ओर, कॉर्पोरेट डिमांड डिपॉजिट, बैंकों में निगमों द्वारा रखे गए खाते होते हैं जिन्हें किसी भी समय एक्सेस और निकाला जा सकता है, जो निगमों को उनके फंड प्रबंधन और दैनिक परिचालन आवश्यकताओं में मदद करता है।

उदाहरण के लिए, जब आप खरीदारी करने या अपने चेकिंग खाते से बिलों का भुगतान करने के लिए अपने वॉलेट से नकदी का उपयोग करते हैं, तो ये फंड M1 के अंतर्गत आते हैं। ये फंड कई तरह के लेन-देन और भुगतान के लिए तुरंत उपलब्ध होते हैं, जिससे व्यक्तियों और व्यवसायों की दिन-प्रतिदिन की वित्तीय गतिविधियों में सुविधा होती है। इसलिए इसे अर्थव्यवस्था में पैसे का सबसे अधिक तरल रूप माना जाता है, जो निवासियों और व्यवसायों की तरलता में परिवर्तन को दर्शाता है।

नकदी के प्रवाह को दर्शाने के अलावा, M1 निवासियों और उद्यमों की तरलता की ज़रूरतों और वित्तपोषण की स्थिति को भी दर्शाता है। इसके परिवर्तनों को देखकर, यह आर्थिक एजेंटों की भुगतान करने की इच्छा और उपभोक्ता विश्वास के बारे में जानकारी प्रदान करता है। इसकी वृद्धि तरलता की मांग में वृद्धि को दर्शाती है, जो आमतौर पर आर्थिक गतिविधि में वृद्धि का संकेत देती है, जबकि इसकी कमी अर्थव्यवस्था के भविष्य के बारे में अनिश्चितता में वृद्धि को दर्शा सकती है, जो बदले में उपभोग और निवेश निर्णयों को प्रभावित करती है।

वित्तीय बाजारों में, इसका उपयोग आम तौर पर बाजार की तरलता का विश्लेषण करने के लिए किया जाता है, खासकर शेयर बाजार विश्लेषण में। निवेशक शेयर बाजार की गतिविधियों पर बाजार की तरलता के संभावित प्रभाव का आकलन करने के लिए M1 डेटा में होने वाले बदलावों पर बारीकी से ध्यान देते हैं। जैसे-जैसे यह बढ़ता है, यह आमतौर पर बाजार में फंड की आपूर्ति में विस्तार का संकेत देता है, जो शेयर बाजार की रैलियों का समर्थन कर सकता है, जबकि इसकी कमी से फंड की तंगी का संकेत मिल सकता है, जिसका शेयर बाजार पर नकारात्मक प्रभाव पड़ सकता है।

साथ ही, M1 में होने वाले बदलाव आर्थिक गतिविधि में उतार-चढ़ाव को भी दर्शाएंगे। जब यह बढ़ता है, तो इसका मतलब है कि उपभोग और व्यापार के लिए अधिक पैसा उपलब्ध है, इस प्रकार यह दर्शाता है कि आर्थिक गतिविधि मजबूत हो सकती है। इसके विपरीत, यदि यह घटता है, तो यह दर्शाता है कि तत्काल भुगतान के लिए कम पैसा उपलब्ध है, जो संभवतः आर्थिक गतिविधि में मंदी का संकेत देता है।

इसलिए इसके परिवर्तनों का व्यापक रूप से व्यापक आर्थिक रुझानों का विश्लेषण करने और मौद्रिक नीति तैयार करने के लिए उपयोग किया जाता है, और वे आर्थिक प्रदर्शन की स्थिति को समझने के लिए प्रमुख उपकरणों में से एक हैं। M1 पर डेटा का अवलोकन और समायोजन करके, केंद्रीय बैंक मुद्रा आपूर्ति की प्रचुरता का आकलन कर सकते हैं, जो बदले में अर्थव्यवस्था की तरलता और मुद्रास्फीति के दबाव को प्रभावित करता है।

उदाहरण के लिए, केंद्रीय बैंक ब्याज दरों को समायोजित करके और खुले बाजार संचालन करके अपने आकार को सीधे प्रभावित कर सकते हैं। ब्याज दरों को कम करना और सरकारी बॉन्ड खरीदना आम तौर पर आर्थिक गतिविधि को बढ़ावा देता है; इसके विपरीत, ब्याज दरों को बढ़ाना और सरकारी बॉन्ड बेचना मुद्रास्फीति को रोकने के लिए उस मुद्रा आपूर्ति को कम करता है। यह नियामक उपकरण केंद्रीय बैंक को अर्थव्यवस्था की तरलता और मुद्रा आपूर्ति को समायोजित करने में मदद करता है, जो बदले में आर्थिक एजेंटों के उपभोग और निवेश व्यवहार को प्रभावित करता है।

संक्षेप में, M1 मुद्रा किसी देश या क्षेत्र की मुद्रा आपूर्ति और आर्थिक गतिविधि को समझने और उसका विश्लेषण करने के लिए एक महत्वपूर्ण संकेतक है। इसके परिवर्तन न केवल नकदी और मांग जमा की तरलता को दर्शाते हैं, बल्कि निवासियों और उद्यमों की पूंजी की स्थिति और तरलता की मांग को भी दर्शाते हैं, जो केंद्रीय बैंक की मौद्रिक नीति और बाजार विश्लेषण के लिए एक महत्वपूर्ण आधार प्रदान करते हैं। इस मौद्रिक डेटा को नियमित आधार पर जारी और विश्लेषण करके, यह आर्थिक निर्णय लेने और निवेश के लिए मूल्यवान जानकारी प्रदान कर सकता है।

M1 डेटा का उपयोग

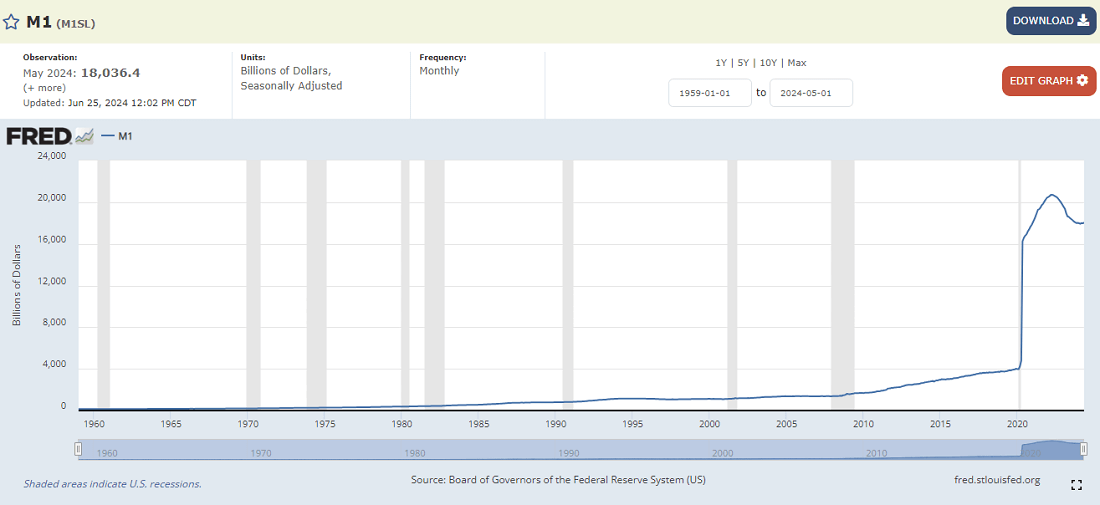

विभिन्न देशों के केंद्रीय बैंक, जैसे कि यू.एस. फेडरल रिजर्व सिस्टम (फेड), यूरोपीय सेंट्रल बैंक (ईसीबी), और पीपुल्स बैंक ऑफ चाइना, ये संस्थाएं नियमित रूप से एम1 मनी सप्लाई पर डेटा जारी करती हैं, जिसमें व्यक्तियों और व्यवसायों से मांग जमा और प्रचलन में नकदी शामिल है। ये डेटा विश्लेषकों, अर्थशास्त्रियों और निवेशकों को यह समझने में मदद करते हैं कि किसी विशेष देश या क्षेत्र की अर्थव्यवस्था में धन कैसे बहता है और ये डेटा आर्थिक गतिविधि और मौद्रिक नीति निर्धारण को कैसे प्रभावित करते हैं।

आर्थिक विश्लेषण में, M1 डेटा प्रचलन में नकदी और मांग जमा की कुल राशि को दर्शाता है और विश्लेषकों को समग्र मुद्रा आपूर्ति को समझने में मदद कर सकता है। जब यह बढ़ता है, तो इसका आमतौर पर मतलब होता है कि लेन-देन और भुगतान के लिए अधिक धन उपलब्ध है, जो संभावित रूप से आर्थिक गतिविधि में वृद्धि को बढ़ावा देता है; इसके विपरीत, इसकी कमी आर्थिक गतिविधि में मंदी या पैसे की बाजार मांग में गिरावट का संकेत दे सकती है।

और फेडरल रिजर्व जैसे केंद्रीय बैंक अपनी मौद्रिक नीतियों की प्रभावशीलता का आकलन करने के लिए M1 डेटा का उपयोग करते हैं। इसके परिवर्तनों की निगरानी करके, केंद्रीय बैंक यह जान सकते हैं कि उनके मुद्रा आपूर्ति विनियमन उपायों का वांछित प्रभाव हो रहा है या नहीं। उदाहरण के लिए, यदि इसकी वृद्धि दर बहुत तेज़ है, तो इससे मुद्रास्फीति संबंधी जोखिम हो सकते हैं और मौद्रिक नीति में और समायोजन की आवश्यकता हो सकती है, या इसके विपरीत, आर्थिक गतिविधि को प्रोत्साहित करने की आवश्यकता हो सकती है।

साथ ही, अर्थशास्त्री और विश्लेषक आर्थिक गतिविधि के भविष्य के रुझान की भविष्यवाणी करने के लिए डेटा का उपयोग कर सकते हैं। इसके दीर्घकालिक रुझानों और अल्पकालिक उतार-चढ़ाव का विश्लेषण करके, वे आर्थिक विकास या मंदी की संभावना को पहले से निर्धारित करने में सक्षम हैं। यह विश्लेषण निवेश रणनीतियों और आर्थिक नीतियों को तैयार करने में मदद करता है, और यह सरकारों और व्यवसायों को विभिन्न आर्थिक चक्रों की चुनौतियों और अवसरों के अनुकूल होने के लिए बेहतर निर्णय लेने में मदद करता है।

एम1 डेटा प्रचलन में नकदी और मांग जमा की कुल राशि के बारे में विस्तृत जानकारी प्रदान करता है, जिससे केंद्रीय बैंक बाजार में उपलब्ध धन की मात्रा की निगरानी कर सकते हैं और बाजार में धन की मांग और आपूर्ति का आकलन कर सकते हैं। साथ ही, केंद्रीय बैंक आर्थिक विकास और मूल्य स्थिरता के दोहरे उद्देश्यों को प्राप्त करने के लिए खुले बाजार संचालन और अन्य मौद्रिक नीति उपकरणों को समायोजित करके अपने विकास की गति और आकार को नियंत्रित कर सकता है।

इस डेटा में होने वाले बदलावों के आधार पर, केंद्रीय बैंक यह तय कर सकता है कि उसे अपनी बेंचमार्क ब्याज दर को समायोजित करने की आवश्यकता है या नहीं। जब यह तेजी से बढ़ता है, तो यह अर्थव्यवस्था में मजबूत मांग का संकेत दे सकता है, जिस बिंदु पर केंद्रीय बैंक ब्याज दरों को बढ़ाकर अत्यधिक धन आपूर्ति और संभावित मुद्रास्फीति के जोखिमों को रोक सकता है। इसके विपरीत, जब यह धीरे-धीरे बढ़ता है या घटता है, तो केंद्रीय बैंक आर्थिक गतिविधि को प्रोत्साहित करने के लिए ब्याज दर को कम करने पर विचार कर सकता है।

इसके अलावा, M1 डेटा प्रचलन में नकदी और मांग जमा की कुल राशि को दर्शाता है, जो निवेशकों को आर्थिक गतिविधि में रुझानों को समझने के लिए एक महत्वपूर्ण संकेतक प्रदान करता है। जब यह तेजी से बढ़ता है, तो इसका आमतौर पर मतलब होता है कि बाजार में अधिक उपलब्ध धन है, जो आर्थिक गतिविधि और शेयर बाजार के प्रदर्शन को बढ़ावा दे सकता है; इसके विपरीत, यदि इसकी वृद्धि धीमी हो जाती है या घट जाती है, तो यह आर्थिक मंदी या मंदी के जोखिम का संकेत हो सकता है।

इसके अलावा, निवेशक M1 डेटा पर ध्यान केंद्रित करके मौद्रिक नीति की प्रभावशीलता और दिशा का आकलन कर सकते हैं। उदाहरण के लिए, यदि केंद्रीय बैंक विस्तारवादी मौद्रिक नीति के माध्यम से अपनी वृद्धि को आगे बढ़ाता है, तो निवेशक बाजार में अधिक धन प्रवाह की उम्मीद कर सकते हैं, जो परिसंपत्ति की कीमतों को प्रभावित कर सकता है; इसके विपरीत, यदि केंद्रीय बैंक अपनी मौद्रिक नीति को सख्त करता है, जिससे यह धीमी दर से बढ़ता है, तो इसका बाजार पर सख्त प्रभाव पड़ सकता है।

इसके डेटा के विश्लेषण के आधार पर, निवेशक अपनी परिसंपत्ति आवंटन को समायोजित कर सकते हैं। इसकी तीव्र वृद्धि में, निवेशक उच्च रिटर्न की तलाश में जोखिमपूर्ण परिसंपत्तियों, जैसे कि इक्विटी, के अनुपात को बढ़ा सकते हैं, जबकि इसकी मंदी या नकारात्मक वृद्धि में, वे बॉन्ड या नकदी जैसी सुरक्षित परिसंपत्तियों को चुनना पसंद कर सकते हैं।

निष्कर्ष में, M1 डेटा निवेशकों के लिए आर्थिक स्थिति और मौद्रिक नीति के प्रभाव का आकलन करने के लिए सबसे महत्वपूर्ण उपकरणों में से एक है। इस डेटा के विश्लेषण परिणामों के आधार पर, निवेशक अधिक तर्कसंगत और प्रभावी निवेश रिटर्न प्राप्त करने के उद्देश्य से विभिन्न आर्थिक वातावरणों के अनुरूप अपनी परिसंपत्ति आवंटन रणनीतियों को समायोजित कर सकते हैं।

नकारात्मक M1 वृद्धि का क्या अर्थ है?

यह प्रचलन में नकदी और मांग जमा की कुल मात्रा में कमी को दर्शाता है, यानी M1 की नकारात्मक साल-दर-साल वृद्धि दर। यह स्थिति आम तौर पर उपभोक्ताओं और व्यवसायों द्वारा खर्च और निवेश में कमी को दर्शाती है, जिसके परिणामस्वरूप तत्काल भुगतान और प्रचलन के लिए उपलब्ध धन की मात्रा में कमी आती है। अर्थशास्त्र इसे आर्थिक गतिविधि में मंदी या मंदी के संभावित संकेत के रूप में देखता है।

जब M1 वृद्धि नकारात्मक होती है, तो व्यक्ति और व्यवसाय आर्थिक दृष्टिकोण या बाजार की अस्थिरता के बारे में चिंताओं के कारण खर्च और निवेश कम कर सकते हैं। वे तुरंत उपलब्ध नकदी या मांग जमा में रखने के बजाय, सुरक्षित या लंबी अवधि के बचत विकल्पों, जैसे कि समय जमा या अन्य वित्तीय साधनों में धन स्थानांतरित कर सकते हैं।

जैसे-जैसे मुद्रा आपूर्ति कम होती जाती है, तत्काल उपलब्ध नकदी और मांग जमा की कम उपलब्धता का लेन-देन और व्यय गतिविधियों के संचालन पर सीधा प्रभाव पड़ सकता है। अपर्याप्त निधियों के कारण व्यवसाय अपनी निवेश योजनाओं और विस्तार को धीमा कर सकते हैं, और उपभोक्ता तरलता की कमी के कारण अपने दैनिक व्यय में कटौती कर सकते हैं। यह घटना न केवल आर्थिक गतिविधि को कमजोर कर सकती है, बल्कि समग्र आर्थिक विकास की गतिशीलता को भी प्रभावित करने की क्षमता रखती है, क्योंकि प्रचलन में निधियों की आपूर्ति में कमी का मतलब आमतौर पर बाजार में क्रय शक्ति और आर्थिक गतिविधि में कमी है।

लगातार नकारात्मक M1 वृद्धि को आमतौर पर मंदी का संकेत माना जाता है, क्योंकि यह आर्थिक गतिविधि में संभावित गिरावट और बाजार की मांग में कमी का संकेत देता है। प्रचलन में नकदी और तत्काल जमा में निरंतर गिरावट भविष्य की आर्थिक संभावनाओं के बारे में उपभोक्ताओं और व्यवसायों की चिंताओं को दर्शाती है और इससे उपभोक्ता खर्च और निवेश गतिविधि में कमी आ सकती है।

यह स्थिति आमतौर पर मंदी की आशंकाओं को जन्म देती है, जिससे नीति निर्माताओं को मंदी के दबाव को कम करने और बाजार में विश्वास बहाल करने के लिए अर्थव्यवस्था को प्रोत्साहित करने के उपाय करने पड़ते हैं। संभावित उपायों में उधार और निवेश को प्रोत्साहित करने के लिए ब्याज दरों को कम करना, बाजार में तरलता बढ़ाने के लिए धन की आपूर्ति बढ़ाना और राजकोषीय प्रोत्साहन उपायों के माध्यम से उपभोग और निवेश गतिविधियों को बढ़ावा देना शामिल है।

अर्थव्यवस्था में नकारात्मक डेटा के कारण निवेशक अधिक सावधानी दिखा सकते हैं। वे बाजार की अस्थिरता और अनिश्चितता से जुड़े जोखिमों को कम करने के लिए बॉन्ड या अन्य कम जोखिम वाली परिसंपत्तियों जैसे सुरक्षित निवेश साधनों को प्राथमिकता दे सकते हैं। इस प्रवृत्ति से निवेश गतिविधि में कमी आ सकती है क्योंकि निवेशक रूढ़िवादी रणनीतियों को प्राथमिकता देते हैं जो उच्च रिटर्न की खोज पर पूंजी संरक्षण को प्राथमिकता देते हैं।

निष्कर्ष में, एम1 की नकारात्मक वृद्धि भविष्य की आर्थिक स्थितियों के प्रति आर्थिक एजेंटों की अनिश्चितता और सतर्क रवैये को दर्शाती है, जो बाजार जोखिमों के सामने उनके रूढ़िवादी रुख को दर्शाती है। यह घटना पूंजी प्रवाह और निवेश व्यवहार में परिवर्तन को भी दर्शाती है, जिसका व्यापक अर्थव्यवस्था पर अधिक महत्वपूर्ण प्रभाव पड़ता है।

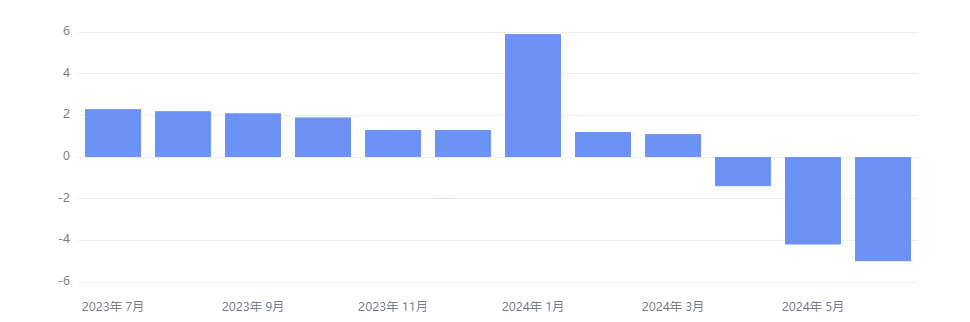

और नवीनतम आंकड़ों के अनुसार, चीन की वर्तमान एम1 वृद्धि दर नकारात्मक वृद्धि दर्शाती है, जो पिछली बार जनवरी 2022 में हुई थी। जब वैश्विक महामारी अपने सबसे गंभीर चरण में थी। महामारी के कम होने के बावजूद, अर्थव्यवस्था अभी भी निराशा से बाहर नहीं निकल पाई है। इससे पता चलता है कि निवासी और व्यवसाय मांग जमा से सावधि जमा या बचत के अन्य रूपों में धन स्थानांतरित करने के लिए अधिक इच्छुक हैं, जो आर्थिक दृष्टिकोण के बारे में अनिश्चितता और बाजार जोखिमों के प्रति सतर्क रवैये को दर्शाता है।

इसके कई कारण हैं, जिनमें से एक अंतरराष्ट्रीय स्थिति की अनिश्चितता है। यह यूरोप और संयुक्त राज्य अमेरिका के साथ चीन के संबंधों में तनाव के साथ-साथ व्यापार और निवेश के माहौल में अस्थिरता को संदर्भित करता है। यह स्थिति भविष्य के आर्थिक दृष्टिकोण में निवासियों और व्यवसायों के बीच विश्वास की कमी का कारण बन सकती है, जो बदले में उनके उपभोग और निवेश निर्णयों को प्रभावित करती है। ऐसी अनिश्चितता आम तौर पर बाजार में अस्थिरता बढ़ाती है और आर्थिक गतिविधि के अपेक्षित और वास्तविक स्तर को कम करती है, जिससे मुद्रा आपूर्ति में गिरावट आ सकती है (उदाहरण के लिए, M1)।

साथ ही, घरेलू राजनीतिक और आर्थिक माहौल, जैसे कि प्राकृतिक आपदाओं की आवृत्ति और सरकार द्वारा व्यवसायों और व्यक्तियों पर लगाए गए आर्थिक विनियमन और कर नीतियां, निवासियों और व्यवसायों को उपभोग और निवेश करने की तुलना में बचत करने के लिए अधिक इच्छुक बना सकती हैं। बार-बार होने वाली प्राकृतिक आपदाएँ आर्थिक गतिविधि और बाज़ार के भरोसे को प्रभावित करती हैं, जबकि सरकारी विनियमन और कर नीतियाँ व्यवसाय करने की लागत और जोखिम को बढ़ाती हैं और खर्च करने की इच्छा को कम करती हैं। साथ में, ये कारक मुद्रा आपूर्ति में कमी या अस्थिरता का कारण बन सकते हैं।

और जैसे-जैसे अंतर्राष्ट्रीय समुदाय चीन के प्रति अधिक मुखर होता जा रहा है, भविष्य में आर्थिक प्रतिबंधों की संभावना बढ़ती जा रही है, जिससे भविष्य के आर्थिक परिदृश्य के बारे में सार्वजनिक और व्यावसायिक चिंताएँ और भी बढ़ रही हैं। यह अनिश्चितता उपभोग या निवेश के बजाय बचत में धन के अधिक प्रवाह को जन्म दे सकती है, जिसके परिणामस्वरूप आर्थिक गतिविधि और मुद्रा आपूर्ति पर प्रभाव पड़ सकता है।

औसत व्यक्ति के लिए इन परिदृश्यों के घटित होने पर यह चिंता आवश्यक है कि भविष्य में जमा दरें गिर सकती हैं। इसका मतलब है कि जमाकर्ताओं को कम ब्याज आय प्राप्त हो सकती है। इसलिए, संभावित कम ब्याज दर के माहौल की प्रत्याशा में अपनी बचत का प्रबंधन सावधानी से करने की आवश्यकता है।

दूसरी ओर, नौकरी की स्थिरता बनाए रखना विशेष रूप से महत्वपूर्ण है क्योंकि भविष्य में जीवन यापन की लागत बढ़ सकती है। आय का एक स्थिर स्रोत लोगों को संभावित आर्थिक चुनौतियों और जीवन यापन की लागत में वृद्धि से बेहतर तरीके से निपटने में मदद करेगा। इसके अलावा, सरकार की भविष्य की सब्सिडी नीति को उपभोग पक्ष या क्षमता पक्ष पर ध्यान केंद्रित करने के लिए समायोजित किया जा सकता है, जो व्यक्तियों की आर्थिक निर्भरता और जीवन यापन के बोझ को प्रभावित कर सकता है और इस पर बारीकी से ध्यान देने और समय पर समायोजन की आवश्यकता होती है।

परिणामस्वरूप, ऐसे आर्थिक माहौल में, आम जनता उपभोग करने के लिए कम इच्छुक है और बचत पर अधिक ध्यान केंद्रित करती है। व्यवसायों ने भी निवेश करने और उत्पादन का विस्तार करने की अपनी इच्छा को कम कर दिया है, जिससे आर्थिक गतिविधि में समग्र मंदी आई है। अतीत में, कई लोग निवेश और खर्च करने में जोखिम उठाने के लिए तैयार थे, लेकिन अब अधिकांश लोग रूढ़िवादी हो गए हैं और आसानी से पैसा खर्च करने के लिए अनिच्छुक हैं, इसके बजाय संभावित अनिश्चितताओं और जोखिमों से निपटने के लिए नकदी रखना पसंद करते हैं।

निष्कर्ष: नकारात्मक एम1 वृद्धि एक महत्वपूर्ण आर्थिक संकेत है जो वर्तमान आर्थिक संकटों और चुनौतियों को दर्शाता है। देश को अर्थव्यवस्था को बढ़ावा देने और उपभोग और निवेश के माहौल को बेहतर बनाने के लिए एक सक्रिय राजकोषीय नीति की आवश्यकता है। आम लोगों के लिए, जमा दरों पर ध्यान केंद्रित करना, नौकरी की स्थिरता सुनिश्चित करना और जीवन की बढ़ती लागत के अनुकूल होना महत्वपूर्ण है।

| अर्थ | डेटा अनुप्रयोग |

| प्रचलन में नकदी और मांग जमा | प्रचलन में कुल धन को मापें। |

| नकदी और मांग जमा | बाजार की तरलता और धन की उपलब्धता का विश्लेषण करें। |

| क्रय शक्ति और धन वेग को प्रतिबिंबित करें। | उपभोग और निवेश गतिविधि का आकलन |

| आर्थिक गतिविधि और नीति प्रभावों को मापता है। | मौद्रिक नीति तैयार करने में सहायता करें। |

| केंद्रीय बैंकों द्वारा जारी मौद्रिक आंकड़े | अर्थशास्त्रियों और निवेशकों के लिए संदर्भ उपलब्ध कराएं। |

| वृद्धि का अर्थ है विकास; कमी का अर्थ है मंदी। | आर्थिक रुझान निर्धारित करें और रणनीतियों को समायोजित करें। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।