Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Việc Fed tăng lãi suất sẽ làm tăng lãi suất, làm chậm nền kinh tế, thúc đẩy dòng vốn chảy ra ngoài, làm tăng biến động tỷ giá và tác động đến chứng khoán Mỹ, vàng và nền kinh tế Trung Quốc.

Trong tin tức tài chính, người ta thường nghe câu “Fed sắp tăng lãi suất, thị trường Chứng khoán Mỹ lại giảm”. Nhưng việc Fed tăng lãi suất cuối cùng có ý nghĩa gì? Liệu nó có ảnh hưởng gì không? Nhiều người thực sự không hiểu rõ hoặc chưa đủ kỹ lưỡng. Vì lý do này, bài viết này sẽ đưa ra lời giải thích chi tiết. Tác động của việc tăng lãi suất của Fed tới thị trường tài chính.

Cục Dự trữ Liên bang tăng lãi suất là gì?

Nó đề cập đến quyết định của Ban quản lý Hệ thống Dự trữ Liên bang Hoa Kỳ về việc tăng lãi suất quỹ liên bang sau cuộc họp lãi suất ở Washington. Cái gọi là Fed, tức là Hệ thống Dự trữ Liên bang Hoa Kỳ, và việc tăng lãi suất là chính sách tiền tệ của Fed nhằm điều chỉnh các điều kiện kinh tế vĩ mô như lạm phát.

Việc tăng lãi suất của Fed có nghĩa là tăng lãi suất quỹ liên bang; Tên tiếng Anh của nó là Federal Funds Rate, là lãi suất các ngân hàng vay lẫn nhau. Đây là khoản vay rất ngắn hạn, thường chỉ trong một đêm. Đó là lý do vì sao nó còn được gọi là lãi suất qua đêm hay lãi suất cho vay liên ngân hàng.

Điều này có nghĩa là Cục Dự trữ Liên bang tăng lãi suất cho vay đối với các ngân hàng thương mại và các ngân hàng thương mại tăng lãi suất tiền gửi nhằm giảm chi phí cho vay nhưng để giữ tiền dự trữ. Khuyến khích người dân gửi tiền vào tay ngân hàng, từ đó làm giảm tính thanh khoản của thị trường và ảnh hưởng đến giá cả hàng hóa, dịch vụ trên thị trường, nhằm đạt được mục đích chống lạm phát.

Để rút ra một sự tương tự, nếu bạn phân loại hệ thống chính sách tiền tệ của Hoa Kỳ thành bốn vai trò, Fed tương ứng với trường học, ngân hàng tương ứng với giai cấp, công dân tương ứng với bạn cùng lớp và thị trường tương ứng với siêu thị trường học. Để dễ hiểu, chúng ta hãy phóng to các con số giả định. Lớp học cần nhận một khoản học phí nhất định từ trường mỗi tháng và cứ 100 đô la cần phải trả lại cho trường với số tiền 110 đô la.

Khi lạm phát xảy ra, giá cả tại siêu thị trường học tăng cao. Vì vậy, nhà trường đưa ra một quy định mới là lớp học phải trả lại 150 đô la cho trường cho mỗi 100 đô la được mượn. Lớp quyết định đưa ra nội quy lớp mới nhằm giảm chi phí nhưng vẫn giữ nguyên học phí. Bạn cùng lớp A gửi 100 nhân dân tệ vào lớp và sau đó trả lại 130 nhân dân tệ mỗi tháng, trong khi bạn cùng lớp B mượn lớp 100 nhân dân tệ và sau đó phải trả lại cho lớp 130 nhân dân tệ.

Lợi nhuận cao thu hút sinh viên gửi nhiều tiền hơn vào lớp học, và lãi suất cao khiến sinh viên không thể vay tiền để trang trải chi phí sinh hoạt. Siêu thị của trường sau đó trở nên lạnh giá và buộc phải điều chỉnh giá các mặt hàng để thu hút học sinh mua. Bằng cách tăng lãi suất cho vay, nhà trường ảnh hưởng đến cả lớp và thậm chí cả các bạn cùng lớp và cuối cùng thực hiện được việc kiểm soát lạm phát trong siêu thị trường học. Đây là sự hiểu biết của tôi về việc tăng lãi suất.

Nói một cách đơn giản, Ngân hàng Trung ương Hoa Kỳ tăng lãi suất. Ngân hàng trung ương là ngân hàng của ngân hàng. Chúng ta đang thiếu tiền. Chúng ta có thể tìm ngân hàng để vay không? Bạn có thể tìm một ngân hàng trung ương để vay. Tiền tệ như nước; ngân hàng trung ương là cái vòi, ngân hàng thương mại giống như ống dẫn nước. Ngân hàng trung ương sử dụng vòi này để kiểm soát việc xả nước, tức là cung cấp tiền.

Vì vậy, việc tăng lãi suất của Fed là một hành vi chính sách phức tạp; nó liên quan đến một số khía cạnh tác động, bao gồm nhưng không giới hạn ở lãi suất cho vay, cung tiền, thương mại quốc tế và sự phát triển kinh tế nội địa của Hoa Kỳ.

Việc Fed tăng lãi suất có ý nghĩa gì

Việc Fed tăng lãi suất có ý nghĩa gì

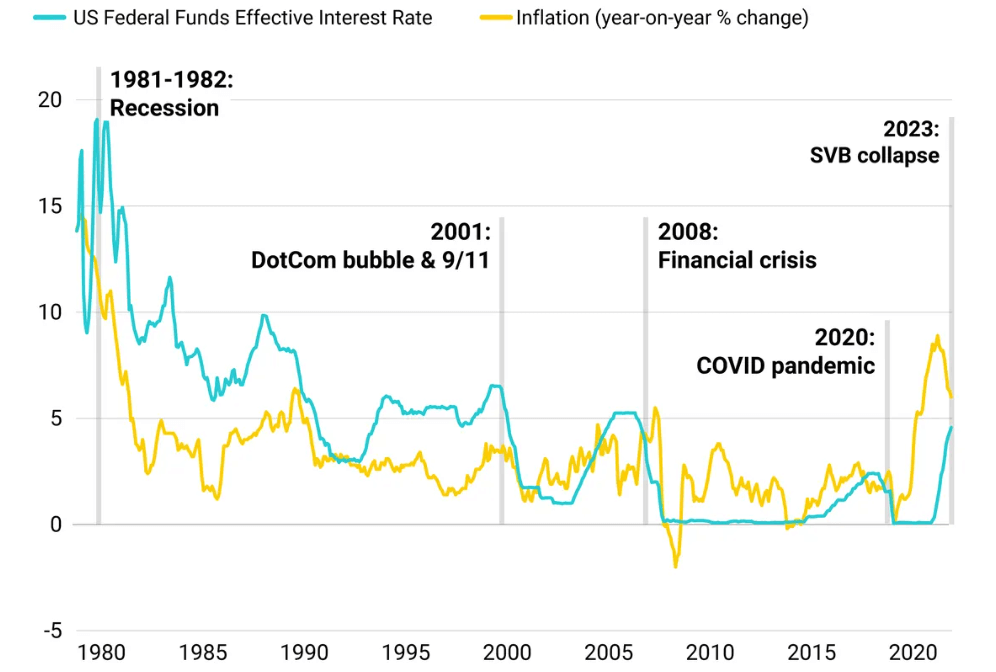

Điều đó có nghĩa là Hệ thống Dự trữ Liên bang Hoa Kỳ (Fed) đã tăng lãi suất chuẩn và điều này có ý nghĩa sâu rộng đối với nền kinh tế và thị trường tài chính. Thứ nhất, bằng cách tăng lãi suất, Fed đang cố gắng kiềm chế lạm phát, vì lãi suất cao làm giảm chi tiêu và đầu tư của người tiêu dùng, do đó làm chậm tốc độ tăng giá.

Cũng cần phải nhận ra rằng nguyên nhân khiến giá cả tăng vọt ở Mỹ là do nước này đã in tiền điên cuồng trong hai năm trước đó. Vào thời điểm đó, nó đang cố gắng thu hoạch cả thế giới, dù cố ý hay vô ý, nhờ vào vị thế tiền tệ thế giới của nó. Hoa Kỳ lần đầu tiên in đô la để xả nước; một lượng lớn đô la Mỹ với tư cách là tiền tệ thế giới sẽ chảy như nước ra thế giới; tiền sẽ vào các nước (nhiều nước đang phát triển) thị trường chứng khoán, thị trường nhà đất, v.v.; giá tài sản tăng và thậm chí tạo ra bong bóng.

Và tại thời điểm này, nếu Hoa Kỳ tăng lãi suất, nó sẽ để đồng đô la quay trở lại Hoa Kỳ. Tiền trên thị trường mỗi quốc gia giảm nhanh chóng và giá tài sản bong bóng sẽ giảm mạnh. Và nếu mọi việc suôn sẻ, thủ đô Hoa Kỳ, nếu lần này quay trở lại cưỡi ngựa và nhân cơ hội mua những tài sản cốt lõi chiết khấu này, sẽ có thể thu được vốn toàn cầu.

Việc Mỹ tăng lãi suất sẽ kéo theo lãi suất liên ngân hàng tăng, từ đó làm tăng chi phí vay vốn của các doanh nghiệp và cá nhân. Điều này có thể làm chậm hoạt động kinh tế vì các doanh nghiệp và cá nhân gặp khó khăn hơn trong việc vay vốn để đầu tư hoặc chi tiêu. Quyết định tăng lãi suất có thể gây ra biến động trên thị trường tài chính, đặc biệt là thị trường chứng khoán và trái phiếu. Nhà đầu tư có thể điều chỉnh danh mục đầu tư của mình cho phù hợp với môi trường lãi suất mới, điều này có thể dẫn đến biến động giá thị trường.

Đồng thời, việc tăng lãi suất của Mỹ thường dẫn đến sự tăng giá của đồng đô la Mỹ. Điều này mang lại lợi ích cho các nhà nhập khẩu vì họ có thể mua hàng nước ngoài với chi phí thấp hơn. Tuy nhiên, đây có thể là thách thức đối với các nhà xuất khẩu khi sản phẩm của họ trở nên đắt đỏ hơn, có thể ảnh hưởng đến thị trường xuất khẩu.

Nhìn chung, việc tăng lãi suất của Fed thường được coi là động thái thắt chặt chính sách kinh tế, nhằm kiểm soát lạm phát và giữ ổn định tăng trưởng kinh tế. Tuy nhiên, việc tăng lãi suất cũng có thể có tác động tiêu cực, chẳng hạn như làm tăng chi phí đi vay và làm suy giảm hoạt động kinh tế.

Tác động của việc Fed tăng lãi suất lên chứng khoán Mỹ là gì?

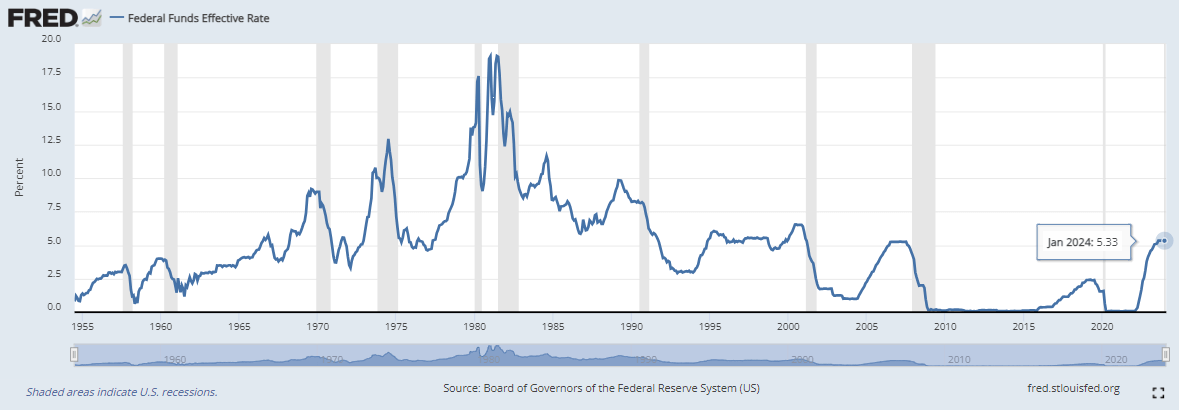

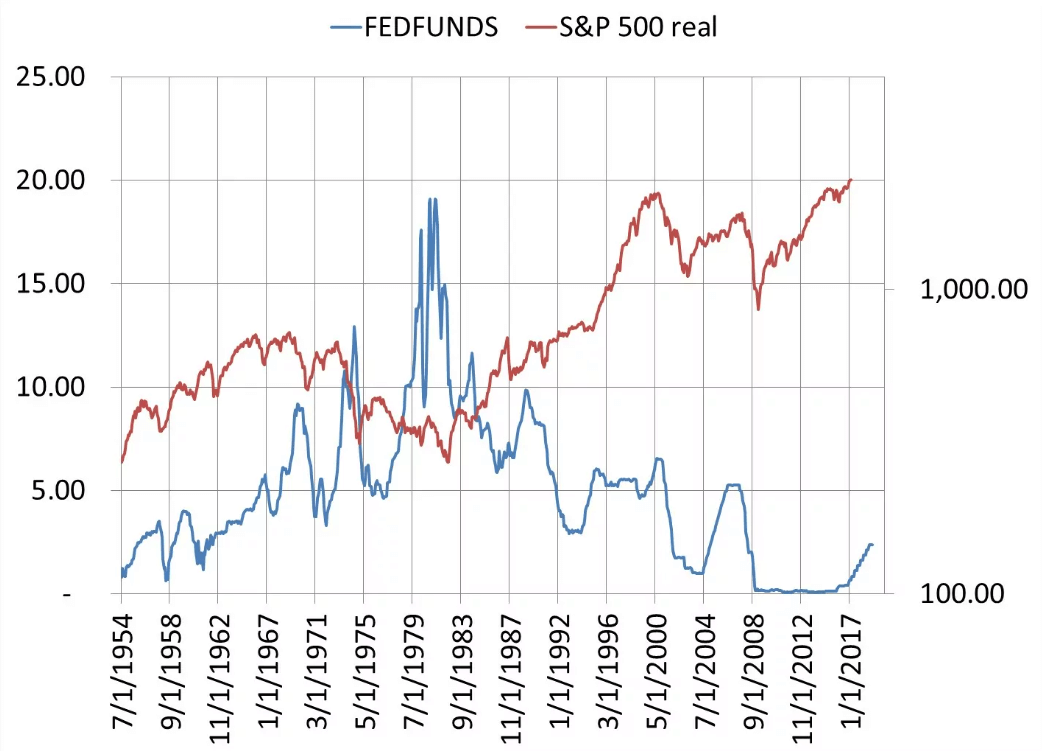

Bởi vì việc tăng lãi suất của Mỹ là nhằm đề phòng nguy cơ vỡ bong bóng tài sản trên thị trường chứng khoán nên nó có tác động đáng kể đến chứng khoán Mỹ. Như thể hiện trong biểu đồ bên dưới, một số đợt tăng lãi suất trong lịch sử Hoa Kỳ đã có một số tác động đến diễn biến thị trường chứng khoán Hoa Kỳ. Tất nhiên, tác động này không nhất thiết phải được mô tả là tích cực hay tiêu cực. Tác động mà nó gây ra có thể khác nhau tùy thuộc vào nhiều yếu tố.

Chúng ta nên biết rằng Hoa Kỳ, với tư cách là một quốc gia phát triển với hệ thống tài chính trưởng thành, chủ yếu tham gia vào thị trường chứng khoán. Nếu vô tình giá cổ phiếu tăng cao đột ngột bùng nổ vào cuối ngày, khối tài sản khổng lồ có thể ngay lập tức trở thành tro bụi. Vì vậy, thay vì để bong bóng tự nổ, thay vì chủ động tăng lãi suất, ít tiền ra thị trường, ít tiền đổ vào chứng khoán thì thị trường chứng khoán bị tiền chi phối, ít tiền ra thị trường, sụt giảm tự nhiên. .

Việc tăng lãi suất có thể cho thấy nền kinh tế Mỹ đang mạnh mẽ nhưng cũng có thể khiến nhà đầu tư lo ngại về tăng trưởng trong tương lai. Nếu kỳ vọng của thị trường về việc tăng lãi suất không nhất quán hoặc tốc độ tăng lãi suất vượt quá kỳ vọng, điều đó có thể gây ra biến động thị trường và ảnh hưởng đến tâm lý nhà đầu tư.

Trong khi đó, lãi suất tăng có thể khiến chi phí đi vay của các công ty tăng cao, đặc biệt là những công ty có tỷ lệ nợ cao. Điều này có thể có tác động tiêu cực đến lợi nhuận của các công ty, đặc biệt là những công ty dựa vào nguồn vốn vay để mở rộng. Nó cũng có thể ảnh hưởng đến chi phí và tình hình tài chính của các công ty, điều này có thể ảnh hưởng đến lợi nhuận của họ. Chi phí nợ cao có thể làm giảm lợi nhuận của công ty và có tác động đến việc định giá công ty.

Các ngành khác nhau có thể có độ nhạy cảm khác nhau đối với việc tăng lãi suất. Nhìn chung, các ngành nhạy cảm với lãi suất như dịch vụ tài chính và bất động sản có thể bị ảnh hưởng nhiều hơn, trong khi các ngành tăng trưởng và công nghệ cao có thể ít bị ảnh hưởng hơn. Việc tăng lãi suất có thể khiến các nhà đầu tư tái phân bổ danh mục đầu tư của họ từ cổ phiếu sang các loại tài sản an toàn hơn, chẳng hạn như trái phiếu. Điều này có thể dẫn đến áp lực bán trên thị trường chứng khoán, đặc biệt đối với những cổ phiếu được định giá cao.

Nhìn chung, việc tăng lãi suất của Fed có thể có tác động phức tạp và đa dạng đến thị trường chứng khoán Mỹ và các nhà đầu tư sẽ cần điều chỉnh chiến lược đầu tư của mình cho phù hợp với hoàn cảnh cụ thể và kỳ vọng của thị trường. Ngoài ra, chính sách tăng lãi suất thường không phải là một yếu tố ảnh hưởng đơn lẻ mà còn bị ảnh hưởng bởi các yếu tố khác như lạm phát, số liệu việc làm, rủi ro địa chính trị, v.v..

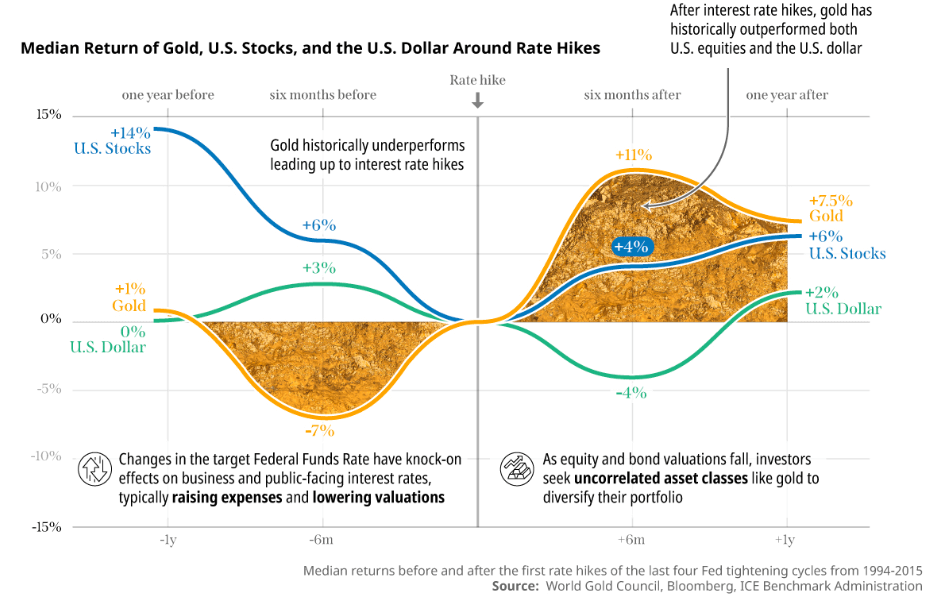

Tác động của việc Fed tăng lãi suất lên vàng

Và nó sẽ có tác động không chỉ ở Mỹ mà còn gây ra một số bất ổn trên toàn cầu. Ví dụ, việc tăng lãi suất của Hoa Kỳ thường dẫn đến đồng đô la Mỹ mạnh hơn vì chúng có thể làm tăng sức hấp dẫn của tài sản Hoa Kỳ. Vì giá vàng có mối quan hệ nghịch đảo với đồng đô la nên đồng đô la mạnh hơn có thể khiến giá vàng giảm.

Lãi suất thực là yếu tố quan trọng ảnh hưởng đến giá vàng, có tính đến lạm phát. Nếu mức tăng lãi suất lớn hơn tỷ lệ lạm phát thì lãi suất thực có thể tăng, điều này bất lợi cho giá vàng. Đồng thời, chỉ riêng việc tăng lãi suất cũng hàm ý rằng nền kinh tế Mỹ đang mạnh, nhưng nó cũng có thể dẫn đến kỳ vọng lạm phát gia tăng. Trong trường hợp kỳ vọng lạm phát gia tăng, các nhà đầu tư có thể mua vàng như một biện pháp phòng ngừa rủi ro, từ đó hỗ trợ giá vàng.

Tất nhiên, vàng thường được coi là tài sản trú ẩn an toàn và trong thời kỳ bất ổn kinh tế hoặc căng thẳng địa chính trị, các nhà đầu tư có thể tìm cách nắm giữ vàng để bảo toàn giá trị của nó. Do đó, trong khi việc tăng lãi suất có thể gây áp lực lên giá vàng, rủi ro địa chính trị và sự bất ổn của thị trường có thể hỗ trợ nhu cầu vàng.

Tác động của việc tăng lãi suất ở Mỹ cũng sẽ phụ thuộc vào mức độ và tốc độ mà thị trường mong đợi. Nếu thị trường kỳ vọng vào việc tăng lãi suất và phản ánh đầy đủ điều đó vào giá vàng thì việc tăng lãi suất thực tế có thể không có nhiều tác động. Tuy nhiên, nếu kỳ vọng của thị trường về việc tăng lãi suất mạnh hơn mức tăng lãi suất thực tế, điều này có thể gây ra hỗn loạn thị trường và thúc đẩy giá vàng.

Tóm lại, việc tăng lãi suất của Fed có thể có nhiều tác động đến giá vàng, bao gồm biến động tỷ giá hối đoái, lãi suất thực, kỳ vọng lạm phát, tâm lý thị trường và rủi ro địa chính trị. Vì vậy, các nhà đầu tư vàng cần hết sức chú ý đến động thái chính sách của Fed và xem xét nhiều yếu tố khác nhau để đánh giá xu hướng của giá vàng.

Tác động của việc Fed tăng lãi suất tới Trung Quốc

Ở phía bên kia của quang phổ, khi Mỹ tăng lãi suất, điều đó sẽ khiến vốn toàn cầu chảy vào Mỹ, điều này cũng có thể ảnh hưởng đến thị trường vốn của Trung Quốc. Trước hết, việc tăng lãi suất có thể dẫn đến đồng đô la Mỹ mạnh hơn và gây áp lực lên đồng Nhân dân tệ so với đồng đô la Mỹ. Điều này có nghĩa là người dân Trung Quốc sẽ phải trả nhiều nhân dân tệ hơn khi đổi đô la hoặc mua hàng nhập khẩu. Chi phí sẽ tăng lên đối với người Trung Quốc ra nước ngoài học tập, du lịch và mua hàng nhập khẩu.

Trong khi đó, việc tăng lãi suất có thể buộc ngân hàng trung ương Trung Quốc phải thực hiện một số điều chỉnh chính sách tiền tệ nhất định để đối phó với áp lực từ bên ngoài. Nếu việc tăng lãi suất dẫn đến dòng vốn chảy ra ngoài tăng lên và biến động tỷ giá hối đoái, ngân hàng trung ương Trung Quốc có thể thực hiện các biện pháp chính sách tiền tệ tương ứng để duy trì sự ổn định tỷ giá hối đoái và ổn định tài chính của đồng Nhân dân tệ. Và điều này có thể ảnh hưởng đến lợi nhuận và chi phí của các sản phẩm tài chính, chẳng hạn như lãi suất tiền gửi và lãi suất cho vay, đối với người dân Trung Quốc.

Và nó có thể làm tăng chi phí vốn toàn cầu, bao gồm cả chi phí nợ của Trung Quốc. Đối với các công ty và chính phủ Trung Quốc có khoản nợ lớn hơn, họ có thể phải chịu chi phí trả nợ cao hơn, điều này có thể ảnh hưởng đến hoạt động tài trợ nợ và phát triển kinh tế. Nó cũng có thể thu hút dòng vốn toàn cầu đổ vào Mỹ, dẫn đến áp lực lên thị trường vốn của Trung Quốc. Dòng vốn chảy ra ngoài có thể có tác động tiêu cực đến thị trường chứng khoán và trái phiếu Trung Quốc, và các nhà đầu tư cần lưu ý đến nguy cơ biến động thị trường.

Việc Fed tăng lãi suất có thể tác động đến nền kinh tế toàn cầu và Trung Quốc, nền kinh tế lớn thứ hai thế giới, cũng có thể bị ảnh hưởng ở một mức độ nào đó. Nếu việc tăng lãi suất dẫn đến tăng trưởng kinh tế toàn cầu chậm lại, nó có thể ảnh hưởng đến nhu cầu xuất khẩu và hoạt động đầu tư trong nước của Trung Quốc, từ đó có thể ảnh hưởng đến tốc độ tăng trưởng kinh tế của Trung Quốc. Người dân Trung Quốc cần quan tâm đến sự ổn định của tăng trưởng kinh tế trong nước trước những thay đổi của môi trường kinh tế toàn cầu.

Nó cũng có thể dẫn đến việc tái phân bổ nguồn vốn toàn cầu, từ đó có thể làm tăng giá một số mặt hàng và do đó làm tăng áp lực lạm phát ở Trung Quốc. Đặc biệt, nếu đồng Nhân dân tệ mất giá, nó có thể đẩy giá hàng hóa nhập khẩu lên cao hơn nữa. Trước những thay đổi trên thị trường tài chính do việc tăng lãi suất mang lại, người dân Trung Quốc cần thận trọng điều chỉnh chiến lược đầu tư, chú ý đến động lực thị trường và giảm thiểu rủi ro đầu tư.

Để đối phó với những tác động này, người dân Trung Quốc cần nâng cao nhận thức về rủi ro và điều chỉnh kế hoạch tiêu dùng cũng như chiến lược đầu tư để đối phó với những thay đổi có thể xảy ra về tỷ giá hối đoái, biến động thị trường và áp lực kinh tế vĩ mô. Đồng thời, doanh nghiệp và chính phủ cần chủ động ứng phó để đảm bảo phát triển kinh tế bền vững và ổn định bằng cách điều chỉnh chiến lược, chính sách của mình.

| Sở thích | Nhược điểm |

| Kiềm chế lạm phát | Áp lực tăng giá đồng Nhân dân tệ |

| Giảm dòng vốn ra | Mất xuất khẩu |

| Giảm rủi ro của dòng vốn toàn cầu. | Chi phí nợ tăng cao |

| Thúc đẩy sự ổn định của thị trường tài chính. | Biến động thị trường gia tăng |

| Ổn định tiền tệ | Ngoại thương không thuận lợi |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29