Bản tóm tắt:

Bản tóm tắt:

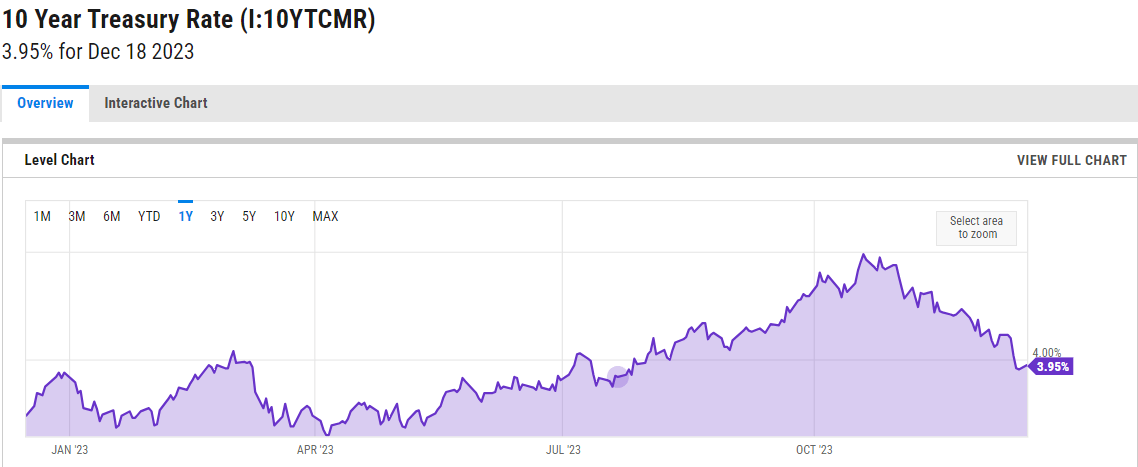

Lãi suất kho bạc, lãi suất do trái phiếu chính phủ phát hành, ảnh hưởng trực tiếp đến chi phí đi vay và lợi nhuận danh mục đầu tư. Nó phản ánh niềm tin kinh tế và chính sách tiền tệ. Lãi suất đảo ngược báo hiệu một cuộc suy thoái tiềm năng.

Khi đầu tư vào Chứng khoán Kho bạc, trọng tâm thường là lợi suất hiện tại và lợi suất đáo hạn, phản ánh trực tiếp lợi nhuận thực tế mà nhà đầu tư có thể kiếm được khi mua chứng khoán Kho bạc. Lãi suất trái phiếu kho bạc bị mọi người cố ý hoặc vô ý bỏ qua và dường như không quan trọng chút nào. Nhưng nó thực sự không quan trọng? Dĩ nhiên là không; mức lãi suất nhỏ liên quan đến một cái gì đó là rất quan trọng, nhưng công chúng không quá quan tâm đến nó. Vì vậy bây giờ chúng ta hãy xem xét. Tác động của những thay đổi trong tỷ giá Kho bạc là gì?

Lãi suất Kho bạc là gì?

Đó là lãi suất được cung cấp cho trái phiếu do chính phủ phát hành và cho biết lợi nhuận mà nhà đầu tư có thể mong đợi nhận được khi mua trái phiếu kho bạc. Kho bạc là một công cụ nợ do chính phủ phát hành để huy động vốn và chúng thường có lãi suất cố định, nghĩa là lãi suất được ấn định tại thời điểm phát hành và không đổi trong suốt thời hạn của trái phiếu.

Lãi suất trái phiếu kho bạc thường được phân loại theo thời gian đáo hạn của trái phiếu và các kỳ hạn này có thể bao gồm ngắn hạn, trung hạn và dài hạn. Lãi suất trái phiếu kho bạc ngắn hạn thường đề cập đến trái phiếu có thời hạn ngắn hơn một năm, thường không có lãi suất cố định nhưng được cung cấp với mức chiết khấu, và các nhà đầu tư sẽ nhận được mệnh giá khi đáo hạn.

Trái phiếu kho bạc trung hạn là trái phiếu có kỳ hạn từ một đến mười năm; những trái phiếu này thường có lãi suất cố định và nhà đầu tư nhận được số tiền gốc khi đáo hạn. Trái phiếu kho bạc dài hạn thường có thời hạn trên 10 năm, phổ biến nhất là trái phiếu 10, 20 và 30 năm. Những trái phiếu này cũng có lãi suất cố định và nhà đầu tư nhận được tiền gốc khi trái phiếu đáo hạn.

Việc phân chia theo kỳ hạn này cho phép các nhà đầu tư lựa chọn trái phiếu kho bạc có kỳ hạn khác nhau dựa trên khẩu vị rủi ro và mục tiêu đầu tư của họ. Trái phiếu kho bạc ngắn hạn thường có rủi ro thấp hơn nhưng cũng mang lại lợi nhuận thấp hơn, khiến chúng phù hợp cho các khoản đầu tư ngắn hạn hoặc bảo toàn vốn. Lãi suất trái phiếu kho bạc dài hạn có thể mang lại lợi nhuận cao hơn nhưng cũng có rủi ro lớn hơn về lãi suất và biến động giá cả, khiến chúng phù hợp cho việc đầu tư dài hạn và phân bổ tài sản.

Lãi suất kho bạc và lãi suất có thể thay đổi theo thời gian đáo hạn. Nhìn chung, trái phiếu kho bạc dài hạn có lãi suất tương đối cao hơn vì chúng yêu cầu nhà đầu tư phải chịu rủi ro lãi suất trong thời gian dài hơn. Chính phủ thường phát hành trái phiếu kho bạc với các kỳ hạn khác nhau dựa trên nhu cầu thị trường và nhu cầu tài chính. Nhà đầu tư có thể lựa chọn lãi suất Kho bạc có kỳ hạn phù hợp tùy theo mục tiêu đầu tư và khả năng chịu rủi ro của mình.

Tuy nhiên, mặc dù rủi ro tín dụng của trái phiếu kho bạc thấp nhưng vẫn có những loại rủi ro khác có thể ảnh hưởng đến lợi nhuận của nhà đầu tư. Một trong những rủi ro chính là rủi ro lãi suất. Nếu nhà đầu tư mua trái phiếu kho bạc có lãi suất cố định, giá trị thị trường của những trái phiếu này có thể giảm khi lãi suất thị trường tăng do trái phiếu mới được phát hành với lãi suất cao hơn, khiến lãi suất cố định của trái phiếu cũ kém hấp dẫn hơn. Nhà đầu tư có thể phải chịu lỗ nếu bán trái phiếu kho bạc vào thời điểm này.

Ngoài ra, rủi ro lạm phát cũng là một yếu tố cần cân nhắc. Mặc dù trái phiếu kho bạc cung cấp khoản thanh toán lãi cố định nhưng nếu lạm phát cao hơn lãi suất trái phiếu kho bạc, sức mua thực tế có thể giảm.

Lãi suất của trái phiếu chính phủ

| Đặc điểm | Mô tả | Ví dụ |

| Định nghĩa | Lãi suất trái phiếu Chính phủ. | Lãi suất hàng năm 3,0% trên trái phiếu chính phủ. |

| Nguồn thu nhập | Lãi trái phiếu hàng năm. | Trái phiếu chính phủ $1.000 với lãi suất 3% mang lại $30 lãi hàng năm. |

| Bảo vệ | Đầu tư do chính phủ phát hành, rủi ro thấp. | Khoản đầu tư được bảo đảm bởi chính phủ, an toàn và ổn định. |

Lãi suất trái phiếu kho bạc được xác định như thế nào?

Nó được xác định bởi một số yếu tố, bao gồm cung và cầu thị trường, điều kiện kinh tế, chính sách tiền tệ và nhu cầu tài chính quốc gia.

Mối quan hệ giữa cung và cầu trái phiếu kho bạc trên thị trường là một trong những yếu tố quan trọng quyết định điều đó. Nếu nhu cầu về lãi suất Kho bạc trên thị trường cao, các nhà đầu tư sẵn sàng mua thêm lãi suất Kho bạc, điều này có thể dẫn đến giá lãi suất Kho bạc tăng và lãi suất giảm. Ngược lại, nếu nhu cầu về chứng khoán Kho bạc trên thị trường thấp thì giá chứng khoán Kho bạc có thể giảm và lãi suất có thể tăng.

Điều kiện kinh tế có tác động trực tiếp đến nó. Trong thời điểm kinh tế tăng trưởng mạnh và điều kiện thị trường việc làm thuận lợi, Ngân hàng Trung ương có thể thắt chặt chính sách tiền tệ và tăng lãi suất chuẩn, khiến lãi suất tăng. Ngược lại, trong thời kỳ suy thoái, ngân hàng trung ương có thể áp dụng chính sách tiền tệ nới lỏng và hạ lãi suất chuẩn, đồng thời lãi suất trái phiếu kho bạc có thể giảm.

Ngân hàng trung ương thực hiện chính sách tiền tệ bằng cách điều chỉnh lãi suất chuẩn. Nếu ngân hàng trung ương tăng lãi suất chuẩn, lãi suất trái phiếu kho bạc có thể tăng; ngược lại, nó có thể giảm nếu ngân hàng trung ương hạ lãi suất cơ bản. Tình hình tài chính và nhu cầu tài chính của chính phủ cũng ảnh hưởng đến nó. Nếu chính phủ cần huy động thêm vốn để đáp ứng chi tiêu tài chính, chính phủ có thể phát hành thêm trái phiếu kho bạc, điều này có thể dẫn đến tăng lãi suất trái phiếu kho bạc.

Các nhà đầu tư thường tập trung vào kỳ vọng lạm phát vì lạm phát có tác động đến lợi tức đầu tư thực tế. Nếu thị trường kỳ vọng lạm phát sẽ tăng, các nhà đầu tư có thể yêu cầu lãi suất thực cao hơn, khiến lãi suất tăng. Môi trường kinh tế quốc tế, điều kiện thị trường toàn cầu và những thay đổi trong chính sách tiền tệ ở các quốc gia khác cũng có thể có tác động đến nó. Hành vi của các nhà đầu tư quốc tế và dòng vốn toàn cầu có tác động đáng kể đến thị trường trái phiếu kho bạc.

Đôi khi nó được hoàn thiện thông qua đấu giá và các phương tiện khác. Chính phủ bán trái phiếu kho bạc thông qua đấu thầu phát hành hoặc đấu giá, và mức giá cao nhất (tức là lãi suất thấp nhất) mà các nhà đầu tư sẵn sàng trả sẽ xác định lãi suất kho bạc. Quá trình này phản ánh nhu cầu của thị trường đối với chứng khoán kho bạc và kỳ vọng về điều kiện kinh tế trong tương lai.

Phát triển và sụp đổ

Lãi suất Kho bạc tăng có thể bị ảnh hưởng bởi một số yếu tố. Nếu lạm phát tăng, ngân hàng trung ương có thể thắt chặt chính sách tiền tệ và tăng lãi suất cơ bản. Điều này có thể dẫn đến việc tăng lãi suất trái phiếu kho bạc trên thị trường trái phiếu để phản ánh lãi suất thị trường cao hơn. Nếu ngân hàng trung ương tuyên bố tăng lãi suất hoặc thực hiện các biện pháp thắt chặt khác, điều này có thể dẫn đến lãi suất trên thị trường tăng, bao gồm cả lãi suất trái phiếu kho bạc.

Tăng trưởng kinh tế nhanh hơn thường đi kèm với nhu cầu về vốn tăng lên. Các nhà đầu tư có thể tìm kiếm lợi nhuận cao hơn, do đó lãi suất trên thị trường trái phiếu kho bạc có thể tăng. Nếu một quốc gia đang trong tình trạng tài chính kém, các nhà đầu tư có thể yêu cầu lợi nhuận cao hơn để bù đắp cho những rủi ro tiềm ẩn. Điều này có thể dẫn tới việc tăng lãi suất trái phiếu kho bạc.

Sự bất ổn của nền kinh tế toàn cầu hoặc những thay đổi trong chính sách tiền tệ ở các quốc gia khác cũng có thể ảnh hưởng đến lãi suất trái phiếu kho bạc. Hành vi của các nhà đầu tư quốc tế và dòng vốn toàn cầu có tác động đến thị trường trái phiếu kho bạc. Nếu các nhà đầu tư kỳ vọng lạm phát sẽ chậm lại, họ có thể có xu hướng mua tài sản có thu nhập cố định hơn, điều này có thể dẫn đến lãi suất cao hơn trên thị trường trái phiếu kho bạc.

Việc giảm lãi suất Kho bạc có thể bị ảnh hưởng bởi một số yếu tố. Nếu ngân hàng trung ương áp dụng chính sách tiền tệ phù hợp, hạ lãi suất chuẩn hoặc thực hiện các biện pháp khác để thúc đẩy tăng trưởng kinh tế, điều này có thể dẫn đến lãi suất trên thị trường giảm, bao gồm cả lãi suất trái phiếu kho bạc. Nếu thị trường kỳ vọng nền kinh tế sẽ đối mặt với suy thoái, các nhà đầu tư có thể tìm kiếm những tài sản tương đối an toàn, chẳng hạn như lãi suất Kho bạc. Nhu cầu tránh rủi ro này có thể khiến giá chứng khoán kho bạc tăng lên và lãi suất giảm.

Nếu các nhà đầu tư kỳ vọng mức độ lạm phát sẽ giảm, họ có thể thích mua tài sản có thu nhập cố định, có thể bao gồm trái phiếu kho bạc. Nhu cầu gia tăng này có thể dẫn đến giá trái phiếu kho bạc cao hơn và do đó, lãi suất thấp hơn. Sự bất ổn trong nền kinh tế toàn cầu hoặc những thay đổi trong chính sách tiền tệ ở các quốc gia khác cũng có thể ảnh hưởng đến nó. Dòng vốn toàn cầu và tâm lý nhà đầu tư có thể khiến các nhà đầu tư quốc tế mua chứng khoán Kho bạc, điều này có thể ảnh hưởng đến lãi suất chứng khoán Kho bạc.

Nếu chính phủ áp dụng chính sách tài khóa kích thích bằng cách tăng chi tiêu hoặc cắt giảm thuế, điều này có thể có tác động đến chính sách đó. Một số chính phủ có thể phát hành trái phiếu để tài trợ cho chi tiêu tài chính, điều này có thể ảnh hưởng đến cung và cầu trên thị trường trái phiếu kho bạc.

Lưu ý rằng sự gia tăng của nó không phải lúc nào cũng là dấu âm; đôi khi nó phản ánh sức khỏe của nền kinh tế và kỳ vọng của thị trường về điều kiện kinh tế trong tương lai. Sự rơi xuống của nó không nhất thiết luôn là một điều tốt; đôi khi nó có thể phản ánh một nền kinh tế trì trệ hoặc những bất ổn khác. Bởi vì nó sẽ có tác động lớn đến thị trường tài chính và nền kinh tế nên các nhà đầu tư thường rất chú ý đến những thay đổi này.

Tác động của những thay đổi trong tỷ giá Kho bạc là gì?

Tác động của những thay đổi trong tỷ giá Kho bạc là gì?

Tác động rất rộng, chẳng hạn như thực tế là sự thay đổi của nó ảnh hưởng trực tiếp đến chi phí đi vay chung. Khi nó tăng lên, các ngân hàng và những người đi vay khác có thể phải đối mặt với chi phí tài chính cao hơn, điều này có thể dẫn đến lãi suất cho vay cao hơn, có thể ảnh hưởng đến hoạt động vay mượn của người tiêu dùng và doanh nghiệp.

Những thay đổi trong nó có tác động đến lợi nhuận danh mục đầu tư. Ví dụ, khi nó tăng, giá trái phiếu có thể giảm, dẫn đến tổn thất vốn tiềm tàng mà các nhà đầu tư trái phiếu có thể gặp phải. Ngược lại, khi nó giảm, giá trái phiếu có thể tăng, làm tăng giá trị thị trường của khoản đầu tư trái phiếu.

Nó cũng có mối quan hệ với thị trường bất động sản. Giảm lãi suất có nghĩa là lãi suất thế chấp rẻ hơn, có thể kích thích nhu cầu mua nhà. Ngược lại, nó cao hơn có thể dẫn đến lãi suất thế chấp cao hơn, điều này có thể ảnh hưởng đến hoạt động mua nhà. Sự chuyển động của nó có thể ảnh hưởng đến niềm tin của nhà đầu tư vào tình trạng của nền kinh tế và thị trường. Ví dụ, lãi suất giảm trên thị trường trái phiếu có thể được coi là phản ứng trước sự bất ổn kinh tế, trong khi lãi suất tăng có thể được coi là mối lo ngại về tăng trưởng kinh tế và lạm phát.

Các ngân hàng trung ương thường sử dụng lãi suất để thực hiện chính sách tiền tệ. Những thay đổi trong chúng có thể bị ảnh hưởng bởi sự điều chỉnh lãi suất chuẩn của ngân hàng trung ương. Ví dụ, việc tăng lãi suất cơ bản có thể dẫn đến tăng lãi suất trái phiếu kho bạc, trong khi lãi suất cơ bản giảm có thể dẫn đến giảm lãi suất trái phiếu kho bạc. Sự chuyển động của nó cũng ảnh hưởng đến tỷ giá hối đoái của đất nước. Lãi suất cao hơn thường thu hút các nhà đầu tư quốc tế và có thể dẫn đến sự tăng giá của đồng tiền quốc gia. Ngược lại, lãi suất thấp hơn có thể dẫn đến dòng tiền chảy ra ngoài, điều này có thể ảnh hưởng đến sự mất giá của đồng tiền.

Đường cong lãi suất kho bạc

Được gọi bằng tiếng Anh là Đường cong lợi suất, nó cho thấy mối quan hệ giữa lãi suất của chứng khoán Kho bạc có kỳ hạn khác nhau và thời gian đáo hạn của chúng. Nó thường là một biểu đồ đường, với trục hoành biểu thị thời gian đáo hạn của trái phiếu và trục tung biểu thị lãi suất cho kỳ hạn tương ứng. Nó có ba hình dạng cơ bản: đường cong có độ dốc dương, đường cong có độ dốc âm và đường cong phẳng.

Đường cong có độ dốc dương là trường hợp phổ biến nhất và cho thấy lãi suất trái phiếu kho bạc dài hạn cao hơn lãi suất trái phiếu kho bạc ngắn hạn. Hình dạng đường cong này phản ánh kỳ vọng của thị trường về tăng trưởng kinh tế và lạm phát trong tương lai. Các nhà đầu tư thường yêu cầu lợi nhuận cao hơn để nắm giữ trái phiếu dài hạn, vì vậy trái phiếu kho bạc dài hạn có lãi suất cao hơn.

Trong trường hợp đường cong dốc âm, lãi suất trái phiếu kho bạc ngắn hạn cao hơn lãi suất trái phiếu kho bạc dài hạn. Đường cong có độ dốc âm thường được coi là dấu hiệu báo trước một cuộc suy thoái, vì các nhà đầu tư có thể kỳ vọng tốc độ tăng trưởng kinh tế sẽ chậm lại trong tương lai, dẫn đến khả năng các ngân hàng trung ương áp dụng chính sách cắt giảm lãi suất. Trong trường hợp này, các nhà đầu tư thích mua trái phiếu kho bạc dài hạn để chốt lãi suất cao hơn.

Đường cong phẳng là đường cong trong đó chênh lệch lãi suất giữa chứng khoán kho bạc ngắn hạn và dài hạn là nhỏ và đường cong tương đối bằng phẳng. Đường cong phẳng có thể phản ánh mối lo ngại của thị trường về sự bất ổn kinh tế trong tương lai hoặc có thể là giai đoạn chuyển tiếp trong chu kỳ kinh tế.

Hình dạng đường cong của nó thay đổi để đáp ứng với những thay đổi trong nền kinh tế thị trường và chính sách tiền tệ. Các yếu tố như chính sách lãi suất của ngân hàng trung ương, kỳ vọng lạm phát và niềm tin thị trường có thể ảnh hưởng đến hình dạng của đường cong này. Nó thường được coi là một chỉ báo kinh tế và bằng cách phân tích nó, các nhà đầu tư có thể quan sát thông tin về điều kiện kinh tế trong tương lai và kỳ vọng của thị trường.

Lãi suất kho bạc đảo ngược

Lãi suất kho bạc đảo ngược

Đây là khi lãi suất trái phiếu kho bạc dài hạn thấp hơn lãi suất trái phiếu kho bạc ngắn hạn, khiến phần cuối ngắn của đường cong lãi suất trái phiếu tăng lên và tạo thành hình dạng đảo ngược. Hiện tượng này được coi là một tín hiệu quan trọng trên thị trường tài chính và có thể báo hiệu một cuộc suy thoái.

Trong những trường hợp bình thường, lợi nhuận yêu cầu đối với các nhà đầu tư khi yêu cầu đầu tư dài hạn thường cao hơn vì đầu tư dài hạn thường đi kèm với nhiều rủi ro và sự không chắc chắn hơn. Kết quả là, đường cong lợi suất bình thường sẽ có xu hướng đi lên, tức là lãi suất trái phiếu kho bạc dài hạn cao hơn lãi suất trái phiếu kho bạc ngắn hạn.

Tuy nhiên, điều ngược lại là đúng khi đường cong lợi suất đảo ngược. Điều này có thể xảy ra khi thị trường lo ngại về triển vọng kinh tế trong tương lai. Đường cong lợi suất đảo ngược được coi là một chỉ báo kinh tế hướng tới tương lai bởi vì, về mặt lịch sử, sự đảo ngược có xu hướng xảy ra hàng tháng đến hàng năm trước khi xảy ra suy thoái.

Các nhà đầu tư và các nhà quan sát kinh tế thường chú ý đến sự đảo ngược như một tín hiệu về một cuộc suy thoái tiềm ẩn. Sự đảo ngược có thể gợi ý rằng thị trường kỳ vọng tăng trưởng kinh tế sẽ chậm lại trong tương lai, do đó nhu cầu về lãi suất trái phiếu kho bạc dài hạn tăng lên, đẩy giá và lãi suất của chúng lên cao.

Điều quan trọng cần lưu ý là sự đảo ngược không phải là một dự đoán tuyệt đối về suy thoái mà là một tín hiệu rủi ro tiềm ẩn. Các yếu tố khác và điều kiện thị trường cần phải được tính đến, do đó, mặc dù sự đảo chiều có thể gây lo ngại nhưng nó không chỉ quyết định xu hướng của nền kinh tế.

| Ngày phát hành | Lãi suất phát hành trái phiếu kho bạc kỳ hạn 3 tháng |

| 15/12/2023 | 2,24 |

| 8/12/2023 | 2,37 |

| 2023/12/1 | 2,34 |

| 24/11/2023 | 2,34 |

| 2023/11/17 | 2,28 |

| 2023/11/3 | 2,24 |

| 27/10/2023 | 2,28 |

| 20/10/2023 | 2,25 |

| 2023/10/13 | 1,92 |

| 22/09/2023 | 1.7 |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Tìm hiểu paladi là gì, cách sử dụng và giá trị, độ hiếm và tiềm năng đầu tư của paladi so với vàng vào năm 2025.

2025-04-24

OpenAI có tham gia thị trường chứng khoán vào năm 2025 không? Tìm hiểu cách tiếp cận AI, triển vọng IPO của OpenAI và các lựa chọn thay thế tốt nhất cho các nhà đầu tư quan tâm.

2025-04-24

Mô hình ABCD là một công cụ giao dịch phổ biến, nhưng tránh những sai lầm như hiểu sai các điểm chính và giao dịch quá mức là rất quan trọng để giao dịch thành công.

2025-04-24