要約

要約

金価格の高騰は市場の混乱を引き起こします。投資家はFRBの政策や世界の中央銀行の金購入などの原因を分析し、リスクの高い措置を講じます。

結婚したばかりの人にとって、金を販売する店では金のアクセサリーが1グラム700ドルと高価なので、頭を悩ませています。そして国際的にも、金の価格が1オンス2100ドルを超え急騰しています。記録的な高値を記録し、1日で最高値を更新しています。投資家だけが不安を感じているわけではでなく、一般の人々も同様です。このように金は混乱の元となっており、金の価格が上昇することで、国際的な安全保障問題をも心配されています。そこで、金価格が急騰した理由とその対策についてこちらの記事で扱います。

金価格の変動の歴史

金価格の変動の歴史

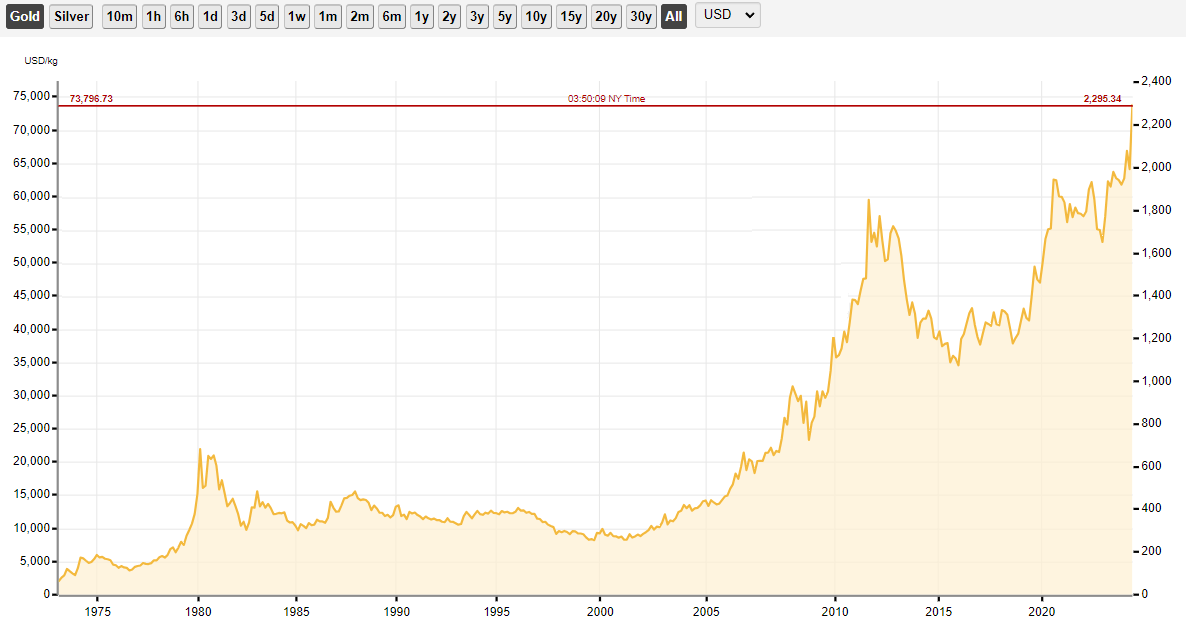

金の最近の値動きを通じて、人類は信用貨幣の時代、つまりドルが発行され金から切り離された時代に入りました。この50年以上の期間で金の価値が大幅に上昇し、いつでも米国の力の衰退を直接的に意味していました。もちろんこれに加えて、需要と供給、地政学なども重要な理由です。

たとえば、1971年8月15日にドルが発表されたとき、金の価格は1オンスあたり35ドルでした。そして1973年までに、金の価格は100 ドルを超えた時、米国の信頼喪失に対すし世界が最も大きく反応しました。米国が金を通貨準備として使用しなくなったことは、国際社会のドルに対する信頼を高める引き金となりました。

投資家はドル保有の価値に疑問を抱き始め、金を含む他の資産に目を向け始めました。これは米国に対する信頼喪失から市場への懸念が反映され、金価格の急騰を招いたのです。しかしその後、米国はドルの価値を取り戻す、石油を見つけました。

したがって、第一次および第二次オイルショックの真っ只中における金の価格は、妥当なものとなりました。米国は石油のドル決済をコントロールできたので、当然ながらその勢力を象徴しましたて。1978年までに金の価格は250ドルまで上昇し、2倍以上となりました。しかし、同じ期間に石油が10倍に上昇したことは、金の増加と比較すると当然のこととも思われます。

しかし1979年、、金は急速に500ドルに上昇しました。1980年1月にはなんと850ドルにまで上昇し、1年以上で3倍になりました。同時に、アメリカではインフレ率が14%に達する、大きな問題がありました。当時失業者が7%を超え、連邦準備制度理事会の議長であるボルカーは、インフレに歯止めをかけるためだけに、一気にフェデラルファンド金利を20%に引き上げました。

それ以来、金とアメリカの国運の関係性について、アメリカの幸運が続く限り、金の価値は下落すると言われています。逆に、アメリカが不運に見舞われ、状況が厳しくなるほど、金の価値は下落します。たとえば1980年代、大規模なインフレ抑制の後、金も下落しました。1984年の米国のGDP成長率は8%で経済は混乱し、1985年に金の価格は最低ラインの約300ドルまで下落しました。

その後の金の価格は300ドルから400ドル程度で、常に不安定で横ばいでした。この期間中、米国とソ連の対立、ソ連の崩壊と湾岸戦争、ユーロの誕生、東南アジアの金融危機、そして米国で9・11のテロ攻撃が起こったときも金の価格は上昇しませんでした。2001年に金の価格が300ドルを下回ったとき、唯一の理由は米国の勢力が強すぎたことでした。

80年代半ばから後半にかけて、米国経済は非常に好調でした。冷戦は実際に勝敗がつき、1990年代を通じて米国は相変わらず強大でした。湾岸戦争では、米国が単独で世界と戦う力を持っていることを証明したため、金が値上がりすることはあまりありませんでした。たとえ9・11で米国本土が攻撃されたとしても、どの資本家も米国が打ちのめされたと捉える資本家はいませんでした。単にヘッジに金を使うことを考えられないというものでした。

そして2005 年、金は 20年続いた横ばい状態を突破し、上昇し始めました。その理由を振り返ってみると明らかです。2005年、ブッシュ大統領はアフガニスタン・イラク戦争の終結を宣言しました。クリントン政権時代の財務省の空席を回避した後、後知恵で各金融資本は金のヘッジを買い始めました。

同時に、中国の生産性の爆発的な向上により、世界の資源価格は大幅に上昇しました。鉄、鉱石、原油、石炭は常に価格が上昇しており、金融商品である金も当然上昇に追随します。この2つの理由により、金は2005年の400ドルから2007年には600ドル以上にまで、横ばい状態から徐々に抜け出しました。

その後、金は金融危機後の2008年に小幅な値下がりを見せ、2011年には700ドルから1800ドル以上に上昇しました。途中で止まらなかった理由も非常に単純なもので、ドルの過剰発行です。結果も単純で、大量のミセス・ワタナベ(小口の個人投資家)をし、その放出を10年間待つのです。

今回、金は2100ドルまで上昇しましたが、米国との関係あまりありません。結局のところ、ドルは依然として金との結びつきが強い通貨であるため、金の価格変動に重要な影響を与えています。ただし、金の価格は他にも多くの要因の影響を受けており、唯一の尺度ではないことに注意することが重要です。

金価格高騰の理由

金価格高騰の理由

金の連続的な上昇と下落の歴史を見ると、その価格は常に米国の影響を受けていることが分かります。たとえば、米国の金利の変化は金の価格に大きな影響を与えてきました。同時に、世界の中央銀行の金に対する姿勢、世界の経済および地政学的要因、その結果生じるリスク回避の需要はすべて、金の価格変動に寄与します。

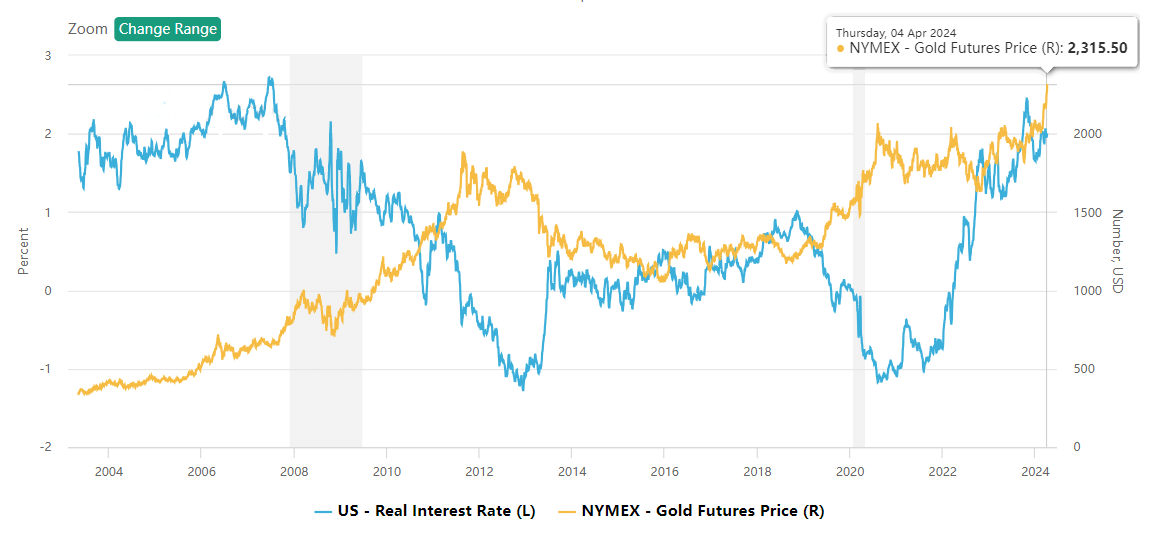

金価格高騰の理由にまず、米国の実質金利があります。金は米ドル建てであり、金と米ドルはどちらもリスクのない資産です。しかし両者の違いは、金は金利を生まないのに対し、米ドルは金利を生むことです。最も一般的な状況は、米国債を購入して米国債の利回りを得ることです。

しかし、金は金利を生むことはできませんが、インフレに抵抗することはできます。対照的に、米ドルはインフレとともに価値が下がるため、インフレは実際には金の利益とみなすことができます。したがって、実際にはこの実質金利を得るために米国債の利回りからインフレ率を差し引いたものが、金を購入する機会費用となります。

この機会費用が高ければ高いほど、米国の実質金利は高くなります。効率よく動きたい投資家は米国債を購入するために金を売る傾向が強くなるため、金価格は下がります。これは実際の過去のデータに基づく論理的な分析に過ぎませんが、金の価格と米国の実質金利は負の相関関係にあるといえるでしょう。

簡単に言えば、米国の実質金利が高いほど金の価格は下がり、その逆もまた然りです。中長期的に金価格がどうなるかを知りたい投資家の多くは、米ドル金利に注目します。一般的に、金価格は10年債と最も強い相関関係があります。そのため、投資家は金市場の動きを判断するために、米国10年債利回りの動きにも細心の注意を払っています。

上のグラフからわかるように、金価格と過去 1年間の実質金利は依然として非常に高い負の相関関係を示しています。したがって、最近の金価格の急騰とFRBのハト派的なシグナルは関連していると推測するのは妥当でしょう。そして、3 月 20 日の金利会合で、FRB は 5 回連続で金利を据え置くことを決定しました。

経済の回復力とインフレの堅調さを踏まえ、FRBは通年で75ベーシスポイント(1ベーシスポイント=0.01%)の利下げ予想を維持しており、これはハト派的な発言とみなされています。ドット・プロットはまた、FRBメンバーが全般的に今年の利下げは適切だととの考えを示しています。これは、1月~2月のインフレデータが高水準だったため、市場が予想していたよりも利下げが少なくなる可能性があるという市場の懸念を受けてのことです。このように、FRBは市場に大きな影響を出さないよう、インフレ率はまだ低いとは言えませんが、当初の利下げペースは維持するでしょう。

そのため、このニュースにより、FRBの利下げに対する市場の信頼が強まり、民間金利からインフレを差し引いた実質金利が再び低下すると予想された後に発表されました。スポット金価格もこの時に急上昇し、1オンスあたり2200ドルの最高値を突破し、さらに新たな高値を更新し続けました。

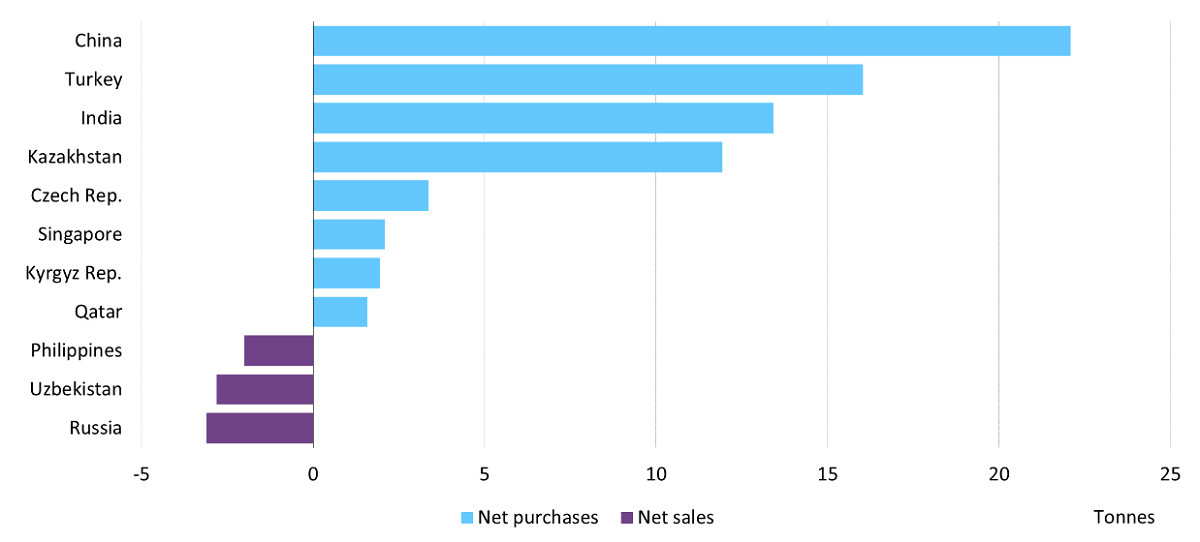

しかし、米国の実質金利だけが金価格の上昇と下落に関係しているわけではありません。金価格に影響を与える2番目の要因、つまり世界各国の中央銀行の金に対する対応も考慮する必要があります。金は中央銀行にとって重要な準備資産であり、その金保有量を占める割合は圧倒的で、全体の17%を占めています。

金市場における中央銀行の売買行動はよく見られるもので、金の価格に影響を及ぼします。たとえば、2010年以降、世界の中央銀行が金を購入し続していたとき、金の価格は市場の平均利益価格よりも高くなっていました。

そして近年、特に新興国の中央銀行は金資本を増やしており、過去2年間でこの傾向はより顕著になっています。2022年の世界中央銀行の金純購入量は1082トンで、2021年の450トンと比較して大幅に増加しました。2023年と2024年にはさらに過去最高に急増し、引き続き高い水準を維持しています。

例えば中国の中央銀行は、2022年11月から2024年2月まで16か月連続で月次ベースで金を購入し、累計で994万オンス増加しました。これは、データを計測して以来、中央銀行の金保有の連続月数としては最長であり、金に対する強気の継続と外貨準備の多様化の重要性を示しており、この行動は金市場にもある程度影響を与えています。

例えば中国の中央銀行は、2022年11月から2024年2月まで16か月連続で月次ベースで金を購入し、累計で994万オンス増加しました。これは、データを計測して以来、中央銀行の金保有の連続月数としては最長であり、金に対する強気の継続と外貨準備の多様化の重要性を示しており、この行動は金市場にもある程度影響を与えています。

さらには、ヘッジ需要もあります。ここ数年、米国と中国の二大国間の関係は悪化し、地政学的紛争のリスクは高まり続けています。確かにヘッジ需要があり、歴史的に、特定の危機的出来事や地域紛争は金価格の上昇を促進させてきました。

2008年の金融危機や、2020年の新型コロナウイルスの流行を例に挙げてみましょう。世界の広範囲にわたる影響を及ぼすこれらの大事件は、金融市場の不安定化を引き起こし、流動性危機にさえつながりました。また、シリア内戦、リビア戦争、コソボ戦争、湾岸戦争などの地域紛争も金価格の上昇の引き金となってきました。

欧米諸国の証券会社が戦争評論で指摘しているように、戦争前のリスク回避の短期的な急騰により、金価格が全体的に上昇します。突然の戦争でない限り、戦争状況が明らかになった後、金価格は下落します。したがって、リスク回避は懸念事項として金価格に影響を与えますが、この影響の持続性も具体的に考慮する必要があります。

前述の通り、2020年3月初旬に世界中で新型コロナウイルスの流行が拡大し、金融市場の不安が高まり、流動性危機にまで発展しました。この場合、株式市場と債券市場の両方が打撃を受け、その結果金の価格が下落し、3月9日から19日までの期間に12.4%の下落を記録しました。

一方、2022年2月24日に勃発したロシアとウクライナの紛争は、金価格の一時的な上昇を引き起こしましたが、3月9日までに金価格は下落し始め、3月15日の紛争勃発による利益のほとんどを失いました。時間の経過とともに、市場はロシアとウクライナの紛争よりも、世界経済への影響についてより懸念するようになりました。

そして、今日の悪化する国際政治情勢の最も顕著にあり続けているのが、ロシアとウクライナの戦争です。ロシアは一時的には優位に立ったものの、NATOからの圧力は依然として大きい状態です。フランスのマクロン大統領は、NATO加盟国と他の同盟国がウクライナへの軍隊派遣を検討する可能性があると述べました。そしてロシアのウラジミール・プーチン大統領は、ロシアへの新たな介入を試みるのであれば、核兵器を伴う大規模な紛争を引き起こすだろうと述べました。

ロシア・ウクライナ戦争に比べれば、中東の状況はややましといえます。大規模な核戦争が起きるわけではないためです。さらに中国南東部では、フィリピンと台湾当局が最近積極的に活動しており、米国は東アジアに5隻の空母艦隊を派遣し傍観しています。このように、国際情勢の緊張も金価格の上昇傾向を強めています。

また、株式市場にはさまざまな経済勢力があります。株式市場に多額の資金を投入することは危険な一方で、世界の株式市場は基本的に米国株式市場に従った動きがあります。米国株式市場は上昇も下落もします。そして、金が上昇したとき別の側面からは、巨大資本が株式市場の高騰を懸念していることも示しており、何らかのリスク回避策を講じる必要があります。

実際、金価格の原因は決して一つの理由だけではなく、複数の要因が絡み合って影響し合い、それが金価格の変動と上昇につながります。そして、投資家は市場の状況に応じて適切な投資決定を下すといった、明確な認識を持つ必要があります。

金価格高騰への対処法

現在の世界情勢では、金価格の将来見通しは、FRB政策、実質金利、中央銀行の金購入行動、地政学など、多くの要因を考慮する必要があります。したがって、金価格の急騰対策の戦略を取るために投資家は特に注意する必要があります。

また、市場予想によると、2024年にFRBは利下げを実施し、実質金利の低下をもたらすので、長期的には金価格を支えることになります。現在、市場は年内に複数回の利下げを行うというFRBの予想を反映しているため、短期的に金価格は利下げ予想の影響を受けます。インフレがなかなか落ち着かない場合は、利下げ予想が影響を受け、短期的に金価格が下落する可能性がありますが、今は金を買うには良いタイミングかもしれません。

最近の調査によると、世界中の中央銀行が保有する金の割合を増やしていることが示唆されています。これは、中央銀行の金に対する需要が増加し、金価格を支える可能性があることを意味します。そして、中央銀行が大量の金を購入すると、市場での金の需要が増加するので金価格は上昇します。

そして2024年、米国を含む世界70以上の国と地域で総選挙が行われる年です。過去の経験から、特に中国との貿易摩擦激化などの事態が発生すると、政治的不確実性が金価格を押し上げることが分かっています。そのため、トランプ氏が当選し中国に対して強硬な政策を継続した場合、米中関係の悪化につながり、リスク回避が引き起こされ、金価格が上昇する可能性があります。

この金価格高騰の波は、しばらく続く可能性が高いでしょう。そして、過去の経験から、金の大きな市場は世界的な分断、通貨の混乱、米国の社会不安から生まれる傾向があります。金は一般的に安全資産と見なされていますが、一般投資家が金に投資すべきかどうかは、慎重に検討する必要があります。

まず、投資目的とリスク許容度が重要です。次に、投資家は金市場を理解し、他の投資オプションの長所と短所を考慮する必要があります。さらに、投資コスト、流動性、管理などの要素も同じく重要です。

投資家は、金に加えて、株式、債券、不動産などの他の資産クラスも検討すべきです。各資産クラスには独自のリスクとリターンの特性があり、投資家は個人の状況と財務目標に基づいて合理的な配分を行う必要があります。

まとめると、金価格は現在高値ではありますが、投資家は少し待ってもよいでしょう。市場は利下げ期待と失意の間で、繰り返し動く可能性があります。金価格が下落した場合、投資家に投資機会がもたらされるでしょう。ただし、金への投資は依然としてリスクがあるため、投資家は慎重になり、不必要な損失を避けるために正式な取引プラットフォームと機関を選択する必要があります。

| 時間 | 可能性 | 理由 |

| 短期 | 中 | 地政学的緊張、インフレ、中央銀行による金の購入増加。 |

| 中期 | 高 | 経済の不確実性、インフレ、中央銀行による金の買いだめ。 |

| 長期 | 中 | 経済の減速、緊張、中央銀行による金の購入。 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

グランマーチンゲール法は、勝てば必ず利益が出る設計のハイリスク・ハイリターン型の資金管理手法です。ただし、ベット額の急増や連敗リスクが大きいため、小額で慎重に運用することが重要です。

2025-08-31

ウォール街の格言トップ10は、投資家が冷静さを保ち、リスクを管理するための知恵を凝縮したものです。これらの教訓を意識することで、長期的な投資成果を高めることができます。

2025-08-31

ピラミッティングとは、利益が出ている方向に追加ポジションを重ねて効率的に利益を伸ばす手法です。ただし強いトレンドでのみ有効であり、資金管理や損切りルールを守るべきです。

2025-08-31