要約

要約

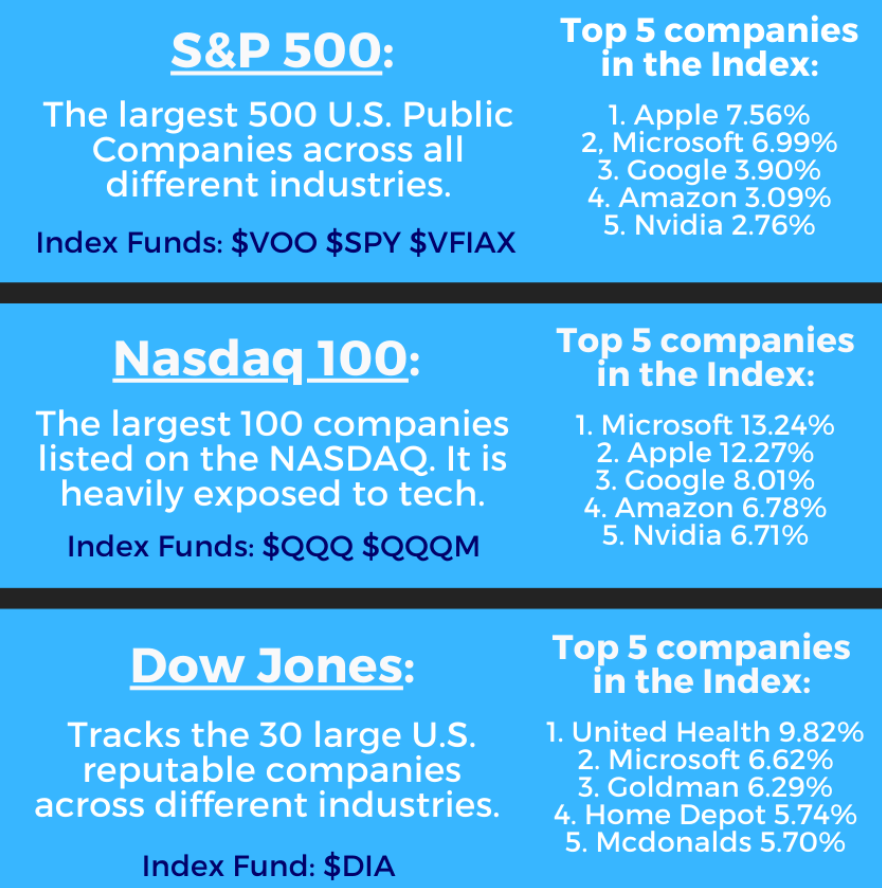

ダウ・ジョーンズ、S&P 500、ナスダックなどの米国株価指数は多様な特性とセクターを表し、投資家にとって米国市場の理解に役立ちます。

最も金融システムが発達した国として、米国株式市場は多くの国際投資家に好まれています。そして、米国株において米国株式市場指数についての知識は欠かせません。初心者の投資家が知っておくべき米国株式指数の概要と特徴を具体的に見てみましょう。

米国株価指数とは何ですか?

株価指数は、株式市場全体の価格水準の変化を表す重要な指標であり、個々の株式のボラティリティよりも市場のファンダメンタルズのより優れた尺度を指します。米国株価指数は、米国株式市場の全体の状況を反映する重要な指標です。投資家はこれらを観察し、米国株式市場の動向や市況について知ることができます。

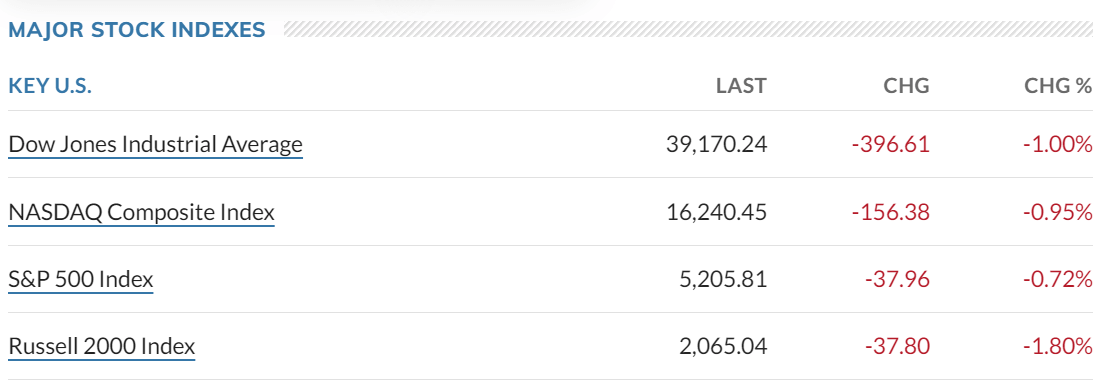

米国の株式市場では、ダウ・ジョーンズ、S&P、NASDAQの3つの指数が最もよく使用されます。その中でも最も有名なダウ・ジョーンズ指数は、ダウ・ジョーンズ工業株平均(略称DJIA)で、1885年にダウ・ジョーンズ出版の創設者チャールズ・ダウ・ジョーンズによって作成され、米国株式市場で最も古く有名な株価指数の1つです。

DJIAは米国の大手企業30社の株式で構成されており、米国株式市場の重要な指標として、また世界の株式市場を代表する指数の1つとして広く認識されています。工業、金融、テクノロジーなど、さまざまな分野の代表的な企業をカバーしているため、米国経済全体の健全性を示す指標とされています。

また、ダウ・ジョーンズ運輸株平均は、航空会社、鉄道、海運などの運輸業界の20社の株式で構成されており、経済運輸の状況を示す先行指標です。一方、ダウ・ジョーンズ公共株平均は、電気、天然ガス、水道などの公益事業会社の15社の株式で構成されており、公益事業業界全体の業績を反映するために使用されています。

ダウ・ジョーンズ総合指数は、ダウ・ジョーンズ工業株30種平均、ダウ・ジョーンズ運輸株30種平均、ダウ・ジョーンズ公共株30種平均の組み合わせで構成され、米国株式市場の幅広い業績を表しています。ダウ・ジョーンズは、ダウ・ジョーンズ米国大型株指数やダウ・ジョーンズ米国小型株指数など、米国のさまざまな市場やセクターをカバーする一連の指数も作成しています。

一方S&P指数は、スタンダード・アンド・プアーズ・グローバル・レーティング・サービスがまとめた一連の株価指数で、その中で最も有名なのは、米国の大手上場企業500社の株式を網羅したS&P500指数です。これは世界で最も重要な株価指数の1つであり、米国株式市場の最も代表的な指数の1つとされ、米国株式市場全体の業績を追えるので広く使用されています。

S&P100指数は「ブルーチップ指数」とも呼ばれ、米国の上場企業上位100社で構成され、S&P500指数の一部分も含まれています。S&P1500指数は、S&P 500指数、S&P MidCap 600指数、およびS&P SmallCap 400指数で構成され、米国株式市場の大企業、中規模企業、小規模企業をカバーしています。

ナスダック指数は、ナスダック株式市場がまとめた一連の株価指数で、ナスダック総合指数とナスダック 100 指数が含まれます。ナスダック総合指数はナスダック取引所に上場しているすべての株式をカバーし、ナスダック100指数はナスダック取引所の上位100社の非金融企業(主にテクノロジー企業)の株式をカバーしています。

一方、NASDAQバイオテクノロジー・インデックスはバイオテクノロジー部門の業績を示し、NASDAQ取引所に上場しているバイオテクノロジー企業の株式を含みます。一方、NASDAQ銀行指数は銀行業界の業績を示しており、NASDAQ取引所に上場している銀行および金融サービス企業の株式を含んでいます。

ナスダックコンピューター・インデックスは、コンピューターテクノロジー業界の業績を示すで、ナスダック取引所に上場されているコンピューターハードウェア、ソフトウェア、およびサービス企業の株式が含まれています。一方、ナスダックインターネット・インデックスは、ナスダック取引所に上場されているインターネットおよびイーコマース取引企業の株式が含まれています。

これ以外にも、ニューヨーク証券取引所指数、ラッセル2000指数、フィラデルフィア半導体指数など、重要な米国株価指数は数多くあります。最初の3つほど有名ではないかもしれませんが、特定のセクターや市場で重要な指数は他にも多数あります。例としては、ダウ・/ジョーンズ運輸株平均、ウィルシャー5000、NASDAQ100などがあります。

注目すべき米国株価指数

注目すべき米国株価指数

米国株価指数は数多く存在しますが、それぞれの指数には特徴や重要性があり、投資家は自分の好みや投資戦略に応じて、1つにするか、複数の指数に重点を置くかを決定します。実際、投資目的、リスク許容度、投資戦略の観点から見定める必要があります。

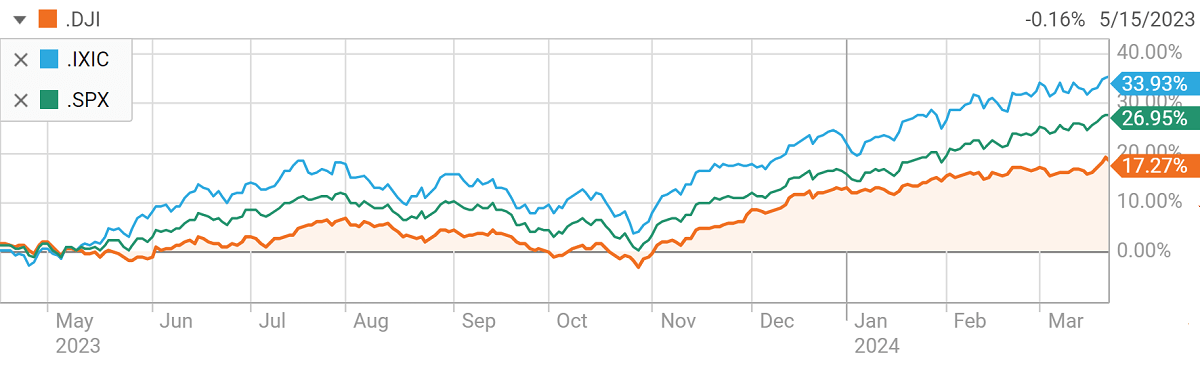

たとえば、米国の3大株価指数であるダウ工業株3種平均、S&P500、ナスダック総合指数を例に挙げてみましょう。これら3つの指数は、米国株式市場におけるさまざまな業種や規模の株式を総合的に表しており、投資家に重要な市場観測と投資の選択肢を検討する機会を提供しています。

ダウ・ジョーンズ工業株平均(略称DJIA)は、比較的安定したの銘柄を持つ米国の有名大企業30社で構成され、工業、金融、エネルギーなど幅広い分野の産業をカバーしています。米国経済を表しつつ産業の発展を反映する、最も信頼できる指数です。

DJIAは米国株式市場で最も古く有名な株価指数の一つで、米国株式市場のバロメーターとして広く認識されています。対象企業は、収益性と市場地位が比較的安定している老舗企業です。また加重平均を通じて、継続的な調整と最適化を通じて、産業別株式市場の状況をより正確に反映することができます。構成銘柄は30銘柄と少ないですが長い歴史があるため、投資家に広く支持されています。

株式市場を理解するにあたり、ダウ・ジョーンズ工業株平均から始めるのが良いでしょう。この指数には有名企業や老舗企業がいくつか含まれているため、初心者が市場の基礎や仕組みをより簡単に理解するのに優れた方法となります。

他の米国株価指数と比較すると、ダウ工業株30種は比較的ボラティリティが低いです。ダウ工業株30種には30社しか含まれておらず、そのほとんどが安定企業であるため、より多くの企業を含んでいる他の指数よりもリスクが少し低くなります。

また、構成銘柄は時価総額上位500位以内、四半期連続4回の黒字などの厳しい規制があり、時価総額加重平均で算出されています。米国株式市場の重要な代表銘柄とされ、米国株式市場全体の動向を素早く把握することができます。また、S&P500の重要性はSECにも認められており、近年では米国メルトダウンメカニズムの算出基準にもなっています。

S&P500指数(S&P 500) は、1967年に S&P グローバル・レーティングによって創立され、米国の大手上場企業500社の株式で構成され、より広範で市場をカバーしています。その業界と企業はより包括的で、工業、テクノロジー、ヘルスケア、金融などの幅広く含まれます。ダウ・ジョーンズ指数の30銘柄と比較すると、S&P 500指数はリスクをより分散し、市場の変化をより幅広く反映しています。

また、構成銘柄は時価総額上位500位以内、4四半期連続の黒字など厳しい規制があり、時価総額加重方式で算出されています。米国株式市場の重要な代表銘柄とされ、米国株式市場全体の動向を素早く把握することができます。また、S&P500の重要性はSECにも認められており、近年では米国メルトダウンメカニズムの算出基準にもなっています。

株式市場を理解したばかりの投資家にとって、S&P 500は良い出発点といえます。投資家はS&P 500指数を追跡することで、市場と業界分布の全体傾向を理解し、投資計画とリスクを把握することができます。また、この指数は米国経済の幅広い範囲とさまざまな業界の大企業をカバーしているため、長期で利益を上げたい投資家にとっては比較的安定した収益をもたらします。

また、パッシブ投資家にも人気があります。パッシブ投資家は頻繁な売買を避け、株式を長期保有して市場全体のパフォーマンスを追う傾向があります。S&P 500インデックス・ファンドまたは ETF(上場投資信託)に投資することで、パッシブ投資家は幅広く分散されたポートフォリオに、低コストで市場の動向を追跡できます。

ナスダック総合指数は、ナスダック証券取引所が作成する株価指数で、ナスダック取引所に上場している普通株すべてが含まれています。構成銘柄は約3,000社で、上場や時価総額に関して厳しい条件が設けられており、時価総額加重平均から算出されています。

さらにナスダック総合指数は、テクノロジー、インターネット、バイオテクノロジー、成長企業などの新興産業を含むあらゆる業種と規模の企業を網羅する複合指数で、米国株式市場全体の評価に広く利用されています。ニューヨーク証券取引所の上場企業と比較すると、ナスダックの上場企業はより規制が自由なので、多くの新興企業やテクノロジー企業を網羅しています。

米国経済がハイテク産業に転向していることを反映していることから、テクノロジー株指数とも呼ばれています。そのため、ハイリスク・ハイリターンを求める投資家にとっては魅力的です。ただし、ハイテク企業や成長株が多く含まれているため、ボラティリティも高いといえます。

NASDAQ総合指数には成長株が多く含まれているため、こちらもまたボラティリティが高いでしょう。ローリスク・ハイリターンを求める投資家にとって、NASDAQ 総合指数は、幅広いテクノロジーおよび成長セクターをカバーする投資機会となるでしょう。

全体として、初心者やローリスクを好む投資家は、ダウ・ジョーンズ工業株平均や S&P 500 に目を向ける傾向があります。よりハイリスク・ハイリターンを求める人、またはテクノロジー企業や成長企業に関心がある人は、ナスダック総合指数に注目することが多いです。もちろん米国株価指数に直接投資するだけでなく、米国株価指数ファンドに投資することで同様の収益を得ることができます。

米国株式インデックスファンド

これは、ダウ・ジョーンズ工業株平均、S&P 500、ナスダック総合指数などの特定の米国株価指数を追跡するように設計された投資手段です。これらのファンドは、主要銘柄を保有しており、特定の指数のに従い資産が配分されます。その結果、その投資戦略は受動的であり、頻繁な売買操作を必要としません。

米国インデックスファンドは市場指数を追跡するよう設計されているため、長期投資家に適しています。アクティブに運用されるファンドと比較すると、米国株式インデックスファンドは管理手数料と取引コストが低く設定されています。手数料がより合理的であるため、投資家は低コストで市場に参入できます。

指数構成銘柄を保有することで特定の株価指数を追跡するため、投資家はファンドを購入して市場全体または特定のセクターに幅広く分散投資することができ、単一の銘柄または業界のリスクを軽減できます。

米国インデックスファンドのポートフォリオは通常公開されており、透明性も高く、投資家はファンドの保有資産、純資産価値、1株当たりの純利益などの情報を手に入れることができます。上場投資信託またはインデックスファンドとして株式のように取引でき、投資家はいつでも売買できるため、高い流動性が得られます。

これらのファンドは、指数構成銘柄を保有することで特定の株価指数を追跡するため、投資家はファンドを購入して市場全体または特定のセクターに幅広く分散投資することができ、単一の銘柄または業界のリスクを軽減できます。

米国インデックスファンドのポートフォリオは通常公開されており、透明性も高く、投資家はファンドの保有資産、純資産価値、1口当たり純価値に関する情報に容易にアクセスできます。上場投資信託またはインデックスファンドとして、米国インデックスファンドは株式のように取引でき、投資家は取引日中いつでも売買できるため、高い流動性が得られます。

米国のインデックスファンドに投資するには、セカンダリーマーケットで対応するETFを購入するのが一般的な方法です。投資家は、投資目的、リスク許容度、市場の期待に基づいて適切なETFを選択できます。たとえば、投資家が米国の大型株のリターンを得たい場合、S&P500インデックスを追う ETFを選択できます。テクノロジーセクターに重点を置きたい場合は、NASDAQ100インデックスを追うETFを選択すると良いでしょう。

まとめると、米国株インデックスファンドは、シンプルで低コスト、分散しやすくされ、流動性が高い投資ツールであり、大多数の投資家が米国株式市場で長期投資または短期取引を行うのに適しています。投資家は、投資目的とリスク許容度に合ったインデックスファンドを選択することで、ポートフォリオの分散とリスク管理をより適切に実現できます。

| 米国株式インデックスファンド | 資産管理規模 | ETF価格 | コスト比率 | 保有口数 | 平均年率収益(5年間) | 配当利回り |

| SPLG | 250億ドル | 55.49ドル | 0.02% | 503 | 12.60% | 1.40% |

| RSP | 480億ドル | 156.41ドル | 0.20% | 504 | 10% | 1.80% |

| SCHD | 510億ドル | 75.45ドル | 0.06% | 104 | 10.60% | 3.70% |

| QQQE | 9億1100万ドル | 83.63ドル | 0.35% | 101 | 13.70% | 0.80% |

| ACWX | 45億ドル | 50.39ドル | 0.34% | 1,894 | 2.30% | 2.50% |

| IJH | 770億ドル | 274.59ドル | 0.05% | 405 | 6% | 1.60% |

| COWZ | 170億ドル | 52.09ドル | 0.49% | 100 | 12.30% | 2.20% |

| IMCV | 5億9,300万ドル | 67.69ドル | 0.06% | 310 | 5% | 2.60% |

| FRFZ | 20億ドル | 36.83ドル | 0.39% | 1,450 | 7% | 1.20% |

| AGG | 990億ドル | 98.68ドル | 0.03% | 11,282 | 0.08% | 4.30% |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

グランマーチンゲール法は、勝てば必ず利益が出る設計のハイリスク・ハイリターン型の資金管理手法です。ただし、ベット額の急増や連敗リスクが大きいため、小額で慎重に運用することが重要です。

2025-08-31

ウォール街の格言トップ10は、投資家が冷静さを保ち、リスクを管理するための知恵を凝縮したものです。これらの教訓を意識することで、長期的な投資成果を高めることができます。

2025-08-31

ピラミッティングとは、利益が出ている方向に追加ポジションを重ねて効率的に利益を伸ばす手法です。ただし強いトレンドでのみ有効であり、資金管理や損切りルールを守るべきです。

2025-08-31