Como país con el sistema financiero más desarrollado, el mercado de valores estadounidense siempre ha sido el lugar favorito de muchos inversores internacionales. Y cuando se trata de acciones estadounidenses, es inevitable hablar del índice bursátil estadounidense. En términos generales, mientras existan ideas de inversión para las acciones estadounidenses, es inevitable estudiar los índices bursátiles estadounidenses. Echemos un vistazo específicamente a una descripción general de los índices bursátiles estadounidenses y sus características que un inversor novato debe conocer.

¿Qué son los índices bursátiles estadounidenses?

¿Qué son los índices bursátiles estadounidenses?

Un índice bursátil es un indicador importante que describe los cambios en el nivel general de precios del mercado de valores y proporciona una mejor medida de los fundamentos del mercado que la volatilidad de las acciones individuales. Los índices bursátiles estadounidenses son indicadores importantes que reflejan la situación general del mercado de valores estadounidense. Los inversores pueden conocer las tendencias y las condiciones del mercado de valores de EE. UU. observando estos índices.

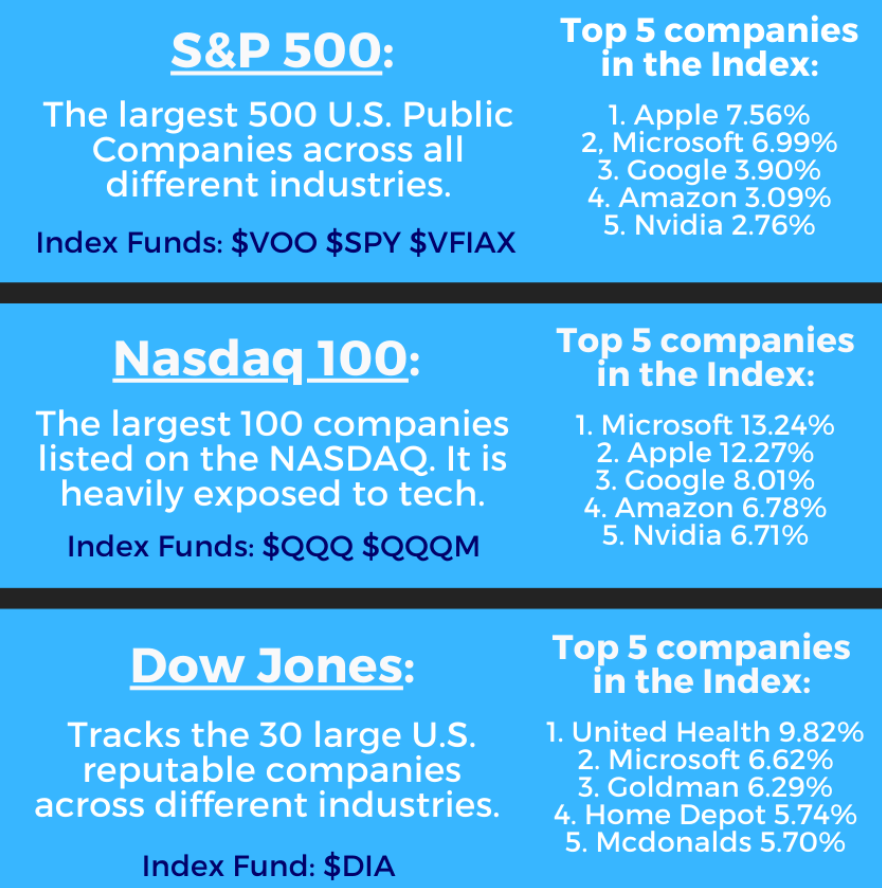

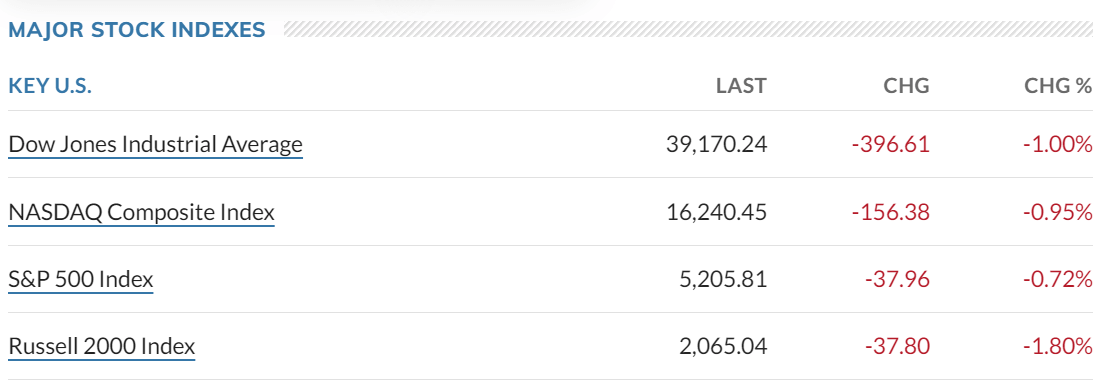

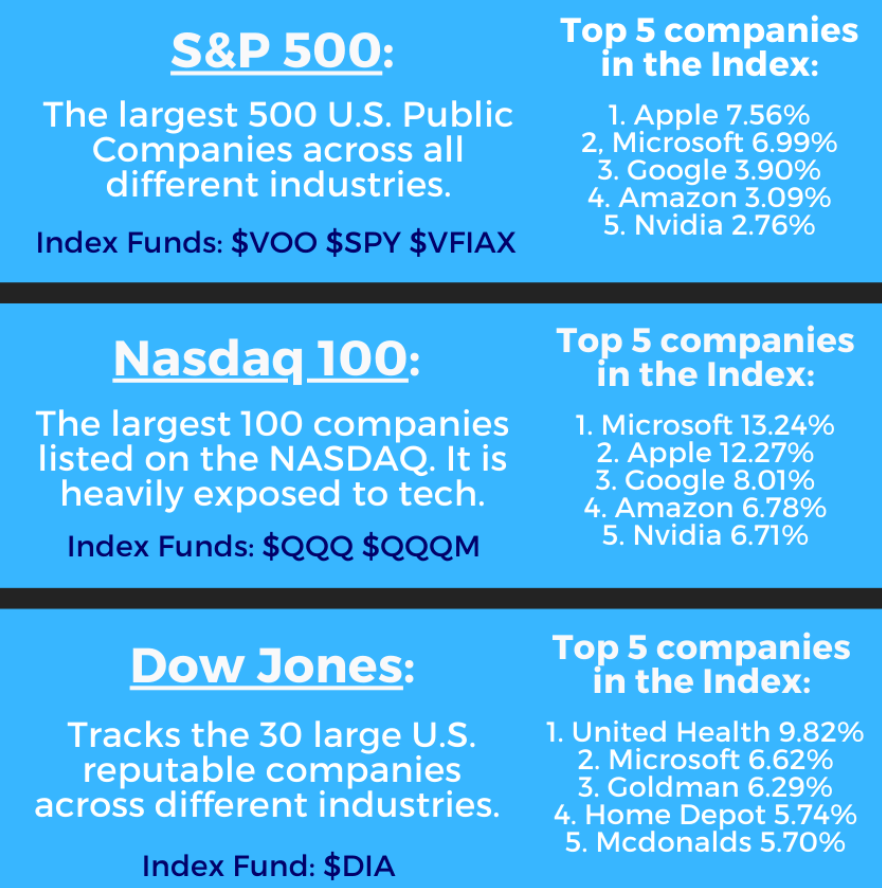

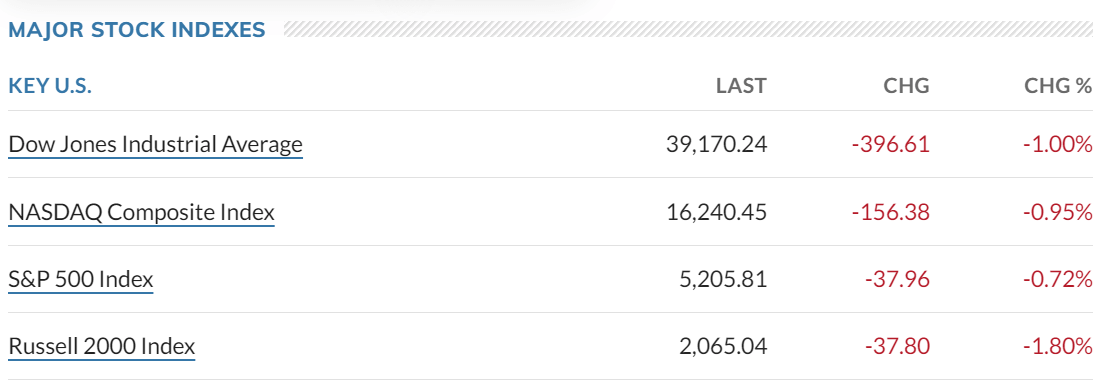

En el mercado de valores estadounidense, los tres índices más utilizados son el Dow Jones, el S&P y el NASDAQ. Entre ellos, el índice Dow Jones más famoso es el Dow Jones Industrial Average, abreviado como DJIA, que fue creado por Charles Dow Jones, el fundador de Dow Jones Publishing, en 1885 y es uno de los índices bursátiles más antiguos y famosos del mundo. Mercado de valores estadounidense.

El DJIA está formado por las acciones de 30 grandes empresas estadounidenses y es ampliamente reconocido como un indicador importante del mercado de valores estadounidense y uno de los índices más representativos del mercado bursátil mundial. Cubre empresas representativas de una variedad de sectores, incluidos el industrial, el financiero y el tecnológico, y por lo tanto se considera un indicador de la salud general de la economía estadounidense.

También está el Dow Jones Transportation Average, que contiene las acciones de 20 empresas del sector del transporte, como líneas aéreas, ferrocarriles, transporte marítimo, etc., y se considera uno de los principales indicadores del estado del transporte económico. El Dow Jones Utility Average, por otro lado, contiene acciones de 15 empresas de servicios públicos, como electricidad, gas natural, agua, etc., y se utiliza para reflejar el desempeño general de la industria de servicios públicos.

Los índices compuestos Dow Jones contienen una combinación del Promedio Industrial Dow Jones, el Promedio de Transporte Dow Jones y el Promedio de Servicios Públicos Dow Jones y representan el desempeño general del mercado de valores de EE. UU. Al mismo tiempo, Dow Jones también compila una serie de índices que cubren diferentes mercados y sectores de EE. UU., como el índice Dow Jones US Large Cap y el índice Dow Jones US Small Cap.

Los índices S&P, por otro lado, son una serie de índices bursátiles compilados por Standard & Poor's Global Ratings Services, el más famoso de los cuales es el índice S&P 500, que cubre las acciones de 500 grandes empresas que cotizan en bolsa en los Estados Unidos. El S&P 500 es uno de los índices bursátiles más importantes del mundo y uno de los índices más representativos del mercado de valores de EE. UU., y se utiliza ampliamente para seguir el desempeño general del mercado de valores de EE. UU.

El índice S&P 100, conocido como "índice Blue Chip", está compuesto por las 100 empresas que cotizan en bolsa más grandes de los Estados Unidos e incluye un subconjunto del índice S&P 500. El índice S&P 1500 está formado por el índice S&P 500, el índice S&P MidCap 600 y el índice S&P SmallCap 400, y cubre empresas grandes, medianas y pequeñas del mercado de valores de EE. UU.

Los índices Nasdaq son una serie de índices bursátiles compilados por el mercado de valores Nasdaq, que incluye el índice Nasdaq Composite y el índice Nasdaq 100. El índice Nasdaq Composite cubre todas las acciones que cotizan en la bolsa Nasdaq, mientras que el índice Nasdaq 100 incluye las acciones de las 100 empresas no financieras más grandes, principalmente empresas de tecnología, en la bolsa Nasdaq.

El índice de biotecnología NASDAQ, por otro lado, rastrea el desempeño del sector de biotecnología y contiene acciones de empresas de biotecnología que cotizan en la bolsa NASDAQ. El índice bancario NASDAQ, por otro lado, sigue el desempeño de la industria bancaria y contiene acciones de bancos y empresas de servicios financieros que cotizan en la bolsa NASDAQ.

El Nasdaq Computer Index rastrea el desempeño de la industria de la tecnología informática e incluye acciones de hardware, software y empresas de servicios que cotizan en la bolsa Nasdaq. El índice de Internet NASDAQ, por otro lado, rastrea el desempeño de la industria de Internet y el comercio electrónico y contiene acciones de empresas de Internet y comercio electrónico que cotizan en la bolsa NASDAQ.

Además de esto, existen muchos otros índices bursátiles estadounidenses importantes, como el índice de la Bolsa de Nueva York, el índice Russell 2000, el índice de semiconductores de Filadelfia y muchos otros. Hay una serie de otros índices importantes que, aunque pueden no ser tan conocidos como los tres primeros, son importantes en sectores o mercados específicos. Los ejemplos incluyen el Dow Jones Transportation Average, el Wilshire 5000, el NASDAQ 100, etc.

¿Qué índices bursátiles estadounidenses observar?

¿Qué índices bursátiles estadounidenses observar?

Si bien existen muchos índices bursátiles estadounidenses, cada uno de estos índices tiene sus propias características e importancia, y los inversores deben optar por centrarse en uno o más de ellos en función de sus preferencias y estrategias de inversión. De hecho, esto debe verse en términos de objetivos de inversión, apetito por el riesgo y estrategia de inversión.

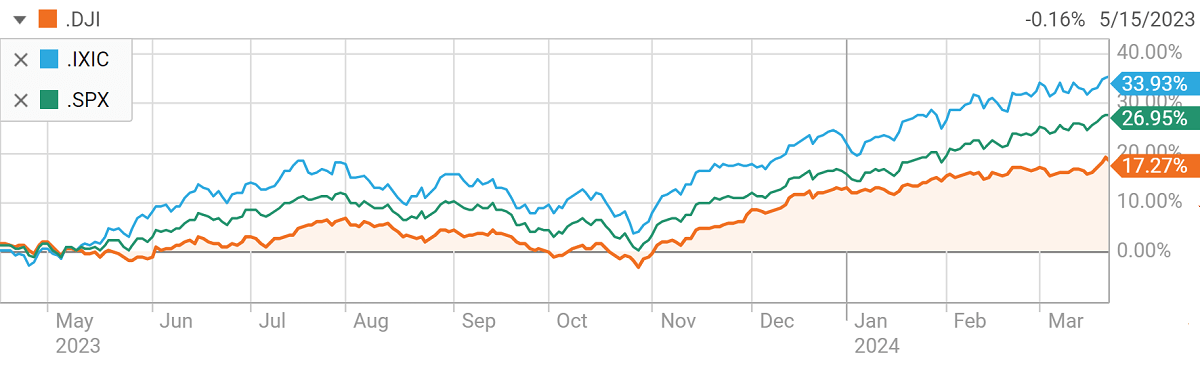

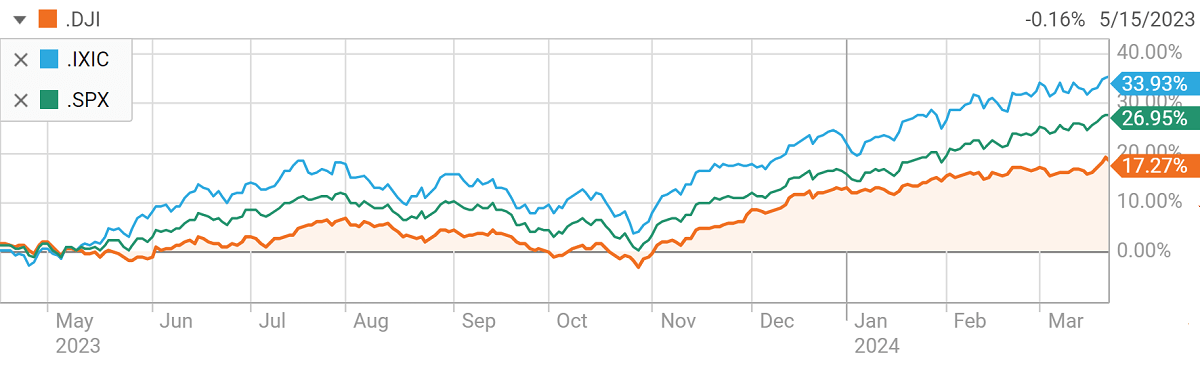

Tomemos como ejemplo los tres principales índices bursátiles de Estados Unidos: el Dow Jones Industrial Average, el S&P 500 y el Nasdaq Composite. Estos tres índices representan colectivamente acciones de diferentes industrias y tamaños en el mercado de valores de EE. UU., lo que brinda a los inversores importantes referencias de mercado y opciones de inversión. Al mismo tiempo, cada uno tiene características e importancia únicas que son adecuadas para diferentes tipos de inversores y estrategias de inversión.

El Promedio Industrial Dow Jones, abreviado como DJIA, está formado por 30 grandes empresas estadounidenses conocidas con componentes relativamente estables y cubre una amplia gama de sectores industriales, incluidos el industrial, financiero, energético, etc. Representa la condición general de la economía estadounidense. y es el índice más creíble que refleja el desarrollo de la industria estadounidense.

Como uno de los índices bursátiles más antiguos y famosos del mercado de valores de EE. UU., el DJIA es ampliamente reconocido como el barómetro del mercado de valores de EE. UU. Las empresas que cubre son en su mayoría empresas establecidas con rentabilidad y posiciones de mercado relativamente estables. También se calcula utilizando un promedio ponderado de precios y, mediante ajustes y optimización continuos, es capaz de reflejar con mayor precisión la situación del mercado de valores en el sector industrial. Aunque sólo hay 30 acciones que las componen, los inversores las siguen ampliamente debido a su larga historia.

Para los inversores que recién empiezan a comprender el mercado de valores, el Dow Jones Industrial Average es un buen punto de partida. Dado que contiene algunas empresas conocidas y establecidas desde hace mucho tiempo, el seguimiento del índice puede ser una excelente manera para que los principiantes les ayuden a comprender los fundamentos del mercado y cómo funciona más fácilmente.

En comparación con otros índices bursátiles estadounidenses, el Dow Jones Industrials tiene una volatilidad relativamente baja. Debido a que contiene sólo 30 empresas y la mayoría de estas empresas son negocios estables y bien establecidos, es un poco menos riesgoso que algunos de los índices que contienen más empresas.

Y como Dow Jones Industrials representa a importantes empresas de todos los sectores de la economía estadounidense, para los inversores a largo plazo, el índice puede proporcionar una referencia general del desempeño del mercado para ayudarles a tomar decisiones a largo plazo. Dicho esto, el Dow Jones Industrials es adecuado para muchos tipos de inversores.

El índice S&P 500 (S&P 500), creado y mantenido por Standard & Poor's en 1967, contiene las acciones de 500 grandes empresas que cotizan en bolsa en Estados Unidos y cubren una gama más amplia de mercados. Las industrias y empresas cubiertas son más completas e incluyen una amplia gama de sectores como el industrial, el tecnológico, el sanitario y el financiero. En comparación con los 30 componentes del índice Dow Jones, el índice S&P 500 diversifica más el riesgo y es capaz de reflejar los cambios del mercado de manera más amplia.

Además, las acciones que las componen tienen regulaciones estrictas, como una capitalización de mercado de las 500 principales y cuatro trimestres consecutivos de superávit positivo, y se calculan utilizando ponderación de capitalización de mercado. Se considera un importante representante del mercado de valores de EE. UU. y puede proporcionar una descripción general rápida de la tendencia general del mercado de valores de EE. UU. Además, la importancia del S&P 500 ha sido reconocida por la SEC y, en los últimos años, incluso se ha convertido en el estándar de cálculo del mecanismo de crisis estadounidense.

Para los inversores que recién empiezan a comprender el mercado de valores, el S&P 500 es un buen punto de partida. Los inversores pueden seguir el índice S&P 500 para comprender la tendencia general del mercado y la distribución de la industria, lo que ayuda a generar ideas de inversión y conciencia sobre los riesgos. También proporciona un rendimiento relativamente estable en el tiempo para los inversores a largo plazo, ya que el índice representa un amplio espectro de la economía estadounidense y abarca grandes empresas en una variedad de industrias.

Y también es popular entre los inversores pasivos, que tienden a evitar operaciones frecuentes de compra y venta, optando en cambio por mantener acciones a largo plazo para seguir el desempeño general del mercado. Al invertir en fondos indexados del S&P 500 o ETF (fondos cotizados en bolsa), los inversores pasivos pueden obtener acceso a una cartera ampliamente diversificada y seguir el desempeño del mercado a un costo menor.

El índice compuesto NASDAQ es un índice bursátil compilado por el mercado de valores NASDAQ que incluye todas las acciones comunes que cotizan en la bolsa NASDAQ. Hay aproximadamente 3.000 empresas y los constituyentes tienen requisitos estrictos en términos de cotización y capitalización de mercado, que también se calculan utilizando la ponderación de capitalización de mercado.

Como índice compuesto, el índice compuesto NASDAQ cubre empresas de todos los sectores y tamaños, incluidas industrias emergentes como la tecnología, Internet, biotecnología y empresas en crecimiento y, por lo tanto, se utiliza ampliamente para medir el mercado de valores de EE. UU. en su conjunto. En comparación con las cotizaciones en la Bolsa de Nueva York, las cotizaciones en Nasdaq son más liberales y, por lo tanto, cubren muchas nuevas empresas y empresas de tecnología.

Por este motivo, también se le conoce como índice de acciones tecnológicas y refleja la transformación de la economía estadounidense en una industria de alta tecnología. Por tanto, resulta atractivo para los inversores que buscan un alto riesgo y una elevada rentabilidad. Sin embargo, debido a que contiene muchas empresas tecnológicas y acciones de crecimiento, también puede tener un alto grado de volatilidad.

El índice compuesto NASDAQ puede tener una alta volatilidad ya que contiene muchas acciones de crecimiento. Para los inversores dispuestos a asumir riesgos y buscar altos rendimientos, el índice compuesto NASDAQ ofrece una oportunidad de inversión que cubre una amplia gama de sectores tecnológicos y de crecimiento.

En general, los inversores que son principiantes o prefieren un menor riesgo pueden estar más inclinados a mirar el Dow Jones Industrial Average o el S&P 500. Aquellos que buscan un mayor riesgo, un mayor rendimiento o que están interesados en tecnología y empresas en crecimiento pueden estar más inclinados a mire el índice compuesto Nasdaq. Por supuesto, además de invertir directamente en índices bursátiles estadounidenses, los inversores pueden obtener rendimientos de inversión similares invirtiendo en fondos de índices bursátiles estadounidenses.

Fondo de índice de acciones de EE. UU.

Es un vehículo de inversión diseñado para rastrear índices bursátiles estadounidenses específicos, como el Dow Jones Industrial Average, el S&P 500 y el Nasdaq Composite. Estos fondos replican el desempeño del índice manteniendo las acciones que lo componen y asignando activos de acuerdo con las ponderaciones del índice en particular. Como resultado, sus estrategias de inversión suelen ser pasivas y no requieren operaciones frecuentes de compra y venta.

Los fondos indexados de acciones estadounidenses cubren una variedad de diferentes tipos de índices, incluidos índices de mercado amplios (por ejemplo, S&P 500, Dow Jones Industrial Average), índices sectoriales (por ejemplo, tecnología, finanzas, atención médica) e índices de tamaño (por ejemplo, NASDAQ 100, Russell 2000).

Dado que los fondos indexados estadounidenses están diseñados para seguir el desempeño de los índices del mercado, son adecuados para inversores a largo plazo que pueden mantenerlos durante un largo período de tiempo y obtener un crecimiento a largo plazo en el mercado en su conjunto. En comparación con los fondos administrados activamente, los fondos indexados de acciones estadounidenses suelen tener tarifas de administración y costos de transacción más bajos. Sus tarifas son más razonables, lo que permite a los inversores acceder al rendimiento del mercado a un coste menor.

Estos fondos rastrean un índice de acciones específico manteniendo acciones que lo componen, de modo que los inversores pueden comprar un fondo para obtener una amplia diversificación en un mercado completo o un sector específico, reduciendo así el riesgo de una sola acción o industria.

Las carteras de los fondos indexados estadounidenses suelen estar disponibles públicamente y son transparentes, y los inversores pueden acceder fácilmente a información sobre las tenencias del fondo, así como al valor liquidativo del fondo y al valor neto por acción. Como fondos cotizados en bolsa o indexados, los fondos indexados estadounidenses pueden negociarse como acciones y los inversores pueden comprarlos y venderlos en cualquier momento durante el día de negociación, lo que proporciona un alto grado de liquidez.

Para invertir en fondos indexados de EE. UU., comprar los ETF correspondientes en el mercado secundario de operaciones es una forma común de obtener exposición a un índice específico. Los inversores pueden elegir un ETF adecuado en función de sus objetivos de inversión, apetito por el riesgo y expectativas del mercado. por ejemplo, si los inversores quieren obtener los rendimientos de las acciones estadounidenses de gran capitalización, pueden elegir un ETF que siga el índice S&P 500; Si quieren centrarse en el sector tecnológico, pueden elegir un ETF que siga el índice NASDAQ 100.

En resumen, un fondo de índice bursátil estadounidense es una herramienta de inversión simple, de bajo costo, diversificada y altamente líquida que es adecuada para que la mayoría de los inversionistas realicen inversiones a largo plazo o operaciones a corto plazo en el mercado de valores estadounidense. Al elegir un fondo indexado que se adapte a sus objetivos de inversión y apetito por el riesgo, los inversores pueden realizar mejor la diversificación de la cartera y la gestión del riesgo.

Lista de índices bursátiles estadounidenses para 2024

| Fondos indexados de acciones de EE. UU. |

Escala de gestión de activos |

Precios de los ETF |

Relación de costos |

Número de participaciones |

Rentabilidad anualizada promedio de 5 años |

rentabilidad por dividendo |

| SPLG |

$25 mil millones |

$55.49 |

0,02% |

503 |

12,60% |

1,40% |

| RSP |

$48 mil millones |

$156.41 |

0,20% |

504 |

10% |

1,80% |

| SCHD |

51 mil millones de dólares |

$75.45 |

0,06% |

104 |

10,60% |

3,70% |

| QQQE |

$911 millones |

$83.63 |

0,35% |

101 |

13,70% |

0,80% |

| ACWX |

4.500 millones de dólares |

$50.39 |

0,34% |

1.894 |

2,30% |

2,50% |

| IJH |

77 mil millones de dólares |

$274.59 |

0,05% |

405 |

6% |

1,60% |

| COWZ |

$17 mil millones |

$52.09 |

0,49% |

100 |

12,30% |

2,20% |

| IMCV |

$593 millones |

$67.69 |

0,06% |

310 |

5% |

2,60% |

| PRFZ |

$2 mil millones |

$36.83 |

0,39% |

1.450 |

7% |

1,20% |

| AGG |

$99 mil millones |

$98.68 |

0,03% |

11.282 |

0,08% |

4,30% |

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

¿Qué son los índices bursátiles estadounidenses?

¿Qué son los índices bursátiles estadounidenses? ¿Qué índices bursátiles estadounidenses observar?

¿Qué índices bursátiles estadounidenses observar?