Las personas recién casadas que compran oro tienen dolor de cabeza porque las joyas de oro de la tienda de oro cuestan 700 dólares el gramo. Y a nivel internacional, el precio del oro también está superando los 2.100 dólares la onza. No sólo alcanzó un récord, sino también un nuevo máximo por día. No sólo los inversores se sienten complicados, sino que la gente corriente está llena de preocupaciones. Después de todo, se trata del oro del caos; El precio del oro está aumentando, lo que hace que la gente se preocupe por las cuestiones de seguridad internacional. En consecuencia, hablemos de las razones del aumento del precio del oro y de la respuesta.

Las fluctuaciones del precio del oro en la historia de las razones.

Las fluctuaciones del precio del oro en la historia de las razones.

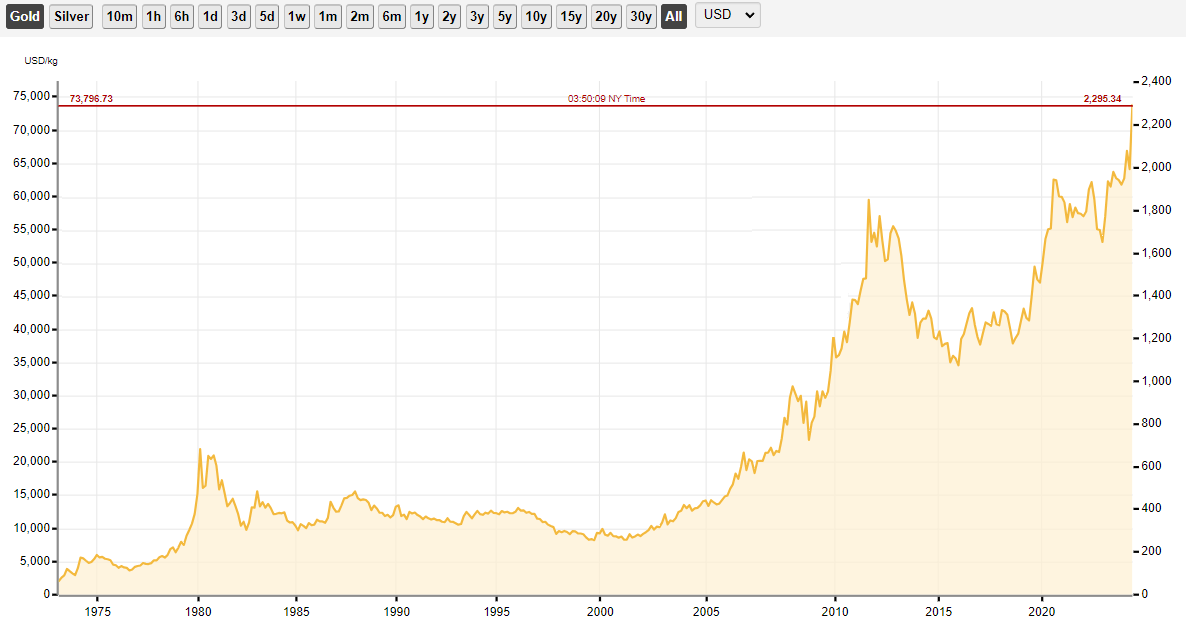

A lo largo de la historia reciente del oro, la humanidad ha entrado en la era del dinero crediticio, es decir, cuando se anunció el dólar y se desacopló el oro. Cada vez que el oro ha subido masivamente en este período de más de 50 años, ha sido una manifestación directa del poder decreciente de Estados Unidos. Además de esto, por supuesto, también son razones importantes los factores de oferta y demanda, la geopolítica, etc.

Por ejemplo, el 15 de agosto de 1971, cuando se anunció el dólar y se desacopló el oro, el precio del oro era de 35 dólares la onza. En 1973 había superado los 100 dólares. que fue la respuesta más directa del mundo al abuso de confianza de Estados Unidos. El abandono por parte de Estados Unidos de su compromiso de utilizar el oro como reserva monetaria disparó la confianza de la comunidad internacional en el dólar.

Los inversores comenzaron a cuestionar el valor de las tenencias de dólares y recurrieron a otros activos, incluido el oro. Esto provocó un rápido aumento del precio del oro, lo que refleja la preocupación del mercado por la pérdida de confianza en Estados Unidos. Pero luego Estados Unidos se encontró con que el valor del dólar volvía a caer: el petróleo.

Por lo tanto, el precio del oro en la primera y segunda crisis del petróleo en medio de la actuación de un razonable. Como Estados Unidos puede controlar la liquidación en dólares del petróleo, naturalmente representa la fuerza que queda. En 1978, el precio del oro ascendía a 250 dólares y había aumentado más del doble. Pero el mismo período en el que el petróleo aumenta 10 veces, en comparación con el aumento del oro, parece muy normal.

Pero en 1979, lo que no es normal, el oro subió rápidamente a 500 dólares estadounidenses. En enero de 1980 era una locura por la cantidad de 850 dólares estadounidenses. El tiempo de más de un año se ha triplicado; debe ser Estados Unidos fuera del problema; así será. Al mismo tiempo, había un importante problema de inflación en Estados Unidos, cuya tasa alcanzaba el 14%. Y en aquel momento, cuando la población desempleada superaba el 7%, el presidente de la Reserva Federal, Volcker, elevó el tipo de interés de los fondos federales al 20% de golpe, sólo para poner fin a la inflación.

Desde entonces, el oro y la suerte nacional de los Estados Unidos de América han sido etiquetados de esta manera. Mientras continúe la buena suerte de los Estados Unidos de América, ese oro caerá. Por el contrario, mientras Estados Unidos tenga mala suerte, cuanto más difícil sea, más decaerá. Por ejemplo, después de que se controlara la gran inflación de los años 80, el oro también comenzó a caer. En 1984, la tasa de crecimiento del PIB de Estados Unidos fue del 8%, la economía estaba en auge, y en 1985 el precio del oro cayó a mínimos históricos, alrededor de 300 dólares.

Desde entonces, el precio del oro ha sido bastante estable, manteniéndose alrededor de los trescientos o cuatrocientos dólares. Durante este período ocurrieron muchos eventos importantes, como la confrontación entre Estados Unidos y la Unión Soviética, la disolución de la URSS, seguida de la Guerra del Golfo, el surgimiento del euro, la crisis financiera en el sudeste asiático e incluso los ataques terroristas del 11 de septiembre en Estados Unidos, pero el precio del oro no subió. En 2001, durante los ataques del 11 de septiembre, el precio del oro incluso cayó por debajo de los trescientos dólares, siendo la única razón la gran fortaleza de Estados Unidos.

Entre mediados y finales de los años 80, la economía estadounidense había ido muy bien. En realidad, la Guerra Fría se había ganado o perdido, y durante la década de 1990, Estados Unidos fue tan fuerte como siempre. La Guerra del Golfo demostró que Estados Unidos tenía el poder de conquistar el mundo por sí solo, por lo que el oro no podría haber subido. Incluso si el territorio continental de Estados Unidos fuera atacado el 11 de septiembre. ningún capital sentirá que Estados Unidos será derribado; simplemente no pueden pensar en utilizar el oro como cobertura.

Luego, en 2005, el oro rompió la barrera de los 20 años y su precio comenzó a subir. Miremos retrospectivamente la razón, que está clara: en 2005, el presidente Bush declaró terminada la guerra entre Afganistán e Irak. Después de salvar el período Clinton del Tesoro de estar vacío, el capital en retrospectiva comenzó a comprar coberturas de oro.

Al mismo tiempo, con la explosión de la productividad en China, los recursos mundiales estaban experimentando aumentos masivos de precios. Los precios del hierro, el mineral, el petróleo crudo y el carbón casi siempre aumentan; El oro, como producto financiero, sigue naturalmente el aumento. Estas dos razones sacaron lentamente al oro del rango lateral, de 400 dólares en 2005 a más de 600 dólares en 2007.

Luego, el oro hizo un pequeño retroceso en 2008 después de la crisis financiera y luego pasó de $700+ a $1800+ en 2011. La razón para no detenerse en el medio también es muy simple: la sobreemisión de dólares. El resultado también es muy simple: crear un gran número de grandes mamás chinas y esperar 10 años para su liberación.

Esta vez, el oro subió a 2.100 dólares; Lo mismo con Estados Unidos no se puede relacionar. Al fin y al cabo, en el mundo actual el dólar sigue siendo la moneda del oro, por lo que sigue teniendo una influencia importante en la fluctuación del precio del oro. Sin embargo, es importante señalar que el precio del oro está influenciado por una serie de factores y no es la única medida.

Razones del aumento del precio del oro

Razones del aumento del precio del oro

Si analizamos la historia de las sucesivas subidas y bajadas del oro, su precio siempre ha estado influenciado por Estados Unidos. Los cambios en las Tasas de interés estadounidenses, por ejemplo, han tenido un impacto significativo en el precio del oro. Al mismo tiempo, las actitudes de los bancos centrales globales hacia el oro, los factores económicos y geopolíticos globales y la demanda resultante de aversión al riesgo contribuirán a la volatilidad del precio del oro.

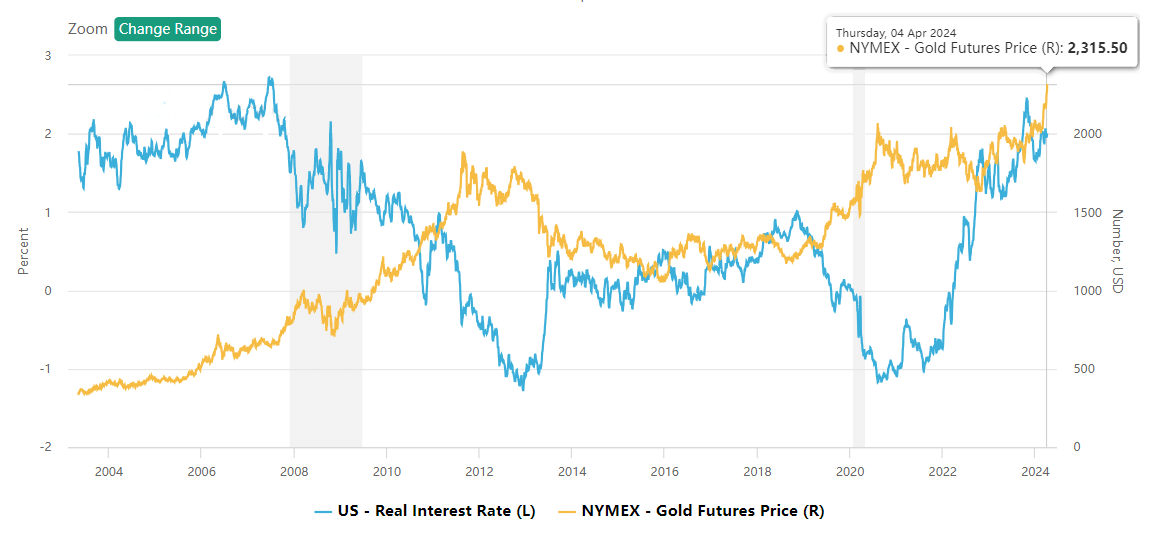

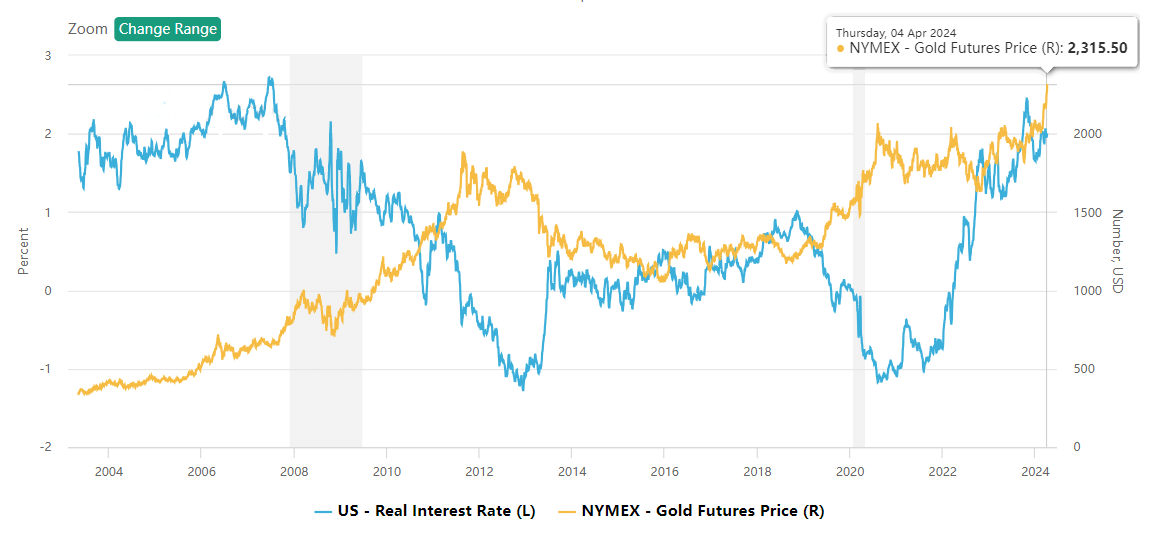

En primer lugar, está el tipo de interés real estadounidense. Es importante tener en cuenta que el oro está denominado en dólares estadounidenses y que tanto el oro como el dólar estadounidense son activos libres de riesgo. Pero la diferencia entre ambos es que el oro no producirá intereses, pero el dólar sí. La situación más típica es comprar bonos del Tesoro estadounidense y obtener un rendimiento de bonos estadounidenses.

Pero aunque el oro no puede producir intereses, puede resistir la inflación. Por el contrario, el dólar estadounidense se deprecia con la inflación, por lo que la inflación en realidad puede verse como una ganancia para el oro. De hecho, el rendimiento de los bonos estadounidenses menos la tasa de inflación para obtener esta tasa de interés real es el costo de oportunidad de comprar oro.

Cuanto mayor sea este costo de oportunidad, mayor será la tasa de interés real en Estados Unidos. Los inversores racionales estarán más inclinados a vender oro para comprar bonos estadounidenses, por lo que el precio del oro caerá. Por el contrario, los precios del oro aumentan. Aunque esto es sólo un análisis lógico, basado en datos históricos reales, el precio del oro y, de hecho, las tasas de interés reales estadounidenses están correlacionadas negativamente.

En pocas palabras, cuanto mayor sea la tasa de interés real estadounidense, menor será el precio del oro, y lo contrario también es cierto. Muchos inversores que quieren saber hacia dónde se dirige el precio del oro a medio y largo plazo analizan los tipos de interés del dólar estadounidense. En términos generales, el precio del oro tiene la correlación más fuerte con el bono a 10 años. Es por eso que los inversores suelen prestar mucha atención al movimiento del rendimiento del Tesoro estadounidense a 10 años para ayudarles a determinar el movimiento del mercado del oro.

Como puede verse en el gráfico anterior, el precio del oro y los tipos de interés reales durante el último año todavía muestran una correlación muy negativa. En consecuencia, es razonable especular que el reciente aumento de los precios del oro y las señales moderadas de la Reserva Federal están relacionados. En pocas palabras, en la reunión sobre tipos de interés del 20 de marzo, la Reserva Federal decidió mantener los tipos de interés sin cambios por quinta vez consecutiva.

Ante la resiliencia económica y la rigidez de la inflación, la Reserva Federal aún mantiene la previsión de un recorte de tipos de 75 puntos básicos para todo el año, lo que se considera una declaración moderada. El gráfico de puntos también muestra que los miembros de la Fed en general creen que es apropiado recortar las tasas este año. Esto viene inmediatamente después de las preocupaciones del mercado de que los calientes datos de inflación de enero-febrero podrían llevar a menos recortes de tasas de los que esperaba el mercado. De esta manera, la Reserva Federal equivale a decirle al mercado que no se preocupe; aunque la inflación todavía no es baja, seguirá manteniendo el ritmo original de recortes de tipos.

Así que la noticia se publicó después de que se fortaleciera la confianza del mercado en los recortes de las tasas de interés de la Reserva Federal y de que las tasas de interés privadas esperadas menos la inflación para volver a bajar la tasa de interés real. El precio del oro al contado también en este momento subió rápidamente, alcanzando el máximo de 2200 dólares por onza, y también continuó alcanzando nuevos máximos.

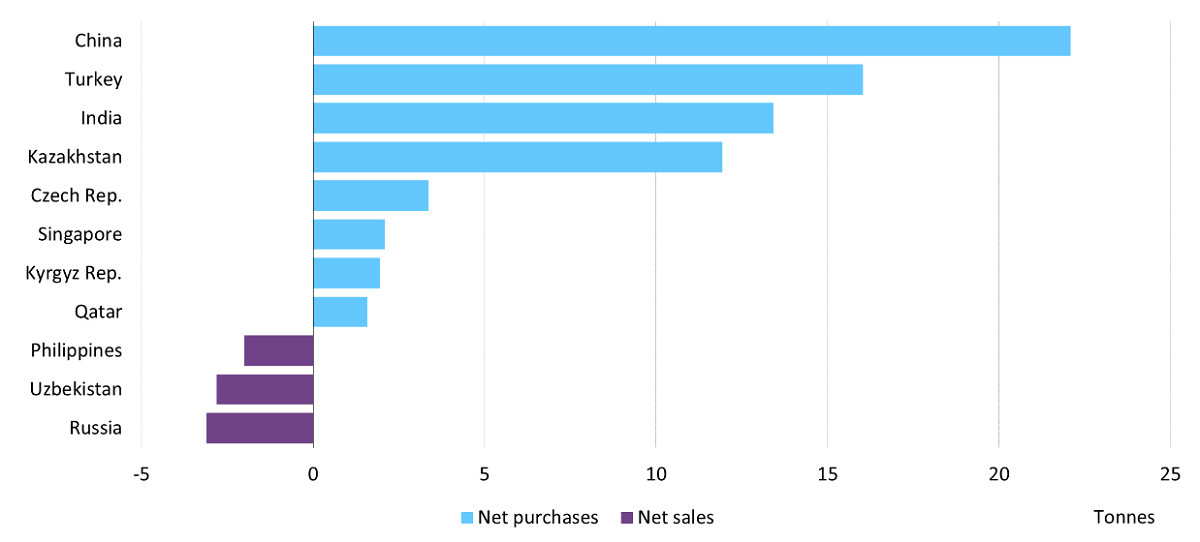

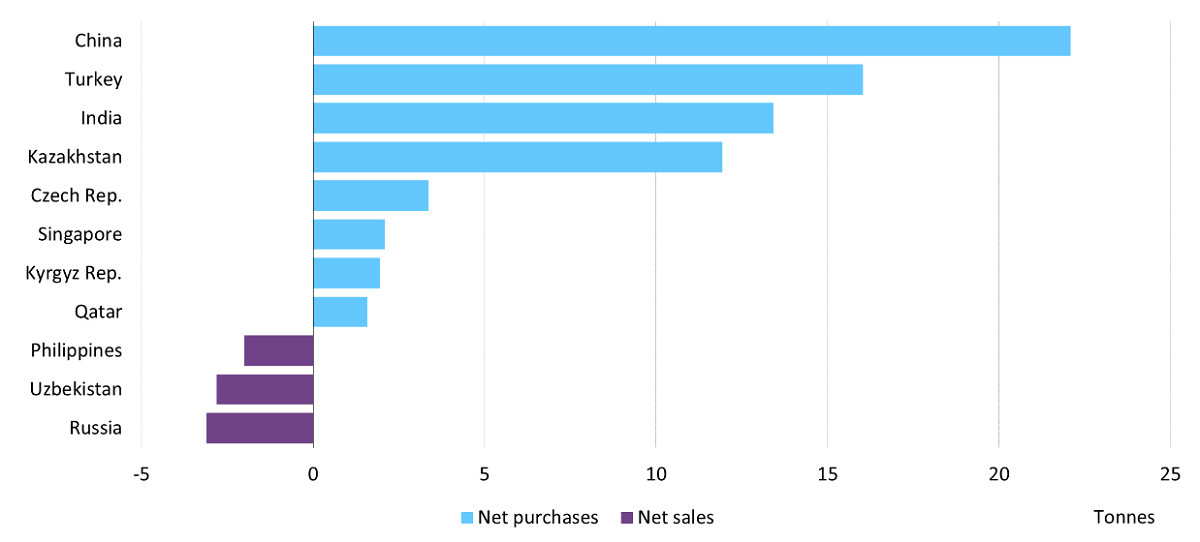

Pero las tasas de interés reales de Estados Unidos no pueden explicar completamente el precio del oro durante sus subidas y bajadas, por lo que también tenemos que considerar el segundo factor que afecta el precio del oro, es decir, la actitud del banco central global hacia el oro. El oro ha sido un activo de reserva importante para los bancos centrales; Los bancos centrales en tenencias de oro también explican su posición dominante. El oro en poder de los bancos centrales representó el 17% de las reservas totales de oro.

Y el comportamiento de compra y venta de los bancos centrales en el mercado del oro es básicamente común. Por tanto, tienen un impacto importante en el precio del oro. Por ejemplo, desde 2010, cuando los bancos centrales mundiales continúan comprando oro, el precio del oro ha sido más alto que el precio promedio de ganancias en el mercado.

Y en los últimos años, los bancos centrales, especialmente los bancos centrales de los países emergentes, han estado aumentando las reservas de oro; En los últimos dos años, esta tendencia se ha vuelto más obvia. Las compras netas de oro del banco central mundial en 2022 ascendieron a 1.082 toneladas, en comparación con las 450 toneladas de 2021. aumentaron drásticamente hasta alcanzar máximos históricos en 2023 y 2024 y continúan manteniendo un nivel alto.

Por ejemplo, el banco central de China compró oro mes a mes durante 16 meses consecutivos desde noviembre de 2022 hasta febrero de 2024, un aumento acumulado de 9,94 millones de onzas. Este es el período más largo de meses consecutivos de tenencias de bancos centrales desde que se dispone de datos, lo que indica el continuo optimismo sobre el oro y la importancia de las reservas de divisas diversificadas, y este comportamiento también ha tenido un cierto grado de influencia en el mercado del oro.

Por ejemplo, el banco central de China compró oro mes a mes durante 16 meses consecutivos desde noviembre de 2022 hasta febrero de 2024, un aumento acumulado de 9,94 millones de onzas. Este es el período más largo de meses consecutivos de tenencias de bancos centrales desde que se dispone de datos, lo que indica el continuo optimismo sobre el oro y la importancia de las reservas de divisas diversificadas, y este comportamiento también ha tenido un cierto grado de influencia en el mercado del oro.

También existe una demanda de cobertura. Estos años, la relación entre las dos grandes potencias, Estados Unidos y China, se ha deteriorado y el riesgo de conflicto geopolítico sigue aumentando. De hecho, que mucha gente sepa que el atributo de cobertura tiene una demanda. Después de todo, como dice el refrán, la paz es antigua, el caos es oro. Históricamente, ciertos acontecimientos de crisis y conflictos regionales han promovido el aumento de los precios del oro.

Tomemos como ejemplos la crisis financiera de 2008 y la nueva epidemia de la corona en 2020. Estos importantes acontecimientos con amplios impactos en el mundo han desencadenado en cierta medida inestabilidad en los mercados financieros e incluso han provocado una crisis de liquidez. O la guerra civil siria, la guerra de Libia, la guerra de Kosovo, la guerra del Golfo u otros conflictos regionales se convertirán en detonantes del aumento de los precios del oro.

Según los valores occidentales para una serie de reseñas de guerra, los precios generales del oro aumentarán debido al aumento a corto plazo de la aversión al riesgo antes de la guerra. A menos que se trate de una guerra repentina, una vez que la situación de guerra se aclare, los precios del oro volverán a caer. De modo que la aversión al riesgo es una preocupación. Esta es una preocupación en este artículo; Aunque afectará al precio del oro, también es necesario considerar específicamente la durabilidad de este efecto.

Por ejemplo, en 2020, el estallido de la nueva epidemia de la corona a principios de marzo en todo el mundo desencadenó ansiedad en los mercados financieros e incluso evolucionó hasta convertirse en una crisis de liquidez. En este caso, tanto el mercado de acciones como el de bonos se vieron afectados, por lo que el precio del oro cayó, acumulando una caída de 12,4% en el período del 9 al 19 de marzo.

Por otra parte, el conflicto ruso-ucraniano que estalló el 24 de febrero de 2022 desencadenó un breve aumento en el precio del oro, pero el 9 de marzo, el precio del oro comenzó a caer y devolvió la mayor parte de las ganancias del estallido de el conflicto el 15 de marzo. Con el tiempo, el mercado se ha preocupado menos por la importancia del conflicto entre Rusia y Ucrania y más por su impacto en la economía global.

Y es el campo de batalla ruso-ucraniano el que sigue siendo la parte más visible del deterioro de la actual situación política internacional. Aunque Rusia ha obtenido temporalmente algunas ventajas, la presión de la OTAN sigue siendo enorme. El presidente francés Macron dijo que los miembros de la OTAN y otros aliados podrían considerar el despliegue de tropas en Ucrania. Y luego el presidente ruso Vladimir Putin dijo que los intentos de una nueva intervención en Rusia podrían desencadenar un conflicto a gran escala con el uso de armas nucleares.

Esto es un poco mejor en Medio Oriente que en el escenario ruso-ucraniano porque no es como si fuera a haber una guerra nuclear a gran escala. Luego está el sureste de China, donde las autoridades de Filipinas y Taiwán han sido proactivas últimamente, y Estados Unidos ha enviado una flota de cinco portaaviones al este de Asia para permanecer al margen. Así, la tensión en la situación internacional también ha intensificado la tendencia al alza del precio del oro.

Además, existen diversas potencias económicas del mercado de valores, que básicamente se encuentran en un nivel alto. En el mercado de valores, poner demasiado dinero obviamente es un poco inseguro. Después de todo, el mercado de valores mundial básicamente sigue al mercado de valores de Estados Unidos; el mercado de valores estadounidense sube y el mercado de valores estadounidense cae. Y la subida del oro, por otro lado, también muestra que los grandes capitales están preocupados por los altos mercados bursátiles, por lo que deben tomar algunas medidas de aversión al riesgo.

De hecho, la causa del precio del oro nunca es una sola razón, sino que estos factores están entrelazados y se influyen entre sí, por lo que el precio del oro fluctúa y aumenta. Y este inversor sólo debe tener conocimientos claros para poder tomar la decisión de inversión adecuada según la situación del mercado.

Respondiendo al alza de los precios del oro

En el actual patrón mundial, el precio del oro y las perspectivas para el futuro del precio del oro deben considerar una serie de factores, incluida la política de la Reserva Federal, las tasas de interés reales, el comportamiento de compra de oro del banco central, así como los factores geopolíticos y pronto. Por lo tanto, los inversores en la estrategia de respuesta al aumento del precio del oro deberán ser extremadamente cautelosos.

Y según las previsiones del mercado, en 2024 la Reserva Federal realizará recortes en las tasas de interés, lo que resultará en una caída de las tasas de interés reales, lo que respaldará los precios del oro en el largo plazo. Actualmente, el mercado ha reflejado las expectativas de la Reserva Federal de múltiples recortes de tipos durante el año, por lo que los precios del oro a corto plazo se verán afectados por el esperado juego de recortes de tipos de interés. Si la inflación retrocede lentamente, las expectativas de recortes de las tasas de interés pueden verse afectadas, lo que conducirá a una caída a corto plazo de los precios del oro, pero este puede ser un mejor momento para comprar oro.

Encuestas recientes sugieren que los bancos centrales de todo el mundo aumentarán el porcentaje de oro que poseen. Esto significa que la demanda de oro del banco central podría aumentar, lo que respaldaría los precios del oro. Y cuando los bancos centrales compran grandes cantidades de oro, la demanda de oro en el mercado aumenta, lo que hace subir el precio del oro.

Y 2024 es el año de elecciones generales en más de 70 países y territorios de todo el mundo, incluido Estados Unidos. La experiencia pasada ha demostrado que la incertidumbre política puede hacer subir el precio del oro, especialmente cuando ocurren eventos como una escalada de fricción comercial con China. Por lo tanto, si Trump es elegido y continúa adoptando una política dura hacia China, podría provocar un deterioro en las relaciones entre Estados Unidos y China, lo que desencadenaría una aversión al riesgo, lo que a su vez podría hacer subir el precio del oro.

En otras palabras, es probable que esta ola de aumento del precio del oro continúe durante algún tiempo. Y según la experiencia histórica, el gran mercado del oro tiende a surgir de la fragmentación global, las dislocaciones monetarias y los disturbios civiles en Estados Unidos. Aunque el oro generalmente se considera un activo de refugio seguro, es necesario considerar cuidadosamente si el inversor promedio debe invertir o no en él.

Primero, los objetivos de inversión y la tolerancia al riesgo son cruciales. En segundo lugar, los inversores deben comprender el mercado del oro y considerar los pros y los contras de otras opciones de inversión. Además, es necesario tener en cuenta factores como los costos de inversión, la liquidez y la gestión.

Además del oro, los inversores también pueden considerar otras clases de activos, como acciones, bonos y bienes raíces. Cada clase de activo tiene sus propias características específicas de riesgo y rentabilidad, y los inversores deben realizar asignaciones razonables en función de sus circunstancias personales y objetivos financieros.

En resumen, a pesar del elevado precio actual del oro, los inversores pueden esperar un poco. El mercado puede jugar repetidamente entre las expectativas de recorte de tipos y la decepción. Si el precio del oro retrocede debido a la decepción, esto puede brindar a los inversores una oportunidad de diseño. Sin embargo, invertir en oro sigue siendo arriesgado, por lo que los inversores deben ser cautelosos y elegir plataformas e instituciones comerciales formales para evitar pérdidas innecesarias.

¿Volverá a subir el precio del oro?

| Tiempo |

Posibilidad |

Razones |

| Corto plazo |

Medio |

Tensiones geopolíticas, inflación y bancos centrales comprando más oro. |

| Término medio |

Alto |

Incertidumbre económica, inflación y bancos centrales acaparando oro. |

| A largo plazo |

Medio |

Desaceleración económica, tensiones y bancos centrales comprando oro. |

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

Las fluctuaciones del precio del oro en la historia de las razones.

Las fluctuaciones del precio del oro en la historia de las razones. Razones del aumento del precio del oro

Razones del aumento del precio del oro Por ejemplo, el banco central de China compró oro mes a mes durante 16 meses consecutivos desde noviembre de 2022 hasta febrero de 2024, un aumento acumulado de 9,94 millones de onzas. Este es el período más largo de meses consecutivos de tenencias de bancos centrales desde que se dispone de datos, lo que indica el continuo optimismo sobre el oro y la importancia de las reservas de

Por ejemplo, el banco central de China compró oro mes a mes durante 16 meses consecutivos desde noviembre de 2022 hasta febrero de 2024, un aumento acumulado de 9,94 millones de onzas. Este es el período más largo de meses consecutivos de tenencias de bancos centrales desde que se dispone de datos, lo que indica el continuo optimismo sobre el oro y la importancia de las reservas de