Pessoas recém-casadas que compram ouro têm dor de cabeça porque a loja de joias de ouro custa 700 dólares o grama. E a nível internacional, o preço do ouro também está a ultrapassar os 2100 dólares por onça. Não apenas atingiu um recorde, mas também um novo recorde por dia. Não apenas os investidores se sentem complicados, mas as pessoas comuns estão preocupadas. Afinal, tudo gira em torno do ouro do caos; o preço do ouro está a subir, deixando as pessoas preocupadas com questões de segurança internacional. Assim, vamos falar sobre as razões do aumento dos preços do ouro e a resposta.

Flutuações do preço do ouro na história das razões

Flutuações do preço do ouro na história das razões

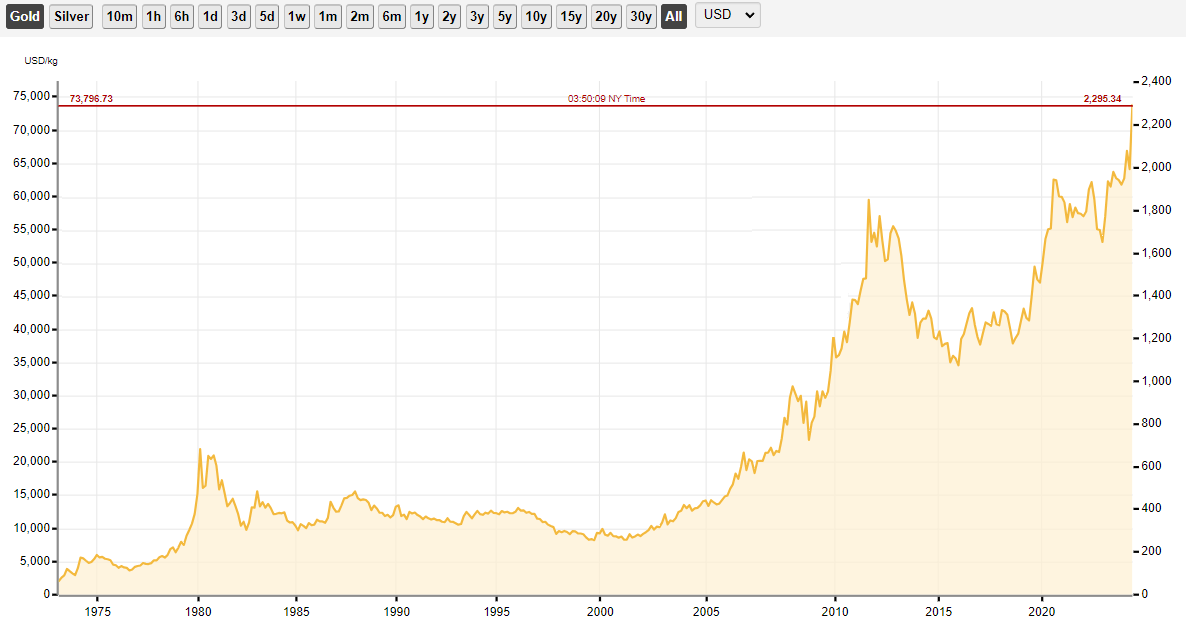

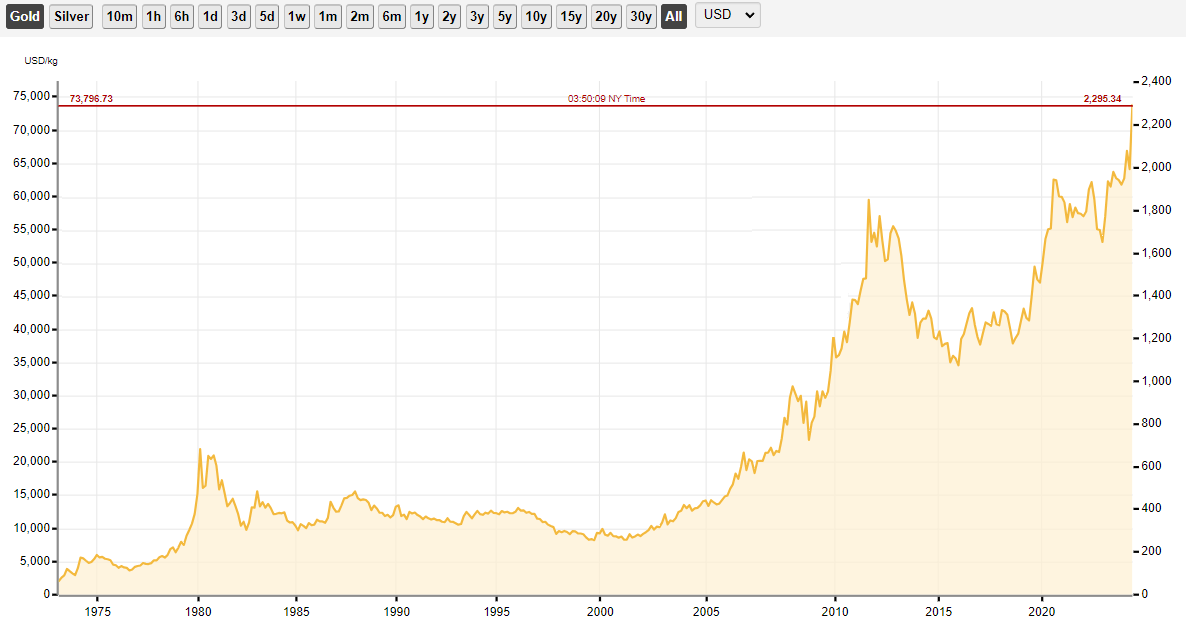

Ao longo da história recente do ouro, a humanidade entrou na era do dinheiro creditício, ou seja, quando o dólar foi anunciado e o ouro se desvinculou. Sempre que o ouro subiu enormemente neste período de mais de 50 anos, foi uma manifestação directa do declínio do poder dos Estados Unidos. Além disso, é claro, fatores de oferta e demanda, geopolítica, etc. também são razões importantes.

Por exemplo, em 15 de agosto de 1971, quando o dólar foi anunciado e o ouro foi dissociado, o preço do ouro era de US$ 35 a onça. Em 1973, havia ultrapassado US$ 100. que foi a resposta mais direta do mundo à quebra de confiança dos EUA. O abandono dos Estados Unidos do seu compromisso de utilizar o ouro como reserva monetária desencadeou a confiança da comunidade internacional no dólar.

Os investidores começaram a questionar o valor das participações em dólares e recorreram a outros activos, incluindo o ouro. Isto levou a uma rápida subida do preço do ouro, reflectindo a preocupação do mercado com a perda de confiança nos Estados Unidos. Mas então os EUA descobriram que o valor do dólar poderia recorrer, nomeadamente ao petróleo.

Portanto, o preço do ouro na primeira e segunda crises do petróleo no meio do desempenho de um razoável. Como os Estados Unidos podem controlar a liquidação do petróleo em dólares, isso representa naturalmente a força que permanece. Em 1978. o preço do ouro subiu para 250 dólares e subiu mais de duas vezes. Mas o mesmo período de aumento de 10 vezes do petróleo, em comparação com o aumento do ouro, parece muito normal.

Mas em 1979. o que não é normal, o ouro subiu rapidamente para 500 dólares americanos. 1980 em janeiro foi uma loucura por quanto 850 dólares americanos. O tempo de mais de um ano triplicou; devem ser os Estados Unidos que estão fora do problema; assim será. Ao mesmo tempo, houve um grande problema de inflação nos Estados Unidos, com a taxa de inflação atingindo 14%. E nessa altura, quando a população desempregada ultrapassava os 7%, o presidente da Reserva Federal, Volcker, aumentou a taxa dos fundos federais para 20% de uma só vez, apenas para pôr fim à inflação.

Desde então, o ouro e a sorte nacional dos Estados Unidos da América têm sido rotulados desta forma. Enquanto a boa sorte dos Estados Unidos da América continuar, esse ouro cairá. Por outro lado, enquanto os Estados Unidos tiverem azar, quanto mais difícil for, mais declinará. Por exemplo, na década de 1980, após o grande controle da inflação, o ouro também caiu. Taxa de crescimento do PIB dos EUA em 1984 de 8%, a economia está uma boa bagunça e o preço do ouro caiu para o fundo em 1985. cerca de 300 dólares americanos.

Desde então, o preço do ouro tem estado instável e estável o tempo todo, em cerca de trezentos ou quatrocentos dólares. Durante o período, ocorreram muitos grandes acontecimentos: o confronto entre os Estados Unidos e a União Soviética, o colapso da União Soviética e depois a Guerra do Golfo, o nascimento do euro, a crise financeira no Sudeste Asiático e até nos Estados Unidos. Estados quando os ataques terroristas de 11 de setembro e o preço do ouro não subiram. Em 2001, quando o preço do ouro caiu abaixo de US$ 300. a única razão foi que os Estados Unidos eram demasiado fortes.

Em meados e finais da década de 80, a economia dos EUA estava a ir muito bem. A Guerra Fria tinha sido ganha ou perdida e, ao longo da década de 1990, os EUA estavam mais fortes do que nunca. A Guerra do Golfo provou que os EUA tinham o poder de dominar o mundo sozinhos, por isso o ouro não poderia ter subido. Mesmo que o continente dos EUA tenha sido atacado em 11 de setembro. nenhum capital sentirá que os Estados Unidos serão derrubados; eles simplesmente não conseguem pensar em usar o ouro para se proteger.

Então, em 2005, o ouro rompeu a lateralidade de 20 anos e começou a subir. Recordemos a razão, que é clara: em 2005, o Presidente Bush declarou o fim da guerra Afeganistão-Iraque. Depois de evitar que o Tesouro do período Clinton ficasse vazio, o capital retrospectivo começou a comprar coberturas de ouro.

Por outro lado, com a explosão da produtividade na China, os recursos mundiais registavam enormes aumentos de preços. O preço do ferro, do minério, do petróleo bruto e do carvão quase sempre aumenta; o ouro, como mercadoria financeira, segue naturalmente a subida. Estas duas razões puxaram lentamente o ouro para fora da faixa lateral, de 400 dólares em 2005 para mais de 600 dólares em 2007.

Depois, o ouro sofreu um pequeno recuo em 2008, após a crise financeira, e depois passou de mais de 700 dólares para mais de 1800 dólares em 2011. A razão para não parar no meio também é muito simples: a sobreemissão de dólares. O resultado também é muito simples: criar um grande número de big moms chinesas e esperar 10 anos pela sua libertação.

Desta vez, o ouro subiu para US$ 2.100; o mesmo com os Estados Unidos não pode ser relacionado. Afinal, no mundo de hoje, o dólar ainda é a moeda do ouro, por isso ainda tem uma influência importante na flutuação do preço do ouro. Contudo, é importante notar que o preço do ouro é influenciado por uma série de factores e não é a única medida.

Razões para o aumento do preço do ouro

Razões para o aumento do preço do ouro

Olhando para a história das sucessivas subidas e descidas do ouro, o seu preço sempre foi influenciado pelos Estados Unidos. As alterações nas taxas de juro dos EUA, por exemplo, tiveram um impacto significativo no preço do ouro. Ao mesmo tempo, as atitudes dos bancos centrais globais em relação ao ouro, os factores económicos e geopolíticos globais e a consequente procura de aversão ao risco contribuirão para a volatilidade do preço do ouro.

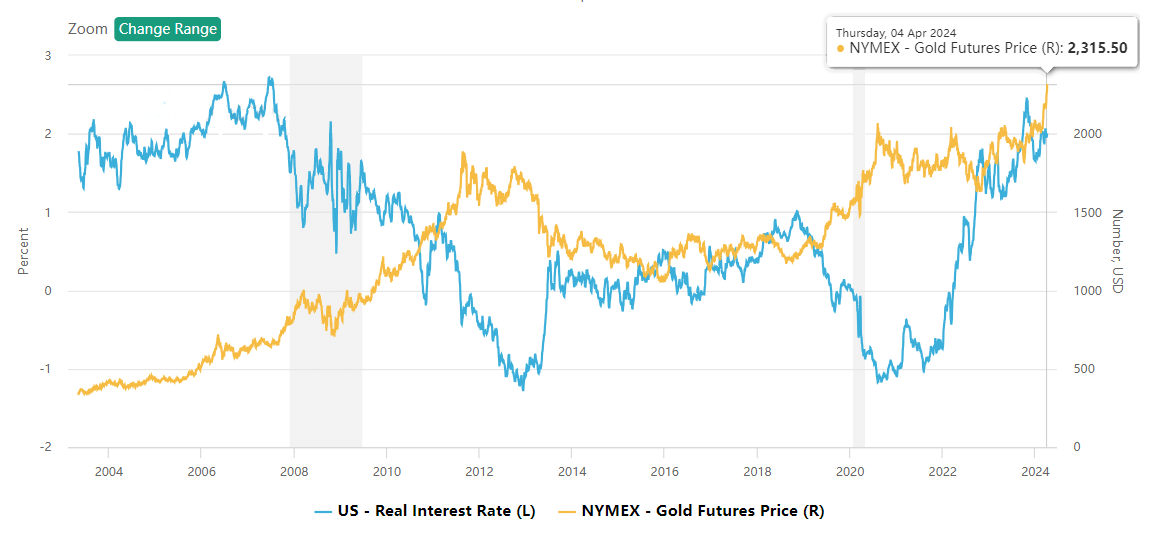

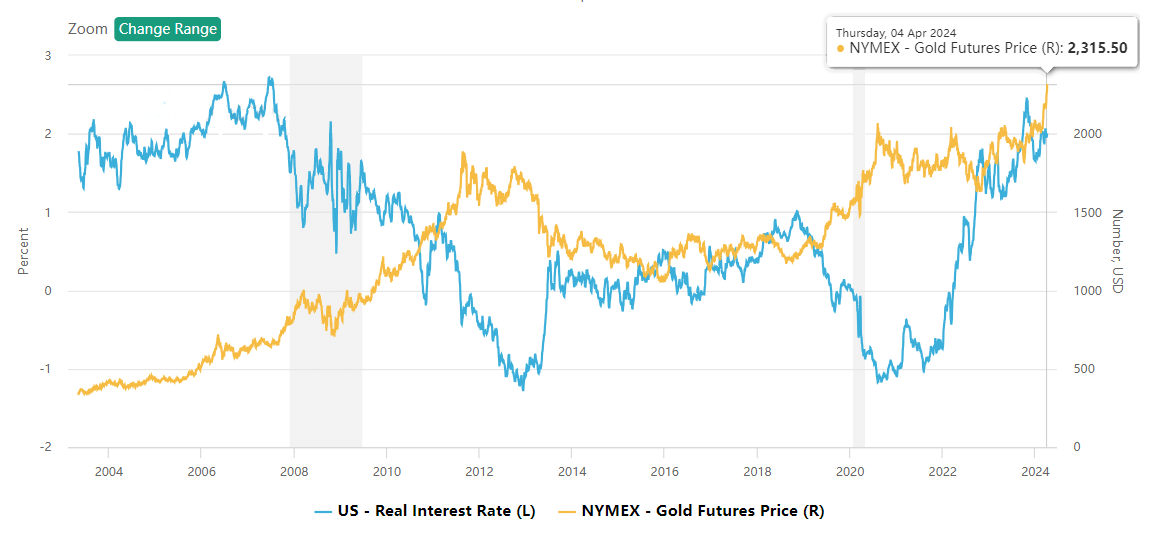

Primeiro, existe a taxa de juro real dos EUA. É importante compreender que o ouro é denominado em dólares americanos e que tanto o ouro como o dólar americano são activos isentos de risco. Mas a diferença entre os dois é que o ouro não produzirá juros, mas o dólar sim. A situação mais típica é comprar títulos do Tesouro dos EUA e obter o rendimento dos títulos dos EUA.

Mas embora o ouro não possa produzir juros, pode resistir à inflação. Em contraste, o dólar americano deprecia-se com a inflação, pelo que a inflação pode, na verdade, ser vista como um ganho para o ouro. Assim, de facto, o rendimento das obrigações dos EUA menos a taxa de inflação para obter esta taxa de juro real é o custo de oportunidade de comprar ouro.

Quanto maior for este custo de oportunidade, maior será a taxa de juro real nos EUA. Os investidores racionais estarão mais inclinados a vender ouro para comprar títulos dos EUA, pelo que o preço do ouro cairá. Por outro lado, os preços do ouro sobem. Embora esta seja apenas uma análise lógica, baseada em dados históricos reais, o preço do ouro e, de facto, as taxas de juro reais dos EUA estão negativamente correlacionados.

Simplificando, quanto mais elevada for a taxa de juro real dos EUA, mais baixo será o preço do ouro, e o inverso também é verdadeiro. Muitos investidores que desejam saber para onde vai o preço do ouro no médio e longo prazo analisam as taxas de juros do dólar americano. De um modo geral, o preço do ouro tem a correlação mais forte com o período de 10 anos. É por isso que os investidores geralmente prestam muita atenção ao movimento do rendimento do Tesouro dos EUA a 10 anos para ajudá-los a determinar o movimento do mercado de ouro.

Como você pode ver no gráfico acima, o preço do ouro e as taxas de juros reais no último ano ainda mostram uma correlação altamente negativa. Consequentemente, é razoável especular que a recente subida dos preços do ouro e os sinais de conciliação da Fed estão relacionados. Simplificando, na reunião sobre taxas de juro de 20 de Março, a Fed decidiu manter as taxas de juro inalteradas pela quinta vez consecutiva.

Sob a resiliência económica e a rigidez da inflação, a Fed ainda mantém a previsão de um corte de 75 BP nas taxas para todo o ano, o que é considerado uma declaração pacífica. O gráfico de pontos também mostra que os membros do Fed geralmente acreditam que é apropriado cortar as taxas este ano. Isto surge na esteira das preocupações do mercado de que os dados quentes da inflação de Janeiro a Fevereiro possam levar a menos cortes nas taxas do que o mercado esperava. Desta forma, a Fed equivale a dizer ao mercado para não se preocupar; embora a inflação ainda não esteja baixa, ainda manterá o ritmo original de cortes nas taxas.

Assim, a notícia foi divulgada depois de a confiança do mercado nos cortes das taxas de juro da Fed ter se fortalecido e as taxas de juro privadas esperadas menos a inflação para conseguirem que a taxa de juro real fosse novamente reduzida. O preço do ouro à vista também subiu rapidamente, atingindo o maior avanço de 2.200 dólares americanos por onça, e também continuou a atingir novos máximos.

Mas as taxas de juro reais dos EUA não podem explicar completamente o preço do ouro durante a subida e a descida, por isso temos também de olhar para o segundo factor que afecta o preço do ouro, ou seja, a atitude do banco central global em relação ao ouro. O ouro tem sido um importante activo de reserva para os bancos centrais; os bancos centrais nas participações em ouro também são responsáveis pela sua posição dominante. O ouro detido pelos bancos centrais representava 17% do total das reservas de ouro.

E o comportamento de compra e venda do banco central no mercado de ouro é basicamente comum. Portanto, eles têm um impacto importante no preço do ouro. Por exemplo, desde 2010, quando os bancos centrais globais continuam a comprar ouro, o preço do ouro tem sido superior ao preço médio do lucro no mercado.

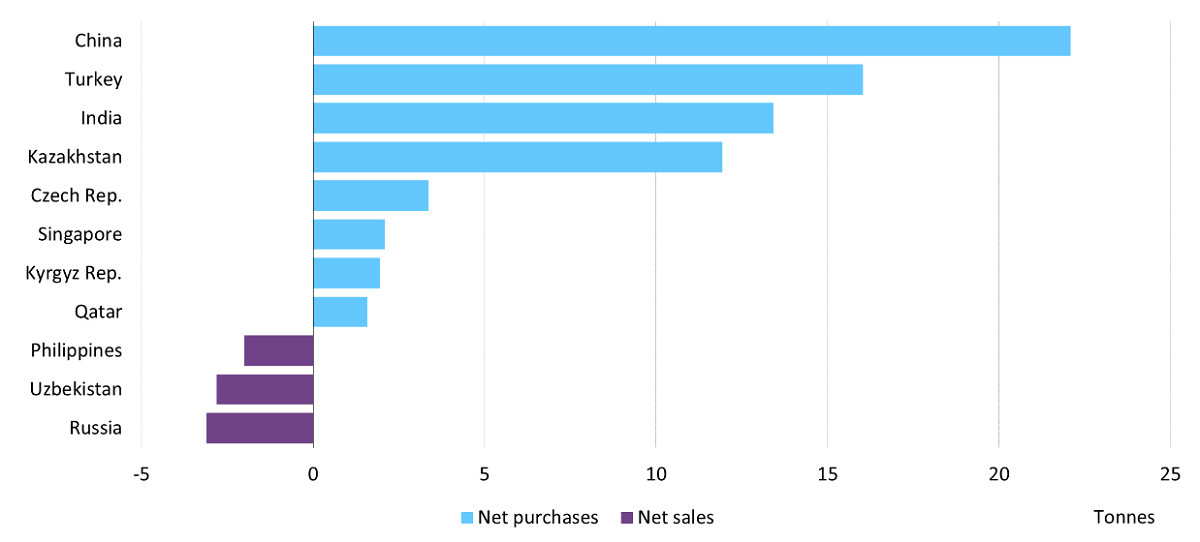

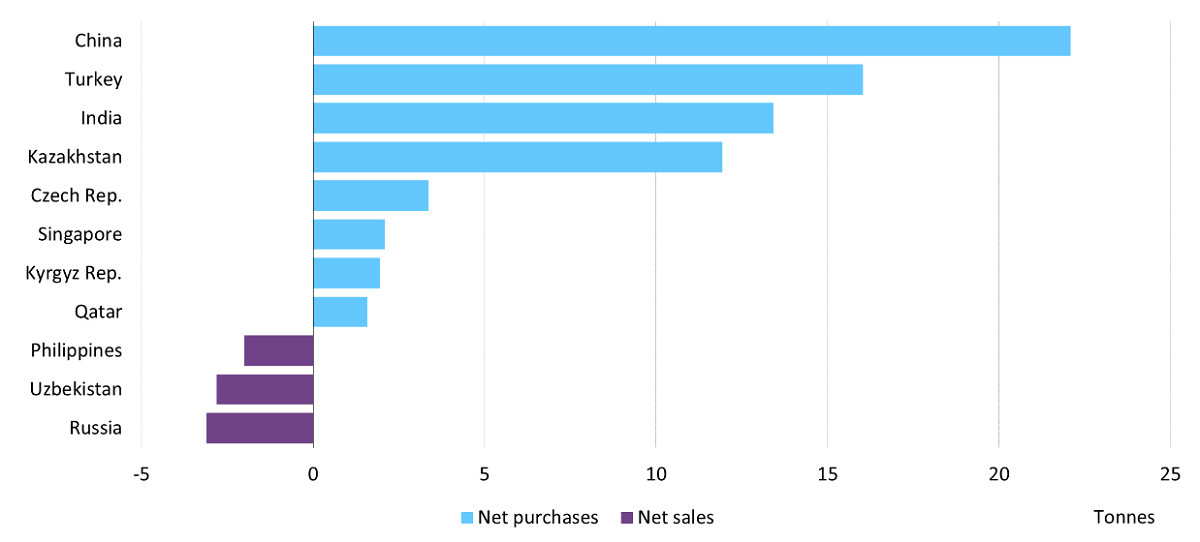

E nos últimos anos, os bancos centrais, especialmente os bancos centrais dos países emergentes, têm aumentado as reservas de ouro; nos últimos dois anos, esta tendência tornou-se mais óbvia. As compras líquidas de ouro do banco central global em 2022 foram de 1.082 toneladas, em comparação com 450 toneladas em 2021. aumentaram acentuadamente para níveis recordes em 2023 e 2024 e continuam a manter um nível elevado.

Por exemplo, o banco central da China comprou ouro mês a mês durante 16 meses consecutivos, de novembro de 2022 a fevereiro de 2024. um aumento acumulado de 9,94 milhões de onças. Este é o período mais longo de meses consecutivos de participações do banco central desde que os dados estão disponíveis, indicando a continuação do optimismo em relação ao ouro e a importância das reservas cambiais diversificadas, e este comportamento também teve um certo grau de influência no mercado do ouro.

Por exemplo, o banco central da China comprou ouro mês a mês durante 16 meses consecutivos, de novembro de 2022 a fevereiro de 2024. um aumento acumulado de 9,94 milhões de onças. Este é o período mais longo de meses consecutivos de participações do banco central desde que os dados estão disponíveis, indicando a continuação do optimismo em relação ao ouro e a importância das reservas cambiais diversificadas, e este comportamento também teve um certo grau de influência no mercado do ouro.

Também há demanda por hedge. Nestes anos, a relação entre as duas grandes potências, os Estados Unidos e a China, deteriorou-se e o risco de conflito geopolítico continua a aumentar. Na verdade, deixe muitas pessoas saberem que o atributo hedge tem uma demanda. Afinal, como diz o ditado, paz antiga, caos ouro também. Historicamente, determinados eventos de crise e conflitos regionais promoveram a subida dos preços do ouro.

Tomemos como exemplos a crise financeira em 2008 e a nova epidemia da coroa em 2020. Estes grandes acontecimentos com impactos abrangentes no mundo provocaram, em certa medida, instabilidade nos mercados financeiros e levaram mesmo a uma crise de liquidez. Ou a guerra civil na Síria, a guerra na Líbia, a guerra no Kosovo, a Guerra do Golfo ou outros conflitos regionais tornar-se-ão factores desencadeadores da subida dos preços do ouro.

De acordo com os títulos ocidentais para uma série de análises de guerra, os preços gerais do ouro aumentarão devido ao aumento de curto prazo da aversão ao risco pré-guerra. A menos que seja uma guerra repentina, depois que a situação da guerra estiver clara, os preços do ouro cairão. Portanto, a aversão ao risco é uma preocupação. Esta é uma preocupação neste artigo; embora afecte o preço do ouro, a durabilidade deste efeito também precisa de ser considerada especificamente.

Por exemplo, em 2020, o surto da nova epidemia da coroa no início de Março em todo o mundo desencadeou ansiedade nos mercados financeiros e até evoluiu para uma crise de liquidez. Neste caso, tanto o mercado de ações como o de títulos foram atingidos, enquanto o preço do ouro caiu, acumulando uma queda de 12,4% no período de 9 a 19 de março.

Por outro lado, o conflito russo-ucraniano que eclodiu em 24 de fevereiro de 2022 desencadeou um breve aumento no preço do ouro, mas em 9 de março, o preço do ouro começou a cair e devolveu a maior parte dos ganhos do surto de o conflito em 15 de março. Com o tempo, o mercado tornou-se menos preocupado com a importância do conflito Rússia-Ucrânia e mais preocupado com o seu impacto na economia global.

E é o campo de batalha russo-ucraniano que continua a ser a parte mais visível da actual deterioração da situação política internacional. Embora a Rússia tenha obtido temporariamente algumas vantagens, a pressão da NATO ainda é enorme. O presidente francês Macron disse que os membros da OTAN e outros aliados poderiam considerar o envio de tropas para a Ucrânia. E então o presidente da Rússia, Vladimir Putin, disse que as tentativas de uma nova intervenção na Rússia poderiam desencadear um conflito em grande escala com o uso de armas nucleares.

Isto é um pouco melhor no Médio Oriente do que no teatro russo-ucraniano porque não é como se fosse haver uma guerra nuclear em grande escala. Depois, há o sudeste da China, onde as autoridades das Filipinas e de Taiwan têm sido proactivas ultimamente, e os EUA enviaram uma frota de cinco porta-aviões para a Ásia Oriental para ficarem à margem. Assim, a tensão na situação internacional também aumentou a tendência de aumento dos preços do ouro.

Além disso, existem vários poderes económicos do mercado de ações, que se encontram basicamente num nível elevado. No mercado de ações, investir muito dinheiro é obviamente um pouco inseguro. Afinal, o mercado de ações mundial segue basicamente o mercado de ações dos EUA; o mercado de ações dos EUA sobe e o mercado de ações dos EUA cai. E o ouro subiu, por outro lado, também mostra que o grande capital está preocupado com as altas bolsas de valores, por isso deve tomar algumas medidas de aversão ao risco.

Na verdade, a causa do preço do ouro nunca é uma razão única, mas estes factores estão interligados e influenciam-se mutuamente, de modo que levaram à flutuação e subida do preço do ouro. E este investidor deve ter uma cognição clara apenas para poder tomar a decisão de investimento adequada de acordo com a situação do mercado.

Respondendo à disparada dos preços do ouro

No actual padrão mundial, o preço do ouro e as perspectivas para o futuro do preço do ouro precisam de considerar uma série de factores, incluindo a política da Reserva Federal, as taxas de juro reais, o comportamento de compra de ouro do banco central, bem como as questões geopolíticas e breve. Portanto, os investidores na estratégia de resposta ao pico do preço do ouro terão de ser extremamente cautelosos.

E de acordo com as previsões do mercado, a Reserva Federal em 2024 fará cortes nas taxas de juro, resultando numa descida das taxas de juro reais, o que proporcionará suporte aos preços do ouro no longo prazo. Actualmente, o mercado reflectiu as expectativas da Fed de múltiplos cortes nas taxas durante o ano, pelo que os preços do ouro a curto prazo serão afectados pelo esperado jogo de cortes nas taxas de juro. Se a inflação demorar a cair, a expectativa de cortes nas taxas de juro poderá ser afectada, o que levará a um declínio a curto prazo nos preços do ouro, mas este pode ser um melhor momento para comprar ouro.

Estudos recentes sugerem que os bancos centrais de todo o mundo aumentarão a percentagem de ouro que detêm. Isto significa que a procura de ouro pelo banco central poderá aumentar, apoiando os preços do ouro. E quando os bancos centrais compram grandes quantidades de ouro, a procura de ouro no mercado aumenta, o que empurra o preço do ouro para cima.

E 2024 é o ano de eleições gerais em mais de 70 países e territórios em todo o mundo, incluindo os Estados Unidos. A experiência passada demonstrou que a incerteza política pode fazer subir o preço do ouro, especialmente quando ocorrem acontecimentos como a escalada da fricção comercial com a China. Portanto, se Trump for eleito e continuar a adoptar uma política dura em relação à China, isso poderá levar a uma deterioração nas relações EUA-China, desencadeando aversão ao risco, o que por sua vez poderá fazer subir o preço do ouro.

Por outras palavras, esta onda de subida do preço do ouro deverá continuar por algum tempo. E, com base na experiência histórica, o grande mercado do ouro tende a resultar da fragmentação global, das perturbações monetárias e da agitação civil nos Estados Unidos. Embora o ouro seja geralmente considerado um activo de refúgio, se deve ou não ser investido pelo investidor médio deve ser cuidadosamente considerado.

Primeiro, os objetivos de investimento e a tolerância ao risco são cruciais. Em segundo lugar, os investidores precisam de compreender o mercado do ouro e considerar os prós e os contras de outras opções de investimento. Além disso, fatores como custos de investimento, liquidez e gestão precisam ser levados em consideração.

Além do ouro, os investidores também podem considerar outras classes de ativos, como ações, títulos e imóveis. Cada classe de ativos tem as suas próprias características específicas de risco e retorno, e os investidores devem fazer alocações razoáveis com base nas suas circunstâncias pessoais e objetivos financeiros.

Em resumo, apesar do atual preço elevado do ouro, os investidores podem esperar um pouco. O mercado pode oscilar repetidamente entre as expectativas de redução das taxas e a decepção. Se o preço do ouro recuar devido à decepção, isso poderá proporcionar aos investidores uma oportunidade de layout. No entanto, investir em ouro ainda é arriscado, por isso os investidores devem ser cautelosos e escolher plataformas e instituições de negociação formais para evitar perdas desnecessárias.

O preço do ouro subirá novamente?

| Tempo |

Possibilidade |

Razões |

| Curto prazo |

Médio |

Tensões geopolíticas, inflação e bancos centrais comprando mais ouro. |

| Termo médio |

Alto |

Incerteza económica, inflação e bancos centrais acumulando ouro. |

| Longo prazo |

Médio |

Desaceleração económica, tensões e bancos centrais comprando ouro. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Flutuações do preço do ouro na história das razões

Flutuações do preço do ouro na história das razões Razões para o aumento do preço do ouro

Razões para o aumento do preço do ouro Por exemplo, o banco central da China comprou ouro mês a mês durante 16 meses consecutivos, de novembro de 2022 a fevereiro de 2024. um aumento acumulado de 9,94 milhões de onças. Este é o período mais longo de meses consecutivos de participações do banco central desde que os dados estão disponíveis, indicando a continuação do optimismo em relação ao ouro e a importância das reservas cambiais diversificadas, e este comportamento também teve um certo grau de influência no mercado do ouro.

Por exemplo, o banco central da China comprou ouro mês a mês durante 16 meses consecutivos, de novembro de 2022 a fevereiro de 2024. um aumento acumulado de 9,94 milhões de onças. Este é o período mais longo de meses consecutivos de participações do banco central desde que os dados estão disponíveis, indicando a continuação do optimismo em relação ao ouro e a importância das reservas cambiais diversificadas, e este comportamento também teve um certo grau de influência no mercado do ouro.