キャンペーン

公開日: 2024-01-05 更新日: 2024-12-02

投資市場では、強い個別株を選択できなければ利益を得られないだけでなく、損失を被る可能性もあります。これを避けるためには、ファンドが良い選択肢となります。投資先に応じて、長期的に安定した収入を得たい人は債券ファンドを、より高い利益を得たい人は株式ファンドを選ぶことができます。また、インデックスファンドも選択肢の一つですが、前述の二つに比べたら知名度が高くありません。そこで、この記事ではインデックスファンドについて詳しく解説します。

インデックスファンドとは

インデックスファンドは名前の通りに、ある特定のインデックス(指数)に連動しています。このインデックスは、ダウジョーンズ工業平均またはS&P500などに加え、鉄道、航空、テクノロジー、消費財などの特定の業界インデックスである場合もあります。次に、インデックスファンドのマネージャーは、このインデックスに従って株式または有価証券を購入し、インデックスと同一のポートフォリオを作成します。

インデックスファンドの歴史は1974年まで遡ります。ジョン・ボーグル(John Bogle)氏が最初のインデックスファンドを発行しました。同時に、パッシブ投資シリーズというまったく新しい投資形式も誕生しました。ほとんどのインデックスファンドは、指数に対して受動的に追従し、人為的な介入をほとんど行わないため、「パッシブファンド」とも呼ばれます。

インデックスファンドは投資信託の一種です。つまり、すべてのミューチュアルファンドがインデックスファンドではありませんが、すべてのインデックスファンドはミューチュアルファンドです。しかし、ミューチュアルファンドが一つの株式に投資資金を集めるのに対し、インデックスファンドはアメリカ全体の株式市場に含まれるすべての株式を購入します。

インデックスファンドは、それが追従する指数に含まれるすべてまたはほとんどの資産を保有しているため、ポートフォリオの分散投資が達成されます。これにより、特定の株式やセクターのリスクが軽減され、インデックスファンドは幅広い分散を持ち、リスクがやや低くなる傾向があります。

また、受動的に管理されているため、ファンドマネージャーが頻繁に売買判断を行うことはありません。代わりに、ファンドのポートフォリオを目標とする指数に合わせることを目指します。そのため、アクティブファンドと比べて取引手数料が非常に低く抑えられます。複雑な調査や取引のタイミングが不要で、単純に指数のパフォーマンスを再現するからです。

パッシブファンドは、ある指数をベンチマークとして、ポートフォリオをその指数に合わせる形で運用されます。指数には計算のための数式があり、パッシブ投資はその数式に従って投資を行います。例えば、ある株式のポジションをいくつ保有すべきか、他の株式をいくつ保有すべきかが決定されます。そして、指数のウェイトが変動した場合、投資家はそのポジションを適宜調整します。このシンプルな運用方法のため、管理費用は非常に低くなります。

アメリカでは、パッシブファンド、つまりインデックスファンドの管理費は年間で約0.2%以下です。これが、アメリカ市場でインデックスファンドが多くの人々に選ばれる理由です。投資コストが非常に低く、さらに配当の再投資制度もあり、長期投資家がインフレ対策として求める条件をほぼすべて満たしています。

アメリカでは、多くの関連研究が長期的には(10年以上)アクティブ投資はパッシブ投資を大幅に上回ることがないことを証明しており、時にはパッシブ投資よりも悪い結果になることさえあります。さらに、アクティブ投資には高い管理費がかかるため、著名な投資家ウォーレン・バフェットなどは、賢明な投資家は高額な管理費を伴うアクティブファンドを選ぶべきではないと考えています。

市場にインデックスファンドが増える中、選ぶのがますます難しくなっているのも事実です。インデックスファンドには多くの種類があり、それぞれ異なる特徴を持っています。したがって、投資家がインデックスファンドを選ぶ際には、まず自身の投資目標に合ったタイプのインデックスファンドを見極めることが重要です。

| 特徴 | 説明 |

| 幅広い市場 | 代表的な特徴であり、多様な業界および市場のパフォーマンスを反映している |

| 低コスト | 手数料が低いため、アクティブファンドと比較して投資家のコストが削減される |

| パッシブ投資 | インデックスをミラーリングするため、アクティブな管理は必要がない |

| 高い透明性 | ポートフォリオが透明なので、投資家はいつでも資産配分を確認できる |

| リスクの分散 | 複数の銘柄によりリスクが分散され、ポートフォリオ全体のボラティリティが軽減される |

インデックスファンドの種類

インデックスは通常、複数の株式の加重平均であり、インデックスごとに異なる株式が計算に使用されます。多くの種類のインデックスが存在するため、インデックスファンドにもさまざまなタイプがあります。市場でよく見られるインデックスファンドには、広範なインデックス、業界別インデックス、戦略インデックスの3つの一般的なカテゴリーがあります。

広範なインデックス(ブロードベースインデックス)は、CSI300、SSE50、CSI500など、市場トレンドを表すために市場にすでに存在するインデックスに完全に基づくものです。これは、主観的要素のない、パッシブで市場パフォーマンスを完全に再現した株式ファンドです。

広範なインデックスはトラッキングエラーが比較的少なく、市場の主要銘柄を網羅的にカバーできる利点があります。ですので、長期保有し、手軽で着実な投資を追求する投資家に適しています。特に一般投資家にとって、広域インデックスファンドへの長期積立投資は、低コストかつ低リスクの資産運用方法です。

業界インデックスは、医薬品指数、軍事指数、消費財指数、テクノロジー指数など、特定の垂直産業内の銘柄を選択することです。広域インデックスと比較すると、業界インデックスは主観的な要素がやや高くなります。

業界インデックスの利点は、投資家が興味のあるセクターまたは強気なセクターを選択できることです。特定の業界のダイナミクスを理解し、業界調査能力を持つ投資家に適した業界インデックスは、特定のセクターの発展をより正確に追跡するために使用できます。

戦略インデックスの利点は、特定の戦略を通じて、比較的有望な株式を見つけ、市場平均を上回るリターンを追求できることです。ある程度の投資経験を持ち、超過収益を求める投資家に適しており、自身のリスク許容度に応じて異なる戦略インデックスを選択することができます。

一般投資家には、規模が大きく、投資コストが低く、トラッキングエラーも比較的小さい広域インデックスをお勧めします。広域インデックスファンドを選択する場合、投資家は規模、手数料率、トラッキングエラーなどの要素を考慮する必要があります。

規模が大きいほど有利であり、手数料が低いほど有利ですが、トラッキングエラーは公募ファンドであればそれほど差が大きくありません。低コストの広域インデックスファンドへの長期積立投資は、一般投資家にとって簡単で効果的な投資方法です。

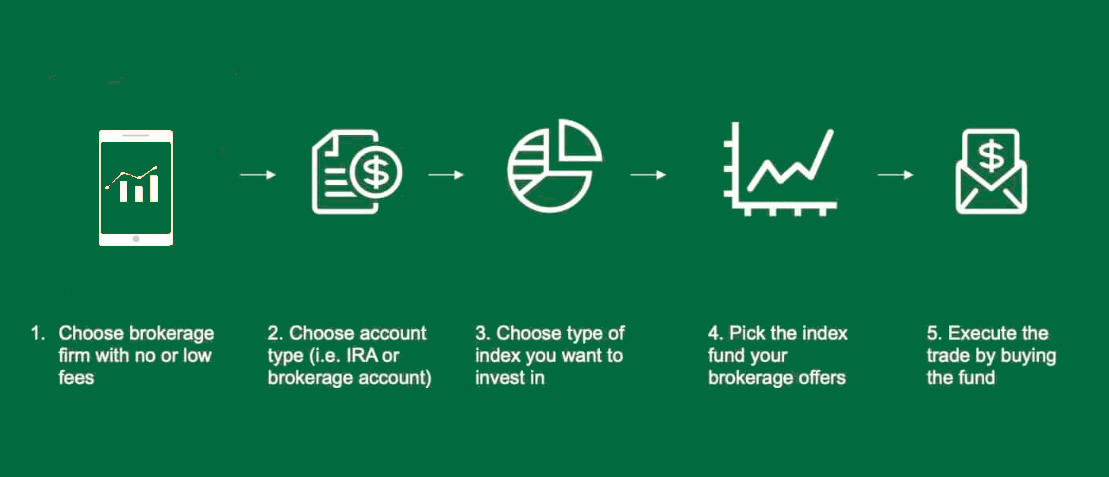

インデックスファンドの購入方法

インデックスファンドを購入するには、まずこのサービスを提供している信頼できるブローカーを選択する必要があります。次に、必要に応じて証券口座を登録し、証券口座内で提供されるツールと情報を使用して、さまざまなインデックスファンドを調査します。ファンドの投資目的、手数料、過去の実績、保有資産クラスなどを考慮して、投資目的に合ったファンドを選択してください。

そして、投資する金額と頻度を決定します。投資家は一括で投資することもできますが、市場変動を分散するために定期的に定額を投資することもできます。証券口座内で選択したインデックスファンドを見つけて、購入する数量と価格を入力し、注文を出してください。

固定金額を投資する場合は、投資予定額、投資頻度、投資期間を設定してください。たとえば、毎月定期的に一定の金額を投資することもできます。証券口座内で気になるインデックスファンドを見つけて、積立注文を設定すると、毎月の特定の日付と投資金額を選択できます。積立注文を確認して、注文が投資計画に従って設定されていることを確認します。一部のブローカーは、実際に投資する前に投資計画をテストできるシミュレーションサービスも提供しています。

ポートフォリオのパフォーマンスを定期的に監視してください。市場状況によって、ポートフォリオの調整またはリバランスが必要になる場合もあります。投資家は選択したインデックスファンドが配当金または分配金を支払う場合、その現金部分をファンドに再投資してポジションを増やすことも選択できます。インデックスファンドの購入には取引手数料やファンド管理手数料などの費用がかかる場合があることに注意してください。

ファンドへの積立投資は、長期間にわたる市場変動を分散し、ファンド株式を均等に購入することにより、ポートフォリオに対する市場変動の影響を軽減できます。投資をより適切に管理するために、積立投資プログラムの料金と実施の詳細を必ず理解してください。

インデックスファンドのポジション調整のタイミング

ポジション調整のタイミングは通常、ファンド管理会社の投資戦略とファンドが追跡する予定の指数のルールによって決定されます。ほとんどのインデックスファンドは、保有資産が追跡対象のインデックスと一致するように、各取引日の終わりに調整を行います。これには、指数構成銘柄の変化に基づく売買が含まれる場合があります。

一部のインデックスファンドは、インデックスの変化またはファンドマネージャーによる市況の新たな評価に応じて、四半期または半年ごとにポートフォリオを見直し、調整することを選択する場合があります。さらに他のインデックスファンドは、ポートフォリオが長期的な投資目標と一致していることを確認するために、毎年末に大幅な調整を行う場合があります。

追跡対象のインデックスに独自の構成銘柄調整が定期的に行われている場合、それらの調整が発生したときにインデックスファンドもそれに応じて調整することがあります。たとえば、特定のインデックスは毎年リバランスされることがあります。リバランスの正確なタイミングや頻度はファンド会社やファンド商品によって異なります。さらに、一部のインデックスファンドは「満期まで保有」戦略を採用しており、インデックスのすべての構成銘柄を可能な限り長期間保有し、インデックスがリバランスされた場合にのみ調整を行います。

全体として、投資家はインデックスファンドを購入する際に、ファンドの関連文書、特に目論見書と年次報告書を注意深く読んで、ファンドの投資戦略に関する詳細情報を入手する必要があります。

| インデックスファンド | 手数料率 | 過去10年間の年間収益率 |

| バンガード500インデックスファンド・アドミラルシェア(VFIAX) | 0.04% | 11.90% |

| フィデリティ・ナスダック総合インデックスファンド(FNCMX) | 0.03% | 14.50% |

| フィデリティ500インデックスファンド (FXAIX) | 0.02% | 11.90% |

| バンガード・トータル・ストック・マーケット・インデックスファンド・アドミラル (VTSAX) | 0.04% | 11.30% |

| シュワブS&P 500インデックスファンド (SWPPX) | 0.02% | 11.90% |

| シュワブ・トータル・ストック・マーケット・インデックスファンド (SWTSX) | 0.03% | 11.20% |

| シュワブ・ファンダメンタル米国大企業インデックスファンド (SFLNX) | 0.25% | 10.70% |

| USAAビクトリー・ナスダック100インデックスファンド (USNQX) | 0.45% | 17.00% |

| フィデリティ・トータル・ボンド・ファンド(FTBFX) | 0.45% | 2.30% |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。