取引

EBCについて

公開日: 2023-11-17

更新日: 2024-12-06

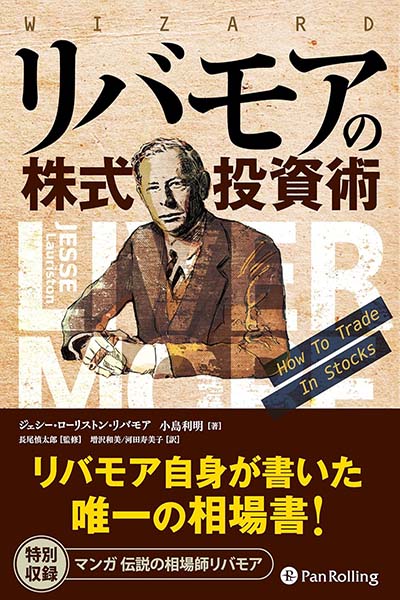

現代で最も影響力のある投資とトレーディングの達人は誰でしょうか。 バフェットやソロスのような名前が思い浮かびますでしょうか。 もしウォール街で同じ質問を尋ねると、トレーディング王として崇められていたジェシー・リバモアの名前を頻繁に耳にすることになるでしょう。彼のことを聞いたことがありますか? バフェットやソロスと同様に、リバモアは20世紀で最も優れた投資家として評価されています。アメリカの経済金融の舞台では彼の影響力が非常に大きく、ウォール街の金融大手や政府は彼に頭を下げざるを得なかったのでした。

1877年生まれのジェシー・リバモアは、すでに2世紀前に有名な人物となっていました。彼の物語はマサチューセッツ州から始まります。幼い頃、家は貧しく、14歳で家出を決意。母親から渡されたわずか5ドルを持って、彼は伝説的な放浪の人生を歩み始めました。当時のアメリカには「バケット」と呼ばれる株式のカジノのような場所がたくさんありました。株の売買に似てはいますが、物理的な物体を売買するわけではなく、株が上がるか下がるかに賭けを行う場所でした。

この時、若きリバモアは株価に非常に興味を持つようになり、価格変動を観察してノートに記録しました。その結果、株価は一定の範囲内で変動する傾向があることに気づきました。そこで彼は、「レンジの下限で買って、上限で売る」というシンプルな戦略を立て、この戦略で1週間で200ドルを稼ぎ、17歳で母親に1,000ドルの家を買ってあげることができました。

ボストンの株式カジノでは、取引王の名が広まり、大きな注目を集める一方で、カジノ内での不満も生まれました。最終的に彼はブラックリストに登録され、ボストンでの経済的な機会がなくなったため、ニューヨークへ向かうことを決意します。この時、実際の株式市場は彼が想像していたほど面白くないことに気づきました。市場は急速に変化し、株価の変動がカジノのように簡単に予測できるものではなく、実際の取引コストも高く、流動性も良くないことが分かりました。彼の短期的かつ高頻度の取引戦略は、実際の株式市場ではうまく機能しませんでした。そこで、彼は新たな戦略を見直す必要があることに気づきました。

詳細な調査を進めた結果、リバモアは株価がランダムに変動するのではなく、サポートレベルやレジスタンスレベルといった重要なポイントを持っていることを発見しました。株価は短期的にはこれらの領域内で動き、これらの領域を抜けると、上昇または下降を続ける可能性があることに気づいたのです。この新しい考え方から、彼はトレンドフォローという新しい取引スタイルへと進化しました。この戦略の成功によって、リバモアは株式市場で名を上げ、純資産は10万ドルに達しました。

もちろん、彼の道のりは順調ばかりではありませんでした。例えば、彼は株を早い段階で売り急ぎ、その結果として損失を出すことがありました。これが、後に「儲かるトレードでは急いで売らない」という彼のトレード原則の基礎となりました。

株式市場で大きな成功を収めた後、リバモアはコットン先物市場に飛び込みました。しかし、それは彼が想像していたほど簡単ではありませんでした。市場の状況は彼の予想を裏切り、彼は50,000ドルの投資の半分以上を失いました。この失敗には重要な理由がありました。リバモアは、小さな損失を抱えた際に売ることに消極的であり、損失を取り戻すことを望んだ結果、より大きな損失に繋がったのです。この経験から彼は、負けた場合には自信がない限り、すぐに損切りをすることが重要だと学びました。

この原則は、取引で負けた場合にすぐに損切りするべきだというものです。株価が下落すると、多くの人々は回復を期待して様子見をし、さらに購入してしまうことがあります。しかし、リバモアはこれに抵抗し、分析に基づく冷静な判断を行いました。お金を失い始めた場合、それは自分の判断が間違っている可能性があることを意味し、早めに損失を止める必要があるのです。

もちろん、これは盲目的な推測に頼るのではなく、慎重な分析に基づいた行動が大切です。

リバモアの取引戦略は進化を続け、彼の資産は増えていきました。1907年、株式市場の崩壊に際して、彼は市場が不安定になる兆しを察知し、トレンドをフォローする戦略を採用しました。彼は市場を空売りし、巨万の富を築くことに成功します。この時、米国政府は経済危機に備えてJPモルガン・チェースに支援を求め、モルガンはリバモアに取引を止めるよう交渉しました。リバモアは彼の提案を受け入れ、ポジションを閉じ、マーケットの回復を予見して利益を得ることができました。1日で100万ドルを稼ぎ、純資産は500万ドルまで達しました。

この成功が彼を傲慢にし、豪華な生活を追求するようになりました。ヨットや高級住宅を購入し、有名な女性と交際を始めたリバモアは、すべてが自分のものだと思うようになったのです。しかし、この傲慢さが後に彼の失敗へと繋がります。

成功後の2年目、リバモアは再びコットン先物市場に参入しました。友人からの内部情報を受け、コットンを買い始めますが、予想外の事態が起こり、価格は急落し、再び破産に至りました。この経験を通じて、他人の言うことは参考にできても、完全に信用してはいけないという教訓を得たのです。

この打撃はリバモアにとって非常に重く、彼は自分の取引原則に新たな原則を追加するようになりました。それは、他人の言うことを聞くことはできても、完全に信用することはできないという信念です。トレーディング王は再起を図るため、友人からお金を借りるしかありませんでした。彼は39歳になり、以前よりも慎重になっていました。そして、取引を一切行わずに6週間を過ごし、その間に市場の動向をじっくり研究しました。良いタイミングを見つけたいと考えたのです。

彼は第一次世界大戦中、金属需要が高まることを予測し、鉄鋼会社の株を98ドルで購入しました。株価は115ドルに上昇しましたが、彼はすぐには売らず、最初の取引原則を守りつつ、さらにポジションを増やしてレバレッジを高めました。最終的に株価が145ドルに達したとき、彼は満足し、投資した資金を売り戻しました。

このような取引場面は、しばしば心理戦のようなものであり、リバモアの戦略はますます成熟していきました。彼はより多くの利益を上げ、市場でのゲームの本質を理解し始めたのです。戦略を進化させることで再び成功を収めましたが、それに満足することはありませんでした。次に彼はコットン先物市場にへの正しい参入の仕方を見極めることに徹底的に取り組みました。先物の買いで市場を圧迫し、グレーな手段と世論操作を駆使し、市場に影響を与えることに成功しました。最終的には米国政府が介入し、ホワイトハウスが取引を中止するよう求めてきました。政府のメンツを保つため、トレーディング王は作戦を中止せざるを得ませんでした。

その後、トレーダー王は先物市場でさらに成功を収め、小麦やトウモロコシの市場にも進出し、地位を一層高めました。彼の決断と戦略は、彼を市場のダークホースとして際立たせ、その成功伝説を更新し続けました。

時間が経つにつれて、トレーディング王の取引戦略はさらに成熟し、独自の取引ルールを開発しました。彼は「価格の変化は常に逆方向に進む」という有名な「ムーアの法則」を提唱しました。この法則は、株式市場のテクニカル分析理論における先駆的な著作とされ、その後のテクニカル分析学派に大きな影響を与えました。

1925年、48歳のトレーディング王には数千万ドルの資産がありました。この時、彼はトレーディングにおける非常に重要な原則をまとめました。それは、「機会が十分に明確ではないときには市場に急いではいけない」というもので、忍耐力が取引過程で最も維持するのが難しいものであると認識していました。単純なように思えますが、彼にとって最も重要だったのは、「良いアイデアがないときには、軽率に行動しないこと」です。多くの人が取引戦略を考える際、最も難しいのは強力な分析方法を考え出すことではなく、良い機会を待つことだと認識していました。

1929年、取引王は市場の多くの主要銘柄に微かな不調の兆しを感じ取り、危機の予兆を直感しました。これは一生に一度のチャンスだと確信した彼は、これまで成功を収めてきた小麦、コットン、特定の株の空売りを超え、今回は米国株式市場全体を空売りすることを決意します。彼は100人以上のブローカーを雇い、密かに空売りを開始しました。そして、1929年10月29日に発生した「暗黒火曜日(Black Tuesday)」、米国株式市場はかつてない暴落を迎えました。米国政府はその後繰り返し助けを求めましたが、今回は無駄となり、最終的に米国史上最悪の大恐慌を引き起こしました。

この百年に一度のチャンスに直面したトレーディング王は、生涯の経験とスキルを駆使して市場の低迷を巧みに利用しました。しかし、この行為は道徳的に好ましくないとされ、当時の社会に批判されました。

それでも富は幸福をもたらしませんでした。リバモアの二番目の妻はアルコール依存症に苦しみ、息子と激しく口論し、ついには彼を撃って負傷させる事態にまで発展しました。彼は妻と離婚し、その後記憶喪失に陥り、キャリアも混乱の中で崩れていきました。その結果、米国は証券取引委員会(SEC)を設立し、トレーディング王の活動はさらに困難なものとなりました。

1934年、かつて億万長者だったリバモアは三度目の破産を迎えました。なぜ彼が破産したのかは今も謎のままです。再起のチャンスを得ることなく、うつ病に陥り、63歳で自ら命を絶ってしまいました。これがトレーディング王リバモアの波乱に満ちた人生でした。彼は14歳で家を出て、5ドルをポケットにして歩き始めました。3回の浮き沈み、3回の破産を経験し、最終的に億万長者となりましたが、命を絶つことでその生涯を閉じました。

トレーディング王は自身の取引原則を最後まで守ることができませんでしたが、彼の取引に対する概念は後の世代に大きな影響を与え、現代の多くの達人によって採用されています。最後に、彼が残した古典的な原則は今も多くのトレーダーに語り継がれています。

「市場は決して間違っていない。間違いを犯すのは人間の本性だけである。」

免責事項: この資料は一般的な情報提供のみを目的としており、財務、投資、またはその他の信頼すべきアドバイスを意図したものではありません (また、そのようにみなされるべきではありません)。資料に記載されているいかなる意見も、特定の投資、証券、取引、または投資戦略が特定の個人に適しているという EBCまたは著者による推奨を構成するものではありません。