Después de perderse en gran medida el repunte bursátil de 2023 por ser demasiado pesimistas sobre los impactos de los altos costos de endeudamiento en la economía, los pronosticadores de Wall Street en general se han vuelto cada vez más optimistas.

Goldman Sachs, RBC Capital Markets y UBS ya han aumentado sus estimaciones de fin de año 2024 para el S&P 500. El objetivo medio de casi una docena de estrategas de acciones seguidos por Bloomberg se sitúa actualmente en 4.950.

El índice de referencia superó la barrera de los 5.000 puntos por primera vez a principios de este mes. El VIX se sitúa en 13,97, cerca de sus mínimos históricos, una señal de recuperación de la confianza tras la gran pérdida que sufrió el mercado el martes pasado.

Incluso algunos osos acérrimos se han vuelto más positivos. Mike Wilson, de Morgan Stanley, espera que el repunte se amplíe y aconseja a los inversores que se queden con acciones de crecimiento de calidad y de gran capitalización.

JPMorgan ha mantenido el objetivo de fin de año más bajo entre sus pares, pronosticando que el índice caerá a 4.200 para fines de 2024. Pero la mesa de operaciones del banco discrepa de esa opinión, citando el crecimiento del PIB por encima de la tendencia.

Esperan que esa fortaleza se traduzca en un crecimiento positivo de los ingresos y que los grandes nombres tecnológicos impulsen el mercado de valores (que ha alcanzado un récord tras otro este año) aún más alto, solo que “a un ritmo potencialmente más lento”.

Califica en el espejo retrovisor

Los últimos datos sobre flujos de fondos muestran que los inversores globales aumentan sus apuestas a un ritmo más rápido. Casi 60 mil millones de dólares inundaron fondos de acciones en las últimas cuatro semanas, el mayor derroche de ese tipo en dos años.

Goldman Sachs mejoró su calificación de las acciones globales a "sobreponderada" debido a las señales de mejora en la actividad manufacturera global. Esta actualización se produjo tras iniciar el año con una calificación "neutral" para todos los activos.

El banco elevó su pronóstico para el S&P 500 a 52,00 desde 5,100, uno de los más altos de Wall Street, y proyectó mayores ganancias para el sector de tecnología y comunicaciones.

Las empresas estadounidenses han logrado otro trimestre sólido. Las ganancias de las empresas del S&P 500 aumentaron un 7%, ampliando una recuperación de una contracción en el primer semestre de 2023, datos compilados por Bloomberg.

Savita Subramanian de BofA ha dado a entender su intención de aumentar potencialmente las previsiones. En una entrevista este mes, dijo que “el mayor riesgo para el S&P 500 en el corto plazo es el alza”.

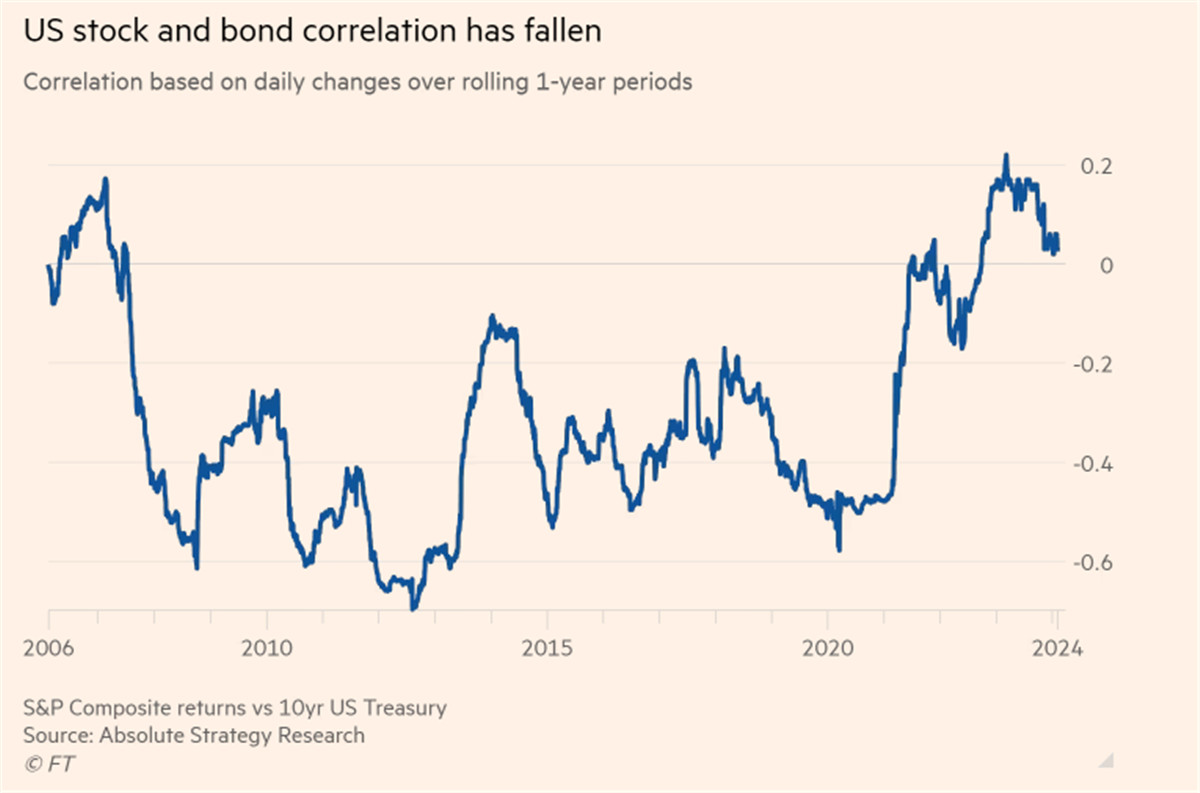

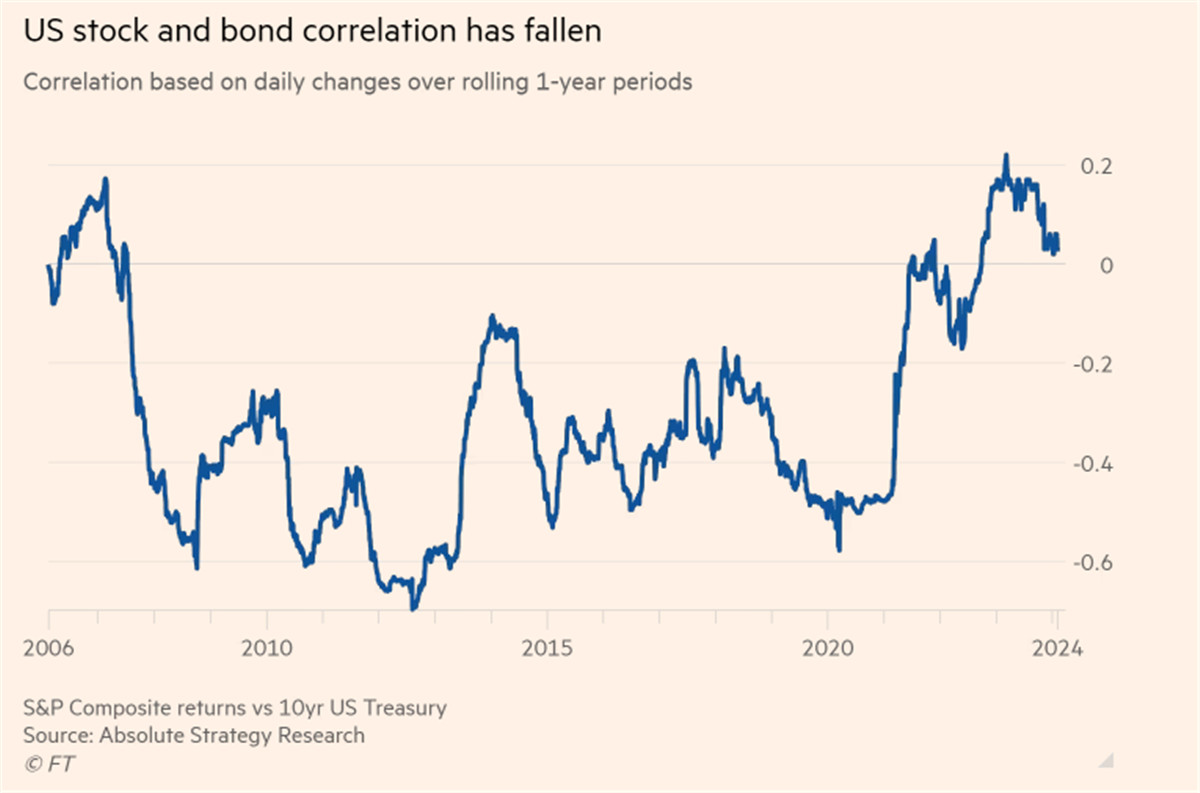

La mayor economía del mundo sigue brillando mientras que Europa y Japón enfrentan amenazas de recesión. Esta divergencia actual ha llevado a la desvinculación de las acciones y los bonos estadounidenses que luchan contra una inflación aún alta.

Algunos señalan que se ha subestimado la expansión de la política fiscal. La legislación ha ayudado a canalizar más de un billón de dólares de inversión hasta ahora en la economía en los últimos años.

Euforia máxima

Las opciones alcistas son tan populares que su costo para las acciones promedio del S&P 500 estaba casi a la par de las opciones de venta bajistas. La diferencia, conocida como sesgo de llamadas, alcanzó el nivel más alto desde 2021.

Los swaps de incumplimiento crediticio, o instrumentos diseñados para protegerse contra riesgos crediticios, retrocedieron cuando el índice Markit CDX North American High Yield y un seguidor de CDS similar con grado de inversión alcanzaron a sus niveles más bajos de dos años.

Una serie de similitudes entre las acciones tecnológicas actuales y las burbujas anteriores sugieren que los Siete Magníficos podrían registrar más ganancias en el futuro antes de un retroceso importante, dijeron estrategas de BofA liderados por Michael Hartnett.

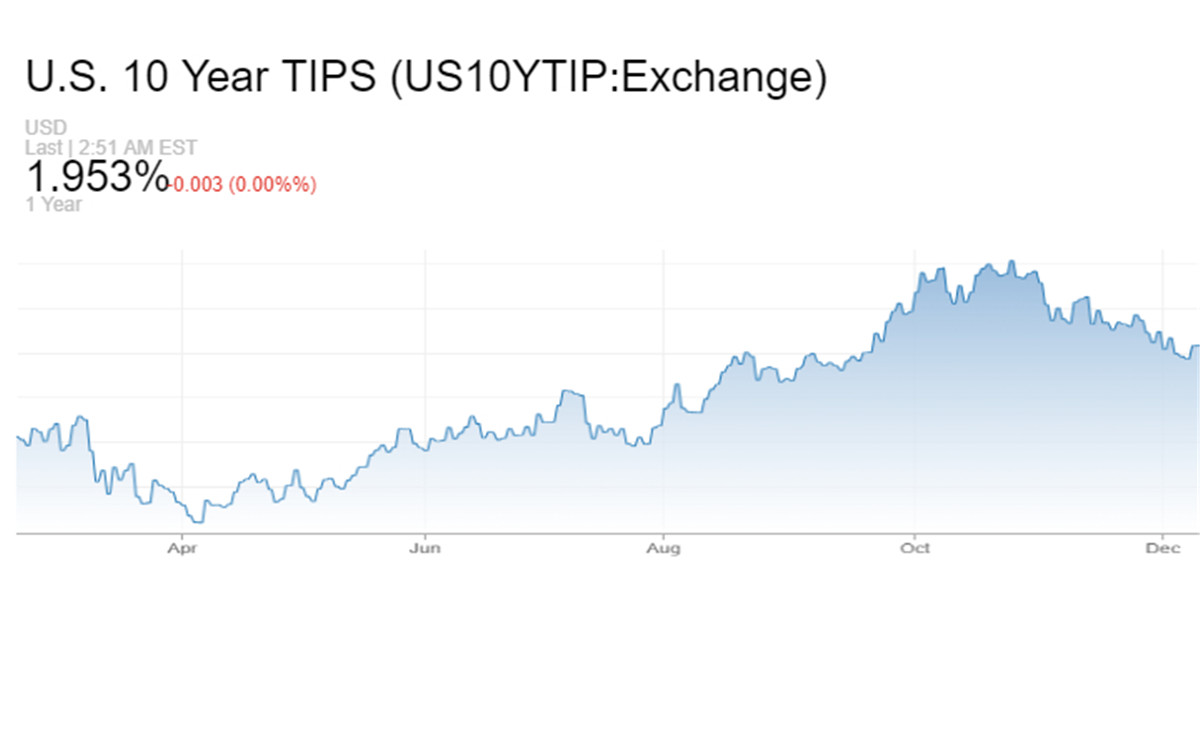

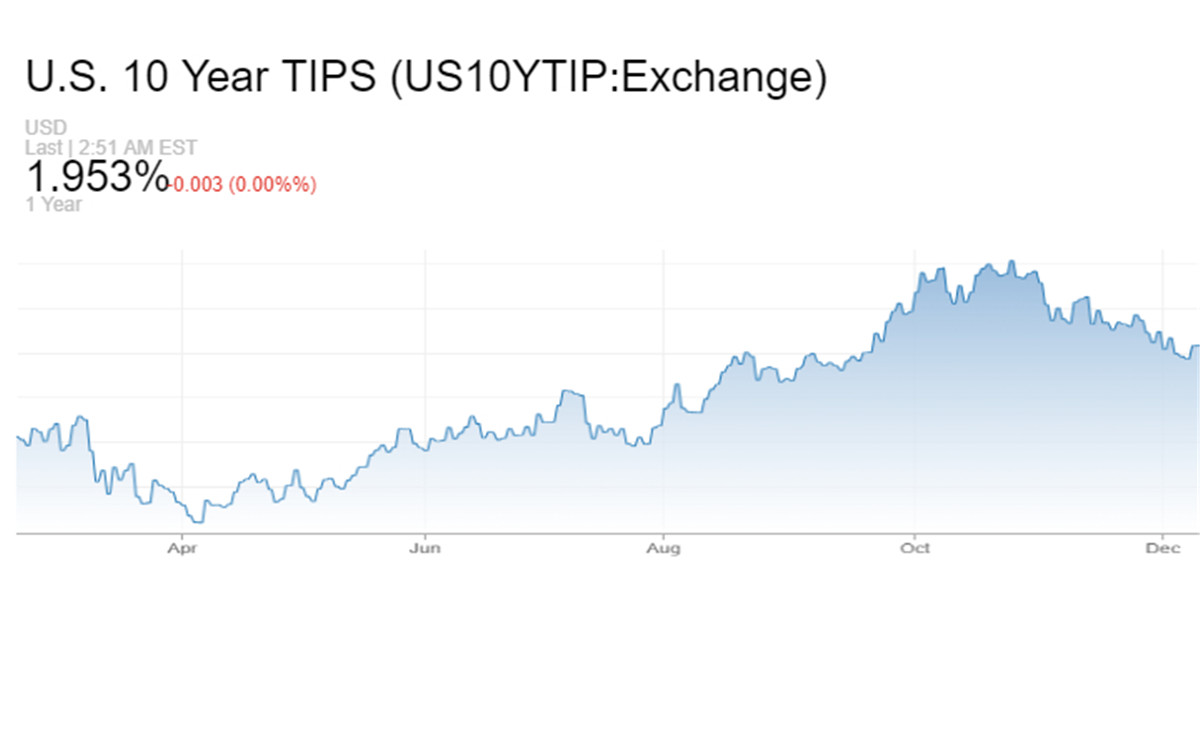

Su cálculo muestra que el rendimiento real del Tesoro a 10 años tendría que alcanzar el 2,5% o el 3% para poner fin a la locura de los inversores por la inteligencia artificial y la tecnología de megacapitalización. Actualmente es alrededor del 2%, muy por debajo de esa área.

Con un ratio PE de 45, los Siete Magníficos son categóricamente caros, pero no menos que las acciones japonesas en 1989 con múltiplos de 67 y el Nasdaq Composite en 2000 con múltiplos de 65.

El grupo ha saltado alrededor de un 140% desde su mínimo de diciembre de 2022, eclipsado por el aumento del 190% observado durante la burbuja de Internet para el Nasdaq Composite o el repunte del 230% de las acciones de FAANG desde los mínimos de Covid.

Dicho esto, Hartnett advirtió que “no hay dos burbujas iguales”. Después de todo, esos datos son lo suficientemente sorprendentes como para ser tomados como señales de advertencia para los inversores que esperan seguir aprovechando el repunte.

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (y no debe considerarse) asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.