تجارة

حول إي بي سي

اريخ النشر: 2024-12-19

تاريخ التحديث: 2024-12-20

هل تساءلت يومًا ما إذا كانت جميع المعلومات التي جمعتها عن سهم ما تنعكس بالفعل في سعره؟ هل يمكن للمستثمر حقًا التغلب على السوق، أم أنها مجرد مسألة حظ؟ تتحدى فرضية السوق الفعالة (EMH) هذه الأسئلة من خلال اقتراح أن أسعار الأصول تعكس دائمًا جميع المعلومات المتاحة بالكامل. وفقًا لهذه النظرية، فإن السوق فعالة للغاية بحيث لا يمكن لأي مستثمر التفوق عليها باستمرار باستخدام أي معلومات معروفة بالفعل للجمهور. لا تعمل هذه الفرضية على إعادة تشكيل الطريقة التي نفكر بها في التداول فحسب، بل إنها تعيد أيضًا تعريف كيفية تعاملنا مع الاستثمار تمامًا.

ولكن إذا كانت السوق فعّالة حقاً، فماذا يعني ذلك بالنسبة لاستراتيجية الاستثمار الخاصة بك؟ هل ينبغي لك أن تتخلى عن البحث النشط، أم لا يزال بإمكانك إيجاد طرق للتغلب على النظام؟ للإجابة على هذه الأسئلة، نحتاج إلى استكشاف الأشكال الثلاثة لفرضية كفاءة السوق وفهم كيف يؤثر كل منها على الطريقة التي يتنقل بها المستثمرون في السوق. ومن خلال التعمق في هذه الأشكال، يمكننا الكشف عن الطبيعة الحقيقية لكفاءة السوق وتداعياتها البعيدة المدى على قرارات الاستثمار.

أساسيات فرضية السوق الفعالة

فرضية السوق الفعّالة هي نظرية تقترح أن الأسواق المالية "فعّالة" في دمج كل المعلومات المتاحة في أسعار الأوراق المالية. ووفقًا لهذه الفرضية، فإن أسعار الأصول ـ سواء الأسهم أو السندات أو غيرها من الأدوات المالية ـ تعكس دائمًا كل المعلومات ذات الصلة. وهذا يشير إلى أن السوق تعمل بطريقة تجعل من المستحيل تقريبًا على أي مستثمر أن يتفوق عليها باستمرار من خلال التحليلات المتخصصة أو اختيار الأسهم أو المعرفة الداخلية.

وببساطة، فإن الفكرة وراء هذه الفرضية هي أن السوق، بكل تعقيداته، يمتص ويعكس بسرعة المعلومات الجديدة، مما يضمن أن الأسعار تمثل دائمًا انعكاسًا حقيقيًا لقيمة الأصول في أي لحظة.

للوهلة الأولى، قد يبدو هذا متناقضًا مع الاستراتيجيات الشائعة التي يتبناها العديد من المستثمرين، وخاصة أولئك الذين يكرسون الوقت للبحث والتحليل. إذا كانت فرضية السوق الفعّالة صحيحة، فلماذا نهتم بتحليل البيانات المالية لشركة ما أو تتبع اتجاهات السوق؟ بعد كل شيء، إذا كانت جميع المعلومات العامة والخاصة مدمجة بالفعل في أسعار الأسهم، فإن استراتيجيات التداول أو الاستثمار النشطة القائمة على البحث الفردي ستكون عديمة الفائدة.

إن جوهر نظرية كفاءة السوق يتحدى هذا النهج التقليدي، حيث يشير إلى أنه لا يمكن لأي مستثمر، حتى الأكثر دراية أو خبرة، أن يتفوق باستمرار على السوق بمرور الوقت. وهذا يقودنا إلى السؤال الحاسم: إذا كانت السوق فعّالة حقًا، فهل من المنطقي أن نتبع استراتيجيات استثمارية نشطة على الإطلاق، أم ينبغي للمستثمرين أن يتبنوا نهجًا أكثر سلبية؟

فرضية السوق الفعالة: الأشكال الثلاثة

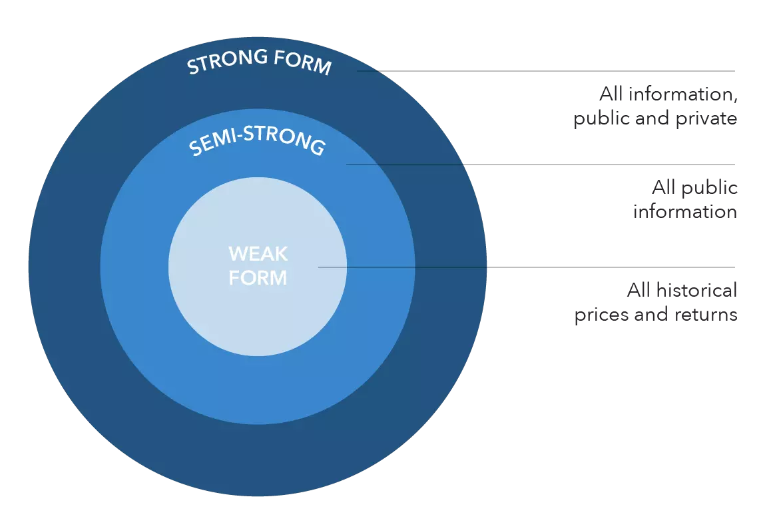

تنقسم فرضية السوق الفعّالة إلى ثلاثة أشكال مميزة: ضعيفة، وشبه قوية، وقوية. ويمثل كل شكل مستوى مختلفًا من كفاءة المعلومات، الأمر الذي يؤثر بدوره على نوع استراتيجية الاستثمار التي قد تكون الأكثر فعالية في بيئة السوق تلك. وتوفر هذه الأشكال الثلاثة إطارًا لفهم كيفية انعكاس أنواع مختلفة من المعلومات في أسعار الأصول، كما تساعد المستثمرين على تقييم الكفاءة النسبية للأسواق التي يعملون فيها.

يشير الشكل الضعيف لفرضية السوق الفعالة إلى أن جميع معلومات التداول السابقة - مثل أسعار الأسهم التاريخية، وأحجام التداول، وحركات الأسعار - تنعكس بالفعل في سعر السوق الحالي للسهم.

وبعبارة أخرى، فإن التحليل الفني، الذي يعتمد على بيانات الأسعار التاريخية للتنبؤ بحركات الأسعار المستقبلية، لن يكون فعالاً لأن بيانات السوق السابقة لا يمكنها التنبؤ بالأسعار المستقبلية. ويتحدى هذا الشكل الاعتقاد التقليدي بأن الأنماط أو الاتجاهات التاريخية يمكن أن توفر ميزة على السوق، حيث تقوم السوق بالفعل بتسعير جميع المعلومات السابقة.

إن الشكل شبه القوي لفرضية السوق الفعّالة يذهب إلى ما هو أبعد من ذلك. فهو يفترض أن كل البيانات التاريخية لا تنعكس في أسعار الأسهم فحسب، بل تنعكس أيضًا في كل المعلومات المتاحة للجمهور. وهذا يشمل التقارير المالية للشركات، والنشرات الإخبارية، والبيانات الاقتصادية، وحتى الشائعات المتداولة في السوق.

وبموجب هذا النموذج، يتم امتصاص أي معلومات عامة جديدة على الفور بواسطة السوق، وبالتالي فإن التحليل الأساسي، الذي يتضمن تقييم أداء الشركة من خلال البيانات المالية وغيرها من البيانات العامة، لن يمنح المستثمر ميزة ثابتة. وهذا يعني أنه بغض النظر عن مدى اجتهاد المستثمر في دراسة أساسيات الشركة، فإن سعر سهمها سوف يتكيف دائمًا ليعكس هذه المعلومات على الفور تقريبًا.

أخيرًا، يمثل الشكل القوي لفرضية كفاءة السوق النسخة الأكثر تطرفًا من فرضية كفاءة السوق. يؤكد هذا الشكل أن جميع المعلومات، بما في ذلك المعلومات العامة والخاصة (أو المعلومات الداخلية)، تنعكس بشكل كامل في أسعار الأسهم.

وبموجب هذه النظرية، لن يتمكن حتى المستثمرون الذين يتمتعون بالقدرة على الوصول إلى معلومات غير عامة ومتميزة من اكتساب ميزة، لأن أي معلومات من هذا القبيل ستكون مدمجة بالفعل في سعر السوق. وهذا يشير إلى أن الأسواق ليست عالية الكفاءة فحسب، بل إنها أيضًا محصنة ضد التلاعب أو التداول من الداخل، وهي وجهة نظر أثارت جدلًا كبيرًا. وفي حين أن الشكل القوي مثير للجدال وأقل قبولًا على نطاق واسع، فإنه يسلط الضوء على التطرف النظري الذي يمكن أن تتخذه فرضية السوق الفعالة، مما يتحدى فكرة الوصول المتميز إلى السوق.

فرضية السوق الفعالة وتأثيراتها على المستثمرين واستراتيجيات الاستثمار

إن الآثار المترتبة على فرضية السوق الفعّالة بالنسبة للمستثمرين عميقة وبعيدة المدى. ومن أهم الدروس المستفادة من فرضية السوق الفعّالة السؤال حول ما إذا كانت استراتيجيات الاستثمار النشطة أو السلبية أكثر ملاءمة في السوق الفعّالة. وإذا كانت الأسواق تعكس حقاً كل المعلومات المتاحة في الوقت الحقيقي، فإن فكرة التغلب على السوق باستمرار من خلال اختيار الأسهم أو توقيت السوق تصبح موضع شك كبير.

لقد اكتسبت الاستراتيجيات السلبية، مثل الاستثمار في صناديق المؤشرات أو صناديق الاستثمار المتداولة في البورصة، شعبية كبيرة نتيجة لفرضية كفاءة السوق. فبمجرد الاستثمار في مؤشر واسع النطاق يعكس الأداء العام للسوق، يتجنب المستثمرون التعقيدات والمخاطر المترتبة على محاولة تحديد الأسهم المقومة بأقل من قيمتها الحقيقية أو المبالغ في قيمتها. وبمرور الوقت، يوفر هذا النهج السلبي إمكانية مطابقة عوائد السوق، وغالبًا بتكاليف أقل ومخاطر أقل مقارنة بالاستثمار النشط.

ولكن بالنسبة للمستثمرين النشطين، فإن فرضية كفاءة السوق تمثل تحدياً كبيراً. فهي تشير إلى أن محاولة التفوق على السوق من خلال التحليل أو الاستراتيجية من المرجح أن تكون استخداماً غير كفء للموارد، لأن كل المعلومات المعروفة تنعكس بالفعل في أسعار السوق. وفي حين قد يزعم بعض المستثمرين أن عدم كفاءة السوق في الأمد القريب لا يزال من الممكن استغلاله، فإن مثل هذه الفرص تعتبر نادرة ويمكن للسوق تصحيحها بسرعة. وتدعو فرضية كفاءة السوق إلى الحذر، مشيرة إلى أن تكاليف المعاملات والضرائب والرسوم المرتبطة بالتداول المتكرر من شأنها أن تؤدي إلى تآكل أي مكاسب محتملة قد تتحقق من محاولة "التغلب" على السوق.

ومع ذلك، تدعو النظرية المستثمرين أيضاً إلى النظر في مفهوم الشذوذ في السوق ــ عدم الكفاءة المؤقتة التي قد تنشأ بسبب عوامل مثل معنويات المستثمرين، أو الأحداث الإخبارية، أو الأزمات الاقتصادية.

في حين تشير فرضية كفاءة السوق إلى أن هذه الاختلالات من غير المرجح أن تستمر طويلاً، يزعم بعض المستثمرين النشطين أنه لا تزال هناك فرص لتحقيق أرباح قصيرة الأجل إذا تمكن المرء من تحديد هذه التناقضات العابرة والاستفادة منها. ومع ذلك، حتى بالنسبة لأولئك الذين يسعون إلى استراتيجيات نشطة، تؤكد فرضية كفاءة السوق على أهمية فهم الميل الطبيعي للسوق إلى تصحيح نفسه والقيود المفروضة على محاولة التفوق عليه.

وفي الختام، سواء اختار المستثمر تبني الاستثمار النشط أو السلبي، فإن فرضية السوق الفعّالة تقدم إطاراً مثيراً للتفكير لفهم كيفية تأثير المعلومات على أسعار السوق. ومن خلال الاعتراف بالكفاءة المتأصلة في السوق، يمكن للمستثمرين إعادة معايرة توقعاتهم والتركيز على استراتيجيات الاستثمار المتنوعة طويلة الأجل بدلاً من محاولة التنبؤ بحركات السوق قصيرة الأجل. وتشجع فرضية السوق الفعّالة على التحول بعيداً عن السعي وراء اختيار الأسهم الفردية، مما يسلط الضوء على قيمة فهم اتجاهات السوق الأوسع وحتمية كفاءة السوق في دفع أسعار الأصول.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.