¿Alguna vez se ha preguntado si toda la información que ha recopilado sobre una acción ya se refleja en su precio? ¿Puede un inversor realmente superar al mercado o es simplemente una cuestión de suerte? La hipótesis del mercado eficiente (HME) desafía estas preguntas al proponer que los precios de los activos siempre reflejan plenamente toda la información disponible. Según esta teoría, el mercado es tan eficiente que ningún inversor puede superarlo de forma constante utilizando cualquier información que ya sea de conocimiento público. Esta hipótesis no solo redefine la forma en que pensamos sobre el trading, sino que también redefine la forma en que abordamos la inversión en general.

Pero si el mercado es verdaderamente eficiente, ¿qué significa eso para su estrategia de inversión? ¿Debe abandonar la investigación activa o aún puede encontrar formas de superar al sistema? Para responder a estas preguntas, necesitamos explorar las tres formas de la EMH y entender cómo cada una de ellas afecta la forma en que los inversores navegan por el mercado. Al profundizar en estas formas, podemos descubrir la verdadera naturaleza de la eficiencia del mercado y sus implicaciones de largo alcance para las decisiones de inversión.

Fundamentos de la hipótesis del mercado eficiente

La hipótesis del mercado eficiente es una teoría que propone que los mercados financieros son "eficientes" a la hora de incorporar toda la información disponible a los precios de los valores. Según la hipótesis, los precios de los activos (ya sean acciones, bonos u otros instrumentos financieros) siempre reflejan toda la información relevante. Esto sugiere que el mercado funciona de tal manera que es prácticamente imposible para cualquier inversor superarlo de manera constante mediante el análisis de expertos, la selección de acciones o el conocimiento de información privilegiada.

En pocas palabras, la idea detrás de esta hipótesis es que el mercado, en toda su complejidad, absorbe y refleja rápidamente nueva información, lo que garantiza que los precios siempre representen un reflejo fiel del valor de un activo en un momento dado.

A primera vista, esto podría parecer contrario a las estrategias comunes que adoptan muchos inversores, especialmente aquellos que dedican tiempo a la investigación y el análisis. Si la hipótesis del mercado eficiente es cierta, ¿por qué molestarse en analizar las finanzas de una empresa o seguir las tendencias del mercado? Después de todo, si toda la información pública y privada ya está incorporada en los precios de las acciones, entonces las estrategias de inversión o negociación activa basadas en la investigación individual serían inútiles.

La esencia de la hipótesis del mercado eficiente desafía este enfoque convencional, sugiriendo que ningún inversor, ni siquiera el más informado o experimentado, puede superar al mercado de manera consistente a lo largo del tiempo. Esto nos lleva a una pregunta crucial: si el mercado es verdaderamente eficiente, ¿tiene sentido adoptar estrategias de inversión activas o deberían los inversores adoptar un enfoque más pasivo?

Las tres formas de la hipótesis del mercado eficiente

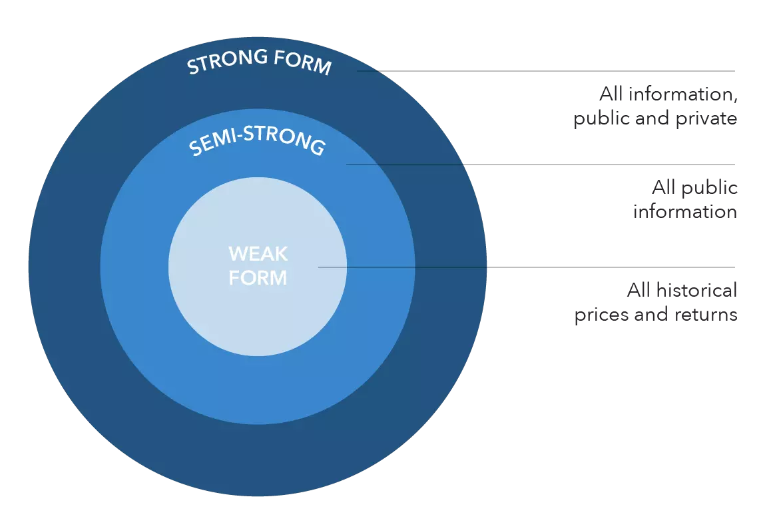

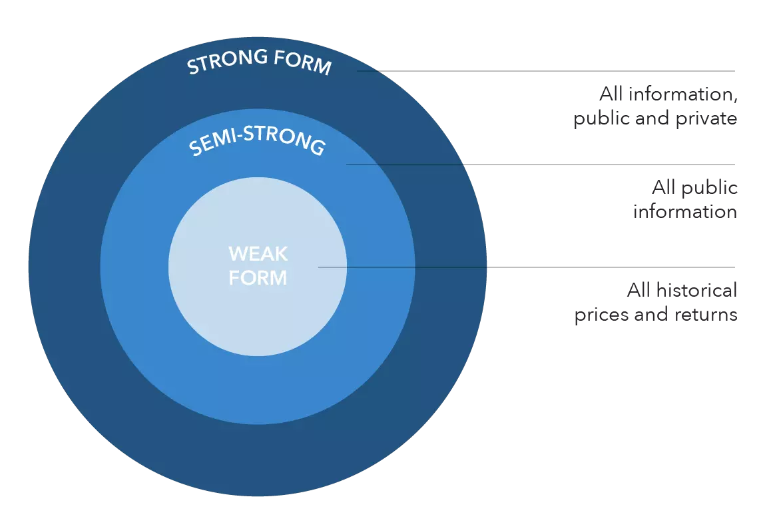

La hipótesis del mercado eficiente se divide en tres formas distintas: débil, semifuerte y fuerte. Cada forma representa un nivel diferente de eficiencia de la información, que a su vez influye en el tipo de estrategia de inversión que podría ser más eficaz en ese entorno de mercado. Estas tres formas proporcionan un marco para comprender cómo se reflejan los distintos tipos de información en los precios de los activos y ayudan a los inversores a evaluar la eficiencia relativa de los mercados en los que operan.

La forma débil de la Hipótesis del Mercado Eficiente sugiere que toda la información comercial pasada (como precios históricos de acciones, volúmenes comerciales y movimientos de precios) ya se refleja en el precio de mercado actual de una acción.

En otras palabras, el análisis técnico, que se basa en datos históricos de precios para pronosticar movimientos futuros de precios, sería ineficaz, ya que los datos históricos del mercado no pueden predecir los precios futuros. Esta forma de análisis desafía la creencia tradicional de que los patrones o tendencias históricas pueden proporcionar una ventaja sobre el mercado, ya que el mercado ya incorpora en sus precios toda la información pasada.

La hipótesis de los mercados eficientes, en su forma semifuerte, va un paso más allá. Postula que no sólo todos los datos históricos se reflejan en los precios de las acciones, sino también toda la información disponible públicamente, incluidos los informes financieros de las empresas, los comunicados de prensa, los datos económicos e incluso los rumores que circulan en el mercado.

Según esta forma, cualquier nueva información pública es absorbida inmediatamente por el mercado y, por lo tanto, el Análisis fundamental, que implica evaluar el desempeño de la empresa a través de los estados financieros y otros datos públicos, no le daría al inversor una ventaja constante. Esto implica que, sin importar cuán diligentemente estudie un inversor los fundamentos de una empresa, el precio de sus acciones siempre se ajustará para reflejar esa información casi instantáneamente.

Por último, la forma fuerte de la hipótesis de los mercados eficientes representa la versión más extrema de la eficiencia del mercado. Esta forma afirma que toda la información, tanto pública como privada (o privilegiada), se refleja plenamente en los precios de las acciones.

Según esta teoría, ni siquiera los inversores con acceso a información privilegiada y no pública podrían obtener una ventaja, ya que dicha información ya estaría incorporada al precio de mercado. Esto sugiere que los mercados no sólo son muy eficientes, sino que también son inmunes a la manipulación o al uso de información privilegiada, una visión que ha suscitado un considerable debate. Si bien la forma fuerte es controvertida y mucho menos aceptada, pone de relieve los extremos teóricos a los que se puede llevar la hipótesis del mercado eficiente, poniendo en tela de juicio la noción misma de acceso privilegiado al mercado.

Implicaciones de la hipótesis del mercado eficiente para los inversores y las estrategias de inversión

Las implicaciones de la Hipótesis del Mercado Eficiente para los inversores son profundas y de largo alcance. Una de las conclusiones clave de la Hipótesis del Mercado Eficiente es la cuestión de si las estrategias de inversión activas o pasivas son más apropiadas en un mercado eficiente. Si los mercados reflejan verdaderamente toda la información disponible en tiempo real, la idea de superar constantemente al mercado mediante la selección de acciones o la sincronización del mercado se vuelve altamente cuestionable.

Las estrategias pasivas, como la inversión en fondos indexados o fondos cotizados en bolsa (ETF), han ganado popularidad como resultado de la EMH. Con solo invertir en un índice de mercado amplio que refleje el desempeño general del mercado, los inversores evitan las complejidades y los riesgos de tratar de identificar acciones infravaloradas o sobrevaloradas. Con el tiempo, este enfoque pasivo ofrece la posibilidad de igualar los rendimientos del mercado, a menudo con menores costos y menos riesgos en comparación con la inversión activa.

Sin embargo, para los inversores activos, la EMH presenta un desafío. Sugiere que intentar superar al mercado mediante el análisis o la estrategia probablemente sea un uso ineficiente de los recursos, ya que toda la información conocida ya se refleja en los precios del mercado. Si bien algunos inversores pueden argumentar que las ineficiencias del mercado a corto plazo aún se pueden explotar, se cree que esas oportunidades son raras y que el mercado las corrige rápidamente. La EMH aboga por la cautela, señalando que los costos de transacción, los impuestos y las tarifas asociadas con las transacciones frecuentes pueden erosionar cualquier ganancia potencial que se pueda obtener al intentar "superar" al mercado.

No obstante, la teoría también invita a los inversores a considerar el concepto de anomalías del mercado: ineficiencias temporales que pueden surgir debido a factores como el sentimiento de los inversores, acontecimientos noticiosos o crisis económicas.

Si bien la hipótesis del mercado eficiente sugiere que es poco probable que estas ineficiencias perduren mucho tiempo, algunos inversores activos sostienen que aún puede haber oportunidades de obtener ganancias a corto plazo si uno es capaz de identificar y aprovechar estas discrepancias pasajeras. Sin embargo, incluso para quienes siguen estrategias activas, la hipótesis del mercado eficiente subraya la importancia de comprender la tendencia natural del mercado a corregirse a sí mismo y las limitaciones de tratar de ser más astuto que él.

En conclusión, independientemente de que un inversor opte por la inversión activa o pasiva, la Hipótesis del Mercado Eficiente ofrece un marco que invita a la reflexión para comprender cómo la información influye en los precios del mercado. Al reconocer la eficiencia inherente del mercado, los inversores pueden recalibrar sus expectativas y centrarse en estrategias de inversión diversificadas a largo plazo en lugar de intentar predecir los movimientos del mercado a corto plazo. La Hipótesis del Mercado Eficiente fomenta un cambio en la búsqueda de acciones individuales, destacando el valor de comprender las tendencias generales del mercado y la inevitabilidad de la eficiencia del mercado a la hora de impulsar los precios de los activos.

Descargo de responsabilidad: Este material es solo para fines de información general y no pretende ser (y no debe considerarse) asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, un valor, una transacción o una estrategia de inversión en particular sea adecuada para una persona específica.