2024年04月04日

最近結婚買黃金的人頭痛了,因為金店的黃金飾品已經有700塊一克的價格了。而在國際上,金價也是衝破了2,100美元一盎司。不僅創出了歷史新高,而且是一天一新高。不僅讓投資人感到棘手,對一般人來說更是充滿了擔憂。畢竟都是亂世的黃金,黃金價格一漲就讓人擔憂國際安全問題。據此我們來聊一聊,黃金價格飆升的原因與應對。

黃金價格歷史上波動的原因

黃金價格歷史上波動的原因

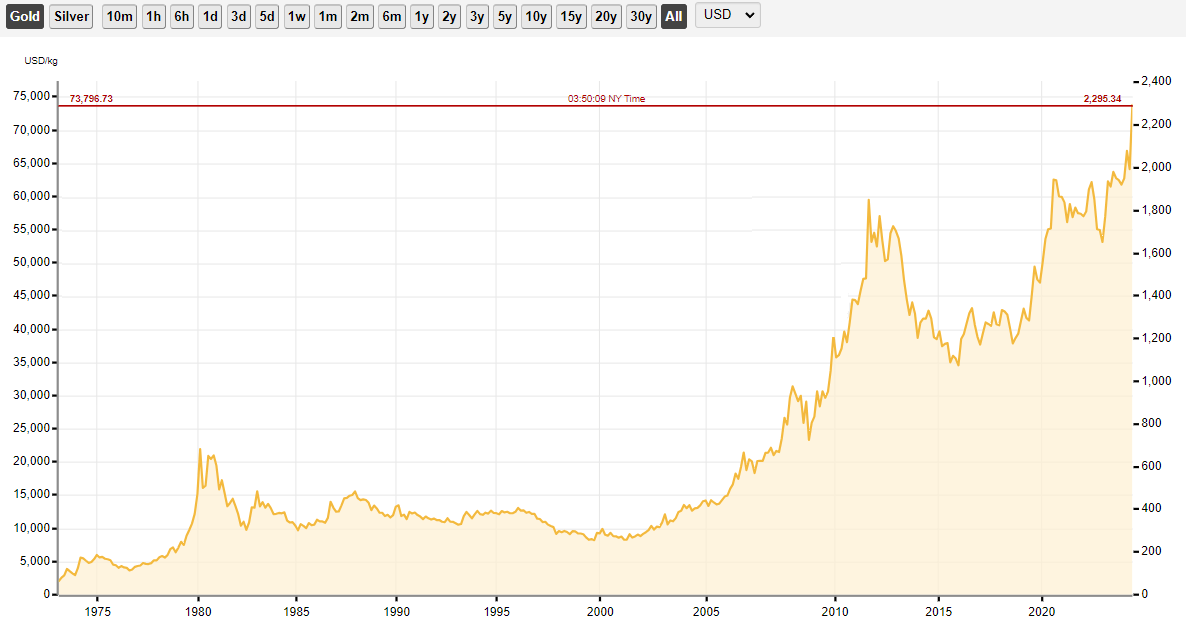

縱觀黃金的近代史,自從人類進入信用貨幣時代,也就是美元宣布和黃金脫鉤的時候。這50多年的時間裡,黃金只要是大規模的上漲,就都是美國實力衰退的直接表現。當然除此之外,供給與需求因素、地緣政治等也是重要原因。

比如說1971年8月15號美元宣布了和黃金脫鉤,當時的金價是35美元一盎司。到了1973年就突破了100美元,這就是世界對美國失信最直接的反應。美國放棄了以黃金作為貨幣儲備的承諾,引發了國際社會對美元信心的動搖。

投資者開始對美元的持有價值產生質疑,轉而尋求其他資產,其中包括黃金。這導致了黃金價格的快速上漲,反映了市場對美國失去信心的擔憂。但隨後美國找到了美元的價值依托,也就是石油。

因此,黃金價格在第一、第二次石油危機當中表現的也算合理。因為美國既然能控製石油的美元結算,自然也代表實力猶存。到了1978年的時候,黃金的價格是漲到了250美元,漲了兩倍多。但同時期的石油漲了10倍,相較之下黃金的漲幅顯得正常。

但是到了1979年就不正常了,黃金迅速就漲到了500美元。 1980年的1月瘋漲到多少850美元。一年多的時間翻了3倍,這肯定是美國出問題了,才會這樣。同時期美國就出了大通膨的問題,通膨率達到了14%。而且當時失業的人口超過了7%,聯準會的主席沃克將聯邦的基金利率一口氣拉到了20%,才把通膨給止住。

從此之後,黃金和美國的國運這算是貼上標籤了。只要說美國的國運好,那黃金就下跌。反之黃金只要漲美國就倒霉,漲的越狠美國越衰。例如,80年代的大通膨控制住了之後,黃金也就順勢下跌。 1984年美國的GDP成長率8%,經濟好得一塌糊塗,1985年黃金的價格跌到了谷底,大概300美元。

從此之後黃金的價格一直都是波瀾不驚,很平緩一直都是三、四百美元左右。期間發生了很多大事,美蘇對抗、蘇聯解體然後是海灣戰爭,歐元誕生,東南亞金融危機甚至在美國發生911恐怖襲擊的時候黃金的價格都不漲。 2001年911的時候黃金的價格甚至跌破了300美元,唯一的原因就是美國太強大。

80年代的中後期,美國的經濟一直很好。冷戰其實已經分出了勝負,整個90年代美國如日中天。一場海灣戰爭證明了美國有單挑全世界的實力,所以黃金不可能漲。即使說美國本土遭到了911襲擊,也沒有資本會覺得美國會被打倒,根本就想不到用黃金去避險。

然後就到了2005年,黃金突破了20年的橫盤開始上漲了。回頭看原因一目了然,2005年小布希總統已經把阿富汗伊拉克戰爭打完了。已經把柯林頓時期存下來的國庫給掏空了,後知後覺的資本開始買黃金避險了。

同時,隨著中國生產力的爆發,全世界的資源那時都在大規模的漲價。鐵、礦石、原油、煤炭幾乎是一天一個價的往上漲,黃金作為金融商品自然也跟著漲。這兩個原因慢慢的就把黃金拉出了橫盤區間,從2005年的400美元就漲到了2007年的600多美元。

然後黃金從2008年金融危機後小幅回調,之後從700多美元一口氣漲到了2011年的1800多美元。中間都不帶停的原因也很簡單,美元超發。結果也很簡單,套住了一大批中國大媽,一直到10年後才解開。

這次黃金漲到2100美元,一樣也跟美國脫不了關係。畢竟如今世界上美元仍然是黃金的計價貨幣,所以它對黃金價格的波動仍有重要影響。但要注意的是,黃金的價格受多種因素影響,並不是唯一的衡量標準。

黃金價格飆漲的原因

黃金價格飆漲的原因

從黃金的歷次漲跌歷史來看,其價格一直都受到美國的影響。比如說美國利率的變動就對黃金價格有重大影響。同時,全球央行對黃金的態度、全球經濟和地緣政治因素以及因此而出現的避險需求,都將造成黃金的價格波動。

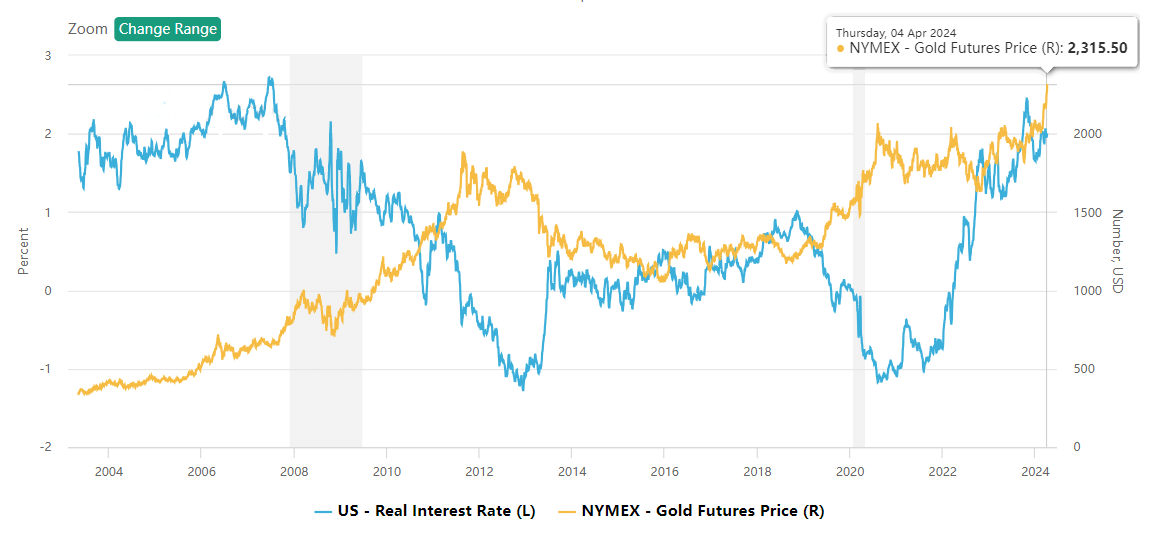

首先,就是美國實際利率。要知道黃金是以來美元計價的,黃金和美元都是無風險資產。但是二者的差別在於黃金不會產生利息,但是美元可以產生利息。最典型的情況就是去買美國國債,能夠獲得一個美債殖利率。

不過雖然黃金不能產生利息,但是黃金可以抗通膨。反觀美元卻會隨著通膨貶值,因此通膨其實可以看作黃金的一個收益。所以其實美債殖利率減去通膨率得到的這個實質利率,才是買黃金的機會成本。

這個機會成本越高,也就是美國的實質利率越高。理性的投資人就會越傾向賣黃金買美債,金價就會下跌。反之金價上漲。雖然這只是邏輯上的分析,但就實際的歷史數據來看,黃金價格和確實和美國實際利率呈負相關性。

簡單來說就是美國實際利率越高,黃金的價格越低,反之也成立。許多投資人想要知道金價中長期的走勢,都會去觀察美元利率。一般來說,金價跟10年的相關性最強。所以投資人通常會密切關注美國10年期公債殖利率的走勢,以幫助他們判斷黃金市場的走勢。

從上圖可以看到近一年金價與實質利率,還是呈現高度的負相關關係。據此合理推測,最近金價大漲和聯準會釋放的鴿派訊號相關。簡單來說就是3月20日的議息會議,聯準會決定連續第五次維持利率不變。

在經濟韌性與通膨黏著下,聯準會依舊維持全年降息75個BP的預測,被認為是偏鴿的表態。點陣圖也顯示,聯準會委員們整體認為今年降息合適。先前市場擔心1-2月火熱的通膨數據可能會導致比市場預期更少的降息。這麼一來聯準會相當於告訴市場不要擔心,雖然通膨仍然不低,還是會維持原來的降息節奏。

於是消息公佈後市場對聯準會降息的信心加強,預期民營利率減去通膨得到的實際利率見頂回落。現貨黃金的價格也在此時快速拉升,最高突破2,200美元每盎司,且持續再創新高。

但美國實際利率也無法完全解釋黃金價格歷次的漲跌,因此還要看影響金價的第二個因素,也就是全球央行對黃金的態度。黃金一直是各國央行的重要儲備資產,各國央行在黃金持有量上也佔優勢地位。各國央行持有的黃金佔黃金總儲量的17%。

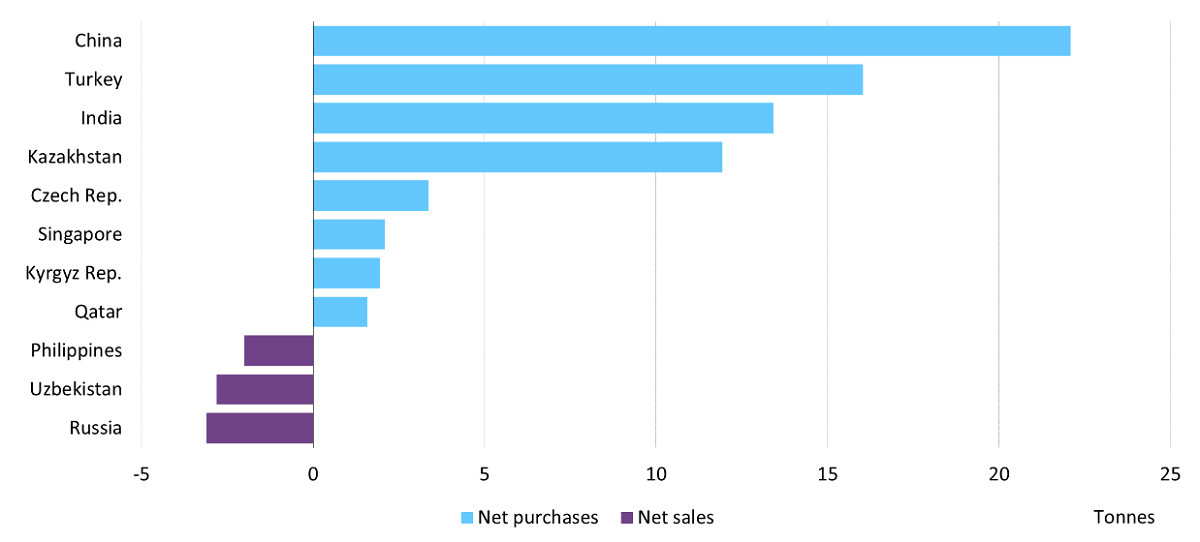

而各國央行在黃金市場的買賣行為,基本上是共同行動。所以,他們對黃金的價格有重要影響。例如自2010年以後全球央行一直持續淨買進黃金,支撐著黃金的價格一直高於利市均價。

而近年來各國央行,尤其是新興國家央行都一直在加大黃金儲備,近兩年趨勢更加明顯。 2022年全球央行黃金淨購買1,082噸,相較於2021年的450噸大幅增加,創歷史新高,2023年、2024年又持續維持高位。

例如中國央行自2022年11月至2024年2月,連續16個月逐月購買黃金,累計增加994萬盎司。這是有數據以來央行連續增持月份最長的一段時期,顯示了對黃金的持續看好和對多元化外匯儲備的重視,這種行為也對黃金市場產生了一定程度的影響。

例如中國央行自2022年11月至2024年2月,連續16個月逐月購買黃金,累計增加994萬盎司。這是有數據以來央行連續增持月份最長的一段時期,顯示了對黃金的持續看好和對多元化外匯儲備的重視,這種行為也對黃金市場產生了一定程度的影響。

還有從避險需求來看,這幾年中美兩個大國之間的關係惡化,地緣衝突風險持續升級,確實讓許多人黃金的避險屬性有了需求。畢竟俗話說的好,太平古董,亂世黃金嘛。歷史上,某些危機事件和地區衝突都會促進黃金價格的上漲。

以2008年的金融危機和2020年的新冠疫情為例,這些對全球產生廣泛影響的重大事件,都在一定程度上引發了金融市場的不穩定,甚至導致了流動性緊張的局面。或者敘利亞內戰、利比亞戰爭、科索沃戰爭、海灣戰爭這種區域衝突,都會成為金價上漲的導火線。

根據西部證券針對多場戰爭的複盤,一般金價都會因為戰前的避險情緒短期內衝高。除非是突發戰爭等到戰爭局勢明朗之後,金價又會回落。所以避險這一條雖然會影響金價,但這種影響的持久性還需要具體考慮。

舉例來說,2020年3月初爆發的新冠疫情在全球引發了金融市場的不安,甚至演變成了流動性危機。在這種情況下,股市和債市雙雙受到衝擊,而黃金的價格也因此下跌,從三月九號到19號的期間累積下跌了12.4%。

再例如2022年2月24日爆發的俄烏衝突引發了黃金的價格短暫上漲,但到了三月九日,黃金的價格開始回落,並在三月十五日回吐了大部分衝突爆發後的漲幅。隨著時間的推移,市場對於俄烏衝突的重要性逐漸減弱,更關注其對全球經濟的影響。

而如今國際政治局勢的惡化,最引人注目的仍是俄烏戰場。因為俄羅斯雖然暫時取得了一些優勢,但是來自北約的壓力依然巨大。法國總統馬克宏表示,北約成員國和其他盟國可能考慮向烏克蘭部署軍隊。然後俄羅斯的總統普丁就說試圖對俄羅斯進行新干涉,可能引發使用核武的大規模衝突。

中東這比俄烏戰場好一點,因為不至於會發生大規模的核戰。還有中國的東南部菲律賓和台當局最近都是主動出擊,美國派出了5艘航空母艦編隊來東亞坐鎮。所以說國際局勢的緊張,也加大了黃金價格上漲的趨勢。

另外還有各經濟大國的股市基本上都處於高位,在股市裡邊放太大的資金明顯是有點不安全。畢竟全世界的股市基本上都是跟著美股漲跌,美國的股市漲他們就漲,美股跌他們就跌。而黃金上漲,從另一面來看,也說明了大資本對於高位股市的擔憂,為此採取了一些避險的措施。

其實造成黃金價格上漲的原因從來都不是單一的,而是上市這些因素相互交織和影響,所以才導致黃金的價格大幅波動和上漲。而對此投資人一定要有清醒的認知,才能夠根據市場狀況做出相對應的投資決策。

黃金價格飆升的應對

在當前世界格局下,黃金的價格上漲與未來金價的展望都需要考慮多個因素,包括聯準會政策、實質利率、央行購金行為以及地緣政治等。也因此,投資人對黃金價格飆漲的因應策略也就需要格外謹慎。

而根據市場的預測,聯準會在2024年將會進行降息,導致實際利率下降,這將為金價長期提供支撐。目前市場已經反映了對聯準會年內多次降息的預期,因此短期金價將受降息預期博弈的影響。如果通膨回落緩慢,降息預期可能會受到影響,導致金價短期下跌,但這可能是購入黃金的較好時機。

近期調查顯示,全球央行將增加持有黃金的比例。這意味著央行對黃金的需求可能會增加,為金價提供支撐。而當央行購買大量黃金時,市場上的黃金需求會增加,這就會推動黃金的價格上漲。

而且2024年是全球超過70個國家和地區舉行大選的年份,其中包括美國。過去的經驗表明,政治不確定性可能會推動金價上漲,特別是在與中國的貿易摩擦升級等事件發生時。因此,如果川普當選並繼續採取對華強硬政策,可能會導致中美關係惡化,引發避險情緒,進而推動金價上漲。

也就是說,這波黃金的價格飆漲還有可能持續一段時間。而從歷史經驗來看,黃金的大行情往往來自於全球的割裂,貨幣的失調,美國的內亂。雖然黃金被普遍視為一種避險資產,但對於一般投資者而言,是否應該投資黃金需要仔細考慮。

首先,個人的投資目標和風險承受能力至關重要。其次,投資者需要對黃金市場有所了解,並考慮其他投資選擇的優劣。此外,投資成本、流動性和管理等因素也需要考慮。

除了黃金之外,投資者還可以考慮其他資產類別,如股票、債券和房地產等。每種資產都有其特定的風險和回報特徵,投資者應根據個人情況和金融目標進行合理配置。

綜上所述,儘管當前黃金價格較高,但投資者可以稍作等待。市場可能會在降息預期和失望之間反覆博弈。如果金價因失望而出現回調,這可能為投資者提供佈局機會。然而,投資黃金仍然存在風險,因此投資者應謹慎行事,並選擇正規的交易平台和機構以避免不必要的損失。

| 時間 | 可能性 | 原因 |

| 短期 | 中等 | 地緣政治緊張、通膨上升、央行購金增加 |

| 中期 | 高 | 經濟不確定性、通膨上升、央行持續增持黃金 |

| 長期 | 中等 | 經濟成長放緩、地緣政治緊張、央行持續增持黃金 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。