2024年04月04日

最近结婚买黄金的人头疼了,因为金店的黄金饰品已经有700块钱一克的价格了。而在国际上,金价也是冲破了2100美元一盎司。不仅创出了历史新高,而且是一天一新高。不仅让投资者感到棘手,对于普通人来说更是充满了担忧。毕竟都是乱世的黄金,黄金价格一涨就让人担忧国际安全问题。据此我们来聊一聊,黄金价格飙升的原因与应对。

黄金价格历史上波动的原因

黄金价格历史上波动的原因

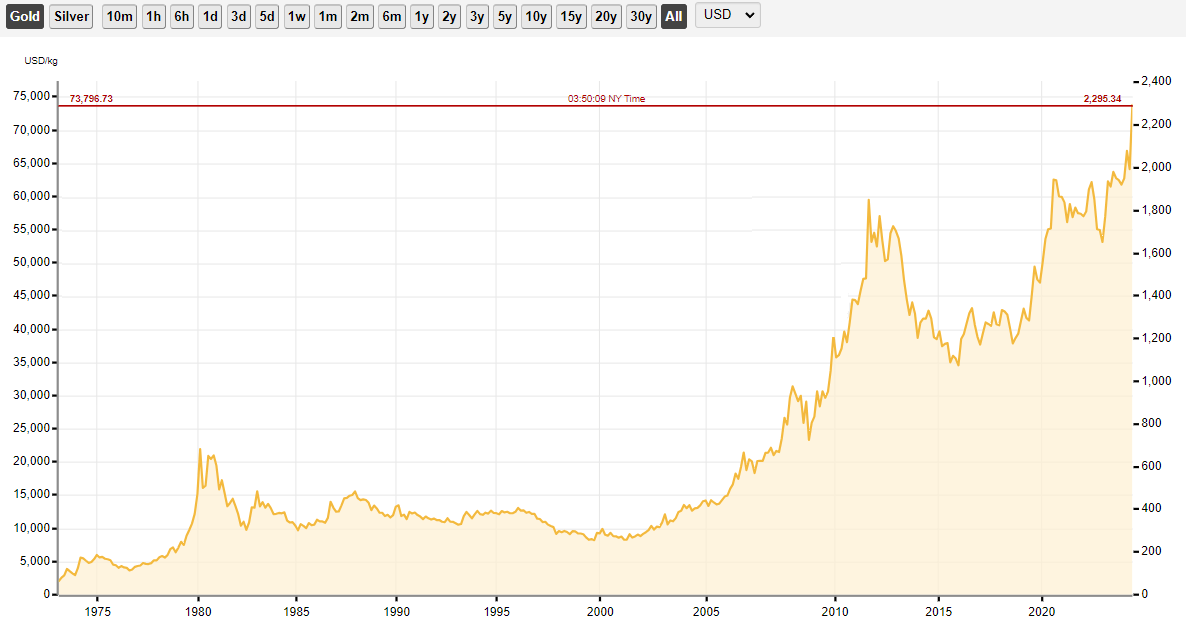

纵观黄金的近代史,自从人类进入到信用货币时代,也就是美元宣布和黄金脱钩的时候。这50多年的时间里,黄金只要是大规模的上涨,就都是美国实力衰退的直接表现。当然除此之外,供需因素、地缘政治等也是重要原因。

比如说1971年8月15号美元宣布了和黄金脱钩,当时的金价是35美元一盎司。到了1973年就突破了100美元,这就是世界对于美国失信的最直接反应。美国放弃了以黄金作为货币储备的承诺,引发了国际社会对美元信心的动摇。

投资者开始对美元的持有价值产生质疑,转而寻求其他资产,其中包括黄金。这导致了黄金价格的快速上涨,反映了市场对美国失去信心的担忧。但随后美国就找到了美元的价值依托,也就是石油。

因此,黄金价格在第一、第二次石油危机当中表现的也算合理。因为美国既然能控制石油的美元结算,自然也就代表着实力犹存。到了1978年的时候,黄金的价格是涨到了250美元,涨了两倍多。但同时期的石油涨了10倍,相比之下黄金的涨幅显得很正常。

但是到了1979年就不正常了,黄金迅速就涨到了500美元。1980年的1月份疯涨到多少850美元。一年多的时间翻了3倍,这肯定是美国出问题了,才会这样。同时期美国就出了大通胀的问题,通货膨胀率达到了14%。而且当时失业的人口超过了7%,美联储的主席沃尔克将联邦的基金利率一口气拉到了20%,才把通胀给止住。

从此之后,黄金和美国的国运这算是贴上标签了。只要说美国的国运好,那黄金就下跌。反之黄金只要涨美国就倒霉,涨的越狠美国越衰。比如,80年代的大通胀控制住了之后,黄金也就顺势下跌。1984年美国的GDP增长率8%,经济好得一塌糊涂,1985年黄金的价格跌到了谷底,大概300美元。

从此之后黄金的价格一直都是波澜不惊,很平缓一直都是在三四百美元左右。期间发生了很多大事,美苏对抗、苏联解体然后是海湾战争,欧元诞生,东南亚金融危机甚至在美国发生911恐怖袭击的时候黄金的价格都不涨。2001年911的时候黄金的价格甚至跌破了300美元,唯一的原因就是美国太强大。

80年代的中后期,美国的经济一直很好。冷战其实已经分出了胜负,整个90年代美国如日中天。一场海湾战争就证明了美国有单挑全世界的实力,所以黄金不可能涨。即使说美国本土遭到了911袭击,也没有资本会觉得美国会被打倒,根本就想不到用黄金去避险。

然后就到了2005年,黄金突破了20年之久的横盘开始上涨了。回头看原因一目了然,2005年小布什总统已经把阿富汗伊拉克战争打完了。已经把克林顿时期攒下来的国库给掏空了,后知后觉的资本开始买黄金避险了。

同时,随着中国生产力的爆发,全世界的资源那个时候都在大规模的涨价。铁、矿石、原油、煤炭几乎是一天一个价的往上涨,黄金作为金融商品自然也跟着涨。这两个原因慢慢的就把黄金拉出了横盘区间,从2005年的400美元就涨到了2007年的600多美元。

然后黄金从2008年金融危机后小幅回调,之后从700多美元一口气涨到了2011年的1800多美元。中间都不带停的原因也很简单,美元超发。结果也很简单,套住了一大批中国大妈,一直到10年之后才解套。

这一次黄金上涨到2100美元,一样也跟美国脱不了关系。毕竟如今世界上美元仍然是黄金的计价货币,所以它对黄金价格的波动仍然有重要影响。但需要注意的是,黄金的价格受多种因素影响,并不是唯一的衡量标准。

黄金价格飙升的原因

黄金价格飙升的原因

从黄金的历次涨跌历史来看,其价格一直都受到美国的影响。比如说美国利率的变化就对黄金价格具有重大影响。同时,全球央行对黄金的态度、全球经济和地缘政治因素以及因此而出现的避险需求,都将造成黄金的价格波动。

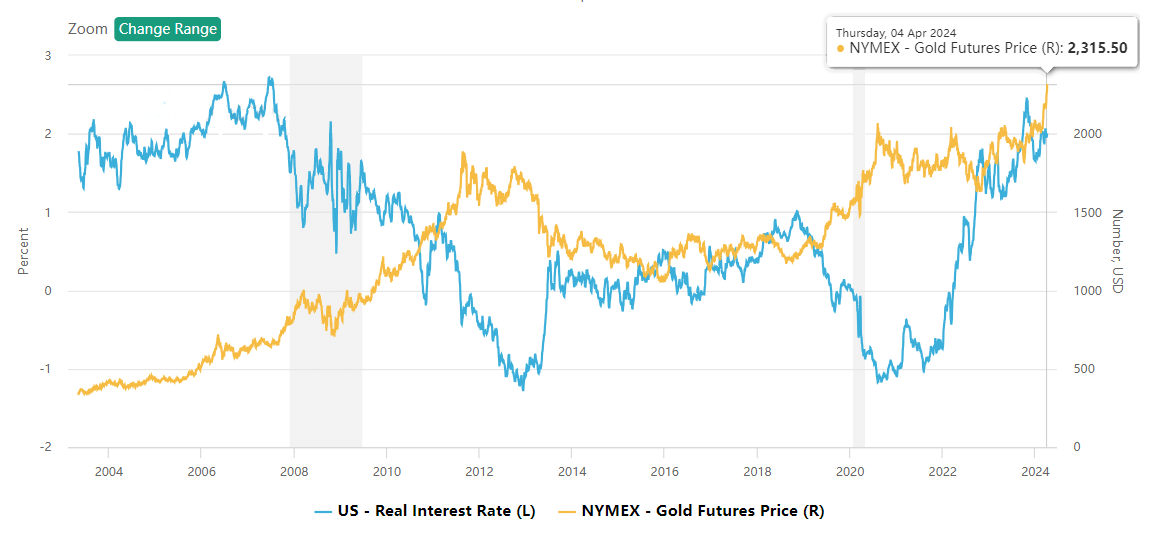

首先,就是美国实际利率。要知道黄金是以来美元计价的,黄金和美元都是无风险资产。但是二者的区别在于黄金不会产生利息,但是美元可以产生利息。最典型的情况就是去买美国国债,能够获得一个美债收益率。

不过虽然黄金不能产生利息,但是黄金可以抗通胀。反观美元却会随着通胀贬值,因此通胀其实可以看作黄金的一个收益。所以其实美债收益率减去通胀率得到的这个实际利率,才是买黄金的机会成本。

这个机会成本越高,也就是美国的实际利率越高。理性的投资者就会越倾向于卖黄金买美债,金价就会下跌。反之金价上涨。虽然这只是逻辑上的分析,但就实际的历史数据来看,黄金价格和确实和美国实际利率呈负相关性。

简单来说就是美国实际利率越高,黄金的价格越低,反之也成立。许多投资者想要知道金价中长期的走势,都会去观察美元利率。一般来说,金价跟10年期的相关性最强。所以投资者通常会密切关注美国10年期国债收益率的走势,以帮助他们判断黄金市场的走势。

从上图可以看到近一年金价和实际利率,还是呈现出高度的负相关关系。据此合理推测,最近金价大涨和美联储释放的鸽派信号相关。简单来说就是3月20日的议息会议,美联储决定连续第五次维持利率不变。

在经济韧性和通胀粘性下,美联储依旧维持全年降息75个BP的预测,被认为是偏鸽的表态。点阵图也显示,美联储委员们总体认为今年降息合适。此前市场担心1-2月火热的通胀数据可能会导致比市场预期更少的降息。这么一来美联储相当于告诉市场不要担心,虽然通胀仍然不低,但还是会维持原来的降息节奏。

于是消息公布后市场对美联储降息的信心加强,预期民营利率减去通胀得到的实际利率见顶回落。现货黄金的价格也在此时快速拉升,最高突破2200美元每盎司,并且还在持续再创新高。

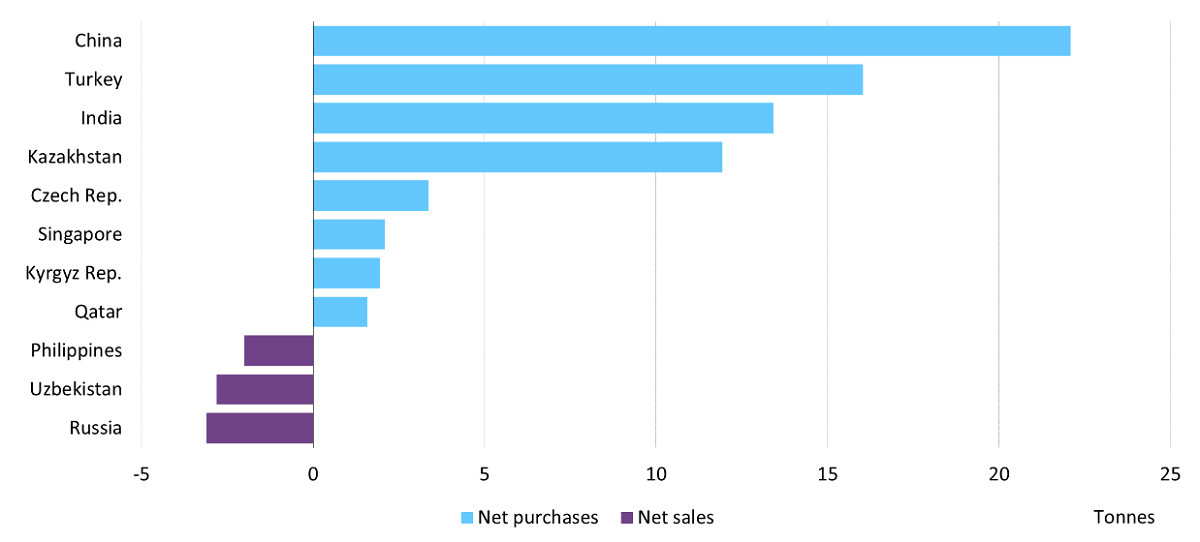

但美国实际利率也不能完全解释黄金价格历次的涨跌,因此还要看影响金价的第二个因素,也就是全球央行对黄金的态度。黄金一直是各国央行的重要储备资产,各国央行在黄金持有量上也占优势地位。各国央行持有的黄金占比黄金总储量的17%。

而且各国央行在黄金市场上的买卖行为,基本上是共同行动。所以,他们对黄金的价格有重要影响。比如自从2010年以后全球央行一直持续净买入黄金,支撑着黄金的价格一直高于利市均价。

而近年来各国央行,尤其是新兴国家央行都一直在加大黄金储备,近两年这一趋势更加明显。2022年全球央行黄金净购买1082吨,相比2021年的450吨大幅增加,创历史新高,2023年、2024年又继续维持高位。

比如中国央行自2022年11月至2024年2月,连续16个月逐月购买黄金,累计增加994万盎司。这是有数据以来央行连续增持月份最长的一段时期,表明了对黄金的持续看好和对多元化外汇储备的重视,这种行为也对黄金市场产生了一定程度的影响。

比如中国央行自2022年11月至2024年2月,连续16个月逐月购买黄金,累计增加994万盎司。这是有数据以来央行连续增持月份最长的一段时期,表明了对黄金的持续看好和对多元化外汇储备的重视,这种行为也对黄金市场产生了一定程度的影响。

还有从避险需求上来看,这几年中美两个大国之间的关系恶化,地缘冲突风险持续升级,确实让许多人黄金的避险属性有了需求。毕竟俗话说的好,太平古董,乱世黄金嘛。历史上,某些危机事件和地区性冲突都会促进黄金价格的上涨。

以2008年的金融危机和2020年的新冠疫情为例,这些对全球产生广泛影响的重大事件,都在一定程度上引发了金融市场的不稳定,甚至导致了流动性紧张的局面。或者叙利亚内战、利比亚战争、科索沃战争、海湾战争这种地区冲突,都会成为金价上涨的导火索。

根据西部证券针对多场战争的复盘,一般金价都会因为战前的避险情绪短期内冲高。除非是突发战争等到战争局势明朗之后,金价又会回落。所以避险这一条虽然会影响金价,但这种影响的持久性还需要具体考虑。

举例来说,2020年3月初爆发的新冠疫情在全球范围内引发了金融市场的不安,甚至演变成了流动性危机。在这种情况下,股市和债市双双受到冲击,而黄金的价格也因此下跌,从三月九号到19号的期间累计下跌了12.4%。

再比如2022年2月24日爆发的俄乌冲突引发了黄金的价格短暂上涨,但到了三月九日,黄金的价格开始回落,并在三月十五日回吐了大部分冲突爆发后的涨幅。随着时间的推移,市场对于俄乌冲突的重要性逐渐减弱,更关注其对全球经济的影响。

而如今国际政治局势的恶化,最引人注目的仍然是俄乌战场。因为俄罗斯虽然是暂时取得了一些优势,但是来自北约的压力依然巨大。法国总统马克龙表示,北约成员国和其他盟国可能考虑向乌克兰部署军队。然后俄罗斯的总统普京就说试图对俄罗斯进行新干涉,可能引发使用核武器的大规模冲突。

中东这比俄乌战场要好一点,因为不至于会发生大规模的核战争。还有就是中国的东南部菲律宾和台当局最近都是主动出击,美国派出了5艘航母编队来东亚坐镇。所以说国际局势的紧张,也加大了黄金价格上涨的趋势。

另外还有各个经济大国的股市基本上都处在高位,在股市里边放太大的资金明显是有点不安全。毕竟全世界的股市基本上都是跟随美股涨跌,美国的股市涨他们就涨,美股跌他们就跌。而黄金上涨,从另一个侧面来看,也说明了大资本对于高位股市的担忧,为此采取了一些避险的措施。

其实造成黄金价格上涨的原因从来都不是单一的,而是上市这些因素相互交织和影响,所以才导致黄金的价格出现大幅波动和上涨。而对此投资者一定要有清醒的认知,才能够根据市场情况做出相应的投资决策。

黄金价格飙升的应对

在当前世界格局下,黄金的价格上涨与未来金价的展望都需要考虑多个因素,包括美联储政策、实际利率、央行购金行为以及地缘政治等。也因此,投资者对黄金价格飙升的应对策略也就需要格外谨慎。

而根据市场的预测,美联储在2024年将会进行降息,导致实际利率下降,这将为金价长期提供支撑。目前市场已经反映了对美联储年内多次降息的预期,因此短期金价将受降息预期博弈的影响。如果通胀回落缓慢,降息预期可能会受到影响,从而导致金价短期下跌,但这可能是购入黄金的较好时机。

近期调查显示,全球央行将增加持有黄金的比例。这意味着央行对黄金的需求可能会增加,为金价提供支撑。并且当央行购买大量黄金时,市场上的黄金需求会增加,这就会推动黄金的价格上涨。

而且2024年是全球超过70个国家和地区举行大选的年份,其中包括美国。过去的经验表明,政治不确定性可能推动金价上涨,特别是在与中国的贸易摩擦升级等事件发生时。因此,如果川普当选并继续采取对华强硬政策,可能会导致中美关系恶化,引发避险情绪,进而推动金价上涨。

也就是说,这波黄金的价格飙升还有可能持续一段时间。而从历史经验来看,黄金的大行情往往来自于全球的割裂,货币的失调,美国的内乱。虽然黄金被普遍视为一种避险资产,但对于普通投资者而言,是否应该投资黄金需要仔细考虑。

首先,个人的投资目标和风险承受能力至关重要。其次,投资者需要对黄金市场有所了解,并考虑其他投资选择的优劣。此外,投资成本、流动性和管理等因素也需要考虑在内。

除了黄金之外,投资者还可以考虑其他资产类别,如股票、债券和房地产等。每种资产都有其特定的风险和回报特征,投资者应根据个人情况和金融目标进行合理配置。

综上所述,尽管当前黄金价格较高,但投资者可以稍作等待。市场可能会在降息预期和失望之间反复博弈。如果金价因失望而出现回调,这可能为投资者提供布局机会。然而,投资黄金仍然存在风险,因此投资者应谨慎行事,并选择正规的交易平台和机构以避免不必要的损失。

| 时间 | 可能性 | 原因 |

| 短期 | 中等 | 地缘政治紧张、通胀上升、央行购金增加 |

| 中期 | 高 | 经济不确定性、通胀上升、央行继续增持黄金 |

| 长期 | 中等 | 经济增长放缓、地缘政治紧张、央行持续增持黄金 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。