發布日期: 2024年04月09日

就像日本太太會利用日圓的低利率來進行套息一樣,中國大媽也喜歡靠買黃金來保護自己的財產。雖然黃金白銀等貴金屬一直都是高端人士追求的投資選項,但作為金融市場上重要的投資理財商品。如今貴金屬交易也走入了尋常百姓家,對此許多投資者都躍躍欲試。為此本文將來給貴金屬的投資新手們來介紹一下,貴金屬交易的投資方式與管道。

貴金屬交易的優缺點

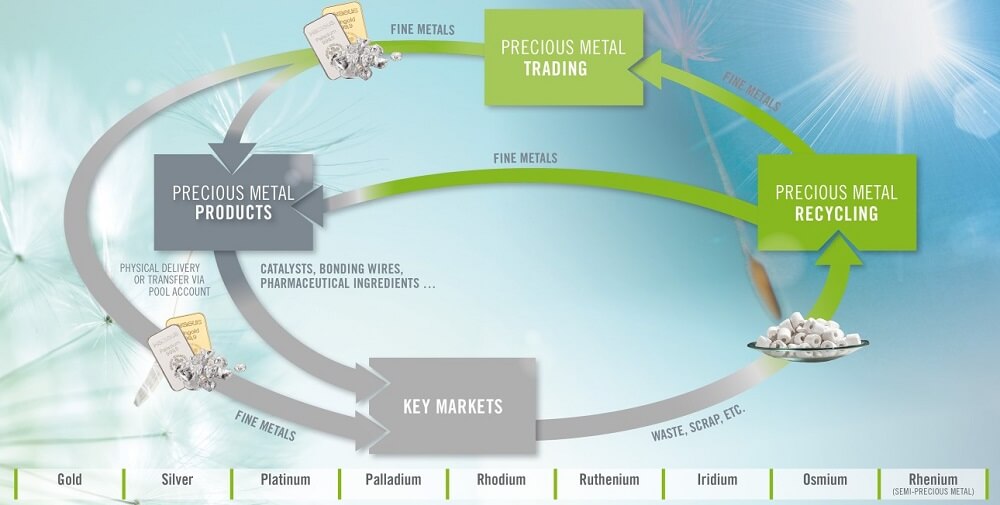

貴金屬是指在自然界中較為稀有的金屬元素,除了大家都很熟悉的黃金和白銀,還有鉑金、鈀金、銠等都屬於貴金屬。它們通常具有較高的經濟價值和用途,一直以來都是被廣泛認可並追求的投資選項。無論是在經濟危機膨脹或利率變動等情況下,他們的投資價值都非常突出。

貴金屬的稀缺性使其具有價值保值的特性,因為供應量相對有限。同時生產量受到嚴格的工藝和規定,所以供應量不會像其他商品那樣波動劇烈。而且貴金屬的儲量也相對有限,且生產週期較長,因此其價值相對穩定。

同時它們在工業、珠寶、電子等領域有廣泛的用途,而這種多樣化的需求也支撐著其價值。例如身為貴金屬中最知名的黃金和白銀,它們不僅具有耐久性延展性和良好的導熱,導電能力,也是千年來人類交易使用的貨幣。

除了黃金和白銀,鉑金和鈀金也是值得投資者關注的貴金屬之一。鉑金是一種非常稀有且具有重要用途的貴金屬,其價格通常高於黃金。鉑金主要用於汽車催化劑、珠寶製造、電子產品和醫療設備等領域。

汽車產業是鉑金需求的主要驅動力之一,因為鉑金廣泛用於汽車廢氣處理系統中的催化劑。隨著全球汽車銷售和生產數字的波動,鉑金價格常常受到影響。例如,汽車銷售成長可能會導致對鉑金的需求增加,從而推動其價格上漲。

而且在許多文化中它們都具有特殊的象徵意義,因此在文化交流和傳統中擁有一定的內在價值。在某些文化中,貴金屬被視為財富、權力和地位的象徵,因此在婚禮、慶典和禮物交換等場合中經常被用作珍貴的禮物。

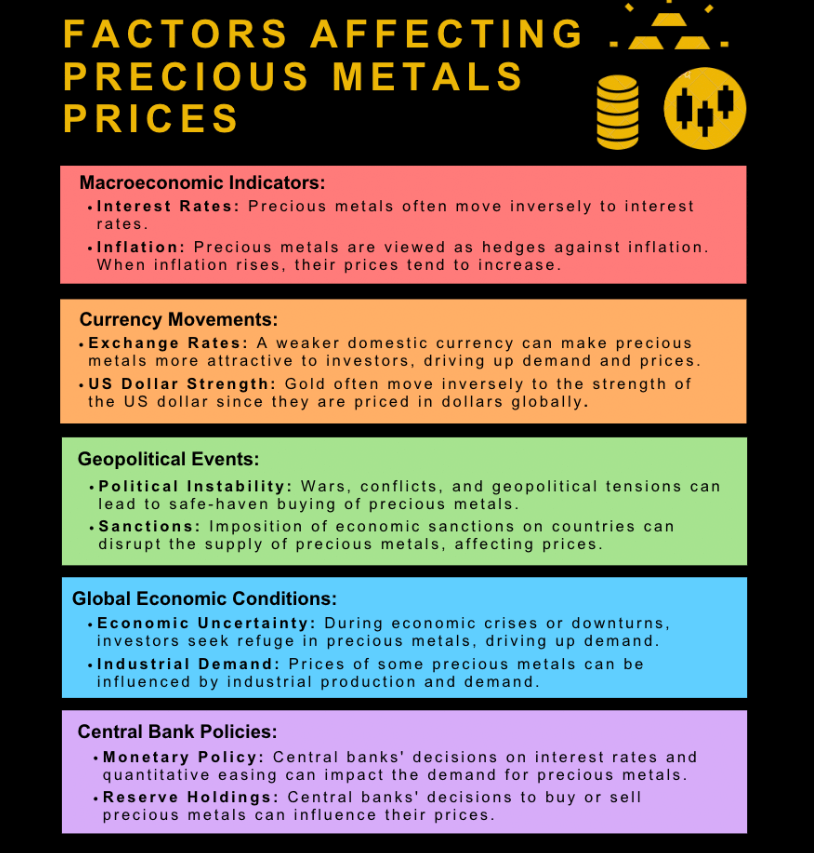

最重要的是,在經濟不穩定和通膨風險增加的時候,投資人往往會轉向貴金屬作為安全避險的選擇。由於貴金屬的稀缺性和相對穩定的價值,它們在金融動盪時往往能夠保持其價值,甚至有時還會上升。

例如黃金和白銀的價值由市場每7天每天24小時決定,受供需法則的影響相對較小。當金融體係出現問題、通貨膨脹加劇、戰爭爆發或政治危機等不確定因素影響時,人們對黃金和白銀的需求往往還會增加。

在過去幾年貴金屬投資的報酬率遠超過股票、基金等理財產品。黃金的價格從2000年的251美元每盎司到最高點1920美元每盎司,達到665%的漲幅。而白銀最高成績是900%,鉑金現貨也增加了5倍之多。加上部分貴金屬產品的槓桿設計,對投資人來說實際收益可能會更高。

正如那句經典俗語所說盛世古董,亂世黃金。鑑於如今中國的a股動盪不安,國際上又有歐債美債危機,內有經濟減速高通膨的背景下。具有維持避險功能的貴金屬越來越受關注,一路高歌猛進。

當然,貴金屬交易並非毫無風險。例如全球經濟狀況良好時,投資人可能轉向其他風險較高。但潛在回報較大的投資,可能導致貴金屬價格下跌。此外貴金屬的供應也可能受到礦業公司生產成本、新礦產發現、提取技術改善等因素的影響導致價格波動。

黃金白銀等貴金屬被認為是價值的儲存,即使在貨幣貶值的情況下它們的價值仍相對穩定。因此貴金屬交易被視為一種保護投資組合,不受通膨和貨幣貶值影響的策略。但只有了解每種貴金屬的特性和價格影響因素,並結合投資目標和風險承受能力才可以找到適合的投資策略。

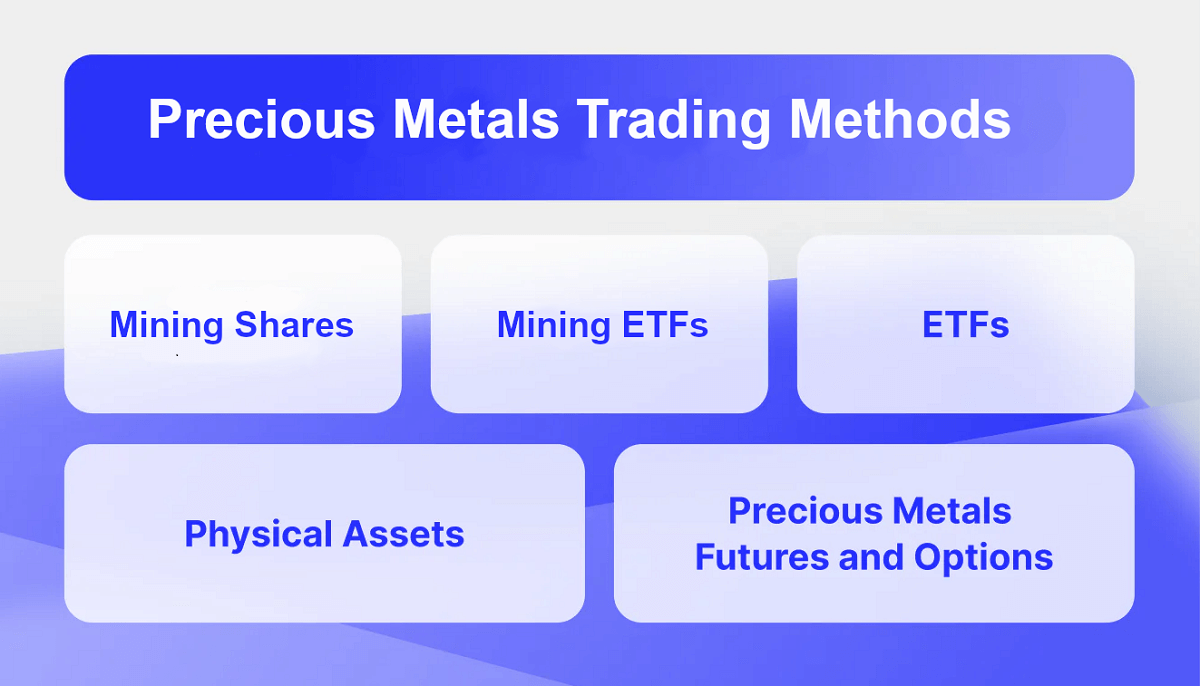

貴金屬交易有哪些方式?

在了解清楚貴金屬的各自特性與價格影響因素後,再來進行貴金屬交易的話,也應該來選擇適合的投資方式。比如說是選擇實體投資還是ETF基金投資等。投資者可以根據每種方式的不同特徵、風險以及適用人群,來進行正確的選擇。

首先就是實體的貴金屬投資,包括黃金、白銀等。實體貴金屬是指可看可觸的實體黃金白銀,如金條、銀錠以及各國鑄造的金幣銀幣。實體貴金屬具有實際的價值和穩定的歷史表現,可作為金融危機或通貨膨脹時的避險資產。這種方式安全可靠,有保值功能,適合追求穩健投資的人。

市面上比較認可的金銀幣是一種是美國鷹金幣(American Eagle),另一種則是加拿大楓葉金幣(Canadian Maple Leaf)。但要注意的是不要輕易投資年代久遠的金銀幣,它們的價格主要是稀缺性,而不是本身金屬的價值,如同古董一樣。

實物的貴金屬投資是一種最安全的投資方式,它實際上是一種資產保值的自我保險。在真正發生世界性災難時,黃金白銀可以變成獲取食物保護家人安全的硬通貨。投資食物貴金屬的好處是波動率低,風險小,還可以讓人得到一些心理上的安慰。

但同時它並不是沒有缺點。因為實體貴金屬它需要安全的儲存空間。如果是少量的話,放在家裡的保險箱裡未嘗不可。但如果是大量的實體貴金屬,那麼如何找到安全的儲藏室就比較煩惱。畢竟這時候不能再把它存入銀行,否則等到需要時可能根本沒辦法拿到。

而如果去貴金屬交易所租用獨立的安全儲存室,那就需要另一筆的費用了。也就是說儲存和保險成本較高,需要考慮安全存放的問題。此外,實體貴金屬不易分割和交易,可能有流動性不足的問題。

也可以透過貴金屬交易所交易基金(ETF)參與黃金、白銀等貴金屬市場。相較於實體貴金屬,貴金屬ETF的好處是不需要儲存空間,流動性好容易交易。而且跟實體黃金白銀的交易價格掛鉤,所以具有實體貴金屬的投資特性。

這些特點適合不想持有實體貴金屬,但又想作為資產保值手段的投資者。但是需要注意管理費和第三方風險。畢竟儘管他們以實體黃金白銀作為抵押,但作為投資人卻沒有對抵押物的實質所有權。再就是ETF有管理費,會侵蝕部分獲利。

對於投資貴金屬ETF的投資者,可以採取分散投資的策略,透過同時投資多種貴金屬ETF來降低單一資產的風險。同時,定期監控市場狀況和ETF的表現,及時調整投資組合,以因應市場波動和風險。

除此之外,還有貴金屬期貨可以交易。期貨的概念就是,以一定的價格承諾在未來的日子裡買進或賣出標的物。因為期貨本身的風險非常高,故而需要一定的專業知識才能夠透過期貨合約參與貴金屬市場。

而且期貨的買賣並不需要提供交易的總額,只是需要很少的保證金,例如10%。這就相當於天然增加了許多倍的槓桿,標的物很小的價格波動就會造成期貨交易巨額的虧損或盈利所以都要專業人員來操作。不過與原油期貨等相比,貴金屬期貨所需的儲存空間很小,非常容易交割。

對於有意嘗試貴金屬期貨投資的投資者,可以學習運用技術分析方法,如圖表模式、趨勢線和技術指標等,來輔助決策和預測市場趨勢。了解市場消息和基本面因素,及時調整交易策略,靈活應對市場變化。

或許還可以去投資者貴金屬的採礦公司股票,這樣做的好處是既可以獲利於黃金價格成長,又可以得到鼓勵分紅。或許還可以去投資者貴金屬的採礦公司股票,這樣做的好處是既可以獲利於黃金價格成長,又可以得到鼓勵分紅。

採礦公司的股價不僅反映了貴金屬價格的變化,也包括了公司營運成本的改變。例如在新冠病毒肆虐時期,採礦公司的開採成本因為能源價格的降低也得到了相應的降低。因此近年來貴金屬採礦公司的股票都有大幅增值。

但同時因為要考慮到公司的管理運作及永續發展的前景,所以要做更多的功課。跟所有的股票投資一樣,投資人要對公司的基本面和資產負債有比較深刻的了解。所以,這種貴金屬交易方式適合有一定投資經驗並願意承受較大風險的人。

投資貴金屬採礦公司股票需要關注產業和公司的基本面情況,了解生產成本、儲量狀況和管理團隊等因素。可以採取分散投資的策略,投資多家採礦公司股票,降低單一公司風險。同時,定期追蹤公司績效和產業動態,及時調整投資組合。

對於一些不想做功課去研究單一採礦公司股票的人,還有採礦ETF可以投資。好處是可以享受整個貴金屬採礦業的獲利及股價成長,但又不至於風險過於集中在單一公司的股票。但報酬與風險是成正比的,所以它適合懶人及風險承受力稍弱的人參與。

當然缺點是除了管理費之外,有可能會錯過單一股票超於市場平均值的額外回報。對於長期投資者,可以選擇定期定額投資的方式,逐步建立貴金屬採礦ETF的持股。這種策略有助於分散風險,同時也能夠從貴金屬價格的長期成長中獲益。

對於那些賭性深重的人,還有想做短線操作的人,可以選擇貴金屬衍生產品投資,包括對貴金屬採礦公司的槓桿ETF等衍生產品。但採礦股本身的風險就已經很高了,再加上槓桿的風險,所以很多人難以承受。

同時為了達到2倍的槓桿,要利用期貨選擇權和逆回購等多種工具組合來操作。而這些槓桿ETF的價格會隨著時間的成長而不斷貶值,即使採礦股本身價格沒有太大的變化,所以只適合短線操作。

對於投資貴金屬衍生產品的投資者,應謹慎選擇交易時機,避免盲目跟風或追漲殺跌。採取嚴格的停損和止盈策略,控制風險,防止因市場波動導致較大虧損。同時,及時調整部位,靈活應對市場變化。

以上是常見的貴金屬交易方式,投資人可以根據自己的投資目標、風險偏好和資金規模選擇適合的交易方式。需要注意的是,確定好交易方式後,投資人也應該找到適合的交易管道,例如交易所等。

貴金屬交易通路包括規模

貴金屬交易通路包括規模

對於投資者來說,選擇適合自己的貴金屬交易管道至關重要。比如說交易所交易、場外交易、金融機構、線上交易平台和實體市場等,不同的交易管道涵蓋了不同規模的交易方式。

其中交易所交易是最主要的方式之一,其涵蓋全球範圍,提供標準化的交易合約。比較有名的期貨交易所如紐約商品交易所(NYMEX)、倫敦金屬交易所(LME)、芝加哥商品交易所(CME)等主要交易所,規模龐大,涵蓋全球範圍,提供標準化的貴金屬交易合約。

場外交易則包括場外市場和交易平台,規模各異,提供更靈活的交易方式,但風險也相對較高。在場外市場,投資者可以直接與其他投資者進行交易,而不必透過中介機構或交易所。這種方式通常更靈活,交易規模和條件可以根據雙方的協商進行調整。

另外,一些貴金屬的交易平台也提供場外交易服務,投資者可以在平台上與其他投資者進行交易,享受更廣泛的市場選擇和更方便的交易流程。還有線上交易平台,包括各種線上經紀商和交易平台。規模不一,但通常提供便利的交易方式和豐富的交易工具。投資者可以透過這些平台進行黃金、白銀等貴金屬的交易。

金融機構如銀行、證券公司等金融機構提供貴金屬的交易服務,規模較大,並具有一定的專業性和信譽保障。一些股票交易所(如多倫多證券交易所、納斯達克等)提供貴金屬相關股票的交易。而銀行的話,目前在中國各大行已經關閉了貴金屬的交易窗口。

此外,實體市場也是一種選擇,尤其適合對實體貴金屬有需求的投資者。實體市場是指在黃金交易所、珠寶市場等場所進行的實體貴金屬的交易,規模相對較小,但對實體貴金屬有需求的投資者和買家可以選擇在這些市場進行交易。

除了這些主要的交易管道外,還有一些其他形式的交易方式。例如,貴金屬可以透過金融衍生性商品市場進行交易,其中包括期貨合約、選擇權和差價合約(CFDs)。這些衍生性商品允許投資者進行槓桿交易,從而在市場波動時獲取更大的收益或承擔更大的風險。

一些貴金屬交易公司和經紀商也提供交易訊號和分析服務,幫助投資者做出更明智的交易決策。這些服務可能包括技術分析、基本分析和市場評論等,有助於投資者更好地了解市場動態和趨勢。

另外,還有一些專門的貴金屬投資基金(ETFs)可供投資人選擇。這些基金通常以貴金屬為基礎資產,透過購買貴金屬衍生性商品或實體貴金屬來追蹤相應市場指數的表現。 ETFs提供了一種便捷的方式,讓投資者透過證券交易來獲取貴金屬市場的表現,而無需直接持有實體貴金屬。

總的來說,這些貴金屬交易管道的規模和影響力各不相同,滿足了不同投資者的需求和偏好。投資者可以根據自己的投資目標、風險偏好和資金實力選擇最合適的交易管道和工具。

| 簡稱 | 評級 | 名稱 | 變化(%) |

| OUNZ | A | 默克黃金信託ETV | 0.71 |

| FGDL | A | 富蘭克林鄧普頓控股信託富蘭克林負責任地採購黃金ETF | 0.64 |

| GLD | A | SPDR黃金信託基金 | 0.62 |

| SGOL | A | ETFS實體瑞士黃金股票 | 0.68 |

| GLDM | A | SPDR黃金迷你股票信託基金 | 0.67 |

| AAAU | A | 珀斯鑄幣廠實體黃金ETF | 0.65 |

| PHYS | A | 體育實體黃金信託ETV | 0.78 |

| GLTR | B | 實體貴金屬籃股票ETF | 1.14 |

| PIT | B | VanEck商品策略ETF | -0.07 |

| SIVR | C | 實物白銀股份信託基金 | 1.53 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。