การเทรด

เกี่ยวกับ EBC

2025-07-15

การกระจายความเสี่ยงอย่างเหมาะสมคือหัวใจสำคัญของการลงทุนที่ประสบความสำเร็จ สำหรับนักลงทุนจำนวนมาก กองทุน ETF (Exchange-Traded Funds) คือทางเลือกที่มีประสิทธิภาพในการเข้าถึงตลาดในวงกว้าง

อย่างไรก็ตาม ยังมีข้อควรระวังสำคัญนั่นคือ ETF Overlap การถือครอง ETF หลายกองโดยไม่ตรวจสอบว่าแต่ละกองมีสินทรัพย์พื้นฐานซ้ำกันหรือไม่ อาจทำให้พอร์ตของคุณกระจุกตัวอยู่ในหุ้นหรือกลุ่มอุตสาหกรรมเดิม ๆ ส่งผลให้คุณไม่ได้รับประโยชน์จากการกระจายความเสี่ยงอย่างแท้จริง

ในบทความนี้ เราจะพาคุณเจาะลึกถึงความหมายของ ETF Overlap เหตุผลที่ต้องใส่ใจ และแนวทางในการสร้างพอร์ตการลงทุนที่กระจายความเสี่ยงได้จริงและสอดคล้องกับเป้าหมายของคุณ

ETF Overlap คือการที่กองทุน ETF สองกองขึ้นไปในพอร์ตของคุณถือครองสินทรัพย์พื้นฐานเดียวกันจำนวนมาก เช่น หุ้นขนาดใหญ่บางตัว กลุ่มอุตสาหกรรมเดียวกัน หรือการลงทุนในภูมิภาคเดียวกัน ความซ้ำซ้อนที่แฝงอยู่เช่นนี้ทำให้พอร์ตของคุณมีความเสี่ยงจากการกระจุกตัวโดยไม่รู้ตัว และขัดต่อหลักการกระจายความเสี่ยงที่นักลงทุนส่วนใหญ่ต้องการ

ตัวอย่างเช่น หากคุณถือทั้งกองทุน Total-Market ETF, S&P 500 ETF และ Nasdaq-100 ETF แม้จะดูเหมือนหลากหลาย แต่จริง ๆ แล้วอาจถือหุ้นกลุ่มเทคโนโลยียักษ์ใหญ่อย่าง Apple, Microsoft และ Nvidia ซ้ำซ้อนกันจนคิดเป็นมากกว่าหนึ่งในสามของพอร์ตโดยรวม

ตัวอย่างความซ้ำซ้อนที่พบบ่อย

S&P 500 ETF + Total US Market ETF: ซ้อนกันเกือบทั้งหมด เพราะ S&P 500 คิดเป็นราว 80% ของตลาดสหรัฐฯ โดยรวม

S&P 500 ETF + Nasdaq-100 ETF: หุ้นเทคโนโลยีชั้นนำอยู่ในทั้งสองกอง

Total US ETF + Sector หรือ Growth ETF: กอง Growth ETF มักซ้ำกับน้ำหนักของกลุ่มอุตสาหกรรมในกองตลาดรวม

แม้จะดูเหมือนกระจาย แต่จริง ๆ แล้วมีความกระจุกตัวคล้ายกับการถือกองทุนเดียว

1. ลดประสิทธิภาพการกระจายความเสี่ยง

แทนที่จะกระจายความเสี่ยงไปทั่วตลาด ให้ลงทุนในบริษัทเดียวกันโดยเน้นการลงทุนที่ซ้ำซ้อนกัน ดังที่ InvestmentNews อธิบายไว้ การรวม ETF อย่าง VTI, SPY และ QQQ อาจทำให้พอร์ตการลงทุนของคุณเกือบ 40% เหลือหุ้นเพียง 10 ตัว

2. เพิ่มความเสี่ยงแบบไม่ตั้งใจ

หาก ETF หลายกองถือหุ้นเดียวกัน ความเสี่ยงของพอร์ตจะผูกกับความผันผวนของหุ้นกลุ่มนั้นมากขึ้น

3. ค่าธรรมเนียมซ้ำซ้อน

จ่ายค่าบริหารหลายรอบในสินทรัพย์เดียวกัน ทำให้ผลตอบแทนสุทธิลดลง

4. มีภาระภาษีและต้นทุนในการปรับพอร์ต

เมื่อตรวจพบความซ้ำ อาจต้องขายกองทุนบางส่วนซึ่งนำไปสู่ภาษีกำไรจากการขาย และต้นทุนในการรีบาลานซ์

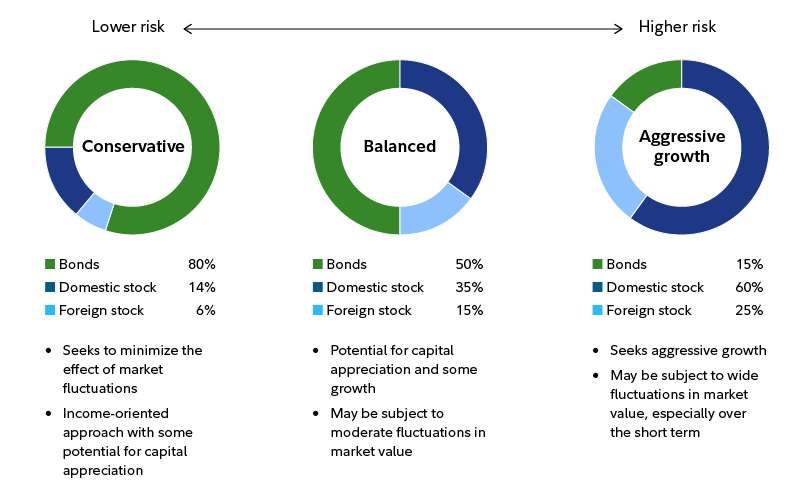

1. กำหนดเป้าหมายการจัดสัดส่วนการลงทุน

เลือกจัดสัดส่วนตามระดับความเสี่ยงและระยะเวลาการลงทุน เช่น หุ้นสหรัฐฯ หุ้นต่างประเทศ พันธบัตร สินค้าโภคภัณฑ์

2. เลือก ETF Anchor

เลือกกองทุนหลักที่ครอบคลุมตลาดกว้าง เช่น:

หุ้นสหรัฐฯ: VTI หรือ SPY

หุ้นต่างประเทศ: ดัชนี MSCI All-World ex-US หรือ EAFE

พันธบัตร: ETF พันธบัตรรวมในประเทศหรือทั่วโลก

3. เลือกกองทุนเสริมอย่างระมัดระวัง

เช่น Emerging Market, Tech, หรือ Value ETF ควรวิเคราะห์ว่าซ้ำกับกองหลักหรือไม่โดยใช้เครื่องมือวิเคราะห์ Overlap

4. ปรับโครงสร้างหากพบความซ้ำ

หากความซ้ำเกินระดับที่ยอมรับได้ อาจสลับไปใช้กองทุนที่แตกต่าง เช่น ใช้กองทุนตลาดสหรัฐฯ + Small-Cap แทน S&P 500 + Total U.S.

5. ทบทวนและรีบาลานซ์สม่ำเสมอ

ควรตรวจสอบพอร์ตทุก 6 หรือ 12 เดือน หากมีการเบี่ยงเบนเกิน 5% ควรพิจารณารีบาลานซ์

ไม่มีเกณฑ์ตายตัว แต่นักวางแผนส่วนใหญ่แนะนำให้จำกัดไว้ไม่เกิน 10–20% หรือสูงสุดไม่เกิน 30–50% ขึ้นอยู่กับกลยุทธ์ การทับซ้อนที่ยอมรับได้นั้นขึ้นอยู่กับระดับความเสี่ยงที่ยอมรับได้และเป้าหมายทางการเงินของคุณ

สถานการณ์ในโลกแห่งความเป็นจริง

สถานการณ์ที่ 1: เน้นหุ้นเติบโตเกินไป

นักลงทุนถือครองหุ้น VTI และ VUG (หุ้นเติบโต) เนื่องจาก VUG มีหุ้นหลายตัวที่เหมือนกับ VTI การวิเคราะห์แบบซ้อนทับอาจแสดงให้เห็นว่ามีหุ้นซ้ำซ้อนมากกว่า 50% คุณสามารถปรับสมดุลใหม่ได้โดยการเปลี่ยน VTI เป็นกองทุนสหรัฐฯ ที่สมดุลมากขึ้น หรือเปลี่ยนการจัดสรรหุ้นไปยังกองทุนรวมขนาดเล็กหรือกองทุนรวมมูลค่า

สถานการณ์ที่ 2: ถือทั้งกองทุน Global และ Regional

การรวมกองทุนระดับโลก (Vanguard Total World) เข้ากับกองทุนระดับภูมิภาค (เช่น EAFE และตลาดเกิดใหม่) มักทำให้เกิดการทับซ้อนของการลงทุนแบบ Passive คุณสามารถหลีกเลี่ยงความซ้ำซ้อนได้โดยการเลือกกองทุนรวมระดับโลกแบบ All-in-One หรือกองทุนระดับภูมิภาคอิสระ

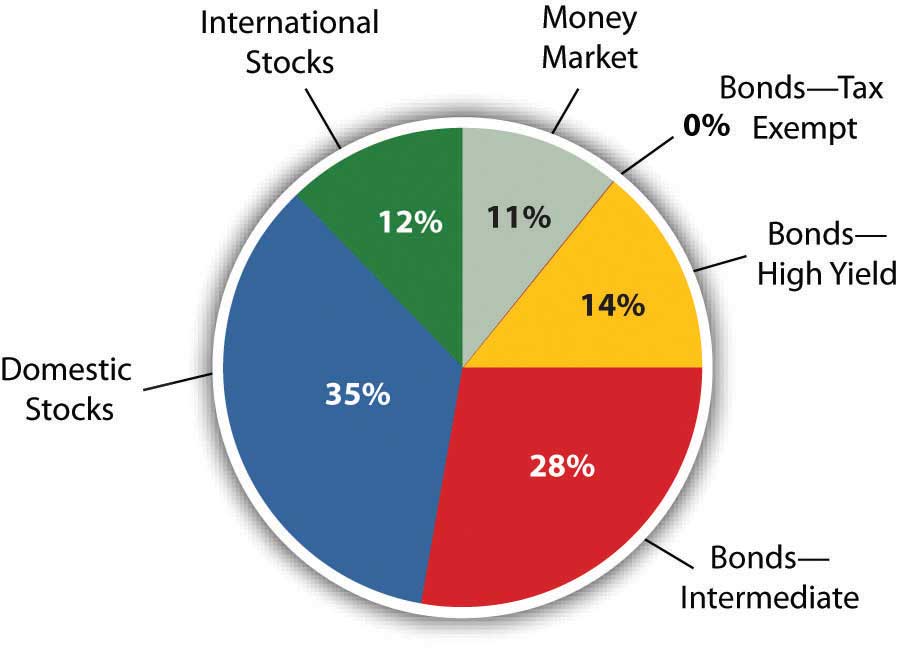

กระจายความเสี่ยงตามประเภทสินทรัพย์

รวมประเภทสินทรัพย์ที่มีความสัมพันธ์ต่ำหรือเชิงลบ เช่น พันธบัตรรัฐบาล กองทุน ETF สินค้าโภคภัณฑ์ REIT เพื่อเพิ่มความยืดหยุ่นภายใต้ทฤษฎีพอร์ตโฟลิโอสมัยใหม่

ปัจจัยสมดุล

หลีกเลี่ยงการกระจุกตัวที่มองไม่เห็นในการเติบโตเทียบกับมูลค่า กองทุน ETF เติบโตสองกองทุนอาจทับซ้อนกันอย่างมาก แม้แต่ในดัชนีต่างๆ ก็ตาม จงสร้างสมดุลระหว่างการเติบโตและมูลค่าอย่างตั้งใจ

การกระจายกลยุทธ์เชิงรุก

เช่น กอง Risk-Parity หรือ Managed Futures ควรพิจารณาแยกต่างหาก เนื่องจากมีลักษณะเฉพาะในการสร้างผลตอบแทน

Q1: ความซ้ำซ้อนเล็กน้อยรับได้ไหม?

รับได้ หากอยู่ในระดับที่วางแผนไว้ เช่น การถือทั้ง ETF ตลาดสหรัฐฯ และตลาดพัฒนาแล้ว อาจมีบางจุดที่ซ้ำกันแต่ไม่ร้ายแรง

Q2: Overlap ทำให้ผลตอบแทนลดลงหรือไม่?

มีโอกาส เพราะต้องเสียค่าธรรมเนียมซ้ำซ้อน และไม่ได้รับผลกระจายความเสี่ยงอย่างแท้จริง

Q3: ควรถือ ETF กี่กองจึงจะพอ?

คุณภาพดีกว่าปริมาณ โดยทั่วไปแนะนำให้มี ETF ประมาณ 5–8 กองที่เลือกมาอย่างรอบคอบก็เพียงพอแล้ว

ETF Overlap เป็นปัญหาที่พบได้บ่อยแต่สามารถแก้ไขได้ไม่ยาก หากคุณตรวจสอบและจัดพอร์ตอย่างมีวินัย โดยการเลือก ETF อย่างตั้งใจ ใช้เครื่องมือวิเคราะห์ความซ้ำซ้อน และทบทวนพอร์ตเป็นประจำ

แนวทางนี้ทำให้แน่ใจว่าคุณจะบรรลุวัตถุประสงค์การลงทุนของคุณได้อย่างแท้จริง ลดความเสี่ยงที่ไม่ได้ตั้งใจให้เหลือน้อยที่สุด และเพิ่มผลตอบแทนในระยะยาวผ่านการกระจายความเสี่ยงอย่างชาญฉลาด

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ