Торговля

Краткое содержание:

Краткое содержание:

Суверенные фонды (SWF) — это государственные фонды для роста и стабильности. Теперь инвестируйте в частные рынки, стартапы и технологии для более высокой прибыли.

Хотя многие могут ассоциировать звание «самых прибыльных» с крупными технологическими компаниями, такими как Apple, Microsoft или китайскими Tencent и Jingdong, суверенные фонды благосостояния часто владеют гораздо большими активами, чем эти компании, и играют значительную роль на мировом инвестиционном рынке. Давайте теперь рассмотрим обзор и инвестиционные тенденции суверенных фондов, центральной силы в мировой экономике.

Что означает суверенный фонд?

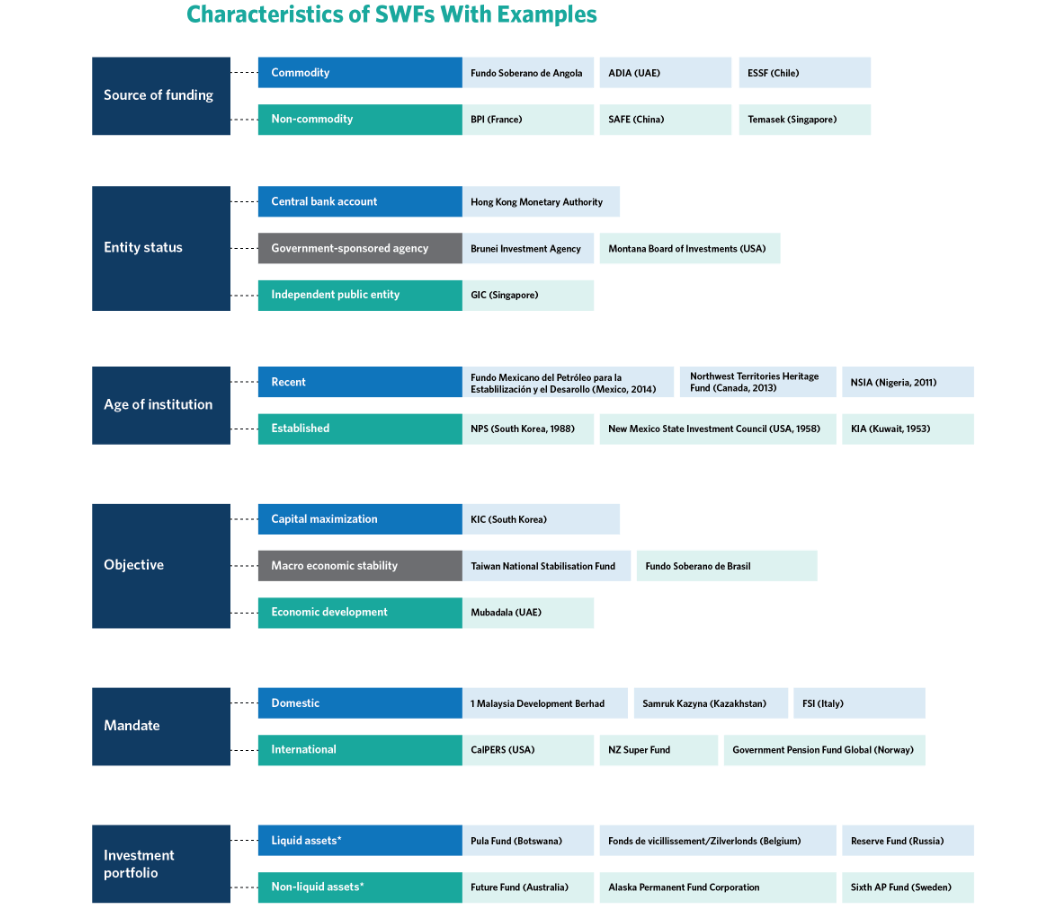

Фонд национального благосостояния (SWF) — инвестиционный фонд, которым владеет и управляет национальное правительство, обычно используемый для управления и инвестирования фискальных излишков страны, валютных резервов или доходов от природных ресурсов для достижения долгосрочных экономических и финансовых целей.

Проще говоря, SWFs — это фонды, созданные национальным суверенитетом с целью получения дохода от инвестиций. Эти фонды обычно используют доходы от природных ресурсов страны, фискальные излишки или валютные резервы для осуществления инвестиций с целью повышения благосостояния. В то же время они могут помочь сбалансировать национальные бюджеты, сократить фискальный дефицит, справиться с экономическими колебаниями и подготовиться к будущим финансовым потребностям. Благодаря диверсифицированным инвестиционным стратегиям эти фонды стремятся достичь долгосрочной экономической стабильности и устойчивого развития.

С момента своего возникновения в Кувейте в 1953 году и в Абу-Даби в 1976 году, суверенные фонды благосостояния были созданы странами-производителями нефти на Ближнем Востоке, чтобы превратить прибыльные доходы от продажи нефти в долгосрочную экономическую безопасность. Целью было обеспечение того, чтобы страна оставалась экономически безопасной после того, как ее ресурсы были истощены.

Kuwait's Kuwait Investment Authority (KIA), первый в мире суверенный фонд благосостояния, нацелен на эффективное инвестирование и добавление стоимости к своим обильным доходам от нефти, обеспечивая стабильное финансирование будущих финансовых потребностей. За ним последовал суверенный фонд благосостояния Абу-Даби. Эти ранние фонды не только помогли этим странам эффективно управлять и добавлять стоимость к своим доходам от природных ресурсов, но и обеспечили экономическую безопасность для будущих поколений.

Их успешная практика установила важность суверенных фондов в мировой экономике и послужила пионерами подобных фондов. Кроме того, успешная практика этих фондов продемонстрировала их центральную роль в мировой экономике и дала толчок развитию сберегательных фондов, особенно в странах с ограниченными ресурсами. Добавляя стоимость к своим инвестициям, такие фонды устраняют риск истощения ресурсов или волатильности цен и обеспечивают, чтобы национальные экономики могли поддерживать стабильность в условиях истощения ресурсов или волатильности рынка.

Помимо сберегательных фондов, суверенные фонды также включают в себя фонды фискальной стабилизации, которые специально предназначены для предоставления финансовой поддержки в периоды экономического спада или чрезвычайных ситуаций. Их главная цель — обеспечить фискальный буфер в периоды экономической нестабильности для обеспечения стабильности и устойчивости национальных финансов. Такие фонды обычно высоколиквидны, поэтому их можно быстро использовать при необходимости.

Фонды фискальной стабилизации похожи на денежные фонды в том, что, хотя они предлагают более низкие ставки доходности, они особенно важны во времена экономического стресса или фискальных ограничений из-за их высокой ликвидности и низкорисковых характеристик. Например, некоторые страны создали фонды фискальной стабилизации для поддержания государственных услуг и экономической стабильности, предоставляя быстрый доступ к средствам, необходимым в чрезвычайных ситуациях, таких как экономические спады и стихийные бедствия.

Кроме того, у него есть фонды развития, предназначенные для повышения долгосрочной производительности и экономического развития страны. Он способствует устойчивому росту, инвестируя в такие ключевые области, как инфраструктура, образование, здравоохранение и цифровизация. Например, Национальный фонд полупроводников Китая поддерживает полупроводниковую промышленность и снижает технологическую зависимость, а Государственный инвестиционный фонд США 5G продвигает технологию 5G для обеспечения мирового лидерства. Эти инвестиции расширили технологические возможности, способствовали экономическому росту, повысили национальный уровень жизни и обеспечили сохранение страной конкурентного преимущества в мировой экономике.

Крупнейшей из текущих классификаций суверенных фондов является пенсионный фонд, который управляет пенсионными активами, обеспечивает будущие пенсионные выплаты и снижает финансовую нагрузку на государство. Часто управляемые правительствами или специализированными агентствами, они обеспечивают пенсионерам стабильный доход за счет долгосрочного роста инвестиций. Например, Норвежский глобальный пенсионный фонд использует доходы от нефти для инвестирования в мировые акции, облигации и недвижимость для обеспечения стабильности пенсий; Японский пенсионный фонд реагирует на финансовое давление, вызванное ростом числа пенсионеров, путем диверсификации своих инвестиций. Эти фонды не только обеспечивают пенсионное обеспечение, но и помогают решать проблемы старения населения.

Суверенные фонды имеют преимущество в том, что они обычно управляются правительствами, и их источники финансирования, как правило, более щедры. Они финансируются в основном за счет доходов от природных ресурсов страны (например, нефти или минеральных ресурсов), фискальных излишков или валютных резервов. Эти фонды способны обеспечить достаточный капитал для поддержки своих долгосрочных инвестиционных целей и стратегий. Имея стабильные и обильные источники капитала, суверенные фонды благосостояния способны выдерживать более высокие инвестиционные риски и добиваться более высокой доходности для достижения долгосрочного прироста богатства.

Более того, суверенные фонды благосостояния обычно способны выдерживать высокий риск, что позволяет им инвестировать в долгосрочной перспективе. Эта инвестиционная стратегия позволяет фонду добиваться более высоких норм прибыли. Инвестируя в диверсифицированный спектр классов активов, включая акции, облигации, недвижимость и инфраструктуру, суверенные фонды благосостояния способны достичь долгосрочного прироста благосостояния. Долгосрочные инвестиции не только помогают справиться с краткосрочной волатильностью рынка, но и обеспечивают стабильную долгосрочную прибыль за счет надежных портфелей и стратегических распределений.

В то же время суверенные фонды благосостояния стремятся создавать богатство посредством стратегических инвестиций. Это накопление богатства не только поддерживает текущую экономику, но и сохраняет активы для будущих поколений, обеспечивая долгосрочную стабильность национальной экономики и благосостояние общества. Благодаря эффективному управлению активами и инвестиционным стратегиям суверенные фонды способны накапливать богатство для обеспечения будущих финансовых потребностей и поддержки экономического развития и социального прогресса страны.

Однако важно отметить, что суверенные фонды благосостояния могут находиться под влиянием правительств и политических сил, что может привести к отсутствию прозрачности в инвестиционных стратегиях и принятии решений. Политическое вмешательство может привести к тому, что инвестиционный выбор фонда будет определяться краткосрочными политическими интересами, а не долгосрочными экономическими выгодами, что повлияет на независимость фонда и результаты его инвестиций.

Более того, суверенные фонды благосостояния требуют высокоспециализированных и независимых структур управления. Для обеспечения эффективной работы необходимы четкие цели политики и строгая структура управления. Однако сложные требования к управлению могут привести к трудностям внедрения и потенциальным сбоям в управлении, что в свою очередь может повлиять на эффективность фонда.

Кроме того, операции суверенных фондов благосостояния могут влиять на политику центральных банков в отношении обменного курса и макроэкономическую стабильность. Например, инвестиционная деятельность фондов, основанных на валютных резервах, может спровоцировать волатильность рыночного обменного курса, что вызывает беспокойство у регулирующих органов. Как обеспечить эффективность фонда, избежав при этом неблагоприятного воздействия на национальную экономическую политику, — это вопрос, который необходимо решать на постоянной основе.

В заключение следует отметить, что суверенный фонд как инвестиционный инструмент национального уровня имеет уникальные преимущества и проблемы. Он может быть создан для охвата одной или нескольких политических целей, таких как объединение функций инвестирования и развития. Поскольку он подразумевает управление государственными ресурсами, суверенный фонд благосостояния должен следовать определенной инвестиционной стратегии со строгими рекомендациями по управлению рисками, чтобы рационализировать распределение государственных активов, диверсифицировать проекты по сохранению стоимости и инвестициям с добавленной стоимостью и стремиться к лучшей средне- и долгосрочной инвестиционной доходности.

Рейтинги суверенных фондов

Иностранные фонды благосостояния играют важную роль на мировом финансовом рынке. Благодаря большому размеру активов и далеко идущему влиянию они не только занимают важное положение на основных рынках, но и активно способствуют развитию мировой экономики. Понимание рейтингов этих суверенных фондов помогает лучше понять их положение и влияние в мировой экономике.

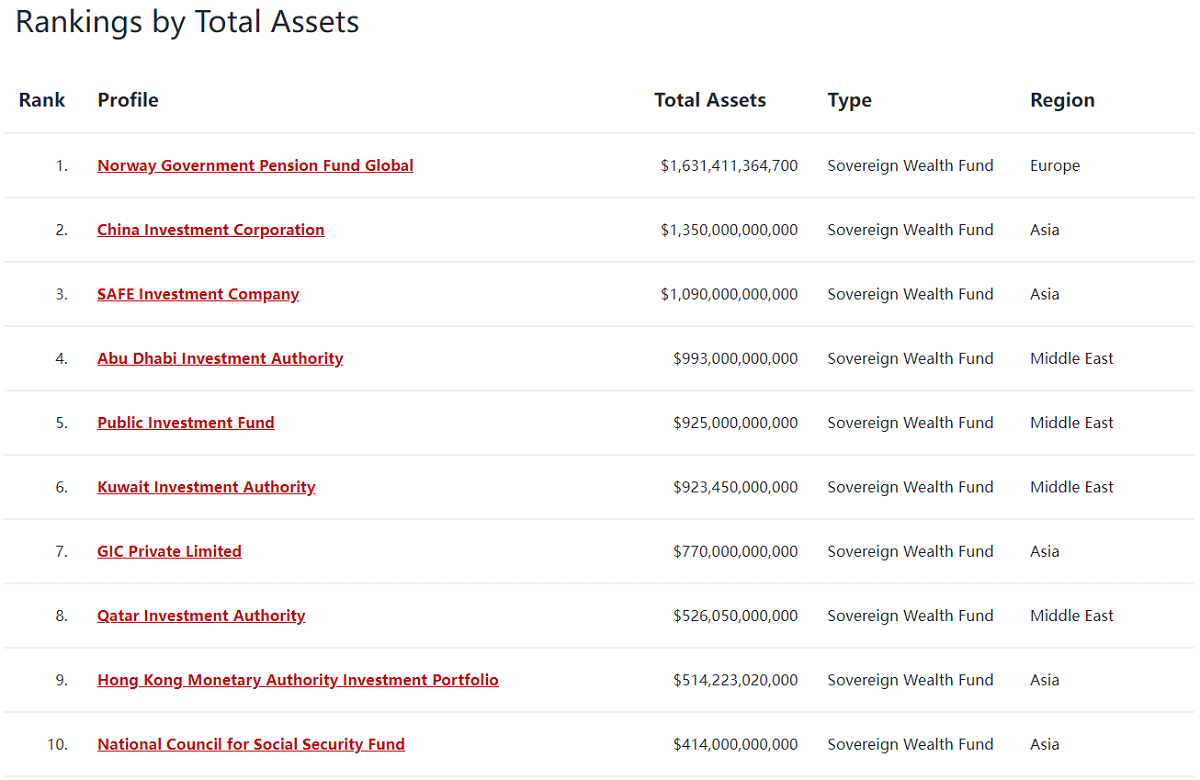

Согласно рейтингу размера активов, глобальный пенсионный фонд Норвегии (Government Pension Fund Global) занимает первое место. Фонд был создан в 1990 году для преобразования нефтяных доходов Норвегии в долгосрочное богатство для поддержки благосостояния и экономической стабильности будущих поколений. К 2023 году активы Норвежского глобального пенсионного фонда достигнут 163,1 млрд долларов США, что сделает его крупнейшим суверенным фондом благосостояния в мире.

Фонд сгенерировал 16% прибыли за последний год и имеет триллионы норвежских крон в активах под управлением. Он имеет широкий портфель инвестиций на мировых фондовых рынках, в недвижимость и другие классы активов, с особенно сильным воздействием на американские технологические компании, такие как Apple, Google и Amazon, что принесло ему значительную прибыль.

Успех Норвежского глобального пенсионного фонда обусловлен его диверсифицированной инвестиционной стратегией и долгосрочной инвестиционной перспективой, которые позволили ему эффективно реагировать на волатильность рынка и достигать устойчивого роста благосостояния. В то же время его важная роль на мировых финансовых рынках отражает его успешную инвестиционную стратегию, которая не только обеспечивает Норвегии надежную финансовую поддержку, но и предлагает ценный опыт управления для других суверенных фондов.

На втором месте находится China Investment Corporation (CIC), один из крупнейших суверенных фондов Китая с активами в $135 млрд. Основан в 2007 году. Основная миссия CIC — управление валютными резервами Китая с приверженностью к повышению стоимости активов и диверсификации рисков. Фонд оптимизирует валютные резервы Китая посредством широкого спектра глобальных инвестиций, в том числе в области акций, недвижимости и частного капитала, и ищет эффективные инвестиционные возможности на мировом рынке.

Помимо CIC, суверенные фонды благосостояния Китая включают China Hua An, который фокусируется на инвестиционном управлении валютными резервами. 20 В 2023 г. общий доход Гонконгского биржевого фонда превысил 200 млрд гонконгских долларов, что принесло доходность около 6% и около 30 000 гонконгских долларов дохода на каждого жителя Гонконга. Эффективно управляя своими валютными резервами, CIC внес значительный вклад в экономическую стабильность Гонконга и рост благосостояния резидентов.

Успех CIC обусловлен ее диверсифицированной инвестиционной стратегией и глобальной перспективой, которые позволяют ей диверсифицировать риски по различным рынкам и классам активов и достигать долгосрочной инвестиционной доходности. Она была создана для решения проблемы большого размера валютных резервов Китая и поддержки дальнейшего экономического развития страны путем оптимизации инвестиционной структуры и повышения доходности для укрепления потенциала добавления стоимости к богатству нации.

Abu Dhabi Investment Authority (ADIA) занимает третье место среди крупнейших суверенных фондов благосостояния в мире с активами в размере 99,3 млрд долларов США. Основан в 1976 году. Основная миссия ADIA — использовать доходы Абу-Даби от продажи нефти для глобальных инвестиций с целью достижения долгосрочного роста благосостояния и диверсификации рисков.

ADIA была создана для эффективного преобразования прибыльных доходов Абу-Даби от продажи нефти в долгосрочное богатство, гарантируя, что будущие поколения получат от них выгоду. Как ведущая организация по управлению благосостоянием, ADIA отвечает за инвестирование этих средств по всему миру в широкий спектр классов активов, включая акции, недвижимость, инфраструктуру и другие финансовые инструменты. Ее стратегическая цель — добиться устойчивого роста активов за счет диверсификации и обеспечить постоянную поддержку экономического будущего Абу-Даби.

Public Investment Fund (PIF) — суверенный фонд Саудовской Аравии, созданный в 1971 году для управления богатством страны и содействия экономической диверсификации. С активами в размере 92,5 млрд долларов США PIF является крупнейшим суверенным фондом благосостояния Саудовской Аравии, стратегической целью которого является преобразование доходов от нефти в долгосрочный экономический рост и устойчивое благосостояние. устойчивое благосостояние.

Инвестиционная вселенная PIF очень широка и охватывает широкий спектр классов активов по всему миру, включая акции, недвижимость, инфраструктуру, технологические инновации и частный капитал. PIF уделяет особое внимание стратегическим инвестициям в модернизацию и диверсификацию экономики страны, таким как поддержка новых источников энергии, научных и технологических инноваций и проектов городского развития. С помощью этих инвестиций PIF стремится снизить зависимость Саудовской Аравии от доходов от нефти, содействовать структурной трансформации экономики и повысить конкурентоспособность страны в мировой экономике.

Kuwait Investment Authority (KIA), основанный в 1953 году, является одним из первых суверенных фондов в мире. С активами приблизительно в 92,345 млрд долларов США, он был изначально создан для преобразования доходов Кувейта от продажи нефти в долгосрочное богатство для поддержки стабильного и устойчивого экономического развития страны. KIA стремится оптимизировать доходность и диверсифицировать риск с помощью диверсифицированной инвестиционной стратегии, охватывающей мировые рынки акций, облигаций, недвижимости и других активов, чтобы гарантировать, что богатство сохраняет свой рост в мировой экономике.

Успех KIA отражается не только в его большом размере активов, но и в его обширном глобальном инвестиционном охвате и долгосрочной инвестиционной стратегии. Это позволило KIA занять прочные позиции на международных финансовых рынках, продемонстрировав свое превосходство в управлении активами и экономической стабильности.

Понимая рейтинги этих суверенных фондов, мы видим, что они играют важную роль в мировой финансовой системе благодаря своим обширным инвестиционным портфелям и стратегическому размещению. Благодаря большому размеру активов и диверсифицированным инвестиционным стратегиям эти фонды не только оптимизируют управление национальным богатством, но и надежно достигают повышения стоимости активов и диверсификации рисков на мировом рынке.

Как инвестировать в суверенные фонды?

Как инвестировать в суверенные фонды?

Из приведенной выше статьи следует, что Норвежский глобальный пенсионный фонд в основном инвестирует в мировые акции, особенно в акции американских технологических компаний, и его доходность в 2023 году высока, в то время как суверенный фонд Китая относительно меньше вовлечен в европейские и американские фондовые рынки и больше склонен концентрироваться на инвестициях во внутренний рынок и международные акции «голубых фишек».

В прошлом государственные инвестиционные фонды сосредоточивали свои инвестиции в основном на ценных бумагах с фиксированным доходом и акциях в погоне за стабильной прибылью. Однако в последние годы эти фонды начали менять свои инвестиционные стратегии, активно исследуя рынок прямых инвестиций и венчурный капитал в поисках более высокой прибыли. Этот сдвиг также включал прямые инвестиции в компании и увеличение управленческого участия в инвестируемых компаниях.

Благодаря этим стратегиям суверенные фонды не только стремятся к приросту капитала, но и стремятся достичь более высокой инвестиционной доходности за счет более глубокого управления и стратегического участия. Эта диверсификация отражает адаптивность суверенных фондов благосостояния в реагировании на изменения рынка и повышении эффективности их инвестиций.

Суверенные фонды благосостояния начали расширять свое инвестиционное направление на стартапы с высоким потенциалом роста, такие как Alibaba и Ubiquiti. Эти инвестиции не только привели к изменениям в бизнес-ландшафте, но и предоставили суверенным фондам благосостояния возможности для высокой прибыли. Инвестируя в стартапы, суверенные фонды могут участвовать в процессе роста новых отраслей и получать существенную прибыль, когда эти компании добиваются успеха.

Иностранные фонды благосостояния активно поддерживают цифровую трансформацию стран, инвестируя в такие области, как инфраструктура умных городов и цифровое здравоохранение, чтобы стимулировать технологические инновации и урбанизацию. Эти инвестиции не только повышают конкурентоспособность страны в цифровом пространстве, но и способствуют модернизации экономики и развитию общества. Участвуя в этих передовых проектах, суверенные фонды не только получают потенциально высокую прибыль, но и ускоряют темпы страны в глобальной цифровой экономике.

Хотя суверенные фонды благосостояния в первую очередь ориентированы на институциональных инвесторов, розничные инвесторы все равно могут косвенно извлекать выгоду несколькими способами. Например, инвестируя в компании, инвестиционные фонды и финансовые продукты, связанные с суверенными фондами благосостояния, а также отслеживая эффективность фондов, розничные инвесторы могут в определенной степени разделить инвестиционный доход и рыночные возможности, предлагаемые суверенными фондами благосостояния.

Розничные инвесторы могут выбрать инвестирование в котируемые компании, принадлежащие государственным инвестиционным фондам. Эти компании обычно демонстрируют высокие результаты на рынке, и инвестиции государственных инвестиционных фондов часто являются признанием их будущего потенциала роста. Например, крупные позиции норвежского государственного фонда в технологических компаниях, таких как Apple, Microsoft и Amazon, являются косвенным способом получения выгоды розничными инвесторами, которые инвестируют в эти компании.

Ряд инвестиционных фондов и финансовых продуктов будут содержать активы, в которые инвестирует суверенный фонд благосостояния, и розничные инвесторы могут косвенно участвовать в инвестиционной стратегии суверенного фонда благосостояния, инвестируя в эти фонды. Эти фонды обычно включают биржевые фонды (ETF), паевые инвестиционные фонды и хедж-фонды, среди прочих, которые включают в свои портфели компании или активы, в которые инвестируют суверенные фонды благосостояния.

Приобретая эти инвестиционные фонды, розничные инвесторы не только могут разделить потенциальную прибыль от активов, удерживаемых суверенными фондами благосостояния, но и использовать профессиональные стратегии управления активами и диверсификации для получения относительно стабильной инвестиционной прибыли. Такой подход позволяет розничным инвесторам извлекать выгоду из инвестиционной мудрости суверенных фондов благосостояния, участвуя в долгосрочных возможностях роста этих крупных фондов.

Розничные инвесторы также могут узнать о тенденциях рыночных инвестиций, отслеживая инвестиционные движения и показатели суверенных фондов благосостояния, которые они могут использовать для корректировки своих инвестиционных стратегий. Например, понимание инвестиционной схемы норвежского глобального пенсионного фонда в технологических акциях может помочь розничным инвесторам выявить потенциальные возможности в технологическом секторе.

Подводя итог, инвестиционные стратегии и результаты деятельности глобальных суверенных фондов различаются в зависимости от страны и экономического фона. Эти различия отражают не только разные стратегии стран по управлению благосостоянием, но и далеко идущее влияние глобальной экономической среды на инвестиционные решения суверенных фондов.

| Темы | ОБЗОР | Инвестиционные тенденции |

| Определение | Государственные фонды для роста и стабильности. | Увеличение инвестиций на частном рынке для получения высокой прибыли. |

| Цель | Долгосрочная стабильность за счет диверсификации. | Инвестирование в стартапы для стимулирования инноваций и роста. |

| Поля | Включает акции, облигации и недвижимость. | Увеличьте инвестиции в технологии для содействия цифровой трансформации. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Узнайте, что такое палладий, как он используется и чем он отличается от золота с точки зрения стоимости, редкости и инвестиционного потенциала в 2025 году.

2025-04-24

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24