Embora muitos possam associar o título de “mais rentável” a grandes empresas de tecnologia como Apple, Microsoft ou Tencent e Jingdong da China, os fundos soberanos geralmente detêm ativos muito maiores do que essas empresas e desempenham um papel significativo no mercado global de investimentos. Vamos agora dar uma olhada na visão geral e nas tendências de investimento dos fundos soberanos, uma força central na economia global.

O que significa fundo soberano?

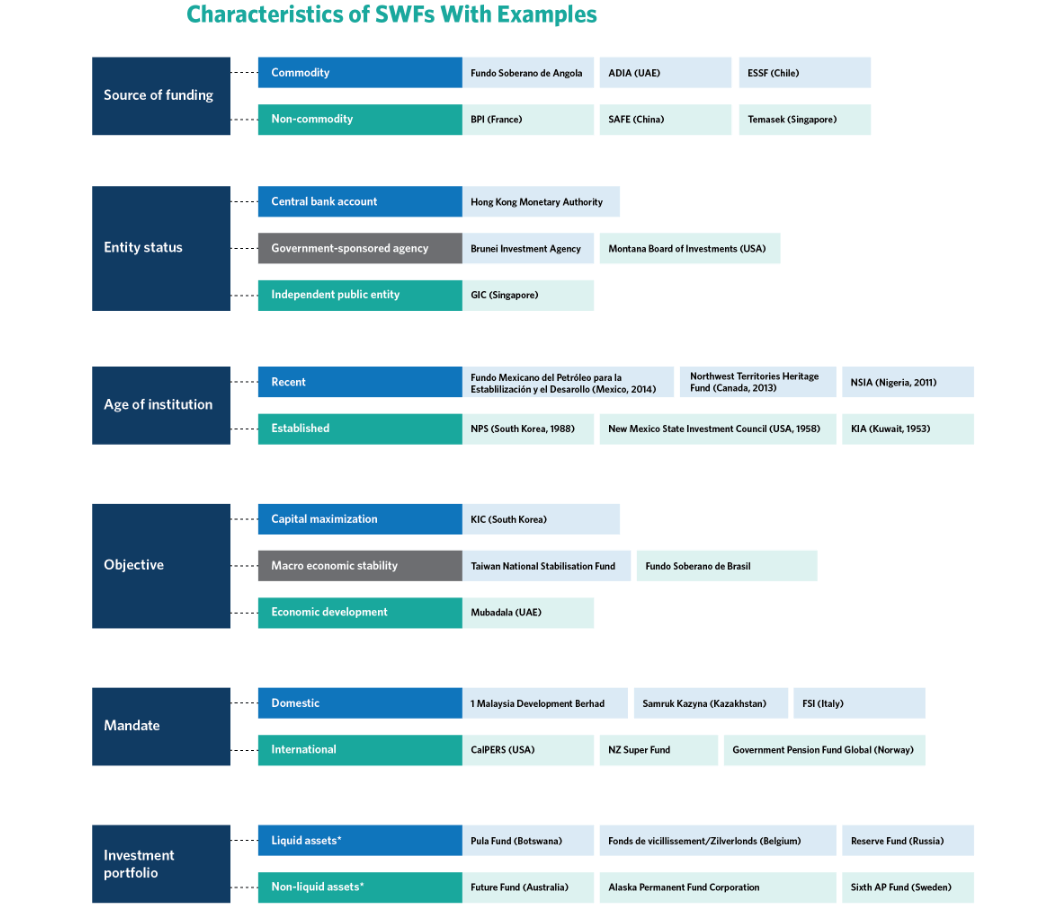

O Fundo Soberano (FSR) é um fundo de investimento de propriedade e administrado por um governo nacional, geralmente usado para administrar e investir os superávits fiscais do país, reservas cambiais ou receitas de recursos naturais, a fim de atingir objetivos econômicos e financeiros de longo prazo.

Em termos simples, os SWFs são fundos estabelecidos pela soberania nacional com o objetivo de gerar renda a partir de investimentos. Esses fundos geralmente utilizam as receitas de recursos naturais do país, superávits fiscais ou reservas cambiais para fazer investimentos com o propósito de aumentar a riqueza. Ao mesmo tempo, eles podem ajudar a equilibrar orçamentos nacionais, reduzir déficits fiscais, lidar com flutuações econômicas e se preparar para futuras necessidades financeiras. Por meio de estratégias de investimento diversificadas, esses fundos visam alcançar estabilidade econômica de longo prazo e desenvolvimento sustentável.

Com origens que remontam ao Kuwait em 1953 e Abu Dhabi em 1976, os fundos soberanos foram estabelecidos por países produtores de petróleo do Oriente Médio para transformar receitas lucrativas do petróleo em segurança econômica de longo prazo. O objetivo era garantir que o país permanecesse economicamente seguro após seus recursos serem esgotados.

A Kuwait Investment Authority (KIA) do Kuwait, o primeiro fundo soberano do mundo, visa investir efetivamente e agregar valor às suas abundantes receitas de petróleo, fornecendo financiamento estável para futuras necessidades financeiras. Foi seguido pelo fundo soberano de Abu Dhabi. Esses fundos iniciais não apenas ajudaram esses países a administrar e agregar valor às suas receitas de recursos naturais de forma eficaz, mas também forneceram segurança econômica para as gerações futuras.

Suas práticas bem-sucedidas estabeleceram a importância dos fundos soberanos na economia global e serviram como pioneiros de fundos semelhantes. Além disso, a prática bem-sucedida desses fundos demonstrou seu papel central na economia global e deu ímpeto ao desenvolvimento de fundos de poupança, particularmente em países com recursos limitados. Ao agregar valor aos seus investimentos, esses fundos abordam o risco de esgotamento de recursos ou volatilidade de preços e garantem que as economias nacionais possam manter a estabilidade diante da diminuição de recursos ou volatilidade do mercado.

Além dos fundos de poupança, os fundos soberanos também incluem fundos de estabilização fiscal, que são projetados especificamente para fornecer suporte financeiro em tempos de crise econômica ou emergência. Seu principal propósito é fornecer um buffer fiscal durante períodos de volatilidade econômica para garantir a estabilidade e a sustentabilidade das finanças nacionais. Esses fundos geralmente são altamente líquidos para que possam ser utilizados rapidamente quando necessário.

Os fundos de estabilização fiscal são semelhantes aos fundos monetários, pois, embora ofereçam taxas de retorno mais baixas, são particularmente importantes em tempos de estresse econômico ou restrições fiscais devido à sua alta liquidez e características de baixo risco. Por exemplo, alguns países estabeleceram fundos de estabilização fiscal para manter os serviços públicos e a estabilidade econômica, fornecendo acesso rápido aos fundos necessários em emergências, como crises econômicas e desastres naturais.

Além disso, tem fundos de desenvolvimento dedicados a melhorar a produtividade de longo prazo e o desenvolvimento econômico do país. Promove o crescimento sustentável investindo em áreas-chave como infraestrutura, educação, saúde e digitalização. Por exemplo, o Fundo Nacional de Semicondutores da China apoia a indústria de semicondutores e reduz a dependência tecnológica, e o Fundo Soberano de Investimento 5G dos EUA promove a tecnologia 5G para garantir a liderança global. Esses investimentos aumentaram as capacidades tecnológicas, promoveram o crescimento econômico, melhoraram os padrões de vida nacionais e garantiram que o país mantivesse uma vantagem competitiva na economia global.

A maior das classificações atuais de fundos soberanos é o fundo de pensão, que administra ativos de pensão, garante pagamentos futuros de pensão e reduz o ônus financeiro do estado. Frequentemente operados por governos ou agências especializadas, eles fornecem aos aposentados uma renda estável por meio da valorização do investimento de longo prazo. Por exemplo, o Norwegian Global Pension Fund usa receitas do petróleo para investir em ações globais, títulos e imóveis para garantir a estabilidade da pensão; o Japanese Pension Fund responde às pressões financeiras provocadas pelo aumento do número de aposentados diversificando seus investimentos. Esses fundos não apenas fornecem segurança na aposentadoria, mas também ajudam a enfrentar os desafios do envelhecimento da população.

Os fundos soberanos têm a vantagem de que geralmente são administrados por governos, e suas fontes de financiamento tendem a ser mais generosas. Eles são financiados principalmente pelas receitas de recursos naturais do país (por exemplo, petróleo ou recursos minerais), superávits fiscais ou reservas cambiais. Esses fundos são capazes de garantir capital suficiente para dar suporte a seus objetivos e estratégias de investimento de longo prazo. Com fontes de capital estáveis e abundantes, os fundos soberanos são capazes de suportar maiores riscos de investimento e buscar maiores retornos para atingir a valorização da riqueza de longo prazo.

Além disso, os fundos soberanos de riqueza normalmente têm a capacidade de suportar alto risco, permitindo que invistam a longo prazo. Essa estratégia de investimento permite que o fundo busque maiores taxas de retorno. Ao investir em uma gama diversificada de classes de ativos, incluindo ações, títulos, imóveis e infraestrutura, os fundos soberanos de riqueza são capazes de atingir valorização de riqueza a longo prazo. Os investimentos de longo prazo não apenas ajudam a lidar com a volatilidade do mercado a curto prazo, mas também fornecem retornos estáveis a longo prazo por meio de portfólios robustos e alocações estratégicas.

Ao mesmo tempo, os fundos soberanos de riqueza estão comprometidos em criar riqueza por meio de investimentos estratégicos. Esse acúmulo de riqueza não apenas apoia a economia atual, mas também preserva ativos para as gerações futuras, garantindo a estabilidade de longo prazo da economia nacional e o bem-estar da sociedade. Por meio de estratégias eficientes de gestão de ativos e investimento, os fundos soberanos são capazes de acumular riqueza para suprir necessidades financeiras futuras e apoiar o desenvolvimento econômico e o progresso social de um país.

No entanto, é importante notar que os fundos soberanos podem ser influenciados por governos e forças políticas, o que pode levar à falta de transparência nas estratégias de investimento e na tomada de decisões. A interferência política pode fazer com que as escolhas de investimento do fundo sejam conduzidas por interesses políticos de curto prazo em vez de baseadas em benefícios econômicos de longo prazo, afetando assim a independência do fundo e os resultados de investimento.

Além disso, os fundos soberanos exigem estruturas de gestão altamente especializadas e independentes. Objetivos de política claros e uma estrutura de governança rigorosa são necessários para garantir uma operação eficaz. No entanto, requisitos complexos de governança podem levar a dificuldades de implementação e potenciais falhas de gestão, o que, por sua vez, pode afetar o desempenho do fundo.

Além disso, as operações de fundos soberanos podem afetar as políticas cambiais dos bancos centrais e a estabilidade macroeconômica. Por exemplo, as atividades de investimento de fundos baseados em reservas cambiais podem desencadear volatilidade da taxa de câmbio do mercado, o que é uma preocupação para os reguladores. Como garantir a eficácia do fundo, evitando efeitos adversos nas políticas econômicas nacionais, é uma questão que precisa ser abordada continuamente.

Concluindo, um fundo soberano, como um veículo de investimento de nível nacional, tem vantagens e desafios únicos. Ele pode ser estabelecido para abranger objetivos de políticas únicas ou múltiplas, como combinar funções de investimento e desenvolvimento. Como envolve a gestão de recursos públicos, um fundo soberano precisa seguir uma estratégia de investimento específica com diretrizes rigorosas de gestão de risco para racionalizar a alocação de ativos públicos, diversificar projetos de preservação de valor e investimento de valor agregado, e lutar por melhores retornos de investimento de médio a longo prazo.

Classificações de Fundos Soberanos

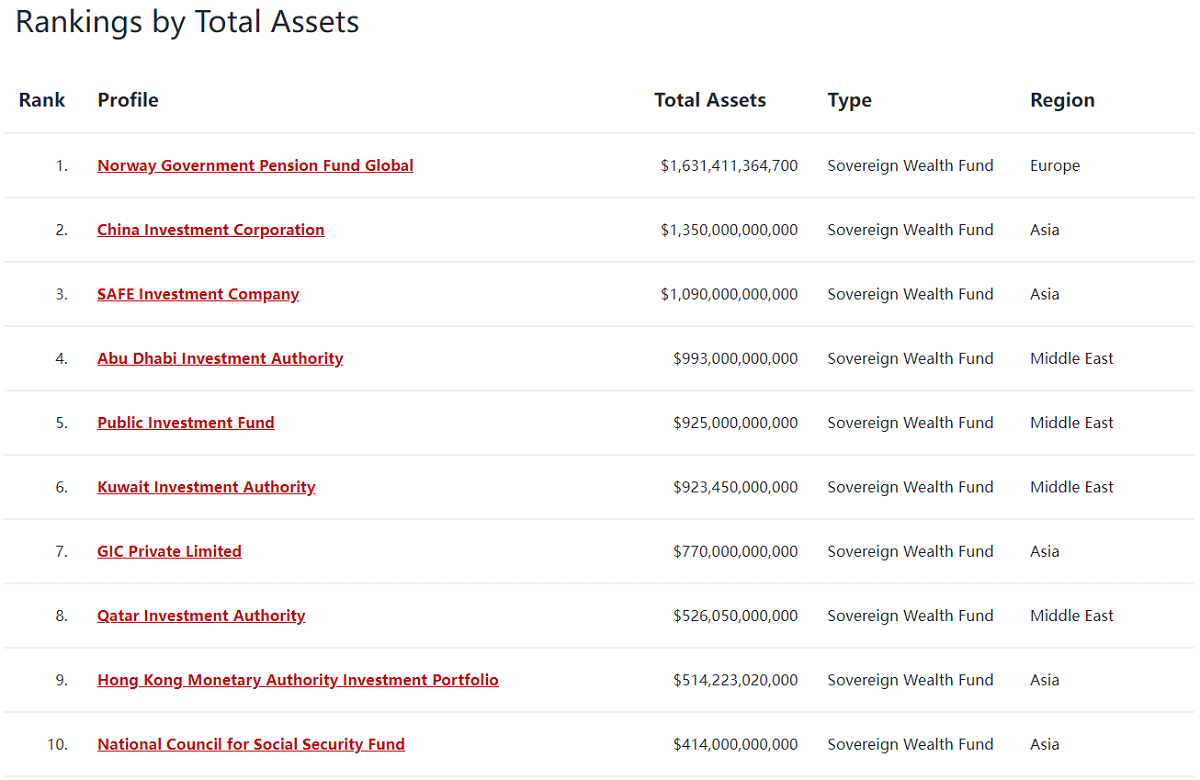

Os fundos de riqueza estrangeiros desempenham um papel importante no mercado financeiro global. Com seu grande tamanho de ativos e influência de longo alcance, eles não apenas ocupam uma posição importante nos principais mercados, mas também promovem ativamente o desenvolvimento da economia global. Entender as classificações desses fundos soberanos ajuda a entender melhor sua posição e influência na economia global.

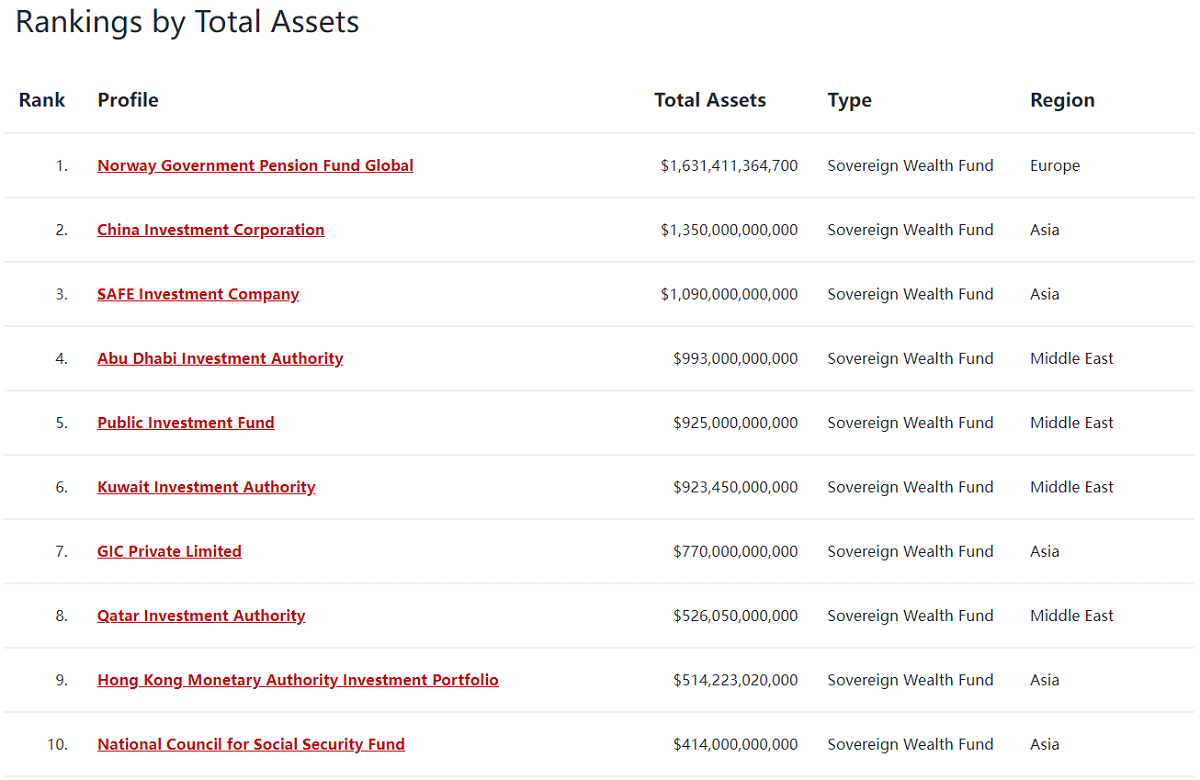

De acordo com a classificação do tamanho dos ativos, o fundo de pensão global da Noruega (o Government Pension Fund Global) está em primeiro lugar. O fundo foi estabelecido em 1990 para converter as receitas do petróleo da Noruega em riqueza de longo prazo para apoiar o bem-estar e a estabilidade econômica das gerações futuras. Até 2023, o Norwegian Global Pension Fund terá alcançado US$ 163,1 bilhões em ativos, tornando-se o maior fundo soberano do mundo.

O fundo gerou um retorno de 16% no último ano e tem trilhões de NOK em ativos sob gestão. Ele tem um amplo portfólio de investimentos em mercados de ações globais, imóveis e outras classes de ativos, com uma exposição particularmente pesada a empresas de tecnologia dos EUA, como Apple, Google e Amazon, o que lhe trouxe retornos significativos.

O sucesso do Norwegian Global Pension Fund se deve à sua estratégia de investimento diversificada e à perspectiva de investimento de longo prazo, que lhe permitiram responder efetivamente à volatilidade do mercado e atingir um crescimento de riqueza sustentado. Ao mesmo tempo, seu papel importante nos mercados financeiros globais reflete sua estratégia de investimento bem-sucedida, que não apenas fornece à Noruega um suporte financeiro sólido, mas também oferece uma experiência de gestão valiosa para outros fundos soberanos.

Em segundo lugar está a China Investment Corporation (CIC), um dos maiores fundos soberanos da China com ativos de US$ 135 bilhões. Fundada em 2007. A missão principal da CIC é administrar as reservas cambiais da China com um compromisso com a valorização de ativos e diversificação de riscos. O fundo otimiza as reservas cambiais da China por meio de uma ampla gama de investimentos globais, incluindo nas áreas de ações, imóveis e private equity, e busca oportunidades de investimento efetivas no mercado global.

Além do CIC, os fundos soberanos da China incluem o China Hua An, que se concentra na gestão de investimentos de reservas cambiais. 20 Em 2023, a receita geral do Hong Kong Exchange Fund ultrapassou HK$ 200 bilhões, realizando um retorno de aproximadamente 6% e gerando aproximadamente HK$ 30.000 em retornos para cada residente de Hong Kong. Ao administrar efetivamente suas reservas cambiais, o CIC fez uma contribuição significativa para a estabilidade econômica de Hong Kong e o crescimento da riqueza dos residentes.

O sucesso da CIC é atribuído à sua estratégia de investimento diversificada e perspectiva global, que lhe permitem diversificar riscos em diferentes mercados e classes de ativos e obter retornos de investimento de longo prazo. Foi estabelecida para enfrentar o desafio do grande tamanho das reservas cambiais da China e para dar suporte ao desenvolvimento econômico contínuo do país, otimizando a estrutura de investimento e aumentando os retornos para fortalecer o potencial de agregar valor à riqueza da nação.

Abu Dhabi Investment Authority (ADIA) é classificada como o terceiro maior fundo soberano do mundo, com ativos que somam US$ 99,3 bilhões. Estabelecida em 1976. A missão principal da ADIA é utilizar as receitas do petróleo de Abu Dhabi para investimentos globais para atingir crescimento de riqueza de longo prazo e diversificação de risco.

A ADIA foi criada para converter efetivamente as lucrativas receitas de petróleo de Abu Dhabi em riqueza de longo prazo, garantindo que as gerações futuras se beneficiem delas. Como uma organização líder em gestão de patrimônio, a ADIA é responsável por investir esses fundos globalmente em uma ampla gama de classes de ativos, incluindo ações, imóveis, infraestrutura e outros instrumentos financeiros. Seu objetivo estratégico é atingir um crescimento sólido de ativos por meio da diversificação e fornecer suporte contínuo para o futuro econômico de Abu Dhabi.

O Public Investment Fund (PIF) é o fundo soberano da Arábia Saudita, estabelecido em 1971 para administrar a riqueza do país e promover a diversificação econômica. Com ativos de US$ 92,5 bilhões, o PIF é o maior fundo soberano da Arábia Saudita, com o objetivo estratégico de transformar as receitas do petróleo em crescimento econômico de longo prazo e riqueza sustentável. riqueza sustentável.

O universo de investimentos do PIF é muito amplo, cobrindo uma ampla gama de classes de ativos globalmente, incluindo ações, imóveis, infraestrutura, inovação tecnológica e private equity. O PIF tem um foco particular em investimentos estratégicos para modernizar e diversificar a economia do país, como apoiar novas fontes de energia, inovações científicas e tecnológicas e projetos de desenvolvimento urbano. Por meio desses investimentos, o PIF visa reduzir a dependência da Arábia Saudita das receitas do petróleo, promover a transformação estrutural da economia e aumentar a competitividade do país na economia global.

Kuwait Investment Authority (KIA), fundada em 1953, é um dos primeiros fundos soberanos do mundo. Com ativos de aproximadamente $92,345 bilhões, foi originalmente estabelecido para transformar as receitas do petróleo do Kuwait em riqueza de longo prazo para apoiar o desenvolvimento econômico estável e sustentado do país. O KIA visa otimizar os retornos e diversificar o risco por meio de uma estratégia de investimento diversificada que abrange mercados globais em ações, títulos, imóveis e outros ativos para garantir que a riqueza mantenha seu crescimento na economia global.

O sucesso da KIA não se reflete apenas em seu grande tamanho de ativos, mas também em sua extensa pegada de investimento global e estratégia de investimento de longo prazo. Isso permitiu que a KIA ganhasse uma posição significativa nos mercados financeiros internacionais, demonstrando sua excelência em gestão de patrimônio e estabilidade econômica.

Compreendendo as classificações desses fundos soberanos, podemos ver que eles desempenham um papel importante no sistema financeiro global por meio de seus extensos portfólios de investimento e posicionamento estratégico. Com seu grande tamanho de ativos e estratégias de investimento diversificadas, esses fundos não apenas otimizam a gestão da riqueza nacional, mas também alcançam solidamente a valorização de ativos e a diversificação de risco no mercado global.

Como investir em fundos soberanos?

Como investir em fundos soberanos?

No artigo acima, pode-se observar que o Fundo de Pensão Global Norueguês investe principalmente em ações globais, especialmente ações de tecnologia dos EUA, e seu desempenho de retorno em 2023 é forte, enquanto o fundo soberano da China está relativamente menos envolvido nos mercados de ações europeu e americano e está mais inclinado a se concentrar em investir no mercado doméstico e em ações internacionais de primeira linha.

No passado, os fundos soberanos de riqueza concentraram seus investimentos principalmente em títulos de renda fixa e ações em busca de retornos estáveis. Nos últimos anos, no entanto, esses fundos começaram a mudar suas estratégias de investimento explorando ativamente o mercado de private equity e capital de risco em busca de retornos mais altos. Essa mudança também incluiu investir diretamente em empresas e aumentar o envolvimento gerencial em empresas investidas.

Por meio dessas estratégias, os fundos soberanos não buscam apenas a valorização do capital, mas também visam atingir maiores retornos de investimento por meio de gerenciamento mais profundo e envolvimento estratégico. Essa diversificação reflete a adaptabilidade dos fundos soberanos de riqueza em responder às mudanças do mercado e aumentar a eficácia de seus investimentos.

Os fundos soberanos começaram a expandir sua direção de investimento para startups com alto potencial de crescimento, como Alibaba e Ubiquiti. Esses investimentos não só impulsionaram mudanças no cenário empresarial, mas também forneceram aos fundos soberanos oportunidades de altos retornos. Ao investir em startups, os fundos soberanos conseguem participar do processo de crescimento de indústrias emergentes e colher retornos substanciais quando essas empresas têm sucesso.

Fundos de riqueza estrangeiros apoiam ativamente a transformação digital de países investindo em áreas como infraestrutura de cidades inteligentes e assistência médica digital para impulsionar a inovação tecnológica e a urbanização. Esses investimentos não apenas aumentam a competitividade do país no espaço digital, mas também contribuem para a modernização da economia e o desenvolvimento da sociedade. Ao participar desses projetos de ponta, os fundos soberanos não apenas colhem retornos potencialmente altos, mas também aceleram o ritmo do país na economia digital global.

Embora os fundos soberanos sejam voltados principalmente para investidores institucionais, os investidores de varejo ainda podem se beneficiar indiretamente de várias maneiras. Por exemplo, ao investir em empresas, fundos de investimento e produtos financeiros associados a fundos soberanos, bem como ao rastrear o desempenho dos fundos, os investidores de varejo podem compartilhar até certo ponto os retornos de investimento e as oportunidades de mercado oferecidas pelos fundos soberanos.

Investidores de varejo podem escolher investir em empresas listadas que são de propriedade de fundos soberanos. Essas empresas geralmente têm um forte desempenho no mercado, e o investimento do fundo soberano é frequentemente um reconhecimento de seu potencial de crescimento futuro. Por exemplo, as posições pesadas do fundo soberano norueguês em empresas de tecnologia como Apple, Microsoft e Amazon são uma forma indireta de beneficiar investidores de varejo que investem nessas empresas.

Vários fundos de investimento e produtos financeiros manterão ativos investidos pelo fundo soberano, e investidores de varejo podem participar indiretamente da estratégia de investimento do fundo soberano investindo nesses fundos. Esses fundos normalmente incluem fundos negociados em bolsa (ETFs), fundos mútuos e fundos de hedge, entre outros, que incluem em seus portfólios empresas ou ativos nos quais os fundos soberanos investem.

Ao comprar esses fundos de investimento, os investidores de varejo não só conseguem compartilhar os retornos potenciais dos ativos mantidos pelos fundos soberanos, mas também utilizar estratégias profissionais de gestão de ativos e diversificação para gerar retornos de investimento relativamente estáveis. Essa abordagem permite que os investidores de varejo capitalizem a sabedoria de investimento dos fundos soberanos enquanto participam das oportunidades de crescimento de longo prazo desses grandes fundos.

Os investidores de varejo também podem aprender sobre tendências de investimento de mercado seguindo os movimentos de investimento e o desempenho dos fundos soberanos, que podem usar para ajustar suas estratégias de investimento. Por exemplo, entender o layout de investimento do fundo de pensão global norueguês em ações de tecnologia pode ajudar os investidores de varejo a identificar oportunidades potenciais no setor de tecnologia.

Para resumir, as estratégias de investimento e o desempenho dos fundos soberanos globais variam de acordo com o país e o contexto econômico. Essas diferenças não refletem apenas as diferentes estratégias dos países para gestão de patrimônio, mas também o impacto de longo alcance do ambiente econômico global nas decisões de investimento dos fundos soberanos.

Visão geral dos fundos soberanos e tendências de investimento

| Tópicos

|

VISÃO GERAL

|

Tendências de Investimento

|

| Definição

|

Fundos governamentais para crescimento e estabilidade.

|

Aumentar os investimentos no mercado privado para obter altos retornos.

|

| Objetivo

|

Estabilidade a longo prazo por meio da diversificação.

|

Investir em startups para impulsionar a inovação e o crescimento.

|

| Campos

|

Inclui ações, títulos e imóveis.

|

Aumente os investimentos em tecnologia para auxiliar a transformação digital.

|

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

Como investir em fundos soberanos?

Como investir em fundos soberanos?