Торговля

Краткое содержание:

Краткое содержание:

Nasdaq и NYSE: узнайте об основных различиях в структуре, стиле торговли и листинге компаний, чтобы принимать более обоснованные инвестиционные решения в 2025 году.

Инвесторы, работающие на фондовом рынке США, неизбежно столкнутся с двумя основными биржами: Нью-Йоркской фондовой биржей (NYSE) и фондовым рынком Nasdaq.

Хотя оба они облегчают покупку и продажу ценных бумаг, они различаются по структуре, требованиям листинга и типам компаний, которые они привлекают. Понимание этих различий имеет решающее значение для принятия обоснованных инвестиционных решений.

1) Исторический обзор

Насдак :

С момента своего создания в 1971 году Nasdaq демонстрировал сильный рост, особенно в периоды технологических инноваций. Бум доткомов конца 1990-х годов и недавний всплеск акций крупных технологических компаний (например, Apple, Amazon, NVIDIA) способствовали значительному росту. Индекс Nasdaq Composite, который отслеживает более 3000 компаний, исторически превосходил более широкий рынок в бычьих технологических циклах.

Однако он также претерпевал резкие коррекции во время рыночных спадов, таких как крах 2000 года и распродажа технологического сектора в 2022 году.

Нью-Йоркская фондовая биржа :

NYSE, дом старых и более устоявшихся компаний, показала более стабильный и последовательный рост. Она лучше справлялась с экономическими спадами и периодами рыночной неопределенности, во многом благодаря защитному характеру многих из ее котируемых компаний.

Индекс Dow Jones Industrial Average и индекс S&P 500 (включая многие акции NYSE) демонстрируют долгосрочные тенденции к росту, часто с более низкой волатильностью, чем Nasdaq.

2) Торговые механизмы

Nasdaq : работает полностью в электронном виде, что позволяет быстро исполнять сделки. Участники рынка конкурируют за лучшие цены спроса и предложения, повышая ликвидность.

NYSE : Сочетает электронную торговлю с физической торговой площадкой. Назначенные маркет-мейкеры играют решающую роль в поддержании справедливых и упорядоченных рынков, особенно в периоды неустойчивости.

3) Профили компаний

Nasdaq : Дом многих технологических и ориентированных на рост компаний, включая таких гигантов, как Apple, Amazon и Microsoft. Его листинги часто привлекают инвесторов, ищущих высокий потенциал роста.

NYSE : размещает акции различных известных компаний из разных секторов, таких как ExxonMobil, Coca-Cola и IBM, привлекая инвесторов, заинтересованных в стабильности и дивидендах.

4) Требования к листингу

Nasdaq : предоставляет более гибкие стандарты листинга, что делает его доступным для новых компаний. Первоначальные сборы за листинг варьируются от $55 000 до $80 000 в зависимости от количества акций, включенных в листинг.

NYSE : устанавливает более строгие критерии листинга, включая более высокие пороги рыночной капитализации и прибыли. Первоначальные сборы за листинг начинаются от $150 000 с дополнительными ежегодными сборами.

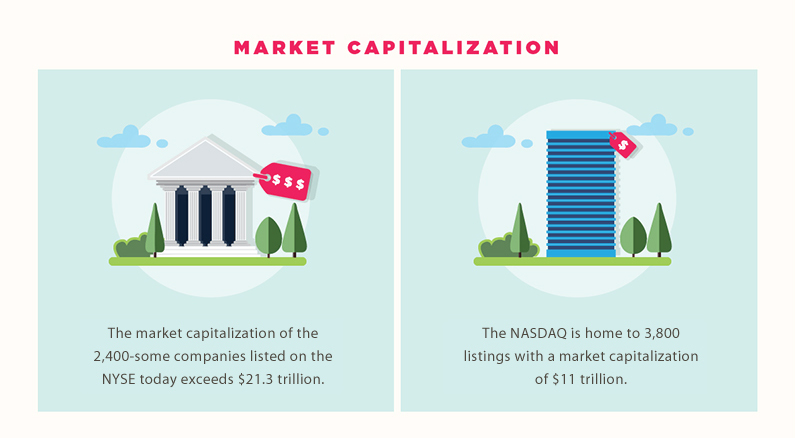

5) Рыночная капитализация и объем торгов

Nasdaq : часто превосходит NYSE по дневному объему торгов, что обусловлено высокой активностью технологических акций и розничных инвесторов.

NYSE : имеет более высокую общую рыночную капитализацию, что отражает размер и стабильность котирующихся на ней компаний.

6) Волатильность и инвестиционные стратегии

Nasdaq : имеет тенденцию демонстрировать более высокую волатильность из-за концентрации акций технологических и растущих компаний, что открывает возможности для значительных прибылей и убытков.

NYSE : в целом демонстрирует более низкую волатильность, что соответствует долгосрочным инвестиционным стратегиям, ориентированным на устойчивый рост и дивиденды.

7) Технологические инновации

Nasdaq : Пионер электронной торговли и продолжает внедрять передовые технологии. Он особенно привлекателен для современных инвесторов и компаний.

NYSE : Сохранив свою традиционную торговую площадку, NYSE интегрировала передовые технологии для повышения эффективности и прозрачности торговли.

8) Глобальный охват и влияние

Nasdaq : управляет несколькими мировыми рынками и предоставляет технологические решения другим биржам по всему миру, расширяя свое влияние за пределы США.

NYSE : Как часть Intercontinental Exchange (ICE), NYSE имеет значительное глобальное присутствие. Она также предлагает широкий спектр финансовых продуктов и услуг.

Заглядывая вперед, можно сказать, что на обе биржи будут влиять технологические достижения, мировые экономические условия, политика процентных ставок и секторальные сдвиги.

Перспективы Nasdaq :

Nasdaq имеет хорошие возможности для дальнейшего роста, особенно если технологический сектор продолжит лидировать в глобальных инновациях. Разработки в области искусственного интеллекта, биотехнологий, облачных вычислений и возобновляемой энергии, вероятно, будут стимулировать спрос на компании, котирующиеся на Nasdaq.

Однако будущее Nasdaq тесно связано с настроениями инвесторов в отношении акций роста, которые могут быть чувствительны к инфляции и повышению процентных ставок.

Плюсы инвестирования :

Знакомство с быстрорастущими компаниями и лидерами инноваций

Более высокая историческая доходность во время технологических бумов и бычьих рынков

Полностью электронная торговля, обеспечивающая скорость и эффективность

Большая ликвидность в быстроразвивающихся технологических и цифровых секторах

Минусы инвестирования :

Более высокая волатильность, особенно на медвежьих рынках или в периоды экономических спадов

Повышенная чувствительность к повышению процентных ставок и инфляции

Концентрация в секторах технологий и роста, снижение диверсификации

Восприимчивость к изменениям в регулировании, влияющим на технологические компании

Перспективы NYSE :

NYSE останется оплотом стабильности, особенно в то время как глобальные инвесторы ищут доступ к акциям голубых фишек, плательщикам дивидендов и компаниям с устойчивыми денежными потоками. Ее международная экспансия и прочные связи с институциональными инвесторами также позиционируют ее как хорошую долгосрочную значимость.

По мере развития таких секторов, как промышленность, финансы и здравоохранение, на NYSE может возобновиться интерес со стороны тех, кто ищет инвестиции, ориентированные на ценность и доход.

Плюсы инвестирования :

Доступ к надежным, авторитетным компаниям со стабильным доходом

Более низкая волатильность и более высокая эффективность в периоды спадов

Высокий потенциал дивидендов от традиционных корпораций

Широкое секторное представительство для диверсифицированных портфелей

Минусы инвестирования :

Более медленный рост по сравнению с акциями Nasdaq, ориентированными на технологические компании

Традиционные секторы могут отставать в плане инноваций во время технологического бума

Более высокие первоначальные стандарты листинга могут ограничить доступ к новым компаниям

Некоторые компании могут медленнее реагировать на изменения рынка

В заключение, Nasdaq и NYSE играют жизненно важную роль в финансовой экосистеме, каждая из которых обслуживает различные типы компаний и инвесторов. Электронная платформа Nasdaq и ее фокус на инновациях привлекают технологически подкованных инвесторов и растущие компании.

Напротив, многолетняя репутация и строгие стандарты NYSE привлекают инвесторов, ищущих стабильность и устоявшиеся предприятия.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Узнайте на реальном примере, что такое маржин-колл, как он работает и почему он представляет серьезный риск для трейдеров, использующих кредитное плечо на волатильных рынках.

2025-04-25

Откройте для себя лучшие индексные фонды на 2025 год с лучшими ETF для покупки. Создайте диверсифицированный портфель с недорогими, высокоэффективными вариантами для долгосрочного роста.

2025-04-25

Узнайте, как создать план управления рисками, который защитит ваши финансовые стратегии и поможет вам уверенно преодолевать неопределенность.

2025-04-25