A volatilidade do mercado de ações e o aumento e queda das taxas de jurosparecem estar intimamente relacionados com o mesmo fator chave, que é aRendimento do Tesouro. Por que a mudança neste indicador causa tanta ansiedade no mercadoMuito? Qual é a relação entre o rendimento do Tesouro dos EUA a 10 anos evolatilidade do mercado financeiro?

Uma obrigação do Tesouro, como o próprio nome indica, é um empréstimo de um país que toma emprestadodinheiro do público e promete pagar juros dentro de um determinado período dee reembolsar o capital no vencimento. Obrigações dos EUA são obrigações emitidas pelos EUAgoverno. Quando você empresta fundos ao governo dos EUA, você realmente recebe umIOU.

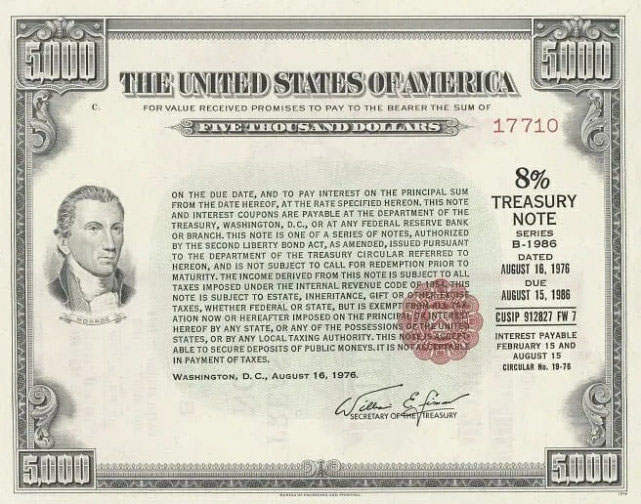

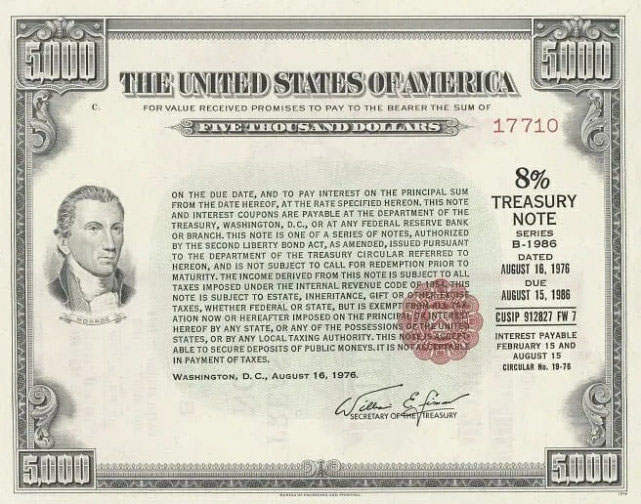

Esta é uma obrigação do Tesouro emitida pelos Estados Unidos em 1976. Pode ser vistoque o valor facial deste título do Tesouro é de $5000. Regista termos importantestais como a data de início do empréstimo, o prazo do empréstimo, a data de vencimento do empréstimo,e a taxa de juro do empréstimo. Esta nota promissória é endossada pelos EUAgoverno, e como o dólar americano é a moeda comum do mundo e os EUAo governo tem uma reputação elevada, é considerado um ativo livre de risco.

Então, qual é a magia dos rendimentos do Tesouro dos EUA a 10 anos?

As obrigações dos EUA têm diferentes termos de empréstimo no momento da emissão, variando dede um mês a 30 anos. Obrigações do Tesouro dos EUA de curto prazo são suscetíveis a políticase influências do mercado, com flutuações frequentes, enquantoos títulos possuem altos níveis de incerteza e baixa liquidez. Obrigações dos EUA a dez anosPossuem elevada liquidez, pelo que o seu rendimento é amplamente considerado um rendimento livre de risco; queé, a taxa de juros circulante de qualquer fundo é baseada no rendimento doObrigações do Tesouro, e o rendimento do investimento em outros ativos deve ser pelo menossuperior a este nível; Caso contrário, os investidores podem escolher diretamente comprar EUAobrigações.

O rendimento das obrigações do Tesouro dos EUA a 10 anos é também a base para empréstimos bancáriostaxas, incluindo empréstimos hipotecários. Mas algumas pessoas podem se perguntar, Por que nãoTodos compram títulos dos EUA quando os rendimentos são tão altos? Para compreender esta questão,é necessário, em primeiro lugar, distinguir entre taxas de cupão e rendimento paramaturidade.

Por exemplo, se a taxa de cupão de uma obrigação dos EUA for de 2%, significa que o compradorpode receber um retorno de 2% no vencimento. Se alguém comprar 100 dólares em títulos americanos,eles receberão uma taxa de juros de US $ 2 após um ano. A taxa de juro dos EUAobrigações já estão fixadas no momento da compra, inscritas em contratos e OIU,e não mudará com mudanças futuras. Mas o que vemos como rendimentos das obrigações dos EUA éem constante mudança porque as obrigações dos EUA são negociadas no mercado secundário.

Assumindo que alguém precisa urgentemente de dinheiro seis meses depois de comprar títulos americanos,venderão as suas participações em obrigações dos EUA a outros no mercado secundário por$98. O comprador recebeu o capital e juros após seis meses, totalizandoAssim, o comprador ganha um lucro de US $ 4, resultando em um rendimento até o vencimento de4,08% para obrigações dos EUA. Isto indica que o rendimento das obrigações dos EUA varia comalterações nos preços das obrigações dos EUA. Quanto maior o preço, menor o rendimento, emenor o preço, maior o rendimento.

O rendimento actual do Tesouro dos EUA a 10 anos é calculado com base nopreço de transacção. Por exemplo, se o preço de uma obrigação de 10 anos dos EUA for de US $ 88,2969,o valor facial é de US $ 100, e a taxa do cupom é de 2,75%, o comprador receberárenda de juros de US $ 1,375 depois de mantê-lo por um ano. Se for resgatado à vistaO rendimento das obrigações do Tesouro dos EUA é de 4,219%.inversamente proporcional ao seu preço, e quando os investidores compram títulos do Tesouro dos EUAEm massa, eles empurram seus preços, resultando em uma diminuição nos rendimentos das obrigações dos EUA.Pelo contrário, se as pessoas estão otimistas sobre os títulos dos EUA e vendem mais do que elescomprar, o preço dos títulos dos EUA diminuirá e o rendimento aumentará. OO aumento significativo das taxas de rendibilidade das obrigações dos EUA deve-se principalmente àaumento da taxa de juros, o que levou investidores a vender títulos dos EUA.

Sabendo o que são títulos de 10 anos dos EUA, vamos discutir a relação entreRendibilidade das obrigações dos EUA a 10 anos e volatilidade dos mercados financeiros.

A relação inversa entre taxas de juro e preços das obrigações

Quando o rendimento das obrigações do Tesouro dos EUA a 10 anos aumenta, os preços das obrigações diminuemporque as obrigações emitidas recentemente podem oferecer taxas de juro mais elevadas. Isto levou aaumento da volatilidade no mercado obrigacionista, uma vez que investidores detentores de títulos existentes podemver uma diminuição no seu valor de mercado obrigacionista.

Taxa de inflação esperada

O rendimento das obrigações do Tesouro dos EUA a 10 anos é geralmente influenciado pelo esperadotaxa de inflação. Se o mercado espera que a inflação aumente, os investidores podem exigirtaxas de juro mais elevadas para compensar o impacto da inflação, empurrando assim as obrigaçõesrendimentos. Isso pode levar a flutuações no mercado financeiro, especialmente nomercado de ações, uma vez que altas taxas de inflação podem enfraquecer o poder de compra eimpacto negativo nos lucros das empresas.

Demanda de cobertura

Títulos do Tesouro dos EUA de dez anos são geralmente considerados um ativo seguro, equando os mercados financeiros experimentam instabilidade ou sentimento de risco aumentado,investidores podem transferir fundos para o mercado obrigacionista, levando a um aumentopreços e uma diminuição dos rendimentos. Neste caso, o desempenho do vínculomercado pode desviar-se daquele do mercado de ações, que também é um dosrelações entre o rendimento do Tesouro dos EUA a 10 anos e o mercado financeirovolatilidade.

Políticas do Banco Central

A política monetária do banco central também afetará o rendimento dos EUA a 10 anosObrigações do Tesouro. Se o banco central aumentar as taxas de juro, as taxas de rendibilidade das obrigações podem aumentarporque o mercado espera que as taxas de juros aumentem. Isto pode desencadear flutuaçõesno mercado financeiro, especialmente no mercado acionário e imobiliário,taxas de juro elevadas podem suprimir as actividades de contracção e investimento.

Fatores internacionais

Eventos na economia global e mercados financeiros também podem afetar os EUA de 10 anos Rendibilidade do Tesouro e volatilidade dos mercados financeiros. Por exemplo, internacional tensões comerciais, eventos geopolíticos ou recessões econômicas globais podem levar investidores para buscar segurança, afetando assim o mercado de títulos dos EUA e outros ativosmercados.

Qual é a relação entre aumentos da taxa de juros e aumento dos títulos dos EUARendimentos?

Aumentar as taxas de juro significa aumentar a taxa de juro de referência, quetambém aumentar as taxas de juros de vários ativos financeiros nos Estados UnidosEstados, tais como depósitos bancários. Para os investidores, se a taxa de juro do depósito fosse1,5% no ano passado, eles agora podem ganhar 3% de juros. No entanto, a taxa de juroem obrigações do Tesouro dos EUA é fixo, assumindo uma taxa de um ano de 2%, que é menordo que a taxa de depósito após aumentos da taxa de juros. A fim de obter maiorretornos, investidores muitas vezes vendem obrigações dos EUA e depositam seus fundos em bancos,resultando em mais pessoas vendendo títulos dos EUA do que comprando-os no mercado,conduzindo a uma diminuição dos preços das obrigações dos EUA e a um aumento dos rendimentos. É por isso que,Como o Federal Reserve começa a aumentar as taxas de juros, os rendimentos das obrigações dos EUA continuampara subir.

Isenção de responsabilidade: Este material destina-se apenas a fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro tipo de aconselhamento em que se deve confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento específico, título, transação ou estratégia de investimento é adequado para qualquer pessoa específica.