Um breve boom das matérias-primas na sequência da pandemia foi em grande parte imprevisível graças ao ritmo de crescimento pós-recessão mais rápido da década, antes de os receios de inflação terem travado a recuperação.

Mas a inflação que atingiu o pico a nível mundial provavelmente permanecerá elevada nos próximos anos – um ambiente onde as matérias-primas normalmente têm um bom desempenho, como os metais básicos e a energia em particular.

Isso já é evidente num ganho notável de cerca de 6% do Índice Dow Jones Commodity até agora. Enquanto isso, duas principais moedas de commodities – o dólar australiano e o dólar canadense caíram ambos cerca de 3%.

O início precoce dos ciclos de flexibilização por parte da maioria dos principais bancos centrais foram apostas lotadas no primeiro trimestre, mas o SNB acabou por ser o caso atípico, com um corte surpreendente nas taxas de juro em Março.

Surgiu um debate considerável entre os economistas sobre se, no longo prazo, as taxas regressariam aos níveis anteriores à pandemia ou se estabilizariam em níveis mais elevados. A última milha da desinflação pode ser a mais difícil.

Em Abril, o FMI aumentou as suas expectativas para o crescimento económico global este ano, ao mesmo tempo que alertou que as perspectivas permanecem cautelosas num contexto de inflação persistente e de riscos geopolíticos.

Uma corrida de alta duradoura nas matérias-primas está longe de ser certa, dada a opinião da agência de que as perspectivas a médio prazo continuam a ser as mais fracas em décadas. As moedas ainda sensíveis ao risco poderão ter margem para mais ganhos.

Beneficiários da guerra

A Rússia iniciou os preparativos para exercícios de mísseis perto da Ucrânia, simulando o uso de armas nucleares táticas em resposta às “ameaças” de autoridades ocidentais, disse o porta-voz do Kremlin, Dmitry Peskov, na segunda-feira.

O presidente francês Macron repetiu que não descarta o envio de tropas para a Ucrânia, enquanto o secretário de Relações Exteriores britânico, Cameron, disse que as forças de Kiev poderão usar armas britânicas de longo alcance na guerra.

Os investidores têm sido atormentados pela possível escalada das guerras em curso na Europa e no Médio Oriente. Normalmente, esse tipo de evento final causa estragos em ativos de risco, mas há algumas exceções bem conhecidas.

O petróleo e o ouro estão, sem dúvida, entre os maiores beneficiários de uma guerra. O petróleo Brent subiu acima dos 130 dólares por barril pouco depois de Moscovo ter lançado uma invasão em grande escala da Ucrânia, há dois anos.

O minério de ferro provou ser outro vencedor, com média de US$ 135,54 no ano financeiro de 2021-22. A Rússia e a Ucrânia extraem minério de ferro e fabricam aço e, portanto, há nervosismo na interrupção do fornecimento.

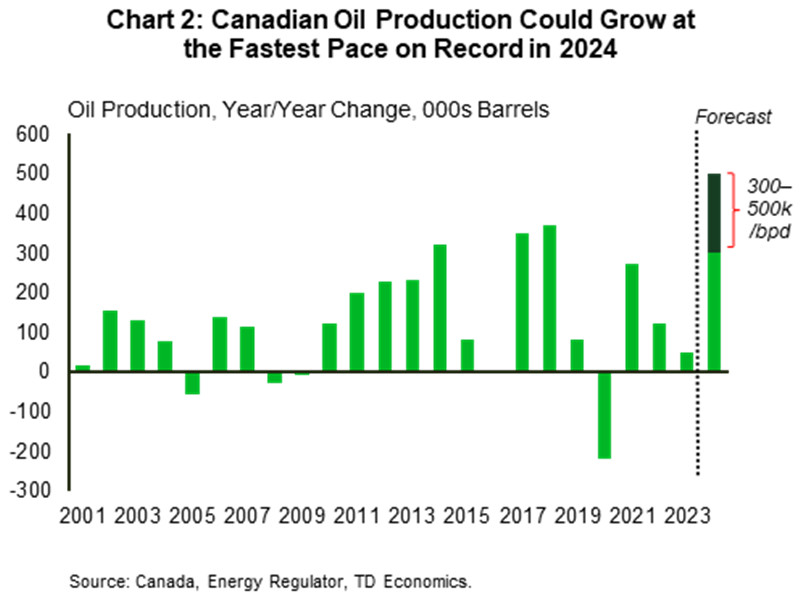

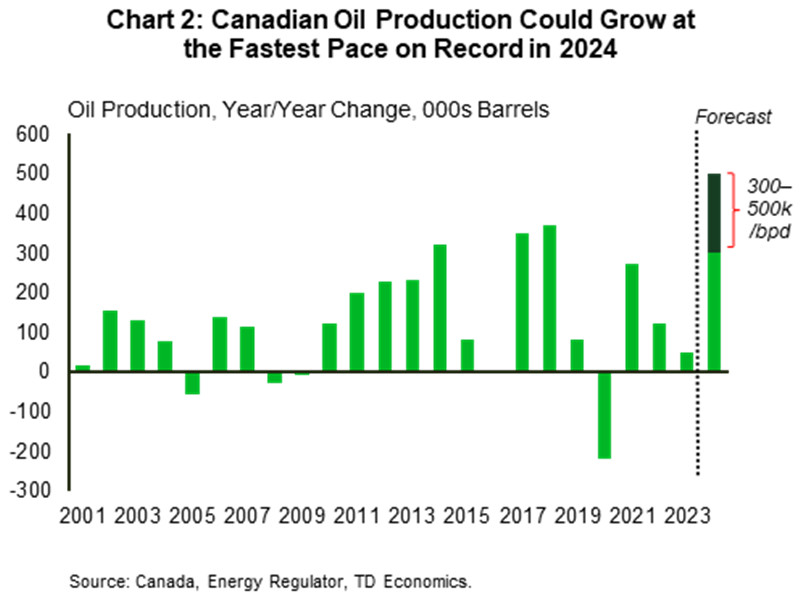

Depois de um ano relativamente fraco para os produtores de petróleo do Canadá, um crescimento significativo da produção em 2024 poderá colocar o país na corrida para ser a maior fonte de crescimento da oferta global de petróleo, de acordo com a TD Economics.

Em outros lugares, a Austrália é o segundo maior produtor de ouro do mundo e possui as maiores reservas de minas de ouro do mundo. E é também o maior produtor e exportador de minério de ferro.

Heresia Acadêmica

O ressurgimento do dólar surgiu na sequência de uma série de sinais de que a economia dos EUA desviou o abrandamento que muitos antecipavam. Outro fator favorável para o dólar é o seu papel como santuário incomparável.

A teoria do sorriso do dólar sugere que o dólar sobe quando a economia dos EUA está em expansão ou em profunda recessão. Alguns economistas argumentam mesmo que os aumentos das taxas ajudaram a estimular a recuperação devido à explosão dos défices orçamentais dos EUA.

Eles acreditam que o salto nas taxas de referência está a proporcionar aos americanos um fluxo significativo de rendimentos provenientes dos seus investimentos em obrigações e contas de poupança pela primeira vez em duas décadas.

Portanto, a despesa adicional é mais do que suficiente para compensar a queda na procura daqueles que deixaram de pedir dinheiro emprestado, o que tornou o ciclo de subida das taxas simulativo.

Mark Zandi, economista-chefe da Moody's Analytics, chamou a nova teoria de simplesmente “fora da base”. Mas reconhece que “taxas mais elevadas estão a causar menos danos económicos do que em tempos passados”.

A secretária do Tesouro dos EUA, Janet Yellen, disse que é “improvável” que as taxas de juros retornem aos níveis que prevaleciam antes da pandemia de Covid-19 desencadear uma onda de inflação e rendimentos mais elevados.

O rendimento do Tesouro a 10 anos está agora ao nível dos AGB comparáveis e é quase 90 pontos base superior ao do seu par canadiano. O diferencial de taxas poderia ter ajudado a empurrar o dólar australiano para cima do loonie.

Um jogo disputado

O FMI aumentou recentemente a sua previsão de crescimento na Ásia para 4,5% em 2024, reflectindo melhorias para a China. Também permaneceu optimista em relação à Índia, onde “o investimento público continua a ser um motor importante”.

O Banco Asiático de Desenvolvimento adoptou um tom semelhante, dizendo que a China continuará a ser o maior motor de crescimento da economia mundial, apesar do seu abrandamento, enquanto a economia da Índia é, sem dúvida, um “ponto positivo”.

A previsão coloca o dólar australiano numa boa posição para superar o dólar canadiano, embora o sector imobiliário da China represente um risco terrível para a procura da Ásia.

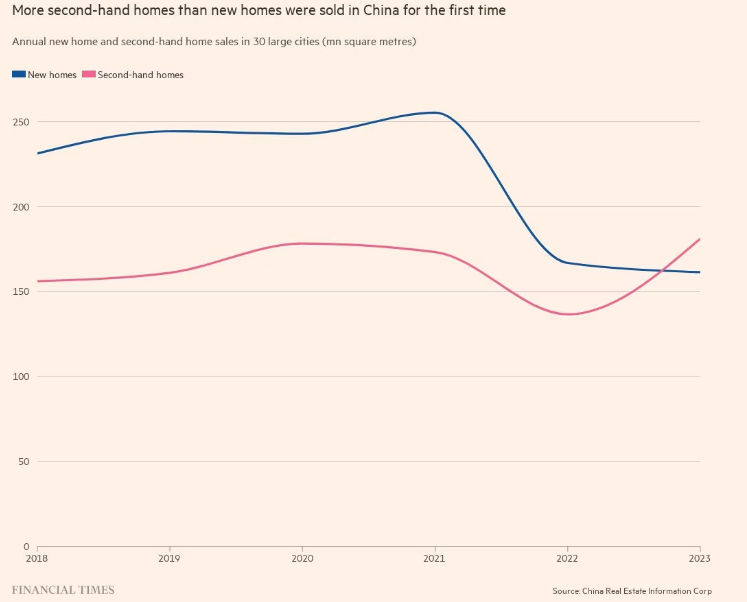

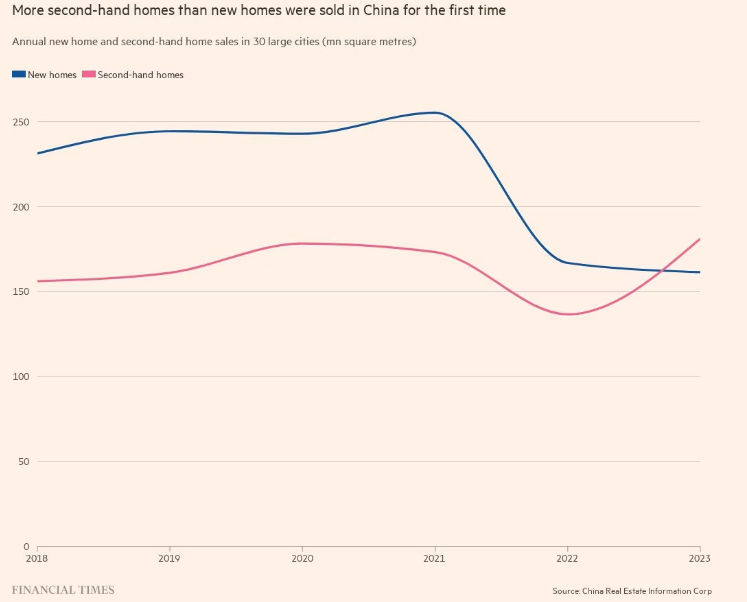

As vendas de casas usadas na China ultrapassaram as de casas novas em termos de área útil no ano passado, pela primeira vez desde 1990, pressagiando a fraqueza contínua na actividade de construção.

O presidente Joe Biden apelou à triplicação das tarifas sobre algum aço proveniente da China em Abril, mas os economistas veem em grande parte a ameaça mais como uma ferramenta política do que económica.

As tarifas elevadas podem ter consequências económicas não intencionais que acabam por penalizar mais os importadores e consumidores americanos do que os exportadores chineses pretendidos.

Em suma, o dólar canadiano e o dólar australiano provavelmente prolongarão a sua recuperação face ao dólar americano a partir do início de Maio no curto prazo, com perspectivas ligeiramente melhores para este último.

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específica seja adequada para qualquer pessoa específica.