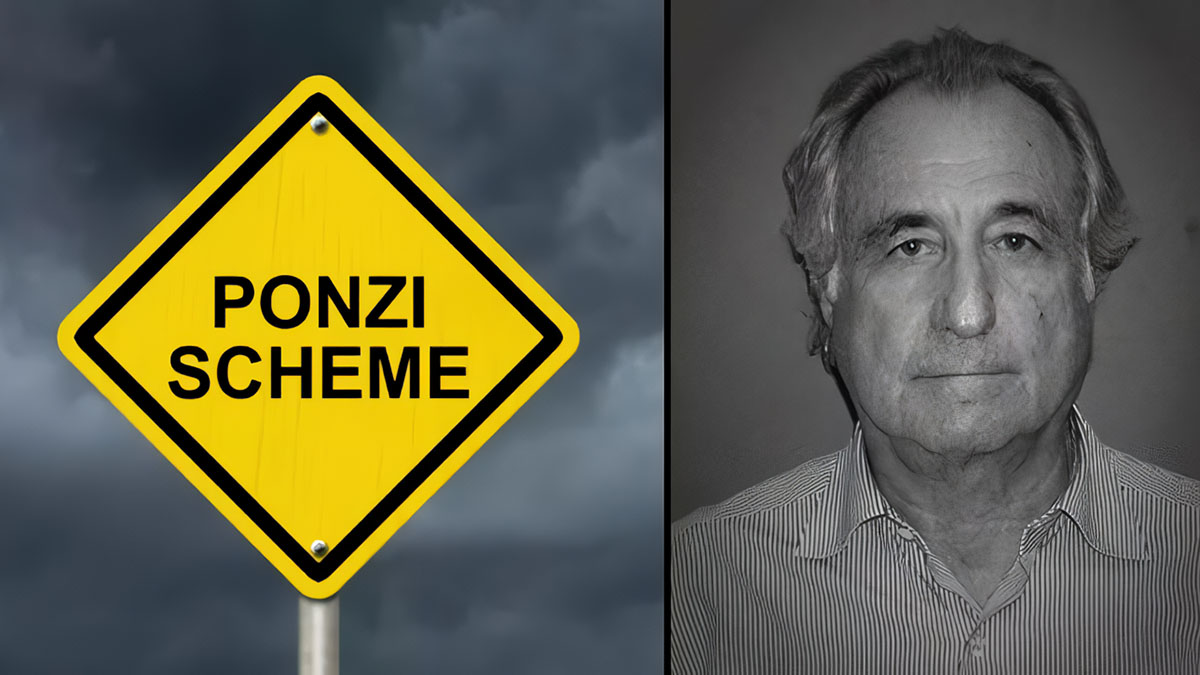

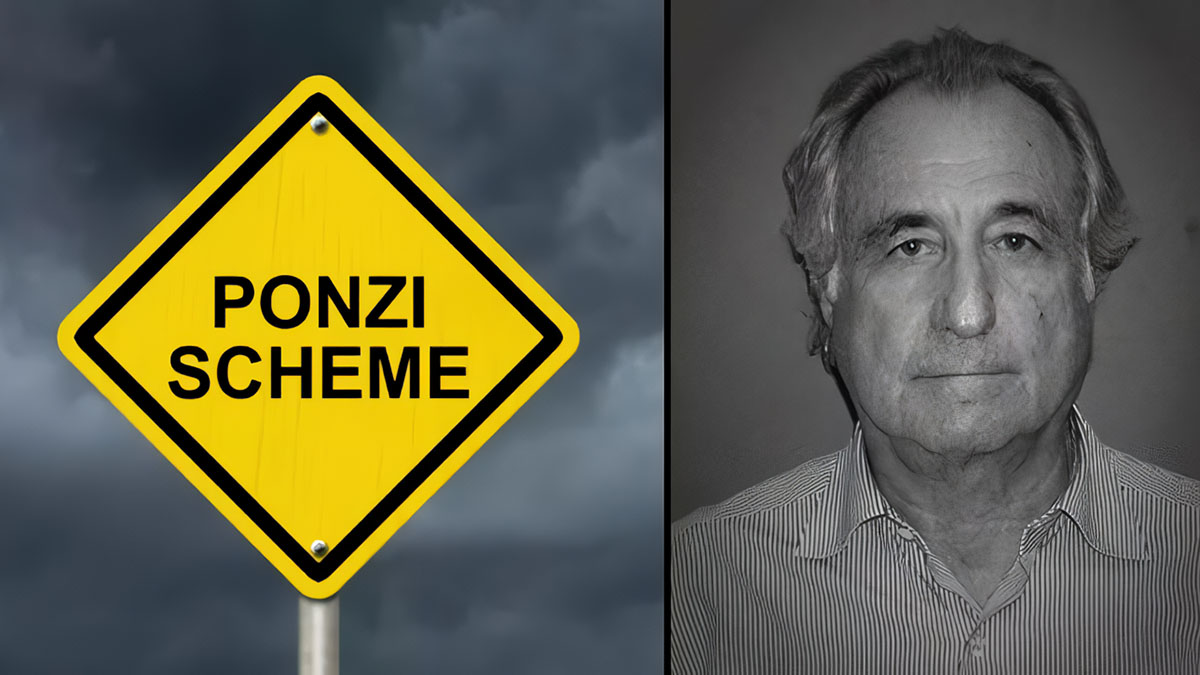

Na tarde de 11 de dezembro de 2008, a Rádio CNBC News relatou um grande acontecimento. O caso envolveu uma lenda de Wall Street chamada Bernard Madoff, ex-presidente da Nasdaq. Ele foi preso pelo FBI depois de admitir que seu fundo de investimento estava praticamente falido, por trás de um esquema Ponzi envolvendo dezenas de bilhões de dólares. As últimas notícias chocaram o mundo e instantaneamente atraíram grande atenção.

Em apenas duas semanas, alguns investidores optaram por cometer suicídio porque não conseguiam suportar as perdas financeiras repentinas. Três meses depois, após protestos de milhões de pessoas, Madoff foi condenado a 150 anos de prisão, a pena mais severa da história financeira dos EUA.

Como é que Bernard Madoff, o antigo presidente da NASDAQ, que criou, dirigiu e agiu no maior e mais longo esquema Ponzi da história , conseguiu mantê-lo sob controlo durante mais de duas décadas e manter o resto do mundo na escuridão? Este artigo investiga a vida de Bernie Madoff e seu esquema Ponzi para conhecer os bastidores do escândalo financeiro.

Bernard Madoff, nascido em 29 de abril de 1938, cresceu em uma família judia comum no Queens, Nova York. Embora seu talento não seja excepcional, ele sempre teve uma vontade determinada. Em 1960, Madoff, então com 22 anos, estava no primeiro ano do mestrado em direito. No entanto, com um empréstimo de 5.000 dólares do seu sogro e outros 5.000 dólares dos seus próprios rendimentos, ele decidiu abandonar a escola e fundar a Madoff Securities Investments, uma empresa que se tornaria um pesadelo para inúmeras pessoas meio século depois.

No início, a empresa era uma formadora de mercado, também conhecida como “market maker”, prestando serviços para o mercado de ações. A empresa de Madoff permitiu que investidores fizessem pedidos por telefone, como 10 ações da Coca-Cola. Madoff faria a cotação, e se o preço estivesse certo, ele fecharia, e ele faria a diferença, o spread. Esta é a cena de negociação que você vê no filme, que na verdade é a negociação que o formador de mercado está executando.

Com o tempo passar, a empresa de Madoff cresceu, especialmente no altamente competitivo mercado de corretagem. No entanto, tomou uma decisão fundamental que colocou a sua empresa no mapa: a eletronização da negociação de valores mobiliários. Ajudou a desenvolver um sistema eletrônico de cotação de ações que mudou completamente a forma tradicional de negociação por telefone, e essa iniciativa lhe permitiu dominar imediatamente o mercado. Madoff é considerado pioneiro na negociação eletrônica de ações. Mais tarde, essa tecnologia evoluiu para a primeira plataforma eletrônica de negociação de ações do mundo, agora conhecida como NASDAQ.

No entanto, Madoff não parou por aí e subiu até à posição de maior criador de mercado na Nasdaq.

De acordo com o Wall Street Journal, em 1992, 90% de todas as negociações de ações nos Estados Unidos passaram pela empresa de Madoff. Ele ocupou vários cargos importantes, incluindo presidente da Nasdaq, presidente da Associação Americana de Corretores de Valores Mobiliários, presidente da International Securities Clearing Corporation, presidente da Comissão Nacional de Conduta Empresarial da SIA Exchange Commission e muitos outros, a maioria dos quais estão relacionados ao governo. Madoff tornou-se uma figura altamente respeitada no mundo financeiro, e os CEO dos principais bancos de investimento de Wall Street não ficaram relaxados diante de Madoff; se precisassem de um acordo e não conseguissem realizá-lo, recorreriam a Madoff. Ele conseguiu transformar a sua empresa numa instituição de gestão de activos tão envolta em segredo que alguns consideraram uma medalha de honra confiar o seu dinheiro a Madoff. Quanto a Madoff, ele alcançou seu objetivo original de controlar o fluxo de caixa e manter o fluxo de dinheiro.

Madoff sabia o que estava procurando. Ele não precisava perseguir retornos elevados, mas não podia perder dinheiro. Seu retorno sobre o investimento, como uma régua, continua a crescer com pouca flutuação. Foi assim que ele deixou sua marca em Wall Street. Os retornos de Madoff são incríveis porque você precisa considerar tanto o risco quanto o rendimento ao medir o retorno do investimento. Ele afirma que o segredo do seu sucesso está na utilização de estratégias de arbitragem, nas quais compra e vende ativos relacionados em diversos mercados para obter retornos livres de risco.

Esta foi a história dos bastidores do enorme esquema de Madoff, no qual ele afirmava que a sua estratégia de investimento se baseava na arbitragem e era, na verdade, um esquema Ponzi.

Um esquema Ponzi é um tipo de fraude financeira que normalmente envolve a promessa de altos retornos aos investidores, mas esses retornos são, na verdade, pagos aos primeiros investidores, atraindo fundos de novos investidores. O esquema Ponzi leva o nome do financista americano Charles Ponzi, que foi o pioneiro do esquema na década de 1920.

O princípio básico de um esquema Ponzi é que os golpistas prometem altos retornos aos investidores e depois usam os fundos dos novos investidores para pagar os retornos dos investidores anteriores para criar uma aparente história de sucesso que, por sua vez, atrai mais investidores. O processo continua até que haja um resgate em massa de fundos por parte dos investidores ou os golpistas não consigam mais atrair novos fundos suficientes para cobrir os retornos. Eventualmente, o esquema Ponzi entra em colapso, fazendo com que os primeiros investidores percam dinheiro.

Na prática, Madoff não fez investimentos reais, mas adoptou o modelo de um esquema Ponzi. Ele levantou continuamente dinheiro de novos investidores e depois usou o dinheiro dos novos investidores para reembolsar os retornos dos antigos investidores, uma característica típica de um esquema Ponzi. Esse padrão continuou até que Madoff não conseguiu mais pagar e sua fraude foi finalmente exposta.

Em 11 de Dezembro de 2008, quando o FBI prendeu Bernard Madoff, ele finalmente admitiu que não restava praticamente nada do seu fundo de investimento, totalizando perdas de 65 mil milhões de dólares. O incidente chocou o mundo financeiro e revelou um enorme esquema Ponzi, o maior da história financeira americana. O golpe resultou em enormes perdas financeiras e vários investidores cometeram suicídio nas semanas seguintes devido às dificuldades financeiras. No final, Bernard Madoff foi condenado a 150 anos de prisão, uma das penas mais severas da história financeira americana.

O incidente destacou lacunas regulamentares no sector financeiro e a necessidade de os investidores serem cautelosos em relação aos esquemas Ponzi e aos esquemas de investimento duvidosos. Serviu também como uma lição para o mundo financeiro não cair em promessas de investimento demasiado otimistas e exercer a devida diligência e avaliação de risco adequadas. O caso Bernard Madoff também inspirou os reguladores financeiros a melhorar os seus sistemas regulamentares para melhor proteger os interesses dos investidores.

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específica seja adequada para qualquer pessoa específica.