소개

소개

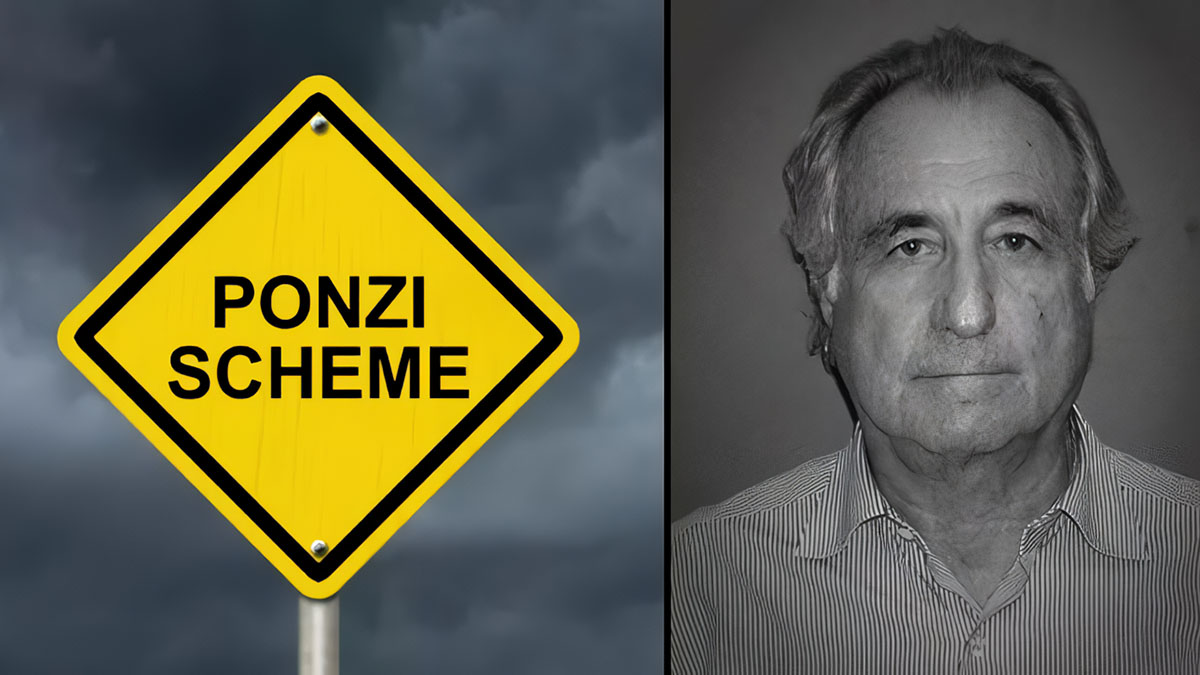

2008년 12월 11일, 월스트리트의 아이콘인 버나드 메이도프(Bernard Madoff)는 FBI에 체포되어 수십억 달러의 손실을 인정하고 150년의 징역형을 선고 받았습니다.

2008년 12월 11일 오후, CNBC 뉴스 라디오는 주요 사건을 보도했습니다. 이 사건에는 전 나스닥 회장이었던 버나드 메이도프(Bernard Madoff)라는 월스트리트의 전설이 관련되어 있었습니다. 그는 수백억 달러에 달하는 폰지 사기로 인해 자신의 투자 자금이 사실상 파산했다는 사실을 인정한 후 FBI에 의해 체포되었습니다. 속보는 전 세계에 충격을 주었고 즉시 많은 관심을 끌었습니다.

불과 2주 만에 일부 투자자들은 갑작스러운 금전적 손실을 감당하지 못해 자살을 선택하기도 했다. 3개월 후, 수백만 명의 항의 끝에 메이도프는 미국 금융 역사상 가장 가혹한 형량인 150년의 징역형을 선고받았습니다.

역사상 가장 크고 가장 긴 폰지 사기를 창설하고 감독하고 활동한 나스닥 전 회장 버나드 메이도프(Bernard Madoff)는 어떻게 이 폰지 사기를 20년 넘게 통제하고 나머지 세계를 어둠 속에 가두었을까? 이 기사에서는 버니 메이도프(Bernie Madoff)의 삶과 금융 스캔들의 배후를 알아내기 위한 그의 폰지 계획에 대해 자세히 알아봅니다.

버나드 메이도프(Bernard Madoff)는 1938년 4월 29일에 태어나 뉴욕 퀸스의 평범한 유대인 가정에서 자랐습니다. 비록 재능이 뛰어난 것은 아니지만 늘 확고한 의지를 가지고 있었습니다. 1960년, 당시 22세였던 메이도프는 법학 석사 학위 1년차였습니다. 그러나 장인으로부터 5,000달러의 대출을 받고 자신의 수입으로 5,000달러를 추가로 얻은 그는 학교를 그만두고 반세기 후에 수많은 사람들에게 악몽이 될 회사인 Madoff Securities Investments를 시작하기로 결정했습니다.

초기에 회사는 주식 시장에 서비스를 제공하는 '마켓 메이커'라고도 알려진 마켓 메이커였습니다. Madoff의 회사는 투자자들이 전화를 통해 코카콜라 주식 10주와 같은 주문을 할 수 있도록 허용했습니다. Madoff는 견적을 내고 가격이 맞다면 청산하고 차이를 만들어 스프레드를 만들었습니다. 이것은 영화에서 보는 거래 장면으로, 실제로 시장 조성자가 실행하는 거래입니다.

시간이 지남에 따라 Madoff의 회사는 특히 경쟁이 치열한 중개 시장에서 성장했습니다. 그러나 그는 증권 거래의 전자화라는 중요한 결정을 내려 자신의 회사를 유명하게 만들었습니다. 그는 전통적인 전화 거래 방식을 완전히 바꾸는 전자 주식 시세 시스템 개발을 도왔고, 이 계획을 통해 그는 즉시 시장을 장악할 수 있었습니다. Madoff는 전자 주식 거래의 선구자로 알려져 있습니다. 이 기술은 나중에 현재 NASDAQ으로 알려진 세계 최초의 전자 주식 거래 플랫폼으로 발전했습니다.

그러나 Madoff는 거기서 멈추지 않고 Nasdaq에서 가장 큰 시장 조성자의 위치에 오르기 위해 노력했습니다.

월스트리트저널(Wall Street Journal)에 따르면 1992년 미국 주식 거래의 90%가 메이도프의 회사를 거쳤다. 그는 Nasdaq 회장, 미국 증권 딜러 협회 회장, 국제 증권 청산 회사 회장, SIA Exchange Commission의 기업 행동에 관한 국가 위원회 회장 등 여러 중요한 직책을 맡았습니다. 그 중 정부와 관련된 내용이다. 메이도프는 금융계에서 큰 존경을 받는 인물이 되었고, 월스트리트의 주요 투자은행 CEO들은 메이도프 앞에서 긴장을 풀지 않았다. 거래가 필요하고 이를 완료할 수 없으면 Madoff를 선택합니다. 그는 자신의 회사를 비밀리에 자산 관리 기관으로 성공적으로 구축하여 일부 사람들은 자신의 돈을 Madoff에게 맡기는 것을 명예의 상징으로 여겼습니다. 메이도프의 경우 현금 흐름을 통제하고 자금 유입을 유지하려는 원래 목표를 달성했습니다.

메이도프는 자신이 무엇을 하려는지 알고 있었습니다. 그는 높은 수익을 추구할 필요는 없었지만 돈을 잃을 수도 없었습니다. 그의 투자 수익은 통치자처럼 거의 변동 없이 계속해서 증가합니다. 이것이 그가 월스트리트에서 자신의 이름을 알린 방법입니다. Madoff의 수익률은 믿을 수 없을 정도로 뛰어납니다. 투자 수익률을 측정할 때 수익률뿐만 아니라 위험도 고려해야 하기 때문입니다. 그는 자신의 성공 비결이 무위험 수익을 얻기 위해 다양한 시장에서 관련 자산을 사고 파는 차익거래 전략을 사용했다고 주장합니다.

이것은 메이도프가 자신의 투자 전략이 차익거래에 기반을 두고 있었고 실제로는 폰지 사기였다고 주장하는 대규모 계획의 비하인드 스토리였습니다.

폰지 사기는 일반적으로 투자자에게 높은 수익을 약속하지만 이러한 수익은 실제로 새로운 투자자로부터 자금을 유치하여 초기 투자자에게 지급되는 일종의 금융 사기입니다. 폰지 사기는 1920년대 이 사기를 창시한 미국 금융가 찰스 폰지(Charles Ponzi)의 이름을 따서 명명되었습니다.

폰지 사기의 기본 원칙은 사기꾼이 투자자에게 높은 수익을 약속한 다음 새로운 투자자의 자금을 사용하여 이전 투자자의 수익을 상환하고 성공 사례를 만들어 더 많은 투자자를 끌어들이는 것입니다. 이 과정은 투자자가 자금을 대량으로 상환하거나 사기꾼이 더 이상 수익을 충당할 만큼 충분한 새 자금을 유치할 수 없을 때까지 계속됩니다. 결국 폰지 사기는 무너지고 초기 투자자들은 돈을 잃게 됩니다.

실제로 메이도프는 실제 투자를 하지 않고 폰지 사기 모델을 채택했다. 그는 지속적으로 새로운 투자자들로부터 돈을 모으고, 새로운 투자자들로부터 얻은 돈을 사용하여 기존 투자자들의 수익을 갚았습니다. 이는 폰지 사기의 전형적인 특징입니다. 이 패턴은 Madoff가 더 이상 수익금을 지불할 수 없을 때까지 계속되었고 그의 사기가 마침내 드러났습니다.

2008년 12월 11일, FBI가 버나드 메이도프(Bernard Madoff)를 체포했을 때 그는 마침내 자신의 투자 자금이 사실상 아무것도 남지 않았으며 총 650억 달러의 손실을 입었다고 인정했습니다. 이 사건은 금융계를 충격에 빠뜨리고 미국 금융 역사상 최대 규모의 폰지 사기를 폭로했습니다. 사기로 인해 막대한 재정적 손실이 발생했으며 몇몇 투자자는 재정적 어려움으로 인해 다음 주에 자살했습니다. 결국 버나드 메이도프(Bernard Madoff)는 미국 금융 역사상 가장 가혹한 형량 중 하나인 150년의 징역형을 선고받았습니다.

이 사건은 금융 부문의 규제 격차와 투자자들이 폰지 사기와 수상한 투자 계획을 경계해야 할 필요성을 강조했습니다. 이는 또한 금융계에 너무 장밋빛 투자 약속에 빠지지 말고 적절한 실사와 위험 평가를 수행해야 한다는 교훈을 제공했습니다. Bernard Madoff 사례는 또한 금융 규제 당국이 투자자의 이익을 더 잘 보호하기 위해 규제 시스템을 개선하도록 영감을 주었습니다.

면책조항: 이 자료는 일반 정보 제공 목적으로만 제공되며 의존해야 하는 재정, 투자 또는 기타 조언을 제공하기 위한 것이 아닙니다. 자료에 제시된 어떠한 의견도 특정 투자, 보안, 거래 또는 투자 전략이 특정 개인에게 적합하다는 ebc 또는 작성자의 권장 사항을 의미하지 않습니다.

OpenAI는 2025년에도 주식 시장에 상장될까요? AI 시장에 노출되는 방법, OpenAI의 IPO 전망, 그리고 관심 있는 투자자를 위한 최적의 대안을 알아보세요.

2025-04-24

트레이딩에서 백테스팅의 기본 사항을 알아보세요. 시작부터 실수 방지, 결과 해석까지, 전략을 개선하는 데 필수적인 가이드입니다.

2025-04-24

ABCD 패턴은 인기 있는 거래 도구이지만, 성공적인 거래를 위해서는 핵심 포인트를 잘못 해석하거나 과도한 거래와 같은 실수를 피하는 것이 중요합니다.

2025-04-24