要約

要約

7月以来、米国経済の強さで株式市場の変動が激しくなり、ナスダック100指数は市場に勝つことができなかった。

ハイテク産業が中心のnasdaq 100は、7月以降もパフォーマンスを維持していない。これは、景気後退の兆候が利上げを止め、防御的投資に拍車をかけるかもしれないという我々の予想とは逆だ。

エコノミスト誌が4月に発表した報告書によると、米国の経済成績は驚くべきものだ。それは自己実現的予言のように見えます

アトランタ連邦準備制度のgdpnowは、第3四半期の年間実質gdp成長率が5%を超える可能性があると示唆しており、専門的なエコノミストは3%を超える成長を見ています。

これは、これまでの4四半期の成長率が2%を超えていたことを示している。それが物価上昇圧力を増幅させることに、fedはおそらく眉をひそめるだろう。

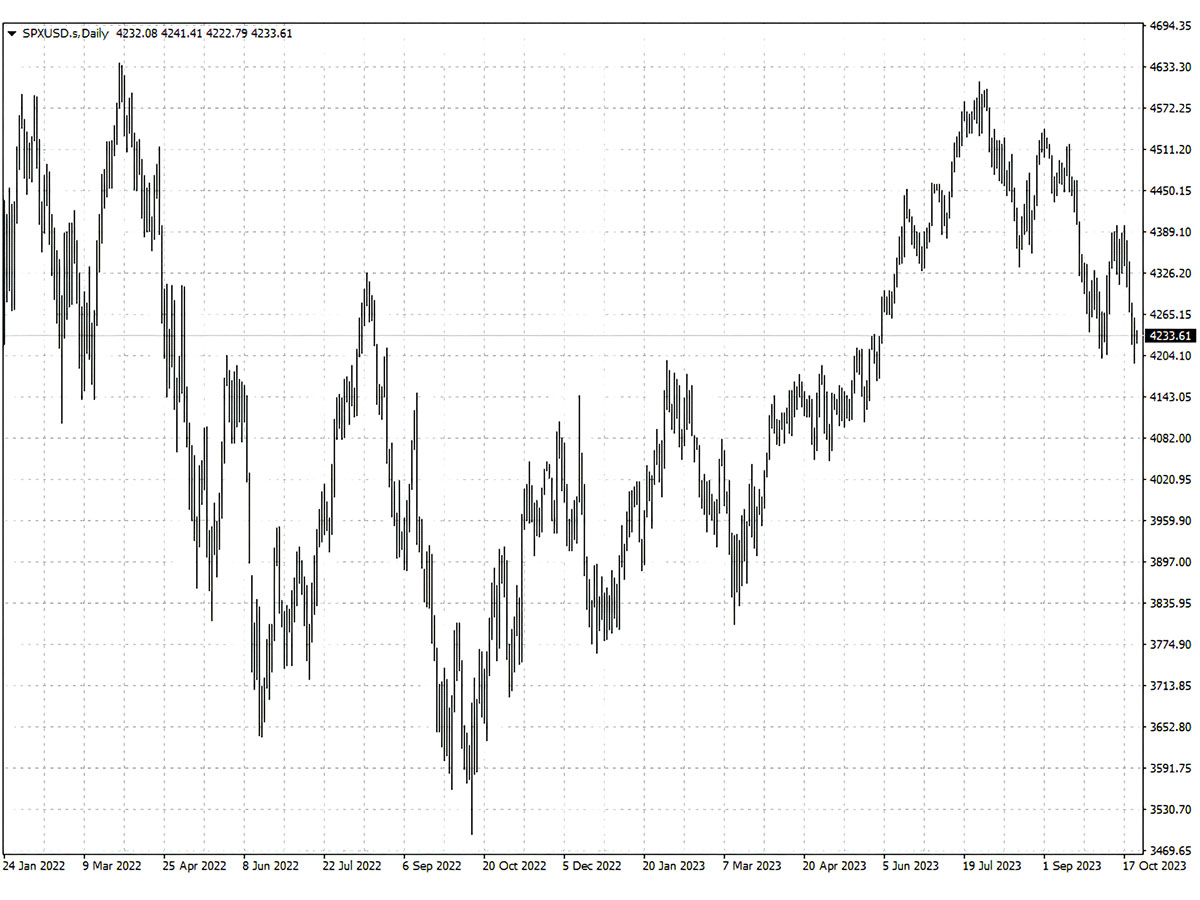

s & p 500は、過去数ヶ月の上昇の多くを消し、前年比で約10%上昇しています。米国債の利回りの容赦ない上昇は、10年以上にわたって見られなかったが、市場行動を大きく動かしている。

前四半期にプラスのリターンを得たセクターは、11セクターのうち2セクターのみでした。opec +が協調的な減産で原油価格を押し上げたことから、エネルギー資源が明らかな勝者となった。

さらに強硬なゲーム

株式投資で仕掛ける乗り切った後、さらに揮発性予想も出来ない環境を手を振る量的緩和で行うのが無限と 弾薬していない

特に今年はそうだった。株式ストラテジストは強い上昇に不意打ちを受け、悲観的な見方を変えた直後に株価は勢いを失い始めた。

jpモルガン・チェースのジェイミー・ダイモン最高経営責任者(ceo)は、連邦準備制度理事会の資金金利は7%の楕円を描く可能性があり、中央銀行と政府は多くの人々が信じているほどマクロ経済の予測に信頼性がないと警告しました。

「18ヶ月前の中央銀行は100%間違っていたことを指摘したい」と彼は言った。もしそうだとすれば、株式市場の行く手は依然として不透明だ。

frbは来週、再び短期金利を拠え置き、利上げへの扉を開いたままにする構えだ。

政策当局者は、利回りの上昇は価格圧力を相殺するのに役立つかもしれないと述べた。市場では年末までの値上げの確率が40%近くに達していた。

一方、frbも米国政府の債務ブームへの懸念と取り組まなければならない。現在の財政経路は持続不可能であると広く見られており、高い借入コストは問題を解決しにくくするだけです。

上漲電話

ゴールドマン・サックスやドイツ銀行などの企業は、年末にはs & p500の収益がさらに上昇する可能性があると考えています。

s & p 500指数は7月にピークを迎え、より高い金利が企業収益の成長に影響を与えるため、今後6ヶ月間4000年代半ばを超えて取引される可能性は低いと、stifelの最高株式戦略家であるbarry bannisterは述べています。

著名な予測者は、2023年前半の株価上昇を正確に逆説的に予測し、それ以来、今年後半には利益が失速するだろうと述べています。

ベンチマークは4,200以上で取引されており、大きなサポートとなっています。バニスター氏は、現在のサイクルでは利回りが5%を超えると考えているが、2020年代半ばには10年間の利回りが6%まで正常化すると予想している。

truistの共同最高投資責任者であるkeith lerner氏は、16年前に10年物の利回りがこれほど高かったのは、債券トレーダーが実質利回りが約2.8%でピークに達するまで買い続けたためだと述べています。

過去数ヶ月の間に実質金利は上昇し、インフレ率は大幅に低下しましたが、現在の約2.5%の調整金利は最近の歴史的な高値を下回っています。

技術狂乱

jpモルガン・チェースとゴールドマン・サックスは、世界のヘッジファンドが第3四半期の決算に先立って、最近メガキャップのハイテク株へのエクスポージャーを減らしたと発表した。

しかし、他の部門の株式も売却されているため、メガキャップ・テック株は引き続きヘッジファンドの帳簿の関連部分を占めていると、2つのウォール街の銀行は付け加えた。

lsegによると、いわゆるビッグテック企業の年間収益は32.8%増加すると予想されているが、s & p 500のその他の企業は同じ時期に2.3%減少している。

blackrockは、今後6 ~ 12ヶ月間の幅広い株式を過小評価していますが、メガキャップ企業では強気のままです。相対リスク基準では、債券の収益も株式より魅力的だ」と説明した。

alphabet(アルファベット)、microsoft(マイクロソフト)、snap(スナップ)の3社は、9月までの四半期の好調な販売実績で決算シーズンをスタートさせた。しかしnasdaq 100は水曜日に今年最悪の日を迎えた。

22をわずかに下回るnasdaq 100は、昨年10月の評価額19をはるかに上回っており、10年債利回りは5%前後で推移している。

franklin templeton(フランクリン・テンプルトン)氏は、aiへの関心が減れば、来年は大手it企業にプレッシャーがかかるかもしれないが、金利低下の可能性は恩恵を受けるかもしれないと語った。

免責事項:本資料は一般的な情報提供のみを目的としたものであり、信頼を置くべき財務、投資、その他の助言を意図したものではありません(そのように考えるべきではありません)。資料に記載されている意見は、特定の投資、セキュリティ、取引、または投資戦略が特定の人物に適しているというEBCまたは著者による推奨を構成するものではありません。

10月11日、ユーロは2ヶ月ぶりの安値から反発した後、安定的に推移している。米ドルは2ヶ月ぶりの高値から下落したが、米労働市場が勢いを失いつつある兆候が米連邦準備制度理事会(FRB)の利下げ加速を後押しし、2週連続で上昇する見通しとなる。

2024-10-11

10月10日、豪ドルは9月中旬以来の安値から反発し、米国株は2ヶ月ぶりの高値付近で推移した。重要なインフレ報告の発表を控え、米連邦準備制度理事会(FRB)が利上げに「忍耐強く」対応するとの見方が投資家の間で高まっている。

2024-10-10