要約

要約

自社株買いとは、企業が自社の株式を公開市場から買い戻す企業活動を指します。

企業が現金を新しいプロジェクトや事業の拡大に使うのではなく、自社株買いに使うということは珍しいことではありません。この自社株買いが投資家の意思決定に及ぼす影響はどれほどなのでしょうか。本記事では自社株買いの仕組みと企業がこれを選ぶ理由を詳しく解説し、投資と潜在的な市場動向に関する洞察を提供します。

自社株買いの定義

自社株買いの最も有名な支持者の1人は世界的に著名な投資家ウォーレン・バフェットです。彼は自社株買いは資本を配分する効果的な方法であり、特に会社の株式が過小評価されている場合に有効であると主張しています。言い換えれば、株価が企業の本来の価値より低い場合、自社株買いは絶好の機会になり得るということです。では、自社株買いとは一体何でしょうか。

自社株買いとは、企業が自分の株式を買い戻すことを指します。通常、企業は自社の株が過小評価されていると考えている場合にこれを行います。つまり、企業は自社の株を見て「自分の会社は市場が示しているよりももっと価値がある」と考えるわけです。自社株買いで、企業は市場に出回る株式の供給を減らし、残りの株式の価格を押し上げるという流れです。

例えば、アップルが自社の株式の5%を買い戻すと、その残りの株式は市場に出回る量が少なくなるため、より価値が高くなります。要するに、自社株買いは、企業が投資家に現金を直接渡すことなく、株式の価値を高める方法です。

要約すると、自社株買いは企業が自社の将来に賭け、「私たちは自社の事業と自社の株式の価値を信じている」と宣言しているようなものです。そして、それは投資家にとって強力なシグナルとなり得ます。企業が株式を市場から撤退させることで、自社の株式の価値を高めようとしているというのは興味深い戦略ですが、これは本当に有効なのでしょうか?

自社株買いが株価に与える影響

企業が自社株買いをすると、その影響は単に市場に出回る口数を減らすだけではなく、株価や市場の全体的な認識に大きな影響を与える可能性があります。即時的な効果として、残りの株式の価値が上昇することがよくあります。これは、供給の減少と、市場が自社株買いを好意的なシグナルとして解釈することの組み合わせによるものです。

ファンダメンタル観点から見ると、発行済み株式数が減ると、利益がより小さなプールに分配され、1口当たり利益(EPS)の増加につながる可能性があります。これは、企業の財務実績の魅力を高めることができるため、投資家にとって特に有利です。次に、機関投資家やアナリストが見通しを修正するよう促し、株式の需要が高まり、価格が上昇する可能性があります。

さらに、自社株買いプログラムは、多くの場合、企業の経営陣が株式が過小評価されていると考えていることを市場に伝えます。これは、特に企業が成長や安定性の強力な実績を持っている場合、投資家に自信を与えることができます。自社株買いの心理的影響を過小評価すべきではありません。企業が自社の将来に積極的に投資すると、自信のメッセージが伝わり、投資家の感情に良い影響を与える可能性があります。

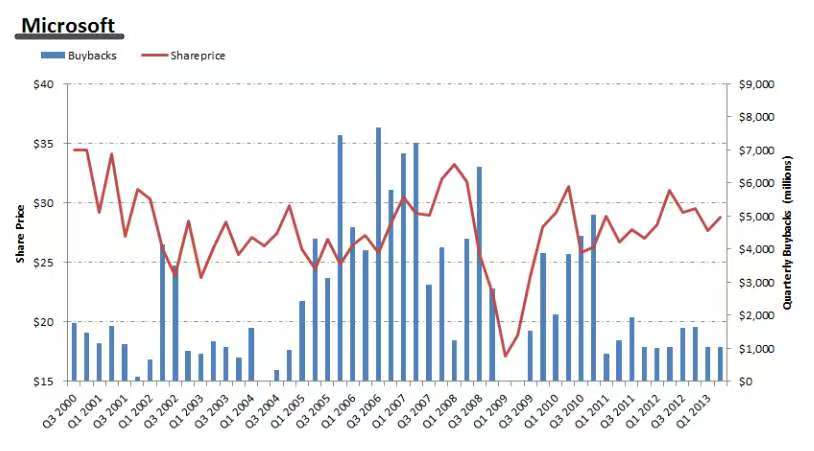

例えば、マイクロソフトは長年にわたり、特に株価が認識価値を下回っていたときに、複数回の自社株買いを実施してきました。この戦略により、残りの株式の価値が上がり、より多くの投資家を引き付け、株式の長期的な成長軌道に貢献しました。その結果、株主の富が増加し、市場主導で会社の財務戦略が検証されました。

しかし、自社株買いが株価に与える影響は必ずしも即座に現れるわけではなく、保証されたものでもありません。経済状況全般、セクターの業績、投資家心理など、その他の市場要因も影響を及ぼします。自社株買いは有益ではあるものの、外部要因によって市場全体が低迷した場合、株価の下落を防げない可能性があります。

自社株買い vs 配当

自社株買いは確かに株価に即座にポジティブな効果をもたらし、株価上昇を通じて株主価値を高めますが、実際には自社株買いの決定は多くの場合、株主への価値還元のための2つの主要な方法 (自社株買いと配当)を選択するより広範な戦略の一部です。

どちらのアプローチも投資家に報いることを目的としていますが、実行と影響は大きく異なります。企業がどの方法を選ぶか、そしてその理由を理解することで、企業の全体的な財務戦略や長期的なビジョンについて深い洞察が得られます。

配当は企業は利益の一部を株主に直接、通常は定期的に分配するシンプルな手法です。このアプローチは即時の現金リターンを提供するため、安定した収入を配当に頼る収入重視の投資家にとって魅力的な選択肢となります。たとえば、安定した配当金支払いで知られるユニリーバは、投資から定期的な収入を求める人々の間で長い間人気を博してきました。

一方で、自社株買いは異なる方法で行われます。株主に現金を支払う代わりに、企業は市場で自社の株式を買い戻します。この戦略は発行済株式数を減少させ、残りの株式の価値を高めることがよくあります。自社株買いはより柔軟な選択肢であり、企業はキャッシュフローや市場条件に応じて買い戻しに使う金額を調整できます。

企業が配当よりも自社株買いを選択する理由は何でしょうか。主な理由の 1 つは、税効率です。多くの管轄区域では、キャピタル ゲイン (値上がりした株式の売却による利益など) は配当よりも低い税率で課税されます。高税率の株主にとって、自社株買いは魅力的な選択肢となります。株価上昇は配当金を受け取るよりも有利な税率で実現できるからです。

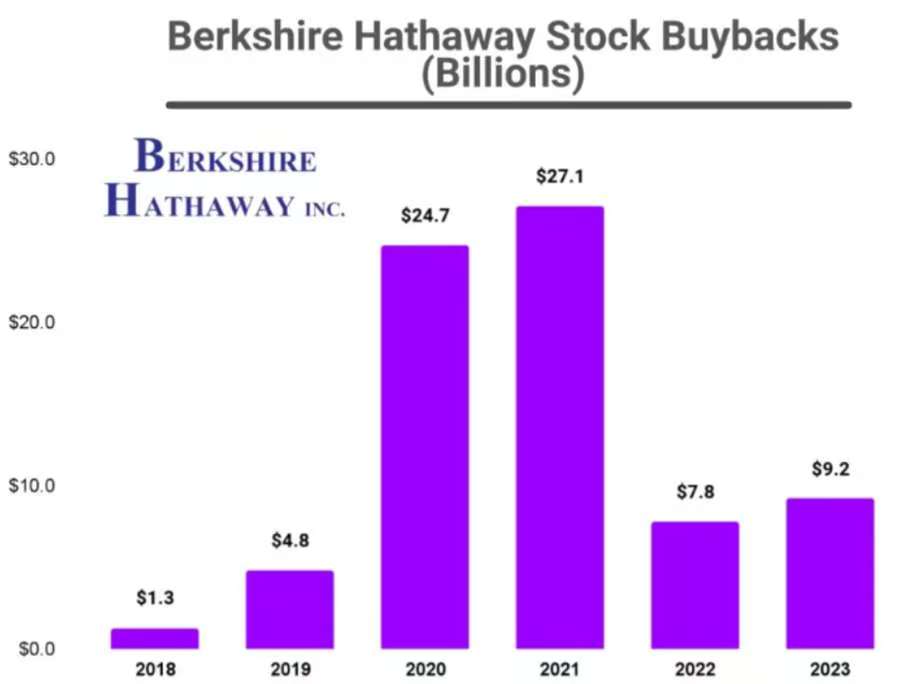

さらに、自社株買いは企業が自社の株を過小評価されていると考えていることを示すシグナルとなることがあります。企業が株を買い戻すと、将来の見通しに強い自信を持っているというメッセージを市場に送ることになります。例えば、ウォーレン・バフェット率いるバークシャー・ハサウェイは、株価が過小評価されていると見なされるときに自社株買いを積極的に行っており、これが株主に対して長期的な価値を創造する手段として利用されています。

しかし、どちらの戦略にも欠点があります。配当は即時のリターンを提供しますが、企業がキャッシュフローの問題に直面したり、成長のために多額の再投資を必要としたりする場合には、持続可能ではないことがあります。一方、自社株買いは株価を押し上げ、税制上の優遇措置を提供することができますが、経済的不確実性の時期には、投資家が定期的な収入の予測可能性を好むため、必ずしも好ましくないと見なされます。

最終的に、配当と自社株買いの選択は、企業の財務戦略、市場の状況、そして投資家の好みに依存します。例えば、アップルのような企業は、配当を提供しつつも大規模な自社株買いを行うなど、両方の戦略を組み合わせており、幅広い投資家を引き付け、バランスの取れたアプローチを取っています。

| 側面 | 自社株買い | 配当 |

| 定義 | 企業が自社の株式を買い戻す | 企業が株主に現金を支払う |

| 影響 | 株価を上昇させる | 即時の収入を提供する |

| 税制 | 低税率(キャピタルゲイン) | 高税率(所得税) |

| 柔軟性 | より柔軟 | 柔軟性が低い |

| シグナル | 株価に対する自信 | 安定性と収益性 |

| 投資家タイプ | 成長重視の投資家 | 収入重視の投資家 |

| 例 | アップル、バークシャー・ハサウェイ | ユニリーバ、コカコーラ |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

グランマーチンゲール法は、勝てば必ず利益が出る設計のハイリスク・ハイリターン型の資金管理手法です。ただし、ベット額の急増や連敗リスクが大きいため、小額で慎重に運用することが重要です。

2025-08-31

ウォール街の格言トップ10は、投資家が冷静さを保ち、リスクを管理するための知恵を凝縮したものです。これらの教訓を意識することで、長期的な投資成果を高めることができます。

2025-08-31

ピラミッティングとは、利益が出ている方向に追加ポジションを重ねて効率的に利益を伸ばす手法です。ただし強いトレンドでのみ有効であり、資金管理や損切りルールを守るべきです。

2025-08-31