要約

要約

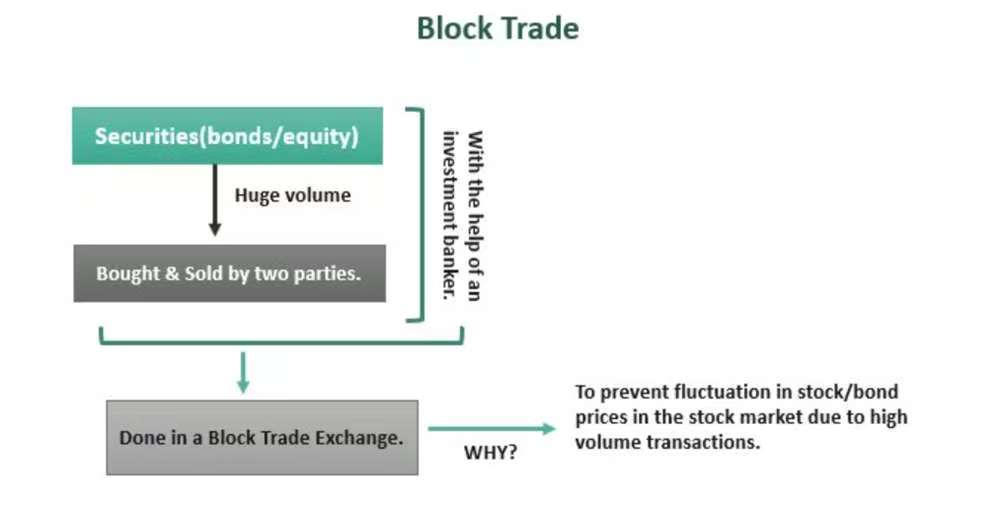

ブロック取引とは、通常10.000口以上の大量の証券などを、プライベートで規模に行う取引のことです。

年金基金やヘッジファンドなどの機関投資家が、市場に衝撃を与えることなく数百万ドル相当の証券を売買できるのでしょうか?その答えは、金融市場の機能に不可欠な大規模な非公開取引であるブロックトレードにあります。

ほとんどの取引は公開取引所で行われますが、ブロックトレードは通常、表に出ることなく行われ、投資家は多くの証券を自由に動かすことができます。本記事ではブロックトレードの基本からその重要性までを詳しく解説します。

ブロックトレードの定義

ブロックトレードとは、通常の公開市場外で行われる大規模取引です。これは、株式、債券、またはその他の金融商品などの大量の証券を、標準的な市場注文を通さずにプライベートで取引するものです。通常このような取引は、少なくとも10.000口以上、または約20万ドル以上の取引高が関わります。これらの大規模な取引は、年金基金、投資信託、ヘッジファンド、保険会社などの機関投資家間で交渉されます。

ブロックトレードは、市場価格に与える影響を避けるために非公開で実行されます。このような取引が公開取引所で行われると、取引される株式や証券の量が非常に多いため、資産の価格が急激に上昇したり下降したりし、市場に大きな混乱を引き起こす可能性があります。そのため、取引所外での取引実行は、市場への影響を最小限に抑え、大規模な取引がスムーズに実行されることを助けます。

このプライベートな交渉プロセスは、市場のボラティリティから両当事者を守り、より良い価格を確保する機会を提供します。しかし、これらの取引は実際にどのように実行されるのでしょうか?次のセクションでは、ブロックトレードの実行メカニズムについて詳しく説明します。

市場におけるブロック取引の機能

ブロックトレードの実行は、通常の市場注文と比べてより複雑なプロセスです。小規模な取引が公開取引所で単純にマッチングされるのに対して、これらの大規模なプライベート取引は、買い手と売り手の間で非公開で交渉されることが一般的です。このプロセスは、年金基金やヘッジファンドなどの機関投資家が、大量の証券の売買に興味を示すところから始まります。

投資家が取引する資産のサイズと種類を決定した後、通常はブローカーやマーケットメーカーにアプローチします。ブローカーは仲介者として機能し、こうした大規模なポジションを引き受ける意向のある相手を特定します。一方、マーケットメーカーは、即座に相手が見つからない場合に大規模な証券を吸収する能力を提供することで流動性を確保します。買い手と売り手を直接マッチングさせることができない場合、マーケットメーカーがブロックトレードの実行を円滑に進めるための重要な役割を果たします。

ブロックトレードの価格は、プライベートな交渉によって決まります。買い手と売り手は、通常、現在の市場状況に基づいた価格に合意しますが、公開取引所の透明性はありません。これは非常に重要です。なぜなら、取引所で実行される大規模な取引は、市場センチメントに応じて価格を上下させる可能性があり、ボラティリティを引き起こすことがあるからです。価格が合意されると、取引は非公開で完了し、通常はプライベートなネットワークや店頭取引(OTC)を通じて実行され、取引の詳細は公に知られることはありません。

このプロセスは、大規模な取引が効率的に実行されることを可能にしますが、ブロックトレードにはリスクも伴うことを覚えておく必要があります。機関投資家にとって、この方法にはどのような利点と課題があるのでしょうか?次のセクションでは、主要な利点と課題を詳しく探っていきます。

ブロックトレードの利点とリスク

ブロックトレードは、特に市場への影響や取引コストの面で、機関投資家にとっていくつかの利点を提供します。最大の利点の1つは、市場への影響を軽減できることです。大規模な取引が公開取引所で実行されると、その取引の規模が価格を上下させる可能性があり、売買の力によって価格が動くことになります。オフマーケットで取引を行うことにより、投資家はこのような価格の乱高下を避けることができます。

さらに、ブロックトレードはより有利な価格を提供することがあります。場合によっては、買い手と売り手が現在の市場価格よりも有利な価格に合意することがあります。特に、買い手とブローカーまたはマーケットメーカーとの間に長期的な関係がある場合、交渉によって割引が適用されたり、より有利な条件が得られることがあります。

しかし、これらの取引にはいくつかのリスクも伴います。主なリスクは流動性に関連しています。多くの証券を売買する意欲のある相手を見つけることは、特に流動性の低い市場では困難な場合があります。場合によっては、取引が希望通りの速度で実行されないこともあるので、投資家は流動性の制約のために理想的でない価格を受け入れなければならないことがあります。

ブロックトレードのもう1つのリスクは価格の不確実性です。合意された価格はプライベートで交渉されますが、公開取引所のような即時の価格発見メカニズムがありません。そのため、取引の価格が証券の真の市場価値を反映しないことがあります。特に市場のボラティリティが高い時期や市場の不安定な時期には、価格が適正でない場合があることを考慮する必要があります。

ブロックトレードと通常の市場取引の違い

ブロックトレードと通常の市場取引を比較すると、規模、実行方法、市場への影響などのいくつかの重要な点で違いが明確になります。

通常の市場取引は、ブロックトレードと比較して一般的に規模が小さく、公開取引所で実行され、価格は広範な市場によって決定されます。このような取引は市場参加者全員に見えるため、価格発見プロセスに貢献します。そのため、通常の市場取引は資産の価格に直接影響を与えることがあります。例えば、大量の売り注文は株価を下落させる可能性があり、大量の買い注文は価格を押し上げることがあります。

これに対して、ブロックトレードはプライベートで交渉され、公開取引所から離れて実行されます。通常の取引が価格発見プロセスに直接寄与するのに対し、大規模な非公開取引は目立たないように行われ、市場が大きな注文に反応するのを防ぎます。つまり、これらの取引は通常の市場取引のように即座に資産の価格に影響を与えることはありません。

さらに、ブロックトレードは通常の市場取引よりも有利な価格や低い取引コストを提供することが多く、これは特に機関投資家にとって有利です。しかし、流動性リスクや価格不確実性といったリスクも伴い、これらは一般的に小規模な個人取引ではあまり問題がありません。

| 項目 | ブロックトレード | 通常の市場取引 |

| 規模 | 大規模、機関投資家向け | 小規模、小口投資家向け |

| 実行方法 | プライベート、オフマーケット | 公開取引所での実行 |

| 市場への影響 | 価格への影響は最小限 | 価格への直接的な影響 |

| 価格設定 | 交渉による、有利な条件が多い | 市場主導、交渉なし |

| 流動性 | 流動性リスク、実行が難しい | より流動的、実行しやすい |

| 価格発見 | 即時の発見なし、プライベート取引 | 価格発見に直接寄与 |

| リスク | 流動性と価格不確実性 | リスクが低く、予測しやすい |

結論として、ブロックトレードは現代の金融市場において重要な役割を果たしており、機関投資家に対して大規模な取引を効率的かつ自由に実行するための仕組みを提供しています。市場への影響の軽減、より有利な価格設定、機密性の確保など、多くの利点がありますが、流動性の制約や価格不確実性というリスクもあります。これらの取引の仕組みを理解することによって、投資家は自分の投資戦略をより良くナビゲートし、ポートフォリオ内でこの貴重な取引ツールを最大限に活用することができます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

トレーダーがブレイクアウト、トレンドの継続、市場の統合を自信を持って特定するために使用する 5 つの最も重要な三角形のチャート パターンを学びます。

2025-04-18