Você já se perguntou como investidores institucionais, como fundos de pensão e fundos de hedge, executam negociações massivas sem enviar ondas de choque pelo mercado? Como eles conseguem comprar ou vender milhões de dólares em títulos sem causar um frenesi de flutuações de preços? A resposta está nas negociações em bloco — transações grandes e privadas que são cruciais para o funcionamento dos mercados financeiros de hoje.

Enquanto a maioria das negociações acontece à vista de todos em bolsas públicas, as negociações em bloco são normalmente mantidas fora dos holofotes, permitindo que os investidores movam grandes quantidades de títulos com discrição. Seja você um investidor que busca entender a mecânica por trás dessas negociações ou simplesmente curioso sobre como os gigantes financeiros operam, este artigo o guiará pelos meandros da negociação em bloco. De como elas funcionam até por que são importantes, vamos explorar o que torna essas negociações fascinantes e essenciais para o bom funcionamento dos mercados globais.

Definição de Block Trade

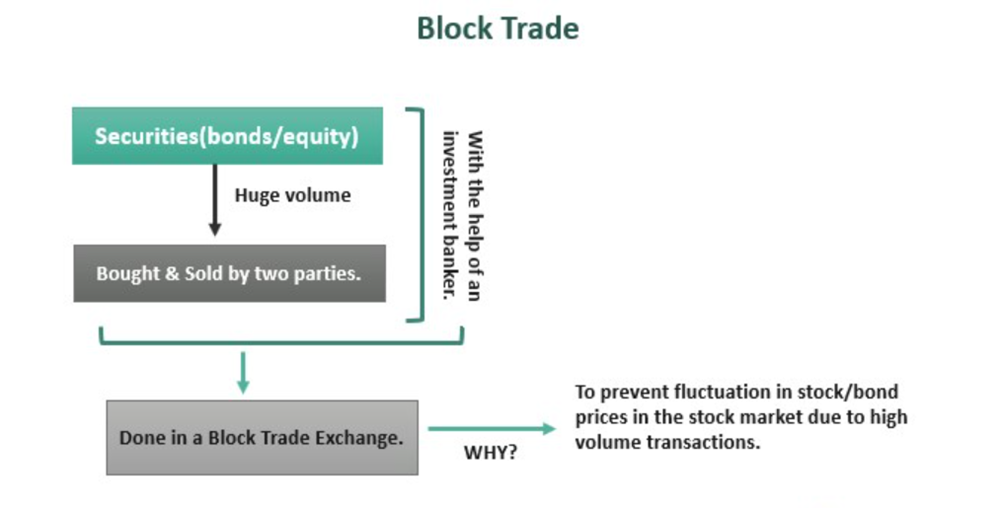

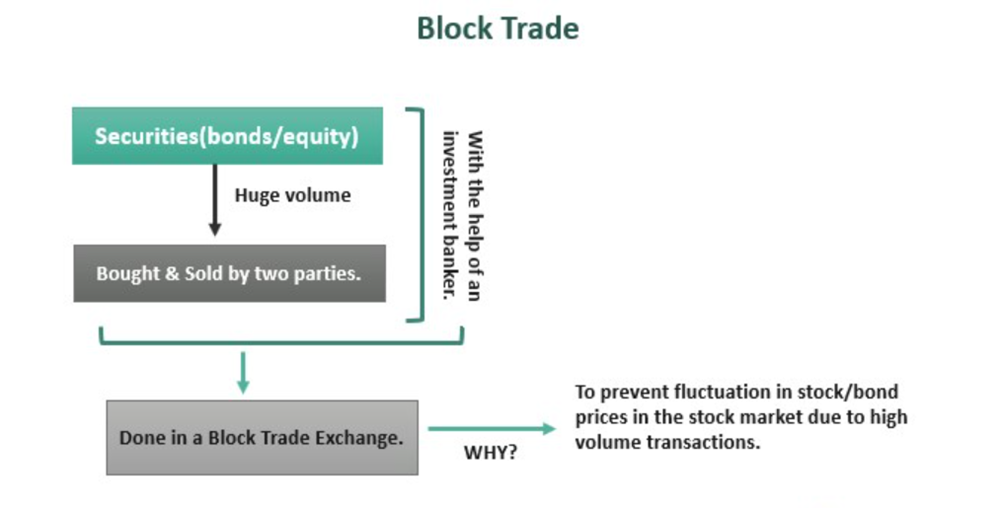

Em sua essência, uma negociação em bloco é uma grande transação que ocorre fora do mercado público regular. Ela envolve uma quantidade substancial de títulos, normalmente ações, títulos ou outros instrumentos financeiros, que são negociados de forma privada em vez de por meio de ordens de mercado padrão. Normalmente, essas transações envolvem pelo menos 10.000 ações ou uma transação no valor de cerca de US$ 200.000 ou mais. Essas grandes negociações são normalmente negociadas entre investidores institucionais, como fundos de pensão, fundos mútuos, fundos de hedge e seguradoras.

As negociações em bloco são executadas de forma privada para evitar que o grande tamanho da transação impacte o preço de mercado. Se tal negociação fosse colocada diretamente na bolsa pública, o grande volume de ações ou títulos sendo negociados poderia elevar ou diminuir o preço do ativo, causando uma interrupção significativa no mercado. Portanto, executar uma negociação fora da bolsa ajuda a minimizar o impacto no mercado, permitindo uma execução mais suave de grandes negociações.

Este processo de negociação privada é essencial porque protege ambas as partes dos riscos da volatilidade do mercado, ao mesmo tempo em que oferece a elas uma oportunidade de garantir melhores preços. Mas como exatamente essas negociações são executadas? A próxima seção se aprofundará na mecânica da execução de negociações em bloco.

Função do Block Trade no Mercado

A execução de uma negociação em bloco é um processo mais complexo em comparação a uma ordem de mercado regular. Ao contrário de negociações menores, que são simplesmente correspondidas em bolsas públicas, essas grandes transações privadas são tipicamente negociadas privadamente entre compradores e vendedores. O processo geralmente começa quando um investidor institucional, como um fundo de pensão ou fundo de hedge, expressa interesse em comprar ou vender uma grande quantidade de títulos.

Uma vez que o investidor tenha decidido o tamanho e o tipo de ativo a ser negociado, ele geralmente aborda um corretor ou formador de mercado. Os corretores atuam como intermediários, identificando contrapartes dispostas a assumir uma posição tão grande. Os formadores de mercado, por outro lado, ajudam a garantir a liquidez ao fornecer a capacidade de absorver grandes quantidades de títulos quando não há contraparte imediata disponível. Eles são instrumentais para facilitar as negociações em bloco quando a correspondência direta de compradores e vendedores não é viável.

O preço do block trade é determinado por meio de negociação privada. O comprador e o vendedor concordam com um preço que normalmente é baseado nas condições atuais do mercado, mas sem a transparência de uma bolsa aberta. Isso é crucial porque grandes negociações executadas em uma bolsa podem causar volatilidade, empurrando os preços para cima ou para baixo em resposta ao sentimento do mercado. Uma vez que um preço é acordado, a negociação é concluída de forma privada, geralmente usando redes privadas ou de balcão (OTC), mantendo os detalhes da transação longe dos olhos do público.

Embora o processo permita que grandes negociações sejam executadas de forma eficiente, é importante lembrar que as negociações em bloco não são isentas de riscos. Quais vantagens e desvantagens esse método oferece para investidores institucionais? Vamos explorar os principais benefícios e desafios na próxima seção.

Benefícios e riscos do Block Trade

As negociações em bloco oferecem várias vantagens para investidores institucionais, principalmente em termos de impacto de mercado e custos de transação. Um dos maiores benefícios é a capacidade de reduzir o impacto de mercado. Quando uma grande negociação é executada em uma bolsa pública, o grande volume de ações ou títulos pode elevar ou diminuir o preço, dependendo se a negociação é uma compra ou uma venda. Ao conduzir a negociação fora do mercado, o investidor pode evitar essa interrupção de preço.

Além disso, as negociações em bloco podem oferecer preços mais favoráveis. Em alguns casos, o comprador e o vendedor concordam com um preço que pode ser melhor do que o que está atualmente disponível no mercado aberto. Isso é especialmente verdadeiro quando há um relacionamento de longa data entre o comprador e o corretor ou formador de mercado, o que pode levar a descontos negociados ou termos mais favoráveis para ambas as partes envolvidas.

No entanto, tais negociações também vêm com certos riscos. O risco primário está relacionado à liquidez. Encontrar uma contraparte que esteja disposta a comprar ou vender um grande número de títulos pode ser desafiador, particularmente em mercados menos líquidos. Em alguns casos, a negociação pode não ser executada tão rapidamente quanto desejado, ou o investidor pode ter que aceitar um preço abaixo do ideal devido a restrições de liquidez.

Outro risco da negociação em bloco é a incerteza de preço. Embora o preço acordado seja negociado privadamente, não há um mecanismo imediato de descoberta de preço, como haveria em uma bolsa pública. Como resultado, o preço da negociação pode nem sempre refletir o verdadeiro valor de mercado do título, especialmente durante períodos de alta volatilidade ou instabilidade de mercado.

Block Trade vs. Comércio regular

Ao comparar negociações em bloco com negociações regulares de mercado, as diferenças se tornam aparentes em diversas áreas importantes, incluindo tamanho, método de execução e impacto no mercado.

As negociações regulares de mercado são geralmente muito menores em tamanho em comparação às negociações em bloco e são executadas nas bolsas públicas onde os preços são determinados pelo mercado mais amplo. Essas negociações são visíveis para todos os participantes do mercado, contribuindo para o processo de descoberta de preços. Como tal, as negociações regulares de mercado podem ter um impacto direto no preço de um ativo. Uma grande ordem de venda, por exemplo, pode fazer com que o preço de uma ação caia, enquanto uma grande ordem de compra pode elevar o preço.

Em contraste, as negociações em bloco são negociadas privadamente e executadas longe das bolsas públicas. Enquanto as negociações regulares contribuem diretamente para o processo de descoberta de preços, as grandes transações privadas são projetadas para serem discretas, evitando que o mercado reaja a grandes ordens. Isso significa que essas transações não influenciam imediatamente o preço de um ativo da mesma forma que as negociações regulares.

Além disso, tais negociações geralmente oferecem preços mais favoráveis e custos de transação mais baixos do que as negociações regulares de mercado, o que pode ser particularmente vantajoso para investidores institucionais. No entanto, elas também carregam riscos de liquidez e potencial incerteza de preço, que geralmente são menos preocupantes para negociações menores de varejo.

Block Trade vs. Comércio regular

| Aspecto |

Comércio em bloco |

Comércio regular |

| Tamanho |

Grande, institucional. |

Menor, varejo. |

| Método de execução |

Privado, fora do mercado. |

Troca pública. |

| Impacto no mercado |

Impacto mínimo no preço. |

Impacto direto no preço. |

| Preços |

Negociado, geralmente com melhores termos. |

Orientado pelo mercado, sem negociação. |

| Liquidez |

Riscos de liquidez, mais difíceis de executar. |

Mais líquido, mais fácil de executar. |

| Descoberta de preço |

Nenhuma descoberta imediata, acordo privado. |

Contribui diretamente para a descoberta de preços. |

| Risco |

Liquidez e incerteza de preços. |

Menor risco, mais previsível. |

Concluindo, as negociações em bloco desempenham um papel crucial nos mercados financeiros modernos, fornecendo aos investidores institucionais um mecanismo para executar grandes transações de forma eficiente e discreta. Embora ofereçam vantagens substanciais, incluindo impacto reduzido no mercado, melhor precificação e confidencialidade, elas não são isentas de riscos. Restrições de liquidez e incerteza de preço podem representar desafios, mas ao entender como essas negociações funcionam, os investidores podem navegar melhor em suas estratégias de investimento e garantir que aproveitem ao máximo essa ferramenta valiosa em seus portfólios.

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.