Ada banyak sekali produk investasi yang beredar di pasaran, dan memang menjadi sebuah tantangan tersendiri dalam memilih program investasi yang tepat. Mengambil dana saja sebagai contoh, ada total 12.518 dana di pasar Tiongkok. Bagaimana memilihnya adalah tugas yang rumit. Belum lagi beragam produk keuangan lainnya, seperti saham dan obligasi. Itu sebabnya investor sering mencari indikator untuk membantu mereka mengambil keputusan, dan Sharpe Ratio adalah salah satunya. Sekarang mari kita lihat lebih dalam panduan menghitung dan menerapkan Rasio Sharpe.

Apa yang dimaksud dengan rasio tajam?

Apa yang dimaksud dengan rasio tajam?

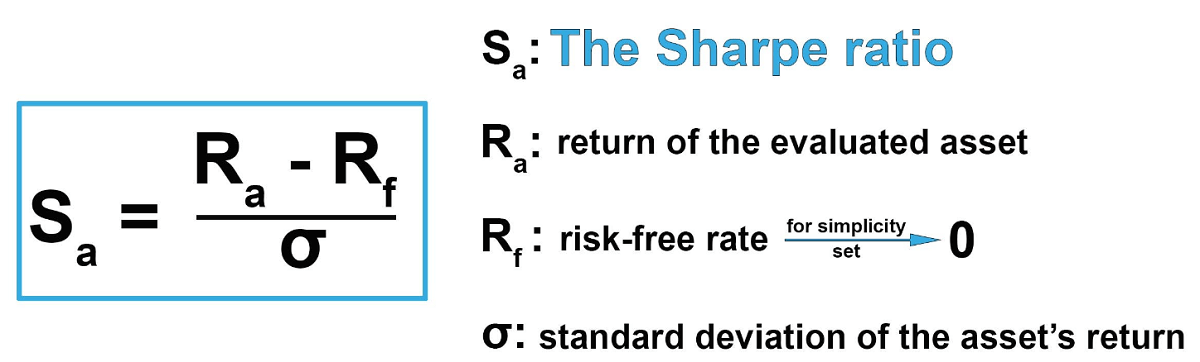

Ini adalah Rasio Sharpe, yang merupakan metrik yang digunakan untuk mengukur pengembalian portofolio atau aset yang disesuaikan dengan risiko. Ini adalah salah satu metrik evaluasi terpenting di bidang investasi dan biasanya digunakan untuk membandingkan kinerja berbagai strategi investasi dan pengelola dana.

Indikator ini diperkenalkan sebagai indikator penting oleh William F. Sharpe, seorang ekonom pemenang Hadiah Nobel, pada tahun 1960an. Tujuannya adalah untuk memberikan laba atas investasi yang disesuaikan dengan risiko dan lebih akurat sehingga investor dapat menilai kinerja berbagai portofolio atau aset dengan lebih baik dan mengambil keputusan investasi yang sesuai.

Kinerjanya yang disesuaikan dengan risiko dinilai dengan membandingkan perbedaan antara tingkat pengembalian rata-rata suatu portofolio atau aset dan tingkat pengembalian aset bebas risiko. Perbedaan ini dikenal sebagai kelebihan pengembalian, dan rasio Sharpe yang lebih tinggi berarti portofolio atau aset menghasilkan lebih banyak kelebihan pengembalian per unit risiko sehingga kinerjanya lebih baik.

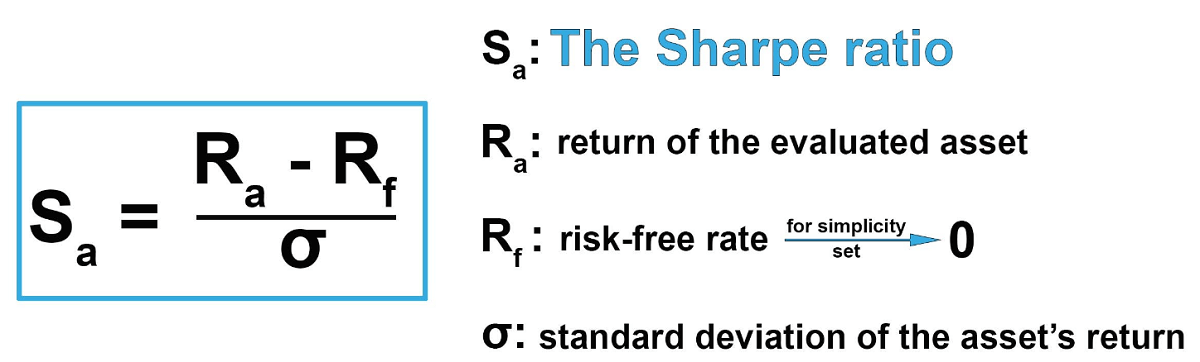

Hal ini bergantung pada penghitungan hubungan antara kelebihan pengembalian portofolio (yaitu, pengembalian portofolio dikurangi tingkat pengembalian bebas risiko, pengembalian investasi bebas risiko yang tersedia bagi investor) dan volatilitas portofolio (yaitu, standar deviasi portofolio. return, yang mengukur tingkat penyebaran return portofolio).

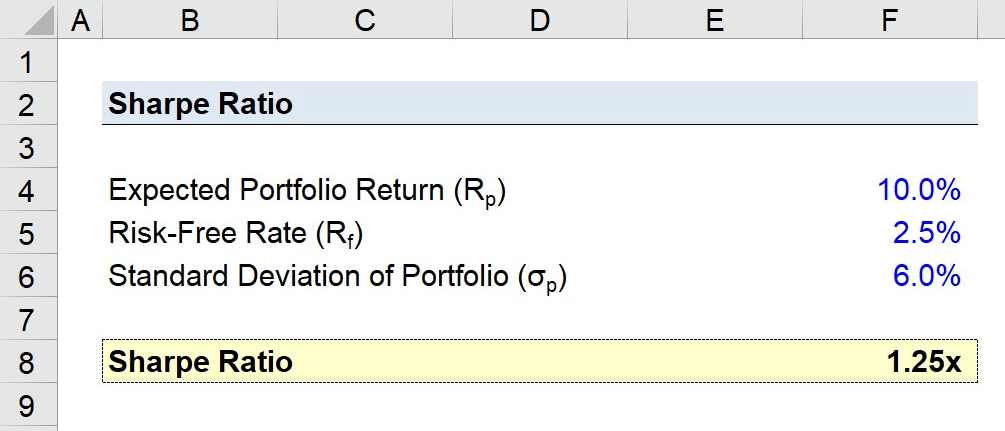

Secara sederhana, ini berarti mengurangkan laba atas strategi investasi dari tingkat bebas risiko dan membaginya dengan standar deviasi. Hal ini memungkinkan untuk mengukur kelebihan pengembalian per unit risiko yang diambil. Ukuran standar ini memastikan bahwa perbandingan antar strategi menjadi lebih akurat dan bermakna.

Misalkan Iron Egg berinvestasi di perusahaan mobil publik, dan Tricia berinvestasi di perusahaan skuter listrik publik. Perusahaan mobil tempat Iron Egg berinvestasi memiliki rasio Sharpe sebesar 0,9. sedangkan perusahaan skuter listrik tempat Tricia berinvestasi memiliki rasio 1. Artinya Iron Egg mengambil satu unit risiko untuk memperoleh 0,9 unit return, sedangkan Tricia mengambil satu unit risiko untuk memperoleh satu unit return.

Biasanya, rasio Sharpe yang lebih tinggi lebih baik karena menunjukkan bahwa investor dapat memperoleh keuntungan lebih tinggi dengan mengambil risiko yang sama. Rasio yang tinggi menunjukkan bahwa strategi investasi lebih menarik, dengan tingkat pengembalian yang disesuaikan dengan risiko yang relatif tinggi. Sebaliknya, nilai rasio yang negatif menunjukkan bahwa investor mungkin menghadapi situasi di mana risiko melebihi keuntungan, situasi di mana strategi investasi mungkin tidak ideal.

Asumsikan Dana A memiliki pengembalian tahunan sebesar 12% dan Dana B memiliki pengembalian tahunan sebesar 8%. Asumsikan juga bahwa tingkat bebas risiko adalah 3%. Dan standar deviasi Dana A sebesar 15%, sedangkan standar deviasi Dana B sebesar 10%. Perhitungan menunjukkan bahwa rasio Sharpe untuk Dana A adalah 0,6. sedangkan rasio Dana B adalah 0,5.

Meskipun Dana A mempunyai imbal hasil yang lebih tinggi, namun risiko yang lebih tinggi menghasilkan rasio yang sedikit lebih rendah dibandingkan Dana B. Sebaliknya, meskipun Dana B memiliki imbal hasil yang sedikit lebih rendah, risiko yang relatif lebih rendah menghasilkan rasio yang sedikit lebih tinggi dibandingkan Dana A, yang berarti bahwa Dana B memperoleh imbal hasil yang lebih stabil dengan risiko yang relatif lebih rendah.

Selain itu, rasio Sharpe dapat menjadi alat yang berguna bagi para pedagang untuk membuat keputusan masuk dan keluar. Dalam kondisi pasar dan kuotasi yang sesuai, pedagang dapat menggunakannya untuk mengevaluasi keseimbangan antara risiko dan pengembalian berbagai aset atau portofolio untuk membuat keputusan investasi yang lebih tepat.

Ketika rasionya tinggi, hal ini menunjukkan bahwa strategi investasi menghasilkan keuntungan yang lebih tinggi dengan risiko yang relatif rendah, yang biasanya merupakan saat yang tepat untuk memasuki pasar. Trader mungkin lebih memilih untuk berinvestasi pada aset atau portofolio dengan rasio yang lebih tinggi untuk mencapai imbal hasil yang lebih tinggi, dan mereka mungkin meningkatkan posisinya ketika pasar bergerak ke arah positif.

Sebaliknya, ketika rasionya rendah, hal ini menunjukkan tingkat pengembalian yang disesuaikan dengan risiko (risk-adjusted return) yang lebih rendah, yang mungkin merupakan sinyal untuk meninggalkan pasar. Trader dapat mempertimbangkan untuk mengurangi posisinya pada aset atau portofolio yang berkinerja buruk untuk mengurangi risiko dan mencari peluang investasi yang lebih menarik.

Pentingnya rasio Sharpe adalah untuk mengingatkan investor agar mempertimbangkan return dan risiko ketika memilih target investasi. Berinvestasi bukan hanya sekedar mengejar keuntungan yang tinggi, namun lebih kepada memperoleh keuntungan yang optimal dengan mengambil risiko yang sesuai. Dengan menggunakan rasio ini, investor dapat membuat penilaian yang lebih komprehensif mengenai risiko dan manfaat suatu investasi sehingga membuat keputusan investasi yang lebih rasional dan tepat.

Apa yang dimaksud dengan rasio Sharpe negatif?

Apa yang dimaksud dengan rasio Sharpe negatif?

Secara umum, rasio Sharpe yang positif sering kali dilihat sebagai indikator bahwa suatu strategi investasi berkinerja baik. Hal ini menunjukkan bahwa strategi tersebut telah mencapai keuntungan yang relatif tinggi dengan mengambil sejumlah risiko tertentu. Ini berarti bahwa seorang investor dapat memperoleh penghasilan lebih banyak sambil menerima sejumlah risiko tertentu, dan strategi seperti itu biasanya dianggap lebih menarik. Hal ini karena mereka berkinerja lebih baik berdasarkan risiko yang disesuaikan.

Sebaliknya, jika strategi mempunyai tingkat negatif untuk rasio ini, berarti investor menerima tingkat pengembalian yang lebih rendah daripada tingkat bebas risiko saat mengambil risiko dan bahkan mungkin kehilangan uang. Dalam hal ini, investor mungkin menganggap strategi tersebut tidak menarik karena mereka mengambil risiko tanpa imbalan yang sesuai. Oleh karena itu, strategi ini mungkin perlu dievaluasi dan disesuaikan lebih lanjut untuk meningkatkan kinerjanya yang disesuaikan dengan risiko.

Hal ini karena nilai negatif menunjukkan bahwa ekspektasi imbal hasil portofolio atau aset lebih rendah dibandingkan ekspektasi imbal hasil aset bebas risiko (misalnya obligasi negara) dan volatilitas (standar deviasi) lebih tinggi. Hal ini biasanya berarti bahwa investor telah mengambil risiko yang lebih besar dan gagal memperoleh keuntungan yang sesuai dengan risiko yang diambil.

Dan nilai negatifnya biasanya menunjukkan bahwa tingkat pengembalian portofolio atau aset lebih rendah dari tingkat pengembalian aset bebas risiko, dan bahkan mungkin lebih rendah dari tingkat pengembalian yang diharapkan. Hal ini menyiratkan bahwa investor gagal memperoleh keuntungan yang diharapkan dan bahkan mungkin menderita kerugian saat mengambil risiko yang sesuai.

Dengan kata lain, investor mungkin menghadapi kerugian dan pengembalian yang disesuaikan dengan risiko negatif, yang tidak kondusif bagi pertumbuhan keuangan jangka panjang bagi investor. Oleh karena itu, Sharpe Ratio yang negatif menunjukkan bahwa portofolio atau aset tersebut berkinerja buruk dan memerlukan evaluasi dan penyesuaian strategi investasi lebih lanjut.

Hal ini dapat menjadi negatif karena beberapa alasan, termasuk strategi investasi yang tidak tepat, kondisi pasar yang tidak menguntungkan, dan kesalahan alokasi portofolio. Investor harus meninjau secara cermat portofolio atau aset untuk menentukan akar penyebab nilai negatif dan mengambil langkah yang tepat untuk meningkatkan kinerja investasi. Hal ini dapat mencakup evaluasi ulang strategi investasi, optimalisasi alokasi aset, pengurangan paparan risiko, atau identifikasi peluang investasi yang lebih menjanjikan.

Sharpe Ratio yang negatif merupakan sinyal yang perlu diwaspadai investor, yang menunjukkan bahwa mungkin terdapat masalah pada strategi investasinya. Dalam hal ini, investor harus meninjau kembali strategi portofolio atau alokasi asetnya untuk menentukan penyebab rasio negatif dan mengambil langkah yang tepat untuk menyesuaikannya.

Penggunaan Praktis Rasio Sharpe

Sebagai metrik pengembalian yang disesuaikan dengan risiko, ini memberikan investor alat penting untuk mengevaluasi kinerja strategi investasi mereka. Dengan memilih Rasio Sharpe dalam kisaran yang wajar, investor dapat memperoleh pemahaman yang lebih komprehensif tentang tingkat pengembalian yang dicapai oleh suatu strategi investasi dalam konteks pengambilan risiko, sehingga menilai kinerjanya dengan lebih akurat dan membuat rencana dan keputusan investasi yang lebih baik.

Untuk investor pemula, disarankan rasio Sharpe antara 0,5 dan 0,8. Nilai dalam kisaran ini biasanya menunjukkan strategi investasi yang memiliki keseimbangan yang relatif baik antara risiko dan keuntungan serta memiliki kinerja yang relatif kuat. Bagi investor pemula, kinerja investasi yang solid lebih mudah dipahami dan diterima serta membantu membangun kepercayaan di pasar investasi.

Sebaliknya, investor berpengalaman dapat memilih rasio yang sesuai berdasarkan tujuan investasi, selera risiko, dan kondisi pasar. Beberapa investor mungkin menginginkan keuntungan yang lebih tinggi dan bersedia mengambil risiko yang lebih besar, sehingga mereka mungkin memilih rasio yang lebih tinggi. Investor lain mungkin lebih konservatif dan hati-hati serta lebih memilih memilih rasio yang lebih rendah untuk mengurangi risiko investasi.

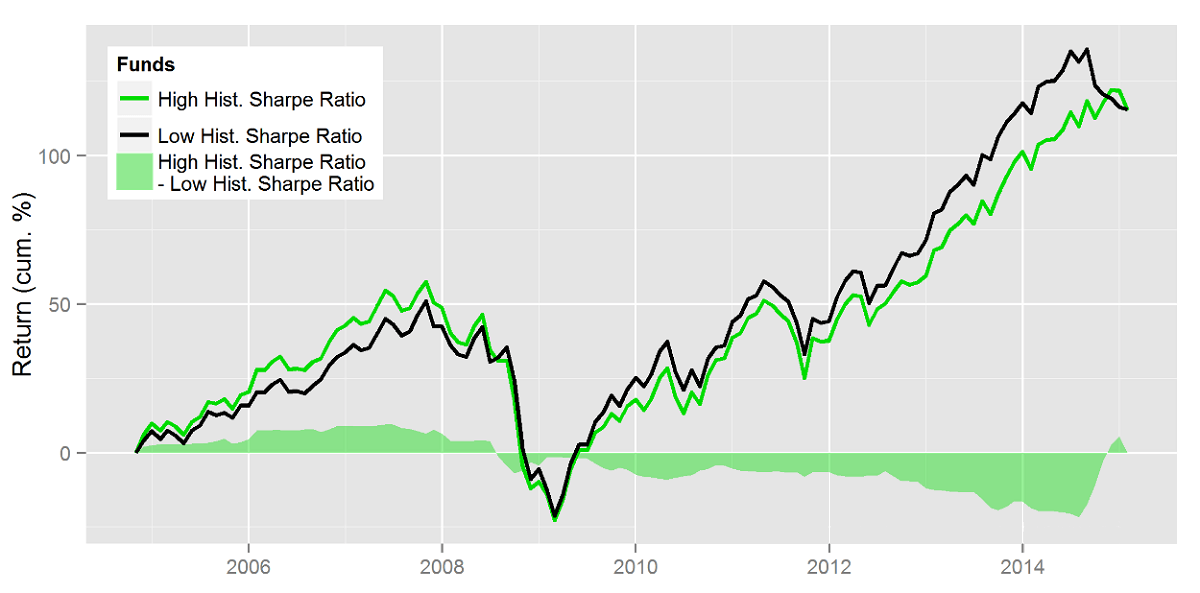

Dalam praktiknya, ini juga biasa digunakan untuk membandingkan kinerja berbagai portofolio, terutama ketika menilai tingkat pengembalian yang disesuaikan dengan risiko. Ketika rasio ini lebih tinggi untuk satu portofolio dibandingkan portofolio lainnya, portofolio biasanya dianggap memiliki kinerja pengembalian yang disesuaikan dengan risiko yang lebih baik dan patut mendapat perhatian investor.

Pada saat yang sama, ketika rasionya lebih besar dari satu, biasanya dianggap sebagai indikator yang baik bahwa pengembalian portofolio atau aset yang disesuaikan dengan risiko lebih tinggi daripada pengembalian aset bebas risiko. Artinya, investor memperoleh imbal hasil yang relatif tinggi sambil mengambil sejumlah risiko, sehingga mengungguli tolok ukur bebas risiko.

Sebaliknya, jika kurang dari satu, berarti return yang disesuaikan dengan risiko dari portofolio atau aset tersebut lebih rendah dibandingkan return dari aset bebas risiko. Hal ini berarti bahwa imbal hasil yang diterima investor atas risiko yang diambil tidak cukup untuk memberikan kompensasi atas risiko yang diambil dan oleh karena itu kinerjanya di bawah tolok ukur bebas risiko.

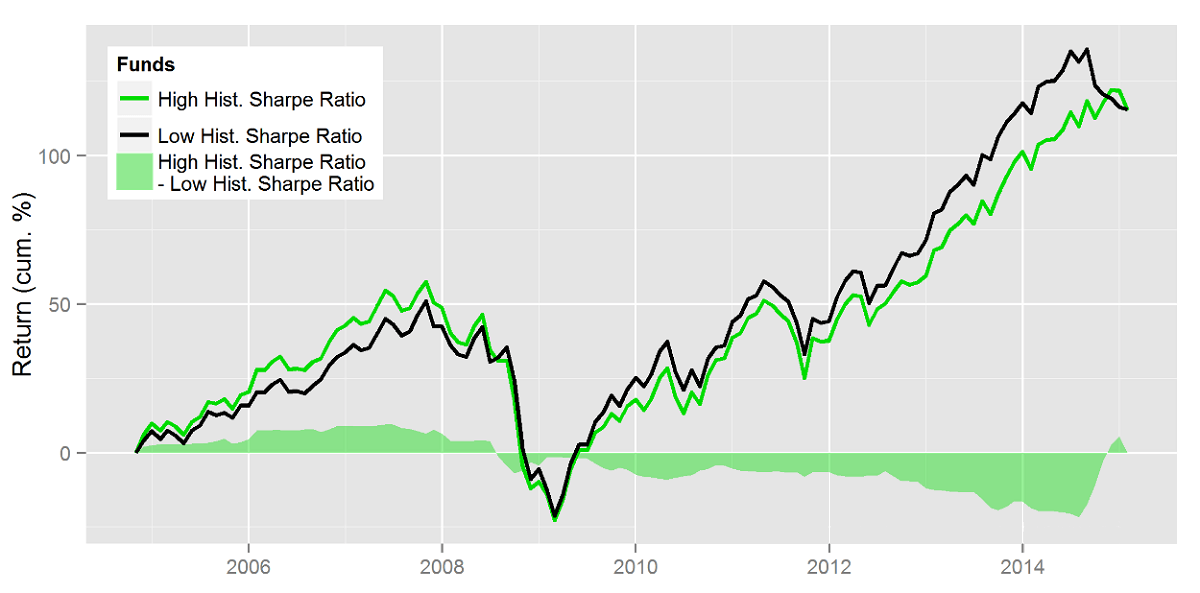

Ini juga merupakan indikator yang sangat penting ketika menilai nilai suatu dana. Hal ini karena memperhitungkan return dan risiko reksa dana secara komprehensif serta dapat membantu investor menilai kinerja reksa dana secara lebih holistik. Semakin tinggi rasionya, semakin tinggi pula kelebihan pengembalian yang diperoleh dana tersebut dengan menanggung risiko yang sama, yakni semakin baik nilai uangnya.

Ini juga merupakan indikator yang sangat penting ketika menilai nilai suatu dana. Hal ini karena memperhitungkan return dan risiko reksa dana secara komprehensif serta dapat membantu investor menilai kinerja reksa dana secara lebih holistik. Semakin tinggi rasionya, semakin tinggi pula kelebihan pengembalian yang diperoleh dana tersebut dengan menanggung risiko yang sama, yakni semakin baik nilai uangnya.

Namun perlu diperhatikan bahwa dana yang dibandingkan dalam proses seleksi harus dalam kategori yang sama, misalnya dana obligasi dibandingkan dengan dana obligasi dan dana saham dibandingkan dengan dana saham. Hal ini sangat penting, karena profil risiko dan imbal hasil dari berbagai jenis dana bisa sangat berbeda.

Hal ini dapat digunakan untuk menilai tidak hanya kinerja portofolio atau dana tetapi juga kinerja pengembalian yang disesuaikan dengan risiko suatu saham. Dengan menghitung Rasio Sharpe untuk satu saham, investor dapat lebih memahami tingkat pengembalian yang diperoleh saham tersebut mengingat risiko yang diambilnya dan membandingkannya dengan saham atau portofolio lain.

Rasio yang tinggi biasanya berarti bahwa strategi investasi atau aset menghasilkan keuntungan yang tinggi dengan risiko yang relatif rendah. Hal ini menunjukkan bahwa strategi atau aset tersebut bermanfaat dibandingkan dengan risiko yang diambil dan mungkin menarik bagi investor. Akibatnya, saham atau portofolio dengan rasio yang lebih tinggi sering kali dipandang sebagai pilihan investasi yang lebih menarik.

Namun perlu diingat bahwa hal ini tidak berlaku untuk semua jenis portofolio. Jika distribusi imbal hasil portofolio tidak sesuai dengan distribusi normal, misalnya terdapat skewness atau kurtosis yang besar dalam imbal hasil, perhitungan rasio Sharpe mungkin tidak akurat. Dalam kasus seperti ini, metrik imbal hasil yang disesuaikan dengan risiko atau model yang lebih canggih mungkin lebih tepat untuk menilai kinerja portofolio.

Selain itu, fokus utamanya adalah pada pengembalian portofolio yang disesuaikan dengan risiko dan tidak memperhitungkan faktor-faktor seperti likuiditas dan biaya. Likuiditas mengacu pada kemudahan suatu aset dapat dibeli dan dijual di pasar, sedangkan biaya termasuk biaya, pajak, dll untuk transaksi jual beli. Semua faktor ini dapat mempengaruhi laba sebenarnya atas investasi investor. Oleh karena itu, ketika menggunakan rasio ini, investor juga perlu memperhitungkan likuiditas dan biaya portofolio untuk menilai kinerja portofolio secara menyeluruh.

Kesimpulannya, rasio Sharpe merupakan indikator evaluasi portofolio penting yang dapat membantu investor menilai kinerja berbagai strategi investasi dan manajer dana serta memilih portofolio atau saham dengan kinerja pengembalian yang disesuaikan dengan risiko yang lebih baik. Namun, rasio Sharpe bukanlah indikator mutlak, dan investor perlu mempertimbangkan faktor-faktor lain untuk pemikiran komprehensif dan pengambilan keputusan.

Berapa rasio Sharpe yang khas?

| Kisaran rasio Sharpe

|

Keterangan

|

| Kurang dari 0

|

Risiko melebihi imbalan; kemungkinan kerugian.

|

| 0 hingga 0,5

|

Risiko dan imbalannya seimbang.

|

| 0,5 banding 1

|

Beberapa kelebihan pengembalian memiliki risiko yang relatif rendah.

|

| Lebih besar dari 1

|

Pengembalian yang disesuaikan dengan risiko lebih tinggi dibandingkan dengan tolok ukur bebas risiko.

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa yang dimaksud dengan rasio tajam?

Apa yang dimaksud dengan rasio tajam? Apa yang dimaksud dengan rasio Sharpe negatif?

Apa yang dimaksud dengan rasio Sharpe negatif? Ini juga merupakan indikator yang sangat penting ketika menilai nilai suatu dana. Hal ini karena memperhitungkan return dan risiko reksa dana secara komprehensif serta dapat membantu investor menilai kinerja reksa dana secara lebih holistik. Semakin tinggi rasionya, semakin tinggi pula kelebihan pengembalian yang diperoleh dana tersebut dengan menanggung risiko yang sama, yakni semakin baik nilai uangnya.

Ini juga merupakan indikator yang sangat penting ketika menilai nilai suatu dana. Hal ini karena memperhitungkan return dan risiko reksa dana secara komprehensif serta dapat membantu investor menilai kinerja reksa dana secara lebih holistik. Semakin tinggi rasionya, semakin tinggi pula kelebihan pengembalian yang diperoleh dana tersebut dengan menanggung risiko yang sama, yakni semakin baik nilai uangnya.