अपनी भाषा का चयन करें

सारांश:

सारांश:

शार्प अनुपात जोखिम-समायोजित रिटर्न का आकलन करता है, जो जोखिम की प्रति इकाई उच्च रिटर्न के आधार पर मजबूत निवेश के चयन में सहायता करता है।

बाजार में कई निवेश उत्पाद हैं, और सही निवेश कार्यक्रम चुनना वाकई एक चुनौती है। उदाहरण के तौर पर सिर्फ़ फंड को लें, तो चीनी बाजार में कुल 12.518 फंड हैं। इनमें से किसी एक को कैसे चुनना है, यह एक जटिल काम है। स्टॉक और बॉन्ड जैसे अन्य वित्तीय उत्पादों की विस्तृत श्रृंखला का तो जिक्र ही न करें। यही कारण है कि निवेशक अक्सर निर्णय लेने में मदद के लिए संकेतकों की तलाश करते हैं, और शार्प अनुपात उनमें से एक है। अब आइए शार्प अनुपात की गणना और उसे लागू करने के लिए एक गाइड पर गहराई से नज़र डालें।

शार्प अनुपात का क्या अर्थ है?

शार्प अनुपात का क्या अर्थ है?

यह शार्प अनुपात है, जो किसी पोर्टफोलियो या परिसंपत्ति के जोखिम-समायोजित रिटर्न को मापने के लिए उपयोग किया जाने वाला मीट्रिक है। यह निवेश के क्षेत्र में सबसे महत्वपूर्ण मूल्यांकन मीट्रिक में से एक है और आमतौर पर विभिन्न निवेश रणनीतियों और फंड मैनेजरों के प्रदर्शन की तुलना करने के लिए उपयोग किया जाता है।

इसे 1960 के दशक में नोबेल पुरस्कार विजेता अर्थशास्त्री विलियम एफ. शार्प द्वारा एक महत्वपूर्ण संकेतक के रूप में पेश किया गया था। इसका उद्देश्य निवेश पर अधिक सटीक जोखिम-समायोजित रिटर्न प्रदान करना है ताकि निवेशक विभिन्न पोर्टफोलियो या परिसंपत्तियों के प्रदर्शन का बेहतर आकलन कर सकें और उसके अनुसार निवेश निर्णय ले सकें।

इसके जोखिम-समायोजित प्रदर्शन का मूल्यांकन पोर्टफोलियो या परिसंपत्ति की औसत रिटर्न दर और जोखिम-मुक्त परिसंपत्ति की रिटर्न दर के बीच अंतर की तुलना करके किया जाता है। इस अंतर को अतिरिक्त रिटर्न के रूप में जाना जाता है, और उच्च शार्प अनुपात का मतलब है कि पोर्टफोलियो या परिसंपत्ति जोखिम की प्रति इकाई अधिक अतिरिक्त रिटर्न कमा रही है और इस प्रकार बेहतर प्रदर्शन कर रही है।

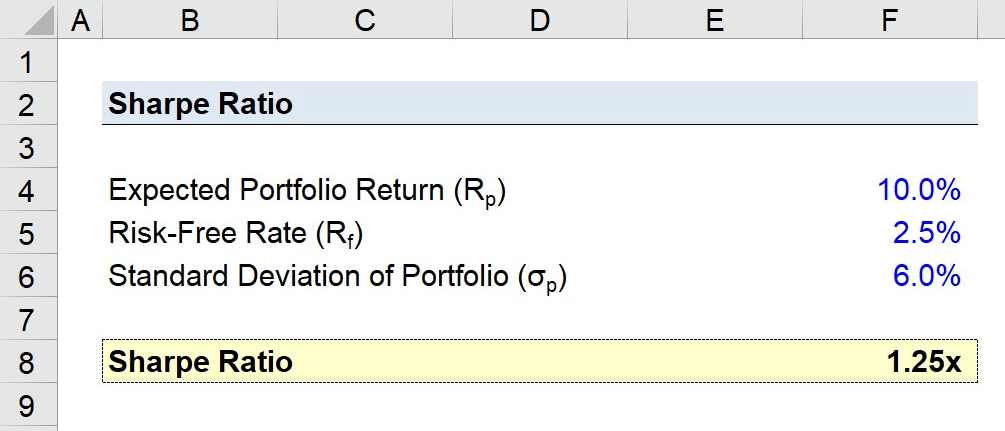

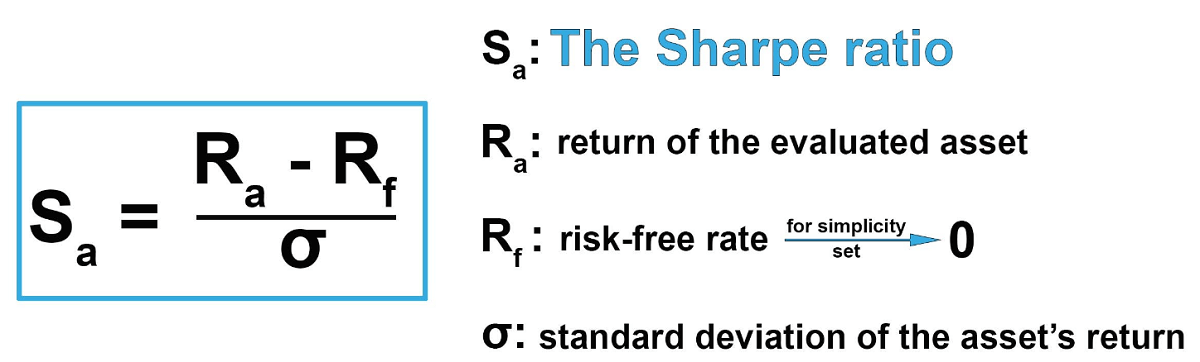

यह पोर्टफोलियो के अतिरिक्त रिटर्न (अर्थात पोर्टफोलियो रिटर्न में से जोखिम-मुक्त रिटर्न दर घटाकर, निवेशक को उपलब्ध जोखिम-मुक्त निवेश रिटर्न) और पोर्टफोलियो की अस्थिरता (अर्थात पोर्टफोलियो के रिटर्न का मानक विचलन, जो पोर्टफोलियो के रिटर्न में फैलाव की डिग्री को मापता है) के बीच संबंध की गणना पर निर्भर करता है।

सरल शब्दों में, इसका मतलब है कि निवेश रणनीति पर रिटर्न को जोखिम-मुक्त दर से घटाना और मानक विचलन से विभाजित करना। इससे जोखिम की प्रति इकाई अतिरिक्त रिटर्न की मात्रा निर्धारित करना संभव हो जाता है। यह मानकीकृत उपाय सुनिश्चित करता है कि रणनीतियों के बीच तुलना अधिक सटीक और सार्थक हो।

मान लीजिए कि आयरन एग ने सार्वजनिक रूप से कारोबार करने वाली ऑटोमोबाइल कंपनी में निवेश किया है, और ट्रिसिया ने सार्वजनिक रूप से कारोबार करने वाली इलेक्ट्रिक स्कूटर कंपनी में निवेश किया है। जिस ऑटोमोबाइल कंपनी में आयरन एग ने निवेश किया है उसका शार्प अनुपात 0.9 है। जबकि जिस इलेक्ट्रिक स्कूटर कंपनी में ट्रिसिया ने निवेश किया है उसका अनुपात 1 है। इसका मतलब है कि आयरन एग ने 0.9 यूनिट रिटर्न कमाने के लिए एक यूनिट जोखिम लिया, जबकि ट्रिसिया ने एक यूनिट रिटर्न कमाने के लिए एक यूनिट जोखिम लिया।

आम तौर पर, एक उच्च शार्प अनुपात बेहतर होता है क्योंकि यह दर्शाता है कि एक निवेशक समान जोखिम लेने के लिए उच्च रिटर्न कमा सकता है। एक उच्च अनुपात इंगित करता है कि निवेश रणनीति अधिक आकर्षक है, जिसमें अपेक्षाकृत उच्च जोखिम-समायोजित रिटर्न है। इसके विपरीत, अनुपात का नकारात्मक मूल्य इंगित करता है कि निवेशक ऐसी स्थिति का सामना कर सकता है जहां जोखिम रिटर्न से अधिक है, ऐसी स्थिति जिसमें निवेश रणनीति आदर्श नहीं हो सकती है।

मान लीजिए कि फंड ए का वार्षिक रिटर्न 12% है और फंड बी का वार्षिक रिटर्न 8% है। साथ ही, मान लीजिए कि जोखिम-मुक्त दर 3% है। और फंड ए का मानक विचलन 15% है, जबकि फंड बी का मानक विचलन 10% है। गणना से पता चलता है कि फंड ए के लिए शार्प अनुपात 0.6 है, जबकि फंड बी के लिए अनुपात 0.5 है।

हालांकि फंड ए का रिटर्न अधिक है, लेकिन इसके उच्च जोखिम के परिणामस्वरूप फंड बी की तुलना में थोड़ा कम अनुपात होता है। इसके विपरीत, हालांकि फंड बी का रिटर्न थोड़ा कम है, लेकिन इसके अपेक्षाकृत कम जोखिम के परिणामस्वरूप फंड ए की तुलना में थोड़ा अधिक अनुपात होता है, जिसका अर्थ है कि फंड बी अपेक्षाकृत कम जोखिम पर अधिक स्थिर रिटर्न प्राप्त करता है।

इसके अलावा, शार्प अनुपात व्यापारियों के लिए प्रवेश और निकास निर्णय लेने के लिए एक उपयोगी उपकरण हो सकता है। उचित बाजार स्थितियों और कोटेशन में, व्यापारी अधिक सूचित निवेश निर्णय लेने के लिए विभिन्न परिसंपत्तियों या पोर्टफोलियो के जोखिम और रिटर्न के बीच संतुलन का मूल्यांकन करने के लिए इसका उपयोग कर सकते हैं।

जब अनुपात अधिक होता है, तो यह दर्शाता है कि निवेश रणनीति अपेक्षाकृत कम जोखिम पर अधिक रिटर्न दे रही है, जो आमतौर पर बाजार में प्रवेश करने का एक अच्छा समय होता है। व्यापारी उच्च रिटर्न प्राप्त करने के लिए उच्च अनुपात वाली परिसंपत्तियों या पोर्टफोलियो में निवेश करना पसंद कर सकते हैं, और जब बाजार सकारात्मक दिशा में आगे बढ़ता है तो वे अपनी स्थिति बढ़ा सकते हैं।

इसके विपरीत, जब अनुपात कम होता है, तो यह कम जोखिम-समायोजित रिटर्न को इंगित करता है, जो बाजार छोड़ने का संकेत हो सकता है। जोखिम को कम करने और अधिक आकर्षक निवेश अवसरों की तलाश करने के लिए व्यापारी खराब प्रदर्शन करने वाली परिसंपत्तियों या पोर्टफोलियो में अपनी स्थिति कम करने पर विचार कर सकते हैं।

शार्प अनुपात का महत्व निवेशकों को यह याद दिलाना है कि निवेश लक्ष्य चुनते समय रिटर्न और जोखिम दोनों पर विचार करें। निवेश का मतलब केवल उच्च रिटर्न प्राप्त करना नहीं है, बल्कि उचित जोखिम उठाते हुए इष्टतम रिटर्न प्राप्त करना है। इस अनुपात का उपयोग करके, निवेशक किसी निवेश के जोखिम और लाभ का अधिक व्यापक मूल्यांकन कर सकते हैं और इस प्रकार अधिक तर्कसंगत और सूचित निवेश निर्णय ले सकते हैं।

ऋणात्मक शार्प अनुपात का क्या अर्थ है?

ऋणात्मक शार्प अनुपात का क्या अर्थ है?

आम तौर पर, सकारात्मक शार्प अनुपात को अक्सर एक संकेतक के रूप में देखा जाता है कि एक निवेश रणनीति अच्छा प्रदर्शन कर रही है। यह दर्शाता है कि रणनीति ने एक निश्चित मात्रा में जोखिम लेते हुए अपेक्षाकृत उच्च रिटर्न हासिल किया है। इसका मतलब है कि एक निवेशक एक निश्चित मात्रा में जोखिम स्वीकार करते हुए अधिक कमा सकता है, और ऐसी रणनीतियों को आमतौर पर अधिक आकर्षक माना जाता है। ऐसा इसलिए है क्योंकि वे जोखिम-समायोजित आधार पर बेहतर प्रदर्शन करते हैं।

इसके विपरीत, यदि रणनीति में इस अनुपात के लिए नकारात्मक दर है, तो इसका मतलब है कि निवेशक जोखिम उठाते समय जोखिम-मुक्त दर से कम रिटर्न प्राप्त करता है और यहां तक कि पैसा भी खो सकता है। इस मामले में, निवेशकों को रणनीति आकर्षक नहीं लग सकती है क्योंकि वे बिना किसी रिटर्न के जोखिम उठा रहे हैं। इसलिए, इस रणनीति को इसके जोखिम-समायोजित प्रदर्शन को बेहतर बनाने के लिए आगे मूल्यांकन और समायोजन की आवश्यकता हो सकती है।

ऐसा इसलिए है क्योंकि इसका नकारात्मक होना यह दर्शाता है कि पोर्टफोलियो या परिसंपत्ति पर अपेक्षित रिटर्न जोखिम-मुक्त परिसंपत्ति (जैसे, ट्रेजरी बॉन्ड) पर अपेक्षित रिटर्न से कम है और अस्थिरता (मानक विचलन) अधिक है। इसका आमतौर पर मतलब होता है कि निवेशक ने अधिक जोखिम उठाया है और वह उठाए गए जोखिम से मेल खाने वाला रिटर्न पाने में विफल रहा है।

और इसका नकारात्मक मूल्य आमतौर पर यह दर्शाता है कि पोर्टफोलियो या परिसंपत्ति पर रिटर्न का स्तर जोखिम-मुक्त परिसंपत्ति पर रिटर्न के स्तर से कम है, और शायद रिटर्न के अपेक्षित स्तर से भी कम है। इसका मतलब है कि निवेशक अपेक्षित रिटर्न अर्जित करने में विफल रहा है और संबंधित जोखिम लेने पर उसे नुकसान भी हो सकता है।

दूसरे शब्दों में, निवेशक को नुकसान और नकारात्मक जोखिम-समायोजित रिटर्न का सामना करना पड़ सकता है, जो निवेशक के लिए दीर्घकालिक वित्तीय विकास के लिए अनुकूल नहीं है। इसलिए, एक नकारात्मक शार्प अनुपात इंगित करता है कि पोर्टफोलियो या परिसंपत्ति कम प्रदर्शन कर रही है और निवेश रणनीति के आगे मूल्यांकन और समायोजन की आवश्यकता है।

यह कई कारणों से नकारात्मक हो सकता है, जिसमें अनुचित निवेश रणनीति, प्रतिकूल बाजार स्थितियां और पोर्टफोलियो का गलत आवंटन शामिल है। निवेशकों को नकारात्मक मूल्य के मूल कारण को निर्धारित करने के लिए पोर्टफोलियो या परिसंपत्तियों की सावधानीपूर्वक समीक्षा करनी चाहिए और निवेश प्रदर्शन को बेहतर बनाने के लिए उचित कदम उठाने चाहिए। इसमें निवेश रणनीति का पुनर्मूल्यांकन, परिसंपत्ति आवंटन को अनुकूलित करना, जोखिम जोखिम को कम करना या अधिक आशाजनक निवेश अवसरों की पहचान करना शामिल हो सकता है।

नकारात्मक शार्प अनुपात एक संकेत है जिसके बारे में निवेशकों को सचेत रहने की आवश्यकता है, यह दर्शाता है कि उनकी निवेश रणनीति में कोई समस्या हो सकती है। इस मामले में, निवेशकों को नकारात्मक अनुपात का कारण निर्धारित करने के लिए अपने पोर्टफोलियो या परिसंपत्ति आवंटन रणनीति पर फिर से विचार करना चाहिए और इसे समायोजित करने के लिए उचित कदम उठाने चाहिए।

शार्प अनुपात का व्यावहारिक उपयोग

जोखिम-समायोजित रिटर्न मीट्रिक के रूप में, यह निवेशकों को उनकी निवेश रणनीतियों के प्रदर्शन का मूल्यांकन करने के लिए एक महत्वपूर्ण उपकरण प्रदान करता है। एक उचित सीमा के भीतर शार्प अनुपात चुनकर, निवेशक जोखिम लेने के संदर्भ में निवेश रणनीति द्वारा प्राप्त रिटर्न के स्तर की अधिक व्यापक समझ प्राप्त कर सकते हैं, जिससे इसके प्रदर्शन का अधिक सटीक रूप से आकलन किया जा सकता है और बेहतर निवेश योजनाएँ और निर्णय लिए जा सकते हैं।

नौसिखिए निवेशकों के लिए, 0.5 और 0.8 के बीच शार्प अनुपात की सिफारिश की जाती है। इस सीमा के भीतर मूल्य आमतौर पर एक निवेश रणनीति का संकेत देते हैं जिसमें जोखिम और रिटर्न के बीच अपेक्षाकृत अच्छा संतुलन होता है और अपेक्षाकृत मजबूत प्रदर्शन होता है। नौसिखिए निवेशकों के लिए, ठोस निवेश प्रदर्शन को समझना और स्वीकार करना आसान होता है और निवेश बाजार में विश्वास बनाने में मदद करता है।

दूसरी ओर, अनुभवी निवेशक अपने निवेश उद्देश्यों, जोखिम उठाने की क्षमता और बाजार की स्थितियों के आधार पर उचित अनुपात चुन सकते हैं। कुछ निवेशक उच्च रिटर्न की तलाश कर सकते हैं और अधिक जोखिम उठाने के लिए तैयार हो सकते हैं, इसलिए वे उच्च अनुपात चुन सकते हैं। अन्य निवेशक अधिक रूढ़िवादी और विवेकपूर्ण हो सकते हैं और निवेश जोखिम को कम करने के लिए कम अनुपात चुनना पसंद करते हैं।

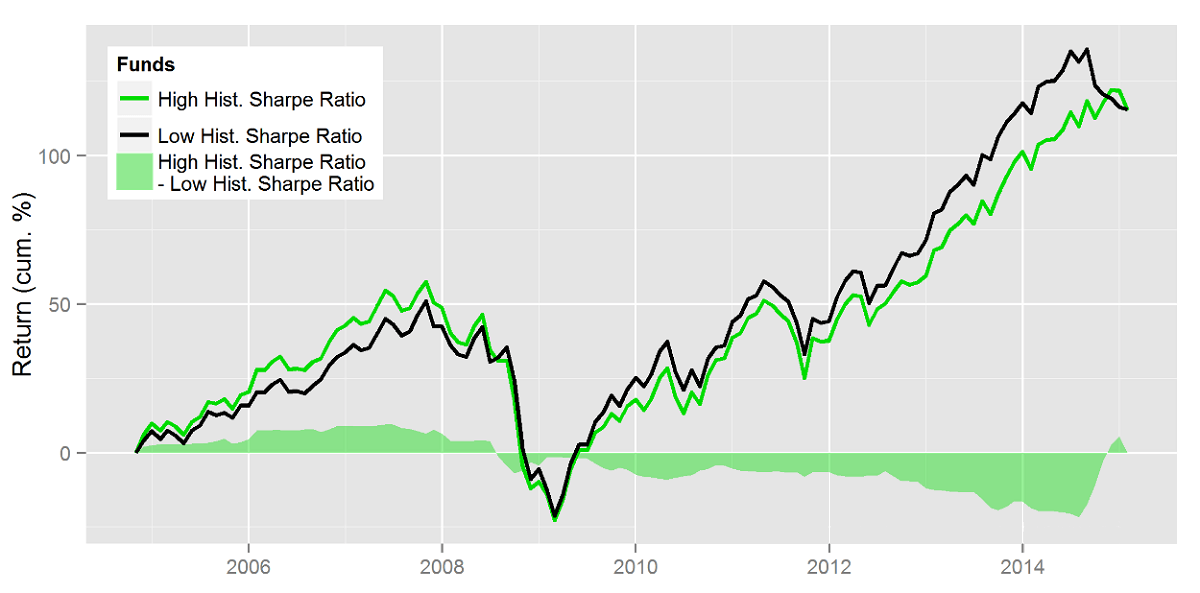

व्यवहार में, इसका उपयोग आम तौर पर विभिन्न पोर्टफोलियो के प्रदर्शन की तुलना करने के लिए भी किया जाता है, खासकर जोखिम-समायोजित रिटर्न का आकलन करते समय। जब यह अनुपात एक पोर्टफोलियो के लिए दूसरे की तुलना में अधिक होता है, तो आमतौर पर माना जाता है कि पहले वाले पोर्टफोलियो में जोखिम-समायोजित रिटर्न का प्रदर्शन बेहतर है और निवेशकों का ध्यान इस पर जाना चाहिए।

वहीं, जब अनुपात एक से अधिक होता है, तो इसे आमतौर पर एक अच्छा संकेतक माना जाता है कि पोर्टफोलियो या परिसंपत्ति का जोखिम-समायोजित रिटर्न जोखिम-मुक्त परिसंपत्ति के रिटर्न से अधिक है। इसका मतलब यह है कि निवेशक ने कुछ जोखिम उठाते हुए अपेक्षाकृत उच्च रिटर्न अर्जित किया है, इस प्रकार जोखिम-मुक्त बेंचमार्क से बेहतर प्रदर्शन किया है।

इसके विपरीत, यदि यह एक से कम है, तो इसका मतलब है कि पोर्टफोलियो या परिसंपत्ति का जोखिम-समायोजित रिटर्न जोखिम-मुक्त परिसंपत्ति के रिटर्न से कम है। इसका मतलब यह है कि निवेशक को उठाए गए जोखिम के लिए जो रिटर्न मिलता है, वह उसे उठाए गए जोखिम की भरपाई करने के लिए पर्याप्त नहीं है और इसलिए जोखिम-मुक्त बेंचमार्क से कम प्रदर्शन करता है।

यह फंड के मूल्य का आकलन करते समय भी एक बहुत ही महत्वपूर्ण संकेतक है। ऐसा इसलिए है क्योंकि यह फंड के रिटर्न और जोखिम को व्यापक तरीके से ध्यान में रखता है और निवेशकों को फंड के प्रदर्शन का अधिक समग्र तरीके से आकलन करने में मदद कर सकता है। अनुपात जितना अधिक होगा, फंड द्वारा समान जोखिम वहन करते हुए प्राप्त अतिरिक्त रिटर्न उतना ही अधिक होगा, यानी पैसे का बेहतर मूल्य।

यह फंड के मूल्य का आकलन करते समय भी एक बहुत ही महत्वपूर्ण संकेतक है। ऐसा इसलिए है क्योंकि यह फंड के रिटर्न और जोखिम को व्यापक तरीके से ध्यान में रखता है और निवेशकों को फंड के प्रदर्शन का अधिक समग्र तरीके से आकलन करने में मदद कर सकता है। अनुपात जितना अधिक होगा, फंड द्वारा समान जोखिम वहन करते हुए प्राप्त अतिरिक्त रिटर्न उतना ही अधिक होगा, यानी पैसे का बेहतर मूल्य।

हालांकि, यह ध्यान रखना महत्वपूर्ण है कि चयन प्रक्रिया में तुलना किए जाने वाले फंड एक ही श्रेणी के होने चाहिए, जैसे कि बॉन्ड फंड की तुलना बॉन्ड फंड से की जाती है और इक्विटी फंड की तुलना इक्विटी फंड से की जाती है। यह बहुत महत्वपूर्ण है, क्योंकि विभिन्न प्रकार के फंडों के जोखिम और रिटर्न प्रोफाइल बहुत अलग हो सकते हैं।

इसका उपयोग न केवल पोर्टफोलियो या फंड के प्रदर्शन का आकलन करने के लिए किया जा सकता है, बल्कि किसी एक स्टॉक के जोखिम-समायोजित रिटर्न प्रदर्शन का भी आकलन किया जा सकता है। किसी एक स्टॉक के लिए शार्प अनुपात की गणना करके, निवेशक यह बेहतर ढंग से समझ सकते हैं कि स्टॉक द्वारा जोखिम उठाए जाने के बावजूद वह कितना रिटर्न कमा रहा है और इसकी तुलना अन्य स्टॉक या पोर्टफोलियो से कर सकते हैं।

उच्च अनुपात का मतलब आमतौर पर यह होता है कि निवेश रणनीति या परिसंपत्ति अपेक्षाकृत कम जोखिम के साथ उच्च रिटर्न प्राप्त करती है। इससे पता चलता है कि रणनीति या परिसंपत्ति जोखिम के सापेक्ष सार्थक है और निवेशकों के लिए रुचिकर हो सकती है। नतीजतन, उच्च अनुपात वाले स्टॉक या पोर्टफोलियो को अक्सर अधिक आकर्षक निवेश विकल्प के रूप में देखा जाता है।

हालांकि, यह ध्यान रखना महत्वपूर्ण है कि यह सभी प्रकार के पोर्टफोलियो पर लागू नहीं होता है। यदि किसी पोर्टफोलियो का रिटर्न वितरण सामान्य वितरण के अनुरूप नहीं है, यानी रिटर्न में बहुत अधिक विषमता या कुर्टोसिस है, तो शार्प अनुपात की गणना सटीक नहीं हो सकती है। ऐसे मामलों में, पोर्टफोलियो प्रदर्शन का आकलन करने के लिए अन्य जोखिम-समायोजित रिटर्न मीट्रिक या अधिक परिष्कृत मॉडल अधिक उपयुक्त हो सकते हैं।

इसके अलावा, यह मुख्य रूप से पोर्टफोलियो के जोखिम-समायोजित रिटर्न पर ध्यान केंद्रित करता है और तरलता और लागत जैसे कारकों को ध्यान में नहीं रखता है। तरलता से तात्पर्य उस आसानी से है जिसके साथ किसी परिसंपत्ति को बाजार में खरीदा और बेचा जा सकता है, जबकि लागत में खरीद और बिक्री लेनदेन के लिए शुल्क, कर आदि शामिल हैं। ये सभी कारक निवेशक के निवेश पर वास्तविक रिटर्न को प्रभावित कर सकते हैं। इसलिए, अनुपात का उपयोग करते समय, निवेशकों को पोर्टफोलियो के प्रदर्शन का पूरी तरह से आकलन करने के लिए पोर्टफोलियो की तरलता और लागत को भी ध्यान में रखना चाहिए।

निष्कर्ष में, शार्प अनुपात एक महत्वपूर्ण पोर्टफोलियो मूल्यांकन संकेतक है जो निवेशकों को विभिन्न निवेश रणनीतियों और फंड मैनेजरों के प्रदर्शन का आकलन करने और बेहतर जोखिम-समायोजित रिटर्न प्रदर्शन वाले पोर्टफोलियो या स्टॉक चुनने में मदद कर सकता है। हालाँकि, शार्प अनुपात एक पूर्ण संकेतक नहीं है, और निवेशकों को व्यापक सोच और निर्णय लेने के लिए अन्य कारकों को ध्यान में रखना चाहिए।

| शार्प अनुपात रेंज | विवरण |

| 0 से कम | जोखिम लाभ से अधिक है; हानि संभव है। |

| 0 से 0.5 | जोखिम और इनाम संतुलित हैं। |

| 0.5 से 1 | कुछ अतिरिक्त रिटर्न अपेक्षाकृत कम जोखिम वाले होते हैं। |

| 1 से अधिक | जोखिम-समायोजित रिटर्न, जोखिम-मुक्त बेंचमार्क से अधिक होता है। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

क्लार्ना आईपीओ के बारे में पूरी जानकारी प्राप्त करें - इसकी अपेक्षित समयसीमा, बाजार मूल्यांकन, तथा प्रमुख जोखिम जिनके बारे में निवेशकों को खरीदने से पहले पता होना चाहिए।

2025-04-25

इस गाइड के साथ एक नौसिखिया के रूप में सुरक्षित रूप से विदेशी मुद्रा व्यापार सीखें। बुनियादी बातों में महारत हासिल करें, जोखिमों का प्रबंधन करें, घोटालों से बचें, और शुरुआती लोगों के लिए व्यावहारिक कदमों के साथ कौशल विकसित करें।

2025-04-25

शेयर बाजार में बुलबुले बनने का असली कारण क्या है? उदाहरण के साथ जानें कि कैसे प्रचार, झुंड व्यवहार और बाजार की गलत कीमत नाटकीय उछाल और गिरावट का कारण बनती है।

2025-04-25