ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

2024-06-14

हाल के वर्षों में, आर्थिक समुदाय और वॉल स्ट्रीट में मुद्रास्फीति की दर चिंता का एक गर्म विषय बन गई है। विशेष रूप से, पहली तिमाही के लिए हाल ही में जारी किए गए अमेरिकी आर्थिक आंकड़ों ने उम्मीद से कम आर्थिक वृद्धि दर दिखाई, जबकि उपभोक्ता मूल्य सूचकांक (पीसीई) बाजार की उम्मीदों से बहुत अधिक रहा, जिससे अमेरिकी अर्थव्यवस्था की भविष्य की दिशा के बारे में चिंताएँ बढ़ गई हैं। इन संकेतों ने संभावित "मुद्रास्फीति" (मुद्रास्फीति) की चर्चा को फिर से जगा दिया है, जो अगर ऐसा होता है, तो अर्थव्यवस्था और वित्तीय बाजारों पर गंभीर प्रभाव डाल सकता है। अब आइए मुद्रास्फीति की दर से निपटने के लिए कारणों, प्रभावों और रणनीतियों का पता लगाते हैं।

मुद्रास्फीतिजनित मंदी का क्या अर्थ है?

मुद्रास्फीतिजनित मंदी का क्या अर्थ है?

स्टैगफ्लेशन, "स्थिर मुद्रास्फीति" का संक्षिप्त रूप है, एक आर्थिक घटना है जो स्थिर या मंदी के आर्थिक विकास के सामने मुद्रास्फीति की दर में निरंतर वृद्धि को संदर्भित करती है। इस आर्थिक घटना को अक्सर असामान्य माना जाता है क्योंकि आर्थिक ठहराव और मुद्रास्फीति आमतौर पर परस्पर अनन्य होते हैं।

आर्थिक ठहराव से तात्पर्य आर्थिक विकास में मंदी या पूर्ण ठहराव से है, जो नकारात्मक (मंदी) भी हो सकता है, जिससे सकल घरेलू उत्पाद (जीडीपी) की वृद्धि दर दीर्घकालिक औसत से नीचे या नकारात्मक भी हो सकती है। इस स्थिति के परिणामस्वरूप व्यापार निवेश में कमी और कमजोर उपभोक्ता मांग होती है, जिससे बेरोजगारी बढ़ती है और कॉर्पोरेट लाभप्रदता कम होती है। आर्थिक ठहराव की मुख्य विशेषता आर्थिक गतिविधि का स्पष्ट रूप से कमजोर होना है, जिसका समग्र आर्थिक प्रदर्शन पर व्यापक और दूरगामी प्रभाव पड़ता है।

दूसरी ओर, मुद्रास्फीति एक आर्थिक घटना है जिसमें मूल्य स्तर में निरंतर वृद्धि होती है, जिसे आमतौर पर उपभोक्ता मूल्य सूचकांक (CPI) या उत्पादक मूल्य सूचकांक (PPI) जैसे संकेतकों द्वारा दर्शाया जा सकता है। जब मुद्रा आपूर्ति बढ़ती है, तो लागत बढ़ जाती है (जैसे, ऊर्जा और कच्चे माल की लागत), मांग आपूर्ति से अधिक हो जाती है, आदि, इससे बाजार में वस्तुओं और सेवाओं की कीमतों में सामान्य वृद्धि होती है, जिससे उपभोक्ताओं की क्रय शक्ति और व्यवसायों की लागत संरचना प्रभावित होती है।

आर्थिक स्थिरता और मुद्रास्फीति दोनों के ही दूरगामी आर्थिक और सामाजिक निहितार्थ हैं, जैसे कि उच्च बेरोजगारी की घटना। ऐसा इसलिए है क्योंकि जब आर्थिक विकास स्थिर या नकारात्मक होता है, तो उद्यम बाजार की मांग में कमी और बिक्री में गिरावट के दबाव में होते हैं। लागत कम करने या बाजार में होने वाले बदलावों के अनुकूल होने के लिए, वे छंटनी का सहारा ले सकते हैं या नए कर्मचारियों की भर्ती बंद कर सकते हैं। इस स्थिति के कारण बेरोजगारी दर में वृद्धि होती है, जिससे श्रम बाजार तंग हो जाता है।

और उच्च बेरोज़गारी दर न केवल व्यक्तियों और परिवारों की आर्थिक स्थिति को प्रभावित करती है, बल्कि उपभोक्ता विश्वास को भी कम कर सकती है और उपभोक्ता खर्च को कम कर सकती है, जिससे समग्र आर्थिक जीवन शक्ति की वसूली में बाधा उत्पन्न हो सकती है। नीति निर्माता आमतौर पर उच्च बेरोज़गारी द्वारा लाई गई सामाजिक-आर्थिक समस्याओं को कम करने के लिए विभिन्न आर्थिक नीतियों के माध्यम से रोज़गार को प्रोत्साहित करने और आर्थिक विकास को बढ़ावा देने का प्रयास करते हैं।

इसके अलावा, मुद्रास्फीति अभी भी एक अधिक जटिल और असाध्य आर्थिक समस्या है क्योंकि पारंपरिक आर्थिक नीति उपकरणों के लिए एक ही समय में उच्च मुद्रास्फीति और आर्थिक ठहराव दोनों से निपटना आमतौर पर मुश्किल होता है। उदाहरण के लिए, मुद्रास्फीति को नियंत्रित करने के लिए आमतौर पर ब्याज दरों में वृद्धि की आवश्यकता होती है, जो आर्थिक विकास को और कम कर सकती है, जबकि आर्थिक विकास को प्रोत्साहित करने के उपाय, जैसे कि ब्याज दरों को कम करना या सरकारी खर्च बढ़ाना, मुद्रास्फीति को बढ़ा सकते हैं।

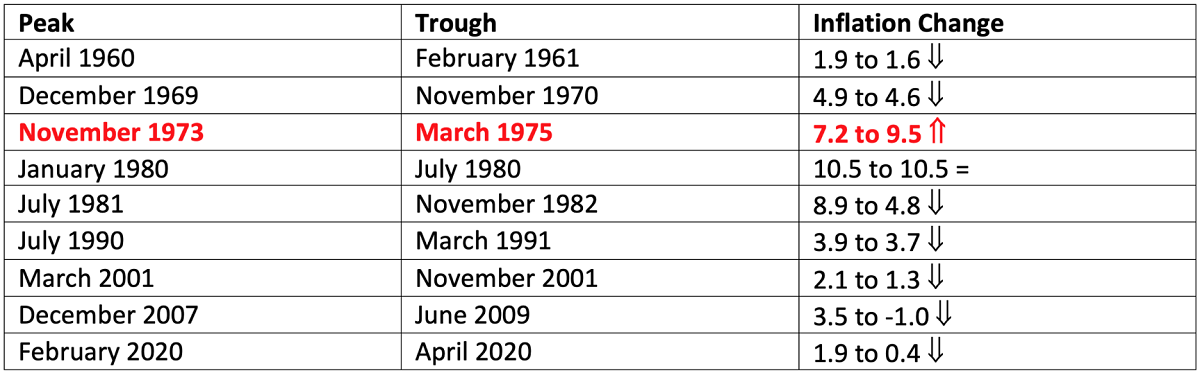

1970 के दशक में, पश्चिमी अर्थव्यवस्थाओं को महत्वपूर्ण मुद्रास्फीति का सामना करना पड़ा, जिसका मुख्य कारण दो तेल संकटों के कारण ऊर्जा की कीमतों में तेज वृद्धि थी। इन संकटों के कारण लागत में उल्लेखनीय वृद्धि हुई, विशेष रूप से आयातित तेल पर निर्भर देशों के लिए, और उत्पादन और परिवहन लागत में तेजी से वृद्धि हुई, जिससे व्यापक मुद्रास्फीति दबाव बढ़ा।

उच्च ऊर्जा लागत का सामना करने वाले उद्यमों ने देखा है कि उनकी उत्पादन लागत बढ़ गई है और लाभ कम हो गया है, जिसके परिणामस्वरूप निवेश में कमी, उत्पादकता में कमी और यहां तक कि छंटनी और शटडाउन भी हो रहे हैं। इन सभी कारकों के कारण आर्थिक विकास धीमा या नकारात्मक हो गया है, जिससे आर्थिक ठहराव की समस्या और बढ़ गई है। उच्च मुद्रास्फीति और आर्थिक ठहराव के दोहरे झटकों ने सामाजिक-आर्थिक अस्थिरता को और बढ़ा दिया है, जिसमें बढ़ती बेरोजगारी, सामाजिक अशांति और बढ़ता राजनीतिक दबाव शामिल है।

नीति निर्माताओं को मुद्रास्फीति को स्थिर करने और आर्थिक विकास को बढ़ावा देने के बीच संतुलन बनाना पड़ा और चुनौतियों का समाधान करने के लिए मौद्रिक और राजकोषीय नीति उपायों की एक श्रृंखला को अपनाया। इस अनुभव ने उस समय पश्चिमी आर्थिक प्रणाली को गहराई से प्रभावित किया, जिससे आर्थिक नीति पर पुनर्विचार और पुनर्निर्देशन को बढ़ावा मिला।

संक्षेप में, मुद्रास्फीतिजनित मंदी को अर्थशास्त्री एक गंभीर आर्थिक दुविधा मानते हैं, क्योंकि इसका न केवल आर्थिक विकास और रोजगार की स्थिति पर गंभीर प्रभाव पड़ता है, बल्कि सामाजिक, राजनीतिक और राजकोषीय स्थिरता पर भी दूरगामी नकारात्मक प्रभाव पड़ सकता है और यह एक बड़ी चुनौती है, जिस पर आर्थिक नीति निर्माताओं द्वारा बहुत ध्यान दिए जाने और समाधान किए जाने की आवश्यकता है।

मुद्रास्फीतिजनित मंदी के परिणाम क्या हैं?

मुद्रास्फीतिजनित मंदी के परिणाम क्या हैं?

मुद्रास्फीति और आर्थिक स्थिरता के सह-अस्तित्व के दूरगामी आर्थिक और सामाजिक निहितार्थों के साथ बहुआयामी परिणाम हो सकते हैं। उदाहरण के लिए, स्थिर आर्थिक विकास के साथ अक्सर कई नकारात्मक प्रभाव होते हैं, जिनमें कम निवेश और अकुशल उत्पादन शामिल हैं।

सबसे पहले, व्यवसाय अक्सर उच्च मुद्रास्फीति और अनिश्चित आर्थिक दृष्टिकोण के कारण निवेश को कम करने का विकल्प चुनते हैं। इस मामले में, फ़र्म नए उपकरणों, तकनीकी नवाचार और बाज़ार विस्तार में निवेश को कम कर सकती हैं, जो अर्थव्यवस्था के विकास और दीर्घकालिक उत्पादकता के लिए आवश्यक हैं।

दूसरा, आर्थिक स्थिरता से उत्पादकता में भी गिरावट आ सकती है। चूंकि फर्मों में विस्तार और नवाचार के लिए प्रोत्साहन की कमी होती है, इसलिए वे उत्पादकता में सुधार के लिए अपने निवेश को कम कर सकते हैं। स्थिर उत्पादकता न केवल फर्मों की प्रतिस्पर्धात्मकता को प्रभावित करती है, बल्कि समग्र अर्थव्यवस्था की क्षमता और विकास की क्षमता को भी सीमित करती है।

बढ़ती बेरोजगारी स्थिर आर्थिक वृद्धि का एक महत्वपूर्ण परिणाम है, मुख्य रूप से कॉर्पोरेट डाउनसाइज़िंग और दीर्घकालिक बेरोजगारी के रूप में। सबसे पहले, स्थिर आर्थिक वृद्धि ने कॉर्पोरेट लाभप्रदता में गिरावट ला दी है, और लागत दबाव का सामना करने वाले उद्यम व्यय को नियंत्रित करने के लिए छंटनी या कम भर्ती जैसे उपाय करते हैं। इस मामले में, कॉर्पोरेट छंटनी न केवल व्यक्तिगत कर्मचारियों की आजीविका को प्रभावित करती है, बल्कि समग्र अर्थव्यवस्था में खपत और मांग को भी कमजोर करती है।

दूसरा, बढ़ती बेरोजगारी से दीर्घकालिक बेरोजगारी की समस्या और भी गंभीर हो सकती है। दीर्घकालिक बेरोजगारी से व्यक्ति की वित्तीय स्थिति खराब हो सकती है और मानसिक स्वास्थ्य संबंधी समस्याएं बढ़ सकती हैं, साथ ही सामाजिक अशांति और असमानता भी बढ़ सकती है। बेरोजगार व्यक्तियों को आय में व्यवधान, ऋण जोखिम और मानसिक स्वास्थ्य चुनौतियों का सामना करना पड़ता है, जिससे सामाजिक असंतोष बढ़ सकता है, कल्याण संबंधी ज़रूरतें बढ़ सकती हैं और आय का असमान वितरण हो सकता है, साथ ही अन्य मुद्दे भी हो सकते हैं।

जीवन की बढ़ती लागत उच्च मुद्रास्फीति का एक प्रमुख परिणाम है, दोनों ही मामलों में मूल्य वृद्धि और बुनियादी जरूरतों पर प्रभाव। सबसे पहले, उच्च मुद्रास्फीति कीमतों में निरंतर वृद्धि की ओर ले जाती है, जिससे आबादी की वास्तविक क्रय शक्ति कम हो जाती है। निवासियों को समान वस्तुओं और सेवाओं पर अधिक पैसा खर्च करने की आवश्यकता होती है, जो सीधे उनके जीवन स्तर और व्यय शक्ति को प्रभावित करता है।

दूसरा, बुनियादी ज़रूरतों, खास तौर पर भोजन और ऊर्जा की कीमतों में बढ़ोतरी का निवासियों की बुनियादी ज़रूरतों पर सीधा असर पड़ता है। इन श्रेणियों में कीमतों में बढ़ोतरी से निवासियों को अपने दैनिक खर्चों में समायोजन करने या विकल्प तलाशने के लिए मजबूर होना पड़ सकता है, जिससे जीवन की गुणवत्ता और आर्थिक दबाव और भी ज़्यादा प्रभावित हो सकता है।

सामाजिक अस्थिरता उच्च मुद्रास्फीति और आर्थिक ठहराव के गंभीर परिणामों में से एक है, जो खुद को दो तरीकों से प्रकट करती है: आय असमानता को बढ़ाना और सामाजिक कल्याण पर दबाव बढ़ाना। सबसे पहले, उच्च मुद्रास्फीति और बढ़ती बेरोजगारी ने आय के अंतर को बढ़ा दिया है, जिससे सामाजिक स्तरीकरण अधिक स्पष्ट हो गया है। उच्च आय वाले समूह अपने अधिक वित्तीय लचीलेपन के कारण मुद्रास्फीति का सामना करने में सक्षम हो सकते हैं, जबकि निम्न आय वाले समूहों के गरीबी और आर्थिक कठिनाई में पड़ने की अधिक संभावना है, और यह अंतर सामाजिक असंतोष को बढ़ा सकता है और यहां तक कि सामाजिक अशांति और अस्थिरता को भी जन्म दे सकता है।

दूसरा, बेरोजगारी बढ़ने के साथ ही सामाजिक कल्याण पर दबाव बढ़ता है। सरकार को आमतौर पर आर्थिक कठिनाई से प्रभावित लोगों, जिनमें बेरोजगार और गरीब शामिल हैं, की मदद के लिए सामाजिक कल्याण व्यय बढ़ाने की आवश्यकता होती है। इस स्थिति में सरकार को सामाजिक सुरक्षा जाल का समर्थन करने के लिए अधिक संसाधनों की आवश्यकता होती है, लेकिन इससे राजकोषीय बोझ और बजट घाटा भी बढ़ता है, जो बदले में सार्वजनिक वित्त की स्थिरता और स्थिरता को प्रभावित करता है।

राजकोषीय दबाव आर्थिक स्थिरता और उच्च मुद्रास्फीति का एक महत्वपूर्ण परिणाम है। आर्थिक स्थिरता से कॉर्पोरेट लाभ कम होता है और बेरोजगारी बढ़ती है, जिससे कर राजस्व कम होता है, जबकि सरकार को अर्थव्यवस्था को प्रोत्साहित करने के लिए सामाजिक कल्याण और बुनियादी ढांचे के निवेश जैसे खर्च बढ़ाने की आवश्यकता हो सकती है, जिससे राजकोषीय घाटा और बढ़ सकता है। उच्च मुद्रास्फीति के साथ, सरकार को सार्वजनिक व्यय को बनाए रखने के लिए उधार लेना पड़ सकता है, लेकिन इससे सार्वजनिक ऋण के स्तर में भी वृद्धि होगी, जिससे ऋण का बोझ और राजकोषीय जोखिम बढ़ेगा।

ये सभी बातें नीति निर्माताओं के लिए मुद्रास्फीति का सामना करना एक बड़ी चुनौती बना देती हैं। सबसे पहले, उन्हें मुद्रास्फीति को नियंत्रित करने और आर्थिक विकास को प्रोत्साहित करने के बीच संतुलन बनाना होगा, जो अक्सर नीतिगत दुविधा होती है। इस संदर्भ में सरकारों और केंद्रीय बैंकों के नीतिगत उपकरण सीमित हो सकते हैं, क्योंकि कुछ उपाय करने से समीकरण के दूसरे पक्ष पर नकारात्मक प्रभाव पड़ सकता है।

दूसरा, नीति विफलता का जोखिम भी अधिक है, क्योंकि अनुचित या अत्यधिक नीतियां मुद्रास्फीति की समस्या को और बढ़ा सकती हैं और आर्थिक स्थिति को खराब कर सकती हैं। इसलिए, नीति निर्माताओं को जटिल आर्थिक माहौल से निपटने और आर्थिक स्थिरता और निरंतर विकास सुनिश्चित करने के लिए अपनी नीतियों का सावधानीपूर्वक मूल्यांकन और समायोजन करने की आवश्यकता है।

1970 के दशक की शुरुआत में, वैश्विक अर्थव्यवस्था को दोहरे दबावों का सामना करना पड़ा: तेल संकट के परिणामस्वरूप ऊर्जा की कीमतों में उछाल और वैश्विक कमोडिटी की बढ़ती कीमतों और सामान्य मुद्रास्फीति की समस्या। साथ में, इन दोनों कारकों ने अमेरिकी अर्थव्यवस्था के लिए कई चुनौतियों को जन्म दिया, खासकर 1970 के दशक की शुरुआत में वैश्विक आर्थिक उथल-पुथल के बाद। स्टैगफ्लेशन (यानी, आर्थिक ठहराव और उच्च मुद्रास्फीति का सह-अस्तित्व) 1970 के दशक में अमेरिकी आर्थिक इतिहास की एक प्रमुख विशेषता बन गई, जिसके दूरगामी आर्थिक और सामाजिक निहितार्थ थे।

1972 की शुरुआत में, संयुक्त राज्य अमेरिका और अन्य पश्चिमी अर्थव्यवस्थाओं में आर्थिक सुधार के कुछ अल्पकालिक संकेतों के बावजूद, मुद्रास्फीति की समस्या को प्रभावी ढंग से संबोधित नहीं किया गया था। संयुक्त राज्य अमेरिका ने मुद्रास्फीति को रोकने के प्रयास में इस अवधि के दौरान सख्त मौद्रिक नीति उपायों को अपनाया, लेकिन इससे आर्थिक विकास में मंदी और बेरोजगारी में वृद्धि भी हुई। विशेष रूप से, 1979 की ईरानी क्रांति के परिणामस्वरूप दूसरे तेल संकट के दौरान, तेल की कीमतें फिर से बढ़ गईं, जिससे मुद्रास्फीति की समस्या और बढ़ गई और आर्थिक स्थिति और भी जटिल और कठिन हो गई।

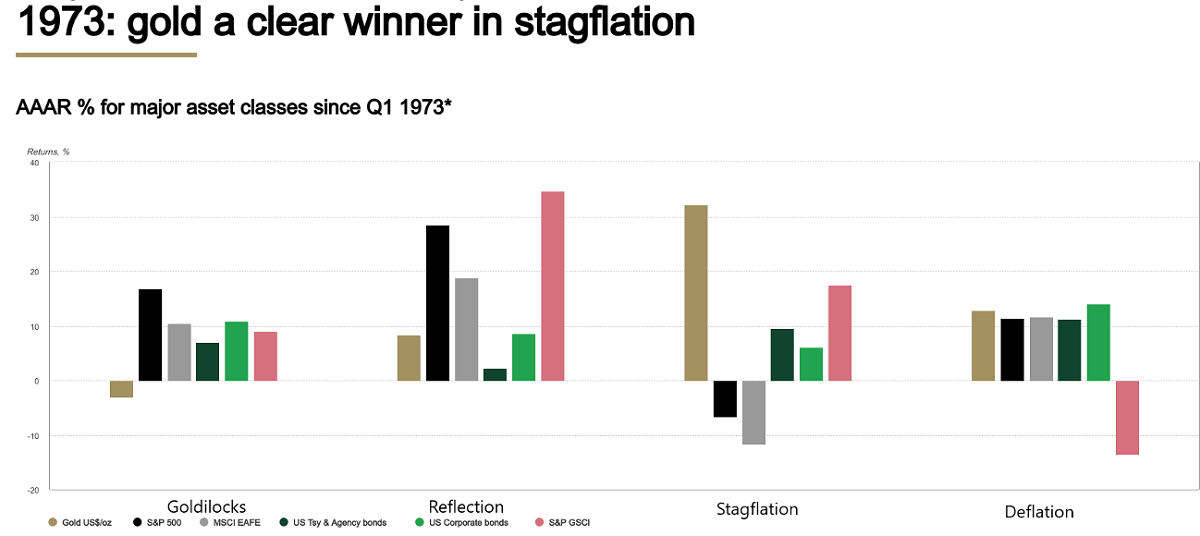

इस बीच, अर्थव्यवस्था और वित्तीय बाजारों पर मुद्रास्फीति का प्रभाव अधिक स्पष्ट हो गया। इस अवधि के दौरान अर्थव्यवस्था को कई चुनौतियों का सामना करना पड़ा, जिसमें धीमी वृद्धि, उच्च बेरोजगारी और उच्च मुद्रास्फीति शामिल है। उद्यम अक्सर बढ़ती लागतों के कारण निवेश में कटौती करते हैं, जिससे आर्थिक गतिविधि में मंदी आती है, और केंद्रीय बैंक द्वारा अपनाई गई मौद्रिक नीतियों के बावजूद, अर्थव्यवस्था पर नीचे की ओर दबाव को प्रभावी ढंग से कम करने में उनका सीमित प्रभाव होता है। वित्तीय बाजार भी अक्सर अस्थिर होते हैं, अनिश्चित आर्थिक दृष्टिकोण के कारण निवेशक सोने जैसी सुरक्षित-संपत्तियों को पसंद करते हैं। इसके परिणामस्वरूप इक्विटी बाजारों में गिरावट आई और बॉन्ड यील्ड में वृद्धि हुई, जिससे बाजार में अस्थिरता में उल्लेखनीय वृद्धि हुई।

मुद्रास्फीति का निवेश के माहौल पर महत्वपूर्ण नकारात्मक प्रभाव पड़ता है। सबसे पहले, अस्थिर आर्थिक माहौल निवेशकों के विश्वास को कमज़ोर करता है, और उच्च मुद्रास्फीति और आर्थिक अनिश्चितता बाज़ार की चिंताओं को बढ़ाती है, पूंजी के बहिर्वाह को बढ़ाती है, जो बदले में आर्थिक और बाज़ार की अस्थिरता को बढ़ाती है। दूसरा, उच्च मुद्रास्फीति और ब्याज दर का माहौल व्यवसायों और व्यक्तियों के लिए उधार लेने की लागत को बढ़ाता है, व्यवसायों को संचालन और विस्तार के लिए उच्च ब्याज दरों का भुगतान करना पड़ता है और व्यक्तियों को उच्च ऋण लागतों का सामना करना पड़ता है जो उपभोग और उधार की मांग को कम कर सकता है, व्यवसाय निवेश और विकास को सीमित कर सकता है और समग्र आर्थिक विकास को प्रभावित कर सकता है।

मुद्रास्फीति के परिणाम बहुआयामी हैं, जिसमें प्रत्यक्ष आर्थिक प्रभाव जैसे कि स्थिर आर्थिक विकास, बढ़ती बेरोजगारी और जीवन-यापन की बढ़ती लागत और अप्रत्यक्ष प्रभाव जैसे कि सामाजिक अस्थिरता, राजकोषीय दबाव और निवेश के माहौल में गिरावट शामिल हैं। ऐसे संकटों के कारण आमतौर पर जटिल होते हैं और इसमें मांग और आपूर्ति के बीच असंतुलन, मौद्रिक नीति की विफलताएं, अंतरराष्ट्रीय कच्चे माल की कीमतों में अस्थिरता और राजनीतिक और भू-राजनीतिक कारकों का प्रभाव शामिल होता है। इन कारकों की परस्पर क्रिया से आर्थिक प्रणाली में व्यवधान और अस्थिरता पैदा होती है, जिसके परिणामस्वरूप गंभीर परिणाम होते हैं।

मुद्रास्फीतिजनित मंदी के क्या कारण हैं?

मुद्रास्फीतिजनित मंदी के क्या कारण हैं?

आम तौर पर, मुद्रास्फीति को एक असामान्य और चुनौतीपूर्ण आर्थिक स्थिति माना जाता है, जिसमें मुद्रास्फीति और आर्थिक ठहराव दोनों शामिल होते हैं, जिससे आर्थिक संचालन में कई कठिनाइयाँ और तनाव पैदा होते हैं। इसके कारणों पर अर्थशास्त्रियों के बीच कोई वास्तविक सहमति नहीं है; बल्कि, पिछले अनुभवों से कुछ निष्कर्ष निकाले गए हैं।

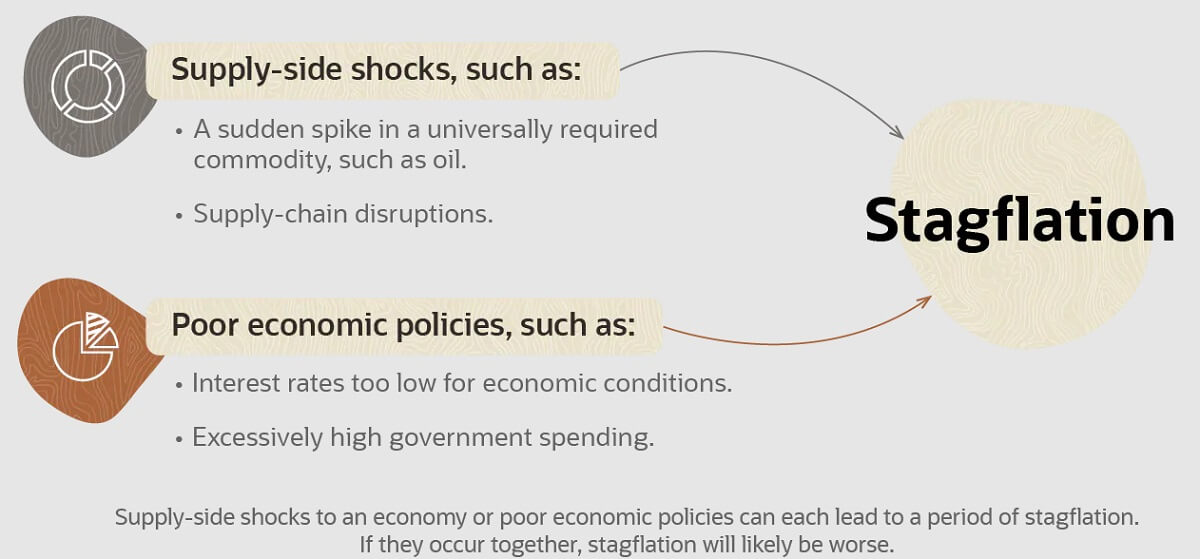

उदाहरण के लिए, आपूर्ति में बाधाएँ और लागत दबाव। आपूर्ति में बाधाएँ और लागत दबाव आपूर्ति में बाधाएँ आपूर्ति श्रृंखला में समस्याओं या कुछ प्रमुख संसाधनों की अपर्याप्त आपूर्ति को संदर्भित करती हैं, जो किसी उत्पाद की उत्पादन क्षमता में सीमाओं को जन्म दे सकती हैं और इस प्रकार इसकी कीमत बढ़ा सकती हैं। उदाहरण के लिए, यदि भू-राजनीतिक मुद्दों या प्राकृतिक आपदाओं के कारण किसी निश्चित कच्चे माल की आपूर्ति बाधित होती है, तो फर्मों को पर्याप्त कच्चा माल प्राप्त करने में कठिनाई होगी और बदले में, उत्पादन और लाभ बनाए रखने के लिए उन्हें अपने उत्पादों की कीमत बढ़ानी होगी।

लागत-प्रेरित मुद्रास्फीति तब होती है जब फर्मों को श्रम लागत, कच्चे माल की कीमतों आदि में वृद्धि के कारण बढ़ती लागतों की भरपाई के लिए अपने उत्पादों की कीमतें बढ़ानी पड़ती हैं। इस मामले में, बढ़ती लागत सीधे मुद्रास्फीति को जन्म दे सकती है, भले ही मांग में कोई उल्लेखनीय वृद्धि न हो।

और घटती मांग इसका एक कारण हो सकती है, जो कई कारकों के कारण होती है, जिसमें उपभोक्ता विश्वास में कमी, सरकारी खर्च में कमी और निजी क्षेत्र द्वारा निवेश में कमी शामिल है। उपभोक्ता विश्वास की कमी से उपभोक्ता खर्च में कमी आती है; सरकारी खर्च में कमी से सार्वजनिक मांग प्रभावित होती है; और निजी क्षेत्र के निवेश में कमी से अर्थव्यवस्था के पूंजी निर्माण और विकास की संभावना धीमी हो जाती है। इन कारकों की परस्पर क्रिया से समग्र आर्थिक गतिविधि में मंदी या यहाँ तक कि ठहराव भी आ सकता है, जिससे अर्थव्यवस्था पर नकारात्मक प्रभाव पड़ सकता है।

अर्थव्यवस्था में संरचनात्मक समस्याएँ, जैसे श्रम बाज़ार की कठोरता, उत्पादकता में धीमी वृद्धि और अपर्याप्त तकनीकी प्रगति, भी कुछ हद तक आर्थिक ठहराव और मुद्रास्फीति के एक साथ उभरने में योगदान दे सकती हैं। श्रम बाज़ार की कठोरता का अर्थ है श्रम संसाधनों को कुशलतापूर्वक आवंटित करने में कठिनाइयाँ, जो उत्पादकता और फर्मों की नवाचार करने की क्षमता को सीमित कर सकती हैं, जिससे आर्थिक विकास बाधित हो सकता है। साथ ही, धीमी उत्पादकता वृद्धि और अपर्याप्त तकनीकी प्रगति अर्थव्यवस्था की संभावित विकास दर को धीमा कर सकती है, जिससे यह मांग वृद्धि या बाहरी झटकों के सामने मुद्रास्फीति और आर्थिक ठहराव की दोहरी मार के प्रति अधिक संवेदनशील हो जाती है।

यदि मौद्रिक नीति मुद्रास्फीति को नियंत्रित करने में प्रभावी नहीं है या इससे निपटने में बहुत आक्रामक है, तो इसका आर्थिक विकास पर नकारात्मक प्रभाव पड़ सकता है और अंततः मुद्रास्फीतिजनित मंदी की स्थिति पैदा हो सकती है। मुद्रा आपूर्ति में अत्यधिक वृद्धि मुद्रास्फीति के मुख्य कारणों में से एक हो सकती है, खासकर जब अतिरिक्त धन को आर्थिक विकास के अनुरूप समर्थन नहीं मिलता है। बाजार में जारी अतिरिक्त धन कीमतों को बढ़ा सकता है और मुद्रास्फीति के दबाव को बढ़ा सकता है, जिससे अर्थव्यवस्था पर प्रतिकूल प्रभाव पड़ सकता है।

इसके अलावा, कुछ बाहरी आर्थिक या राजनीतिक घटनाएँ भी हैं, जैसे कि अंतरराष्ट्रीय कच्चे तेल की कीमतों में तेज़ उतार-चढ़ाव या बड़े व्यापार संघर्ष या युद्ध, जिनका अर्थव्यवस्था पर नकारात्मक प्रभाव पड़ सकता है। उदाहरण के लिए, संयुक्त राज्य अमेरिका के इतिहास में, 1970 के दशक में दो बड़े तेल संकटों के कारण महत्वपूर्ण मुद्रास्फीति की अवधि देखी गई।

अनुचित या दोषपूर्ण सरकारी आर्थिक नीतियाँ, जैसे कि अनुचित कर नीतियाँ, अति-विनियमन, या स्थिर राजकोषीय नीतियों की कमी, आर्थिक असंतुलन को बढ़ा सकती हैं और इस घटना को जन्म दे सकती हैं। उदाहरण के लिए, 1970 के दशक की शुरुआत में संयुक्त राज्य अमेरिका ने फेड की विस्तारवादी मौद्रिक नीति और परिणामस्वरूप मुद्रास्फीति की उम्मीदों में वृद्धि के परिणामस्वरूप मुद्रास्फीति का अनुभव किया।

इस बीच, 1970 के दशक की शुरुआत में, अमेरिका में मुद्रास्फीति संकट भी मजदूरी-मूल्य सर्पिल के कारण हुआ था। यह मजबूत श्रमिक संघों के कारण तेजी से वेतन वृद्धि की प्रक्रिया को संदर्भित करता है, जो फर्मों को अपने उत्पादों की कीमतें बढ़ाने के लिए मजबूर करता है, जिससे मुद्रास्फीति का स्तर बढ़ जाता है। अर्थव्यवस्था में यह घटना मुद्रास्फीति में और वृद्धि का कारण बन सकती है।

यह भी तथ्य है कि बदलते अंतरराष्ट्रीय आर्थिक माहौल का अमेरिकी अर्थव्यवस्था के विनिर्माण क्षेत्र पर गहरा प्रभाव पड़ा है। विदेशी प्रतिस्पर्धा में वृद्धि के कारण, अमेरिकी विनिर्माण क्षेत्र को अपनी उत्पादन रणनीतियों को समायोजित करना पड़ा है, उत्पादकता बढ़ानी पड़ी है, या अधिक प्रतिस्पर्धी उत्पादों और बाजारों में स्थानांतरित होना पड़ा है। ये समायोजन न केवल रोजगार और उद्योग संरचना को प्रभावित करते हैं, बल्कि समग्र रूप से अमेरिकी अर्थव्यवस्था की वृद्धि और प्रतिस्पर्धात्मकता के लिए भी महत्वपूर्ण निहितार्थ हैं, जिसके लिए नीति निर्माताओं को चुनौतियों का समाधान करने और सतत आर्थिक विकास को बढ़ावा देने के लिए उचित उपाय करने की आवश्यकता होती है।

कुल मिलाकर, मुद्रास्फीतिजनित मंदी आमतौर पर ऐसी स्थिति होती है जिसमें आपूर्ति और मांग दोनों पक्षों पर एक साथ समस्याओं के कारण अर्थव्यवस्था संकट में होती है, जिससे प्रभावी ढंग से निपटना मुश्किल होता है। ऐसे संकट का जवाब देते समय, नीति निर्माताओं को कई कारकों को ध्यान में रखना चाहिए और अर्थव्यवस्था के स्वास्थ्य को बहाल करने के लिए नीतियों का सही मिश्रण खोजना चाहिए।

मुद्रास्फीति संकट से निपटने के उपाय

मुद्रास्फीति संकट से निपटने के उपाय

मुद्रास्फीति संकट का जवाब देना वास्तव में एक जटिल और चुनौतीपूर्ण प्रक्रिया है, क्योंकि इसके लिए स्थिर आर्थिक विकास और उच्च मुद्रास्फीति दोनों को एक साथ संबोधित करने की आवश्यकता होती है। दूसरे शब्दों में, इस संकट का जवाब देने के लिए मौद्रिक नीति, राजकोषीय नीति, संरचनात्मक सुधारों और अन्य उपकरणों के संयोजन के साथ-साथ दीर्घकालिक रणनीतिक दृष्टि की आवश्यकता होती है, ताकि आर्थिक स्थिरता और उच्च मुद्रास्फीति द्वारा उत्पन्न जटिल चुनौतियों को प्रभावी ढंग से हल किया जा सके।

सबसे पहले, मुद्रास्फीति से निपटने के लिए मौद्रिक नीति एक महत्वपूर्ण उपकरण है। केंद्रीय बैंक ब्याज दरों को समायोजित करके और मुद्रा आपूर्ति को विनियमित करके मुद्रास्फीति की गति और पैमाने को नियंत्रित कर सकते हैं। हालांकि, अत्यधिक आक्रामक मौद्रिक सख्ती से आर्थिक ठहराव और बढ़ सकता है, जबकि बहुत अधिक ढील मुद्रास्फीति को बढ़ा सकती है।

दूसरा, संकट का जवाब देने में राजकोषीय नीति भी महत्वपूर्ण भूमिका निभाती है। सरकारें कर नीतियों को समायोजित करके और सार्वजनिक व्यय को बढ़ाकर या घटाकर अर्थव्यवस्था में कुल मांग को प्रभावित कर सकती हैं। उदाहरण के लिए, उचित राजकोषीय प्रोत्साहन उपाय एक निश्चित सीमा तक आर्थिक विकास को बढ़ावा दे सकते हैं, लेकिन अगर अनुचित तरीके से या अत्यधिक उपयोग किया जाता है, तो वे मुद्रास्फीति को बढ़ा सकते हैं।

तीसरा, आपूर्ति पक्ष सुधार और संरचनात्मक समायोजन भी इससे निपटने के लिए महत्वपूर्ण साधन हैं। उत्पादन दक्षता में सुधार, संसाधन आवंटन का अनुकूलन और आपूर्ति श्रृंखला समस्याओं का समाधान जैसे उपाय आपूर्ति पक्ष के लचीलेपन और स्थिरता को बढ़ा सकते हैं, जिससे आपूर्ति और मांग के बीच असंतुलन के कारण होने वाले मुद्रास्फीति के दबाव को कम किया जा सकता है।

अंत में, संकट के प्रति प्रतिक्रिया के लिए समग्र और दीर्घकालिक दृष्टिकोण की आवश्यकता होती है। नीति निर्माताओं को दीर्घकालिक आर्थिक स्वास्थ्य पर अल्पकालिक नीतियों के नकारात्मक प्रभाव से बचने के लिए आर्थिक स्थितियों, बाजार प्रतिक्रियाओं और सामाजिक प्रभावों के बीच संतुलन बनाने की आवश्यकता है। इसके अलावा, अंतरराष्ट्रीय आर्थिक वातावरण और भू-राजनीतिक जोखिमों जैसे बाहरी कारकों को भी ध्यान में रखना होगा, क्योंकि वे घरेलू मुद्रास्फीति की समस्या को और बढ़ा सकते हैं।

उदाहरण के लिए, 1970 के दशक में आई मुद्रास्फीति की समस्या का मुकाबला संयुक्त राज्य अमेरिका में कई उपायों द्वारा किया गया था। उदाहरण के लिए, 1979 में, फेडरल रिजर्व के अध्यक्ष पॉल वोल्कर ने मौद्रिक नीति में एक अत्यंत निर्णायक कसावट अपनाई। ब्याज दरों में तेजी से वृद्धि करके, इस प्रकार प्रभावी रूप से मुद्रा आपूर्ति को नियंत्रित करके और अर्थव्यवस्था में कुल मांग की वृद्धि को सीमित करके, उन्होंने उच्च मुद्रास्फीति के दबावों का जवाब दिया। इस नीति के कारण गंभीर मंदी आई लेकिन अंततः मुद्रास्फीति की समस्या के समाधान की नींव रखी।

इसी समय, अमेरिकी सरकार ने राजकोषीय घाटे को कम करने और व्यय में कटौती के माध्यम से मुद्रास्फीति के दबाव को कम करने के प्रयास में राजकोषीय नीति में सुधार किए। इन पहलों का उद्देश्य अर्थव्यवस्था को अत्यधिक सरकारी प्रोत्साहन को कम करना था, जिससे समग्र आर्थिक गतिविधि अधिक स्थिर हो सके।

इसके अलावा, संयुक्त राज्य अमेरिका ने आपूर्ति-पक्ष सुधार उपायों की एक श्रृंखला को लागू किया है, विशेष रूप से अपनी ऊर्जा नीति का पुनर्गठन। तेल की बढ़ती कीमतों की पृष्ठभूमि में, ऊर्जा दक्षता में सुधार और ऊर्जा स्रोतों में विविधता लाने जैसे उपायों के माध्यम से आयातित तेल पर निर्भरता के दबाव को कम किया गया है, जिससे मुद्रास्फीति का प्रभाव कम हुआ है।

इन उपायों के संयोजन से संयुक्त राज्य अमेरिका को 1970 के दशक की शुरुआत में मुद्रास्फीति की दुविधा से धीरे-धीरे उभरने में मदद मिली। हालाँकि कार्यान्वयन प्रक्रिया के दौरान अर्थव्यवस्था को कुछ अल्पकालिक चुनौतियों का सामना करना पड़ा, लेकिन अंततः एक अधिक स्थिर आर्थिक आधार स्थापित हुआ, जिसने आने वाले दशकों में आर्थिक विकास के लिए एक ठोस आधार तैयार किया।

हालांकि अभी तक मुद्रास्फीति की दर में गिरावट नहीं आई है, लेकिन निवेशकों को मौजूदा आर्थिक माहौल और बाजार की स्थितियों से जुड़े जोखिमों के लिए तैयार रहना चाहिए। निवेश के फैसले कंपनियों के वित्तीय प्रदर्शन और व्यापक आर्थिक आंकड़ों के आधार पर होने चाहिए, और मजबूत बुनियादी बातों, ठोस प्रबंधन और अच्छी विकास संभावनाओं वाली कंपनियों को चुनना बुद्धिमानी है।

ब्लू चिप्स और बहुराष्ट्रीय निगम आमतौर पर आर्थिक अस्थिरता के समय जोखिम के प्रति अधिक लचीलापन दिखाते हैं। इन कंपनियों के पास आमतौर पर स्थिर नकदी प्रवाह और व्यापक बाजार पहुंच होती है और वे अनिश्चित बाजार के माहौल में अपेक्षाकृत स्थिर प्रदर्शन बनाए रखने में सक्षम होती हैं। उनके व्यापार का पैमाना और विविधतापूर्ण बाजार उपस्थिति उन्हें आर्थिक उतार-चढ़ाव और बाजार के दबावों से निपटने में बेहतर बनाती है, जिससे वे अस्थिरता के समय निवेशकों के लिए पसंदीदा विकल्पों में से एक बन जाती हैं।

मुद्रास्फीति के माहौल में, रियल एस्टेट को अक्सर एक सुरक्षित विकल्प के रूप में देखा जाता है, क्योंकि घर की कीमतें और किराए बढ़ सकते हैं, जिससे संपत्ति के संरक्षण या मूल्य वृद्धि में योगदान मिलता है। निवेशक स्थिर नकदी प्रवाह और पूंजी वृद्धि के लिए रियल एस्टेट निवेश ट्रस्ट (आरईआईटी) में निवेश करने या सीधे संपत्ति खरीदने पर विचार कर सकते हैं। रियल एस्टेट की भौतिक संपत्ति प्रकृति और सामान्य किराये की आय इसे मुद्रास्फीति के समय में जोखिम के खिलाफ आकर्षक बनाती है, जो रियल एस्टेट को पोर्टफोलियो विविधीकरण का हिस्सा बनाती है।

संक्षेप में, मुद्रास्फीति संकट से निपटने के लिए राज्य को मुद्रा आपूर्ति को विनियमित करने, राजकोषीय व्यय को समायोजित करने और संरचनात्मक सुधारों को बढ़ावा देने के लिए विभिन्न प्रकार के नीतिगत उपकरणों का व्यापक रूप से उपयोग करने की आवश्यकता है ताकि मुद्रास्फीति को प्रभावी ढंग से रोका जा सके और आर्थिक स्थिरता और विकास को बढ़ावा दिया जा सके। दूसरी ओर, निवेशकों को मौजूदा माहौल में सतर्क रहना चाहिए और संभावित बाजार अस्थिरता और जोखिमों से निपटने के लिए एक संतुलित पोर्टफोलियो बनाना चाहिए।

| कारण | प्रभाव | प्रतिक्रिया |

| आपूर्ति की कमी | आर्थिक मंदी | मौद्रिक नीति |

| जरूरत अनुसार | रोज़गार की बिगड़ती स्थिति | राजकोषीय सहायता |

| लागत बढ़ाना | बढ़ती कीमतें | संरचनात्मक सुधार |

| संरचनात्मक समस्याएं | सामाजिक अस्थिरता | ऊर्जा नीति |

| बाह्य झटके | राजकोषीय दबाव | अंतरराष्ट्रीय सहयोग |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।