El Estado no apoya oficialmente la mayoría de los canales disponibles en China para quienes desean invertir en productos extranjeros. Sin embargo, los fondos QDII, como canal importante para las inversiones en el extranjero, no sólo cuentan con el apoyo del Estado, sino que últimamente han tenido un auge excepcional en China, lo que ha llevado incluso a que algunos fondos hayan tenido que anunciar la suspensión de la aceptación de inversiones. En este artículo, profundizaremos en las normas de trading y las técnicas de compra de los fondos QDII y analizaremos qué personas son adecuadas para invertir en dichos fondos.

¿Qué tipo de personas son aptas para comprar fondos QDII?

Los fondos QDII (Qualified Domestic Institutional Investors Offshore Investment Funds) pueden invertir en una amplia gama de activos financieros en mercados extranjeros, como acciones, bonos, fondos de inversión inmobiliaria (REIT), instrumentos del mercado monetario, etc., según el contrato del fondo. Estos tipos y ratios de inversión se determinarán de acuerdo con la estrategia y los objetivos de inversión del fondo, con el fin de ofrecer a los inversores oportunidades de inversión global diversificadas y la flexibilidad necesaria para ajustar la cartera de inversiones en función de la situación del mercado para alcanzar los objetivos de inversión a largo plazo y la gestión del riesgo.

Los fondos QDII son, por tanto, adecuados para los inversores que buscan una diversificación global. Permiten a los inversores diversificar sus inversiones en varios mercados mundiales a través de un único canal de inversión, reduciendo así el riesgo de mercado único. Este tipo de fondo es especialmente adecuado para los inversores que desean participar en el crecimiento económico y el desarrollo empresarial en el extranjero a través de los mercados internacionales, proporcionándoles los medios para explorar y capitalizar las oportunidades de los mercados globales.

Al mismo tiempo, este tipo de fondo invierte en mercados de ultramar, que están sujetos a la influencia de factores económicos y políticos internacionales y, por tanto, presentan una mayor volatilidad de mercado. Los inversores deben tener suficiente conciencia y tolerancia al riesgo para poder hacer frente a las posibles pérdidas de las inversiones. Además, como existe riesgo de cambio, los inversores deben ser capaces de aceptar el posible impacto de las fluctuaciones de los tipos de cambio. Por lo tanto, es adecuado para inversores con un cierto grado de tolerancia al riesgo y un horizonte de inversiones a largo plazo.

Si se desea invertir en países o regiones específicos, como Estados Unidos, Europa o Japón, puede proporcionar acceso a estos mercados. Al mismo tiempo, si los inversores están interesados en sectores específicos como la tecnología, la sanidad o la energía, también puede ayudarles a participar en estos sectores. Por lo tanto, los fondos QDII son adecuados para los inversores que estén interesados en mercados o sectores extranjeros específicos.

También es adecuado para inversores con planes de inversión a medio y largo plazo, así como regulares. Estos inversores suelen ser capaces de tolerar la volatilidad del mercado a corto plazo y buscan rendimientos de las inversiones a largo plazo. Al mantenerse durante un largo periodo de tiempo, los inversores pueden aprovechar el potencial de los mercados mundiales y lograr una revalorización del capital. Los inversores con planes de inversión regulares pueden alcanzar sus objetivos financieros a largo plazo con mayor eficacia al nivelar los costes y reducir el impacto de la volatilidad del mercado en sus carteras de inversión mediante inversiones regulares a tipo fijo.

Además, es adecuado para personas con cierta experiencia en inversiones. Son capaces de entender y hacer frente a la dinámica y los riesgos de los mercados extranjeros, familiarizarse con los vínculos e impactos de los distintos mercados y tomar decisiones racionales basadas en las tendencias del mercado y la dinámica económica mundial. Los inversores con experiencia en inversiones también son capaces de acceder y entender eficazmente la información relevante sobre los fondos QDII, evaluar la estrategia de inversión del fondo, la asignación de activos y la gestión de riesgos, y así gestionar mejor sus carteras de inversión.

Los inversores que buscan oportunidades de alto rendimiento son idóneos para invertir en fondos QDII. Estos fondos pueden invertir ampliamente en renta variable, renta fija y otros instrumentos financieros mundiales, buscando un mayor potencial de rendimiento a través de una cartera de inversiones diversificada. A pesar de los riesgos asociados a la volatilidad de los mercados internacionales y a las variaciones de los tipos de cambio, se espera que los inversores obtengan mayores rendimientos de sus inversiones que en el mercado nacional.

También es una buena opción para los inversores que valoran la conservación y revalorización de sus activos. Como invierte en mercados extranjeros, puede diversificar eficazmente los riesgos y no depende únicamente del rendimiento del mercado nacional. Al mismo tiempo, cubre una amplia gama de clases de activos a nivel mundial, incluyendo acciones, bonos y otros instrumentos financieros, por lo que puede capitalizar las oportunidades de inversión en diferentes regiones y sectores para contrarrestar los efectos de una posible inflación.

Para los especuladores a corto plazo, los fondos QDII no son adecuados. Los especuladores a corto plazo suelen buscar ganancias rápidas y operar con frecuencia en un intento de beneficiarse de las fluctuaciones del mercado a corto plazo. Sin embargo, es más adecuado para los inversores que tienen objetivos de inversión a largo plazo. Esto se debe a que los inversores a largo plazo pueden aprovechar mejor el potencial de los mercados mundiales y persiguen rendimientos estables a largo plazo en lugar de ganancias rápidas a corto plazo.

Puede no ser adecuado para personas con grandes necesidades de liquidez, como los inversores que necesitan utilizar sus fondos con frecuencia o tienen grandes necesidades de liquidez. Aunque suele estar disponible para la suscripción y el reembolso en días de trading, puede haber un periodo mínimo de tenencia y un periodo cerrado para las participaciones del fondo, que no son adecuados para los ajustes frecuentes de las necesidades del fondo.

Además, los fondos QDII no son adecuados para los inversores estables. Esto se debe a que estos fondos invierten en mercados extranjeros, muy afectados por factores económicos y políticos internacionales, con una gran volatilidad del mercado y riesgos de tipo de cambio que pueden provocar pérdidas en las inversiones, lo que dificulta la satisfacción de las necesidades de los inversores estables.

En conclusión, los fondos QDII son adecuados para los inversores a medio y largo plazo que deseen reducir el riesgo mediante la diversificación, buscar oportunidades de inversión en el mercado mundial y tengan cierto grado de tolerancia al riesgo y experiencia en inversiones. Sin embargo, antes de elegirlos, los inversores deben entender en profundidad sus normas de trading y técnicas de compra para tomar decisiones de inversión más inteligentes, aprovechar plenamente el potencial del mercado mundial y alcanzar sus objetivos de inversión a largo plazo.

Normas de trading de los fondos QDII

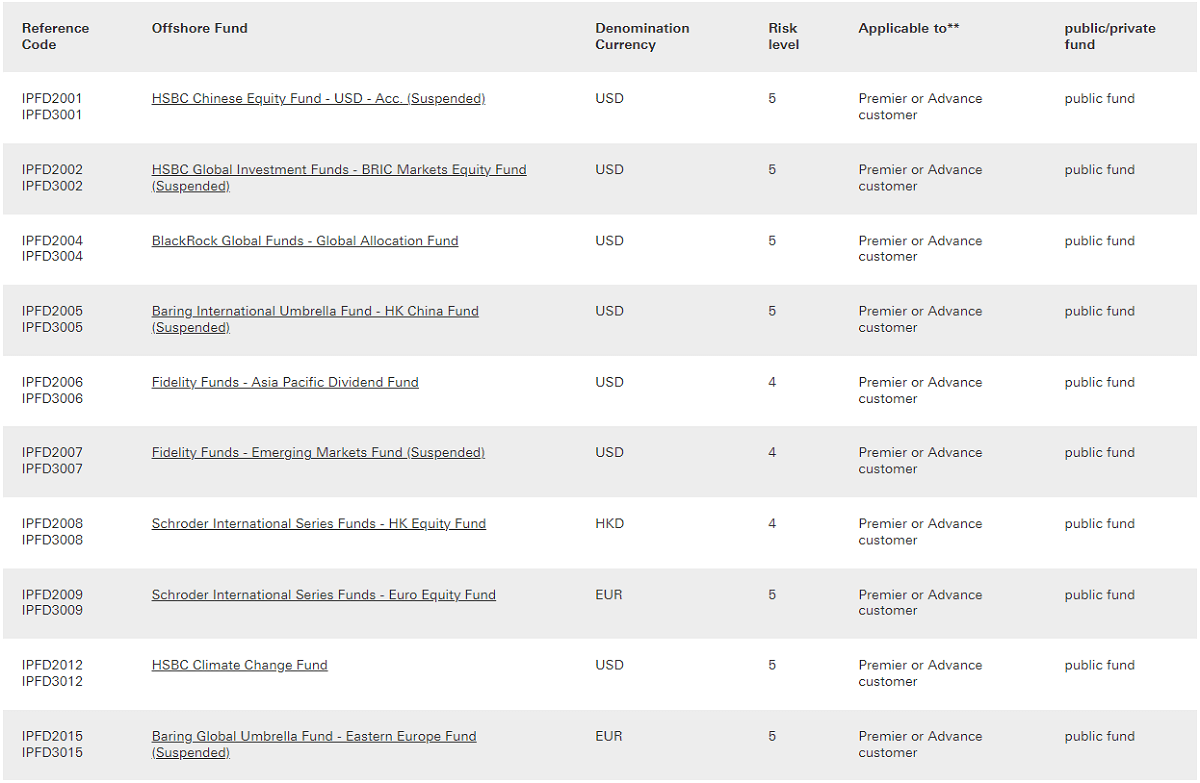

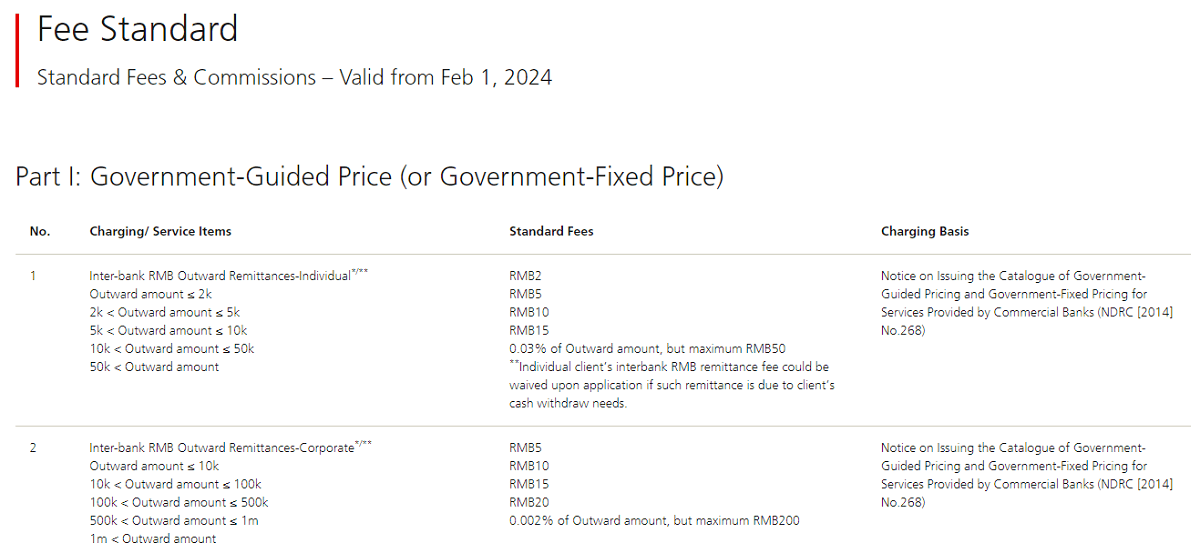

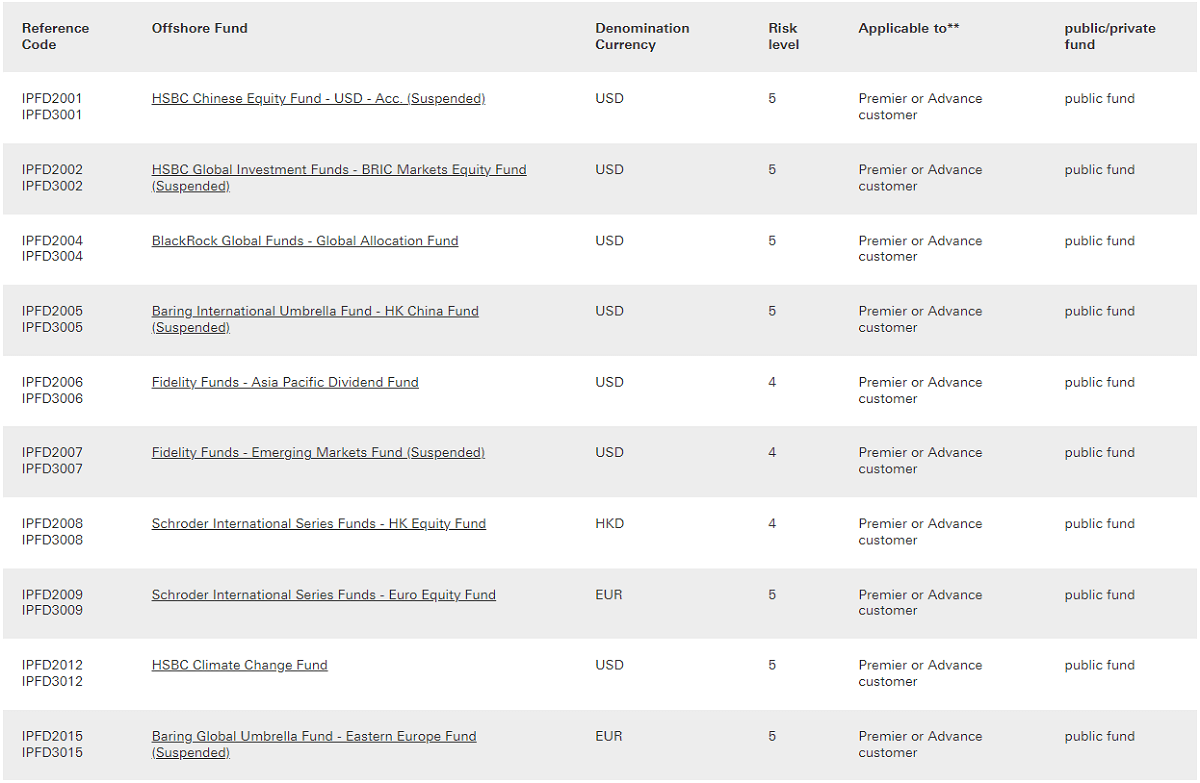

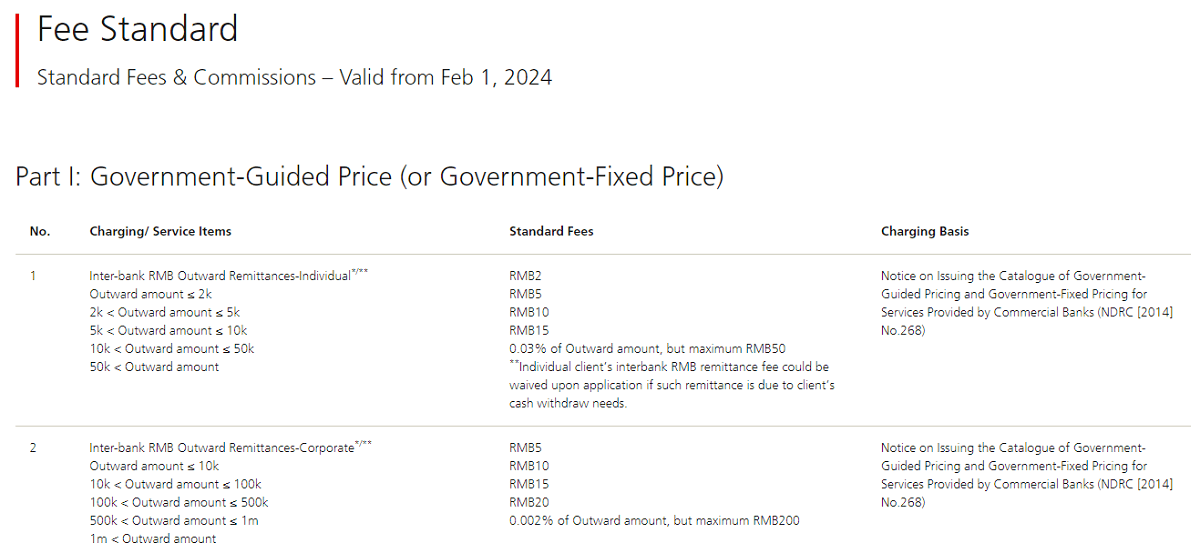

Como producto financiero que invierte en mercados extranjeros dentro de China, sus normas de trading difieren significativamente de las de los productos generales de fondos nacionales. Concretamente, los fondos QDII difieren en cuanto a las normas de suscripción y reembolso, los horarios de trading, la normativa sobre comisiones, la divulgación de información y los requisitos reglamentarios.

Como proceso básico para que los inversores compren y vendan participaciones de fondos, las operaciones de suscripción y reembolso de los fondos QDII suelen requerir la presentación de solicitudes en el día de trading y están sujetas a requisitos de límite mínimo. La suscripción es el proceso de compra de participaciones del fondo, mientras que el reembolso es el proceso de conversión de las participaciones del fondo en efectivo.

El importe del reembolso se abonará en la cuenta bancaria designada por el inversor en un determinado número de días hábiles para completar todo el proceso de reembolso. Los precios de estas operaciones suelen calcularse sobre la base del valor neto del fondo en la fecha de solicitud o el siguiente día de trading, lo que garantiza que los inversores disfruten de equidad y transparencia en el proceso de transacción.

También es importante entender que existen dos diferencias principales entre los fondos QDII, A y C. La primera es que los fondos QDII tienen un sistema de cobro por adelantado. Su clase A adopta generalmente el modo de cobro por adelantado, es decir, se exige a los inversores que paguen un determinado porcentaje de la comisión de suscripción al suscribirse al fondo, mientras que no se suele cobrar ninguna comisión adicional por el reembolso posterior. Según este modelo, los inversores deben tener en cuenta el impacto de las comisiones anticipadas sobre el principal invertido en el momento de la compra.

La clase C, por su parte, adopta un modelo de comisión de reembolso, según el cual los inversores pagan una comisión de reembolso cuando rescatan el fondo y no se les cobra por las suscripciones. Este modelo suele ser adecuado para los inversores a corto plazo, ya que la comisión de reembolso disminuirá gradualmente a medida que aumente el periodo de tenencia e incluso puede suprimirse a partir de un determinado periodo de tenencia. Los inversores deben tener en cuenta el impacto de los cambios en los periodos de tenencia y las comisiones sobre el rendimiento de las inversiones a la hora de tomar una decisión.

Los horarios de trading y los calendarios de los fondos QDII son relativamente complejos, suelen seguir los días de trading en China pero también se ven afectados por los horarios de trading y los días festivos de los mercados extranjeros en los que invierten. Esto significa que sus días de trading pueden no corresponder exactamente a los del mercado nacional de acciones A, lo que obliga a los inversores a prestar atención a las condiciones específicas del mercado de ultramar.

En cuanto a los horarios de negociación, suele operar durante las horas de apertura de las bolsas de ultramar en las que invierte. Las distintas sociedades de fondos pueden presentar sutiles diferencias en cuanto a la reglamentación, por lo que los inversores deberán tomar las disposiciones oportunas para las operaciones de suscripción y reembolso en función de las disposiciones específicas de la sociedad de fondos y de los horarios de trading de los mercados en los que invierten.

El cálculo del valor neto de los fondos QDII suele realizarse cada día de trading y anunciarse posteriormente. Dado que estos fondos invierten en mercados extranjeros, el cálculo del valor neto tendrá en cuenta el factor de la diferencia horaria, por lo que los datos publicados sobre el valor neto pueden presentar cierto desfase. Los inversores deben ser conscientes de este desfase cuando se refieran a sus valores liquidativos y los utilicen, y tomar sus decisiones de inversión en consecuencia a la luz de la situación real y de los movimientos del mercado.

Dado que invierte en mercados extranjeros, el valor de los activos de su fondo y los rendimientos de sus inversiones se verán directamente afectados por las fluctuaciones de los tipos de cambio. Al seleccionarlo y mantenerlo, los inversores deben ser conscientes de los posibles riesgos asociados a las fluctuaciones de los tipos de cambio, que pueden tener un impacto significativo en los rendimientos reales del fondo. Las estrategias eficaces de gestión del riesgo de cambio, como la selección del momento adecuado de las inversiones o la utilización de instrumentos del mercado de divisas para cubrirse contra el riesgo, son esenciales para reducir el riesgo de las inversiones y optimizar los rendimientos de las mismas.

Además de la exposición al riesgo de tipo de cambio, también es importante tener en cuenta que algunos fondos QDII tienen un periodo cerrado, durante el cual los inversores no pueden realizar operaciones de suscripción o reembolso, con el fin de mantener la estabilidad de las operaciones del fondo. Además, las sociedades de fondos deben divulgar periódicamente información sobre la combinación de activos del fondo, su rendimiento y los acontecimientos significativos para mejorar la transparencia del mercado y el acceso de los inversores a la información.

En resumen, los fondos QDII, como puente que conecta a los inversores chinos con el mercado mundial de capitales, tienen normas y características únicas de trading que requieren que los inversores las conozcan y entiendan en profundidad antes de invertir. Los inversores deben tener muy en cuenta las normas de suscripción y reembolso, el impacto de las diferencias temporales en el cálculo del valor liquidativo y el impacto potencial de las fluctuaciones de los tipos de cambio en los rendimientos de las inversiones antes de tomar decisiones de inversión razonables y adoptar las correspondientes estrategias de gestión de riesgos.

Consejos a la hora de comprar fondos QDII

Para comprar fondos QDII, elija primero una sociedad gestora de fondos de buena reputación. A continuación, abra una cuenta de valores en la sociedad de valores elegida y complete la verificación de identidad y el envío de la información de la cuenta bancaria. Tras elegir un producto adecuado, rellene el importe de compra y envíe la orden de suscripción.

A lo largo del proceso de compra, los inversores pueden hacer uso de técnicas de sincronización de la compra para optimizar el rendimiento de la inversión, como invertir regularmente una cantidad fija, comprar durante la corrección del mercado, elegir comprar cuando el valor liquidativo del fondo es bajo y elegir el momento adecuado para invertir según el ciclo económico. Estas técnicas ayudan a los inversores a gestionar eficazmente el riesgo y a perseguir el rendimiento de las inversiones a largo plazo.

La compra por tramos es una estrategia de inversión eficaz que puede ayudar a los inversores a reducir el riesgo asociado a la volatilidad del mercado, especialmente evitando comprar de golpe en los máximos del mercado. Al comprar por tramos, los inversores pueden encontrar un momento más adecuado para comprar durante la volatilidad del mercado y acumular gradualmente sus posiciones para equilibrar la incertidumbre del mercado.

Las inversiones fijas son otra estrategia eficaz. Invirtiendo en fondos QDII a intervalos regulares, los inversores pueden lograr un promediado de costes y reducir el riesgo de las inversiones. La inversión fija puede evitar eficazmente el impacto de las fluctuaciones del mercado a corto plazo en el proceso de tenencia a largo plazo, al tiempo que acumula gradualmente activos para alcanzar el objetivo de la inversión a largo plazo.

Otra estrategia de inversiones habitual consiste en evitar el trading en los mercados durante las vacaciones y los días festivos. Los mercados suelen ser más volátiles y arriesgados durante estas épocas, por lo que los inversores deben intentar evitar comprar operaciones durante estos periodos. Esto reduce la incertidumbre causada por la volatilidad del mercado y protege los fondos invertidos de un mayor riesgo.

Dado que los fondos QDII invierten en mercados extranjeros, es crucial prestar atención a la tendencia de los mercados extranjeros y a los acontecimientos importantes. En primer lugar, los inversores pueden considerar la posibilidad de comprar cuando los mercados de ultramar se encuentran en un punto bajo, en anticipación de mayores rendimientos cuando los mercados repunten. En segundo lugar, el mercado suele ser más volátil antes o después de la publicación de datos económicos importantes, por lo que los inversores pueden elegir el momento adecuado para comprar en función de las expectativas del mercado y de sus propias estrategias.

Teniendo en cuenta el impacto de los factores cambiarios en este fondo, los inversores deben prestar especial atención a las variaciones del tipo de cambio del RMB frente a la divisa del mercado de inversión objetivo a la hora de tomar decisiones de inversión. En primer lugar, pueden considerar la posibilidad de comprar cuando el tipo de cambio del RMB frente a la divisa objetivo sea bajo, de modo que puedan obtener ganancias de cambio adicionales cuando el tipo de cambio se recupere y aumentar el rendimiento de sus inversiones. En segundo lugar, los inversores deben prestar atención a la tendencia a largo plazo del tipo de cambio del RMB y evitar comprar a gran escala durante la etapa de apreciación continua del RMB, para no afectar al rendimiento global de las inversiones.

La elección del momento adecuado del mercado puede basarse en el ciclo económico. Por ejemplo, durante la recuperación económica mundial, los mercados de ultramar suelen comportarse mejor, y se espera que la compra de fondos QDII en este momento produzca mejores rendimientos de las inversiones. Mientras que, comprar después de que el mercado haya pasado por cierto ajuste puede resultar en un menor coste de compra y la oportunidad de obtener mayores rendimientos cuando el mercado repunte.

Es más, las decisiones de inversión pueden determinarse observando y entendiendo las fluctuaciones históricas del valor liquidativo de los fondos QDII. Por ejemplo, se puede optar por comprar cerca de los mínimos históricos, donde el valor liquidativo del fondo es relativamente bajo, lo que puede tener un mayor recorrido al alza. Y si el VL del fondo se encuentra en un rango estable y volátil, se puede comprar en el punto más bajo del rango en anticipación de mejores rendimientos de las inversiones cuando la volatilidad repunte.

Es importante prestar atención a los anuncios de los fondos y a los informes periódicos. Esta información puede ayudar a los inversores a entender la dirección de las inversiones, la asignación de activos y el perfil de riesgo del fondo. Comprobar regularmente los anuncios e informes de los fondos puede proporcionar un acceso oportuno a la información clave del mercado y a las decisiones de los gestores de los fondos, lo que puede ayudar a los inversores a ajustar sus estrategias de compra en función de la situación real para gestionar con mayor eficacia los riesgos de inversión y optimizar los rendimientos de las inversiones.

Utilizar herramientas de inversión e informes de análisis profesionales es la clave para desarrollar una estrategia de compra de fondos QDII. Los inversores pueden combinar análisis técnicos y de factores fundamentales para encontrar puntos de compra adecuados. Los movimientos del mercado y las tendencias de los precios se analizan mediante indicadores técnicos y patrones gráficos, como las medias móviles, el RSI y el MACD, para determinar el momento de compra.

Al mismo tiempo, prestamos atención a las clases de activos y a la distribución geográfica de las inversiones del Fondo, analizamos el entorno macroeconómico, las perspectivas del sector y las finanzas de las empresas para evaluar el valor de las inversiones a largo plazo y el potencial de ganancias; además, prestamos atención a las opiniones del mercado y a los informes de los analistas profesionales para obtener las expectativas del mercado y análisis en profundidad que guíen nuestras decisiones de inversión. Utilizando estos métodos de forma exhaustiva, los inversores pueden mejorar la precisión y la eficacia de sus decisiones de inversión.

Mediante las técnicas mencionadas, los inversores pueden comprender mejor el momento oportuno para comprar fondos QDII y optimizar el rendimiento de sus inversiones. Sin embargo, hay que tener en cuenta que el mercado es incierto y que ninguna estrategia de inversiones puede garantizar la total evitación de riesgos. Los inversores deben tomar decisiones prudentes en función de su propia tolerancia al riesgo y de sus objetivos de inversión.

Reglas comerciales y consejos de compra para fondos QDII

| Reglas comerciales |

Consejos de compra |

| Límites mínimos de suscripción y reembolso. |

Elija una sociedad gestora de fondos de buena reputación. |

| El horario de trading está sujeto a los mercados extranjeros. |

Compre durante una corrección del mercado para evitar subidas. |

| Las comisiones se clasifican en front-end y back-end. |

Compre por etapas para mitigar el riesgo de volatilidad del mercado. |

| El cálculo del valor neto suele realizarse por día de trading. |

Realice inversiones fijas periódicas para promediar costes. |

| Las fluctuaciones de los tipos de cambio repercuten en los rendimientos. |

Vigile la volatilidad de las vacaciones para programar las compras. |

| Supervise regularmente los informes y anuncios de los fondos. |

Las inversiones a plazo se basan en los ciclos económicos. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.