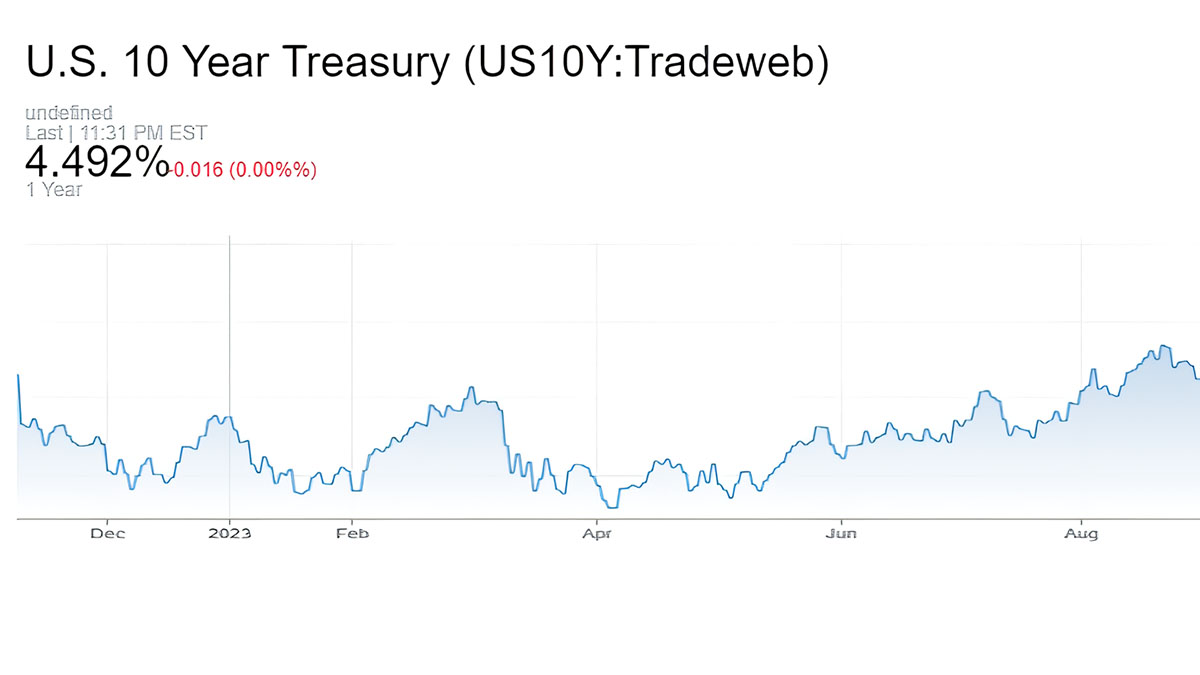

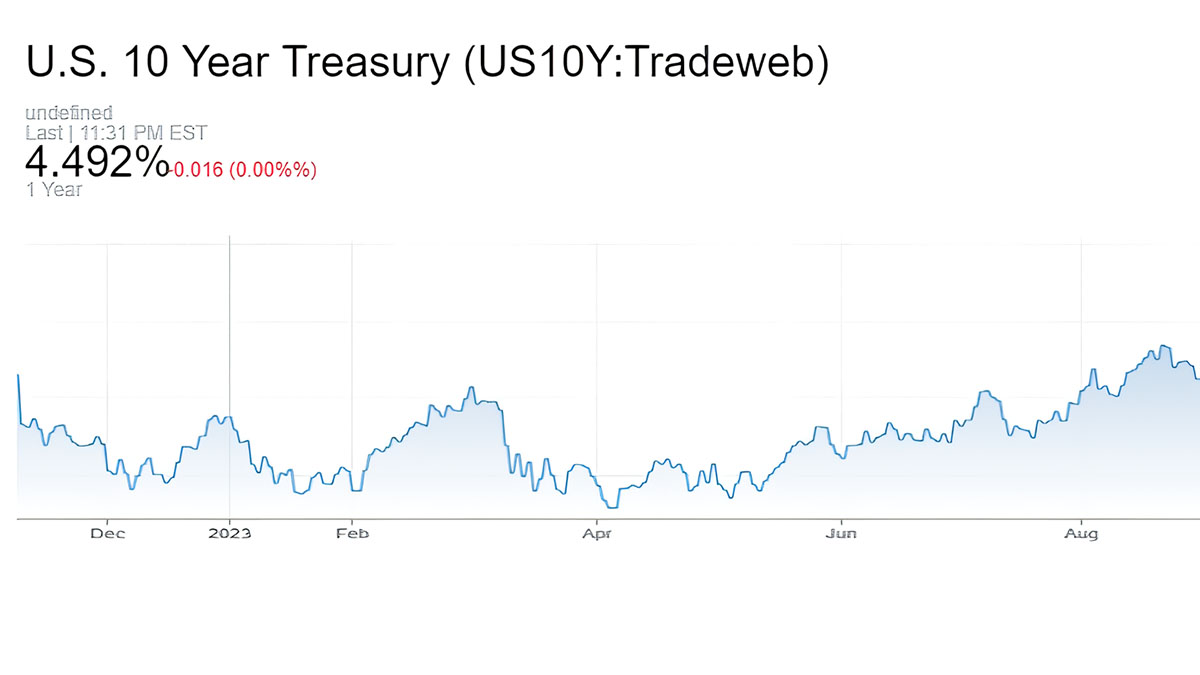

Las acciones estadounidenses registraron su mejor ganancia semanal en aproximadamente un año la semana pasada después de que el aumento de los rendimientos de los bonos del Tesoro provocara fuertes ventas en octubre. La resistente economía estadounidense y el exceso de oferta de deuda redujeron el atractivo del activo de refugio seguro.

El lunes marca el sexto avance consecutivo para el Dow Jones y el S&P 500 y el séptimo avance consecutivo para el Nasdaq. La racha es la más larga para el S&P 500 desde principios de junio, desde julio para el Dow y desde enero para el Nasdaq.

Según una encuesta de Bloomberg del mes pasado, el 45% de los encuestados predijo que el Nasdaq 100 caerá hasta un 10% este trimestre y el 20% dijo que caerá incluso más que eso.

Según datos de LSEG, aún así, los analistas esperan un crecimiento del 5,7% en las ganancias de las empresas del S&P 500 para el tercer trimestre. Además, más del 80% de las empresas del índice de referencia que han reportado ganancias hasta ahora han superado las estimaciones.

La semana pasada, los fondos de cobertura compraron "agresivamente" acciones estadounidenses al ritmo más rápido en dos años, según una nota de Goldman Sachs. Las posiciones largas de los fondos de cobertura en acciones de tecnología de la información alcanzaron su nivel más alto en ocho meses.

Apuestas equivocadas del Tesoro

Los fondos de cobertura ampliaron sus posiciones cortas en bonos del Tesoro hasta un nivel récord justo antes de que las ventas de bonos estadounidenses menores de lo esperado y los datos de empleo más débiles provocaran un repunte, según la CFTC al 31 de octubre.

Es posible que esos fondos hayan tomado parte como parte del comercio base donde pueden ganar dinero a partir de pequeños desajustes de precios entre los futuros y sus bonos subyacentes.

Pero una fuerte caída de los rendimientos desde entonces puede provocar una reversión sustancial en las próximas semanas. El equipo de estrategia de Citi espera que los bonos del Tesoro sigan subiendo esta semana.

"La evolución de los precios de los bonos del Tesoro durante los últimos meses fue un caso clásico de historia persuasiva que alimentó la evolución de los precios, hasta que fue demasiado lejos, provocando un exceso que ahora se está corrigiendo", dijo Gareth Berry, estratega de Macquarie en Singapur.

Mientras tanto, los gestores de activos ampliaron sus posiciones alcistas en los futuros del Tesoro. Los operadores adelantaron sus predicciones sobre el primer recorte de la Reserva Federal a junio desde julio.

"La estabilidad de las tasas está ayudando a otras clases de activos a encontrar un equilibrio", dijo Jason Draho, jefe de asignación de activos para América de UBS Global Wealth Management.

"Si las acciones suben, es posible que los inversores comiencen a sentir que necesitan perseguir el rendimiento hasta fin de año".

Espera que el S&P 500 cotice entre 4.200 y 4.600 hasta que los inversores determinen si la economía podrá evitar una recesión.

Señales bursátiles contrarias

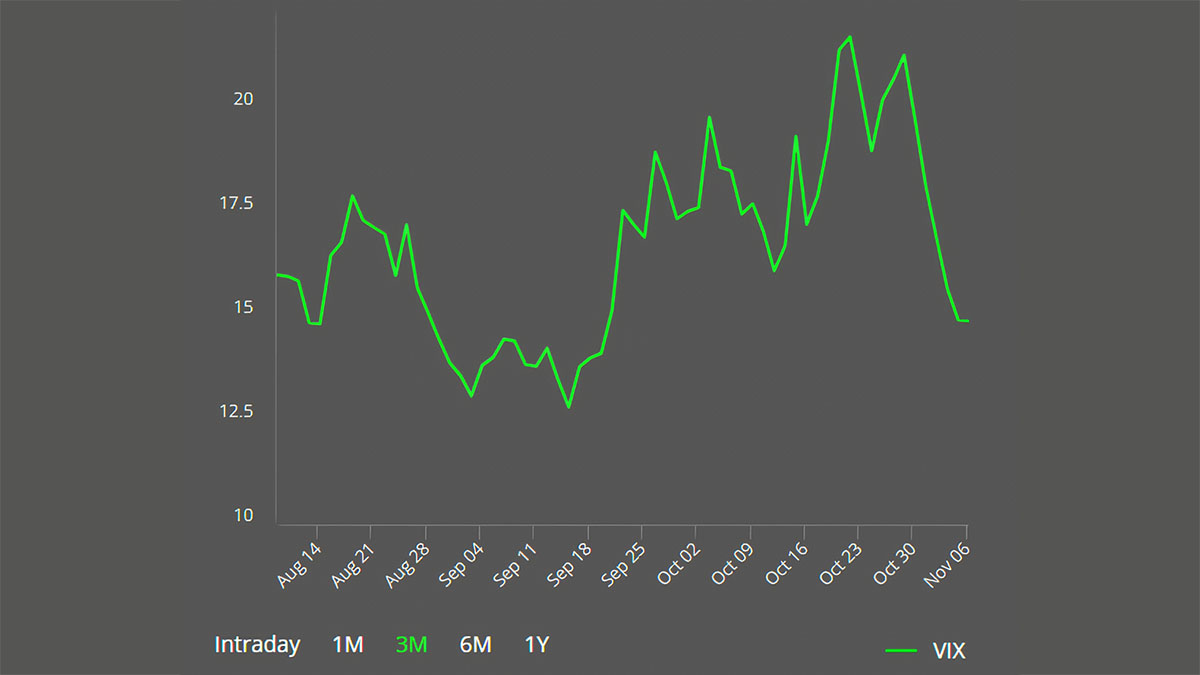

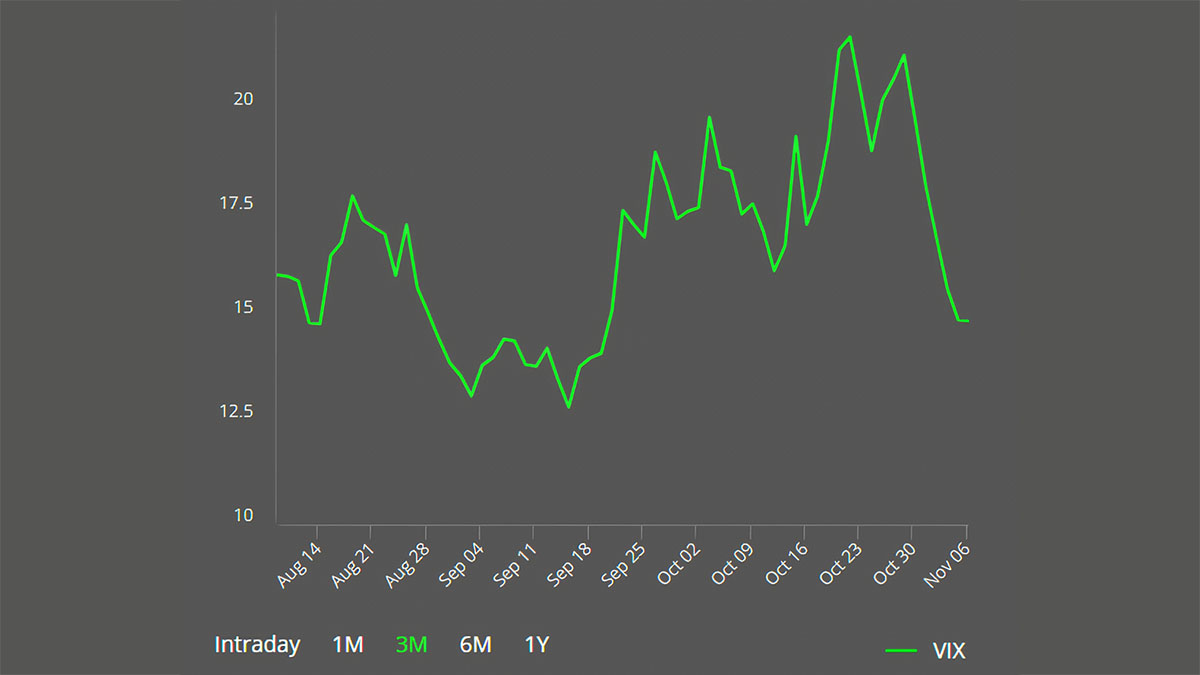

El índice de volatilidad Cboe ha caído a su nivel más bajo en siete semanas. El costo de la cobertura contra una caída de las acciones también ha caído en parte debido a la subexposición a las acciones.

La exposición a la renta variable entre los gestores de dinero activos se sitúa cerca de su nivel más bajo desde octubre de 2022, según un índice elaborado por Naaim.

Un informe de la firma de investigación de fondos de coberturas PivotalPath mostró que los fondos de coberturas largos/cortos de acciones estadounidenses habían reducido su exposición al riesgo al S&P 500 a sus niveles más bajos en seis años a finales de octubre.

Según mostraron los datos del Deutsche Ban, el posicionamiento de los inversores en acciones cayó a un mínimo de cinco meses antes del repunte de la semana pasadak. Y hay más razones para tomar riesgos aunque se tenga cierta precaución contra la fiebre tecnológica.

Los últimos dos meses del año han tendido a ser una racha fuerte para las acciones, con el S&P 500 subiendo un promedio del 3%, según datos de CFRA Research.

La prima de valoración promedio del índice Nasdaq 100 frente al S&P 500 ronda el 30% en los últimos 10 años. En igualdad de condiciones, restaurar ese equilibrio requiere una caída a 12.500, según Sameer Samana del Wells Fargo Investment Institute.

Kevin Gordon, estratega senior de inversiones de Charles Schwab, también prevé más pérdidas para las grandes empresas tecnológicas, mientras que el resto del mercado se pone al día, dada la brecha de valoración entre las siete mayores empresas tecnológicas y las acciones promedio del S&P 500.

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (y no debe considerarse) asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.