Bản tóm tắt:

Bản tóm tắt:

Đầu tư trái phiếu là một lựa chọn rủi ro thấp, nằm ở giữa giữa cổ phiếu và tiền gửi có kỳ hạn. Nó giống như cho vay tiền cho các tổ chức với các điều khoản cố định và lãi suất.

Do lợi suất trái phiếu không cao bằng cổ phiếu và tính ổn định của nó không tốt bằng tiền gửi có kỳ hạn, trái phiếu không phải là lựa chọn đầu tư phổ biến với tất cả mọi người. Tuy nhiên, trái phiếu có thể được coi là một phương pháp đầu tư giữa cổ phiếu và tiền gửi có kỳ hạn, với rủi ro tương đối thấp và lãi suất tương đối cao. Đối với những người theo đuổi sự ổn định trong đầu tư, đây là một lựa chọn tốt. Hôm nay, chúng ta sẽ thảo luận về cách hiểu đầu tư trái phiếu và cách đầu tư vào trái phiếu.

Bản chất của trái phiếu là một chứng chỉ vay nợ. Khi chính phủ hoặc các công ty niêm yết cần huy động vốn, họ thường chọn phát hành cổ phiếu hoặc trái phiếu. Từ góc độ của nhà đầu tư, mua trái phiếu giống như cho vay một khoản tiền cho công ty hoặc chính phủ. Trái phiếu là lời hứa trả lại số tiền gốc sau một thời gian nhất định và trả lãi suất một hoặc nhiều lần trong một năm. Nhà đầu tư cần cân nhắc một số chỉ số rủi ro để xác định liệu đầu tư này có hợp lý hay không, và có hai cách chính. Một là nắm giữ trái phiếu đến ngày đáo hạn, kiếm lãi và nhận lại tiền gốc. Cách thứ hai là kiếm thu nhập thông qua chênh lệch giá của trái phiếu trên thị trường. Nếu trái phiếu được mua có tính thanh khoản, chúng có thể được bán trong tương lai và mang lại lợi nhuận đáng kể.

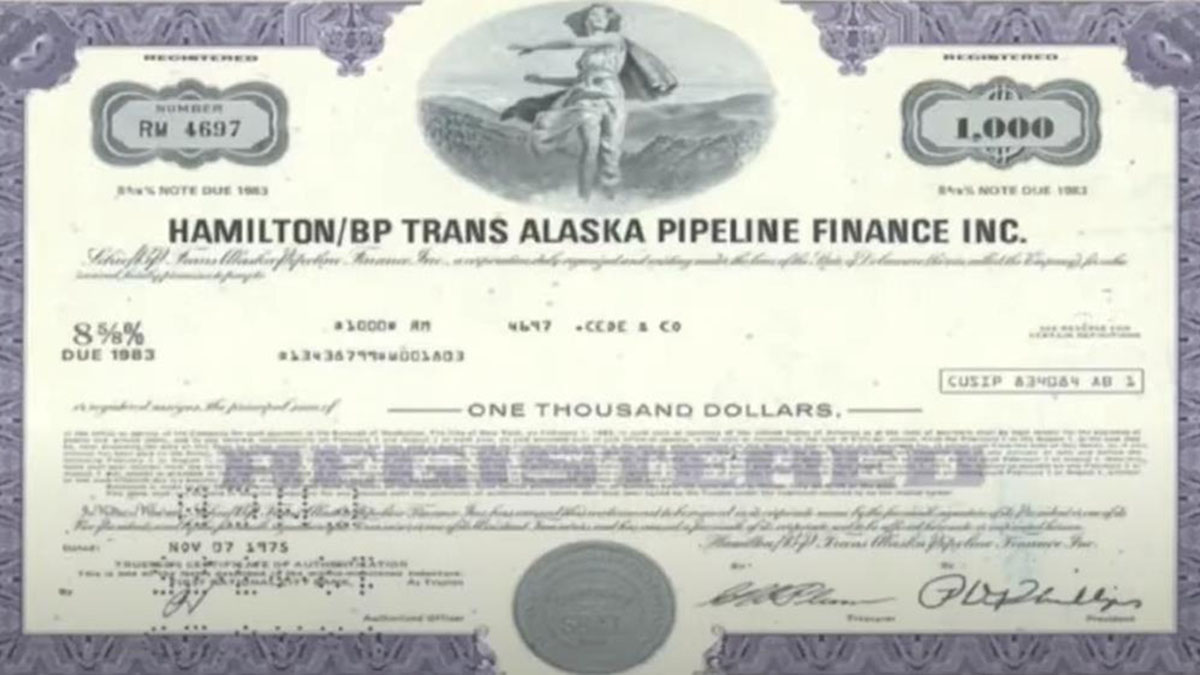

Để hiểu rõ hơn về trái phiếu, hiện nay việc mua trái phiếu thường không còn cung cấp chứng chỉ vật lý. Hình ảnh dưới đây cho thấy một trái phiếu có thời hạn 78 năm, được phát hành vào ngày 7 tháng 11 năm 1975, với mệnh giá 1000 đô la và lợi suất là 8,5%, hoặc 8,625%. Đây là những thông tin cần biết khi mua trái phiếu. Nhà đầu tư cần biết ngày phát hành và thời hạn của trái phiếu, và nếu dự định nắm giữ đến ngày đáo hạn, họ cần cân nhắc về thời gian khóa vốn. Giá mệnh giá thể hiện số tiền gốc sẽ được trả khi đáo hạn, và lợi suất cho biết nhà đầu tư sẽ kiếm được bao nhiêu lãi suất hàng năm trong thời gian nắm giữ trái phiếu. Đây là nguồn thu nhập trực tiếp và ổn định nhất từ việc mua trái phiếu.

Một yếu tố quan trọng khác là giá mua, được xác định dựa trên lãi suất trái phiếu và lãi suất thị trường, có thể không nhất thiết bằng với mệnh giá. Điều này có nghĩa là bạn có thể chỉ phải trả 90 đô la để mua một trái phiếu có mệnh giá 100 đô la.

Ngoài ra, cần cân nhắc xếp hạng rủi ro của công ty phát hành, thường được chia thành bốn mức: A, B, C và D. Xếp hạng A biểu thị mức đánh giá cao nhất về an toàn của trái phiếu, trong khi trái phiếu hạng B có những rủi ro nhất định và có thể bị ảnh hưởng bởi yếu tố bất ổn kinh tế. Trái phiếu hạng C và D có rủi ro cao hơn, thường là các trái phiếu mang tính đầu cơ. Tất nhiên, rủi ro càng thấp thì lợi suất trái phiếu càng thấp. Ngoài ra, cần cân nhắc liệu trái phiếu có được bảo đảm hay không, tức là liệu có tổ chức nào sẵn sàng chịu trách nhiệm trả nợ nếu công ty phá sản. Khi chọn mua trái phiếu, những trái phiếu có bảo đảm thường an toàn hơn.

Một trong những rủi ro lớn nhất của trái phiếu là công ty quản lý kém, dẫn đến không thể trả lại tiền gốc. Mặc dù việc phát hành trái phiếu tại Trung Quốc phải tuân theo quy trình phê duyệt nghiêm ngặt, nhưng trong trường hợp vỡ nợ, điều này sẽ có tác động tiêu cực lớn đến xã hội và ảnh hưởng đến sự phát triển của thị trường trái phiếu. Do đó, trái phiếu của các doanh nghiệp nhà nước như đường sắt và hóa dầu thường có rủi ro thấp hơn, và cần xem xét các yếu tố như xếp hạng doanh nghiệp và báo cáo tài chính.

Một yếu tố khác cần xem xét là thời gian đáo hạn của trái phiếu thường dài. Khi mua trái phiếu, nhà đầu tư cần cân nhắc kịch bản xấu nhất, đó là không thể sử dụng vốn cho đến khi trái phiếu đáo hạn. Mặc dù trái phiếu có thể được bán giữa chừng, nhưng tính thanh khoản của trái phiếu cũng là một yếu tố cần cân nhắc, vì giá cả thay đổi hàng ngày và có thể khó tìm người mua nếu cần vốn gấp hoặc có thể bị mất một phần vốn.

Từ những nội dung liên quan về cách hiểu đầu tư trái phiếu, có thể thấy rủi ro của trái phiếu tương đối thấp, nhưng nhà đầu tư vẫn cần cân nhắc các yếu tố như xếp hạng, bảo đảm và tình hình tài chính và xu hướng phát triển của công ty khi mua. Dù cổ phiếu phổ biến hơn, trái phiếu cũng là một phương pháp đầu tư đáng để cân nhắc.

Tuyên bố miễn trừ trách nhiệm EBC: Tài liệu này chỉ nhằm mục đích tham khảo, không phải là (và không nên được coi là) lời khuyên tài chính, đầu tư hoặc tư vấn đáng tin cậy khác.

Tìm hiểu paladi là gì, cách sử dụng và giá trị, độ hiếm và tiềm năng đầu tư của paladi so với vàng vào năm 2025.

2025-04-24

OpenAI có tham gia thị trường chứng khoán vào năm 2025 không? Tìm hiểu cách tiếp cận AI, triển vọng IPO của OpenAI và các lựa chọn thay thế tốt nhất cho các nhà đầu tư quan tâm.

2025-04-24

Mô hình ABCD là một công cụ giao dịch phổ biến, nhưng tránh những sai lầm như hiểu sai các điểm chính và giao dịch quá mức là rất quan trọng để giao dịch thành công.

2025-04-24